Самозанятое население — это граждане, которые ведут предпринимательскую деятельность без регистрации в качестве индивидуального предпринимателя. В основном такие коммерсанты ведут бизнес собственными силами, например реализуют сувениры ручной работы, пекут торты и пирожные на дому, оказывают услуги по ремонту в частном порядке.

Регистрация и подтверждение самозанятости дают гражданину ряд возможностей:

- Выход из тени, официальное ведение бизнеса, уплата налогов без риска привлечения к ответственности.

- Минимальные ставки по налогообложению — всего от 4 до 6% в зависимости от категории потребителей товаров, работ или услуг.

- Нет обязательств по уплате страховых взносов за себя.

- Простая регистрация в ФНС. Достаточно скачать приложение или зарегистрировать личный кабинет «Мой налог».

По сути, самозанятость — это новый фискальный режим «налог на профессиональный доход». Он не предусматривает отчетности и деклараций, но дает право на налоговые вычеты. Это легальное ведение бизнеса и возможность совмещения с основной работой.

Как получить справку 2-НДФЛ

Зачем подтверждать доходы и самозанятость

Регистрационный документ, подтверждающий статус самозанятого, потребуется в следующих случаях:

Банковское или иное кредитное учреждение не выдает займы без подтверждения места работы и доходов заемщика. А если единственный источник дохода гражданина — это самозанятость, то необходимо подтвердить статус и уровень дохода. В противном случае банк откажет в кредите, ипотеке или заемном капитале.

Участие в закупках по 44-ФЗ и 223-ФЗ

Самозанятое население вправе участвовать в закупках, осуществляемых в рамках законов №44-ФЗ и №223-ФЗ. Причем для данной категории граждан предусмотрены существенные льготы и привилегии. Но для участия в закупках необходимо подтверждение статуса плательщика НПД.

Получение субсидии на обеспечение самозанятости в ЦЗН

Государственная программа поддержки безработных предусматривает выплату субсидии на развитие самозанятости. Величина денежных выплат регулируется на региональном уровне. После получения субсидии придется отчитаться, то есть подтвердить, что физлицо зарегистрировалось и получает доход в качестве плательщика НПД.

Региональная помощь из-за коронавируса

В субъектах РФ приняты меры по финансовой помощи самозанятому населению в период эпидемии коронавируса. Для получения выплат потребуется справка о доходах самозанятого для соцзащиты.

Величина выплат зависит от экономического положения региона страны. Например, в Ямало-Ненецком автономном округе выплата составляет 30 000 рублей, а в Ленинградской области — 7 000 рублей в период с апреля по июнь 2020 года.

Подтвердить доход самозанятого гражданина требуется и в иных ситуациях, например в суде при назначении величины алиментов или платы за причиненный ущерб. Подтверждение потребуется и для получения визы для поездки в иностранное государство.

Справка 2-НДФЛ-«подделка» и статья 327 УК РФ

Как получить документ, подтверждающий самозанятость

Как видим, подтверждение статуса и величины доходных поступлений для самозанятого гражданина необходимо. Как получить справку о самозанятости, куда обращаться и что для этого требуется уточняется в Письме ФНС №СД-4-3/10848 от 05.06.2019. Представители налоговой службы пояснили порядок получения и формы справок, подтверждающих регистрацию в качестве плательщика НПД.

Также смотрите Получить лицензию на оружие красноярск

Чтобы получить документ от ФНС, следуйте инструкции:

Шаг №1. Регистрация самозанятости.

Для плательщиков НПД предусмотрен специальный сервис «Мой налог». Портал доступен в качестве приложения для смартфона или в виде личного кабинета на портале ФНС. Для получения доступа необходимо зарегистрироваться:

- с телефона или планшета, используя паспортные данные;

- через личный кабинет налогоплательщика;

- через портал ЕСИА «Госуслуги».

Подробная инструкция по регистрации самозанятого физлица в сервисе «Мой налог» размещена на официальном сайте ФНС.

Электронный сервис или приложение «Мой налог» — это единственные ресурсы, где взять справку о самозанятости, порядок получения документа о самозанятости при личном обращении в ФНС не предусмотрен.

Шаг №2. Формирование запроса.

После регистрации необходимо сформировать запрос на подтверждение статуса самозанятого гражданина. В личном кабинете или приложении «Мой налог» выбираем специальный раздел:

Укажем период, за который необходимо сформировать документ. Допускается получить электронную справку за:

- день;

- неделю;

- месяц;

- год;

- произвольный период.

Указав период, нажимаем на кнопку «Сформировать справку». Подтверждение формируется в виде электронного документа, удостоверенного цифровой подписью ФНС. Готовую справку отправьте по электронной почте в организацию по месту требования, например в центр занятости населения или в территориальный орган социальной защиты.

Примерный образец справки о самозанятости, сформированный через приложение «Мой налог»:

Краткая справка

Самозанятость — это форма трудоустройства, предполагающая получение денежного вознаграждения за выполненную работу непосредственно от заказчиков. Трудовой договор как таковой отсутствует, поэтому в отношении представителей этой категории работников действует специальный режим налогообложения.

Регистрация самостоятельной занятости ограничена следующими условиями:

- Получение дохода свыше 2 400 000 рублей.

- Добыча полезных ископаемых.

- Продажа подакцизных продуктов.

- Перепродажа товаров.

- Привлечение наемных работников.

Налог на профессиональный доход составляет 4% с доходов от граждан и 6% от ИП и юр.лиц. Декларацию или справку по форме 2-НДФЛ подавать не нужно. Поскольку именно эти документы используются при оформлении кредитов, у самостоятельно занятых граждан возникают проблемы с подтверждением платежеспособности.

Как самозанятому заемщику подтвердить доход?

Массовое внедрение специального налогового режима НПД началось сравнительно недавно. В настоящее время банки активно занимаются выработкой универсальных методик взаимодействия с лицами, которые работают сами на себя. В связи с этим механизм оценки кредитоспособности самозанятых заемщиков по большей части основан на рекомендациях Федеральной налоговой службы.

Плательщики НПД отмечают, что часто сталкиваются с отказом кредитных организаций из-за отсутствия базовых документов, свидетельствующих о получении стабильного дохода. Трудности возникают также при обращениях в государственные органы. В ответ на жалобы налоговая служба очертила полный перечень рекомендуемых документов, которыми можно воспользоваться для получения кредита.

Для подтверждения доходов и статуса самозанятого лица понадобится:

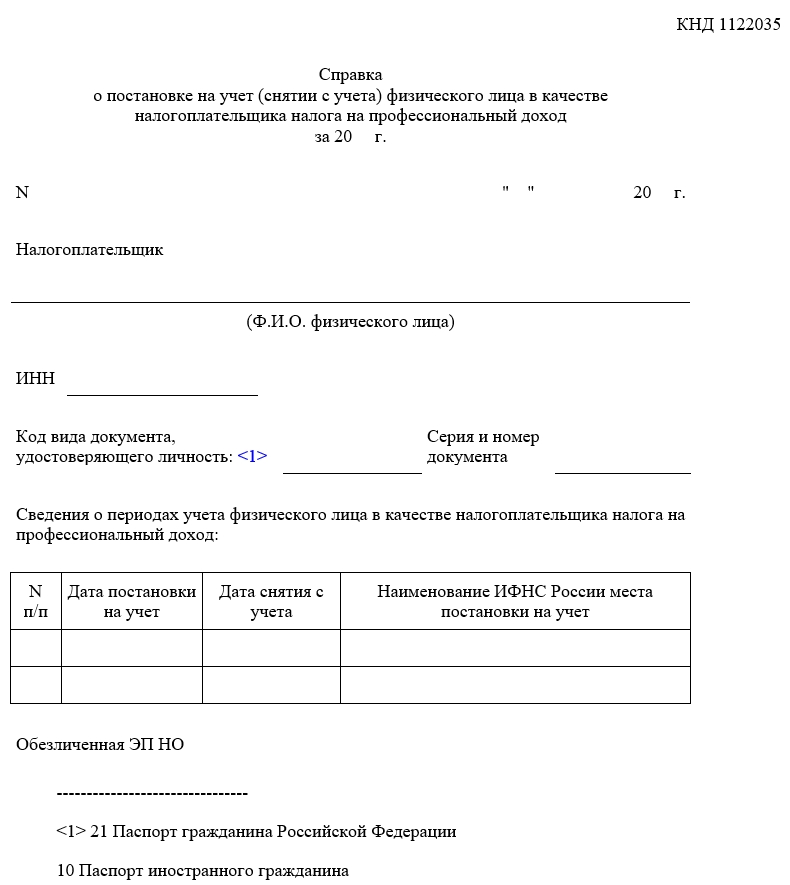

- Справка по форме КНД 1122035 о постановке на учет в качестве налогоплательщика НПД.

- Справка по форме КНД 1122036 о состоянии расчетов (доходах) после постановки на учет.

Также смотрите Сколько действует справка егрн на квартиру

Форма КНД 1122035 не информирует кредитора о доходе, полученном в рамках применения специального режима налогообложения. С ее помощью можно подтвердить непрерывный стаж работы в качестве самостоятельного занятого лица и наличие подобного статуса на момент обращения к кредитору.

Форма по КНД 1122035 включает:

- Дату выдачи и номер справки за конкретный период (год).

- ИНН, паспортные данные, место жительства/регистрации и ФИО плательщика.

- Наименование органа ФНС с датами постановки на учет и снятия с учета.

На основании письма ФНС от 5 июня 2019 года самозанятые граждане, претендующие на получение субсидий, алиментов и кредитов, вправе использовать форму КНД 1122036 в качестве справки о доходах.

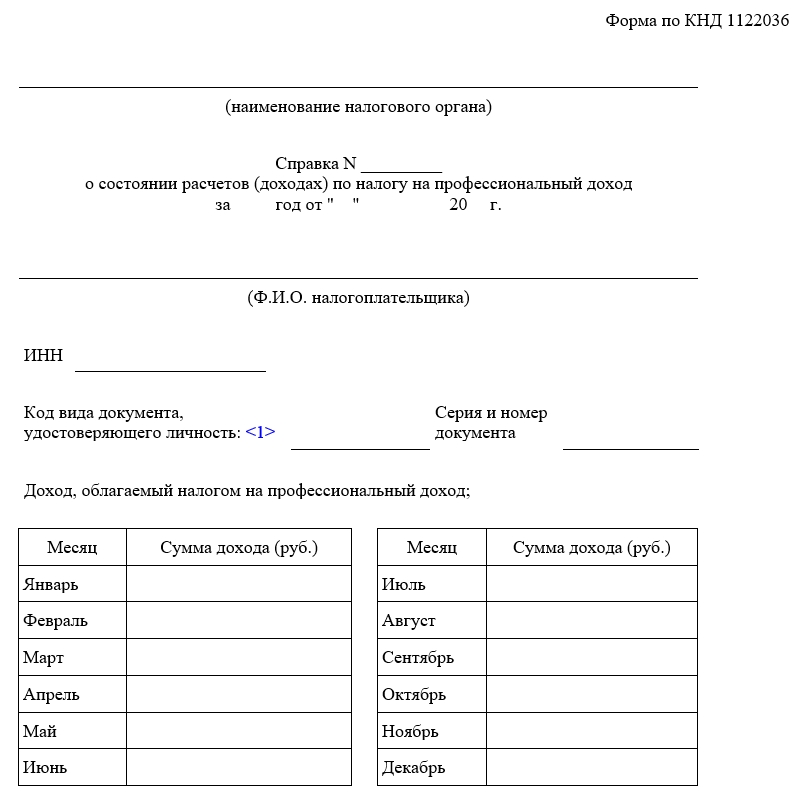

Форма по КНД 1122036 включает:

- Наименование налогового органа, который выдал документ.

- Номер и дату выдачи справки.

- Год, за который представлена информация о расчетах.

- ФИО, ИНН, адрес проживания/регистрации и паспортные данные налогоплательщика.

- Облагаемый налогом доход с разбивкой по месяцам.

- Совокупный размер дохода и налога за календарный год.

- Сумму недоимки, штрафов и задолженности по пеням.

Справка о состоянии расчетов по налогу на профессиональный доход заверяется электронной подписью ФНС. Срок действия законом не ограничен, но банки принимают документ не позже 30 дней с даты выдачи.

Где самозанятому лицу взять справку о доходах?

Справка о доходах по форме КНД 1122036 выдается по запросу налогоплательщика в электронном виде. Документ формируется на основании данных об уплаченных налогах за текущий год. Процесс полностью автоматизирован, поэтому ответ на запрос Вы получите в течение нескольких минут.

Справку можно сформировать через личный кабинет плательщика НПД:

- В приложении «Мой налог». .

Посещать МФЦ или офис ФНС по месту регистрации не нужно.

Порядок получения справки:

- Войдите в личный кабинет на сайте или в приложении.

- Перейдите в подраздел «Справки».

- Выберите справку по форме КНД 1122036.

- Нажмите «Сформировать» или «Получить».

Если Вы заказываете справку о доходах на сайте, откройте раздел «Настройки». В приложении для получения документа нужно перейти в раздел «Прочее».

При необходимости можно подготовить несколько справок, в которых будет представлена информация за разные годы. Чем детальнее отчет Вы представите, тем выше будут шансы на получение выгодного кредита.

Следует отметить, что документ формируется не для конкретных целей. Проще говоря, ФНС не указывает определенного кредитора в качестве получателя.

Справку кроме банков принимают:

- Государственные инстанции.

- Органы социальной защиты.

- Суды различной юрисдикции.

- Контрагенты налогоплательщика.

Справка из ФНС может понадобится Вам не только при получении кредита. Отчитываться о полученных доходах приходится в ходе определения размера субсидии, алиментов и компенсации материального ущерба.

Доступна ли справка 2-НДФЛ самозанятым лицам?

Согласно Федеральному закону №422, трудовую деятельность можно совмещать с самостоятельной занятостью.

Справку по форме 2-НДФЛ удастся получить, если Вы трудоустроены на предприятии по договору или официально работаете на индивидуального предпринимателя. Документ можно заказать через отдел кадров или бухгалтерию организации, в штате которой Вы числитесь. Налоговому агенту (работодателю) требуется несколько дней на подготовку справки, в которой будет отражен доход только по месту трудоустройства.

Также смотрите Если человека признали банкротом должен ли он платить долг

Форма 2-НДФЛ включает:

- Данные о налоговом агенте.

- Сведения о получателе выплат.

- Облагаемый налогом доход за каждый месяц.

- Информацию о налоговых вычетах.

- Общие суммы дохода и налогов.

Документ заверяется печатью предприятия и подписью уполномоченного представителя работодателя.

Плательщики ПНД часто сталкиваются с непродолжительными периодами официального трудоустройства. Например, сезонные работники могут предоставить справку 2-НДФЛ только за несколько месяцев, тогда как остальной доход отражается в форме КНД 1122036. Выбранный для самозанятости вид деятельности также зачастую приносит дополнительный доход, который невозможно включить в справку от работодателя.

Документы по формам 2-НДФЛ и КНД 1122036 разрешается комбинировать при подаче заявки на кредит. Таким образом, банк получит полную информацию о совокупном доходе потенциального клиента.

Что делать, если кредитор не принял документы?

Если форма КНД 1122036 не включена в список документов для оформления кредита, обратитесь за разъяснения к сотрудникам банка. Возможно, организация просто не обновила на текущий момент перечень способов подтверждения дохода.

Справку КНД 1122036 можно использовать для оформления:

- Кредитных карт.

- Потребительских кредитов.

- Товарной рассрочки.

- Целевых ссуд, включая ипотеку.

Банк не обязан уведомлять клиента о причине отклонения заявки на кредит, поэтому отказ может быть спровоцирован другими ошибками. Если Вы уверены в том, что финансовое учреждение не приняло именно справку о состоянии расчетов по НПД, ищите другого кредитора, готового сотрудничать с самозанятыми.

Действующие законы не обязывают кредитные организации учитывать при рассмотрении заявок любые документы, подтверждающие доходы потенциальных клиентов. В итоге у Вас не получится через суд вынудить банк выдать кредит, даже если заявка отклонена после предоставления рекомендованной ФНС справки.

Лучшие предложения по кредитам для самозанятых граждан от надежных банков:

Процентная ставка

от 6.9%

Срок

от 12 мес. до 5 лет

Шаг срока: 1 год

Сумма от — до

50т.р. — 7.5млн.р.

Возможность получения доп.средств

Процентная ставка

от 5.9%

Срок

от 12 мес. до 7 лет

Шаг срока: 1 месяц

Сумма от — до

30т.р. — 7млн.р.

На любые цели.

Решение онлайн

от 2 минут

Процентная ставка

от 9.9%

Срок

от 15 мес. до 7 лет

Сумма от — до

10т.р. — 3млн.р.

Моментальное решение; погашение без комиссии

Шаг срока: стандарт

Процентная ставка

от 9.9%

Срок

от 12 мес. до 3 лет

Шаг срока: 1 год

Сумма от — до

50т.р. — 2млн.р.

Без поручителей

и справок

о доходах

Похожий вопрос:

Имею небольшой бизнес. Официально не трудоустроена, так как зарегистрирована в качестве ИП. Планирую взять небольшой кредит в банке. Поскольку я не могу подтвердить доход справкой 2-НДФЛ, интересует возможность использования налоговой декларации в качестве аналога.

Советуем ознакомиться:

- Срок эксплуатации жилого многоквартирного дома из кирпича

- Как продать долю в квартире родственнику

- Справка для участия в соревнованиях по велоспорту

- Документы для оформления военного билета

Источник: ldpr-ural.ru

Как выдать работнику справку о доходах и суммах налога

Справки о доходах выдают сотрудникам на руки. Кроме того, информацию о выплатах и начислениях физлицам ежегодно требует ФНС. Раньше работодатели формировали справки 2-НДФЛ, но с 2021 года их упразднили: теперь форму называют справка о доходах и суммах налога физического лица.

В этой статье:

- Что такое справка о доходах и суммах налога

- Для кого делают справку о доходах и суммах налога

- В каких целях выдают справку работнику

- Как заполнить справку о доходах и суммах налога

- Что будет, если не предоставить справку о доходах

Что такое справка о доходах и суммах налога

Справка о доходах и суммах налога физлица — это документ, в котором собрана информация обо всех доходах, налоговых вычетах и начисленном подоходном налоге человека. Справку формируют налоговые агенты: работодатели, которые платят вознаграждение наемным сотрудникам (п. 3 ст. 230 НК РФ).

Для кого делают справку о доходах и суммах налога

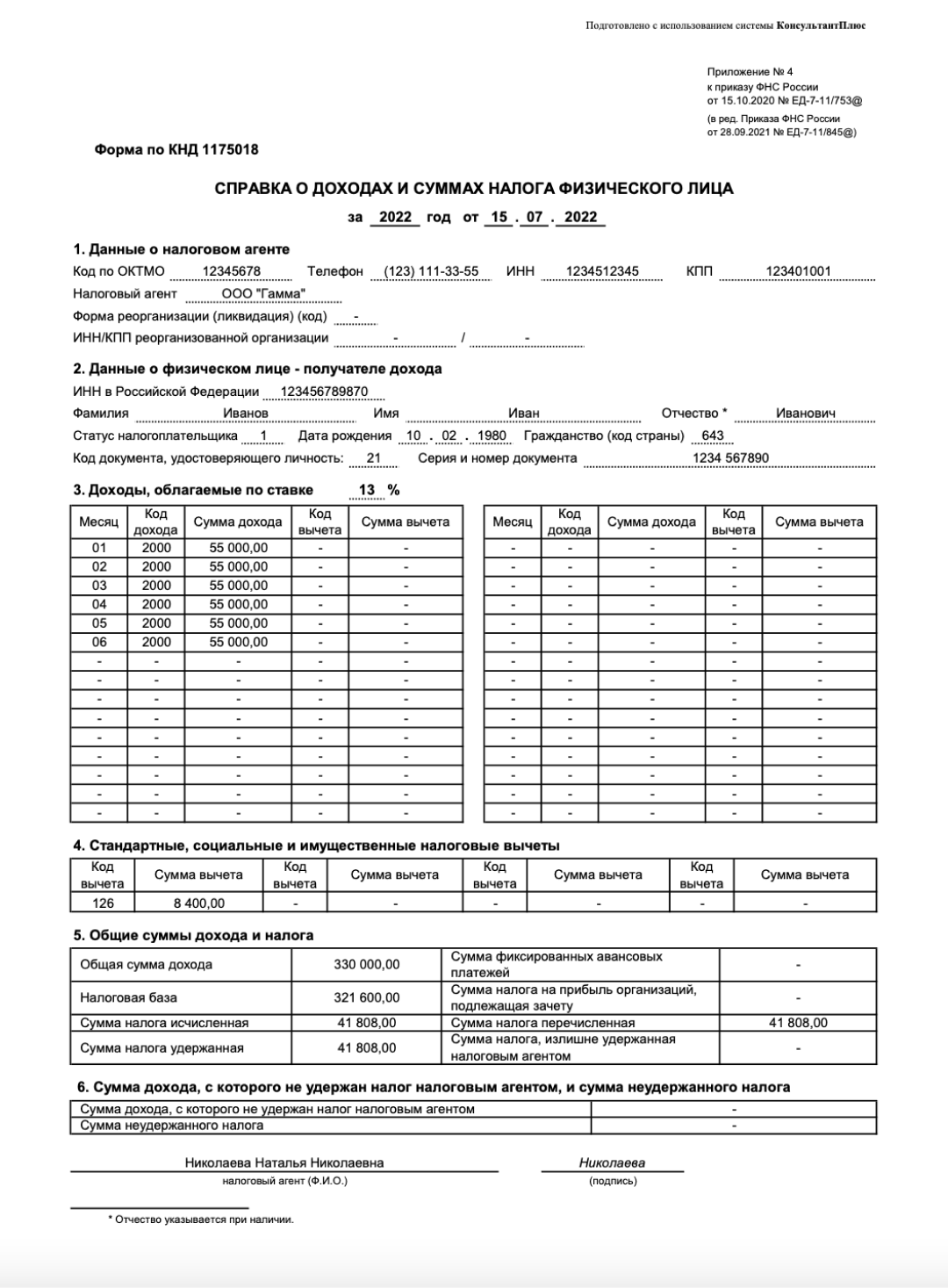

Есть две актуальные формы справки — КНД 1175018, которую выдают на руки работнику, и Приложение № 1 к расчету 6-НДФЛ, которое отправляют в ИФНС.

Для работника

Налоговые агенты обязаны выдать справку по запросу сотрудника. Даже если к вам обратился бывший работник, вы не можете ему отказать в выдаче справки (п. 1 ст. 226, п. 3 ст. 230 НК РФ).

Работодатели выдают справку по запросу работника. Сроки выдачи различаются в зависимости от ситуации (ч. 1 ст. 62, ч. 4 ст. 84.1 ТК РФ, п. 3 ст.

230 НК РФ, п. 1, 2 ст. 3, ч. 1 ст. 20 152-ФЗ от 27.07.2006):

- Формирование справки по заявлению действующего или бывшего работника — в течение трех рабочих дней (письмо Минфина от 21.06.2016 № 03-04-05/36096);

- Увольнение работника — в последний рабочий день;

- Выплата дохода другому физлицу — в течение 10 рабочих дней;

- Невозможность удержать НДФЛ из доходов работника — до 1 марта следующего года (п. 5, 6 ст. 226 НК РФ).

Для ИФНС

Предельный срок сдачи 6-НДФЛ со всеми приложениями — 1 марта следующего года (п. 2 ст. 230 НК РФ). Если дата отчетности выпадает на праздник или выходной, сдайте расчет на следующий рабочий день (п. 7 ст.

6.1 НК РФ).

В каких целях выдают справку работнику

Сотрудники запрашивают справку о доходах в разных ситуациях:

- Для нового работодателя. Справка понадобится, чтобы получать вычеты на новой работе. По правилам, стандартные налоговые вычеты предоставляют каждый месяц календарного года, но как только доходы, облагаемые НДФЛ по ставке 13 %, превысят 350 000 рублей, вычеты прекратятся. Если работник сменил работодателя в течение года, новому агенту понадобится информация о начислениях с предыдущего места работы.

- Для заполнения декларации 3-НДФЛ. Если работник получает вычет не у работодателя, а через ИФНС, ему нужно подать 3-НДФЛ после окончания календарного года. К декларации прикладывают справку о доходах от налогового агента и документы, подтверждающие право на вычет.

- Для подачи по месту требования. Физлицо подает справку для подтверждения доходов. Обычно справка нужна в банке, чтобы получить кредит; в соцзащите, чтобы оформить пособие; в визовом центре, чтобы сделать визу.

Отчитывайтесь легко и без ошибок

Удобный сервис для подготовки и сдачи отчетов через интернет. Дарим доступ в Экстерн на 14 дней!

Справка о доходах для сотрудника не имеет срока действия. Но в некоторых случаях важен период, за который работник получил доход. К примеру, для выдачи кредита в банке требуют справку о доходах за последние шесть месяцев — срок действия документа не превышает месяца с даты выдачи.

Еще один пример срочной справки — для налогового вычета в ИФНС. Физлицо может обратиться за перерасчетом налоговой базы и возвратом излишне уплаченного НДФЛ только в течение трех лет после года, в котором переплатили налог (п. 7 ст. 78 НК РФ).

Получить справку для декларации 3-НДФЛ можно не только у налогового агента, но и через личный кабинет налогоплательщика. ЛК позволяет сформировать справку и сохранить ее в память компьютера. Такая же функция доступна и в личном кабинете на портале госуслуг.

Но справки о доходах можно сформировать только за прошлые периоды и только после 1 марта. То есть после того, как налоговый агент отчитается перед инспекцией (письмо ИФНС № 22 по г. Москве от 12.01.2021 № 07-15/00260).

Как заполнить справку о доходах и суммах налога

Разберем порядок заполнения обоих типов справок о доходах: для сотрудника и для налоговой.

Для сотрудника

Налоговый агент делает для сотрудников справку по форме КНД 1175018. Порядок ее заполнения официально не утвержден. Заполняйте документ построчно, по фактическим показателям начислений и удержаний по конкретному сотруднику.

Для доходов с различными ставками заполняют разные справки. К примеру, если работник получал доходы по ставке 13 %, а затем поступления превысили 5 000 000 рублей и стали облагаться НДФЛ по ставке 15 %, сделайте две справки — одну с налогооблагаемой базой в 13 %, другую с базой в 15 %.

В справке укажите:

- Сведения о налоговом агенте. Заполните ОКТМО, ИНН и КПП работодателя, его название и телефон.

- Сведения о налогоплательщике. Напишите ФИО, ИНН и дату рождения физлица. Укажите статус налогоплательщика, его гражданство, код и реквизиты удостоверения личности.

- Виды полученных доходов по конкретной ставке. Перечислите помесячно суммы доходов, которые работник получил у работодателя в отчетном году, и укажите соответствующие коды. В отдельных колонках укажите налоговые вычеты с кодами.

- Виды предоставленных налоговых вычетов. Отдельно укажите суммы стандартных, социальных и имущественных вычетов.

- Общую сумму дохода и налога за налоговый период. Укажите тут сумму дохода, налоговую базу, а по ней рассчитайте исчисленный, удержанный (излишне удержанный) и перечисленный в бюджет НДФЛ.

- Неудержанный налог. Отразите сумму дохода, с которого не смогли удержать НДФЛ, и сумму неудержанного налога.

Справку КНД 1175018 подписывает ответственный сотрудник налогового агента — руководитель, главбух или бухгалтер по зарплате (п. 1, 4 ст. 26, п. 1 ст. 27, п. 3 ст. 29 НК РФ). Полномочия на подписание справок можно предусмотреть в локальном акте работодателя.

А вот доверенность на подписание прилагать к справке не нужно.

Для ИФНС

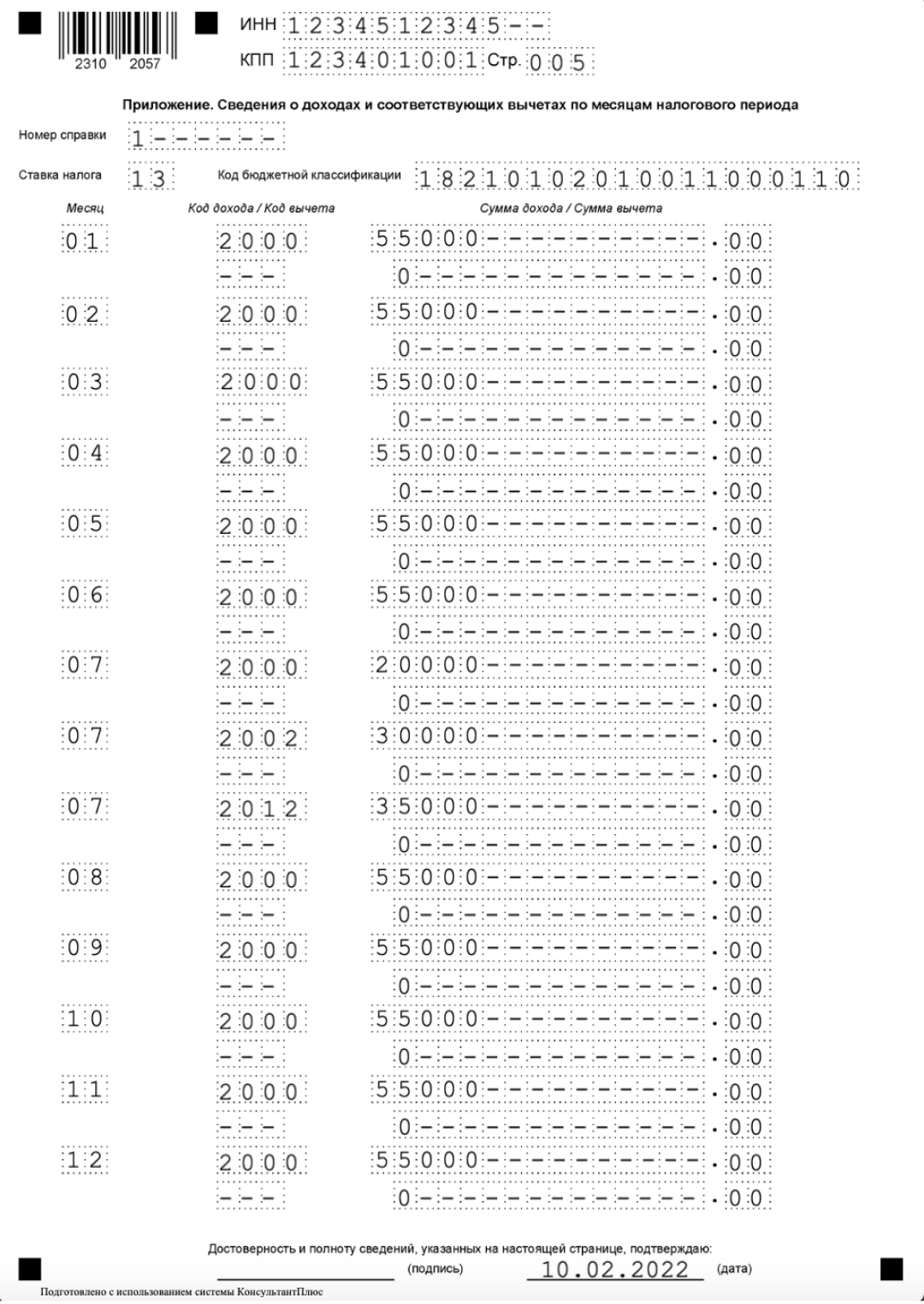

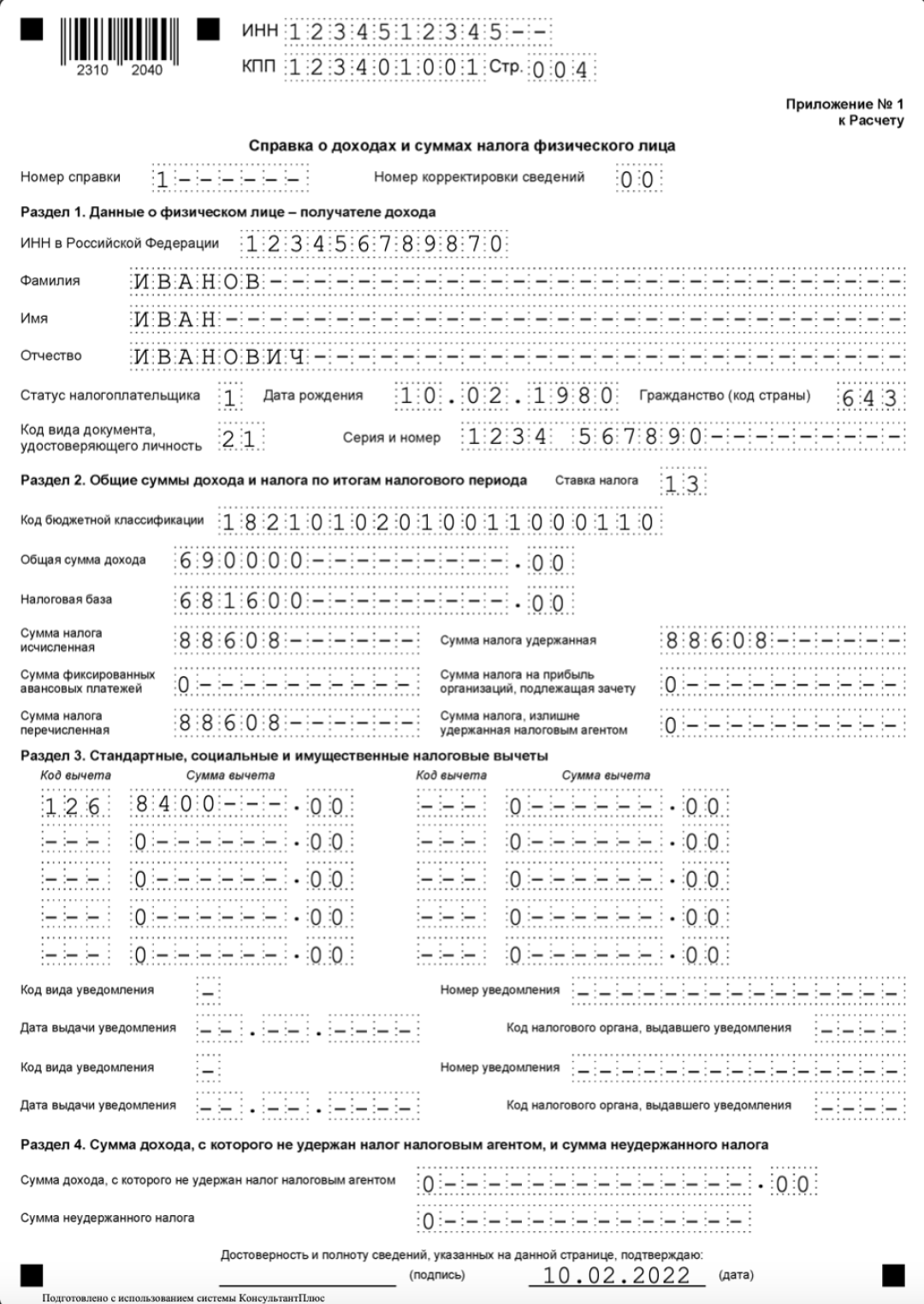

Справку для ИФНС налоговые агенты сдают ежегодно — в составе расчета 6-НДФЛ за год. Работодатели делают справку на каждого сотрудника. В ней указывают все выплаты, вычеты и начисления, которые агент произвел в пользу налогоплательщика за налоговый период.

Справка о доходах и суммах налога для ИФНС состоит из общей части, четырех разделов и приложения. Заполнять ее нужно в особой последовательности: Общая часть → Раздел 1 → Приложение → Раздел 3 → Раздел 2 →Раздел 4.

Чтобы не запутаться, заполняйте отчетность в Экстерне. В сервисе электронной налоговой отчетности можно заполнить, проверить и сдать расчет 6-НДФЛ. Нужно только ввести данные по сотруднику: программа автоматически заполнит все разделы отчета и проведет арифметический и логический контроли.

Отчитайтесь легко и без ошибок. Удобный сервис для подготовки и сдачи отчётов через интернет. Дарим доступ на 14 дней в Экстерн!

Шаг 1. Заполняем общую часть

Каждой справке присваивается уникальный порядковый номер в отчетном периоде. Если же корректируете или аннулируете сведения, поставьте в приложении номер первичной справки.

В поле «Номер корректировки» при сдаче приложения в первый раз укажите «00», при первой корректировке — «01», и далее по порядку. Если аннулируете сведения, поставьте «09».

Шаг 2. Заполняем раздел 1

Отражаем персональные данные получателя дохода:

- ИНН;

- ФИО — без сокращений, как в паспорте;

- статус налогоплательщика — для резидентов поставьте 1, для нерезидентов 2 (п. 5.4 Порядка заполнения);

- дата рождения;

- гражданство — код страны из справочника ОКСМ, для России ставим 643;

- код удостоверения личности — для российского паспорта отмечаем 21 (Приложение № 5 к Порядку заполнения);

- реквизиты удостоверения личности — серия и номер паспорта, знак № ставить не надо.

Шаг 3. Заполняем приложение к справке о доходах и суммах налога

Для разных ставок НДФЛ нужно заполнять отдельное приложение. В приложении расписывают начисленные и фактически полученные доходы и вычеты по месяцам налогового периода. Учитываются доходы в денежной, натуральной форме. А вот материальную выгоду, полученную в 2021-2023 гг., не отражают: она не облагается подоходным налогом (п. 90 ст.

217 НК РФ).

Стандартные, социальные и имущественные вычеты не отражают в приложении к справке о доходах.

Дальше заполняем так:

- указываем номер справки из общей части;

- отражаем ставку налога и код бюджетной классификации, по которой агент платит НДФЛ в бюджет;

- пишем порядковый номер месяца;

- определяем код и сумму дохода;

- показываем код и сумму вычета.

Сумма вычета не должна превышать сумму дохода.

Шаг 4. Заполняем раздел 3

Здесь показываем стандартные, социальные, имущественные вычеты. Отражаем:

Есть три кода для уведомлений из налоговой. Уведомление с кодом 1 подтверждает право на имущественный вычет, 2 — на социальный вычет. По коду 3 проводят уведомления об уменьшении НДФЛ на фиксированные авансовые платежи.

Шаг 5. Заполняем раздел 2

Если платили НДФЛ по разным ставкам, заполните несколько разделов 2. Эту часть формируют на основании раздела 3 и приложения к справке о доходах и налогах.

В разделе 2 указываем:

- ставку налога, для которой заполняется раздел;

- КБК по подоходному налогу;

- общую сумму дохода по приложению к справке;

- налоговую базу: общую сумму доходов, уменьшенную на сумму вычетов из раздела 3 и приложения к справке;

- исчисленную, удержанную и перечисленную сумму подоходного налога;

- сумму фиксированных авансовых платежей: если налог с иностранца, который работает по патенту, уменьшили на уплаченные им авансы;

- сумму налога на прибыль, которую нужно зачесть: если платили дивиденды российскому резиденту и удержали сумму налога на прибыль;

- излишне удержанную сумму налога: если удержали из доходов физлица больше налога, чем нужно, и не возвратили эту сумму.

Если доход налогоплательщика меньше вычетов, то в поле «Налоговая база» ставим 0.

Шаг 6. Заполняем раздел 4

В этом разделе показываем сумму дохода, с которого не удержали подоходный налог и сумму неудержанного НДФЛ в налоговом периоде.

Что будет, если не предоставить справку о доходах

В НК РФ не предусмотрена ответственность за невыдачу справки о доходах и налогах по запросу сотрудника. Однако за это грозит административная ответственность (постановление Восьмого кассационного суда общей юрисдикции от 04.09.2020 № 16-4426/2020). Штраф по ч. 1 ст. 5.27 КоАП РФ составит:

- на должностное лицо — от 1 000 до 5 000 рублей;

- на ИП — от 1 000 до 5 000 рублей;

- на организацию — от 30 000 до 50 000 рублей.

За отказ в предоставлении информации должностное лицо работодателя оштрафуют на 5 000–10 000 рублей (ст. 5.39 КоАП РФ).

А вот непредставление справки в налоговую — это нарушение порядка сдачи расчета 6-НДФЛ, так как справка входит в его состав. Поэтому и штрафы платят по НК РФ. Если не сдать весь 6-НДФЛ, придется заплатить 1 000 рублей за каждый полный или неполный месяц со дня просрочки и до дня фактической сдачи (п. 1, 2 ст. 126 НК РФ).

А должностное лицо заплатит и административный штраф — от 300 до 500 рублей (ч. 1 ст. 15.6 КоАП РФ).

Налоговики могут приостановить операции агента по расчетному счету, если расчет 6-НДФЛ не сдадут в течение 20 дней после установленного срока (п. 6 ст. 6.1, п. 3.2 ст. 76 НК РФ).

Когда 6-НДФЛ сдан, но без справок или не со всеми справками, речь идет о недостоверных сведениях в расчете. Взыскание составит 500 рублей (п. 1 ст. 126.1 НК РФ). Если вы сами нашли ошибку, подайте в ИФНС уточненный 6-НДФЛ. Сдача корректировки до того, как ИФНС выявит ошибку, поможет избежать штрафа (п.

2 ст. 126.1 НК РФ).

Налоговые агенты обязаны отчитываться перед налоговой службой и предоставлять сведения по запросу работников. Если к вам обратился получатель дохода, сделайте ему справку о доходах и суммах НДФЛ в течение трех рабочих дней. Воспользуйтесь Контур.Экстерном: в системе можно подготовить справку по той форме, которая действовала в период получения дохода. Искать правильный бланк, нормативный приказ и порядок заполнения не придется. Кроме того, Экстерн напомнит о сроках сдачи отчетности по НДФЛ в налоговую инспекцию.

Источник: www.kontur-extern.ru

Справки самозанятых: новые образцы с мая 2023 года

ФНС России обновила формы справок самозанятых – плательщиков налога на профессиональный доход о постановке на учет (КНД 1122035) и о доходах (КНД 1122036). Их образцы с мая 2023 года приводим в этом материале.

Новые формы справок

ФНС в письме от 05.05.2023 № СД-4-3/5763 сообщила о внесении изменений в формы документов, которые самозанятые используют для подтверждения постановки на учет в качестве плательщиков налога на профессиональный доход (НПД), а также получения информации о сумме полученных доходов, облагаемых НПД. При этом их КНД остались прежними.

Сразу скажем, что изменения незначительные.

Теперь форма Справки о постановке на учет (снятии с учета) физического лица в качестве налогоплательщика налога на профессиональный доход (КНД 1122035) выглядит так:

А вот образец Справки о состоянии расчетов (доходах) по налогу на профессиональный доход (КНД 1122036):

Одновременно признано утратившим силу прежнее письмо ФНС от 05.06.2019 № СД-4-3/10848, которое изначально утверждало формы справок самозанятых по налогу на профессиональный доход. Тогда ещё для 4 пилотных регионов.

Основное изменение

В частности, из справок убрали графу «Адрес (место жительства/место регистрации)».

Где взять справки

Указанные справки по-прежнему можно получить из официального приложения или веб-кабинета «Мой налог». Они подписываются электронной подписью ФНС России.

Статус справок и когда нужны

Минфин России в письме от 21.03.2023 № 03-11-11/23713 отметил, что указанные справки – это официальные документы, подтверждающие статус и доходы самозанятого. Их можно представлять, например, в банки и иные кредитные организации для выдачи кредитов.

Источник: buhguru.com