Невозможность провести финансовые операции приводит к параличу многих бизнес-процессов. Затормаживаются расчеты с поставщиками и покупателями, оплата арендных и других платежей. Если у организации несколько расчетных или валютных счетов — заблокированы будут все.

Что делать предпринимателю, как отменить запрет на проведение расходных операций и возобновить использование расчетного счета — читайте в статье.

Из этой статьи вы узнаете:

- Чем грозит блокировка расчетного счета

- Как налоговая принимает решение о блокировке расчетного счета

- На каком основании налоговая может заблокировать расчетный счет

- Как разблокировать расчетный счет

- В каких случаях расчетный счет заблокирован незаконно

- Как оспорить решение налоговой службы

- Как снизить риск блокировки расчетного счета: 5 советов

Чем грозит блокировка расчетного счета?

При блокировке счета вы не сможете совершить любые расходные операции: провести платежи в бюджет, выдать зарплату сотрудникам, оплатить услуги подрядчика или купить товар. Единственный вид разрешенных выплат в такой ситуации — по исполнительным листам. К ним относятся алименты, взыскание морального вреда, выходного пособия и уплата налогов по поручениям, поступившим в банк ранее даты решения о блокировке счета.

Что делать если приставы арестовали зарплатную карту

Вы не сможете открыть новый счет в другом банке, чтобы направить туда свои финансовые потоки. На сайте Федеральной налоговой службы (далее — ФНС) есть сервис проверки наличия приостановления расходных операций по счетам организаций и ИП. Перед тем как открыть счет потенциальному клиенту, все банки обязаны отследить его по этому сервису.

Если у организации есть арестованные счета — банк откажет в открытии нового счета (п.12 ст. 76 НК РФ). Закрыть заблокированный счет невозможно.

перед крупными сделками проверяйте, не заблокирован ли расчетный счет. Используйте сервис ФНС: достаточно ввести ИНН и БИК вашего банка.

Как налоговая принимает решение о блокировке расчетного счета?

Чаще всего наложением ареста денежных средств на счетах в банках занимается камеральный отдел Инспекции федеральной налоговой службы (далее — ИФНС). Его сотрудники проверяют все поступающие декларации и другую отчетность плательщиков. Именно они отслеживают своевременность предоставления и правильность заполнения налоговой отчетности, производят обмен электронными документами по телекоммуникационным каналам связи (далее — ТКС).

Обнаружив нарушение, специалист камерального отдела составляет документ — решение о привлечении нарушителя к ответственности, визирует его у руководителя инспекции и накладывает арест на расчетный счет плательщика.

Налоговая направляет решение о приостановлении операций по счетам в банк и саму организацию не позднее следующего дня после его принятия. В банк решение направляется по электронной почте, а налогоплательщику — заказным почтовым отправлением. Зачастую предприниматель получает письмо, когда счет уже заблокирован.

ИСПОЛНИТЕЛЬ АРЕСТОВАЛ ВСЕ СЧЕТА. ЧТО, ЕСЛИ ОТКРЫТЬ НОВЫЙ СЧЕТ ПРИ АРЕСТЕ ДЕНЕГ?

Получив решение налоговой, банк обязан немедленно исполнить его и уведомить ИФНС о сумме денежных средств на расчетном счете плательщика. Некоторые банки информируют своих клиентов об аресте расчетного счета и приостановлении операций — это личная инициатива банков, по закону они не обязаны делать это.

Вас может заинтересовать

Каждый бизнес по-своему уникален. РКО под конкретный тип бизнеса. Расчетный счет + набор полезных банковских сервисов на льготных условиях.

чтобы быть в курсе о состоянии расчетного счета, пользуйтесь системами дистанционного банковского обслуживания — это быстрее, чем получать заказные письма от налоговой.

На каком основании налоговая имеет право заблокировать расчетный счет?

Статья 76 Налогового кодекса РФ дает право налоговикам арестовывать рублевые и валютные расчетные счета по следующим причинам:

Блокировка из-за неуплаты налогов

При такой формулировке блокируется только сумма долга по налоговым платежам, начисленным штрафам и пени. Все остальные деньги остаются доступными для проведения расчетных операций. Если у организации приостановлены операции по нескольким расчетным счетам, а средств для уплаты недоимки на одном из них достаточно, направьте в ИФНС заявление с указанием реквизитов нужного счета и копиями выписок из банка, подтверждающих этот факт. Арест с иных счетов должен быть снят в течение 2 дней с момента подачи заявления.

Если денег на счете не хватает, банк будет списывать с расчетного счета все поступающие денежные средства до тех пор, пока долг не будет погашен полностью. Чтобы ускорить снятие ареста, плательщик может внести недостающую сумму на счет наличными. В любом случае разблокировка счета организации или предпринимателя произойдет только после поступления в бюджет всей недоимки.

При неуплате налогов, пеней и штрафов блокировка расчетных счетов возможна только после принятия решения о взыскании суммы долга. Обычно это происходит, если налогоплательщик проигнорировал предварительное требование ИФНС о добровольном погашении задолженности или не получил его.

Не представлена налоговая отчетность

В этом случае счет останется заблокированным до тех пор, пока ИФНС не получит требуемую декларацию или расчет. Ст. 88 НК РФ в п.2 предусматривает срок для проведения камеральной проверки. Поэтому ИФНС обнаружит недостающую отчетность в срок от 2 недель до 3 месяцев с момента окончания отчетного периода, реже — позже. Счет налогоплательщика арестуют в течение 10 дней с момента обнаружения нарушения, при этом 3 года — максимальный срок, в течение которого применима санкция за подобное нарушение.

Не отправили квитанцию-подтверждение о получении требования ИФНС

По закону у налогоплательщика есть 5 дней, чтобы отправить в ИФНС квитанцию-подтверждение о принятии по ТКС требований о вызове в инспекцию или предоставлении документов и пояснений. Документооборот по ТКС между налоговой и плательщиками систематизирован: если квитанция-подтверждение отсутствует в системе больше 5 дней, система сама проинформирует инспектора о необходимости наложения ареста. В этом случае решение принимается в течение 10 дней с момента обнаружения нарушения, то есть не позднее 16 дней с момента отправки требования налоговой инспекцией.

В результате выездной проверки начислены недоимка или штраф

Иногда инспекторы проводят выездную проверку налогоплательщика, выявляют неуплату налогов, начисляют штрафы и пени. И тогда расходные операции по расчетным счетам должника могут быть приостановлены в качестве обеспечительной меры. Руководитель ИФНС утверждает акт выездной проверки, и решение о блокировке расчетного счета направляется в банк, а его копия — организации.

Названные причины — единственные основания для приостановки операций по расчетным счетам организации или предпринимателя в НК РФ. Если счет заблокировали по иным причинам — вы имеете право обратиться в арбитражный суд, чтобы оспорить наложение ареста.

если ваш счет заблокировали на незаконных основаниях — обращайтесь в арбитражный суд.

Как разблокировать расчетный счет?

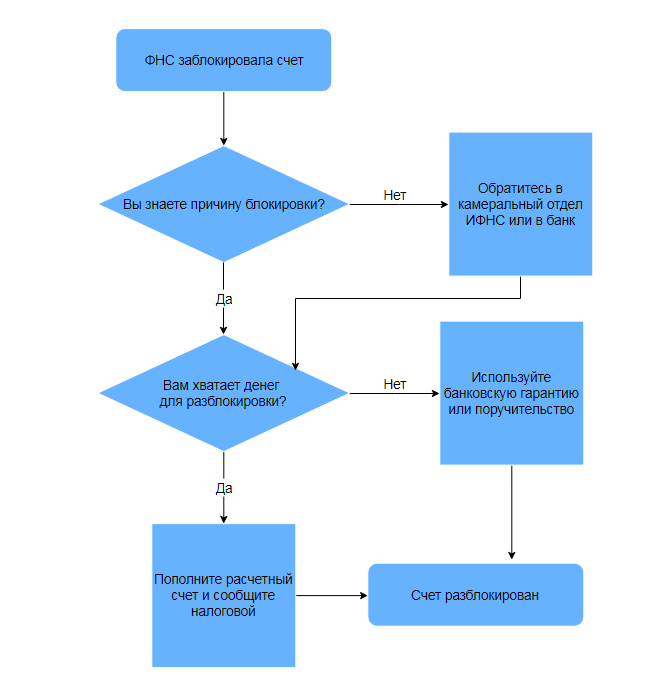

Чтобы быстро разблокировать расчетный счет, придерживайтесь одной из двух схем.

Выясните причину блокировки расчетного счета

Обратитесь в отдел камеральных проверок ИФНС по месту регистрации вашей компании. При личном посещении налоговой руководителю понадобится паспорт, а представителю организации — паспорт и доверенность. Сотрудники отдела камеральных проверок могут рассказать о причинах блокировки счета и по телефону, для этого назовите номер и дату решения, их можно узнать на сайте ФНС или у сотрудников вашего банка.

Выполните требования налоговой: заплатите налог, отправьте декларацию или подтвердите получение требования налоговой.

Выясните причину и устраните нарушения. Предоставьте документы, которые подтверждают уплату налога, сдачу декларации или получение требования по ТКС при электронном документообороте с ИФНС.

. или предоставьте гарантию уплаты налогов в случае подтверждения их обоснованности

Если причина ареста — неуплата налогов, пени или штрафов в значительной сумме, вы можете избежать блокировки счета. Чтобы продолжить работу с расчетным счетом и спокойно разобраться с претензиями ИФНС, замените арест денежных средств на расчетном счете другими финансовыми инструментами. Предоставьте налоговикам банковскую гарантию, оформите залог или поручительство третьих лиц. Важно знать, что налоговая примет гарантию банка, только если он включен в специальный перечень Минфина.

Банковская гарантия — это обязательство банка по требованию ИФНС перечислить необходимую сумму за налогоплательщика. Другими словами, банк дает целевой кредит организации для погашения претензий налоговиков.

Чтобы оформить гарантию, подайте в банк заявку, предоставьте отчетность и после согласования всех условий приложите договор банковской гарантии к заявлению о снятии ареста с расчетного счета. Проценты по гарантии всегда значительно ниже, чем по другим кредитным продуктам.

Если налоговую задолженность за организацию будет погашать третье лицо (например, материнская или аффилированная организация, учредитель и т. д.), то между лицом-плательщиком и ИФНС заключается договор поручительства. После подписания договора поручительства или залога, ИФНС должна разблокировать расчетный счет организации.

Уведомьте налоговую службу об устранении нарушения

Направьте документы в ФНС с помощью кабинета налогоплательщика или предоставьте их в инспекцию.

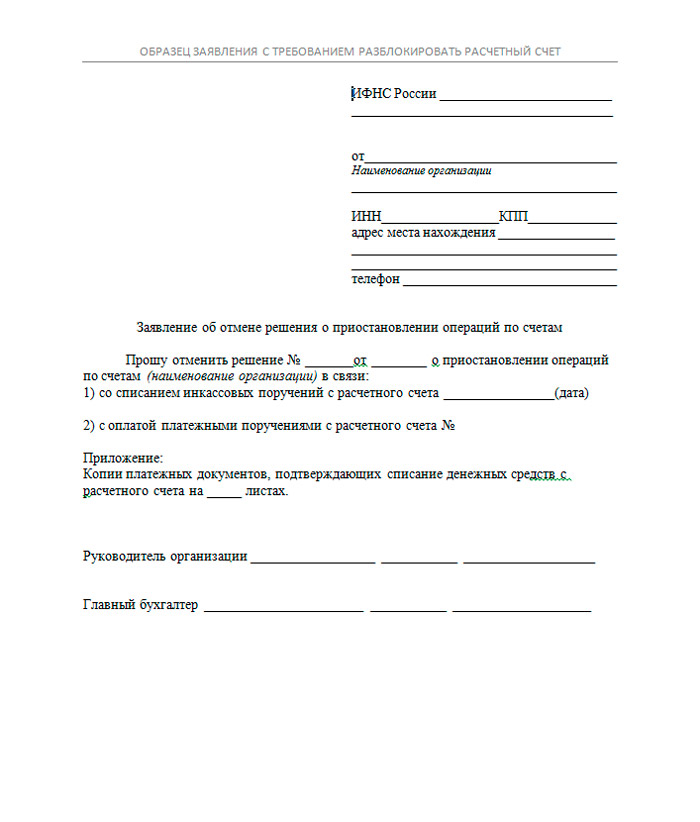

Обязательно приложите заявление с требованием отменить арест расчетного счета.

Бланк заявления об отмене решения о блокировке расчетного счета

Если причины блокировки счета устранены, расходные операции по банковскому счету должны возобновить не позднее следующего рабочего дня.

узнайте причину блокировки, устраните ее и уведомьте налоговую. Если вы все сделали правильно — счет разблокируют на следующий рабочий день.

Примеры незаконной блокировки расчетного счета

Иногда инспекторы превышают свои полномочия и блокируют счета организаций и предпринимателей незаконно. Так бывает, когда сотрудники ФНС не хотят разбираться в ситуации, которая возникла из-за неоднозначной трактовки правовой нормы, технической ошибки в документе или несвоевременных действий сотрудников налоговой.

Расчетный счет арестован до окончания срока для добровольного исполнения решения и вступления в силу постановления налоговой инспекции

Например, ИП не уплачен налог по УСН. ИФНС направляет требование об уплате, которое должно быть исполнено в срок с момента получения. Часто уже на или день налоговая приостанавливает операции по банковскому счету и перекрывает вам «кислород». Подайте или направьте в налоговую заявление и укажите в нем, что операции по расчетному счету приостановлены с нарушением. Тогда незаконный арест будет снят.

Расчетный счет заблокирован за несдачу отчетности в ПФР

Пенсионный фонд не имеет права приостанавливать операции по счетам. В его компетенции только направить инкассовое поручение на взыскание недоимки. При достаточном количестве средств на счете оно исполняется немедленно, а если денег не хватает — по мере их поступления. Если ПФР нарушил это правило, пишите заявление руководителю территориального отдела ПФР на отмену блокировки и подавайте иск в арбитражный суд.

Вы не представили декларацию в ИФНС в срок по вине третьего лица

Если вы своевременно отправили декларацию, но она не была доставлена: потерялась на почте или произошел технический сбой — это не ваша вина. Предъявите налоговой подтверждение самого факта отправки, и блокировку снимут не позднее следующего рабочего дня. Если не сняли — вы имеете право обратиться в суд.

Заблокированы ссудные, депозитные и другие счета, не имеющие отношения к расчетно-кассовому обслуживанию

ИФНС имеет право блокировать только те счета, которые открыты с целью расчетно-кассового обслуживания организации. Кредитные, ссудные, депозитные, транзитные счета аресту не подлежат.

Счет заблокирован по результатам выездной проверки при наличии имущества или основных средств у налогоплательщика

Это одна из предупредительных мер, ее цель — собрать как можно больше налогов и штрафов, начисленных в результате выездных проверок. Чтобы предприниматель или организация не могли уклониться от последующей уплаты, ИФНС принимает решение заблокировать расчетный счет.

Арест накладывается на денежные средства плательщика в размере выявленной при проверке задолженности перед бюджетом. Данную меру налоговики могут применять только если у организации нет имущества, за счет которого можно будет взыскать долг, либо его недостаточно. Во всех иных случаях блокировка незаконна.

К примеру, у ООО в собственности 3 офисных помещения и 2 транспортных средства. Общая стоимость имущества предприятия оценивается в 17 млн рублей. По результатам выездной проверки налоговая доначислила организации НДС и налог на прибыль. Общая сумма выявленной недоимки — 1,4 млн рублей.

После окончания проверки в обслуживающий банк поступает требование ИФНС о наложении запрета на проведение расходных операций по расчетному счету ООО в целях обеспечения взыскания недоимки. Это требование незаконно, и вот почему.

Имущества организации — 17 млн рублей — вполне хватает для взыскания неуплаченных налогов, пени и штрафов — 1,4 млн рублей. Решение о приостановлении операций даже на сумму 1,4 млн рублей противоречит требованиям законодательства и нарушает права организации.

Как оспорить решение ФНС

Цель обеспечительных мер со стороны налоговой — гарантировать будущие платежи, а не лишить налогоплательщика возможности вести свою профессиональную деятельность. Иногда налоговикам приходится об этом напоминать.

При нарушении сроков наложения или снятия ареста с расчетного счета, его незаконной блокировке, организация терпит убытки: растут пени и штрафы за несвоевременное проведение кредитных, арендных и других платежей, срываются выгодные сделки или разрываются действующие контракты. Подав иск в арбитражный суд по месту нахождения налогового органа, вы получите компенсацию убытков, если сможете документально обосновать их размер.

Если вы оказались в ситуации, когда счет заблокирован незаконно — действуйте!

Подготовьте возражения на решение о блокировке счета

В возражениях подробно напишите, в чем именно заключается нарушение ваших прав. Например, блокировка всего расчетного счета как обеспечительная мера несоразмерна сумме неуплаченного налога, у организации есть имущество, способное выступить гарантией исполнения налоговых обязательств и другие причины. Приложите документы, доказывающие законность требований плательщика (это могут быть документы, подтверждающие право владения имуществом и другие).

.jpg)

Пример возражений на решение о неправомерной блокировке расчетного счета организации в связи с несдачей ежеквартального отчета по форме 6-НДФЛ

Направьте возражения в вышестоящие органы ФНС

Представьте свои возражения на решение о блокировке на имя вышестоящих органов ФНС — обычно это областное или региональное управление Федеральной налоговой службы РФ. Если возражения остались без удовлетворения, следует обратиться за защитой своих прав в арбитражный суд по месту нахождения плательщика.

Госпошлина и сроки рассмотрения дела

За рассмотрение дела в суде взимается государственная пошлина в размере 4% от цены иска, но не менее 2 000 рублей. Обычный срок рассмотрения 3 — 4 месяца. Исковые требования в таких случаях обосновываются ст. 16 ГК РФ, ст. 1069 ГК РФ, п.9.2 ст.

76 НК РФ. На сайтах арбитражных судов размещены правила оформления обращений в суд, реквизиты для уплаты и калькуляторы госпошлины.

Сотрудники налоговых инспекций тоже ошибаются и как госслужащие обязаны нести ответственность за нарушение закона. В последнее время все большее количество предпринимателей и организаций выигрывают суды и получают компенсацию.

Как снизить риск блокировки расчетного счета

Любая организация или предприниматель могут столкнуться с блокировкой расчетного счета. Если инспектор арестовал денежные средства хозяйствующего субъекта на законных основаниях, налогоплательщику следует устранить выявленное нарушение.

Иногда причины блокировки незаконны, и тогда организации придется оспаривать решение ФНС о приостановлении операций по счету в арбитражном суде.

Чтобы минимизировать риск ареста вашего расчетного счета, рекомендуем придерживаться простых правил.

Совет № 1. Контролируйте работу бухгалтера

Чтобы минимизировать вероятность ареста денежных средств, сдавайте отчетность и уплачивайте налоги своевременно. Если ваш бухгалтерский учет ведет сторонний бухгалтер или фирма на аутсорсинге, внимательно подходите к выбору партнеров и контролируйте, как исполняются ваши обязанности налогоплательщика.

Совет № 2. Управляйте расчетными счетами через системы дистанционного банковского обслуживания

Заказное письмо из налоговой о приостановлении операций может идти несколько дней, а то и недель, а через банковские системы вы получаете информацию о движениях по счету и наложенных арестах сразу. Поддерживая удаленную связь с банком, вы быстрее начнете решать проблему.

Совет № 3. Откройте несколько расчетных счетов в разных банках

Расчетные счета, открытые в разных банках, могут упростить жизнь плательщика после блокировки счета. Если на одном из них достаточно средств для удовлетворения претензий налоговиков, второй будет разблокирован по вашему заявлению, и вы сможете беспрепятственно проводить денежные операции через него.

Совет № 4. Используйте доступные сервисы проверки организации

Возьмите себе за правило регулярно проверять свои расчетные счета на наличие арестов через сервис ФНС, особенно перед крупными поступлениями или списаниями. Если к вашим счетам открыты кредитные линии (овердрафты), вам следует быть особенно осторожными, чтобы не допустить просрочек по кредитам из-за блокировки.

Совет № 5. В сложной ситуации воспользуйтесь банковской гарантией или поручительством

Не всем известно, что арест денежных средств на расчетном счете можно заменить банковской гарантией, залогом или поручительством третьих лиц. Налоговая примет гарантию банка, только если он включен в специальный перечень Минфина.

- О банке

- Реквизиты

- Тарифы и документы

- Раскрытие информации

- Финансовым организациям

- English

- Контакты

Источник: siab.ru

Когда бизнес «кровоточит»: что делать, если счета заморозили, и где это обжаловать

Если денежные средства на счете компании арестованы или операции по счету приостановлены, бизнес практически замирает. Зачастую, если ситуация не меняется в течение нескольких месяцев, для компании это означает банкротство. «При этом иногда складывается впечатление, что должностные лица преследуют собственные цели, налагая аресты и блокируя счета — так ведь можно использовать бизнес и работающих в нем людей в качестве своеобразных заложников», — объясняет заместитель директора ООО «Юридическая компания «ВЕРДИКТ» Валентин Галич.

Юристы компании VERDICT рассказали, как можно продолжать вести дела, если деньги на счетах заморожены.

— Деньги компании, как правило, не лежат спокойно на счетах. Они — своеобразная «кровь бизнеса»: их вкладывают в товар, направляют на развитие/расширение, пускают на погашение задолженностей перед бюджетом, кредиторами, работниками. Иными словами, для нормального функционирования организации важен не сам факт наличия на ее счетах денег, но возможность ими распоряжаться.

|

Поэтому для компании критично, когда:

- Налагается арест на денежные средства на счетах

- Приостанавливаются операции по счетам.

Как показывает практика, от наложения ареста на денежные средства или приостановления операций по счетам никто не застрахован. Иногда может даже сложиться впечатление, что, останавливая движение денег на счетах, некоторые недобросовестные должностные лица используют такую меру для собственных целей.

Так ведь можно использовать бизнес и работающих в нем людей в качестве своеобразных заложников, лишить чьи-то семьи источников доходов. Поэтому важно понимать, в каких случаях такие ситуации могут возникнуть и как с этим бороться.

Арест на денежные средства на счетах и приостановление операций по счетам — есть ли разница? Однозначно! Представим ситуацию, когда у компании открыт счет в банке. На этом счету находится 100 рублей. Компетентный орган принимает решение о наложении ареста на денежные средства на счете в размере 20 рублей.

Это значит, что оставшимися 80 рублями компания вправе распоряжаться, а теми 20 рублями, на которые наложен арест, нет.

Если бы операции по счету были приостановлены, то компания лишилась бы возможности распоряжаться всеми деньгами на счете.

Арест денег на счетах компании в рамках уголовного процесса

Физическое лицо совершило преступление, а заморозили счета компании. Это как?

Подозреваемым (обвиняемым) по уголовному делу может быть только физическое лицо. К ответственности по статьям Уголовного кодекса (УК) не может быть привлечена организация. В то же время ряд «экономических преступлений», совершаемых должностными лицами, напрямую связан с деньгами компании.

Преступление может совершить должностное лицо организации — например, директор. Но фактически орудием преступления выступают денежные средства компании. Вот и получается, что орган уголовного преследования налагает арест на денежные средства на счетах компании, а не физического лица.

На какой стадии может быть наложен арест на денежные средства на счетах? Арест может быть наложен как на стадии предварительного расследования (проводится только после возбуждения уголовного дела), так и во время судебного разбирательства (до постановления судом приговора по делу).

Кто принимает решение о наложении ареста на денежные средства на счетах? На стадии судебного разбирательства такое решение может быть принято судом (выносится соответствующее постановление).

На стадии предварительного расследования:

- Следователем, органом дознания (с санкции прокурора или его заместителя)

- Прокурором или его заместителем

- По постановлению Председателя СК, Председателя КГБ, лиц, исполняющих их обязанности (без необходимости получения санкции прокурора).

Что делать, если был наложен арест на денежные средства на счетах? Наложение ареста оформляется постановлением (определением), копия которого вручается собственнику (владельцу) счета. Такое постановление может быть обжаловано в порядке, предусмотренном Уголовно-процессуальным кодексом (УПК).

В зависимости от того, кто принял решение о наложении ареста на денежные средства, решение может быть обжаловано прокурору, вышестоящему прокурору, начальнику следственного подразделения, начальнику вышестоящего следственного подразделения, в суд.

Жалоба может быть подана в течение срока предварительного расследования и (или) судебного разбирательства. Срок рассмотрения: 10 суток со дня получения жалобы лицом, которое вправе ее рассматривать. Решение по результатам рассмотрения такой жалобы также может быть обжаловано.

К сожалению, обжалование решения о наложении ареста не приостановит запрет на распоряжение денежными средствами на счетах. Приостановление исполнения решения, которое обжалуется, — это право, но не обязанность соответствующих должностных лиц. Ходатайствовать об этом можно, но все будет сводиться к волеизъявлению должностных лиц.

Арест денег на счетах компании во время гражданского/хозяйственного процесса

В рамках гражданского (в котором на стороне ответчика выступает юрлицо) и хозяйственного процессов в качестве меры обеспечения иска может быть наложен арест на денежные средства на счетах компании.

Кто может инициировать наложение ареста? Другая сторона по делу. Для этого ей нужно подать в суд ходатайство о наложении ареста на денежные средства на счетах. Ходатайство будет рассматривать суд, который разбирает и само дело.

Что делать, если был наложен арест на денежные средства на счетах? Обжаловать постановление суда о наложении ареста на денежные средства на счетах. Ходатайство подают судье, который рассматривает дело.

Обжалование определения суда о наложении ареста приостановит запрет на распоряжение денежными средствами на счетах? К сожалению, нет. Во время рассмотрения жалобы денежными средствами все равно нельзя будет распоряжаться.

Какие еще могут быть варианты, помимо ареста денег на счетах? Существует две альтернативы в рамках хозяйственного/гражданского процесса:

- Ответчику дают возможность внести на счет суда сумму, которую требует истец

- Можно ходатайствовать о замене данной меры на другую. Но замена меры обеспечения иска осуществляется на усмотрение суда.

Кроме того, можно в любом случае подавать в суд ходатайство об отмене меры обеспечения. Суд может счесть, что необходимость в ней отпала, и отменить еще до вступления в силу постановления суда.

Арест денег на счетах компании на стадии исполнительного производства

Принятие судом итогового решения по делу не является концом истории. Далее, пожалуй, самым важным является исполнение такого решения — стадия исполнительного производства. В Беларуси действует консолидированный акт, посвященный вопросам исполнительного производства, а именно Закон «Об исполнительном производстве».

Кто выносит постановление о наложении ареста на деньги на счетах? Судебный исполнитель. Принять данную меру обеспечения судебный исполнитель может как по ходатайству взыскателя, так и по собственной инициативе.

Когда может быть наложен арест на денежные средства на счетах компании? По общему правилу, по истечении 7 дней после срока, который дается должнику для добровольного исполнения решения суда.

Бывают, однако, такие ситуации, когда срок на добровольное исполнение не предоставляется — например, если исполнительный документ подлежит немедленному исполнению или поступил повторно, а также когда срок исполнения документа установлен судебным постановлением, решением другого уполномоченного органа/лица или актом законодательства.

Судебный исполнитель вынес постановление о наложении ареста на денежные средства на счетах — как защитить себя? Постановление судебного исполнителя можно обжаловать у руководителя органа принудительного исполнения, вышестоящего руководителя органа принудительного исполнения. А если вы не согласны с их решениями — тогда уже можно обращаться в суд. Таким образом, установлен обязательный досудебный порядок обжалования. Суд возвращает жалобу, поданную без соблюдения досудебного порядка.

Жалобу подают в течение 10 дней с момента получения соответствующего постановления. В случае пропуска срока можно вместе с жалобой подать ходатайство об его восстановлении. В таком ходатайстве необходимо обосновать наличие уважительных причин пропуска срока.

Альтернативные варианты, помимо обжалования. Судебному исполнителю можно подать ходатайство от отмене или приостановлении меры по обеспечению исполнения, а также о замене ее на иную меру обеспечения.

Как приостанавливают операции по счетам и что делать, чтобы защитить свои интересы

Органы, которые могут приостанавливать операции по счетам:

- Налоговые и таможенные органы

- Комитет государственного контроля (КГК)

- Министерство финансов.

Решения о приостановлении операций по счетам налоговым и таможенным органами принимают руководители соответствующих органов в случаях:

- Если имеется неисполненное налоговое обязательство или обязательство по уплате пеней

- При непредставлении налоговых деклараций (расчетов) по налогам, сборам (пошлинам)

- При непредставлении в налоговые органы документов бухгалтерского и/или налогового учета, специальных разрешений (лицензий), иных документов и/или информации для проведения проверки

- Если сумма денежных средств, поступившая на счета коммерческой организации/ИП в банках за месяц, превысила 5000 базовых величин. И если при этом руководитель этой коммерческой организации/ИП или другое уполномоченное действовать от имени коммерческой организации/ИП лицо не располагают сведениями о фактических обстоятельствах осуществления предпринимательской деятельности, в результате которой поступили указанные средства.

Есть, однако, операции, которые могут совершаться несмотря на то, что операции по счету приостановлены:

- Платежи в бюджет и государственные внебюджетные фонды

- Платежи по операциям в части превышения суммы неисполненного налогового обязательства и/или неуплаченных пеней, указанной в решении о приостановлении операций по счетам, электронным кошелькам плательщика, принятом в результате проверки или таможенного контроля;

- По любым иным операциям, если имеется разрешение налогового или таможенного органа в случаях, установленных законодательными актами. Дать такое разрешение или нет — решает сам орган.

Если факт наличия неисполненного налогового обязательства или неуплаченных пеней выявлен в результате проверки или таможенного контроля, то решение о приостановлении операций по счетам, электронным кошелькам плательщика должно содержать обязательное указание на суммы неисполненного налогового обязательства и/ или неуплаченных пеней на дату вынесения такого решения. Сверх этой суммы субъект сможет осуществлять расходные операции по своему усмотрению.

Это яркий пример того, как «хромает» юридическая техника. Фактически такое «приостановление операций по счетам» не отличается от «наложения ареста на денежные средства на счетах». В каких случаях КГК может приостановить операции по счетам юридического лица?

КГК может приостановить операции по счетам компании в случае:

- Когда необходимо взыскать штраф, наложенный органами КГК

- Когда не предоставлены по требованию органов КГК лицензии на осуществление отдельных видов деятельности

- При предоставлении органами КГК документов, содержащих недостоверную информацию о деятельности государственного органа, иной организации, ИП, начислении и уплате налогов, сборов (пошлин) и других обязательных платежей в республиканский и/или местный бюджеты, об осуществлении внешнеторговой деятельности и др.

Как обжаловать решение таможни, налоговой или КГК? Такие решения могут быть обжалованы либо сразу в суде, либо сначала в вышестоящем органе, а потом в суде. При этом подача жалобы не приостанавливает действие запрета операций по счетам.

А решить все тихо-мирно без обжалований никак нельзя? Можно, но на практике это работает очень плохо. Для этого необходимо обратиться с письменным заявлением в орган, принявший решение о наложении ареста на денежные средства на счетах или решение о приостановлении операций по счетам. Если таких органов несколько, то обращаться нужно во все.

На основании разрешений таких органов (если их несколько, то только при условии, что все из них дали согласие) можно осуществлять иные расходные операции. В заявлении указывается обоснование необходимости осуществления платежа с приложением подтверждающих документов.

Проблема состоит в том, что в законодательстве нет критериев для принятия органами решения о том, когда такое разрешение нужно давать. У должностных лиц, как правило, отсутствует понимание того, как работает бизнес. При принятии решения они исходят из оторванных от жизни подходов, боятся что-то разрешить. Поэтому ожидать решений от должностных лиц на практике оказывается неэффективной опцией — вероятность того, что соответствующий орган даст свое разрешение на проведение операций, очень низкая.

Должностному лицу проще разрушить бизнес, чем принять на себя хоть какой-нибудь значимый риск. В нашей практике был случай, когда определенные самые минимальные расходы были согласованы, но не была согласована уплата комиссии банка за совершение этих операций в размере нескольких рублей.

На период невозможности использовать счет, а также с учетом иных ограничений и рисков можно:

- Пробовать проводить платежи за счет третьих лиц или в пользу третьих лиц, минуя замороженные счета

- Использовать неденежные формы исполнения обязательств

- Перенаправлять платежи с помощью заключения договоров перевода долга или уступки права требования.

К сожалению, все эти ухищрения могут сгладить проблемы или продлить жизнь бизнеса, но принципиально проблему не решают.

- «Распродай весь склад за 5 дней» — нашумевший Symbal.by рассказал, как наращивает выручку накануне закрытия

- «Перестаньте «химичить»— за вами наблюдают». Как и почему в Беларуси проходят «внезапные» налоговые проверки

- «Не спешите топить документами печку» — как грамотно остановить бизнес в Беларуси

Источник: probusiness.io

Арест счета в банке судебными приставами

Арест счета в банке судебными приставами вводится с единственной целью — списание денег для расчета по долгам. ФССП возбуждает производство, издает постановление и направляет его в банк. Если есть деньги на счету, их сразу спишут. Если средств нет, блокировка сохраняется для следующих зачислений, до полной выплаты по долгам.

Когда и зачем могут арестовать счет

Банковский счет открывается для финансовых операций в безналичной форме. Человек хранит на нем деньги, получает зарплату, пенсию или другие доходы, рассчитывается. Для расчетов оформляют банковскую карту:

- дебетовую — то есть клиент зачислил на нее свои деньги;

- кредитную — на карте деньги банка, и клиент берет займы, расплачиваясь или снимая наличку.

Карта всегда привязана к определенному счету.

Арест имущества является одной из обеспечительных мер в исполнительном производстве. Деньги и банковские счета и вклады по закону можно арестовать. Такая мера позволит:

- разом списать всю сумму, либо определенный процент (например, при зачислении зарплаты удержание не превышает 50%, по алиментам до 70%);

- блокировать операции, чтобы неплательщик не мог потратить деньги, перевести их другим лицам или снять;

- взыскивать деньги по мере зачисления.

Когда арест вводится без приставов:

- Суд вынес определение об обеспечении иска — замораживается сумма долга. Должник не сможет израсходовать или снять деньги до завершения суда.

- Банк арестовал счет, т.к. исполнительный документ поступил от взыскателя. Да, если известно, в каком банки у должника деньги, привлекать приставов не обязательно — можно подать заявление и исполнительный лист, приказ или договор с исполнительной надписью прямо в банк.

Если у человека счета в разных банках, за долги могут арестовать какой-то один, а могут и все. Банк, в который поступает зарплата, пенсия или иной доход, обязан будет оставлять 50% ежемесячного дохода, а также освобождать от ареста социальные компенсации и алименты.

Как приставы узнают о счетах? После открытия производства пристав запрашивает данные в ФНС через систему банковского мониторинга. ФССП увидит, в каких кредитных учреждениях открыты счета, и разошлет постановления об аресте и списании всем банкам.

Как платить кредиты, если счета заблокированы?

Какие последствия влечет арест

Если арест денежных средств введен судом как мера обеспечения иска, их не спишут, а заблокируют. Если истец выиграет, арестованные деньги будут удержаны. Если же процесс выиграл ответчик, блокировка денежных средств снимается, после чего ими можно распоряжаться без ограничений.

Когда пристав арестовал банковский счет, наступают последствия:

- приостановление операций по счету — должник не сможет снимать, тратить или переводить средства другим лицам;

- списание суммы долга сразу полностью или частями по мере поступления;

- о каждом списании кредитная организация уведомляет пристава и должника.

Арест счетов должника — не единственное полномочие пристава. Одновременно допускается арест недвижимости и транспорта, другого движимого имущества. Также ФССП по Закону № 229-ФЗ может запретить должнику выезд за границу, забрать водительские права.

Если деньги списываются из зарплаты, пристав определяет процент удержания. Например, если зарплата начисляется на карту, с нее удержат 50 (до 70% за долг по алиментам). Остаток средств будет доступен в течение месяца. Деньги нужно снять, иначе как только поступит следующая зарплата или аванс, остаток спишут.

Как связаны арест и списание

Арест и взыскание

Если на счете есть деньги, их спишут для погашения долга:

- денег хватило для закрытия долга: банк списывает всю сумму и потом возвращает исполнительный документ в ФССП с пометкой о полном исполнении;

- деньги списаны, но весь долг не закрыт: банк сообщает о частичном исполнении, сохраняет арест для последующих списаний;

- счет пуст: кредитное учреждение сделает отметку об аресте и будет списывать средства по мере зачисления.

Должник может закрыть арестованный счет. Для этого достаточно подать заявление в банк. После закрытия арест автоматически снимается, о чем кредитная организация сообщит в ФССП.

Признать банкротство и разобраться

с долгами по закону

Как происходит арест банковского счета

Пристав не ходит в банки, чтобы вручную вводить арест. В 2023 всё осуществляется дистанционно, через электронные сервисы. Банки, работающие на территории России, обязаны размещать информацию о своих клиентах в системе мониторинга ЦБ РФ и сообщать о счетах клиентов в ФНС.

Поэтому не получится скрыть счета в российских банках, это миф, что есть банки, которые не сотрудничают с приставами. Просто есть приставы, которые плохо посмотрели в выписку.

Возбуждение производства

Взыскатель подает документы и заявление в подразделение ФССП по месту регистрации ответчика. Можно сразу указать, где должник хранит или получает деньги. Пристав обязан проверить эти данные + направить свои запросы в систему мониторинга.

Арестовать имущество могут сразу после открытия дела. Но пока не истек срок на исполнение 5 дней, арест и списание денег запрещены. На практике это правило нередко нарушается. Срок на исполнение начинается с даты, когда должник получил постановление — по почте или через Госуслуги. Но многие приставы передают документы на удержание, не дожидаясь уведомления с почты.

Такие действия можно обжаловать, это нарушение.

Постановление в банк

Специалист ФССП сам не распоряжается банковскими счетами неплательщика. Но направляет в банк постановление об аресте или о списании суммы долга, где указываются:

- реквизиты производства;

- сведения о должнике, чтобы банк идентифицировал владельца счета;

- характер требований, это нужно для размера удержаний;

- реквизиты для перечисления средств (обычно это депозит ФССП);

- другую информацию, которая важна для списания средств и блокировки операций.

В 2023 году банки обязаны сами рассчитать сумму удержания вида дохода. Если в постановлении указана неполная или неточная информация, банк обязан запросить разъяснения в ФССП.

Как действует банк

Если приставы наложили арест на счета, банк обязан исполнить постановление не позже 1 дня. Кредитная организация:

- контролирует зачисления в пользу должника;

- определяет размер удержаний. Например, за долг по ЖКХ банк спишет 50% с зарплаты, 100% — с перевода от друга и 0% — с детского пособия;

- уведомляет гражданина об аресте, списаниях;

- сообщает в ФССП о полном или частичном списаниях, о закрытии счетов.

Если у банка есть информация, что должник получает доход, на который запрещено обращать взыскание, он уведомляет об этом ФССП. Полный перечень указан в ст. 101 закона № 229-ФЗ. Работодатели, ПФР, органы соцзащиты и иные ведомства обязаны указать в платежном поручении код дохода. По нему кредитное учреждение проверит, можно ли списать деньги.

Получить консультацию юриста

по списанию просуженных долгов

Блокировка операций

Если на счет наложен арест, операции блокируются до погашения долга. Однако при зачислении зарплаты, пенсии или других доходов приставы и кредитные организации обязаны соблюдать ограничения по проценту удержания. Например, по алиментам забирают до 70% от дохода, по остальным долгам — до 50% ежемесячного дохода. Остатки средств после удержания можно тратить по своему усмотрению.

Списание денежных средств

При наличии денег на счете банк переведет их на депозит ФССП. Сумма задолженности уменьшается, если:

- продано имущество должника,

- человек сам внес оплату долга,

- деньги взыскивают по месту работы,

- произведено списание в других банках.

Сотрудник ФССП обязан информировать банк, чтобы исключить двойное взыскание. Должник тоже может проявлять инициативу, требовать от ФССП передачи данных об актуальном состоянии долга.

Новый закон — как пристав списывает деньги в 2023

В 2023 году все банки применяют следующий порядок:

- введена система кодов для разных доходов должника — см. таблицу ниже;

- указать код в платежке обязан тот, кто перечисляет доход — работодатель, ПФР, соцзащита;

- когда поступают деньги, банк смотрит код дохода и определяет размер удержания;

- если код позволяет осуществлять взыскание, перечисляет средства в ФССП;

- не позже 3 дней кредитное учреждение уведомляет пристава и клиента о списании.

Все зачисления, которым присвоены коды, отражаются в системе мониторинга ЦБ РФ. Введен специальный алгоритм окрашивания доходов, где каждому коду присвоен свой цвет. По жалобе должника или по своей инициативе пристав может проверить, правильно ли рассчитан размер удержаний.

Если по вине банка допущена ошибка, возбуждается административное дело. Если ошибка допущена при оформлении платежки работодателем или иным лицом, их тоже привлекут к ответственности.

За нарушения введена административная ответственность по ст. 17.14 КоАП.

Сколько у меня могут списывать в месяц?

Что делать, если банковский счет арестовали

Чтобы проверить законность ареста и списания средств, должнику нужно:

- узнать, возбуждено ли исполнительное производство, почему наложен арест, т.е. проверить постановление ФССП;

- проверить, что пристав и кредитная организация правильно определили целевое назначение ходов и средств, зачисляемых на счет.

В Законе № 229-ФЗ и других нормативных актах нет запретов на арест счетов. Даже если у вас карта платежной системы МИР, оформленная под социальные выплаты или пенсии: на нее же можно получать доходы от коммерческой деятельности, переводы от физических и юридических лиц. Поэтому арестовать могут любой счет, открытый на имя должника.

Как уведомить пристава, что ваши доходы не больше МРОТ?

Как узнать об аресте и списании средств

По закону пристав направляет должнику постановления о возбуждении дела и затем — о введенных арестах и запретах. Поэтом простой способ узнать информацию — вовремя получать письма. НО правила соблюдаются не всегда:

- сотрудник ФССП не проверил срок на добровольное исполнение, ошибся в адресе, или вообще сразу направил документы в банк на удержание;

- письма из ФССП могут не дойти по вине почты.

Что это означает? У человека неожиданно спишут некую сумму. Дальше все зависит от скорости реакции — нужно обжаловать действия пристава. Если деньги уже ушли из ФССП взыскателю, вернуть их будет еще сложнее.

Чтобы избежать проблем и вовремя узнать об аресте банковского счета:

- получайте почту, особенно заказные письма;

- проверяйте онлайн Банк данных на портале ФССП — искать информацию можно по фамилии;

- читайте смс, уведомления о состоянии счета в онлайн-банкинге, в личном кабинете. В Сбербанке арестованный счет помечается красным цветом, а в примечаниях дается ссылка на документ пристава;

- позвоните приставу, если в отношении вас вынесено судебное решение о взыскании.

Проиграв суд, готовьтесь к возбуждению производства в ФССП. Не храните крупные суммы в банке, чтобы их сразу не списали по долгам. Если получаете зарплату на карту, убедитесь, что бухгалтер в курсе новых кодов. Также вы можете сами представить в ФССП документы, из которых видно целевое назначение доходов.

Как проверить законность списания

Чтобы проверить, на каком основании списаны деньги, можно:

- запросить выписку по счетам и вкладам в банке, где указано основание каждого списания (например, в выписке будет указан номер производства ФССП);

- обратиться в ФССП и лично получить документы о возбужденном производстве, о размере задолженности;

- направить запрос в ФССП по почте или через Госуслуги.

Вы можете действовать лично или через представителя. Например, можно обратиться к юристу, описать ему ситуацию, оформить доверенность на представление интересов. При защите в исполнительном производстве юрист может подготовить жалобы, оспорить аресты и списания. Иногда выгоднее сразу списать задолженности через банкротство, чем платить приставам и банкам, занимать в МФО.

Списать долги через банкротство граждан

Могут ли списывать деньги с зарплатной карты

Арест зарплатного счета не является нарушением прав должника. Зарплата не относится к доходам, на которые нельзя обратить взыскание. Однако в Законе № 229-ФЗ есть правила для удержаний с зарплаты:

- с заработка ежемесячно удерживают не более 50% (для алиментов — до 70%);

- остаток поступает на карту, и должник может снять деньги или потратить их;

- если остаток не снять, то в следующем месяце его спишут — должник не может копить деньги.

Простыми словами, ограничение действует для каждого перечисления зарплаты. Все, что находится на счету в день зарплаты, автоматически считается сбережениями. Банк удержит 50% с поступившей зарплаты + деньги на остатке.

Двойное списание одновременно по месту работы и в банке не допускается — это ошибка, сразу обращайтесь к приставу. Но если на карту поступают другие доходы, удержание будет совершенно законно.

Арест кредитной карты или счета

С кредитными картами могут возникать сложности при удержании по долгам. Все зависит от того, как оформлен кредит:

- если банк одобрил кредит и перевел деньги заемщику, их могут списать без ограничений;

- если это кредитная карта с лимитом, удержание не допускается, так как деньги принадлежат банку;

- арест кредитного счета судебными приставами допускается, причем будут забирать деньги, которые вы вносите как очередной платеж.

Если заемщик положил деньги как кредитный платеж, банк обязан их списать и перевести в ФССП. Чтобы приставы не списывали деньги, вносите их в кассу или терминал банка с указанием реквизитов кредитного договора — средства поступают на счет банка, а не на ваш.

Если платеж зачисляется на карту с открытой кредитной линией овердрафт, деньги становятся собственностью банка, и их не спишут приставы. Это удобно для заемщика и банка. Кредитные карты Тинькофф предусматривают прямое зачисление в банк, т.е. можно не опасаться неожиданного списания.

Могут ли удержать пенсии, пособия, социальные выплаты и алименты

Арестовать могут любой счет. Однако некоторые доходы не могут списать:

- пенсию по потере кормильца (хотя арест пенсионного счета не является нарушением — на него могут зачисляться другие доходы);

- алименты, пособия на детей, материнский капитал;

- не допускаются удержания с компенсаций вреда здоровью, по смерти кормильца.

Полный список доходов, по которым нельзя удерживать долги, указан в ст. 101 закона № 229-ФЗ. Если пристав или банк нарушат эту норму, удержание можно обжаловать через суд или руководителя ФССП.

Как отменить арест счета

Как снять арест со счета, если ваши права нарушены.

Когда приставы обязаны снять арест

Все ограничения будут сняты, как только должник рассчитается с взыскателем. Об этом издается постановление, которое направляется в банк. Также снятие запретов и ограничений происходит в следующих случаях:

- если отменен судебный акт или исполнительный документ;

- если по жалобе должника отменено постановление на арест;

- если пристав окончили или прекратил производство.

Снять все запреты и ограничения можно, если пройти банкротство. Подробнее обо всех нюансах этой процедуры можно узнать у наших юристов.

Наши услуги и цены

Бесплатная консультация

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

Бесплатная консультация

Внесудебное банкротство в МФЦ под ключ

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

Бесплатная консультация

Банкротство физического лица под ключ

от 8 460 ₽/мес.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Бесплатная консультация

Как быстро приставы снимают арест со счета

Пристав обязан издать постановление в течение 1 дня. Еще сутки даются на передачу постановления в банк. Если документы направляются по почте, на отмену блокировок уйдет несколько дней. Но чаще всего ФССП передает информацию в кредитные учреждения по электронным каналам связи, т.е. в течение 1-2 рабочих дней.

Если счет арестовали незаконно, можно снять блокировки путем обжалования. Вот куда жаловаться на незаконные действия приставов или банка:

- в суде можно обжаловать любое действие и постановление ФССП;

- подать жалобу старшему судебному приставу ФССП;

- если нарушение допущено банком, можно обратиться с жалобой через интернет-приемную ЦБ РФ.

Срок рассмотрения жалоб составляет 10 дней. Если постановление будет отменено по итогам обжалования, банк снимет блокировки, прекратит удержание. Можно вернуть незаконно списанные средства. Для этого необходимо обратиться с заявлением в подразделение ФССП. Срок возврата денег не превышает 30 дней.

Арест счета в банке создает определенные неудобства. Чтобы избавиться от взыскания со стороны пристава, обратитесь к нашим юристам. Мы расскажем, как пройти банкротство и списать долги по исполнительным производствам. По окончании процедуры сотрудники ФССП больше не будут списывать деньги с вашей зарплаты. Закажите бесплатную консультацию прямо сейчас!

Источник: bankrotconsult.ru