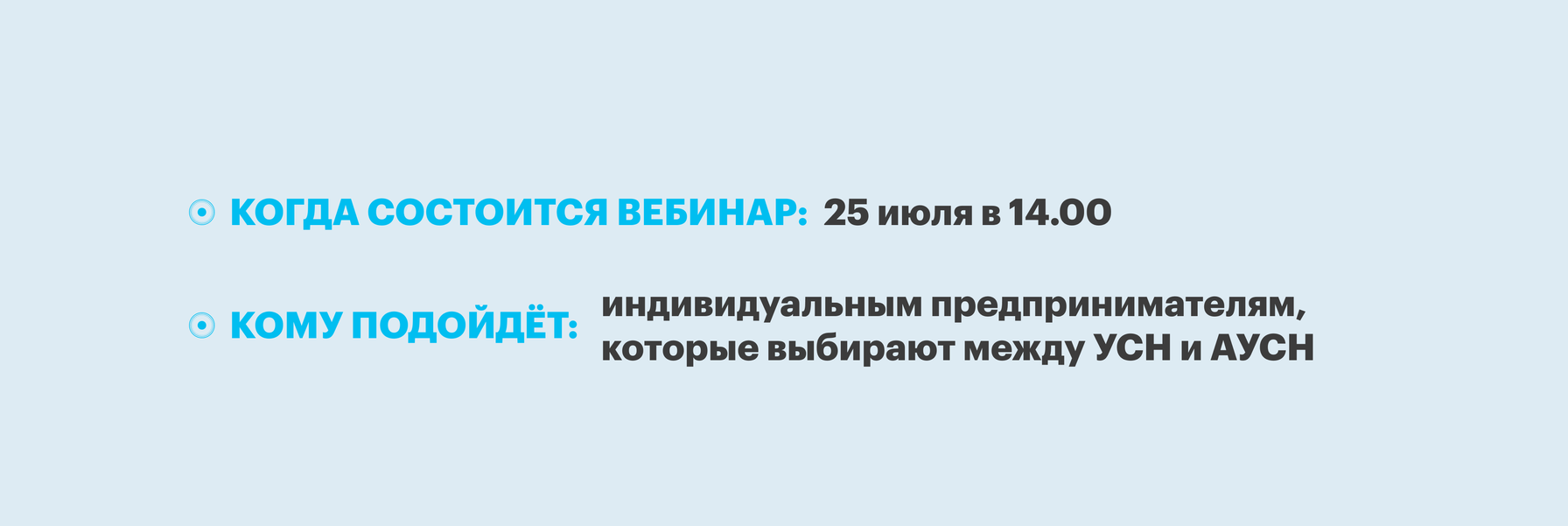

Кому подходит этот режим, чем он лучше УСН и какие налоги можно не платить, смотрите на бесплатном вебинаре.

Что узнаете на вебинаре

- Как будет начисляться налог

- Как банки будут выстраивать работу с плательщиками по АУСН

- Какие налоги можно не платить на АУСН

- Какие есть льготы плательщикам по АУСН

Программа вебинара

- Автоматизированная «упрощёнка»: кому она может быть выгодна

- Условия использования АУСН: кто может перейти на новую систему налогообложения

- Какие налоги больше не придётся платить при переходе на АУСН

- Как государство будет учитывать и начислять налог при использовании АУСН

- УСН или АУСН: какую систему выбрать и в каких случаях

- Как банки будут работать с налогоплательщиками, использующими АУСН

- Дополнительные меры поддержки бизнеса в условиях кризиса: льготы, субсидии, кредитование. Какие есть возможности

Спикер вебинара — Дмитрий Салатко, руководитель направления в Управлении «Развития партнёрских проектов и небанковских сервисов».

АУСН — новый налоговый режим: плюсы и минусы для ИП и ООО в 2022 году. Бизнес и налоги.

Источник: academyopen.ru

Аусн и усн отличие

Подписаться на рассылку

Оформите подписку

на рассылку

Заполните форму

Нажимая кнопку, вы даёте согласие на обработку своих персональных данных

Автоматизированная УСН (АУСН) – действительно ли новый спецрежим сделает жизнь сказкой?

Заичкина Алёна

Бухгалтер отдела бухгалтерского обслуживания

Группы компаний «КАМИН»

В России с 1 июля 2022 года появился новый спецрежим – Автоматизированная УСН (АУСН). Новая система внедряется в два этапа. Первый этап проходит с 1 июля 2022 года до 31 декабря 2027 года в Москве, Московской и Калужской областях и республике Татарстан. С 1 января 2028 года уже для бизнеса других регионов. В данной статье мы рассмотрим особенности АУСН, плюсы и минусы, на примере рассчитаем кому действительно будет полезно перейти на АУСН.

Выбрать АУСН в качестве системы налогообложения могут вновь зарегистрированные организации и ИП, которые подходят под условия:

- объём доходов за год не превышает 60 млн. рублей

- остаточная стоимость основных средств не больше 150 млн. рублей

- нет филиалов и обособленных подразделений

- средняя численность сотрудников в штате не превышает 5 человек (включая по договору ГПХ)

- сотрудники должны быть резидентами и не выполнять работы, которые дают право на досрочную пенсию

- нет сотрудников, которым выплачиваются доходы, облагаемые НДФЛ по ставкам 9 %, 15 %, 35 %, доходы в натуральной форме или доходы, при которых возникает материальная выгода

- расчётные счета есть только в уполномоченных банках

- зарплата выплачивается через банк, расчётов в наличной форме нет

- не планируют применять параллельно другой налоговый режим

- не применяют систему единого налогового платежа (ЕНП)

- доля участия других организаций в уставном капитале АУСН-щика — до 25 %

- нет операций с ценными бумагами или производными финансовыми инструментами

Допустим ваш бизнес подходит по всем критериям. Что ждёт вас с переходом на новую систему, какие плюсы озвучивает ФНС? Нам обещают, что отчётность почти полностью уйдёт и налоги будут рассчитываться автоматически, страховые взносы вовсе платить не нужно.

Доходы и расходы определяются по данным уполномоченных банков, ККТ и сведений, которые сами налогоплательщики указали в личном кабинете. Можно перестать держать в голове сроки сдачи разных отчётов, забыть про учёт доходов и расходов, не нужно мучиться и рассчитывать налоги самому, функция налогового агента по НДФЛ передана банку. Неужели правда всё легко и просто, действительно можно забыть про головную боль, забыть, кто такой «бухгалтер», оставить все банкам и налоговым органам, самому спокойно вести бизнес? Разберёмся так ли это.

Тем, кто перешёл на новую систему налогообложения не придётся предоставлять многие отчёты в налоговую, ПФР и ФСС:

- Декларация по УСН

- 6-НДФЛ и справки о доходах и суммах налога физ.лица

- Расчёт по страховым взносам

- СЗВ-М

- СЗВ-СТАЖ

- 4-ФСС

- Заявление о подтверждении и справку-подтверждение основного вида экономической деятельности

- Заявление о регистрации в качестве страхователя физического лица

- Не надо вести Книги учёта доходов и расходов

Выглядит все очень удобно, но на практике от отчётов полностью не уйдёшь. Отчёты, которые надо сдавать в любом случае, даже если Вы перешли на АУСН:

- Декларацию по НДС (если были выставлены счета-фактуры с НДС, есть НДС от импорта или НДС налогового агента)

- Декларация по налогу на прибыль (в случаях выплаты дивидендов и работы налоговым агентом)

- Бухгалтерская отчётность (для организаций)

- Отчётность в Росстат (при попадании в выборку или проведения статистического наблюдения)

- СЗВ-ТД

- СЗВ-М, если есть сотрудники по договору ГПХ

- СЗВ-СТАЖ, если есть сотрудники по договору ГПХ и если работник был в неоплачиваемом отпуске, отпуске по уходу за ребёнком, работал в районах Крайнего севера

Что же касается учёта доходов и расходов?

ИФНС самостоятельно исчисляет налог по итогам месяца на основании онлайн-кассы, данных от уполномоченного банка и самого налогоплательщика. Рассмотрим, что входит в понятие «данные от самого налогоплательщика». Согласно п.3 ч.1 ст.

14 Закона №17-ФЗ налогоплательщик должен передать сведения самостоятельно через личный кабинет в срок не позднее 5 числа месяца, следующего за налоговым периодом, в котором получены указанные доходы – это касается доходов и расходов, не касающихся онлайн-кассы и расчётного счёта (это может быть какой-нибудь взаимозачёт). Ещё один нюанс: после того, как уполномоченный банк обработает данные, у налогоплательщика есть возможность скорректировать информацию о своих доходах и расходах, но не позднее 7-го числа месяца, следующего за налоговым периодом. Если вы не внесли изменения в данных в ЛК, считается, что вы со всем согласны, расчёт налоговой базы АУСН сделан. Итого, банк и налоговая все обработают и рассчитают сами, но рекомендуем ежемесячно до 7-го перепроверять, что же именно вам насчитали. Важным отличием АУСН от УСН является то, что платёж ежемесячный, не забывайте это.

Новый налоговый режим с 2022 года для ИП — АУСН

В июле 2022 года копилку специальных налоговых режимов пополнил еще один. Автоматизированная упрощенная система налогообложения (АУСН) пока является экспериментом и действует в тестовом режиме, но уже обещает владельцам бизнесов значительную разгрузку. Так ли это?

Пока эксперимент набирает обороты, мы разберемся, кому новый режим подойдет, какие ограничения имеет и сможет ли он на самом деле упростить жизнь предпринимателям.

АУСН: что это за система

Автоматизированная упрощенная система налогообложения (АУСН) – это своего рода смесь стандартной упрощенки и налога на профессиональный доход (самозанятость). От самозанятости режим взял свободу от уплаты страховых взносов, а от упрощенки – возможность выбора налоговой базы (доходы или доходы минус расходы) и фиксированную налоговую ставку.

Автоматизированность заключается в том, что расчет налога больше не лежит на плечах предпринимателя. Подробнее об этом поговорим ниже.

Когда и с какой целью был введен

АУСН, новый налоговый режим с 2022 года начал действовать в тестовом формате, а продлится эксперимент до конца 2027 года. По истечении этого срока он либо прекратит свое существование, либо закрепится в налоговом кодексе навсегда. А пока все правила, связанные с АУСН, прописаны в отдельном законе ( Кому и где доступна автоматизированная упрощенная система налогообложения

В 2022 году спецрежимом могут воспользоваться предприниматели четырех регионов:

- Москва;

- Московская область;

- Калужская область;

- Татарстан.

Пока непонятно, что будет в 2023 году и, в каких еще регионах предприниматели смогут использовать новый режим.

Не исключено, что за оставшийся период эксперимента, к нему присоединятся еще какие-то области. Так же как правительство Санкт-Петербурга, которое уже планирует вступить в игру в 2023 году.

Кто может перейти — условия для ИП

Для перехода на спецрежим одновременно должны быть соблюдены следующие правила:

- Годовой доход – не более 60 млн рублей.

- Численность сотрудников – не более 5 человек.

- Остаточная стоимость основных средств – не более 150 млн рублей.

- Банковские счета компании должны быть открыты только в одобренных кредитных организациях.

- Заработная плата сотрудникам выплачивается только через банк.

- Предприниматель не собирается совмещать АУСН с другим режимом.

☝️ Ограничения на автоматизированной УСН

Для начала поговорим о сотрудниках. ИП на АУСН нельзя нанимать сотрудников, которые не являются налоговыми резидентами России. Специальный режим нельзя применять предпринимателям, у который есть работники, занятые в конкретных сферах (например, работа при вредных условиях).

Что касается лимита по количеству работников, здесь имеется в виду средняя численность, куда считаются как обычные сотрудники, так и люди, которые трудятся по договору подряда. При расчете этого показателя в счет идет ставка, на которой работает сотрудник. Поэтому, если в штате вы имеете 10 сотрудников, но все они работают на полставке, применять АУСН можно.

Дополнительные запреты связаны с деятельностью предпринимателя. АУСН нельзя применять:

- нотариусам и адвокатам;

- микрофинансовым конторам;

- аутстаффинговым агентствам;

- предпринимателям, которые работают, как агенты или по договорам комиссии;

- тем, кто занимается добычей полезных ископаемых (кроме общераспространенных, например, щебень, песок).

- участникам рынка ценных бумаг.

С полным списком запретов можно ознакомиться в законе об АУСН (ФЗ № 17).

Доходы

Вначале выясним, в какой момент фиксируется доход. Датой получения доходов на АУСН считается:

- день, когда денежные средства поступили на банковский счет или попали в кассу;

- день, когда к предпринимателю перешли имущественные права;

- день, когда была погашена задолженность перед предпринимателем.

При определении объекта налогообложения учитываются доходы, установленные

Расходы

Расходами признаются затраты после осуществления факта оплаты, включая суммы авансовой оплаты.

На обычной упрощенке предварительную оплату нельзя включить в расходы, пока не настанет момент поставки товара или оказания услуг, на АУСН – можно.

Так что же конкретно можно считать в расходы? Закон об АУСН не перечисляет виды расходов, с помощью которых ИП может уменьшить налог. То есть разрешено брать к учету все, что не запрещено. Главное, чтобы затраты были подтверждены документально. А вот что запрещено включать в расходы, подробно рассматривает статья № 6 закона об АУСН.

Приведу несколько примеров:

- подписки на периодические издания;

- расходы в натуральной и наличной форме, если они не учтены в онлайн-кассе;

- курсовые разницы;

- расходы на оплату проезда сотрудников (есть исключения);

- материальная помощь работникам;

- вознаграждения работникам, которые не предусматривает трудовой договор;

- пени, штрафы и другие санкций, перечисляемые в бюджет;

- средства или имущество, переданного по договорам кредитования;

- оплата путевок на лечение или отдых.

Так же как и в случае с обычной упрощенкой, АУСН можно уменьшать на сумму торгового сбора.

Налоги

Формула расчета АУСН очень простая. Нужно налоговую базу (объект налогообложения) умножить на налоговую ставку. А вот объект налогообложения при применении спецрежима вы выбираете сами. И от этого выбора будет зависеть ставка налога:

- «Доходы» – 8%.

- «Доходы минус расходы» – 20%.

Это фиксированный процент, который не будет меняться ни в сторону увеличения, ни в сторону уменьшения на протяжении периода эксперимента. То есть на АУСН регион не может дополнительно снизить ставку.

Кроме этого, для объекта «Доходы минус расходы» существует минимальный порог налога – 3% от доходов. Он применяется, если налог, исчисляемый в общем порядке, будет меньше минимального.

Допустим, предприниматель заработал за год – 2 млн рублей, а расходы его составили 1,9 млн рублей. Если считать по стандартной ставке, то выходит, что нужно уплатить: 20% (2 000 000 — 1 900 000) = 20 000 рублей. Но 3% от доходов – это 60 000 рублей. Эта сумма больше, чем та, что мы получили при стандартном расчете, поэтому платить придется ее.

Какие налоги не платят на АвтоУСН

На автоматизированном режиме ИП не должен платить:

- НДС;

- НДФЛ с доходов от бизнеса;

- Налог на имущество, которое задействовано в бизнесе.

Однако, ИП на АУСН все так же уплачивают НДФЛ с заработной платы сотрудников.

Что касается страховых взносов (пенсионное, социальное, медицинское страхование), ИП на АУСН освобождены от этих трат. Это не означает, что работники лишаются страховых гарантий. Просто выплаты за них будет делать не работодатель, а федеральный бюджет. ☝️ Предпринимателю придется лишь платить взносы за страхование от несчастных случаев на производстве. Фиксированная сумма составит – 2040 рублей в год.

⌛️ Порядок и срок уплаты

Хорошая новость, все расчеты за предпринимателя будет делать налоговая на основании данных, полученных от банка. Итак, порядок уплаты налогов на АУСН будет таким:

- С 1 по 5 число каждого месяца плательщики налога должны сообщить о своих доходах, которые не прошли по кассе или через банк, за прошлый месяц в ФНС.

- До 7 числа нужно проверить операции, которые проставил банк и внести корректировки, если это требуется.

- До 10 числа банк направит информацию в налоговую.

- До 15 числа предприниматель увидит информацию о сумме налога в личном кабинете на сайте ФНС.

- До 25 числа эту сумму нужно оплатить.

Из алгоритма действий видно, как работает система – за правильность расчетов отвечает плательщик налогов, но их распределение занимается банк. А налоговая на основании этих данных считает и выставляет налог.

Отмечу, что если опоздать с проверкой корректности операций, банк посчитает, что вы согласны с их вариантом, и передаст данные в налоговую.

Объект налогообложения

Как я уже говорила выше, плательщики АвтоУСН могут самостоятельно выбрать объект налогообложения между «Доходами» и «Доходами минус расходы». Подойти к выбору нужно серьезно, потому что поменять объект в течение года будет нельзя. Сделать это получится только со следующего года, предварительно уведомив налоговую (до 31 декабря текущего года).

Налоговым периодом на АУСН считается месяц, то есть налог нужно уплачивать ежемесячно.

Какая отчетность отменяется

На спецрежиме не нужно сдавать:

- декларацию;

- расчет по взносам на страхование;

- 6-НДФЛ;

- 4-ФСС;

- СЗВ-М и СЗВ-СТАЖ на работников.

Что остается

Несмотря на то, что значительная часть документации на АУСН упразднена, совсем забывать про отчетность не стоит. Предпринимателям все-таки придется сдавать в некоторых случаях:

- СЗВ-ТД (и остальные формы, если заключались договоры ГПХ);

- декларация по налогу на прибыль, например, при выплате дивидендов;

- декларации по НДС, если ИП был налоговым агентом или оформлял счет-фактуру с НДС.

Сохраняется обязанность вести кадровый учет, если у ИП есть штат работников. Выходит, что вообще ничего не придется сдавать только предпринимателям, у которых нет ни работников, ни импортных операций по НДС.

Как перейти на АУСН

Правила перехода на АУСН такие же, как и у обычной упрощенки:

Вновь зарегистрированные предприниматели могут сразу применять режим. Для этого нужно либо вместе с документами на регистрацию ИП, либо в течение месяца с момента регистрации подать специальное Уведомление.

Действующие ИП могут перейти на новый режим только с начала следующего года.

Подать уведомление можно несколькими способами:

- через личный кабинет на сайте ФНС;

- через банк, который участвует в программе;

- при личном посещении налоговой.

Уполномоченные банки

Предпринимателям на АУСН можно открывать расчетные счета только в тех финансовых организациях, которые одобрены налоговой. Поэтому, если вы решили перейти на АУСН с какого-то другого режима, обязательно закройте все счета в банках, которые не принимают участие в эксперименте. Иначе вас могут снять с учета как плательщика АУСН. Актуальность списка банков можно проверять на сайте ФНС . На момент написания статьи это были:

- АО КБ «Модульбанк»;

- ПАО «Сбербанк»;

- Филиал Точка ПАО банка «ФК Открытие»;

- ПАО «Промсвязьбанк»;

- АО «АЛЬФА-БАНК»;

- АО «Тинькофф Банк»;

- ВТБ.

В 2023 году продолжается рост уполномоченных банковских организаций, в которых можно открыть счет. К эксперименту были добавлены Бланк, Точка, Россельхозбанк.

Предполагается, что отчетность по налогам в связке с банком, значительно упростит работу предпринимателя. Финансовая организация берет на себя всю работу по документам и самостоятельно передает сведения в налоговую.

Давайте рассмотрим подробнее, какие же дополнительные функции будут осуществлять банк:

- передача в ФНС информации о переходе или о потере права применять спецрежим;

- передача информации о доходах и расходах, которые проходят через счет;

- подсчет НДФЛ за сотрудников;

- передача данных о выплатах сотрудникам;

- прием информации о сумме налога и формирование поручения на его оплату.

Плюсы и минусы нового режима

Несмотря на то что АУСН довольно молодая налоговая система, уже можно выделить очевидные ее преимущества:

- Предприниматель освобождается от уплаты страховых взносов и большей доли отчетности.

- Не нужно самостоятельно рассчитать налог, эту задачу берет на себя ФНС.

- Освобождение от налоговых выездных проверок.

- Много вариантов увеличить статью расходов.

Есть ли недостатки?

Режим новый, поэтому рано говорить о недостатках. Чтобы понять, насколько он выгоден, нужно прикинуть его к конкретному бизнесу – изучить, посчитать, сравнить. Ведь пока это только эксперимент, а практическая информация накапливается со временем. Однако, уже сейчас можно выделить несколько очевидных недостатков:

- Невозможность совмещать с другими режимами.

- Жесткие временные рамки. Нужно всегда держать в голове, что необходимо проверить банковские выписки.

- Расчетный счет можно открыть только в определенном банке, а это не всегда удобно.

- Нет льготных ставок от регионов.

Сравнение УСН и АУСН

Для удобства я поместила основные критерии двух режимов в таблицу.

| Лимит по доходу | 200 млн рублей | 60 млн рублей |

| Лимит по сотрудникам | не больше 130 | не больше 5 |

| Налог на объект «Доходы» | 1% — 6% (зависит от региона) | 8% |

| Налог на объект «Доходы минус расходы» | 5%-15% (зависит от региона) | 20% |

| Минимальный налог на объекте «Доходы минус расходы» | 1 % от доходов | 3% от доходов |

| Налоговый период | год | месяц |

| Взносы на страхование | есть | нет |

| Способ исчисления налога | Считает сам предприниматель | Считает ИФНС по данным от банка |

| Совместимость с другими режимами | Можно совмещать с патентом | Нельзя совмещать |

Пару слов о том, что же выбрать. Повторюсь, чтобы сделать выбор в пользу какого-то режима, нужно прикинуть его на конкретный бизнес. Например, при доходе около 500 тыс. в год при условии, что ИП не имеет сотрудников, АУСН и УНС сыграют практически одинаково.

А вот ИП без сотрудников с годовым доходов в 2 млн рублей, стандартная УСН будет выгоднее – налоговая ставка-то ниже. Если рассматривать бизнесы с сотрудниками, тут нужно исходить из расходов именно на них. Скорее всего, маленький бизнес с работниками сможет хорошо сэкономить на автоматизированной упрощенке за счет нулевых взносов, но опять-таки, нужно все тщательно просчитать.

Видео

Видео версия статьи:

FAQ

⁉️ Будут ли проверять предпринимателей на автоматизированной УСН?

Для тех кто сидит на спецрежиме, не будет выездных проверок от налоговой. Также их освободят от проверок на производственный травматизм и по взносам. Все, что останется из контролирующих действий от налоговой, – это камеральные проверки. Они будут проводиться за календарный год, когда предприниматель был на АУСН и не должны длиться более трех месяцев.

⁉️ Что делать, если утратил право на АУСН?

Если предприниматель не смог соблюсти хотя бы один критерий из условий для УСН, он «слетает» со специального режима. Например, доход бизнеса уже в первые два месяца превысил порог в 60 млн рублей. В этом случае считается, что он утратил право применять режим с начала месяца, в котором было допущено нарушение. Налоги за этот месяц будут рассчитываться по общей системе налогообложения.

Если нарушение произошло, предприниматель обязан сообщить об этом налоговой и сделать это нужно не позднее 15 числа месяца, который идет за периодом, когда возникло нарушение.

⁉️ Нужно ли платить страховые взносы на АУСН?

Нет. Предприниматели на АУСН освобождены от уплаты взносов по страхованию как за работников, так и за самого себя. Остаются только взносы на травматизм.

⁉️ Нужно ли будет переходить на ЕНП тем, кто на АУСН?

Применять ЕНП (единый налоговый платеж) на автоматизированной упрощенке нельзя. Таким образом, предприниматели, которые выбрали АУСН, будут освобождены от необходимости уплаты единого налога.

⁉️ Сроки проведения эксперимента

Период проведения – с 1 июля 2022 года до 31 декабря 2027 года.

⁉️ Можно ли совмещать с другими режимами?

Нет. АУСН нельзя совместить ни с одним другим налоговым режимом.

Рекомендуем к прочтению:

- Что делать при смене адреса;

- Можно ли переоформить на другого человека;

- Запрещенные виды деятельности;

- Должна ли быть печать для работы;

- ОГРНИ ИП: как узнать через сайт ФНС.

Источник: sorokin.club