Банковскую деятельность регулирует огромное число всевозможных законов и подзаконных актов. Один из таких документов – Федеральный закон от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Во исполнение этого закона и, ссылаясь на его же нормы, банки требуют у клиентов массу разнообразной документации. Клиентам порой кажется, что запрашиваемые данные вообще никак не касаются деятельности банков и не затрагивают интересы государства. Но банкам кажется другое.

К примеру, банки, проверяя чистоту сделок, запрашивают документы по стандартным договорам, которые организации заключают уже на протяжении многих лет. По мнению клиентов, такие требования банков, как минимум, являются странными, а, как максимум – противоречат действующему законодательству. В частности, например, в тех случаях, когда запрашиваемая информация составляет охраняемые законом сведения.

Шпаргалка по статье от редакции для тех, у кого нет времени

1. В настоящее время банки требуют у клиентов массу разнообразной документации, проверяя чистоту сделок.

Банк запрашивает происхождение средств! Что делать?

2. Идентифицировать не только самого клиента, но и проверять и фиксировать все совершаемые им сделки, которые банкам кажутся подозрительными, требуют Федеральный закон от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» и Положение Банка России от 15.10.15 № 499-П «Об идентификации клиентов…».

3. П.14 ст.7 Закона № 115-ФЗ устанавливает обязанность клиентов предоставлять информацию, необходимую для исполнения банками требований законодательства.

4. Анализ Федерального закона от 07.08.2001 №115 и Положения Банка России от 15.10.15 № 499-П позволяет прийти к выводу о том, что право банков на истребование документации вообще практически ничем не ограничено.

Действительно, порой банки требуют предоставления персональных сведений работников организаций, бухгалтерский баланс, сведения об уплаченных налогах и т.п. Само собой, подобные запросы вызывают у клиентов массу негодования.

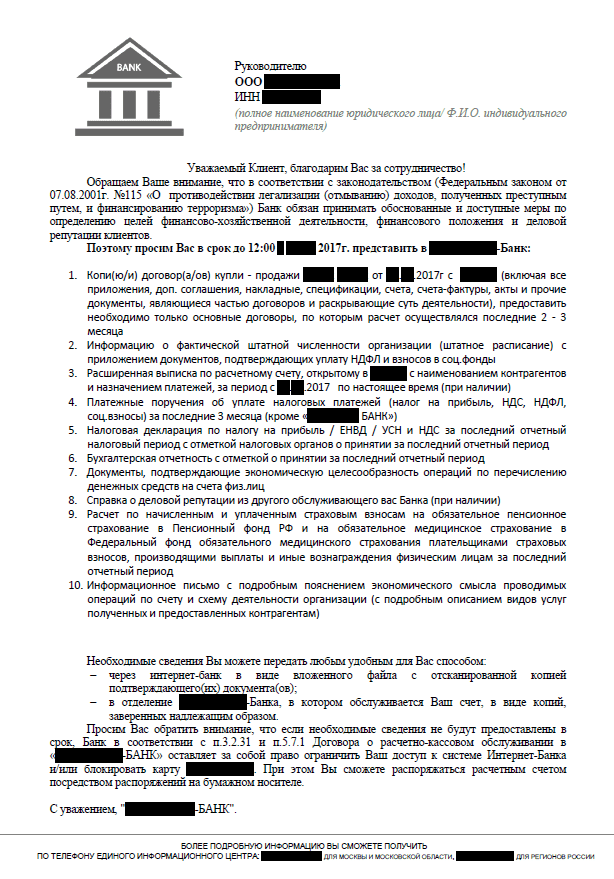

Чтобы не быть голословными, приведем образец типичного письма, рассылаемого банками в адрес своих клиентов в целях соблюдения Федерального закона от 07.08.2001 №115:

Как мы видим, перечень документации весьма обширен, а в некоторых случаях он может оказаться еще больше. Причем времени на подготовку и сдачу этих документов дается подчас слишком мало, что обусловливает еще большее недовольство клиентов и их справедливое возмущение.

В связи с этим напрашивается логичный вопрос: имеют ли банки законное право требовать с клиентов все эти документы?

Как банки будут убивать бизнес. 115-ФЗ, Бизнес и налоги.

Законны ли требования банков о представлении документации

Как поясняют сами банки, в подобных объемах документы ими запрашиваются не просто так. Это не их личная прихоть, а требования Федерального закона от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов….» и Положения Банка России от 15.10.15 № 499-П «Об идентификации клиентов…».

Эти НПА обязывают кредитные организации идентифицировать не только самого клиента, но и проверять и фиксировать все совершаемые им сделки, которые банкам кажутся подозрительными. И если клиента можно проверить на этапе открытия ему банковского счета, то проверить чистоту сделки банк может только на стадии совершения денежных расчетов.

Что конкретно говорится в данных нормативных документах? Например, ст. 7 Федерального закона от 07.08.2001 № 115-ФЗ гласит, что при проведении идентификации клиента, его представителя, выгодоприобретателя, а также обновлении информации о них банки вправе требовать представления соответствующих документов.

В их перечень входят документы удостоверяющие личность, учредительные документы, документы о государственной регистрации юридического лица (индивидуального предпринимателя). Также банком могут быть запрошены и иные документы, необходимые для исполнения требований законодательства.

А п.14 ст.7 Закона № 115-ФЗ устанавливает обязанность клиентов предоставлять информацию, необходимую для исполнения банками требований законодательства.

Приложение 2 к Положению Банка России № 499-П содержит подпункты 2.7 – 2.9, которые конкретизируют полномочия кредитных организаций по истребованию документации и сведений от клиентов.

Так, пп. 2.7. устанавливает, что банк вправе требовать от своих клиентов сведения и документы о финансовом положении, включая бухгалтерскую отчетность и налоговые декларации. При этом кредитная организация в правилах своего внутреннего контроля самостоятельно определяет количество и виды документов, которые она использует в целях определения финансового положения клиента.

В пп. 2.8. указано, что банк может истребовать сведения о деловой репутации клиента и отзывы о нем других организаций, имеющих с ним деловые отношения. Кредитная организация в правилах внутреннего контроля может также самостоятельно определить и иной вид документов, которые могут быть использованы в целях определения деловой репутации клиента.

Наконец, пп.2.9. разрешает истребовать сведения об источниках происхождения денежных средств и иного имущества клиента. Перечень таких сведений опять же не является исчерпывающим.

Анализ Федерального закона от 07.08.2001 №115 и Положения Банка России от 15.10.15 № 499-П позволяет прийти к выводу о том, что право банков на истребование документации вообще практически ничем не ограничено. По крайней мере, законодательство никаких подобных ограничений не содержит, как не содержит и точный список документов, которые должны быть предоставлены по требованию кредитной организации.

Получается, что банки вправе запрашивать абсолютно любую документацию и в любом объеме. Так ли это на самом деле?

Какие документы могут запрашивать банки во исполнение требований закона о противодействии легализации преступных доходов?

Любые документы, которые банки пропишут у себя в правилах внутреннего контроля. И обычно это открытый перечень, т.к. изначально невозможно определить полный список документов, который может понадобиться для того, чтобы определить, осуществляется данная операция с целью легализации преступных доходов или нет. Т.е. любые документы, которые могут потребоваться для анализа конкретной операции или деятельности клиента в целом.

Могут ли банки требовать информацию, содержащую личные данные третьих лиц? Например, личные данные сотрудников фирмы-клиента банка?

По закону банки обязаны идентифицировать представителя клиента (включая единоличный исполнительный орган), выгодоприобретателя клиента. А также принимать обоснованные и доступные в сложившихся обстоятельствах меры по идентификации бенефициарного владельца. Если это все физические лица (а бенефициарный владелец – это только физлицо), и неважно, являются ли они сотрудниками фирмы или нет, то банки обязаны требовать информацию, содержащую их личные данные.

Какие сроки подачи запрашиваемых банком документов установлены законом?

По некоторым данным сроки установлены, по другим — в нормативке написано, что банки устанавливают их сами. ЦБ считает нормальным сроком 3-7 дней, обычно банки такие сроки и устанавливают. Если банк устанавливает большие сроки, ЦБ считает, что это сделано специально, чтобы помочь клиенту уклониться от процедур Федерального закона от 07.08.2001 №115.

Что будет, если не представить запрашиваемые банком сведения?

Непредставление клиентом информации, необходимой для реализации кредитной организацией требований закона, может являться основанием для отказа в проведении операции. Если банк отказал уже два и более раз – он обязан расторгнуть договор и закрыть счет клиента. Организация автоматически попадает в черный список, который ЦБ рассылается по банкам и велика вероятность, что такой организации больше ни один банк счет не откроет.

Также банк может отключить систему дистанционного обслуживания (Интернет-банк). Тогда клиент сможет распоряжаться счетом только посредством подачи бумажных платежек, что не слишком удобно, когда клиент находится, например, во Владивостоке, а банк – в Москве. И даже если клиент принесет такую бумажную платежку, банк всегда сможет воспользоваться правом на отказ в проведении операции.

Итак, получается, банки не только вправе истребовать с клиентов документы, но это является их обязанностью. Если этого не делать, банк могут оштрафовать на значительную сумму. Ответственность банков установлена ст.15.27 КоАП РФ «Неисполнение требований законодательства о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

По данной статье штрафы могут достигать 1 млн рублей, а деятельность банка может приостанавливаться на срок до 90 суток. Как следствие, у кредитного учреждения может быть отозвана лицензия на осуществление банковских операций.

Понятно, что банки пытаются обезопасить себя и стараются досконально проверять совершаемые клиентами расчеты. Выходит, что направление клиентам писем о представлении информации — обычная практика кредитных учреждений, связанная с соблюдением законов РФ и требований Центробанка России.

То, что банки могут истребовать у своих клиентов практически ничем неограниченный объем документов,подтвердили и в Ассоциации российских банков (АРБ).

Как нам рассказала главный специалист правового департамента АРБ Вероника Кинсбурская, закон не регулирует вопрос о том, какие именно документы и сведения подлежат истребованию у физических и юридических лиц в целях проверки их непричастности к экстремистской деятельности или терроризму. Также закон не определяет порядок проведения кредитными организациями проверок деятельности своих клиентов. Что именно затребовать и как именно проверять клиентов, банк решает самостоятельно:

Точный перечень истребуемых у клиента документов и сведений, порядок проведения проверки клиента, в том числе процедура и сроки представления запрошенных документов в банк, а также порядок фиксирования полученной от клиента информации устанавливаются каждой кредитной организацией самостоятельно. Они прописываются в правилах внутреннего контроля.

Если у банка возникают подозрения, что какие-либо операции осуществляются в целях отмывания доходов или финансирования терроризма, банк может запросить у клиента подробные сведения о целях деятельности клиента, деловой репутации, целях совершения конкретной операции и источниках происхождения денег.

Согласно п. 2 ст. 6 Федерального закона № 115-ФЗ, операция с денежными средствами подлежит обязательному контролю в случае, если хотя бы одной из сторон является организация или физлицо, в отношении которых имеются сведения об их причастности к экстремистской деятельности или терроризму. Но при этом контролю подлежат и все прочие подозрительные операции.

Проверка деятельности клиента и совершаемых им операций может проводиться при наличии у сотрудников банка субъективных подозрений в том, что конкретная операция осуществляется в целях отмывания доходов, или финансирования терроризма. Соответствующее право предоставлено банкам в п. 3 ст. 7 Федерального закона № 115-ФЗ.

В случае непредставления клиентом информации, необходимой для его проверки, банк может заблокировать счет, приостановить расходную операцию, отказаться от заключения договора, или же расторгнуть договор банковского счета (вклада) с таким клиентом.

Страдают во всей этой ситуации, конечно же, добросовестные клиенты, которые ведут торговую или производственную деятельность и никак не связаны с терроризмом и отмыванием денег. Зачастую объем запрашиваемой банком информации оказывается настолько велик, что в назначенные сроки представить документы не получается чисто физически.

Как поступать в подобных ситуациях клиентам банков? Вот такой совет дает генеральный директор консалтингового центра «Профдело» Татьяна Никанорова:

Банки должны принимать соответствующие меры, чтобы предотвратить незаконные операции. Мы понимаем, что для этого они могут запрашивать практически любые документы и в любом количестве. Бухгалтерам известны банки, которые требуют чрезмерно много. Если не представить документы в полном объеме, банк может закрыть расчетный счет.

И тут кроется подвох: закрытие счета по такому основанию часто подразумевает повышенный тариф на вывод средств с расчетного счета в другой банк. Это до 10% от суммы. Можно, конечно, жаловаться в ЦБ РФ, а он уже будет определять, правомерен ли был запрос из банка или нет. Моя рекомендация для «белых» фирм: если вы получаете избыточный запрос, срочно выводите из такого банка деньги и открывайте счет в другом месте.

Можно сделать вывод, что клиентам придется исполнять требования банков о представлении документов и информации. И если имеется такая возможность, документы лучше направлять в полном объеме и точно в срок. Если же такая возможность отсутствует, а банк требует все чаще и больше, разумнее не дожидаться закрытия счета и перейти на обслуживание в другую кредитную организацию.

Источник: atlantika-soft.ru

О противодействии легализации доходов

О требованиях Федерального закона «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» от 07.08.2001 г. № 115-ФЗ, предъявляемых к банкам и их клиентам.

Основные термины и определения

Банк – Закрытое акционерное общество «Сити Инвест Банк»;

Клиент – физическое лицо (в том числе индивидуальный предприниматель и лицо, занимающееся в установленном законодательством РФ порядке частной практикой) или юридическое лицо (в том числе кредитная организация) находящееся или принимаемое на обслуживание в Банке, а также лица, обращающиеся в Банк для проведения операций разового характера, включая операции без открытия банковского счета (вклада);

Бенефициарный владелец — физическое лицо, которое в конечном счете прямо или косвенно (через третьих лиц) владеет (имеет преобладающее участие более 25 процентов в капитале) клиентом – юридическим лицом либо имеет возможность контролировать действия клиента;

Выгодоприобретатель – лицо, не участвующее в проведении операции, но к выгоде которого действует клиент, в том числе на основании агентского договора, договора поручения, комиссии и доверительного управления, при проведении банковских операций и иных сделок;

Представитель Клиента (Представитель) – лицо, совершающее сделки и/или операции с денежными средствами или иным имуществом от имени Клиента, полномочия которого подтверждены доверенностью, договором, законом либо актом уполномоченного на то государственного органа или органа местного самоуправления, в том числе лица, которым предоставлены полномочия по открытию/закрытию, распоряжению банковским счетом (вкладом) с использованием технологии дистанционного банковского обслуживания;

Закон № 115-ФЗ — Федеральный закон от 7 августа 2001 года № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Идентификация — совокупность мероприятий по установлению определенных законодательством РФ и внутренними нормативными документами Банка сведений о клиентах, их представителях, выгодоприобретателях, бенефициарных владельцах, по подтверждению достоверности этих сведений с использованием оригиналов документов и (или) надлежащим образом заверенных копий;

Блокирование (замораживание) безналичных денежных средств или бездокументарных ценных бумаг — запрет осуществлять операции с денежными средствами или ценными бумагами, принадлежащими организации или физическому лицу, включенным в перечень лиц, в отношении которых имеются сведения об их причастности к экстремистской деятельности или терроризму, либо организации или физическому лицу, не включенным в указанный перечень, но в отношении которых имеются достаточные основания подозревать их причастность к террористической деятельности (в том числе к финансированию терроризма).

1. Клиенты обязаны:

Предоставлять Банку, информацию, необходимую для выполнения Банком требований Закона № 115-ФЗ, включая информацию необходимую для идентификации клиента, его представителей, выгодоприобретателей и бенефициарных владельцев. Кроме того, в соответствии с данной нормой, Клиент обязан по запросу Банка представлять документы, являющиеся основанием для проведения операций.

2. Идентификация клиентов

2.1. При приеме на обслуживание и обслуживании клиентов Банк идентифицирует клиента, представителя клиента и (или) выгодоприобретателя.

При идентификации Банк устанавливает следующую информацию:

- в отношении физических лиц – фамилию, имя, а также отчество (при наличии), гражданство, дату рождения, реквизиты документа, удостоверяющего личность, данные миграционной карты, документа, подтверждающего право иностранного гражданина или лица без гражданства на пребывание (проживание) в Российской Федерации, адрес места жительства (регистрации) или места пребывания, идентификационный номер налогоплательщика (при его наличии) и другие сведения, в соответствии с законодательством РФ и внутренними нормативными документами Банка;

- в отношении юридических лиц — наименование, идентификационный номер налогоплательщика или код иностранной организации, государственный регистрационный номер, место государственной регистрации и адрес местонахождения и другие сведения, в соответствии с законодательством Российской Федерации и внутренними нормативными документами Банка.

К другим сведениям, подлежащим установлению в отношении юридических лиц, законодатель относит:

- информацию о целях установления и предполагаемом характере деловых отношений клиента с Банком, а также о целях финансово-хозяйственной деятельности, финансового положения и деловой репутации клиента;

- информацию по бенефициарным владельцам, с установлением в отношении них сведений, необходимых для идентификации физического лица.

В случае, если бенефициарный владелец не выявлен, Банк может признать бенефициарным владельцем единоличный исполнительный орган клиента.

В целях идентификации клиента, представителя клиента, идентификации выгодоприобретателя и бенефициарных владельцев клиент предоставляет в Банк Анкету клиента-юридического лица, Анкету клиента-физического лица, представителя клиента, индивидуального предпринимателя (в одном файле) и, при наличии у клиента выгодоприобретателя, Анкету выгодоприобретателя (отдельно: ЮЛ, ФЛ, ИП).

2.2. Банк обновляет информацию о клиентах, представителях клиентов, выгодоприобретателях и бенефициарных владельцах не реже одного раза в год, а в случае возникновения сомнений в достоверности и точности ранее полученной информации — в течение семи рабочих дней, следующих за днем возникновения таких сомнений.

Идентификация клиента — физического лица, представителя клиента, выгодоприобретателя и бенефициарного владельца не проводится:

- при осуществлении Банком операций по приему от клиентов — физических лиц платежей, если их сумма не превышает 15 000 рублей либо сумму в иностранной валюте, эквивалентную 15 000 рублей.

- при осуществлении физическим лицом операции по покупке или продаже наличной иностранной валюты на сумму, не превышающую 15 000 рублей либо не превышающую сумму в иностранной валюте, эквивалентную 15 000 рублей.

- при осуществлении Банком, в том числе с привлечением банковских платежных агентов, перевода денежных средств без открытия банковского счета, в том числе электронных денежных средств, если сумма перевода не превышает 15 000 рублей либо сумму в иностранной валюте, эквивалентную 15 000 рублей.

Несмотря на наличие вышеуказанных оснований для неосуществления идентификации, Банк обязан будет её провести в случае, когда у работников Банка возникают подозрения, что данные операции осуществляются в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма.

3. Приостановление операций клиентов

Банк приостанавливает операцию клиента, за исключением операций по зачислению денежных средств, поступивших на счет физического или юридического лица, на два рабочих дня со дня, когда распоряжение клиента о ее осуществлении должно быть выполнено, в случае, если хотя бы одной из сторон операции является организация или физическое лицо, в отношении которых применены меры по замораживанию (блокированию) денежных средств или иного имущества, либо юридическое лицо, прямо или косвенно находится в собственности или под контролем таких организации или физического лица, либо физическое или юридическое лицо, действует от имени или по указанию таких организации или физического лица.

По истечении двухдневного срока приостановленная операция может быть проведена Банком в обычном порядке только в случае отсутствия каких-либо указаний, относительно данной операции, со стороны Росфинмониторинга.

4. Отказ в заключении договора банковского счета (вклада). Расторжение договора банковского счета (вклада).

4.1. Банку запрещается заключать договор банковского счета (вклада) с клиентом в случае непредставления клиентом, представителем клиента документов, необходимых для идентификации клиента, представителя клиента.

4.2. Банку запрещается открывать счета (вклады) физическим лицам без личного присутствия лица, открывающего счет (вклад), либо его представителя.

4.3. Банку запрещается открывать и вести счета (вклады) на анонимных владельцев, то есть без предоставления открывающим счет (вклад) физическим или юридическим лицом документов, необходимых для его идентификации, а также открывать и вести счета (вклады) на владельцев, использующих вымышленные имена (псевдонимы).

4.4. Банк вправе отказаться от заключения договора банковского счета (вклада) с физическим или юридическим лицом в случае наличия подозрений о том, что целью заключения такого договора является совершение операций в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма;

4.5. Банк вправе расторгнуть договор банковского счета (вклада) с клиентом в случае принятия в течение календарного года двух и более решений об отказе в выполнении распоряжения клиента о совершении операции на основании пункта 5 настоящей памятки.

4.6. Банк вправе при проведении идентификации клиента, представителя клиента, выгодоприобретателя, бенефициарного владельца, обновлении информации о них требовать представления клиентом, представителем клиента и получать от клиента, представителя клиента документы, удостоверяющие личность, учредительные документы, документы о государственной регистрации юридического лица (индивидуального предпринимателя).

5. Отказ в выполнении распоряжения клиента

Банк вправе отказать в выполнении распоряжения клиента о совершении операции, за исключением операций по зачислению денежных средств, поступивших на счет физического или юридического лица, по которой не представлены документы, необходимые для фиксирования информации, в соответствии с положениями Закона № 115-ФЗ, а также в случае, если у работников Банка возникают подозрения, что операция совершается в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма.

Обращаем Ваше внимание на то, что действия Банка по приостановлению операций, в соответствии с пунктом 3 настоящей памятки, и отказ от выполнения операций, в соответствии с пунктом 5 настоящей памятки, не являются основанием для возникновения гражданско-правовой ответственности Банка.

Источник: cibank.ru

Какую информацию о проведении контрольных процедур по №115-ФЗ может запросить у банков ФНС?

Банки, согласно 4 статье «антиотмывочного» закона применяют две меры, направленные на противодействие легализации доходов, полученных преступным путём, финансированию терроризма и распространения оружия массового уничтожения (далее — ПОД/ФТ):

- внутренний контроль, направленный на выявление операций с деньгами или имуществом, связанных с этими преступлениями,

- запрет на информирование клиентов и других лиц о принимаемых мерах ПОД/ФТ/ФРОМУ.

Другие лица — это в том числе и налоговые органы. Поэтому кредитные организации не имеют права предоставлять ФНС сведения и документы, полученные во время мероприятий внутреннего контроля, а также информацию о мерах, которые принимают банки в отношении клиентов в рамках №115-ФЗ.

Тем не менее, налоговики вправе запросить, а банки должны предоставить следующую информацию (п. 2, 2.1 ст. 86 НК РФ):

- справки о наличии счетов, вкладов (депозитов) в банке и (или) об остатках денежных средств (драгоценных металлов) на счетах, вкладах (депозитах),

- выписки по операциям на счетах, по вкладам (депозитам) организаций, индивидуальных предпринимателей и физлиц,

- справки об остатках электронных денежных средств и о переводах,

- сведения и копии документов, в том числе определяющие отношения по открытию, ведению и закрытию счёта клиента (включая договоры, заявления и документы, предоставляемые клиентом при открытии счёта),

- карточки с образцами подписей и оттиска печати,

- информацию о бенефициарных владельцах, выгодоприобретателях (включая информацию в отношении отдельных операций или за определенный период), представителях клиента.

Этой информации достаточно для целей проведения мероприятий налогового контроля, сверх этого банки информацию предоставлять не должны.

Источник: osnova.capital