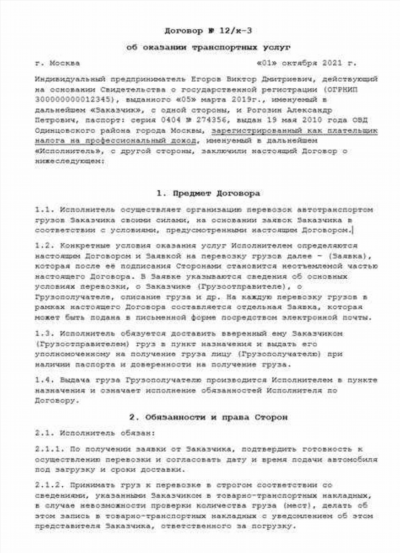

Данная статья предлагает образец договора на бухгалтерские услуги для самозанятых лиц на 2022 год. Самозанятому лицу, которое выполняет работу и получает доходы самостоятельно, может потребоваться услуги бухгалтера для ведения финансового учета и подготовки документов для налоговых органов. Договор является важным документом, определяющим права и обязанности обеих сторон, а также порядок возмещения расходов, связанных с оказанием бухгалтерских услуг.

Договор должен содержать информацию о бухгалтере и самозанятом лице, а также указывать стоимость услуг и процедуру их оплаты. В разделе, посвященном оплате услуг, должны быть указаны случаи, когда самозанятому лицу придется возмещать расходы бухгалтера. Договор также должен включать положительные и отрицательные аспекты сотрудничества, включая права и обязанности сторон, а также условия расторжения договора.

В образце договора предусмотрено, что самозанятый лицо обязан предоставить все необходимые документы и информацию бухгалтеру для ведения учета. Бухгалтер, в свою очередь, обязуется вести учет в соответствии с действующим законодательством и предоставлять отчеты по запросу самозанятого лица. В отношениях между бухгалтером и самозанятым лицом также должны быть учтены возможные риски и ответственность сторон в случае нарушения условий договора.

Как ИП начать работу с самозанятыми?

Образец договора на бухгалтерские услуги с самозанятым лицом 2022 года предоставляет стандартный набор условий, но может быть дополнен или изменен в соответствии с конкретными потребностями сторон, так как каждый случай может быть индивидуален.

Положительные и отрицательные стороны работы самозанятым бухгалтером

Работа самозанятым бухгалтером имеет свои положительные и отрицательные стороны. В образце договора на бухгалтерские услуги с самозанятым лицом 2022 года перечисляются основные моменты, о которых придется договариваться бухгалтеру и самозанятому.

Положительные стороны работы самозанятым бухгалтером заключаются в следующем:

- Самозанятому лицу не придется оформлять трудовой договор с бухгалтером, что позволяет сэкономить на оформлении документов.

- Бухгалтер может возмещать свои расходы на составление отчетности самозанятому лицу.

- В некоторых случаях самозанятому бухгалтером может стать как юридическое, так и физическое лицо, в зависимости от условий договора.

- Самозанятому лицу не придется формировать штат сотрудников и заниматься организацией рабочего процесса, что снижает нагрузку и расходы на ведение бизнеса.

Советуем прочитать: Детские пособия: полезные и практичные средства для развития ребенка

Однако, работа самозанятым бухгалтером также имеет и отрицательные стороны:

- Самозанятому лицу придется возмещать все расходы на услуги бухгалтера, включая составление отчетности и консультирование.

- В случае несоблюдения условий договора самозанятый бухгалтер может быть привлечен к ответственности за нарушение правил бухгалтерии.

- Самозанятому лицу придется самостоятельно разбираться в бухгалтерии и следить за актуальными изменениями законодательства.

- Самозанятым бухгалтером может быть только лицо с высшим образованием или соответствующим профессиональным опытом, что может ограничить выбор кандидатов.

Таким образом, работая самозанятым бухгалтером, необходимо быть готовым к как положительным, так и отрицательным сторонам этой деятельности. Однако, если соблюдены все условия договора и разрешено самозанятому лицу заниматься этой работой, то возможны только положительные последствия для всех сторон.

Рекомендуем к просмотру:

- Договор купли продажи авто 2022 года — Онлайн заполнение бесплатно

- Документы для рефинансирования кредитов в Банке Россия: перечень и требования 2023

- За потоп ответит управдом. Верховный суд объяснил, кто отвечает за трубы, которые проходят через частные квартиры

- Заявление о повороте исполнения решения суда: образец, пример

- Идём к нотариусу: когда договор аренды стоит заверять и как это правильно сделать

- Как войти в личный кабинет СОГАЗ

Источник: yakov-go.ru

Выбираем. Самозанятый, ИП или ООО?

На заре моей карьеры главбуха я получала небольшие заказы на подготовку отчетности и де-юре оказывалась преступницей, ведущей незаконную предпринимательскую деятельность. Эх, мне тогда очень пригодился бы режим самозанятых.

Открывать ИП мне совершенно не хотелось – стоимость владения была такова, что я отдала бы государству обязательными платежами все, что заработала, еще и должна бы осталась. На текущий момент ничего не изменилось. Минимальные платежи у ИП такие, что если Вы зарабатываете менее 700 тысяч в год, то будете переплачивать налоги по сравнению с самозанятыми.

Самозанятые это первый шаг в предпринимательство – просто, законно и дешево. Быстрая регистрация в приложении и готово. Можно принимать оплату, как по безналу, так и наличными — в «Мой налог» есть онлайн-касса. Никакой отчетности. Налоги будут рассчитаны прямо в приложении.

Сейчас и я и мои клиенты законно пользуемся услугами самозанятых. Например, девушка, обучающая меня пилить ролики для YouTube и Instagram, получает оплату как самозанятая. Я перевожу деньги со своего расчетника на личную карту. Она выбивает чек и отправляет Почтой России, подписанный акт оказанных услуг.

Какие критерии есть для того чтобы быть самозанятым?

— Запрет на найм рабочей силы

— Доход меньше 2,4 млн в год (примерно 200 тысяч в месяц).

— Нельзя оказывать услуги бывшему и нынешнему работодателям. Бывшему в течение двух лет с момента увольнения.

— Запрет на торговлю. При этом производство продукции и ее последующая продажа торговлей НЕ являются. Торговля это перепродажа товара, ранее купленного у кого-то иного. Сюда же относится и продажа личного имущества: квартир, машин и т.п. Одним словом если Вы купили стул и продали стул, то это торговля и для самозанятого так нельзя, а вот если Вы купили мех, сшили и продали шубу, то это уже производство с последующей реализацией продукции.

— Но, к сожалению, продать самозанятому именно шубу тоже не получится. Потому что запрещено продавать подакцизные и обязательные к маркировке товары, даже если Вы их сделали сами. Но не все потеряно… Добро пожаловать в мир юридических фокусов. Итак, была шуба, которую, увы, нельзя продать, а стали…. услуги по пошиву меховых изделий!

— Самозанятыми не могут быть некоторые особенные специальности: адвокаты (но НЕ юристы), нотариусы, арбитражные управляющие, медиаторы и оценщики.

Если ограничения самозанятых не подходят Вашей деятельности, то выбирать нужно между ИП и ООО.

Самый серьезный минус ИП – это ответственность личным имуществом. И если у Вас сложные работы, потенциально приводящие к большому ущербу или Ваш бизнес так или иначе нарушает серьезные законы (например, работают нелегально нанятые мигранты), то от ИП лучше воздержаться. Если работы рискованны, но ИП все равно очень хочется — ограничьте в договоре размер ответственности — пропишите в договоре, что если Ваша работа нанесла клиенту ущерб, то Вы готовы его компенсировать в размере стоимости самого договора (т.е. по факту вернете деньги). Еще можно рассмотреть вариант со страховкой проф. деятельности, но лично мне этот вариант не подошел – стоимость самой простой, покрывающей минимальные риски, страховки оказалась такова, что я за все годы своей работы даже на десятую часть этой суммы не наошибалась.

Если уж сказали о главном минусе ИП, то продолжим главным плюсом – возможность забирать выручку в любое время. У ООО вывод в кэш не может происходить чаще, чем один раз в квартал – это называется получением дивидендов. ИП в любой момент запускает руку на расчетник и берет сколько нужно.

Еще у ИП существует интересный налоговый режим – патенты. ООО на патенте работать не может. Патент хорош фиксированной суммой налога, независящей от суммы дохода. Например, ИП, работающий в сфере IT, в Москве заплатит за патент 350 тысяч, а в Твери аналогичный ИП заплатит 140 тысяч. И каждый из них может спокойно зарабатывать до 60 миллионов в год без всяких доплат в бюджет.

ИП на УСН 6% может сэкономить на услугах бухгалтера. Сервис Контур.Эльба стоит 6 тысяч в год, прост в использовании и имеет прекрасную служба поддержки. У меня идут хорошие отзывы от пользователей этого сервиса.

Ограничений по ИП в сравнении с ООО практически нет. Те, что есть, совсем узкие и экзотичные вещи. Например, ИП нельзя открывать ломбарды, производить и продавать алкоголь, оружие или медикаменты, быть платежным агентом.

Вторым значимым ограничением ИП является то, что ИП это бизнес в одно лицо. У ООО может быть несколько владельцев, ИП принадлежит только одному человеку. Если Вы планируете работать совместно с партнерами, то придется регистрировать ООО

Спасибо за внимание.

Берегите себя и выбирайте лучшую для Вас форму ведения бизнеса

Источник: xn--90aowgh.xn--p1ai

Бизнес-план «Предоставление бухгалтерских услуг- самозанятый» с финансовой моделью

Наименование бизнес-плана: Бизнес-план «Предоставление бухгалтерских услуг- самозанятый» с финансовой моделью.

Сферы деятельности консультационные услуги в области бухгалтерского учета и отчетности.

Данный бизнес-план получил одобрение в рамках социального контракта в Удмуртской Республике, г. Ижевск , если у вашей соцзащиты нет шаблона для бизнес-плана, то данный вам подойдет. Либо структура бизнес-плана вам подходит.

СОДЕРЖАНИЕ

ВАЖНО! После оплаты материалов, Вам на электронную почту придет письмо с архивом файлов. Если письма нет в течение 10 минут, проверьте папку «спам». Если письма со ссылкой и там нет, обратитесь к нам через мессенджер WhatsAP или онлайн-консультант на сайте, в группе Группа Социальный контракт в VK .