Перейти на УСН можно сразу при регистрации бизнеса, достаточно подать в налоговую инспекцию по месту регистрации соответствующее заявление. К сожалению, выбор упрощённого режима ограничен определёнными сроками:

— 30 дней с даты регистрации индивидуального предпринимателя (компании) или сразу при подаче документов на регистрацию бизнеса;

— с начала следующего года, если уведомление подать до 31 декабря текущего года.

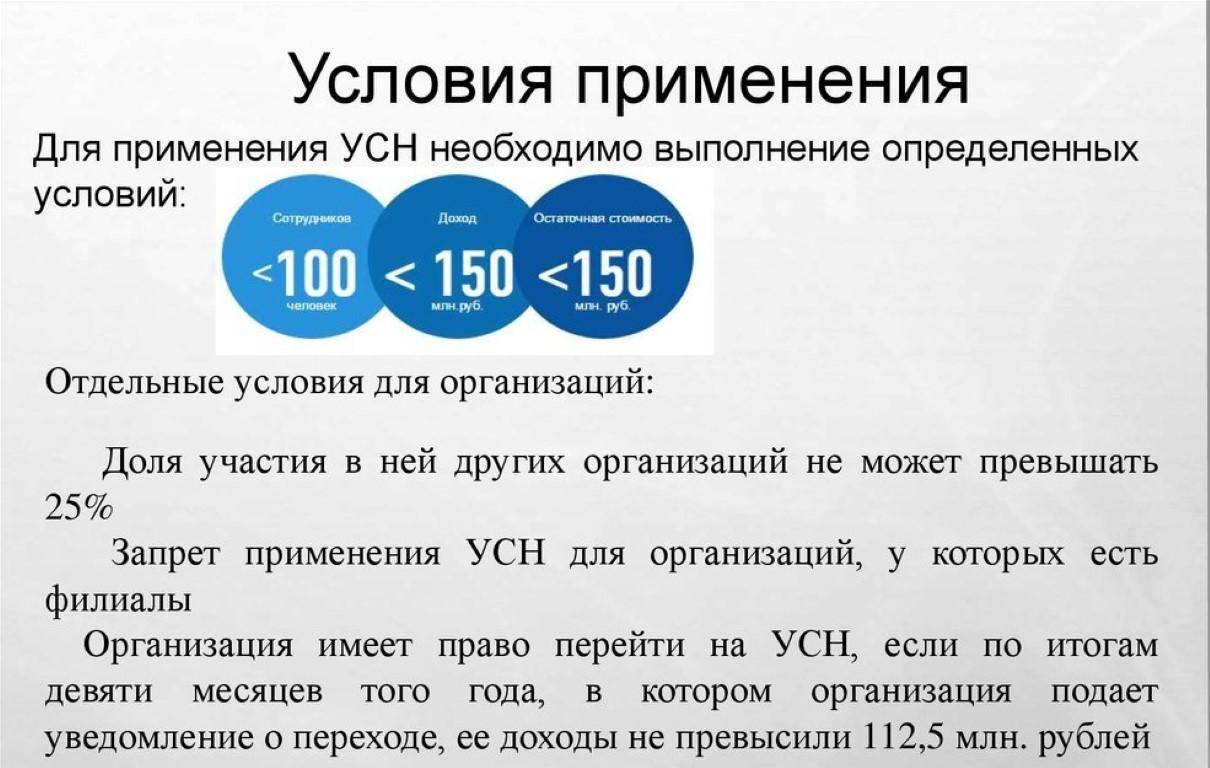

Налоговая нагрузка на упрощённой системе ниже, чем на общей системе налогообложения, поэтому право работать на УСН предоставлено не всем бизнесменам. Однако ограничения на УСН не строгие, в них вписываются многие ИП и ООО. Основные требования к «упрощенцам» – соблюдать лимит по доходам и работникам. Доход должен быть не более 150 млн. рублей в год, а численность сотрудников не больше 100 человек. С 2021 года на УСН действуют и другие, повышенные, лимиты — 200 млн. рублей и 130 человек, однако для таких лимитов установлены более высокие налоговые ставки.

Как не переплатить упрощенный налог для УСН? Лайфхаки предпринимателей. Бизнес и налоги.

Существует перечень видов деятельности, которыми нельзя заниматься на УСН. Это банковская и страховая деятельность, ломбарды и МФО, производство большинства подакцизных товаров, добыча и реализация полезных ископаемых, кроме общераспространенных, и некоторые другие.

Отличие этих двух упрощенных режимов состоит в формировании базы налогообложения. При «УСН Доходы» налогом (до 6%) облагается вся сумма дохода, полученная за год. При «УСН Доходы минус расходы» — налогом (до 15%) облагается разница между доходами и расходами. При этом у бизнеса есть дополнительная льгота – рассчитанный налог можно ещё уменьшить на сумму страховых взносов, уплаченных за работников, но не более, чем на 50%.

Кроме этого, для предприятий и предпринимателей Вологодской области введены следующие налоговые льготы по уплате УСН.

- Закон области от 04.12.2019 № 4606-ОЗ вводит льготную ставку налогообложения для отдельных видов деятельности при «УСН Доходы» — 4%, при «УСН Доходы минус расходы» — 10%. С текстом документа можно ознакомиться здесь.

- Пониженные ставки налогов вводятся для предприятий, которые перешли на УСН с ЕНВД. При «УСН Доходы» налоговая ставка составит 2%, при «УСН Доходы минус расходы» — 5%. Подробности – на сайте ФНС.

Однозначно утверждать, что УСН – это самая выгодная и простая для учета система налогообложения нельзя, так как в каждом конкретном случае УСН может быть и не очень выгодной, и не очень простой. Но надо признать, что УСН – это гибкий и удобный инструмент, который позволяет регулировать налоговую нагрузку бизнеса. Поэтому УСН рекомендуют многим начинающим бизнесменам.

Источник: vologda-poisk.ru

Блог

Наш менеджер уже увидел Ваше обращение и спешит помочь Вам как можно скорее!

В рабочее время (пн – пт с 9:00 до 18:00) наши менеджеры очень активны и общительны и с радостью ответят Вам в течение дня.

В остальное время – дожидайтесь ответа на следующий рабочий день.

А пока предлагаем вам:

- Почитать отзывы наших клиентов;

- Узнать о новинках для бизнеса в блоге;

- Пообщаться с нашими клиентами в группе ВКонтакте и на Facebook.

Заказ обратного звонка

Заполните форму, специалист свяжется с вами в течение дня. Он ответит на все вопросы и оформит тестовый доступ, если это необходимо.

23 сентября 2022

Виды систем налогообложения в России в 2022 году

Каждая организация и предприниматель при открытии бизнеса сталкивается, на первый взгляд, с очень сложной проблемой: какой режим налогообложения ему выбрать? Ведь от этого завит многое, начиная от налоговой нагрузки и ведения учета и заканчивая количеством налоговых деклараций и платежей. Расскажем в нашей статье, как правильно сделать выбор.

Начнем с того, что очертим круг выбора, а именно поймем, какие налоговые режимы существуют в 2022 году. Дадим краткую характеристику каждой системе для того, чтобы понимать, о чем идет речь и главное, какие организации и при каких условиях их могут применять.

Налоговые режимы в 2022 году

1. Общая система налогообложения

2. Упрощенная система налогообложения

3. Единый сельскохозяйственный налог

4. Патентная система налогообложения

5. Налог на профессиональный доход

Общая система налогообложения (ОСН, ОСНО)

Актуальные запреты для УСН: 6 моментов, требующих внимания

В отношении юр лиц и ИП может быть задействована одна из двух систем налогообложения: общая (ОСНО) или упрощённая (УСН). Порядок применения каждой из них имеет определённые сложности.

Именно поэтому Президиумом Верховного суда РФ был утверждён подробный обзор арбитражной практики по вопросам реализации УСН. Это произошло 4-го июля 2018 года.

Решение Верховного суда: шесть запретов по УСН

Рассмотренный Президиумом документ предложили для ознакомления и другим судебным инстанциям, а приведённые в обзоре выводы было рекомендовано использовать как руководство к действию.

То есть в спорах схожего типа арбитры предпочтут занять позицию аналогичную описанной. По этой причине в отношении лиц, облагаемых налогом по упрощённой системе, начали действовать шесть дополнительных запретов.

Исключение из базы по УСН платы за услуги, когда применялась патентная система

НК РФ не содержит положений, устанавливающих порядок внесения налоговых выплат при замене патентной системы упрощённой. Случаи, когда работа выполняется до перехода на УСН, а деньги за неё поступают позднее, также не рассматриваются российским законодательством.

Один из налогоплательщиков, оказавшись в подобной ситуации, решил, что полученная им плата не попадает под действие УСН, поскольку она относится к патентному периоду.

Судом первой инстанции его точка зрения была поддержана. Аналогичным образом отреагировало апелляционное подразделение.

Однако сотрудники налоговой обратили внимание на тот факт, что при использовании ПСН датой получения выручки считается день её поступления на ранее указанный получателем счёт.

Как оформить уведомление о переходе на УСН? Читайте здесь.

Поскольку деньги были перечислены после прекращения действия патента, обложение их налогом происходило в соответствии с другой системой (в данном случае – УСН).

Какие налоги платит ИП на УСН? Смотрите видео:

Раскрытие этого нюанса позволило работникам ИФСН выиграть дело при обращении в кассационный суд, решение которого было поддержано письмом Минфина РФ от 30 марта 2018 года.

Исключение из УСН обеспечительного платежа, являющегося авансом

При заключении договора аренды съёмщик должен предоставить обеспечительный платёж. Если впоследствии он не выполнит свои обязательства, эта сумма будет использована для покрытия возникших издержек.

Арендодателям и съёмщикам, действующим в полном соответствии с ранее заключённым соглашением, нужно будет рассматривать другие способы применения обеспечительного платежа:

- Возврат арендатору. В данном случае денежные средства играют роль залога. Поэтому их не нужно вносить в налогооблагаемую базу арендодателя, выбравшего УСН. Подтверждение этому можно найти в письме Минфина РФ от 17 декабря 2015 года.

- Учёт в качестве взноса за заключительный период аренды. Если подобный вариант оговорен условиями соглашения, заключённого сторонами, то обеспечительный платёж рассматривается как аванс.

Его следует учитывать вместе с другой выручкой, облагаемой налогом по УСН. Выполнение данной операции приурочивается к тому дню, когда деньги оказались на банковском счёте арендодателя.

Оба вышеприведённых варианта одобряются и налоговиками, и судьями.

Использование УСН при ОС свыше 150 млн. рублей

Если ОС основной части финансов организации превысит 150 млн. рублей, то дальнейшее налогообложение по упрощённой схеме станет невозможным.

По заявлению специалистов ФНС РФ действие данного правила в равной степени распространяется на ИП и ООО.

Это подтверждается положениями, что плательщики налогов лишаются права на УСН, если не выполняют ряд законодательно закреплённых требований, в число которых включено соблюдение лимита по ОС основных средств.

Однако для тех, кто хочет раньше окончания года сменить УСН на ОСНО и запросить возмещение НДС, этот запрет может быть полезен.

Когда один из предпринимателей решил применить это ограничение для подобных целей, инспекция ответила отказом, а вот суд подтвердил правомочность действий ИП.

Переход на ОСНО с УСН при регистрации фиктивного филиала

Систему налогообложения нельзя сменить прежде, чем завершится налоговый период. Однако предприятия с филиалами не имеют права применять УСН.

Желая воспользоваться расхождением в этих двух законодательно закреплённых положениях, одна из компаний поступила следующим образом:

- Намеренно произвела регистрацию филиала;

- Стала применять ОСНО вместо УСН;

- Затребовала возмещения НДС (при использовании УСН вычет «входного» НДС был невозможен).

Однако в ходе инспекции, проведённой сотрудниками ИФСН, выяснилось, что у филиала отсутствует:

- имущество;

- штат;

- рабочие места;

- документально подтверждённая предпринимательская деятельность.

Всё это свидетельствовало о фиктивности регистрации нового отделения, проведённой лишь с целью перехода на ОСНО и возмещения НДС. Поэтому налог был вновь рассчитан по упрощённой схеме, а в начислении вычета было отказано.

Попытка оспорить это решение через арбитражный суд завершилась неудачей.

ИП, зарегистрированные недавно, а также занятые в соцработе, науке, либо бытовой или производственной сфере, могут на 2 года запросить для себя налоговую ставку в 0%. Получение льготы возможно до 2020 года.

Проведение расчётов с объектом «доходы минус расходы» при указании в уведомлении объекта «доходы»

У любой компании есть право самостоятельно выбрать облагаемый налогом объект.

Однако он должен быть зафиксирован:

- в налоговой декларации;

- в документах, сопровождающих выплату авансов по УСН;

- в книге, предназначенной для учёта доходов и расходов;

- в приказе об учётной политике.

Какое УСН выбрать: 6% или 15%? Ответ в видео:

По-своему истолковав это положение, одна из фирм решила, что запись, указывающая облагаемый налогом объект в документах для ИФНС, является только формальностью.

Вместо обозначенного в уведомлении объекта «доходы» для расчёта налогов она использовала вариант «доходы минус расходы».

Вскоре инспекторы сообщили представителям данной организации, что вариант, указанный в уведомлении, является действующим, а смену выбранной системы можно будет осуществить не раньше окончания текущего года.

Когда стоит применять ОСНО? Узнаете тут.

В ином случае переход будет считаться незаконным, а компанию обязуют перечислить недостающую часть налоговых выплат, размер которых определят на основе данных из уведомления для ИФСН.

Принятие стоимости части дома, находящегося на этапе постройки, как расходов, если позднее плательщик по УСН планирует её уступить

Если лицо, выбравшее УСН (объектом которого являются доходы за вычетом расходов), приобретает долю в доме, выстраиваемом под жильё, то ему потребуется правильным образом отразить затраченную сумму в документации.

Главное, что здесь следует учесть – как именно новый владелец распоряжается имуществом:

- Оформляет права собственника, а после – продаёт. Израсходованные денежные средства будут учтены в документах по налогообложению как товарная стоимость предназначенного для перепродажи объекта.

- Не занимается оформлением жилья в качестве собственности, а права дольщика продаёт.

Подобная процедура классифицируется как передача прав на имущество, траты на которую не указаны в перечне расходов, допустимых при УСН. Поэтому стоимость доли не может быть отнесена в категорию «расходы».

Именно такие комментарии даны в обзоре, утверждённом Верховным судом РФ.

Другие ограничения

Помимо вышеописанных запретов, возникших в июле текущего года, лицам, выбравшим УСН, необходимо обратить внимание на соответствие их ООО или ИП следующим характеристикам:

- рабочий персонал (общее количество): не больше сотни человек;

- размер дохода: не более 150 млн. рублей;

- доля других участвующих организаций (условие только для ООО): не более 25%.

Предприятиям, которые только планируют воспользоваться УСН, рекомендуется перед подачей соответствующего уведомления убедиться, что суммарные денежные поступления, полученные ими за 9 месяцев текущего годового периода, не превысили 112,5 млн. рублей (на ИП это требование не распространяется).

Если всё в порядке, документ можно передавать в ИФСН. Сделать это необходимо до 31 декабря текущего года.

Заключение

Отслеживание моментов, связанных с шестью новыми запретами и иными ограничениями, касающимися порядка применения УСН, лежит на самих юридических лицах и тех, кто занимается индивидуальным предпринимательством.

Невнимание к этим нюансам может стать причиной назначения штрафа, либо создаст необходимость погружения в долгие судебные разбирательства.

Источник: fbm.ru