Основная отчетность, которую ИП без работников должны сдавать, включает обязательные отчеты для Росстата и налоговых органов. Такие предприниматели обычно выбирают упрощенную систему налогообложения (УСН). Это выгоднее для ИП без работников, так как позволяет существенно уменьшить уплаты по налогам и взносам.

В рамках упрощенной системы ИП без работников сдают отчетность и уплачивают налоги лишь по доходам, полученным от реализации товаров и услуг. Однако, такие предприниматели все равно должны соблюдать определенные сроки подачи отчетности и уплаты взносов.

В платежах по УСН первый вид уплаты — налоги. Они включают налог на прибыль и налог на имущество. Второй вид уплат — это страховые взносы. ИП без работников не платят взносы в Фонд социального страхования, так как не имеют штатных сотрудников. Тем не менее, они должны уплачивать страховые взносы в Пенсионный фонд и Фонд обязательного медицинского страхования.

Какие налоги платит и какие отчёты сдаёт ИП без сотрудников за 2021 год

ИП без работников — отчетность в 2023 году

Для индивидуальных предпринимателей без работников важно знать, какую отчетность необходимо сдавать в 2023 году. В зависимости от выбранной системы налогообложения, ИП может платить налоги по упрощенной системе (УСН) или по основной (ОСНО). Какая система выгоднее — это каждый предприниматель должен решить самостоятельно, исходя из особенностей своего бизнеса.

Для ИП, выбравшего систему УСН, обязательные отчеты включают отчет по форме РСВ, в котором следует указать выручку по видам товаров и услуг. В случае выбора системы ОСНО, ИП обязан сдавать дополнительные отчеты, такие как бухгалтерская, налоговая и статистическая отчетности.

Основная отчетность, которая требуется для ИП без работников, включает подачу налоговых деклараций и уплату налогов. Для этого предпринимателям необходимо вести учет доходов и расходов по каждому виду деятельности, а также определить размер налога и уплатить его в установленные сроки.

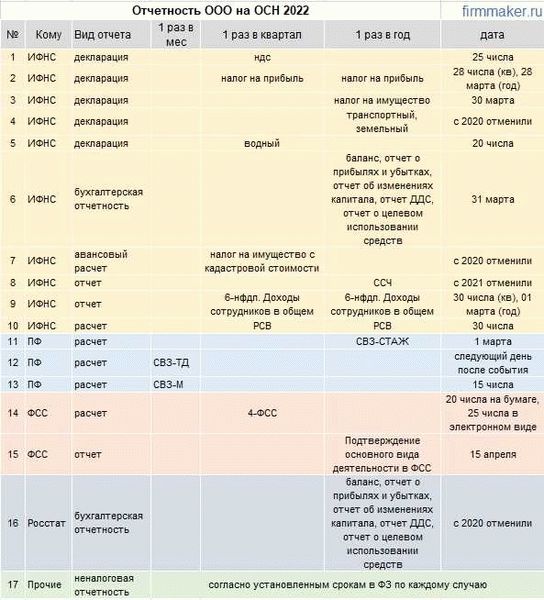

В таблице ниже представлены способы и виды отчетности, которые необходимо сдавать в 2023 году:

| УСН | Отчет по форме РСВ |

| ОСНО | Бухгалтерская отчетность, налоговая отчетность, статистическая отчетность |

Важно отметить, что ИП без работников не обязаны платить страховые взносы, что может существенно уменьшить их налоговое бремя. Однако, при этом они не имеют права на какие-либо выплаты в случае временной нетрудоспособности или на пенсию, что следует учитывать при выборе системы налогообложения.

Статья по теме: Мать одиночка: особенности статуса, увольнение, пособия и льготы

Таким образом, ИП без работников в 2023 году должны сдавать обязательную отчетность в зависимости от выбранной системы налогообложения. Для упрощенной системы (УСН) требуется отчет по форме РСВ, а в рамках основной системы (ОСНО) ИП должны сдавать бухгалтерскую, налоговую и статистическую отчетность.

Основная отчетность и сроки подачи

Для ИП без работников отчетность в 2023 году представляет собой набор отчетов и налоговых деклараций, которые необходимо сдать в налоговую.

Основная отчетность, которую необходимо представить, включает уплату налогов и взносов, а также сдачу отчетов о движении товаров и предоставлении услуг.

Сроки подачи отчетности различаются для разных видов налоговых режимов. Для общей системы налогообложения (ОСНО) и упрощенной системы налогообложения (УСН) существуют определенные прослеживаемые сроки подачи.

В 2023 году ИП, работающие по УСН, должны сдавать отчетность два раза в год — до 30 апреля и до 31 октября. В то же время, ИП, выбравшие ОСНО, обязаны сдавать отчетность ежеквартально до 30 числа месяца, следующего за отчетным кварталом.

Однако для ИП без работников есть возможность уменьшить объем отчетности, выбрав упрощенный налоговый режим (УСН). При этом будет необходимо сдавать только две декларации — по налогу на прибыль и по налогу на имущество. Это значительно сократит количество отчетов, которые необходимо предоставить налоговой.

ИП на УСН в 2023 году

ИП на УСН (упрощенной системе налогообложения) должны сдавать определенные виды отчетности в течение года. Какие именно отчеты и когда их следует сдавать, регулируется налоговым законодательством и требованиями налоговой службы.

Основная отчетность, которую ИП на УСН сдают, включает в себя декларацию по налогу на прибыль, декларацию по налогу на добавленную стоимость (НДС) и отчет о движении денежных средств. Кроме того, предпринимателям необходимо сдавать отчетность по страховым взносам.

ИП на УСН платит налоги и страховые взносы в течение года. Налоги уплачиваются два раза в год: в первом и в третьем кварталах. Сроки уплаты налогов зависят от календарных дней. Страховые взносы сдаются ежемесячно, до пятнадцатого числа месяца, следующего за отчетным.

Для ИП на УСН выгоднее сдавать отчетность в электронной форме. Это позволяет упростить процесс подачи отчетов и сократить время на ее выполнение.

Все обязательные отчеты и декларации заполняются налоговыми формами, предоставляемыми налоговой службой. При подаче отчетности необходимо учитывать сроки ее подачи, чтобы избежать штрафных санкций.

Оптимизация налоговых платежей ИП на УСН в 2023 году может осуществляться за счет использования различных способов и снижения налоговой базы. Одним из примеров такой оптимизации является возможность уменьшения налоговых платежей путем корректировки доходов и расходов в отчете о движении денежных средств.

Статья по теме: Порядок приёма на работу и расторжения трудового договора: основные этапы и процедуры

В целом, ИП на УСН в 2023 году обязаны сдавать определенную отчетность, которая включает в себя налоговые декларации, отчет о движении денежных средств и отчетность по страховым взносам. Регулярная и своевременная подача отчетности помогает предпринимателям сохранять прозрачность и прослеживаемость их деятельности в государственных органах, таких как Росстат и налоговая служба.

| Декларация по налогу на прибыль | В первом и в третьем кварталах |

| Декларация по НДС | В первом и в третьем кварталах |

| Отчет о движении денежных средств | Ежемесячно |

| Отчетность по страховым взносам | Ежемесячно |

Таблица отчетности и уплаты налогов

Для ИП без работников, которые работают по упрощенной системе налогообложения (УСН), отчетность и уплата налогов являются обязательными. В 2023 году предпринимателям необходимо сдавать основную отчетность и уплачивать налоги.

Основная отчетность ИП без работников включает пять видов отчетов. Это:

- Налоговая декларация по налогу на прибыль (форма 3-НДФЛ);

- Декларация по налогу на имущество (форма 3 НДФЛ);

- Декларация по ЕСВ (единому социальному взносу);

- Декларация по НДС (налогу на добавленную стоимость);

- Отчет по форме РСВ-1 (ежеквартальный отчет о среднесписочной численности работников).

Определить, какие налоги и в каком размере ИП без работников должны уплатить в 2023 году, можно в таблице, которая предоставлена на сайте Росстата или налоговой инспекции.

Кроме обязательных налоговых отчетов и уплат, ИП без работников также обязаны сдавать страховые взносы. Они взимаются в Пенсионный фонд, Фонд социального страхования и Федеральный фонд обязательного медицинского страхования.

Виды отчетности для ИП без работников в 2023 году включают все налоговые и страховые отчёты, которые указаны в законах. Важно соблюдать сроки предоставления отчётности и уплаты налогов, чтобы избежать штрафов и неустоек.

Упрощенная система налогообложения (УСН) позволяет ИП без работников уменьшить количество отчетных обязанностей и сэкономить время и средства. Но при этом предприниматель должен быть внимателен и следить за соблюдением требований налоговой отчетности и уплаты налогов.

Отчетность по прослеживаемым товарам

В 2023 году ИП без работников должны сдавать отчетность по прослеживаемым товарам в налоговые органы и Росстат. Сроки подачи отчетности зависят от выбранной системы налогообложения: упрощенная система налогообложения (УСН) или общая система налогообложения (ОСНО).

ИП без работников, уплачивающие налоги по УСН, должны сдавать отчетность по прослеживаемым товарам до 30 апреля каждого года. Основная отчетность включает данные о продажах, приобретениях и учете товаров. Кроме того, предпринимателям необходимо заполнить таблицу страховых взносов для уплаты страховых взносов и внести соответствующие платежи.

Статья по теме: Закон О Защите Прав Потребителей N 2300-1: основные положения и применение

ИП без работников, уплачивающие налоги по ОСНО, также должны сдавать отчетность по прослеживаемым товарам. Основная отчетность включает отчёты об обязательных платежах, отчёты о доходах и расходах, а также учете товаров. Виды отчётности и сроки подачи определяются соответствующими налоговыми органами.

В применении к ип без работников, уплачивающим налоги по УСН или ОСНО, отчёты по прослеживаемым товарам позволяют уменьшить налоговые платежи и ведут рост аналитики в учетной базе на предприятии.

Какие способы сдавать отчетность по прослеживаемым товарам для ИП без работников — выгоднее и удобнее? Для этого можно воспользоваться услугами специализированных бухгалтеров или воспользоваться электронными сервисами, предоставляемыми налоговыми органами. Важно помнить, что отчетность должна быть сдана в установленные сроки и соблюдены все требования.

Правила и требования

В 2023 году ип без работников обязаны соблюдать определенные правила и требования в отношении налогов и обязательных платежей. Основная отчетность, которую необходимо сдавать, это отчетность по налогам и взносам.

Одним из способов снизить налоговые платежи для ИП без работников является переход на упрощенную систему налогообложения (УСН). ООО и ОСНО предпринимателей не обязаны сдавать отчетность в Росстат, в отличие от ИП.

Для ИП, платящих налоги по УСН, сроки подачи налоговых отчетов установлены в соответствии с календарными годами. Так, отчетность за 2022 год должна быть представлена в ИФНС до 31 марта 2023 года. Но в 2023 году можно подать декларацию на УСН и после этого момента.

Основным видом отчетности для ИП без работников является декларация по налогу на прибыль. В ней необходимо указать все доходы и расходы предпринимателя за отчетный период.

Кроме этого, ИП обязаны сдавать страховые отчёты, в которых указывается количество выплаченной социальной страховки на себя. Для предпринимателей, пользующихся УСН, срок подачи страховых отчётов в 2023 году заканчивается 31 марта 2024 года.

Необходимо также понимать, что ИП без работников также обязаны вести учетный документооборот и следить за своей финансовой отчетностью. Чтобы упростить процесс ведения документации и сдачи отчетности, предпринимателям рекомендуется пользоваться программами и онлайн-сервисами.

Советуем также:

- Служба по контракту в Сирии: актуальность и возможности найти место сейчас

- Как правильно подать иск в суд: пошаговая инструкция

- Категории прав на трактор и спецтехнику: важная информация

- Онлайн Инспекция: Увольнение по собственному желанию в период испытания

Источник: krasnozn.ru

УСН 6% для ИП — тонкости налогообложения

УСН-6 для ИП является очень привлекательным режимом налогообложения. Однако многие недооценивают нюансы, возникающие при применении УСН, и получают немаленькие штрафы. Какие налоги и взносы надо платить при применении этой системы? Какие ошибки чаще всего совершают предприниматели? Разберем тонкости налогообложения «доходной» упрощенки для ИП в нашей статье.

- Имею ли я право применять УСН 6 процентов?

- Какие налоги мне надо будет платить?

- Когда платить налоги и как мне сдавать отчетность?

- Как мне рассчитать налог?

- А если я веду деятельность с работниками?

- Должен ли я вести бухгалтерский учет и учет основных средств?

- Нужна ли мне онлайн-касса?

Имею ли я право применять УСН 6 процентов?

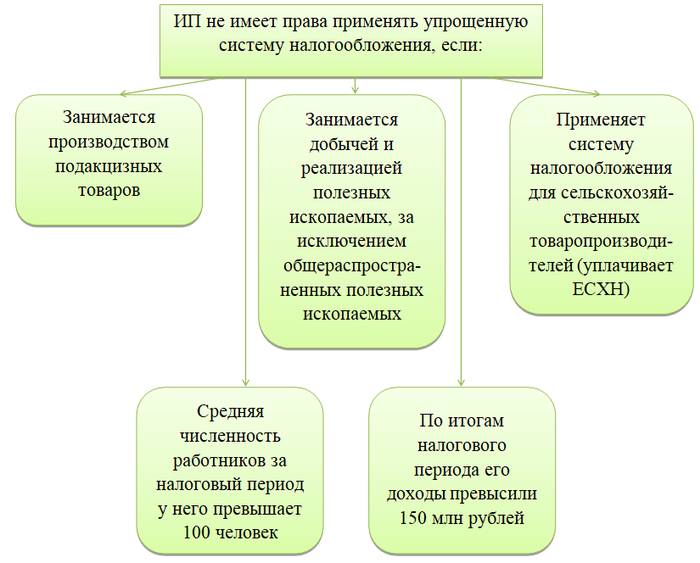

Один из важных вопросов, который задает себе предприниматель: сколько налогов я должен буду уплатить государству, если стану самостоятельно заниматься бизнесом? Это напрямую зависит от того, какую систему налогообложения выберет ИП. Все хотят упростить себе жизнь и уменьшить налоговое бремя, поэтому ИП традиционно предпочитают специальные режимы налогообложения, одним из которых и является УСН. Но ее минус в том, что не любые виды деятельности годятся для ее применения и существуют иные имущественные и численные ограничения.

Рассмотрим ограничения, при которых ИП не имеет права применять УСН. Подробно они описаны в п. 3 ст. 346.12 и ст. 346.13 НК РФ.

Обратите внимание! С 2020 года законодатели планируют некоторые послабления в части превышения средней численности и величины доходов. Вполне возможно, что незначительное превышение установленных цифр обернется не слетом с упрощенки, а только увеличением налоговой ставки по единому налогу.

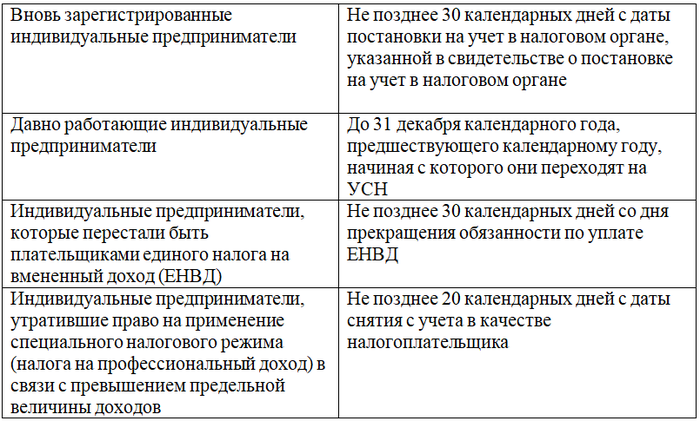

Кроме того, важнейшим условием применения УСН является подача уведомления в налоговый орган. И хотя применение УСН носит уведомительный характер, в подп. 19 п. 3 ст. 346.12 НК РФ четко говорится о том, что без сдачи уведомления применять УСН нельзя.

Важно! Если ИП не подал уведомление в налоговую инспекцию, то он находится на общей системе налогообложения!

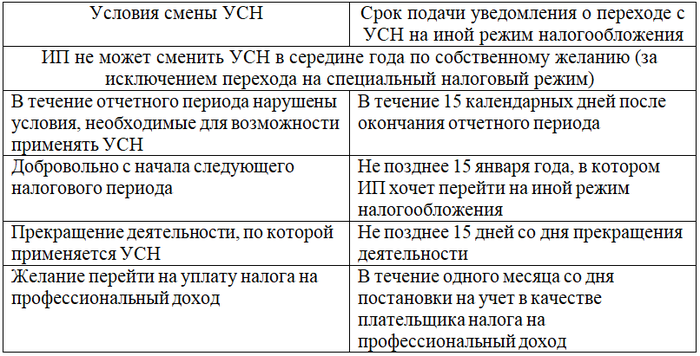

Сроки подачи уведомления следующие:

Форму уведомления для ИП можно скачать по ссылке.

Образец заполненного уведомления вновь зарегистрированного ИП для УСН 6 процентов в 2020 году вы найдете ниже.

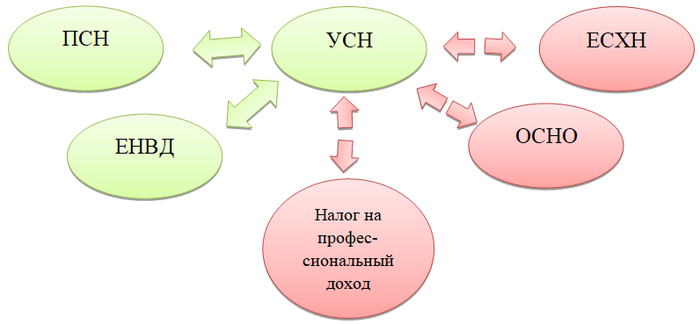

Какие системы налогообложения можно совмещать с УСН, а какие нет, показано на рисунке.

При совмещении режимов необходимо вести раздельный учет.

Условия перехода с УСН 6% для ИП на иной режим налогообложения следующие:

Форму уведомления об отказе от УСН 6% для ИП можно скачать по ссылке.

Образец заполненного уведомления вы найдете далее.

Какие налоги мне надо будет платить?

На схеме представлены заменяемые налоги для ИП при УСН 6% в 2020 году.

Рассмотрим, какие налоги платить ИП на УСН 6% обязательно:

- налог в размере 6% от дохода, сумма которого определяется по правилам ст. 346.15 НК РФ (субъекты РФ вправе снижать данную ставку до 0);

- фиксированные взносы на обязательное пенсионное страхование в размере 29 354,00 руб. за 2019 год, 32 448,00 руб. за 2020 год;

- фиксированные взносы на обязательное медицинское страхование в размере 6884,00 руб. за 2019 год, 8426,00 руб. за 2020 год;

- если доход за год превысит 300 тыс. руб., необходимо будет уплатить взнос на обязательное пенсионное страхование в размере 1% от суммы превышения (но не более восьмикратного фиксированного размера, т. е. 234 832,00 руб. в 2019 году и 259 584,00 руб. в 2020 году).

При регистрации ИП в середине года страховые взносы рассчитываются пропорционально месяцам и дням, в течение которых физлицо имело статус ИП.

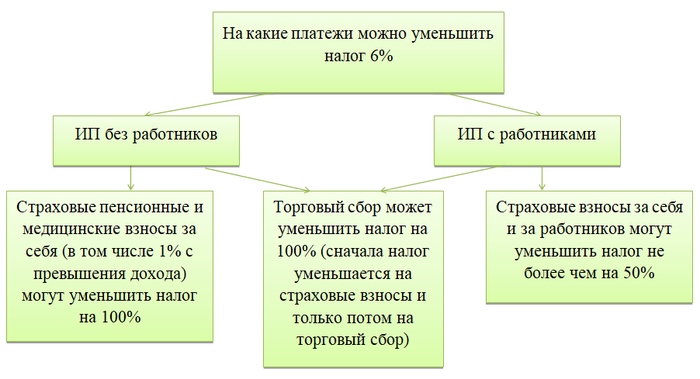

Налог в размере 6% ИП без работников имеет право полностью уменьшить на сумму уплаченных страховых взносов.

Закон не обязывает ИП уплачивать взносы на соцстрахование. Но чтобы получать пособия по материнству и временной нетрудоспособности, ИП может самостоятельно зарегистрироваться в качестве страхователя и уплачивать взносы.

Прочие налоги и сборы ИП уплачивает на общих основаниях, если признается их плательщиком:

- торговый сбор (на его сумму также можно уменьшить налог 6%);

- водный налог;

- НДПИ;

- экологический сбор;

- плату за негативное воздействие на окружающую среду;

- сбор за пользование объектами водных биологических ресурсов.

Когда платить налоги и как мне сдавать отчетность?

Разберем теперь, когда ИП платит налоги по УСН 6% и сдает отчетность.

Страховые взносы на обязательное пенсионное и медицинское страхование:

- Отчетность по страховым взносам за себя предприниматель представлять в налоговые органы не должен.

- Уплату взносов в фиксированном размере ИП должен произвести до 31 декабря текущего года. Платить можно в любое время, любыми частями, главное, чтобы полная сумма взносов была уплачена к последнему дню года.

- Для расчета взноса в 1% берутся доходы, исчисленные по правилам расчета доходов для УСН. Если за год такой доход превысит 300 тыс. руб., необходимо будет уплатить 1% от превышения до 1 июля следующего налогового года.

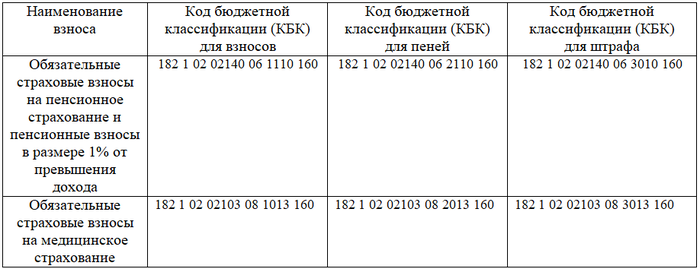

- КБК в 2019 году для страховых взносов ИП за себя:

- Декларация по упрощенному налогу представляется предпринимателями в налоговую инспекцию 1 раз в год по итогам налогового года до 30 апреля следующего после отчетного года.

По ссылке можно скачать бланк декларации по УСН.

А ниже вы найдете образец заполнения декларации для ИП на УСН 6%.

Обратите внимание, что при УСН 15% заполняются другие листы декларации. Кроме того, представленный образец предусматривает, что ИП уплачивает торговый сбор.

- УСН предполагает уплату авансовых платежей в течение налогового года по итогам каждого квартала до 25-го числа следующего за отчетным кварталом месяца. Платеж за год необходимо произвести до 30 апреля следующего за отчетным года.

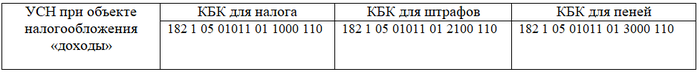

- КБК для УСН «доходы» в 2019-2020 годах следующие:

Законодательно установленные способы сдачи декларации по единому налогу таковы:

- На бумажном носителе лично, через представителя или «Почтой России».

- В электронном виде по ТКС.

Как мне рассчитать налог?

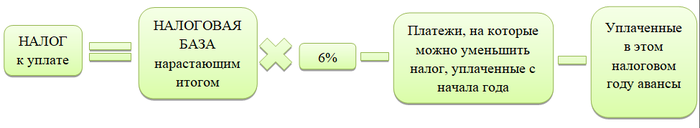

Формула для расчета налога (авансовых платежей) к уплате по итогам каждого квартала отчетного года имеет следующий вид:

Часто возникает путаница, как платить на УСН 6% для ИП авансовые платежи?

Расчет налога происходит нарастающим итогом, то есть за каждый квартал мы считаем доход, полученный ИП с начала года. Авансовые платежи по итогам отчетного периода можно уменьшить на суммы страховых взносов, уплаченных в этом периоде. Из каждого последующего авансового платежа вычитается аванс, уплаченный за предыдущий период.

Важно! УСН предполагает кассовый метод учета, поэтому доходом считаются фактически поступившие на расчетный счет или в кассу суммы. А вычесть уменьшающие налоги платежи и авансы за предыдущие отчетные периоды можно только после их фактической уплаты!

Налоговая база (доходы) — фактически полученные предпринимателем на расчетный счет или в кассу денежные средства, а также приобретенные имущественные права. Дата получения дохода — день поступления денежных средств или приобретения имущественных прав.

Доход — это поступления от реализации товаров (работ, услуг), а также иные поступления.

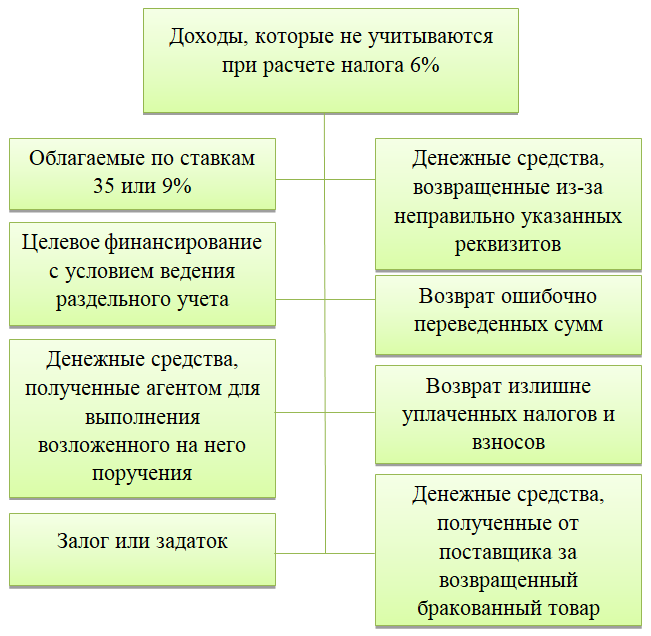

К доходам в целях исчисления налога, в частности, не относятся:

Полный их список указан в ст. 346.15 и 251 НК РФ.

Повторим еще раз, что уменьшить налог можно на следующие платежи:

А если я веду деятельность с работниками?

У ИП на УСН 6% с работниками появляются дополнительные обязанности по уплате взносов и сдаче отчетности.

Прежде всего, ИП, заключившему трудовой договор с физлицом (или ГПД с физлицом, по которому предусмотрены взносы на социальное страхование), необходимо зарегистрироваться в Фонде социального страхования. Сделать это необходимо в течение 30 календарных дней с момента заключения договора, представив следующие документы:

- заявление установленного образца (для трудовых договоров);

- копию документа, удостоверяющего личность предпринимателя;

- свидетельства о постановке на учет и о государственной регистрации в качестве ИП;

- выписку из ЕГРИП;

- трудовые книжки и трудовые договоры наемных работников.

К отчетам и обязанностям по уплате налогов, которые были перечислены выше, у ИП с работниками добавляются следующие:

- Сведения о среднесписочной численности.

Данные сведения необходимо подавать в налоговую инспекцию раз в год до 20 января года, следующего за отчетным. - Налог на доходы физических лиц. В рамках уплаты НДФЛ работников в качестве налогового агента ИП должен представлять в налоговый орган следующие отчеты:

- Расчет 6-НДФЛ. Представляется ежеквартально не позднее последнего числа месяца, следующего за отчетным годом. Годовой отчет направляется налоговикам до 1 марта года, следующего за отчетным.

- Справка 2-НДФЛ. Сдается в налоговые органы ежегодно в срок до 1 марта после окончания отчетного года. Также оформляется по заявлению работника.

Сроки сдачи НДФЛ-отчетности новые, действуют они с 01.01.2020. Отметим, что 1 марта в 2020 году выпадает на воскресенье, поэтому срок сдачи продлевается на один день — до 02.03.2020.

Сроки уплаты НДФЛ представлены в таблице:

В отчетность, связанную с уплатой страховых взносов за работников, входит:

Уплачивать взносы за работников необходимо ежемесячно до 15-го числа следующего месяца.

Обращаем внимание, что при наличии наемных работников налог при УСН 6% можно уменьшить на уплаченные страховые взносы только на 50%.

Должен ли я вести бухгалтерский учет и учет основных средств?

В соответствии с подп. 1 п. 2 ст. 6 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ ИП вести бухгалтерский учет (БУ) не обязан, если он ведет учет объектов налогообложения в соответствии с законодательством РФ о налогах и сборах.

Так как применение УСН обязывает предпринимателя вести книгу учета доходов и расходов (КУДиР), то при исполнении этой обязанности нет необходимости в ведении БУ. Таким образом, ведение БУ является правом ИП, которым предприниматели зачастую пользуются для расчета рентабельности собственной деятельности. КУДиР заполняется в течение года, в налоговую инспекцию ее представлять не надо, но она является документом для расчета налоговой базы по упрощенному налогу. Вести ее можно как на бумаге, так и в электронном виде. Бумажный вариант необходимо прошить, пронумеровав листы, и подписать.

Бланк КУДиР доступен по ссылке.

Пример заполнения КУДиР можно скачать далее.

При наличии основных средств у ИП на УСН 6% важными являются два момента:

Нужна ли мне онлайн-касса?

На данный момент при подавляющем числе видов деятельности необходимо применять онлайн-кассу, в том числе ИП. Это относится и к безналичным расчетам с физлицами. При безналичных расчетах между предпринимателями и юрлицами ККТ не применяется.

Полностью освобождены от применения онлайн-кассы (п. 2 ст. 2 закона «О применении ККТ» от 22.05.2003 № 54-ФЗ), в частности:

- продажа газет и журналов;

- торговля на розничных рынках, ярмарках, но только не в магазинах, киосках, палатках, находящихся в этих местах торговли;

- разносная торговля;

- торговля в киосках мороженым, безалкогольными напитками, водой, молоком;

- торговля из автоцистерн квасом, маслом;

- ремонт и окраска обуви;

- присмотр и уход за детьми, больными, престарелыми;

- сдача ИП в аренду жилого помещения, принадлежащего ему на праве собственности.

ИП, производящие расчеты в труднодоступных местностях, перечень которых утверждается властями субъекта РФ, могут не применять ККТ при условии выдачи документа, подтверждающего факт расчета с покупателем.

До 01.07.2021 отсрочку получили предприниматели без наемного персонала, оказывающие услуги, выполняющие работы или продающие товары собственного производства. Если ИП заключит трудовой договор хотя бы с одним физлицом, онлайн-кассу придется приобрести и установить в течение 30 календарных дней.

Каким-либо образом учесть расходы на покупку онлайн-кассы у ИП на УСН 6% не получится.

УСН 6% является довольно привлекательным режимом налогообложения для предпринимателя. Здесь очень мало ограничений по видам деятельности. Уплачивать необходимо страховые взносы за себя, на которые ИП вправе уменьшить налог, и упрощенный налог. Отчетность минимальна: декларация представляется в налоговую один раз в год.

Если ИП нанимает сотрудников, то как налоговая нагрузка, так и нагрузка по отчетности сильно возрастает. Кроме того, налог можно уменьшать на страховые взносы за себя и сотрудников в этом случае только на 50%.

Еще больше материалов по теме — в рубрике «УСН».

- НК РФ, часть 1

- НК РФ, часть 2

- закон «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» от 22.05.2003 № 54-ФЗ

- закон «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ

Источник: xn--h1apee0d.xn--p1ai

Какие налоги платит ИП без работников в 2023 году

Налоги – это обязательные платежи, которые физические и юридические лица платят с большинства своих доходов. ИП – не исключение. Доходы от индивидуальной предпринимательской деятельности облагаются налогами в рамках выбранного налогового режима.

Порядок расчета и налоговые ставки на разных системах налогообложения для ИП заметно отличаются. Причем, итоговые суммы платежей в бюджет на одной системе могут быть в несколько раз больше, чем на другой при одних и тех же доходах. Учитывая это, очень важно сделать правильный выбор налогового режима. В этой статье вы узнаете, какие налоги платят ИП без работников в 2023 году.

Почему в теме про налоги мы обращаем внимание на наличие или отсутствие работников? Потому что индивидуальный предприниматель, который работает сам, является, по сути, самозанятым лицом. Очень часто обороты у таких ИП небольшие, и государство предоставляет им больше налоговых льгот, чем тем, кто использует наемный труд.

Об изменениях налогового законодательства в 2023 году для предпринимателей читайте здесь.

Обязательные платежи ИП за себя

Но перед тем, как перейти к особенностям систем налогообложения, расскажем про страховые взносы. Эти платежи не зависят от того, на каком налоговом режиме работает предприниматель. Платить их надо даже тогда, когда бизнес не приносит доход или деятельность вообще не ведется.

Фиксированные взносы ИП – это не налоги, а перечисления на будущую пенсию и медицинское страхование предпринимателя. Размер взносов на каждый год и порядок их уплаты устанавливает Налоговый кодекс РФ. Страховые взносы учитываются при расчете общей налоговой нагрузки предпринимателя.

Обязательные платежи ИП за себя в 2023 году составляют сумму в 40 874 рублей, если годовой доход не превысил 300 000 рублей. Если же доход больше, то дополнительно надо перечислить 1% с суммы, превышающей этот лимит. Например, если за год предприниматель заработал 730 000 рублей, то дополнительный взнос равен (730 000 – 300 000) *1%) 4 300 рублей.

Обязательные взносы надо заплатить до конца текущего года, а дополнительный взнос – не позднее 1 июля следующего года. Но если платить взносы частями каждый квартал, можно сразу снижать налоги к уплате, а не делать перерасчет по итогам года.

Системы налогообложения для ИП

А теперь конкретно о том, какое налогообложение предусмотрено для индивидуальных предпринимателей в России. Всего для ИП действуют пять налоговых режимов, сначала ознакомимся с ними кратко:

- ОСНО или общая система налогообложения. В рамках этой системы платят два налога — НДФЛ по ставке 13% и НДС по ставке от 0% до 20%.

- УСН или упрощенная система налогообложения. Здесь есть два варианта: УСН Доходы и УСН Доходы минус расходы. Налоговая ставка на первом варианте составляет 6% от полученного дохода, а на втором — от 5% до 15% разницы между доходами и расходами.

- ЕНВД или единый налог на вмененный доход. Особенность системы в том, что налогом облагается не тот доход, который реально получает ИП, а вмененный, т.е. заранее рассчитанный государством. Ставка налога – 15% от вмененного дохода.

- ПСН или патентная система налогообложения. Здесь так же, как на ЕНВД, в расчет берут не реальный доход, а потенциально возможный, размер которого устанавливают муниципальные органы власти. Налоговая ставка или стоимость патента – 6% от потенциально возможного дохода.

- ЕСХН или сельхозналог. Этот режим похож на УСН Доходы минус расходы, но ставка здесь составляет 6% от разницы доходов и расходов.

На общей системе налогообложения (ОСНО) могут работать все предприниматели без исключения. Остальные режимы называются специальными или льготными, потому что налоговая нагрузка на них обычно меньше.

Чтобы работать на льготных режимах, надо соблюдать ограничения для ИП, установленные в отношении количества работников, годовому доходу, видам деятельности. Расскажем об этом подробнее.

Упрощенная система налогообложения

Основные ограничения на УСН установлены для годового дохода и численности работников. Доход ИП-упрощенца не должен превышать 150 млн рублей в год, а нанимать можно не более 100 человек.

Что касается видов деятельности, то упрощенцы могут заниматься всеми видами услуг, оптовой и розничной торговлей, производством. Запрет действует на организацию азартных игр, производство подакцизных товаров, банковскую и страховую деятельность, ломбарды, МФО. Большинство предпринимателей легко выполняют эти условия, поэтому упрощенная система налогообложения – самый популярный вариант у малого бизнеса.

ЕНВД

На ЕНВД или вмененке тоже запрещено нанимать больше 100 работников, но ограничений по размеру годового дохода здесь нет. Однако этот режим действует только для определенных видов деятельности, указанных в статье 346.29 НК РФ.

Это бытовые и ветеринарные услуги, автоперевозки, розничная торговля и общепит на площадях до 150 кв. м, некоторые другие направления. ЕНВД давно планируют отменить, потому что плательщики этого налога перечисляют в бюджет небольшие суммы. Но пока его отмену в очередной раз отложили, на этот раз до 2023 года.

ПСН

Ограничения для ИП на патенте самые жесткие:

- количество работников не более 15 человек;

- лимит годового дохода – 60 млн рублей;

- площадь магазина или точки общепита не должна превышать 50 кв. м;

- уплаченные взносы не уменьшают стоимость патента;

- можно вести только определенные виды деятельности, указанные в статье 346.43 НК РФ.

Кроме того, территория действия патента ограничена одним муниципальным образованием. Если вы, например, оформили патент на парикмахерские услуги в одном городе, то не можете на основании этого патента вести деятельность в другом населенном пункте. Надо оформлять новый.

Однако ограничения ПСН компенсируются сравнительно невысокой (но не всегда) стоимостью патента. В отдельных регионах по некоторым видам деятельности патент может стоить всего 500 рублей в месяц.

ЕСХН

Ограничения для сельхозналога понятны из его названия. Применять его могут только производители сельхозпродукции, рыболовецкие производства и те, кто оказывает некоторые услуги сельхозпроизводителям.

Численность работников ИП, занятых в сфере рыболовства, не должна превышать 300 человек. Для сельского хозяйства ограничения по численности работников не установлены. Нет их и в отношении годового дохода.

Экспериментальный налог на профессиональный доход

Кроме этих, общероссийских, систем налогообложения в 2023 году для ИП без работников доступен еще один режим — налог на профессиональный доход. В 2023 году НПД действует на всей территории России.

Ставка НПД зависит от категории покупателей или клиентов предпринимателя. При реализации обычным физлицам налог составит 4% от дохода, а если потребителями будут организации или ИП, то ставка составит 6%. Причем, страховые взносы за себя плательщики НПД специально платить не будут, определенный процент будет автоматически отчисляться из уплаченного налога.

Чтобы платить налог на профессиональный доход, надо зарабатывать не более 2,4 млн рублей в год, не заниматься перепродажей товаров, не нанимать работников и соблюдать еще ряд ограничений.

Пример расчета налогов ИП

А теперь посмотрим на конкретном примере, какие налоги платит ИП на разных режимах при одинаковом доходе. Выберем направление, подходящее большинству систем налогообложения – розничную торговлю на площади в 40 кв. метров в городе Тверь.

Известные следующие данные:

- выручка в месяц — 350 тысяч рублей;

- расходы в месяц (закупка товаров, аренда, связь, транспорт) — 220 тысяч рублей;

- взносы ИП за себя в 2023 году — 40 874 рублей или 3 406 рублей в месяц.

Подсчитаем, сколько налогов надо платить на каждом льготном режиме:

- УСН Доходы. Выручка за год (4 200 000 рублей) умножается на ставку 6%, получаем налог, равный 252 000 рублей. Но эту сумму можно уменьшить на уплаченные страховые взносы 40 874 рублей. Получаем, что налог на УСН доходы составит 211 126 рублей.

- УСН Доходы минус расходы. Из годовой выручки отнимаем годовые расходы и уплаченные взносы (4 200 000 – 2 640 000 — 40 874), получаем 1 519 126 рублей. Умножаем на ставку в 15%, получаем налог 227 869 рублей.

- ЕНВД рассчитаем по формуле. Коэффициент К2 по этому виду деятельности в Твери равен 0,7. ЕНВД за квартал составит 43 432 рублей, а за год – 173 728 рублей. Но и эту сумму можно уменьшить на уплаченные взносы, получаем, что налог за год равен 132 854 рублей.

- Для ПСН стоимость патента считаем на калькуляторе от ФНС, получаем, что патент на 1 месяц стоит 4 406 рублей, значит, за год – 52 872 рублей. Напомним, что уменьшить стоимость патента за счет взносов нельзя.

Итак, в нашем примере самым выгодным оказался вариант ПСН, хотя так бывает не всегда.

Что касается общей системы налогообложения (ОСНО), мы не делали с ней расчет, потому что для этого нужны дополнительные данные:

- будет ли ИП приобретать для себя жилую недвижимость (в этом случае он вправе получить возврат НДФЛ на сумму до 260 000 рублей);

- станет ли предприниматель заявлять освобождение от НДС (это возможно, если доход за три месяца не превышает 2 млн рублей);

- есть ли в цене закупленного товара входящий НДС (его могут выставлять только контрагенты на ОСНО).

Но если говорить в целом, то налоговая нагрузка на общей системе обычно выше, чем на льготных режимах, поэтому ИП редко работают на ОСНО.

Источник: forma-r21001.ru