Госуслуги — универсальный государственный портал, через который граждане получают различные услуги дистанционно или наполовину онлайн. Здесь можно подать заявление на замену паспорта, на получение справки 3-НДФЛ, на прописку и многое другое. Но можно ли через Госуслуги закрыть ИП — это и рассмотрим.

15.04.21 17021 4 Поделиться

Автор Бробанк.ру Ирина Русанова

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Стать индивидуальным предпринимателем через госпортал нельзя, нужно обязательно обращаться в ФНС лично. Но закрытие — другое дело: сняться с учета проще, чем на него встать. Как закрыть ИП через Госуслуги, реально ли провести эту процедуру через госпортал — подробно на Бробанк.ру.

О закрытии ИП

Если вы приняли решение прекратить предпринимательскую деятельность, нужно оперативно сняться с учета. Только после того как ваше имя будет вычеркнуто из Единого реестра индивидуальных предпринимателей, пропадет необходимость регулярно подавать налоговые декларации и делать взносы в ПФР.

Почему закрывается бизнес. Почему компании разоряются на старте. Причины закрытия start-up (ов) в РФ

Ключевой момент — именно взносы в ПФР и Фонд медицинского страхования, которые серьезно бьют по карману предпринимателя, особенно если он ведет небольшую деятельность. Если налоговую декларацию можно подать нулевую, то от взносов не отвертеться.

Что обязан платить ИП по закону в 2020-2021 году:

- взнос в ПФР — 32 448 рублей;

- взнос в фонд ОМС — 8426 рублей;

- если годовой доход превышает 300 000, то к сумме 32 448 прибавляется 1% от дохода выше 300 000.

Если просто прекратить деятельность и не закрыть ИП, ПФР и ОМС продолжат выставление счетов. Возникнут долги, которые предприниматель будет обязан платить, несмотря на нулевую выручку.

Если за ИП числятся долги, это не станет препятствием на пути к закрытию. Предприниматель — это физическое лицо, и долги, числящиеся за ИП, перейдут уже на гражданина. Если оплата налогов и взносов не проходит, госорганы обратятся в суд и будут взыскивать задолженности принудительно через приставов.

Как можно закрыть ИП через Госуслуги

Процесс закрытия регламентирован, как и постановка предпринимателя на учет. Если обратиться к порталу государственных услуг, то появится информация о процессе закрытия ИП. И сделать это онлайн через госпортал невозможно.

Система сообщает о том, что закрытие предпринимательской деятельности проходит путем обращения гражданина в ФНС. Заявление можно подать лично либо через почту, отправив его заказным письмом. Так что, закрыть ИП через Госуслуги невозможно, заявление онлайн через портал не принимаются.

В личном кабинете налогоплательщика на сайте ФНС также нет функции отправки заявления на закрытие ИП онлайн. Нужно лично обращаться в налоговую службу.

Формирование заявления на прекращения деятельности

Гражданин должен составить заявление, которое передаст в ФНС лично или отправит его почтой. На Госуслугах его не сформировать, но бланк можно скачать на сайте налоговой службы и заполнить его вручную либо внести информацию печатным образом через компьютер или иное устройство.

КАК ЗАКРЫТЬ БИЗНЕС ? Отрицание. Гнев. Принятие.

- номер ОГРИН ИП;

- ФИО предпринимателя;

- адрес электронной почты, куда налоговая пришлет ответные документы;

- номер телефона.

Как видно, много информации ФНС не просит, все необходимые данные она возьмет из своей базы данных. Отметки ниже — служебные, они будут заполняться сотрудниками налоговой службы.

Предприниматель формирует заявление, распечатывает его и ставит свою подпись. Теперь можно передавать его налоговой лично или по почте.

Оплата госпошлины

За оформление прекращения предпринимательской деятельности гражданин должен заплатить госпошлину. Она невелика, составляет 160 рублей. Как и на портале Госуслуги, на сайте ФНС также реализована возможность оплаты пошлин онлайн. То есть вы и заявление можете скачать и заполнить удаленно, и пошлину оплатить, не выходя из дома.

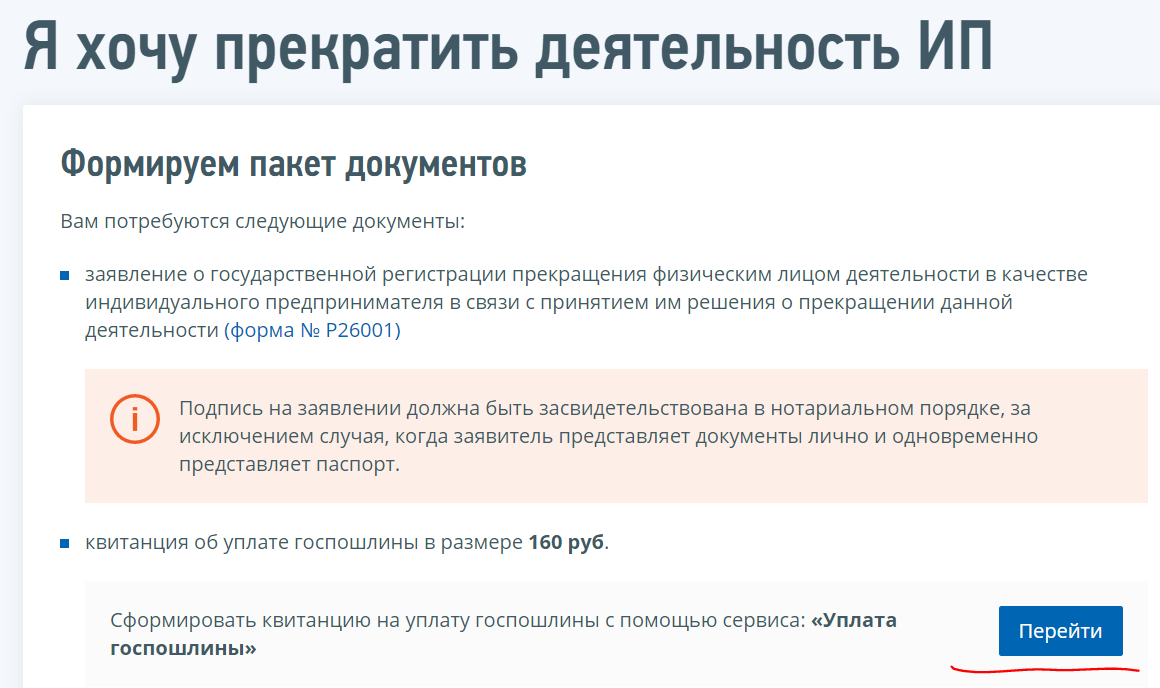

Ссылку на вход в сервис оплаты госпошлин в адрес ФНС можно увидеть на странице сайта “Я хочу прекратить деятельность ИП”. Нужно нажать на кнопку “Перейти”:

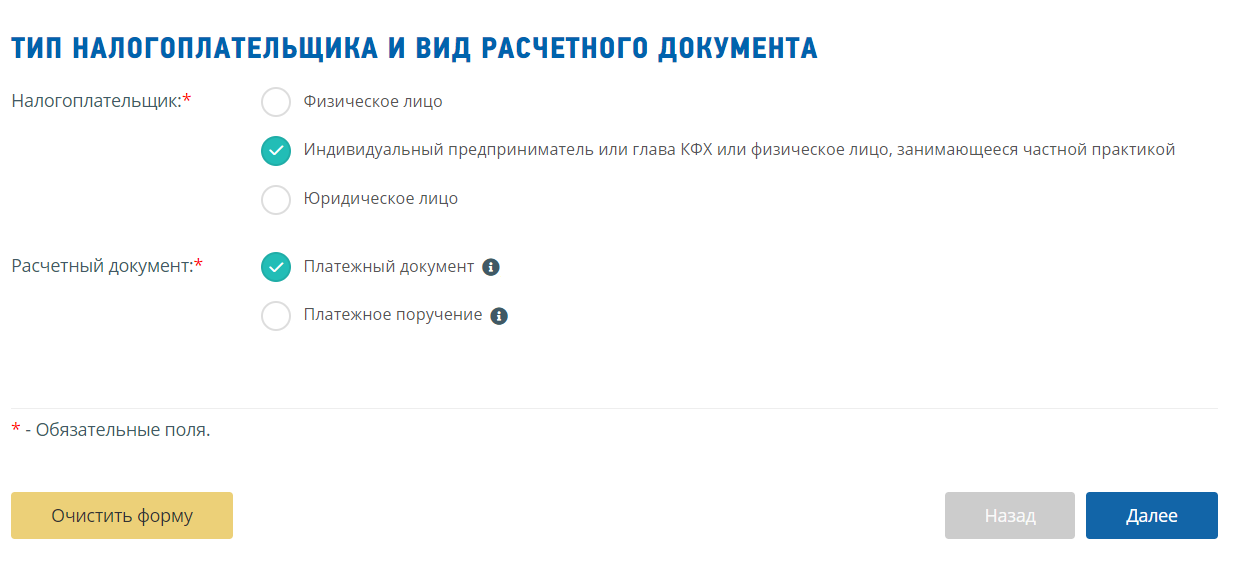

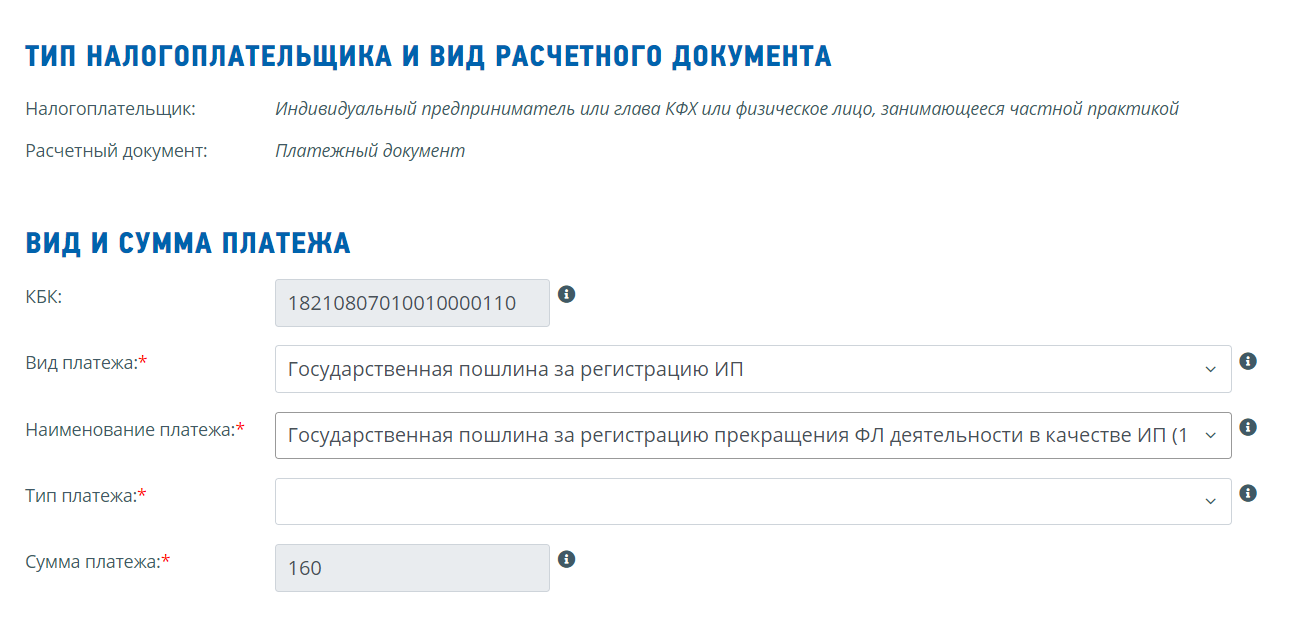

Выбираете тип плательщика — индивидуальный предприниматель и вид документа — расчетный:

Откроется форма для введения реквизитов. По умолчанию она пустая. Сначала нужно выбрать, за что будет оплачена госпошлина — выбираем “Регистрация ИП”. В поле ниже появятся на выбор регистрация за 800 рублей и прекращение деятельности за 160.

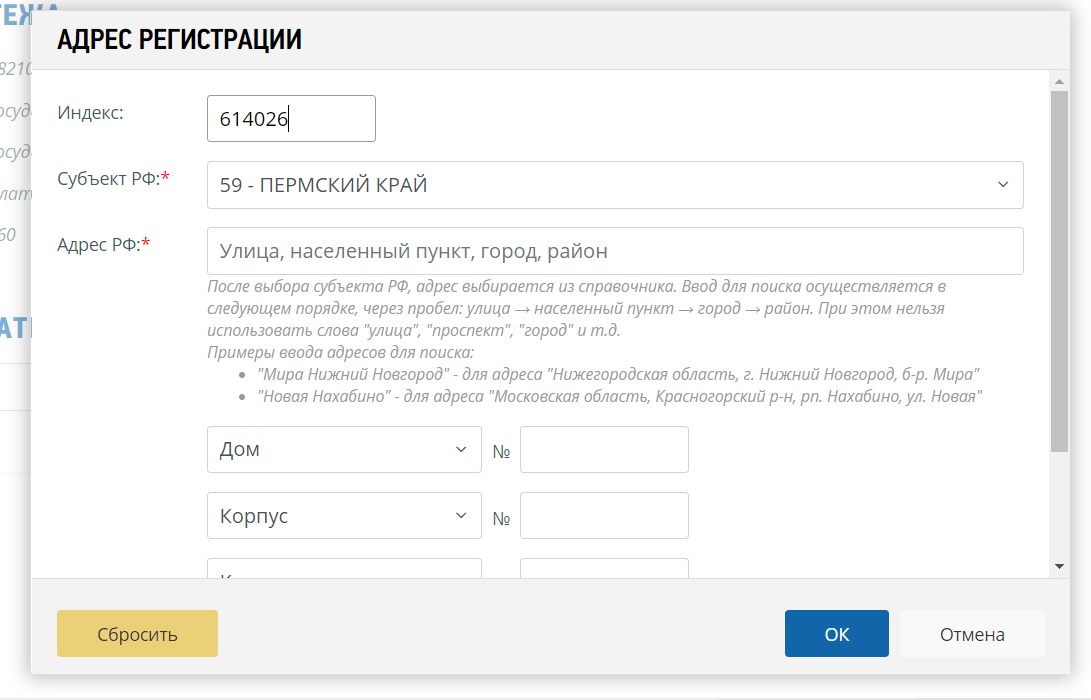

На следующей странице система предложит проверить внесенные данные и попросит указать адрес регистрации плательщика. После — представиться и указать свой ИНН. Просто заполняйте все поля, что просит сервис:

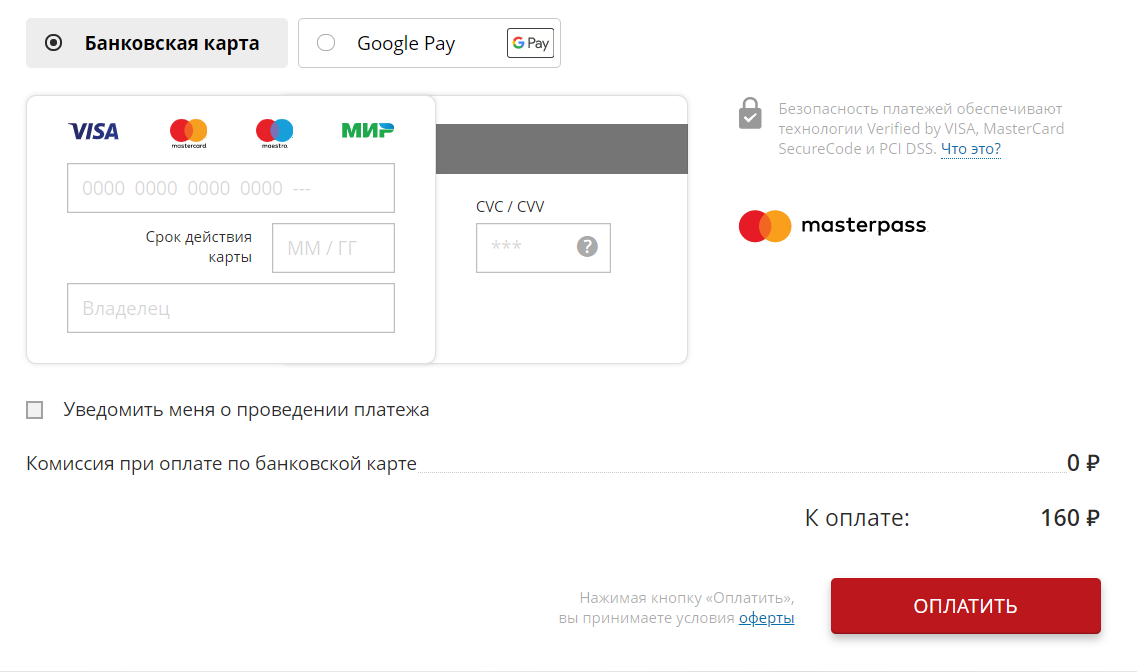

Далее нужно выбрать способ оплаты. Это может быть банковская карта или сайт одной из кредитных организаций. Выбираете удобный метод и проводите оплату:

Если онлайн-оплата неудобна, можно распечатать квитанцию и оплатить ее через кассу любого банка. Но учтите, что банк может брать плату за проведение платежа согласно своим тарифам. При оплате онлайн сохраните квитанцию и распечатайте ее, приложите к заявлению.

Личная передача документов в ФНС

Можно принести самостоятельно или передать через доверителя (при наличии оформленной доверенности). Кроме отделений налоговой службы передать заявление можно и через МФЦ.

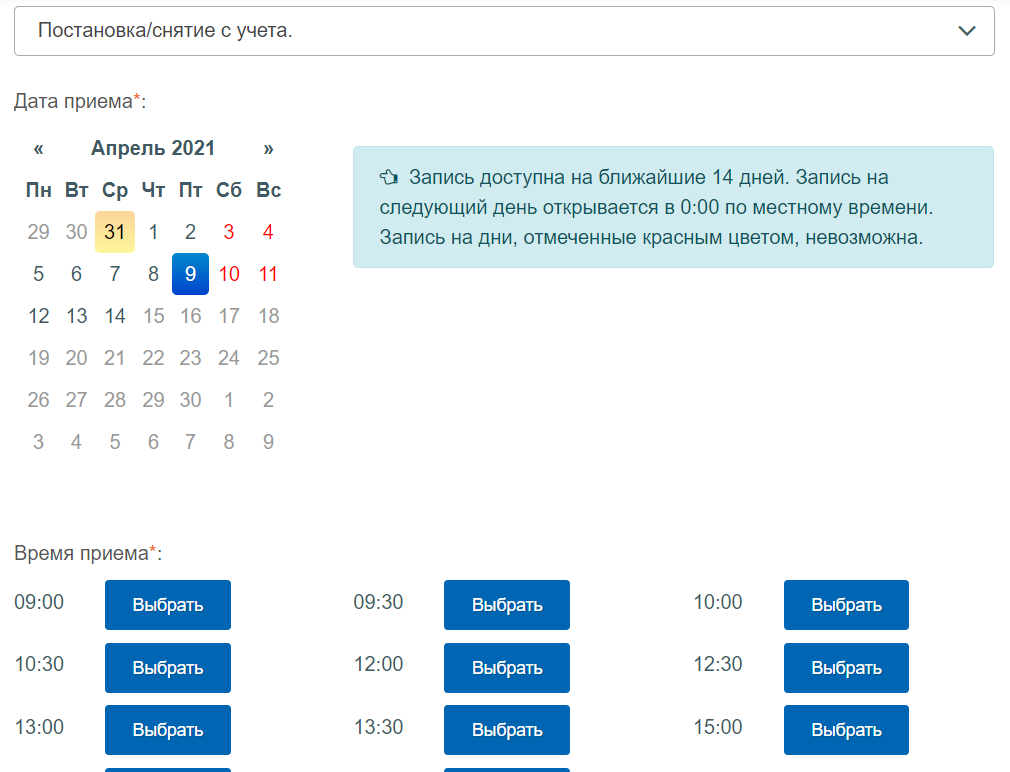

Можно прийти в ФНС в порядке общей очереди или записаться на прием через интернет на определенную дату и число. Форму записи найдете на портале ФНС. Нужно представиться, указать свой ИНН, выбрать повод обращения, указать регион и удобное отделение ФНС.

Выбираете удобную дату и время посещения, подтверждаете действие:

После передачи документов они рассматриваются. По истечении 6 рабочих дней после приема заявления предприниматель исключается из ЕГРИП. В подтверждение он может посетить ФНС и взять лист записи ЕГРИП, также документ могут прислать почтой.

Фактически выписка из ЕГРИП будет выполнена. Но для спокойствия лучше получить документ, это подтверждающий.

Удаленная передача документов

Через Госуслуги документы в налоговую не передать, но если у предпринимателя есть электронная цифровая подпись, он можете направить документы через специальный сервис налоговой службы. В этом случае ИП подтверждает действие электронной подписью, ходить никуда не нужно.

Также заявление и квитанцию можно направить почтой по адресу необходимой ФНС. Отправка обязательно делается заказным письмом с описью вложения и объявленной ценностью.

После отправки документов в ФНС

Есть еще Пенсионный фонд, перед которым предприниматель также держит отчет. Но в случае закрытия ИП посещать ПФР и уведомлять его о закрытии дела не обязательно. Налоговая служба сама после закрытия ИП направит сведения в ПФР. В этот орган госпошлину платить не нужно.

Если у ИП были сотрудники, то прежде чем заниматься вопросом закрытия ИП, нужно решить дела с сотрудниками. Предпринимателю нужно заблаговременно в письменной форме предупредить сотрудников о закрытии предприятия, стандартно это делается за 2 недели до подачи заявления в ФНС.

На моменты закрытия все сотрудники должны быть официально уволены, об этом необходимо уведомить Центр Занятости по месту проживания ИП. В трудовой работников проставляется соответствующая запись. Только после этого можно закрывать ИП, не забыв о необходимости оплатить последние страховые взносы за сотрудников.

Частые вопросы

Можно ли закрыть ИП через Госуслуги?

Нет, такая возможность на сайте государственного портала не предусмотрена. Предпринимателю необходимо лично обращаться в ФНС или отправлять заявление не закрытие почтой.

Как закрыть ИП удаленно?

Это могут сделать предприниматели, имеющие электронную подпись. Документы передаются через онлайн-сервис ФНС.

Можно ли закрыть ИП с долгами перед ФНС и ПФР?

Да, закон не видит в этом препятствий. Но долги все равно останутся, они перейдут уже на физическое лицо. Если гражданин не платит, ФНС и ПФР обратятся в суд и будут взыскивать положенное через судебных приставов.

Как узнать, что ИП закрыто?

ФНС пришлет соответствующий документ по почте. Кроме того, статус своего ИП можно узнать на сайте налоговой службы — через сервис предоставления сведений из ЕГРИП. Вводите регион, название своего ИП (например, ИП Иванов Иван Иванович), и система выводит статус.

Можно ли после снова открыть ИП?

Если ИП было закрыто по заявлению предпринимателя, то он может хоть на следующий день после исключения из ЕГРИП регистрировать ИП заново.

Источник: brobank.ru

Инструкция по ликвидации ИП

Индивидуальный предприниматель – физическое лицо, «ликвидировать» его нельзя, но можно провести государственную регистрацию прекращения деятельности в качестве индивидуального предпринимателя, т.е. не «ликвидацию», а «закрытие».

Прекращение деятельности ИП подразумевает подачу специального заявления в регистрирующий орган и совершение ряда действий.

Процедура закрытия может происходить в добровольном и принудительном порядке. В первом случае Индивидуальный предприниматель самостоятельно принимает решение о прекращении деятельности, во втором – соответствующее предписание выносят государственные органы. Рассмотрим первый способ – добровольный.

Индивидуальному предпринимателю необходимо:

- закрыть трудовые отношения с сотрудниками;

- произвести сверку задолженности перед налоговой и фондами;

- урегулировать вопросы с контрагентами;

- снять с учёта контрольно-кассовую технику;

- уничтожить печать;

- подать заявление о прекращении деятельности в качестве Индивидуального предпринимателя в налоговую инспекцию;

- закрыть расчетный счет;

- уплатить взносы и сдать отчетности.

Шаг 1. Закрытие трудовых отношений с сотрудниками

ИП без работников этот шаг пропускают.

Если же у ИП были официально оформлены сотрудники, то он по закону должен:

- не менее чем за два месяца до закрытия уведомить своих работников в письменной форме о предстоящем увольнении;

- за две недели до закрытия письменно уведомить Службу занятости населения;

- осуществить полный расчет с работниками;

- уплатить за сотрудников все необходимые налоги и платежи;

- сдать всю требуемую отчетность за работников;

- после увольнения всех кадров сняться с учета в ФСС.

Шаг 2. Сверка с налоговой и фондами

Перед тем, как закрыть ИП необходимо узнать о наличии или отсутствии задолженности в налоговой, Пенсионном фонде и Фонде социального страхования.

Что делать, если обнаружится задолженность? Налоговая инспекция не имеет права отказать в закрытии при наличии задолженностей по налогам или взносам.

Обратите внимание, что задолженность в любом случае требуется погасить, долги сами по себе не аннулируются — в этом состоит полная имущественная ответственность ИП.

Шаг 3. Урегулирование вопросов с контрагентами

При закрытии ИП мы рекомендуем решить вопросы с действующими договорами-контрактами.

Финансовую ответственность ИП будет нести даже после того, как станет физическим лицом (т.е. после полной ликвидации ИП). В любом случае придётся погашать задолженности.

Несмотря на то, что согласно закону, это можно сделать и после регистрации завершения деятельности, но тогда придётся столкнуться с проблемами реализации договорных условий, в том числе и оплаты.

Шаг 4. Снятие с учета контрольно-кассовой техники

Этот шаг обязателен не для всех ИП, а только тех, у кого был зарегистрирован кассовый аппарат.

Шаг 5. Уничтожение печати

ИП не обязан иметь печать, однако, большинство предпринимателей используют её для подписи документов. Закрывая бизнес, необходимо оформить уничтожение печати. Для этого создаётся специальный акт, который свидетельствует комиссия, состоящая из любых лиц: друзей, родственников, знакомых. Оформляется уничтожение печати специальным актом.

Шаг 6. Подача заявления в ФНС

Вам потребуются следующие документы:

- заявление о государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя в связи с принятием им решения о прекращении данной деятельности (форма № Р26001). Подпись на заявлении должна быть засвидетельствована в нотариальном порядке, за исключением случая, когда заявитель представляет документы лично и одновременно представляет паспорт.

- квитанция об уплате госпошлины в размере 160 руб. Однако при онлайн-подаче с помощью квалифицированной электронной подписи оплата государственной пошлины не требуется.

- документ, подтверждающий представление сведений в территориальный орган Пенсионного фонда. Данный документ не обязателен. Если заявитель не представит этот документ, нужную информацию территориальный орган Пенсионного фонда направит налоговому органу в электронном виде в рамках межведомственного обмена.

Через 5 рабочих дней после подачи документов лично или через представителя по доверенности в регистрирующей налоговой выдают лист записи ЕГРИП, свидетельствующий о прекращении физическим лицом деятельности в качестве Индивидуального предпринимателя.

Шаг 7. Закрытие расчетного счета

Обязательное закрытие лицевого счёта при закрытии ИП не предусмотрено законодательством.

Делать это до закрытия ИП нецелесообразно, поскольку через официально зарегистрированный счёт проще осуществлять оплаты по незаконченным договорным обязательствам или получать денежные средства от контрагентов, оплачивать налоги и осуществлять другие платежи и взносы.

После регистрации факта закрытия ИП регистрационным органом, физическое лицо может обратиться в банк с заявлением о закрытии счёта, предоставив выписку из ЕГРИП.

Шаг 8. Уплата взносов и сдача отчетностей

Фиксированные взносы платят все ИП. Срок уплаты — в течение 15 календарных дней с даты внесения записи о закрытии ИП в ЕГРИП. Если Вы закрываетесь в середине года, то сумму взносов нужно рассчитывать пропорционально отработанным месяцам и дням.

В обслуживающую налоговую необходимо сдать все неподанные декларации, в том числе и за неполный период. При УСН: налогоплательщик представляет налоговую декларацию не позднее 25-го числа месяца, следующего за месяцем, в котором, согласно уведомлению, прекращена предпринимательская деятельность. При ЕНВД: последние декларации и налоговые платежи уплачивают в обычные сроки после закрытия ИП.

Источник: www.documentoved.ru

Как закрыть ИП в 2021 году – пошаговая инструкция

Закрытие ИП – рядовая ситуация, часто встречающаяся на практике. Предприниматель может принять такое решение, основываясь на неудачах, постигших в сфере бизнеса. Иные субъекты желают стать юридическими лицами, сменив ИП на ООО. Стоит заметить, что предприниматель и юридическое лицо – не одно и тоже.

Предпринимательство является особым статусом, полученным субъектом, обременяющих его нести ответственность по обязательствам имуществом, находящимся в его распоряжении. Процедура закрытия ИП не отличается сложностью, но целый ряд факторов потребуется выполнить, чтобы довести дело до конца. Сама процедура меняется в зависимости от характеристики деятельности предпринимателя. К примеру, ИП, не имеющий в подчинении сотрудников, закончит процесс быстрее.

Увольнение сотрудников при закрытии ИП

- профессия;

- должность;

- специализация;

- квалификационные требования;

- условия оплаты трудовой деятельности.

Если уведомление не будет подано своевременно, то ИП получит штраф в размере от 300 до 500 рублей. Сумма является общей, а не помноженной на количество сотрудников, по которым требовалось подать уведомление.

На практике увольнение реализуют по п. 1 ч. 1 ст. 81 ТК РФ. Если проводить увольнение по ч. 1 ст. 178 ТК РФ, то после расторжения договора в связи с ликвидацией компании сотрудник должен получить выходное пособие, эквивалентное месячному заработку на момент устройства на работу.

По этому моменту имеются уточнения. Как указал ВС РФ, работодатель обязан произвести выплату выходного пособия сотруднику в связи с увольнением по ст. 81 ТК РФ при условии, если происходит сокращение штата в компании. Субъекты, осуществляющие трудовую деятельность у предпринимателей, не обладающих юридическим статусом, могут обойти это правило.

Данное условие прописано в ст. 307 ТК РФ. Необходимость производить выплаты отсутствует, за исключением случаев, когда подобное условие присутствовало в трудовом договоре.

- По каждому сотруднику издается приказ по форме № Т-8 с формулировкой: «Трудовой договор расторгнут в связи с прекращением деятельности индивидуальным предпринимателем, п. 1 ч. 1 ст. 81 ТК РФ».

- Довести сведения до штата, удостовериться, что они проинформированы, поставили подпись на документе.

- Внести в трудовую книжку запись, идентичную той формулировке, что фигурировала в первом пункте этого списка.

- Далее производится выдача сотрудникам формы СЗВ-СТАЖ. Документ гарантирует наличие страхового стажа и справку, свидетельствующую о размере заработной платы.

- Добавить соответствующую запись об увольнении в карточке работника. Он должен поставить свою подпись.

- Произвести все расчетные операции с сотрудниками, возместить компенсации за ежегодный отпуск, который не был истрачен.

Стоит упомянуть о переходе на электронные трудовые книжки, начавшемся в 2020 году. Работник, подавший прошение в письменной форме о получении информации об осуществляемой трудовой деятельности, получает от предпринимателя трудовую книжку на руки. С ИП снимается ответственность за сохранность и ведение документа. При выдаче вносится соответствующая запись в трудовую книжку, отображающая поданное сотрудником прошение.

Запись о выдаче должна сопровождаться подписью предпринимателя или субъекта, ответственного за ведение и хранение документа, а также должна присутствовать печать (если имеется) и подпись лица, запрашивающего трудовую книжку.

Если работник более откажется от ведения документа в бумажном формате, при увольнении он должен получить сведения о производимой деятельности у своего работодателя.

Принуждение к увольнению «по собственному желанию» является не совсем верным подходом, как демонстрирует практика. Так можно обзавестись несколькими судебными тяжбами, на предмет оспаривания увольнения.

После сокращения штата нужно переходить к снятию с учета кассового аппарата.

Снятие с учета ККТ в налоговой

В РФ продолжается активное внедрение электронных технологий. ИП и ООО переходят на онлайн-кассы, чем оптимизируют ведение дел. Согласно нововведениям на 2021 год ИП будут обязаны использовать ККТ. То, как правильно снять их с учета, является важной информацией.

- передача ККТ иному субъекту;

- потеря или кража ККТ.

Обратится за снятием ККТ необходимо не позднее, чем на следующий рабочий день, после её кражи или утери. В интернете бытует мнение, что ликвидация ИП сопровождается обязательным снятием кассы с учета. Но это не является полностью достоверной информацией.

В законодательстве прописано, что ККТ будет снята налоговой службой без соответствующего заявления со стороны предпринимателя. Это возможно при условии внесения в ЕГРЮЛ записи о прекращении деятельности физического лица в качестве ИП.

Если есть сомнения в успешности снятия ККТ с учета в автоматическом порядке, можно самостоятельно подать заявление в электронном или письменном виде. Подача прошения о снятии аналогична тому, что производится при регистрации ККТ. Как только процедура будет завершена, налоговая служба выдаст карточку, где будет указано, что снятие контрольно-кассовой техники произошло по предписанной законодательством форме.

Если у ИП отсутствует ККТ, можно переходить к следующему этапу прекращения деятельности физического лица.

Перечень документов для закрытия ИП

- Заявление о государственной регистрации прекращения физическим лицом деятельности в роли ИП в связи с принятием решение о прекращении этой деятельности. В 2021 году актуальна форма № Р26001. Подпись не требуется свидетельствовать в нотариусе.

- Оплата пошлины в размере 160 рублей, а также предоставление соответствующей квитанции. Госпошлина не оплачивается при условии, если документы подаются в электронном формате.

- Справка из ПФР, свидетельствующая о том, что сведения были предоставлены в территориальный орган ПФР. Документ не относится к перечню обязательных, может быть запрошен в ФНС. Чтобы исключить возможные проблем, рекомендуется иметь на руках эту справку.

Законодательство регламентирует необходимость только перечисленных трёх справок, чтобы закрыть ИП.

Стоит снова уточнить, что ИП – не юридическое лицо. Налоговые обязательства, имеющиеся ранее, будут сохранены после ликвидации предпринимательской деятельности.

- Лично посетить УФНС или МФЦ. Если для доставки документов в упомянутые организации выбран представитель, он должен иметь на руках доверенность, заверенную у нотариуса. Подпись ИП также должна быть заверена нотариально. Представитель не может подписать документы вместо предпринимателя, он лишь сдаёт их в регистратуру.

- Отправить через ценное письмо с описью вложения. Подпись заверяется в нотариусе.

- Подать документы в электронном формате через сайт государственных услуг.

- Отправить через нотариуса (стоимость уточняется в целевой конторе).

В произведении столь востребованной услуги могут помочь различные агентства онлайн-бухгалтерии, которые не только собирают необходимые справки, но и передают пакет документов в соответствующие органы. Процедура реализуется в электронном формате, требуется наличие цифровой подписи для её проведения.

Если всё правильно выполнить с первого раза, уже через 6 рабочих дней будет получен лист записи ЕГРИП из налоговой, имеющий отметку о ликвидации ИП. По желанию заявителя лист отправляется почтой.

Отказать в ликвидации ИП могут в исключительных случаях, прописанных законодательством. Практика демонстрирует отсутствие ситуаций, в которых был фактический отказ в аннулировании статуса предпринимателя.

Обратите внимание! Снятие с учёта в ФСС производится в аналогичном порядке. Эта процедура выполняется при условии вставания ИП на учёт в упомянутой организации.

Закрытие расчетного счёта ИП

Предприниматель, открывая ИП, производит оформление расчетного счёта в банке, оказывающему соответствующую услугу. Как поступить со счётом при ликвидации ИП?

В законодательстве не прописывается условие, регламентирующее закрытие счёта после ликвидации ИП. Расчётный счёт, фигурирующий во время работы предпринимателя, можно закрыть как до регистрации в роли ИП, так и после. За ИП не закрепляется обязательство по подаче соответствующего сообщения в ИФНС.

Практика демонстрирует другие реалии. Рациональным подходом считается закрытие данного счета (если на балансе присутствуют денежные средства, их можно перевести на личный действующий счёт физического лица) до момента, когда будет подано в ИФНС заявление о закрытии. Банковское учреждение может воспрепятствовать проведению денежных операций по счету после того, как статус ИП будет аннулирован. Не исключается вероятность появления проблем с оставшимися на счету денежными средствами, к примеру, будет заблокирована возможность перевести финансы на отдельный счёт.

Для закрытия счёта достаточно обращения в банковское учреждение, в котором производилось его открытие. Разные кредитные организации выставляют индивидуальные условия на оформление заявки, проведение самой процедуры, реализационные сроки. Некоторые банки предоставляют возможность подать документацию и оставить заявку на закрытие счёта в электронной форме. Узнать, можно ли произвести всё через сайт организации, удастся у менеджера. Сроки рассмотрения заявки составляют от 5 до 8 рабочих дней.

Расчет и оплата взносов при закрытии ИП

Ранее отмечалось, что ИП и юридическое лицо – субъекты, имеющие разный статус. Ликвидация ИП производится как с отсутствием задолженности, так и при её наличии. Долги, при прекращении предпринимательской деятельности, закрепляются за физическим лицом.

При ликвидации статуса последний налоговый период по взносам является 1 января текущего календарного года, до момента внесения соответствующей записи в ЕГРИП. Стоит учитывать, что ИП имеет обязательство по оплате фиксированных страховых взносов за себя, также предписываются нефиксированные взносы за сотрудников, если таковые имеются.

От оплаты страховых взносов уйти не получится. Потребуется произвести выплаты с первого календарного месяца по месяц, в котором произошла ликвидация ИП. Если один из месяцев будет неполный, расчет производится согласно количеству календарных дней с ещё активным статусом предпринимателя.

Полагающиеся страховые взносы нужно оплатить не позднее, чем через 15 календарных дней с момента фиксирования записи в ЕГРИП о завершении деятельности в качестве ИП.

Если предприниматель имел работников, срок погашения страховых взносов всё так же пропорционален 15 календарным дням, но отчёт производится с момента подачи заявления о ликвидации ИП. Расчет подается до момента подачи заявления в ИФНС о прекращении предпринимательской деятельности.

Сдача отчетности при ликвидации ИП

Система налогообложения, используемая при деятельности ИП, определяет вид сдаваемой отчётности при ликвидации статуса. ИП, использующие ОСН, обязаны подать 3-НДФЛ и декларацию по НДС.

Соответствующая декларация должна быть передана в компетентные органы не позднее, чем через 5 календарных дней с момента внесения записи об аннулировании статуса предпринимателя. Декларация по НДС подается не позднее 25-го числа месяца, следующего за кварталом, в котором произошло аннулирование статуса ИП.

Коммерсанты, использующие УСН в качестве системы налогообложения, при закрытии должны передать в налоговую службу декларацию по УСН за весь год, в котором произошла ликвидация ИП. Эта процедура выполняется перед тем, как будут переданы документы на государственную регистрацию.

ИП, использующие систему, подразумевающую налог на профессиональный доход, освобождаются от волокиты с отчетностью. Снять с режима можно прямо через личный кабинет плательщика НПД.

Предприниматели, осуществляющие свою деятельность на ПСН, декларацию не сдают, но подают отчётность по производимым страховым взносам.

- 6-НДФЛ и 2-НДФЛ по сотрудникам (подается до календарного дня, в которой закрывается ИП);

- расчет по страховым взносам (не позднее дня ликвидации ИП);

- расчет 4-ФСС (не позднее дня ликвидации ИП);

- персональную отчётность, в частности, СЗВ-М, СЗВ-СТАЖ, ДСВ-3, СЗВ-ТД (каждая из форм имеет собственные сроки подачи отчётности);

- статистическую отчётность, если на ИП возлагается обязанность по её сдаче.

Оплата налогов при закрытии ИП

Система налогообложения, используемая при деятельности ИП, определяет вид оплаты налогов и устанавливаемые сроки для совершения положенных процедур.

Плательщики УСН могут оплатить налог после аннулирования статуса предпринимателя, но рациональнее выполнить положенные платежи ранее, чтобы исключить возможные проблемы.

На ОСН оплата НДФЛ производится не позднее 15 календарных дней с подачи 3-НДФ. Оплата НДС производится равными долями (делится на три части). Произвести полагающиеся выплаты нужно до 20-го числа каждого месяца квартала (после ликвидации).

Если до момента аннулирования статуса на ПНС не оплатить первую часть суммы, то общий объём будет пересчитан. Оплатить полагающуюся сумму нужно в течение трёх месяцев с начала действия патента. все статьи

Комментарии

Пожалуйста, авторизуйтесь, чтобы оставлять комментарии.

Источник: alrf.ru