При использовании покупателем в расчетах за приобретенные им товары (работы, услуги), имущественные права векселя датой получения доходов у налогоплательщика признается дата оплаты векселя (день поступления денежных средств от векселедателя либо иного обязанного по указанному векселю лица) или день передачи налогоплательщиком указанного векселя по индоссаменту третьему лицу.

В случае возврата налогоплательщиком сумм, ранее полученных в счет предварительной оплаты поставки товаров, выполнения работ, оказания услуг, передачи имущественных прав, на сумму возврата уменьшаются доходы того налогового (отчетного) периода, в котором произведен возврат.

Суммы выплат, полученные на содействие самозанятости безработных граждан и стимулирование создания безработными гражданами, открывшими собственное дело, дополнительных рабочих мест для трудоустройства безработных граждан за счет средств бюджетов бюджетной системы Российской Федерации в соответствии с программами, утверждаемыми соответствующими органами государственной власти, учитываются в составе доходов в течение трех налоговых периодов с одновременным отражением соответствующих сумм в составе расходов в пределах фактически осуществленных расходов каждого налогового периода, предусмотренных условиями получения указанных сумм выплат.

В случае нарушения условий получения выплат, предусмотренных абзацем четвертым настоящего пункта, суммы полученных выплат в полном объеме отражаются в составе доходов налогового периода, в котором допущено нарушение. Если по окончании третьего налогового периода сумма полученных выплат, указанных в абзаце четвертом настоящего пункта, превышает сумму расходов, учтенных в соответствии с настоящим пунктом, оставшиеся неучтенные суммы в полном объеме отражаются в составе доходов этого налогового периода.

Средства финансовой поддержки в виде субсидий, полученные в соответствии с Федеральным законом «О развитии малого и среднего предпринимательства в Российской Федерации», отражаются в составе доходов пропорционально расходам, фактически осуществленным за счет этого источника, но не более двух налоговых периодов с даты получения. Если по окончании второго налогового периода сумма полученных средств финансовой поддержки, указанных в настоящем пункте, превысит сумму признанных расходов, фактически осуществленных за счет этого источника, разница между указанными суммами в полном объеме отражается в составе доходов этого налогового периода.

Порядок признания доходов, предусмотренный абзацами четвертым — шестым настоящего пункта, применяется налогоплательщиками, применяющими в качестве объекта налогообложения доходы, уменьшенные на величину расходов, а также налогоплательщиками, применяющими в качестве объекта налогообложения доходы, при условии ведения ими учета сумм выплат (средств), указанных в абзацах четвертом-шестом настоящего пункта.

Средства финансовой поддержки, полученные за счет средств бюджетов бюджетной системы Российской Федерации по сертификату на привлечение трудовых ресурсов в субъекты Российской Федерации, включенные в перечень субъектов Российской Федерации, привлечение трудовых ресурсов в которые является приоритетным, в соответствии с Законом Российской Федерации от 19 апреля 1991 года N 1032-I «О занятости населения в Российской Федерации», учитываются в составе доходов в течение трех налоговых периодов с одновременным отражением соответствующих сумм в составе расходов в пределах фактически осуществленных расходов каждого налогового периода, предусмотренных условиями получения указанных средств финансовой поддержки.

В случае нарушения условий получения средств финансовой поддержки, предусмотренных абзацем восьмым настоящего пункта, сумма полученной финансовой поддержки в полном объеме отражается в составе доходов налогового периода, в котором допущено нарушение. Если по окончании третьего налогового периода сумма полученных средств финансовой поддержки, указанных в абзаце восьмом настоящего пункта, превышает сумму расходов, учтенных в соответствии с настоящим пунктом, оставшиеся неучтенные суммы в полном объеме отражаются в составе доходов этого налогового периода.

Положения абзаца шестого настоящего пункта применяются как при расходовании средств субсидий после их получения, так и в целях возмещения расходов налогоплательщика, произведенных в налоговом периоде до получения средств субсидий в этом же налоговом периоде.

2. Расходами налогоплательщика признаются затраты после их фактической оплаты. В целях настоящей главы оплатой товаров (работ, услуг) и (или) имущественных прав признается прекращение обязательства налогоплательщика — приобретателя товаров (работ, услуг) и (или) имущественных прав перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг) и (или) передачей имущественных прав. При этом расходы учитываются в составе расходов с учетом следующих особенностей:

1) материальные расходы (в том числе расходы по приобретению сырья и материалов), а также расходы на оплату труда — в момент погашения задолженности путем списания денежных средств с расчетного счета налогоплательщика, выплаты из кассы, а при ином способе погашения задолженности — в момент такого погашения. Аналогичный порядок применяется в отношении оплаты процентов за пользование заемными средствами (включая банковские кредиты) и при оплате услуг третьих лиц;

Товарищества собственников недвижимости, в том числе товарищества собственников жилья, управляющие организации, жилищные или иные специализированные потребительские кооперативы, заключившие договоры ресурсоснабжения (договоры на оказание услуг по обращению с твердыми коммунальными отходами) с ресурсоснабжающими организациями (региональными операторами по обращению с твердыми коммунальными отходами) в соответствии с требованиями, установленными законодательством Российской Федерации, не учитывают при исчислении налога в составе материальных расходов средства, перечисленные в оплату коммунальных услуг, в случае, если такие средства получены указанными организациями от собственников (пользователей) недвижимости в оплату оказанных им коммунальных услуг и не учитывались при определении объекта налогообложения в соответствии с подпунктом 4 пункта 1.1 статьи 346.15 настоящего Кодекса;

2) расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации, — по мере реализации указанных товаров. Налогоплательщик вправе для целей налогообложения использовать один из следующих методов оценки покупных товаров:

по стоимости первых по времени приобретения (ФИФО);

абзац третий утратил силу;

по средней стоимости;

по стоимости единицы товара.

Расходы, непосредственно связанные с реализацией указанных товаров, в том числе расходы по хранению, обслуживанию и транспортировке, учитываются в составе расходов после их фактической оплаты;

2.1) налогоплательщики — организации, сведения о которых внесены в единый государственный реестр юридических лиц на основании статьи 19 Федерального закона от 30 ноября 1994 года N 52-ФЗ «О введении в действие части первой Гражданского кодекса Российской Федерации», перешедшие на упрощенную систему налогообложения с объектом налогообложения в виде доходов, уменьшенных на величину расходов, предусмотренную настоящей главой, вправе учитывать расходы по оплате стоимости товаров, приобретенных ими для дальнейшей реализации в период осуществления деятельности до даты внесения указанных сведений, после проведения инвентаризации, осуществляемой в порядке, действовавшем до 1 января 2015 года, при определении налоговой базы по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, по мере реализации указанных товаров в соответствии с подпунктом 2 настоящего пункта. При этом такие расходы могут быть учтены при определении налоговой базы по налогу, подлежащему уплате в связи с применением упрощенной системы налогообложения, только в случае, если они не были учтены при исчислении налога, подлежащего уплате при осуществлении предпринимательской деятельности до даты внесения сведений о таких налогоплательщиках в единый государственный реестр юридических лиц на основании Федерального закона от 30 ноября 1994 года N 52-ФЗ «О введении в действие части первой Гражданского кодекса Российской Федерации» и статьи 1202 части третьей Гражданского кодекса Российской Федерации;

3) расходы на уплату налогов, сборов и страховых взносов — в размере, фактически уплаченном налогоплательщиком при самостоятельном исполнении обязанности по уплате налогов, сборов и страховых взносов либо при погашении задолженности перед иным лицом, возникшей вследствие уплаты этим лицом в соответствии с настоящим Кодексом за налогоплательщика сумм налогов, сборов и страховых взносов. При наличии задолженности по уплате налогов, сборов и страховых взносов расходы на ее погашение учитываются в составе расходов в пределах фактически погашенной задолженности в те отчетные (налоговые) периоды, когда налогоплательщик погашает указанную задолженность либо задолженность перед иным лицом, возникшую вследствие уплаты этим лицом в соответствии с настоящим Кодексом за налогоплательщика сумм налогов, сборов и страховых взносов;

4) расходы на приобретение (сооружение, изготовление) основных средств, достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств, а также расходы на приобретение (создание самим налогоплательщиком) нематериальных активов, учитываемые в порядке, предусмотренном пунктом 3 статьи 346.16 настоящего Кодекса, отражаются в последнее число отчетного (налогового) периода в размере уплаченных сумм. При этом указанные расходы учитываются только по основным средствам и нематериальным активам, используемым при осуществлении предпринимательской деятельности;

5) при выдаче налогоплательщиком продавцу в оплату приобретаемых товаров (работ, услуг) и (или) имущественных прав векселя расходы по приобретению указанных товаров (работ, услуг) и (или) имущественных прав учитываются после оплаты указанного векселя. При передаче налогоплательщиком продавцу в оплату приобретаемых товаров (работ, услуг) и (или) имущественных прав векселя, выданного третьим лицом, расходы по приобретению указанных товаров (работ, услуг) и (или) имущественных прав учитываются на дату передачи указанного векселя за приобретаемые товары (работы, услуги) и (или) имущественные права. Указанные в настоящем подпункте расходы учитываются исходя из цены договора, но не более суммы долгового обязательства, указанной в векселе.

4. При переходе налогоплательщика с объекта налогообложения в виде доходов на объект налогообложения в виде доходов, уменьшенных на величину расходов, расходы, относящиеся к налоговым периодам, в которых применялся объект налогообложения в виде доходов, при исчислении налоговой базы не учитываются.

5. Переоценка имущества в виде валютных ценностей и требований (обязательств), стоимость которых выражена в иностранной валюте, в том числе по валютным счетам в банках, в связи с изменением официального курса иностранной валюты к рублю Российской Федерации, установленного Центральным банком Российской Федерации, в целях настоящей главы не производится, доходы и расходы от указанной переоценки не определяются и не учитываются.

Комментарий к Статье 346.17 НК РФ

В соответствии со ст. 346.17 Налогового кодекса Российской Федерации при применении упрощенной системы налогообложения доходы и расходы определяются по кассовому методу. При этом датой получения доходов налогоплательщика признается день поступления средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав. Расходами признаются затраты после их фактической оплаты.

Другой комментарий к Ст. 346.17 Налогового кодекса Российской Федерации

При УСН установлен кассовый метод признания доходов и расходов.

Следует выделить, что налогоплательщики, применяющие УСН, вправе сразу же после оплаты учесть расходы на сырье и материалы, при этом факт их передачи в производство не имеет значения.

При этом Минфин России разъяснил, что затраты на сырье и материалы, которые оплачены налогоплательщиком до 01.01.2009 и числятся на его складе, включаются в расходы в I квартале 2009 г. (см., например, письма Минфина России от 23.01.2009 N 03-11-06/2/4, от 19.05.2009 N 03-11-09/174, от 29.07.2009 N 03-11-06/2/137).

Указанные правила не применяются в отношении расходов по оплате стоимости товаров, приобретенных для дальнейшей реализации.

Учитывая, что по страховым взносам на обязательное пенсионное страхование производится также их начисление и уплата, как по налогам, то в отношении страховых взносов на обязательное пенсионное страхование должен применяться аналогичный указанному в подпункте 3 пункта 2 статьи 346.17 НК порядок включения в состав расходов.

В связи с этим по вопросу учета страховых взносов на обязательное пенсионное страхование при расчете сумм налога, уплачиваемого в связи с применением упрощенной системы налогообложения, следует руководствоваться письмами Минфина России от 18.06.2009 N 03-11-06/2/105 и от 05.02.2009 N 03-11-06/2/16.

Расходы по основным средствам, введенным в эксплуатацию в 2010 г. и оплаченным в период с 2010 по 2011 гг., могут быть учтены при определении налоговой базы по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в течение 2010 г. в размере уплаченных сумм (см., например, письмо Минфина России от 12.01.2010 N 03-11-06/2/01).

Источник: nkodeksrf.ru

Как учесть расходы прошлых лет при применении УСН «доходы минус расходы»?

Вопрос: Работаем на УСН «доходы минус расходы». В 2021 году прошла оплата контрагенту, накладная и акт от 2021 года были утеряны, нашлись только в 2022 году. Как принять расходы прошлых лет? Ответ: Порядок признания расходов для целей применения УСН определен в п. 2 ст. 346.17 НК РФ.

Расходами налогоплательщика на УСН «доходы минус расходы» признаются затраты после их фактической оплаты. Оплатой товаров (работ, услуг и имущественных прав) признается прекращение обязательства налогоплательщика – приобретателя этих товаров (работ, услуг и имущественных прав) перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг) и (или) передачей имущественных прав.

Иными словами, для признания затрат в составе расходов необходимо выполнение двух условий: эта сумма должна быть выплачена и встречное обязательство кредитора должно быть выполнено. Обращаем внимание, что расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком (п. 1 ст. 252, п. 2 ст.

346.16 НК РФ) и произведенные для осуществления деятельности, направленной на получение дохода (Письмо Минфина России от 26.03.2019 № 03-03-07/20466). На УСН с объектом «доходы минус расходы» расходы прошлых лет по общему правилу отражайте в том периоде, к которому они относятся. Для этого нужно исправить книгу учета доходов и расходов за тот год и сдать уточненную декларацию.

Учесть расходы прошлых лет можно и в текущем периоде. Тогда не потребуется вносить исправления и подавать уточненные декларации. Обоснование: На УСН с объектом «доходы минус расходы» расходы прошлых лет по общему правилу отражайте в том периоде, к которому они относятся. Для этого исправьте книгу учета доходов и расходов за тот год и сдайте уточненную декларацию.

При соблюдении некоторых условий учесть расходы прошлых лет можно и в текущем периоде. Тогда не придется вносить исправления. 1. Как на УСН с объектом «доходы минус расходы» учесть расходы прошлых лет Сначала определите, в каком периоде вы можете отразить эти расходы — в текущем или в том, к которому эти расходы относятся. Если расходы отражаете в текущем периоде (п. 1 ст.

54, ст. 346.24 НК РФ): · отразите их в учете датой, когда обнаружили; · учитывайте при расчете авансовых платежей и налога; · включите в книгу учета доходов и расходов и в декларацию по УСН за текущий год. Если расходы отражаете в периоде, к которому они относятся (п. 1 ст. 54, п. 1 ст. 81, ст.

346.24 НК РФ): · внесите исправления в книгу учета доходов и расходов за период, к которому относится расход; · пересчитайте налог за соответствующий период; · подайте уточненную декларацию. Если после пересчета налога у вас получилась переплата, то подайте заявление на ее зачет или возврат (п. п. 1, 4, 6, 7 ст. 78 НК РФ). 1.1.

Когда на УСН расходы прошлых лет можно отразить в текущем периоде В текущем периоде вы можете отразить расходы прошлых лет (п. 1 ст. 54, п. 7 ст.

78 НК РФ): · если в периоде, к которому относится расход, неотражение этой операции привело к переплате налога ; · с момента уплаты налога за период, к которому относится расход, прошло не больше трех лет ; · в текущем периоде у вас не будет минимального налога . Если хотя бы одно из условий не выполняется, то вам нужно учитывать расход в том периоде, к которому он относится (п. 1 ст.

54 НК РФ). Если невозможно определить период, к которому относится расход, то вы также можете учесть его в текущем периоде (п. 1 ст. 54 НК РФ). 1.2.

Когда на УСН расходы прошлых лет можно отразить только в том периоде, к которому они относятся Отражайте расходы прошлых лет в периоде, к которому они относятся, если: · не выполняются условия , при которых эти расходы можно отразить в том периоде, когда вы их выявили (п. 1 ст. 54 НК РФ); · вы хотите сформировать переплату, чтобы вернуть ее деньгами или зачесть (п. 1 ст. 78 НК РФ).

Дополнительная информация: · Готовое решение: Как на УСН учесть расходы прошлых лет, выявленные в текущем году · Готовое решение: Уточненная декларация по УСН Ответ подготовлен с использованием материалов СПС «КонсультантПлюс». Представленная информация носит справочный характер, окончательное решение принимается самостоятельно.

Ответ подготовлен экспертами Линии консультаций Атлант-право Задать свой вопрос

- Бухгалтеру

- Юристу

- Руководителю

- Кадровику

- Купить КонсультантПлюс

- Бесплатный доступ

- Установка и обслуживание

- Сопровождение

- Обучение

- Атлант НАВИГАТОР

- Линия консультаций

- Семинары

Источник: atlant-pravo.ru

Порядок признания расходов при УСН в 1С 8.3 (доходы минус расходы)

Часто возникает много вопросов и недопонимание как в 1С 8.3 правильно ставить флажки в параметрах порядка признания расходов при УСН с объектом налогообложения «доходы минус расходы». В статье будет дана инструкция каким образом задается порядок признания расходов в параметрах Учетной политики при УСН в 1С 8.3 Бухгалтерия 3.0.

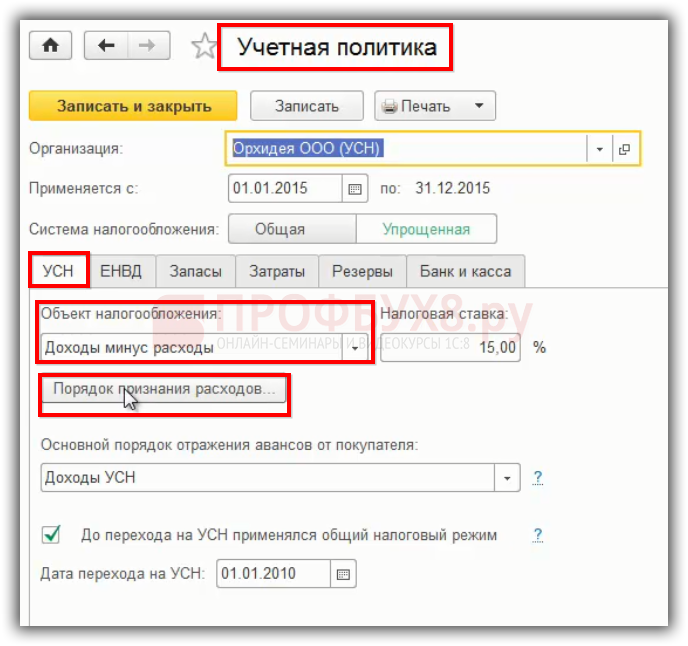

В меню Главное выбираем Учетная политика – закладка УСН – кнопка «Порядок признания расходов». В 1С 8.3 данная кнопка активна, если объекте налогообложения – доходы минус расходы. Если при УСН объект налогообложения – доходы, тогда порядок признания расходов не обязательно устанавливать:

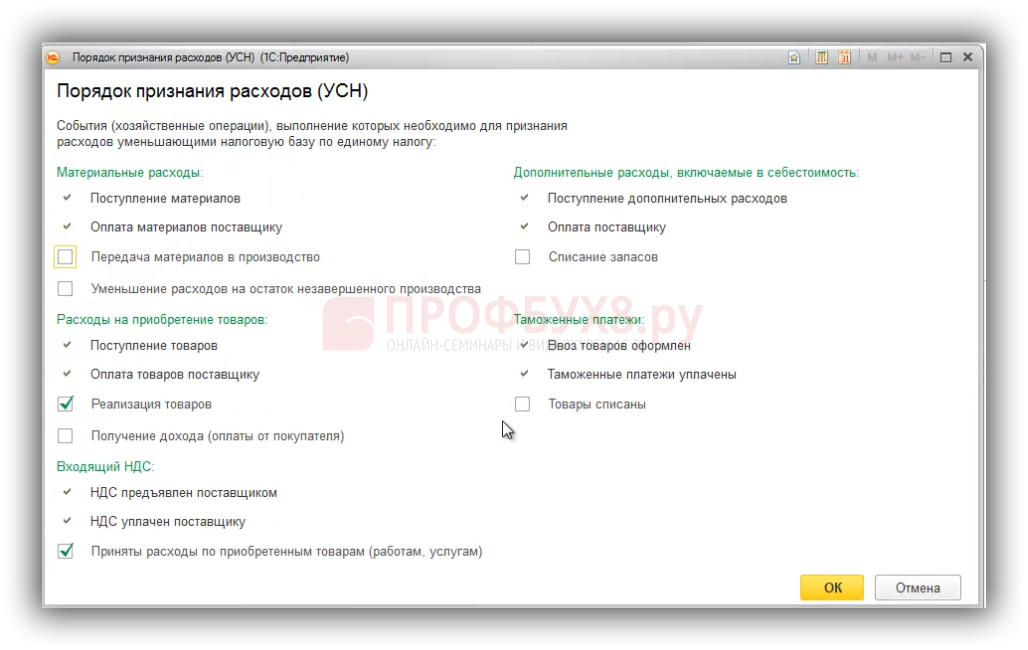

В 1С 8.3 в форме «Порядка признания расходов» присутствуют пять пунктов, которые вызывают многочисленные вопросы. Разберем подробно, как правильно в соответствии с законодательством ставить флажки в данной форме:

Порядок признания материальных расходов при УСН в 1С 8.3

Материальные расходы – это расходы, которые осуществляются при приобретении материалов.

Материальные расходы принимаются для целей налогообложения и отражаются в КУДиР в момент, когда последним произошло одно из событий:

- Материалы приняты к учету;

- Оплата за материалы произведена (п. 2 ст. 346.17 НК РФ)

Если два условия выполнены, то в 1С 8.3 в книгу учета доходов и расходов (КУДиР) материальные расходы попадают по последней из дат данного события.

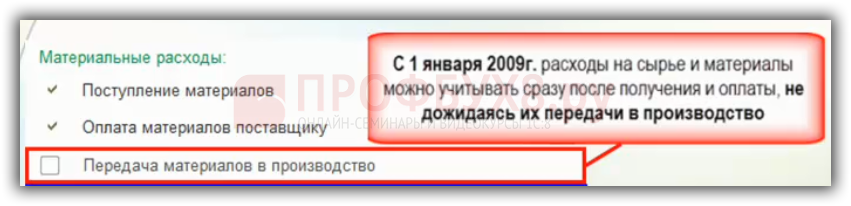

С 1 января 2009 года затраты в виде расходов на сырье и материалы учитываются сразу после получения и оплаты, до момента их отпуска в производство. Поэтому, достаточно выполнение первых двух условий. Они проставлены разработчиками 1С 8.3 и не подлежат изменению. А отпуск материалов в производство – это было до 2009 года. Теперь не нужно дожидаться этого момента:

Порядок признания расходов на приобретение товаров при УСН в 1С 8.3

Включение стоимости товаров в расходы производится при выполнении следующих событий:

- Товары необходимо принять к учету. В 1С 8.3 товары приходуются документом «Акт.Накладные»;

- Произведена оплата за товары поставщику (п. 2 ст.346.17 НК РФ). В 1С 8.3 это документ «Списание с расчетного счета»;

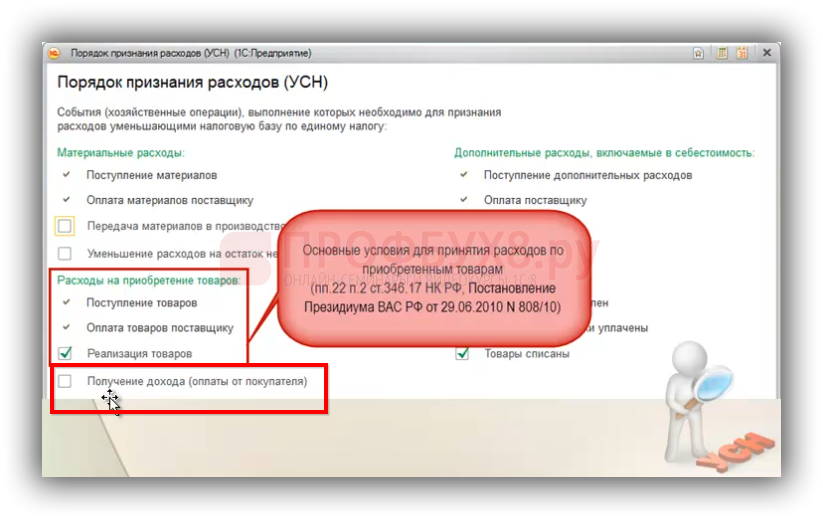

- Товары должны быть реализованы покупателю (пп. 2 п. 2 ст. 346.17 НК РФ, Письмо ФНС России от 18.03.2014 № ГД-4-3/4801).

При этом не нужно дожидаться того момента, когда наш покупатель оплатит за товар деньги. Поэтому нижнюю галочку «Получение дохода (оплаты от покупателя)» устанавливать не нужно, так как не соответствует на сегодняшний день законодательству:

Первые два пункта «Поступление товаров» и «Оплата товаров поставщику» в 1С 8.3 автоматически проставляются флажками, а в третьем пункте «Реализация товаров» флажок нужно установить самостоятельно, так как это условие соответствует НК РФ.

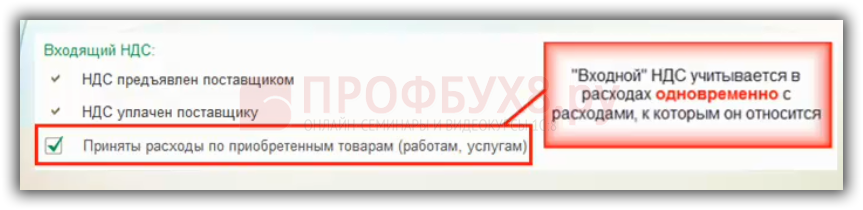

Порядок признания расходов входного НДС при УСН в 1С 8.3

«Входной» НДС принимается в состав расходов в соответствии с пп. 8 п. 1 ст. 346.16 НК РФ. При этом в КУДиР «входной» НДС должен учитываться отдельной строкой, одновременно с затратами по полученным товарам, работам, услугам, к которым он относится.

Чтобы отразить входной НДС в КУДиР и включить его в состав расходов должны быть выполнены следующие условия:

- Расход по полученным товарам, работам, услугам должен быть осуществлен для целей налогового учета. То есть в КУДиР должны попасть суммы, связанные с приобретением товаров, материалов, работ или услуг сторонних организаций;

- Оплатить денежные средства поставщику, в том числе входной НДС, который он предъявляет в размере 100%.

По последнему условию в настройке учетной политики «Принятые расходы по приобретенным товарам, работам, услугам» следует установить флажок. Если его не поставить, то «входной» НДС будет включаться в КУДиР по факту уплаты и отражения его в информационной базе 1С 8.3. Необходимо дождаться, чтобы НДС в КУДиР пошел одновременно второй строкой с расходами, к которым он относится:

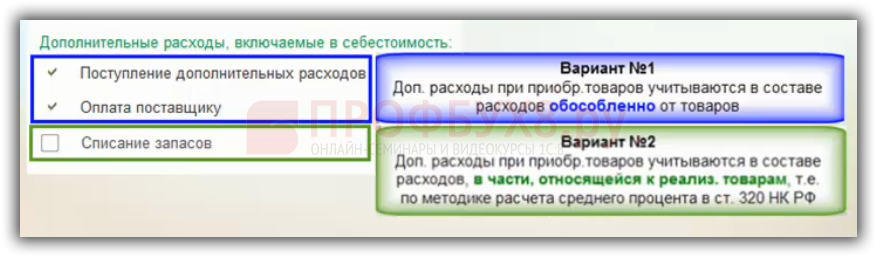

Порядок признания дополнительных расходов, связанных с себестоимостью при УСН в 1С 8.3

Дополнительные расходы – это транспортно-заготовительные расходы при приобретении товаров. Это расходы, которые согласно учетной политике в БУ могут учитываться:

- либо в себестоимости товаров, то есть в дебете 41 счета,

- либо в составе издержек обращения – дебет счета 44. Дальше издержки обращения списываются либо по формуле среднего процента либо единовременно.

Более детально учет издержек обращения в виде транспортных расходов изучен на курсе по работе в 1С 8.3 Бухгалтерия ред. 3.0 в модуле Учет затрат.

В 1С 8.3 Бухгалтерия 3.0 предусмотрено два варианта признания дополнительных расходов, связанных с себестоимостью:

Первый вариант признания дополнительных расходов, связанных с себестоимостью при УСН в 1С 8.3

В налоговом учете организация при УСН должна учитывать транспортные (дополнительные) расходы в соответствии с НК РФ, который определяет для налогоплательщиков при УСН следующие виды расходов: Расходы на приобретение товаров, материалов, основных средств, работ, услуг.

Таким образом, в НК нет понятия «транспортно-заготовительные расходы» или «дополнительные расходы». Поэтому транспортные услуги – это услуги и можно в соответствии с НК определять данный расход по тем же условиям, что и предусмотрены для обычных услуг.

При выборе первого варианта в 1С 8.3 оформляется документ «Поступление дополнительных расходов». Должны быть выполнены условия для признания дополнительных расходов обособленно от приобретенных товаров (пп. 8, 23, 24 п. 1 ст. 346.16, пп. 2 п. 2 ст. 346.17 НК РФ, Письмо МФ РФ от 15.04.2010 г. № 03-11-06/2/59):

- Дополнительные расходы осуществлены;

- Оплата поставщику произведена.

Таким образом, необходимо осуществить поступление дополнительных расходов, то есть отразить транспортные услуги в программе 1С 8.3, и оплатить за них поставщику. Если эти два условия выполнены по приобретаемым услугам, тогда эти расходы уже имеют право быть включены КУДиР.

В данном случае дополнительные расходы учитываются обособленно от товаров. То есть не ждем, когда товар будет реализован, а так как это услуги и все условия выполнены, сразу включаем в КУДиР. Этот вариант более простой и не противоречащий законодательству.

Второй вариант признания дополнительных расходов, связанных с себестоимостью при УСН в 1С 8.3

При выборе второго варианта в 1С 8.3 оформляется документ «Списание дополнительных расходов по УСН». Признание дополнительных расходов производится пропорционально реализованным товарам (Письмо МФ РФ от 20.01.2010 г. № 03-11-11/06):

- Дополнительные расходы осуществлены;

- Оплата поставщику произведена;

- Товары реализованы.

Второй вариант связан с тем, что транспортно-заготовительные расходы или дополнительные расходы «преследуют» товары. То есть флажок в поле «Списание запасов» означает, что транспортные расходы будут включены в КУДиР только после того, когда будут выполнены условия по их оприходованию в программе 1С 8.3, оплате поставщику, а также товары должны быть реализованы. При этом дополнительные расходы не просто будут включаться в КУДиР всей суммой, а будут включаться только в части относящейся к реализованным товарам. И эта часть рассчитывается по формуле среднего процента в соответствии с главой 25 «Налог на прибыль» ст. 320 НК РФ.

В 1С 8.3 транспортные расходы в КУДиР будут отражаться только в момент закрытия месяца, если произошла реализация за этот месяц.

Во втором варианте сложнее отследить транспортные расходы, так как списание данных расходов нужно смотреть в регистрах 1С 8.3. Поэтому первый вариант больше соответствует реальным условиям для признания услуг, связанных с приобретением товаров.

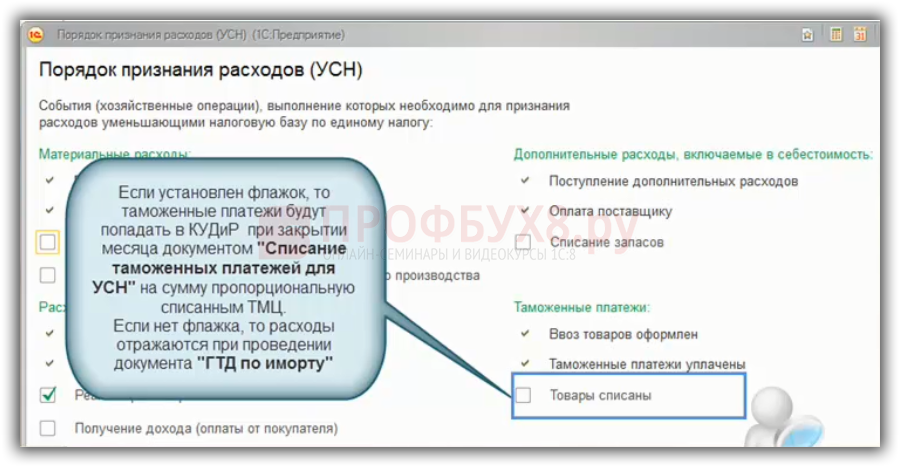

Порядок признания дополнительных расходов по таможенным платежам при УСН в 1С 8.3

Таможенные платежи учитываются в составе расходов (пп.11 п. 1 ст. 346.16 НК РФ), также отдельно учитываются в КУДиР организации при УСН.

В 1С 8.3 разделе «Таможенные платежи» присутствует пункт «Товары списаны». Данный пункт введен, потому что УФНС дала свои разъяснения и их позиция достаточно жесткая. Позиция ФНС заключается в том, что таможенные платежи должны включаться в КУДиР по мере реализации товаров при условии их оплаты продавцу.

Чтобы отразить таможенные платежи в КУДиР и включить их в состав расходов должны быть выполнены следующие условия:

- ввоз товаров оформлен;

- таможенные платежи должны быть оплачены;

- товары реализованы.

Таким образом, если в 1С 8.3 в последнем пункте «Товары списаны» установлен флажок, то таможенные платежи будут попадать в КУДиР при закрытии месяца, документом «Списание таможенных платежей для УСН» при регламентных процедурах. Если флажка нет, то и расходы будут отражаться при проведении документа «ГТД по импорту»:

Более детально как разобраться с возможными ошибками, связанными с учетом расходов при УСН, а также требования законодательства при УСН изучено на Мастер-классе: УПРОЩЁНКА — Все изменения и Учёт в 1С:8. Теория и Практика.

- Теория «9 Кругов Упрощёнки. Все изменения 2016 г.» Лектор — Климова М.А. Подробнее >>

- Практика «УСН — особенности и ошибки учёта в 1С:8» Лектор — Шерст О.В.Подробнее >>

Источник: profbuh8.ru