Перечень подаваемых отчетных форм определяется не только системой уплаты налогов, но и наличием/отсутствием работников. Самый внушительный перечень документов сдают ИП, на которых работают наемные сотрудники. Что он в себя включает, и в какой срок необходимо уложиться в процессе сдачи?

Нормативно-правовая база на 2023 год: как вести учет

В 2023 году продолжает действовать Письмо Минфина России, в соответствии с которым ИП освобождается от ведения бухгалтерии при наличии КУДИР. Каждый индивидуальный предприниматель решает сам, что он будет вести – полноценную бухгалтерию или только книгу.

Грамотная и рациональная организация бухгалтерского учета сопряжена с определенными положительными аспектами:

КАКИЕ БУДЕТ ПЛАТИТЬ НАЛОГИ И СДАВАТЬ ОТЧЕТЫ ИП НА УСН, ЕСЛИ НАЙМЁТ СОТРУДНИКОВ

- возможность проведения объективного анализа по итогам деятельности;

- простота построения прогнозов и выбора вектора развития фирмы;

- упорядоченность рабочего процесса, что делает его более простым и эффективным.

Вариантов ведения учета существует несколько:

- Самостоятельно. Это вариант идеально подойдет для предпринимателей, осуществляющих деятельность с применением специальных режимов.

- С использованием услуг бухгалтера, работающего по найму. Такой способ станет более доступным по стоимости, чем соглашение с бухгалтерской организацией, но и риски пропорционально возрастут.

- По договору со сторонней организацией. Способ является затратным, но наиболее простым, поскольку не придется вникать в бухгалтерские дела предприятия.

- Интернет-бухгалтерия. Виртуальные программы способствуют полноценной организации рабочего процесса, контролю доступа к бухгалтерии и дистанционному заполнению документов. ИП может выбрать тариф, который ему подойдет, и не переплачивать за ненужные услуги.

Виды отчетности ИП на УСН

Существует несколько разновидностей отчетностей, сдаваемых индивидуальным предпринимателем в 2023 году.

Бухгалтерская

В качестве регламента по данному направлению выступает ФЗ №402 «О бухгалтерском учете». В ст. 6 сказано, что все предприниматели, осуществляющие деятельность в рамках данного режима, вправе не вести бухгалтерию.

Несмотря на отсутствие такой обязанности вести бухгалтерский учет рекомендуется. При этом опираться стоит на правила, которые предусмотрены для категории малого предпринимательства. Основное условие, которое стоит соблюдать – ведение книги учета доходов и расходов.

Налоговая

В 2023 году включает следующие виды документов:

- Декларация по УСН. Она включает в себя материалы из КУДИР, сроки сдачи – до 30 апреля ежегодно. При отсутствии ведения деятельности производится сдача нулевой декларации.

- Декларация по косвенным налоговым выплатам, если осуществляется ввоз товарных позиций из государств Таможенного союза.

- Декларация по НДС.

- Форма 3-НДФЛ.

- Форма 6-НДФЛ.

- Отчет о среднесписочной численности персонала.

- Справка 2-НДФЛ.

- Форма расчета, связанного со страховыми взносами (каждый квартал).

При отсутствии наемных сотрудников требуется исключительно сдача декларации по УСН до 30 апреля.

Статистическая

Индивидуальные предприниматели, применяющие упрощенный режим налогообложения, отчитываются в Росстат в соответствии с формой 1-ИП, если произошло их попадание в выборку этого территориального органа.

По страховым выплатам

Обязательство ИП заключается в отчислении страховых взносов, которые уплачиваются за самого себя и за наемных сотрудников. Придется уплачивать взносы в ФСС на страхование в связи с временной нетрудоспособностью, а также в ИФНС на медицинское страхование.

В Пенсионный фонд сдается отчет СЗВ-М, СЗВ-СТАЖ. В ФСС подается форма, требуемая ежеквартально, 4-ФСС (при наличии наемных работников). Если они отсутствуют, предоставляются нулевые формы документов.

За работников

Все ИП, которые содержат штат сотрудников или заключили договоры гражданско-правового характера, отчитываются за своих подчиненных по налогу на доход физических лиц и страховым взносам. При этом подается стандартный набор документов:

- В ПФР направляется форма СЗВ-М, по которой нужно уложиться до 15 числа ежемесячно. Также происходит сдача формы СЗВ-СТАЖ, которая предоставляется ежегодно до 1 марта.

- В ФНС подаются формы 2-НДФЛ, 6-НДФЛ, сделать это необходимо до 1 апреля. Также нужно предъявить расчет по страховым взносам. – до 30 января, апреля, июля и октября.

- В ФСС каждый квартал направляется форма 4-ФСС до 20 числа каждого месяца. При сдаче документа в электронной форме – до 25 числа.

Как сдать налоговую декларацию по ИП на УСН через сайт ФНС? Инструкция – ниже.

Таблица со сроками сдачи

Перечень подаваемых документов зависит от того, есть ли у ИП наемные сотрудники.

Без работников

Индивидуальные предприниматели, осуществляющие деятельность по общему режиму налогообложения, должны каждый год приносить отчет о полученных доходах посредством декларации 3-НДФЛ. Недавно зарегистрированные ИП или те, кто осуществил переход на ОСНО, также обязуются представить документ по форме 4-НДФЛ. Срок сдачи зависит от момента получения первого дохода (в течение 5 дней со дня первой выручки).

Также в ряде ситуаций отчетность индивидуального предпринимателя, работающего в одиночку, будет включать декларацию по налогу на добавленную стоимость. Если в собственности ИП находится недвижимость, транспорт, имущество, он уплачивает налоги как физическое лицо, не составляя никаких отчетов.

При работе на ЕНВД предоставляется соответствующая декларация, как и в случае с ЕСХН. При работе на основании патента отчетность не сдается.

В большинстве случаев индивидуальный предприниматель на УСН сдает только декларацию. Для простоты понимания данные будут отражены в таблице.

| Декларация по упрощенному режиму налогообложения | 2018 | 30 апреля 2019 года |

С работниками

Индивидуальные предприниматели, которые используют труд наемных специалистов, наряду с базовыми отчетными формами по итогам хозяйственной деятельности сдают другие отчеты, связанные с поступлениями работников. Режим налогообложения на данный процесс никак не влияет. Комплект документов, предоставляемых работодателями, следующий:

- отчет о среднесписочной численности персонала, согласно нормам п. 3 ст. 80 НК РФ;

- справки 2-НДФЛ с фиксированием помесячной расшифровки зарплат сотрудников;

- формы 6-НДФЛ каждый квартал о заработках наемных сотрудников;

- документы СЗВ-М, СЗВ-СТАЖ, сдаваемые в Пенсионный фонд РФ;

- расчетные операции по страховым выплатам;

- формы 4-ФСС по взносам, связанным с социальным страхованием.

В таблице содержатся данные по формам подаваемых отчетностей и срокам их предоставления.

Прочие обязательные отчеты

Вне зависимости от наличия наемных сотрудников в ряде ситуаций потребуется сдача дополнительной отчетности. Если ИП импортирует товары из европейско-азиатского экономического сообщества, производится сдача декларации по косвенным налогам согласно Приказу ФНС России №СА-7-3/765. Отчет необходимо подавать каждый месяц не позже 20 числа следующего периода.

Если ИП выступает в качестве налогового агента по НДС или занимается ведением операций по соглашениям совместной деятельности, он должен сдать соответствующую декларацию. Заполнить ее можно в электронном формате.

Декларация по УСН Скачать документ

Отчет о ССЧ Скачать документ

Форма 2-НДФЛ Скачать документ

Форма 6-НДФЛ Скачать документ

Декларация по косвенному налогу Скачать документ

Образец расчета по страховым взносам Скачать документ

Форма 4-ФСС Скачать документ

Форма СЗВ-СТАЖ Скачать документ

Форма СЗВ-М Скачать документ

Вне зависимости от применяемого объекта налогообложения предприниматель обязуется уплачивать транспортный налог на все автомобили, которые ему принадлежат. Перечисление организуется на базе уведомления, которое было получено, и платежного документа, направляемого посредством почты. Декларация при этом не подается.

Еще одно обязательство заключается в уплате налога на недвижимое имущество. В качестве основания выступает уведомление от ИФНС. Сдача отчетности не происходит. Аналогичные нормы и принципы действуют в отношении земельного налога.

Штрафы за отчетность

Несвоевременная сдача документа наказывается штрафом в сумме 5% от просроченного налога. Штрафная санкция взимается за каждый месяц просрочки. При этом суммарная величина штрафа будет не более 30%, но не менее 1000 руб. в соответствии с нормами ст. 119 НК РФ.

При наличии смягчающих обстоятельств есть вероятность снижения этой суммы. На должностное лицо налагается штраф в сумме 300-500 руб. в соответствии с ч. 3 ст. 15.5 КоАП РФ. Наряду с этим налоговые службы могут заблокировать расчетный счет фирмы при просрочке на 10 дней.

Дополнительно о порядке сдачи отчетности – ниже на видео.

Источник: znaydelo.ru

Как заполнить нулевую декларацию ИП в 2023 году: инструкция

Даже при отсутствии прибыли за год, ИП на УСН все равно сдают налоговую декларацию — нулевую. Расскажем подробнее о заполнении нулевой отчетности и нововведениях 2023 года.

Онлайн заполнение нулевой декларации

Образец нулевой отчетности на УСН

- Сформировать декларацию автоматически Укажите наименование ООО или ФИО ИП, чтобы перенести основные данные в документ автоматически, а после — внесите суммы по подсказкам. Декларация будет готова в течение 15 минут. Создать декларацию онлайн

- Скачать шаблон декларации для заполнения вручную на компьютере XLS, 384 KB

- Скачать бланк декларации для печати и заполнения от руки PDF, 756 KB

1. Зачем и куда сдавать нулевую декларацию

Нулевой декларацию УСН называют из-за отсутствия налоговой базы, от которой невозможно вычислить налог. Такой отчет подают все действующие ИП, даже если в прошлом периоде они не работали и не получали прибыль.

Есть случаи, когда декларацию нельзя считать нулевой:

- Если на УСН “Доходы — расходы” нет налоговой базы, но отражены расходы.

- Если предприниматель применяет налоговую ставку 0%.

Учтите. Если вы не вели деятельность, вам все равно нужно вести КУДиР. В документе указываются данные на титульной странице, а в разделах проставляют нули.

Не используете ИП? Сэкономьте до 45 000 рублей взносов за год!

Закрыть ИП можно за 3 дня. Открыть еще быстрее. Если сейчас вы не используете ИП, то вы можете легко ликвидировать его с помощью нашего сервиса, а потом при необходимости открыть снова бесплатно в любой момент.

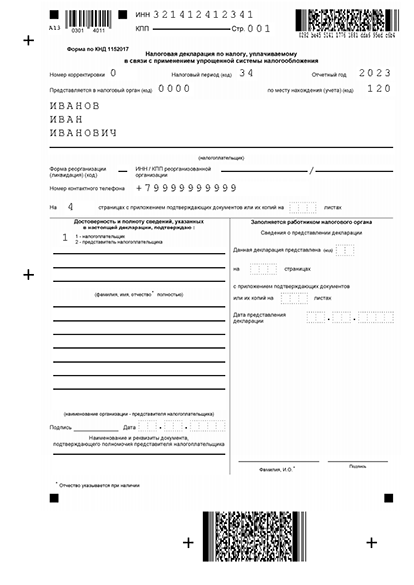

2. Форма нулевого отчета

Форма декларации с нулевыми итогами такая же, как с любыми другими доходами. За 2022 год ИП отчитываются еще на старых бланках 2020-го, а со следующего года ФНС примет новый бланк. То есть, новую форму мы будем использовать только в 2024-ом.

Процесс подготовки отчетности проще — полей заполняется меньше, а вместо сумм ставятся прочерки.

2.1. Для ИП на “Доходах”

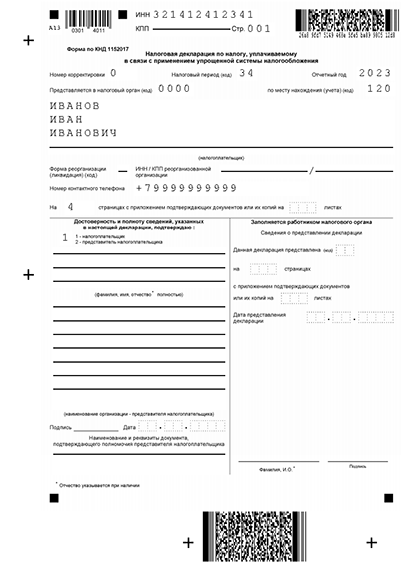

Ниже вы видите образец нулевой отчетности предпринимателя на УСН 6%:

Пример нулевой декларации для ИП, которые уплачивают 6% с доходов

- Первая страница. Вписывается ИНН, а далее проставляются коды. В поле с номером корректировки — код “0”, указывающий на первичную подачу декларации. В графе “налоговый период” — код “34”, это значит 1 год. Графа “по месту учета” заполняется кодом “120”. После этого вы вписываете свои ФИО в данные налогоплательщика без указания на статус ИП и заполняете поля о достоверности предоставленной информации.

- В разделе 1.1 ставятся прочерки во всех полях, за исключением ОКТМО. Этот код вы единожды укажите в графе 010, если не меняли адрес за год, а если меняли — то дополнительно отметите информацию в строках 030, 060 и 090.

- В разделе 2.1.1 прочерки ставятся во всех полях, кроме двух: в строке 101 нужно указать код “1”, а в строке 102 — код “2”.

Учтите. Если декларация нулевая, то в ней не могут отражаться данные о торговом сборе и целевом финансировании. То есть, вы не заполняете разделы 2.1.2 и 3.

Онлайн заполнение налоговой декларации на УСН “Доходы”

Не теряйте время на изучение требований ФНС к заполнению отчетности! С нашим сервисом можно быстро и просто заполнить декларацию, отметив только основные данные — ФИО предпринимателя. Наш сервис сам перенесет данные в нужные поля документа.

2.2. Для ИП на “Доходах-расходах”

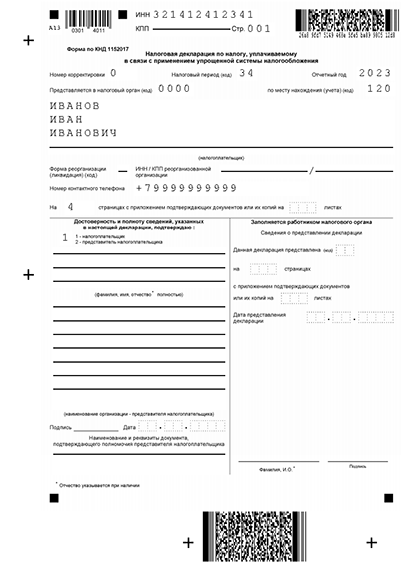

Ниже представлен пример, как может быть заполнена нулевая отчетность предпринимателя на УСН 15%:

Пример нулевой отчетности на УСН 15% (Доходы минус расходы”)

- Первая страница заполняется по алгоритму, описанному выше.

- В разделе 1.2. везде ставятся прочерки, кроме ОКТМО. Этот код вы отражаете в графе 010, если прописка в течение года не менялась. А если была смена адреса — тогда отметьте данные и в полях 030, 060, 090.

- В разделе 2.2. прочерки ставятся везде, кроме строки 201 — в ней вы указываете цифру “1”.

Заполнить нулевую декларацию на УСН “Доходы-расходы”

Наш сервис сделает работу за вас, заполнив нулевую декларацию. Вам нужно только указать ФИО ИП, а программа автоматически распределит данные в нужные поля документа. Это удобно и быстро — ваша декларация будет подготовлена за несколько минут.

3. Куда подается нулевой отчет по УСН и в какие сроки

Подача нулевой декларации происходит также, как подача обычной отчетности — в ту же ИФНС. Если вы не уверены, к какой территориальной инспекции относитесь, уточните в налоговой: разбивка по адресам есть на сайте, также сведения предоставляют по горячей линии.

Важно знать, что по отчетности за 2022 год поменялись сроки. Подать нулевую декларацию в 2023 году нужно до 25 апреля, а не до 30-го, как раньше.

4. Последствия для ИП при неподаче нулевой декларации

За несвоевременно поданный отчет налоговая начисляет штраф в размере 1000 рублей, в соответствии со ст. 119 НК РФ.

Этот сайт — партнёрский проект АО «Райффайзенбанк» и ООО “ББС” , что подтверждается партнёрским сертификатом банка.

- Главная

- Открыть ИП

- Регистрация ИП онлайн

- Форма для регистрации ИП

- Регистрация ООО онлайн

- Форма для регистрации ООО

- Декларация УСН

- Форма для декларации УСН

- Патент ИП

- Форма для патента ИП

- Изменение ИП

- Внесение изменений в ИП онлайн

- Документы для изменений в ИП онлайн

- Внесение изменений в ООО онлайн

- Документы для изменений в ООО онлайн

- Закрытие ИП

- Закрыть ИП онлайн

- Документы для закрытия ИП

Сервис работает на платформе regme.online

Источник: reg-raiffeisen.ru

Какие отчеты сдавать ИП на УСН в 2019 году

Упрощенная система налогообложения – самый простой налоговый режим, на котором предпринимателю не нужно перечислять большое количество налогов и готовить сложную документацию.

Содержание

- Что нужно знать

- Когда сдавать отчетность ИП по УСН в 2019 году?

- Специфика по объекту налогообложения

- Как правильно вести отчетность

- Часто задаваемые вопросы

Какая отчетность является обязательной для подачи? Какие сроки сдачи отчетности ИП на УСН в 2019 году?

Что нужно знать ↑

Рассмотрим, какие нормативные акты регулируют применение УСН, сроки подачи отчетов в том числе.

Какое наказание ожидает предпринимателя за опоздание с представлением документации?

Назначение

Каждый ИП должен представлять в налоговую службу отчеты о деятельности – о своей прибыли или отсутствии таковой.

К примеру, если предприятие имело в течение налогового периода расходы/доходы с расчетных счетов или кассы, тогда придется подготовить обычную декларацию и сопутствующие документы.

Если же хозяйственная деятельность не велась, то предприниматель должен будет сдавать нулевую отчетность.

Нормативная база

Если ИП собирается переходить на упрощенный режим налогообложения, то нужно изучить такие нормативные акты:

- Закон № 222-ФЗ, утвержденный 29 декабря 1995 года, в котором содержатся основные правила ведения учета и подачи отчетов субъектом малого предпринимательства.

- Закон № 129-ФЗ, утвержденный 21 ноября 1996 года (особенности бухучета).

- Приказ Минфина России № 64н, в ред. 21 декабря 1998 года.

- Приказ Минфина России № 18 от 22.02 96 года (особенности заполнения Книги доходов и расходов, действующей форме).

- Приказ Минфина № 27 от 15.03.96 года.

- Приказ государственной налоговой службы № ВГ-3-02/5 от 24.01.96 г.

Штрафные санкции

Если отчетность не подана своевременно, предприниматель должен будет уплатить штраф в размере 5 – 30% от суммы налога, который подлежит перечислению в казну.

Отсчет ведут от даты, когда необходимо было подать отчет. При этом неважно, не представлено документацию в середине или в начале месяца.

К примеру, представитель налогового органа начислил 10% штрафа компании, которая должна была уплатить налог 55 тыс. руб.

Декларация подана фирмой 5 июня. Отчет нужно было подготовить до 30 апреля. Значит, сумма штрафа будет рассчитана за 2 месяца.

Проведем расчет:

55 тыс. * 10% = 5,5 тыс. руб. за месяц.

5,5 тыс. * 2 = 11 тыс. рублей.

Если сумма налога не уплачивается вовремя, с налогоплательщика взимается 20 – 40% штрафа. Приведем пример.

Предприниматель должен был перечислить 30 апреля 5 тыс. руб., но он уплатил его 5 мая. Налоговой определено 25% штрафа. Опоздание – 4 дня.

5 тыс. * 25% = 1,25 тыс. руб. за 1 день.

1,25 тыс. * 4 = 5 тыс. за 4 дня.

Если предприятие работает на УСН без сотрудников, то сумма штрафа за просрочку подачи отчетов будет составлять:

| Сумма | Назначение |

| 1 тыс. руб | Штраф фирмы, от 300 руб. – штраф должностного лица за каждый документ |

| 1 тыс. руб. | Штраф ФСС, который начисляется компании, от 3 тыс. – должностному лицу |

| 100 руб. | Уплачивается в Пенсионный фонд, если опоздание подачи отчета не превышает 181 день, 1 тыс. руб. – больше 181 дня |

Инспекторами могут блокироваться расчетные счета предпринимателей, а также есть вероятность того, что вы спровоцируете представителей налогового органа чаще наведываться с проверками.

Когда сдавать отчетность ИП по УСН в 2019 году? ↑

Для того чтобы своевременно сдавать все необходимые документы, стоит ориентироваться на календарь отчетности ИП, который работает на упрощенной системе налогообложения.

Налоговую отчетность в печатном или электронном виде необходимо подавать в ФНС ежегодно. ИП ведет Книгу учета доходов и затрат и готовит декларацию.

В том случае, если на предприятии оформлен хотя бы один работник, предприниматель должен будет сдавать такую годовую отчетность:

| Отчет | Срок |

| Налоговую декларацию | После окончания налогового периода, но не позже 30 апреля |

| Справку 2-НДФЛ | Не позже конца марта |

| Отчеты о среднестатистическом количестве персонала | 20 января – крайний для предоставления срок |

Раз в квартал необходимо готовить:

- отчет по форме 4-ФСС;

- расчеты по страховым взносам в Пенсионный фонд и Фонд обязательного медицинского страхования по форме РСВ-1. Сдается каждый квартал.

- РВС-2 – не позже последнего числа февраля.

Специфика по объекту налогообложения ↑

Какие нюансы стоит знать ИП на упрощенке? Какие документы стоит сдавать предприятиям, которые выбрали объектом налогообложения «доходы» или «доходы минус расходы»?

Доходы

Упрощенный режим 6% — самый простой. ИП не нужно разбираться в многочисленных отчетах, а также проводить сложные расчеты сумм налога.

УСН со ставкой 6% идеально подходит предприятиям малого бизнеса, если затраты не превышают 60%. Особенность такой системы – налог уплачивается по фиксированной ставке.

Какие сроки сдачи отчетности по УСН смотрите в статье: отчетность УСН.

Все об амортизации ОС при УСН Доходы минус расходы, читайте здесь.

К примеру, если предприятие имеет прибыль 200 тыс. рублей, то налог – это 6% от полученной суммы, то есть 12 тыс. руб. При этом затраты в расчетах учтены не будут.

Налоговая база может быть уменьшена на средства уплаченных страховых взносов на 50 процентов при наличии работников, 100% — если сотрудников ИП не имеет.

В таком случае налогоплательщик УСН освобождается и от уплаты налога на добавленную стоимость, а также налога на доходы физических лиц.

Квартальная отчетность по авансам представляется в такие сроки:

- не позже 25 апреля;

- 25 июля;

- 25 октября.

- после окончания налогового периода уплачивают оставшуюся сумму, но не позже 30 апреля того года, что следует за отчетным.

Взносы по страховке, которые должен перечислить ИП на УСН 6%:

| Направление платежа | Процент |

| В Пенсионный фонд | 26% |

| В Фонд ОМС | 5,1% |

| МРОТ | 5205 рублей |

Предприятие с инвалидами может воспользоваться льготами при уплате НДФЛ.

Если на предприятии нет сотрудников, то нужно будет готовить только 3 отчета: декларацию, Книгу доходов и расходов, причем расходы в документе не нужно отражать, и справку, в которой указано численность сотрудников на предприятии.

Доходы минус расходы

Если предприятие работает на УСН «доходы минус расходы», то стоит знать такие нюансы. В том случае, когда затраты, превысили доходы, то фирма получает убытки. Тогда такие суммы стоит отразить в декларации.

Так как налоговая инспекция имеет право требовать подтверждения понесенного убытка, ИП стоит заранее позаботиться о предоставлении всех письменных пояснений, в которых объясняются причины.

Если есть убытки, то предприятие должно исчислить минимальный налог, который можно принимать к учету в следующих налоговых периодах, что позволит скорректировать сумму налогов.

Переносить сумму разрешается максимум на 10 лет после появления убытка. При расчете доходы учитывают кассовым методом, то есть после поступления средств на расчетные счета или в кассы предприятий.

Если осуществляется возврат авансового платежа за товар, что не был доставлен в полном объеме, выручку уменьшают на эту сумму. Все операции отражают в Книге доходов и расходов.

Понесенные затраты проверяют налоговые инспекторы. При этом:

- Расходы должны быть отнесены к деятельности организации.

- ИП должно иметь всю сопутствующую документацию, которая подтвердит факт наличия затрат.

- Расходы должны быть отражены в бухучете.

- Необходимо экономическое обоснование.

- Оплата расходов должна быть перечислена в полной мере (100%).

Предпринимателем должны внимательно отслеживаться все затраты и произведенные авансовые платежи.

Видео: ИП на УСН налоги не платил, отчёты не сдавал. Что делать?

Расходы подтверждаются документами, которые затем передаются в бухгалтерию. Бухгалтера записывают все затраты в Книгу доходов и расходов.

Аванс, что выдан в счет будущей поставки, в расходы не учитывают, так как он не имеет документального подтверждения.

При расчете суммы налога, которую необходимо уплатить по истечению налогового периода, вычитают авансовые ежеквартальные платежи. Остатки не должны переходить на новый период.

Как правильно вести отчетность ↑

Для ведения отчетности на УСН вам нужно подготовить:

- КУДиР;

- кассовую книгу;

- первичную документацию;

- кадровую документацию.

Документы, которые нужны для ведения бизнеса ИП на упрощенном режиме, разделяют на 3 группы:

- Документация, необходимая для налогового учета.

- Документы, в которых есть информация о работе с клиентами.

- Документы, что связаны с наемным персоналом.

Основной регистр, с помощью которого фиксируют все перечисления и расходы – КУДиР.

В соответствии с новыми правилами, Книга не должна заверяться в налоговом органе, но ИП все равно ее обязуется заполнять, ведь она может понадобиться при проверке.

Такой документ содержит данные:

- о поступивших средствах;

- о расходных операциях;

- о корреспондентском счете;

- о получателе перечислений;

- о лице, которое перечисляет средства в кассы.

В том случае, если книгу ведут в электронном формате, ежедневно распечатывают итоги работы. По истечению налогового периода все бланки сшиваются в брошюру.

Для учета документации и кассовых операций предприниматели применяют ордера приходного и расходного типа (КО-1 и КО-2 соответственно).

Если осуществляются наличные расчеты, предприниматель должен выдать покупателю кассовый чек или бланки строгой отчетности. Именно такая особенность отличает УСН от ЕНВД.

Работая с клиентами, ИП заключает договор, оформляет акт проведенных работ, готовит товарную накладную. Если предприятие работает с юридическим лицом, то стоит выставить счет на оплату.

Счет-фактуру не нужно выставлять, поскольку ИП на упрощенной системе не является плательщиком налога на добавленную стоимость.

Кадровая документация, которая может интересовать Налоговую при проверке:

- трудовой договор;

- штатное расписание (форма Т-3);

- приказ о назначении на должность сотрудника или его увольнении;

- положение о выплате премий, работе с личной информацией персонала.

Часто задаваемые вопросы ↑

Не всегда в общих положениях законодательства можно найти все ответы. Часто у налогоплательщиков возникают сомнения по подаче отчетности, если предприятие не работало определенное время или вовсе закрылось.

Как действовать в таких ситуациях? Стоит ли готовить отчеты?

Надо ли сдавать нулевую бухгалтерскую отчетность?

Отчет о деятельности предприниматель должен сдавать даже в том случае, если не было прибыли или деятельность была временно приостановлена. Сдается нулевая бухгалтерская отчетность.

Заполняя декларацию, ИП на УСН вносят данные о предпринимателе, указывают выбранный объект налогообложения, код ОКАТО, налоговую ставку, КБК. В остальные пункты ставят прочерки.

Как действует учетная политика ООО на УСН Доходы узнайте из статьи: учетная политика при УСН Доходы.

Функции учетной политики на УСН Доходы минус расходы на 2019 год, читайте здесь.

Является ли доходом при УСН взнос в уставный капитал, смотрите здесь.

Сроки сдачи налоговой отчетности в виде нулевого отчета в Пенсионный фонда и ФСС – до середины месяца, что следует за отчетным кварталом.

По НДФЛ нулевую отчетность не подают. Предпринимателем представляется письмо, в котором указывается причина того, почему не начислено заработную плату.

Инспектор может потребовать дополнительно выписку из банка, которая докажет отсутствие движения по счетам.

Что делать при закрытии ИП

При условии, что предприятие прекращает свою деятельность в связи с закрытием, налоговая отчетность ИП должна быть подана (по мнению налоговой инстанции) не позже даты, когда прекращено деятельность.

Расчетные счета закрывают после перечисления налогов (ст. 859 ГК), если ИП не имеет долгов перед банковским учреждением за обслуживание кассовых счетов.

Дату, когда необходимо закрыть счет, определяют в соответствии с записями в регистрационной книге по открытым счетам, которую ведет банк.

Справку о том, что счет закрыт, можно будет взять у представителя банковского учреждения. О закрытии ИП нужно проинформировать:

| Налоговые структуры | Подпункт 1 п. 2 ст. 23 НК |

| ПФР | П. 1 ч. 3 ст. 28 закона от 24.07.09 № 212-ФЗ |

В соответствии с пунктом 2 ст. 346.23 НК, ИП на УСН должны предоставлять декларацию в ФНС не позже 30 апреля. То есть, вы вправе подать отчет в общие сроки, установленные нормативными актами.

Предпринимателю на упрощенном режиме налогообложения не нужно готовить такого количества отчетов, как фирмам, работающим на других налоговых системах.

Но, тем не менее, стоит знать, какие отчеты сдает ИП на УСН в 2019 году, а также когда обращаться в уполномоченные органы, если не желаете нажить лишних проблем в виде дополнительных проверок или штрафов.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область — +7 (499) 110-43-85

- Санкт-Петербург и область — +7 (812) 317-60-09

- Регионы — 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Источник: buhonline24.ru