Для начала давайте разберемся, что же такое онлайн-касса (онлайн ККТ). Онлайн-касса — это электронное устройство, которое автоматически передает информацию о проведенных расчетах в налоговую инспекцию.

В каждой онлайн-кассе установлен фискальный накопитель. Так, онлайн-кассы отличаются от ККТ прежнего образца тем, что у них нет ни фискальной памяти, ни электронной защищенной контрольной ленты (ЭКЛЗ). Вместо них онлайн-кассы имеют фискальный накопитель. Это программно-аппаратное шифровальное (криптографическое) средство, которое хранит и защищает информацию о платежах.

Онлайн касса 2022/Кому нужна? ККТ для ИП и ООО. Бизнес с нуля

Фискальный накопитель находится в опломбированном корпусе и содержит ключи для шифрования данных, которые пересылаются в ИФНС. Регистрация вновь вводимых кассовых аппаратов с 01.02.2017 осуществляется только с обязательной онлайн-передачей данных о наличных расчетах. Это значит, что если предприниматель должен работать с ККТ, то он обязан использовать ККТ в виде онлайн-кассы.

Но это еще не все. Кроме приобретения кассового аппарата, нужно заключить договор с оператором фискальных данных (ОФД) и приобрести фискальный накопитель. ОФД – организация, которая имеет государственное разрешение на хранение и передачу в налоговую фискальных данных (данных о налогооблагаемых расчетах). Список аккредитованных операторов фискальных данных можно найти на официальном сайте ФНС. Операторы взимают абонентскую плату за свои услуги (обычно в размере от 100 до 500 рублей за один аппарат).

У онлайн-касс есть свои преимущества:

- если дополнительно приобрести у ОФД электронную подпись, то онлайн-кассу можно зарегистрировать без визита в УФНС. Раньше предпринимателю необходимо было стоять в очередях в отделениях ФНС для регистрации аппарата;

- современные онлайн-кассы синхронизируются с аналитическими программами и онлайн-бухгалтерией, что значительно упрощает бухгалтерский и налоговый учет и дает возможность предпринимателю вести его самостоятельно, без привлечения бухгалтера;

- значительное сокращение кассовой документации;

- по отзывам предпринимателей, выездные проверки предприятий с онлайн-кассами стали проходить значительно реже.

Помимо того, что скрыть доходы от налоговой при онлайн-кассе значительно сложнее, недостатком новых касс является относительно высокая стоимость современного кассового аппарата и также дополнительные расходы. Так, добавочно к онлайн-кассе приобретается фискальный накопитель, который можно приобрести только на 36 месяцев, если предприниматель использует УСН, ПСН или ЕСХН.

Какую кассу выбрать для ИП? Советы предпринимателям

На общей системе налогообложения можно приобрести накопитель на меньший срок. В среднем комплект с онлайн-кассой, фискальным накопителем и договором с ОФД обойдется в 20 тыс. рублей. Однако для некоторых видов деятельности, например, торговли алкоголем нужны специальные кассы, что увеличивает итоговую стоимость. На рынке представлены онлайн-кассы стоимостью 3–4 тыс. рублей без учета фискального накопителя и стоимости услуг ОФД, однако такие варианты не очень удобны в использовании.

Для вновь зарегистрированного ИП есть смысл не покупать онлайн-кассу, а взять комплект в аренду. Некоторые операторы предлагают такую услугу. Так, аренда комплекта с современной компактной кассой от Сбербизнеса стоит от 2 300 рублей в месяц.

Не следует путать онлайн-кассу с эквайрингом. Эквайринг – это расчеты с покупателями с помощью банковских карт. Обычно для эквайринга требуется покупать отдельное устройство и оплачивать эту услугу как дополнительную, но некоторые поставщики онлайн-касс предлагают устройства «два в одном»: онлайн-касса и эквайринг в одном аппарате. Это очень удобно для индивидуальных предпринимателей, так как возможность оплатить картой привлекает большее количество клиентов.

По общему правилу применение онлайн-ККТ при расчетах с населением обязательно для индивидуальных предпринимателей, даже если прибыль пока не ожидается. Однако есть ряд исключений, которые мы рассмотрит далее.

Патентная система налогообложения (патент) – система, при которой не нужно сдавать налоговые декларации, а уплата налога происходит по заранее фиксированной предоплате. Для расчета налога регион устанавливает величину максимального потенциального дохода для каждого вида деятельности.

ПСН может быть выгодна, если предприниматель ожидает доход в большем размере, чем установлено в регионе. Патентную систему налогообложения (ПСН) может применять только индивидуальный предприниматель и только к определенным видам деятельности. Это, в частности, розничная торговля, общественное питание, деятельность перевозчиков, ремонт мебели и обуви, услуги репетиторов и частные курсы (ст. 346.43 НК РФ). Также для плательщиков патента применятся упрощенный порядок кассовых операций: они вправе не вести кассовую книгу.

Налоговый кодекс устанавливает, что налогоплательщики на патентной системы могут не применять онлайн-КТТ, а вместо этого выдавать товарный чек (п. 2.1 ст. 2 Федерального закона № 54-ФЗ). Однако эта льгота не касается следующих видов деятельности на патенте:

- парикмахерские и косметические услуги;

- ремонт и техническое обслуживание бытовой радиоэлектронной аппаратуры, бытовых машин и бытовых приборов, часов, ремонт и изготовление металлоизделий;

- техническое обслуживание и ремонт авто- и мототранспортных средств, машин и оборудования;

- оказание автотранспортных услуг;

- ветеринарные услуги;

- проведение занятий по физической культуре и спорту;

- оказание услуг по перевозке водным транспортом;

- ведение охотничьего хозяйства и осуществление охоты;

- занятие медицинской или фармацевтической деятельностью;

- услуги по прокату;

- розничная торговля, услуги общественного питания;

- производство молочной продукции;

- товарное и спортивное рыболовство и рыбоводство;

- ремонт компьютеров и коммуникационного оборудования.

Во всех перечисленных случаях ИП обязан применять онлайн-ККТ при любых оборотах, даже если у него нет сотрудников. И любая розничная торговля входит в этот список. Как разъяснил в прошлом году Минфин, ИП на ПСН обязан применять кассовый аппарат, даже если розничная торговля является его не основным, а дополнительным видом деятельности (письмо Минфина РФ от 20.08.2019 № 03-01-15/63724). Впрочем, в законе о ККТ перечислены ситуации, когда кассовый аппарат при торговле в любом случае не нужен:

- торговля на розничных рынках, ярмарках, в выставочных комплексах, а также на других территориях, отведенных для осуществления торговли, за исключением находящихся в этих местах торговли магазинов, павильонов, киосков, палаток, автолавок, автомагазинов, автофургонов, помещений контейнерного типа;

- разносная торговля продовольственными и непродовольственными товарами с рук, из ручных тележек, корзин и иных специальных приспособлений для демонстрации, удобства переноски и продажи товаров, в том числе в пассажирских вагонах поездов и на борту воздушных судов;

- торговля в киосках мороженым, а также торговля в розлив безалкогольными напитками, молоком и питьевой водой;

- торговля из автоцистерн квасом, молоком, растительным маслом, живой рыбой, керосином, сезонная торговля вразвал овощами, в том числе картофелем, фруктами и бахчевыми культурами;

- деятельность в отдаленных и труднодоступных местностях;

- расчеты с агентом.

Это освобожденные виды деятельности.

Ранее действующее законодательство разрешало в ряде случаев ИП без работников использовать онлайн-кассу. 06.06.2019 был принят закон, который установил льготы для ИП, не использующих наемный труд. Они имели право не применять онлайн-кассу до 1 июля 2021 года при ведении следующих видов деятельности:

- реализация товаров собственного производства;

- выполнение работ;

- оказание услуг.

При этом следует учитывать, что ИП на ПСН по данным видам деятельности может осуществлять расчеты без применения ККТ при условии выдачи (направления) покупателю товарного чека или его аналога, содержащего все предусмотренные законом реквизиты.

Если ИП, занимающийся указанной выше деятельностью, решит принять на работу сотрудников, то в течение 30 календарных дней с даты заключения трудового договора необходимо будет зарегистрировать ККТ (п. 2 ст. 2 Закона от 06.06.2019 № 129-ФЗ).

Таким образом, если бизнес ИП не связан с продажами собственных товаров или выполнением работ и услуг собственными силами, то он должен приобрести онлайн-кассу даже при отсутствии работников.

В соответствии с Федеральным законом от 06.06.2019 № 129-ФЗ отсрочку в применении ККТ до 1 июля 2021 года получили индивидуальные предприниматели без наемных работников по трудовым договорам, работающие в сфере услуг или продающие товары собственного производства. Однако у всех отсрочек уже прошел срок действия. По планам ФНС абсолютное большинство предпринимателей в 2022 году должно иметь онлайн-кассу.

Ответственность за нарушение работы с кассой установлена ст. 14.5 КоАП РФ. В зависимости от вида нарушения и его повторности предусмотрены следующие штрафы:

- отсутствие или неприменение кассового аппарата — от 1/4 до 1/2 суммы расчета без применения ККТ, но не менее 10 тыс. рублей;

- повторное неприменение кассового аппарата — административное приостановление деятельности на срок до 90 суток;

- применение неисправной или незарегистрированной кассовой техники или ККТ, нарушающее требования закона № 54-ФЗ, – от 1,5 до 3 тыс. рублей;

- невыдача покупателю чека – штраф 2 тыс. рублей или предупреждение.

Следует отметить, что штрафы для юридических лиц значительно выше. Оспорить штраф за нарушение работы с ККТ довольно сложно, чаще всего суд становится на сторону проверяющих.

Так, 12.09.2019 специалистами московской налоговая инспекций была проведена проверка ИП Должановой А.С. на предмет соблюдения правил регистрации и применения контрольно-кассовой техники, порядка и условий ее регистрации и применения торговым павильоном. В ходе проверки было установлено, что при приобретении покупателем бутылки питьевой воды стоимостью 50 рублей кассир приняла денежную наличность и выдала покупку.

При этом контрольно-кассовую технику она не применила, соответствующий бланк строгой отчетности не выдала. Тем самым наличный денежный расчет был осуществлен без применения контрольно-кассовой техники. Инспекторы оштрафовали ИП на 10 тыс. рублей. ИП обратился в арбитражный суд, но тот оставил штраф в силе, так как было собрано достаточно доказательств вины предпринимателя (Решение Арбитражного суда города Москвы от 10.06.2020 № А40-301918/19-79-2326).

В то же время незаконный штраф иногда удавалось оспорить. К примеру, 26.02.2020 инспекторы осуществили контрольную закупку в магазине «Батарейка» города Тамбова, который принадлежал ИП Демкина А.В.. Контролеры поймали кассира на том, что при осуществлении расчетов ККТ она не применила, и назначили штраф 10 тыс. рублей. ИП обратился в суд.

Суд факт нарушения признал, но заметил, что правонарушение совершается впервые и существенного вреда обществу не принесло, а также то, что ИП относился к микропредприятиям. Поэтому инспекторам следовало заменить штраф предупреждением согласно ст. 4.1.1. КоАП РФ. Судья штраф отменил (Решение Арбитражного суда Тамбовской области от 21.05.2020 № А64-1526/2020).

Источник: www.v2b.ru

Обязательна ли для ИП онлайн-касса в 2020 году?

Онлайн-касса для ИП в 2020 году — кому применять обязательно, а кто может обойтись без нее? Будут ли отменены кассы для ИП? Как выбрать подходящую кассу и не разочароваться впоследствии? О каких уловках производителей следует помнить предпринимателю, чтобы не переплатить при покупке кассового аппарата? Полезная информация, сконцентрированная в материале, поможет ИП сориентироваться, нужно ли ему применять онлайн-кассу в 2020 году и что учесть при ее приобретении.

- Нужен ли кассовый аппарат для ИП или кассы отменят?

- Кто из предпринимателей обязан применять онлайн-кассы

- Может ли ИП работать без кассы: быстрый способ разобраться

- Какие кассовые аппараты необходимы для ИП

- 1. Подходящий тип кассового аппарата

- 2. Масштабы бизнеса

- 3. Особенности бизнеса

- 4. Планы по развитию бизнеса

- Подводные камни при покупке онлайн-кассы

- У ИП нет онлайн-кассы: какой штраф за это ему грозит

Нужен ли кассовый аппарат для ИП или кассы отменят?

Вопрос, нужна ли онлайн-касса для ИП в 2020 году, был решен 07.06.2019. Малый бизнес только разобрался с тонкостями и нюансами поэтапного перехода на современную кассовую технику, как законодатели вновь внесли правки в закон «О применении ККТ. » от 22.05.2003 № 54-ФЗ. Изменения позволили отложить обязательный переход на онлайн-кассы для тех предпринимателей, которые с 01.07.2019 должны были перейти на их обязательное применение. Отсрочка затронула ИП без наемных сотрудников, продающих собственные товары или оказывающих услуги (работы), и связана с появлением нового специального режима налогообложения «Налог на профессиональный доход» (НПД). Данный спецрежим позволяет работать без кассовой техники, а применять его могут в том числе ИП, у которых нет наемного персонала и которые изъявили желание перейти на НПД.

По задумкам законодателей спустя незначительное время спецрежим распространит свое действие на большинство регионов страны, и часть предпринимателей, которым предписано было по действующему законодательству к 01.07.2019 обзавестись онлайн-кассами, смогут избежать излишних трат на их приобретение, если перейдут на НПД.

Если предприниматель не подпадает под вышеуказанные критерии, он обязан применять онлайн-технику. Разберемся с вопросом о том, нужен ли кассовый аппарат для ИП в 2020 году и как его выбрать.

Кто из предпринимателей обязан применять онлайн-кассы

Надеяться на то, что онлайн-кассы для ИП в 2020 году отменят, бессмысленно. Ни одна инициатива депутатов в этом вопросе поддержки в Госдуме не нашла. Государство поставило цель повсеместного введения онлайн-касс и планомерно добивается ее. По мнению законодателей, это (п. 2 ст. 1 закона № 54-ФЗ):

- обеспечит интересы граждан и организаций при проведении расчетов;

- защитит права потребителей;

- будет способствовать полноте учета выручки в компаниях и у ИП (в том числе в целях налогообложения).

Закон о ККТ от 22.06.2003 № 54-ФЗ неоднократно корректировался, но неизменной осталась формулировка ст. 1.2 этого закона — в ней закреплено безусловное условие о том, что ККТ применяется на территории РФ в обязательном порядке всеми организациями и ИП при осуществлении ими расчетов, за исключением случаев, установленных законом № 54-ФЗ.

Таким образом, если ИП не попадает в эту группу «исключений по закону № 54-ФЗ», значит, он обязан применять онлайн-кассу в обязательном порядке. Часть предпринимателей уже обзавелись современным кассовым оборудованием, остальным предстоит это сделать в ближайшее время.

Как предпринимателю разобраться, нужно ему применять в 2020 году онлайн-кассу или нет, расскажем далее.

Может ли ИП работать без кассы: быстрый способ разобраться

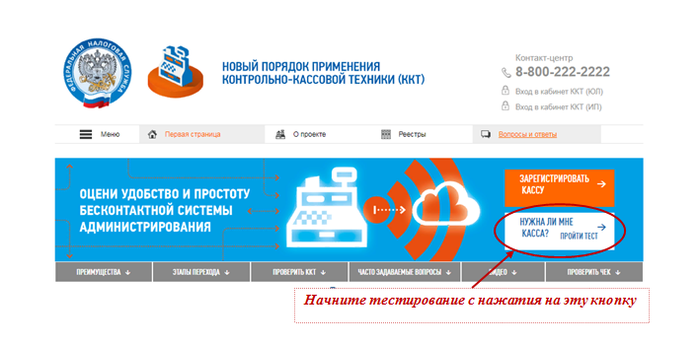

Чтобы разобраться, нужна ли онлайн-касса для ИП, лучше пользоваться официальными источниками. Значительно сократит время на поиск ответа на этот вопрос специальный сервис на сайте ФНС. Налоговики разработали специальный тест, с помощью которого быстро и просто любой желающий сможет понять, должен ли он применять онлайн-кассу и с какого времени у него появляется такая обязанность.

Пройти тест «Нужна ли мне касса?» можно на сайте ФНС в разделе «Новый порядок применения контрольно-кассовой техники (ККТ)»:

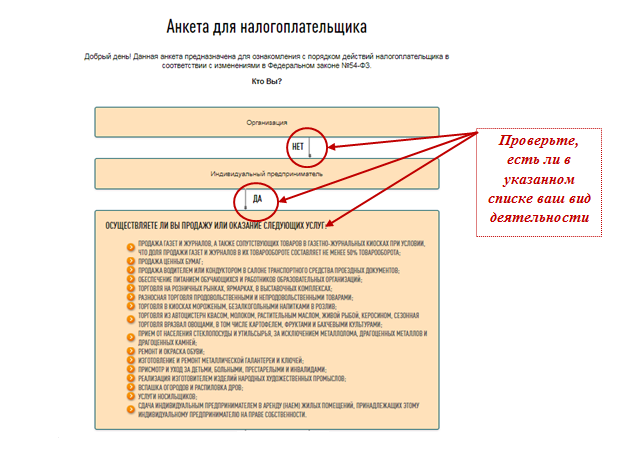

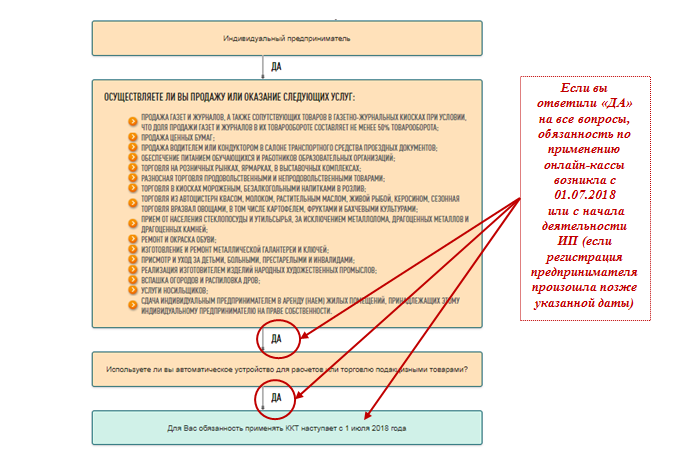

Затем ИП выбирает «Нет» (он не является организацией) и «Да» (он является индивидуальным предпринимателем), после чего открывается список видов деятельности — нужно проверить, есть в этом списке та деятельность, которой ИП занимается или планирует осуществлять, или нет:

Если свой вид деятельности ИП в списке нашел, ему нужно нажать на стрелку «Да» и ответить на вопрос о том, использует ли он автоматическое устройство для расчетов или торговлю подакцизными товарами. Если программа получит утвердительный ответ, тест для ИП завершается — он обязан применять онлайн-кассу с 01.07.2018:

Если вы не нашли свой вид деятельности в этом списке и перешли по стрелке «Нет», вам предложат ответить на вопрос о том, осуществляете ли вы деятельность в труднодоступных и отдаленных местностях, которые внесены в специальный перечень, утвержденный региональными властями, и ряд других вопросов.

Отвечая последовательно на вопросы теста, каждый налогоплательщик узнает, нужна ли касса для ИП с учетом особенностей его деятельности. Тест максимально прост в использовании и размещен на официальном сайте ФНС, что сводит к минимуму риск того, что ИП неверно определит свою обязанность по применению ККТ, если будет самостоятельно изучать закон и все внесенные в него корректировки.

Если вы убедились, что ИП без кассового аппарата в 2020 году может работать, приобретать кассу не нужно и никаких штрафов не последует. Если предприниматель выяснил, что обязан применять онлайн-кассу, сразу возникает следующий вопрос: какой выбрать контрольно-кассовый аппарат для ИП? Об этом расскажем в следующем разделе.

Какие кассовые аппараты необходимы для ИП

Основное правило при покупке кассы — не покупайте первую попавшуюся бюджетную модель. Дешевизна может обернуться дополнительными ненужными расходами.

Чтобы понять, какие кассовые аппараты необходимы ИП в 2020 году, обратите внимание на следующее:

1. Подходящий тип кассового аппарата

Современные кассовые аппараты можно разделить на 4 группы:

- автономные аппараты — это кнопочные кассы в комплекте с аккумуляторами (их удобно применять на рынках, лотках, в ларьках);

- кассы для вендингов (торговых автоматов) и интернет-магазинов — эти устройства отличаются отсутствием печатающего устройства и возможностью отправки чеков покупателям на телефон или электронный адрес;

- фискальные регистраторы — это принтеры чеков в комплекте с фискальным накопителем, которые работают только под управлением специального программного обеспечения, установленного на компьютере, планшете, мобильном телефоне или на других аналогичных устройствах;

- смарт-терминалы (POST-системы) — это самое продвинутое кассовое оборудование с широким спектром возможностей, состоящее из принтера чеков, фискального накопителя, планшета и программного обеспечения.

2. Масштабы бизнеса

Если у ИП небольшой розничный магазин и средняя проходимость покупателей, он может выбрать бюджетную модель кассы со средней производительностью:

- с широкой чековой лентой 80 мм (АТОЛ-20Ф);

- узкой чековой лентой (ШТРИХ ON-LINE, АТОЛ-50Ф, АТОЛ-11Ф).

У таких касс приемлемая скорость печати (100−150 мм/с). В отдельных моделях может быть реализована функция автоотреза чеков. Имеется несколько интерфейсов для подключения (USB, RS 232, в некоторых Ethernet), возможно подключение денежного ящика.

Если ИП планирует оснастить онлайн-кассами супермаркет с большим потоком покупателей, следует остановить свой выбор на моделях касс с высокопроизводительными фискальными регистраторами, подключаемыми к РOST-терминалам:

- с широкой чековой лентой 80 мм (АТОЛ-22ПТК, АТОЛ-25Ф, АТОЛ-77, ШТРИХ-М-01Ф);

- узкой чековой лентой (АТОЛ-55Ф, ШТРИХ-ЛАЙТ-01Ф).

Эти модели отличает высокая скорость печати (более 150 мм/с), наличие функции автоотреза чеков, несколько интерфейсов для подключения (USB, Ethernet, RS 232), возможность подключения денежного ящика и увеличенный ресурс всех механизмов.

3. Особенности бизнеса

Если ИП организовал курьерскую службу, ему нужно ориентироваться на такие модели касс, которые позволяют при выезде к покупателю корректировать заказ на месте и выдавать покупателю чек. Такие задачи решают кассы, связанные с программным обеспечением, установленным на планшет, мобильный телефон или терминал сбора данных (например, АТОЛ 15Ф, АТОЛ 11Ф мобильный). Они снабжены аккумуляторной батареей и интерфейсами, с помощью которых кассовый аппарат связывается с устройством, где установлено кассовое программное обеспечение, и по ним же отправляет чеки оператору фискальных данных (ОФД).

Как выбрать кассу для интернет-магазина, узнайте здесь.

4. Планы по развитию бизнеса

Если предприниматель, владеющий небольшим бутиком или салоном красоты, не планирует расширяться, ему можно обойтись автономной (кнопочной) кассой (к примеру, Меркурий 115Ф, Меркурий 180Ф, Меркурий 185Ф, АТОЛ 90Ф и др.). Такие кассы стоят дешевле, просты в применении, соответствуют проходимости такой бизнес-точки, но при этом имеют минимальный функционал и низкую скорость печати чеков.

Развивать бизнес с автономной кассой затруднительно, так как:

- Заносить номенклатуру продаваемых товаров в кнопочный ККТ неудобно, как и подбирать ее из памяти кассы при оформлении чеков, а по закону № 54-ФЗ все ИП с 2021 года обязаны указывать номенклатуру в чеке.

- Сложно выстроить систему учета товаров, систему контроля остатков, интегрировать кассу с товароучетными системами, внедрить систему лояльности и скидок.

Если же ИП планирует расширять бизнес, ему больше подойдут смарт-терминалы (например, ЭВОТОР 7.2, ЭВОТОР 7.3, ЭВОТОР 10). Программная платформа таких систем регулярно пополняется новыми приложениями, увеличивающими возможности бизнеса (приложение для удаленного доступа к терминалу из любой точки мира, система лояльности клиентов, обмен с «1С», приложение для контроля за магазином и ключевыми показателями бизнеса).

Подводные камни при покупке онлайн-кассы

Онлайн-касса для ИП может стоить по-разному. Однако при приобретении кассового аппарата принцип «чем дешевле, тем лучше» не подойдет. Мы уже выяснили, что ИП необходимо оценить несколько моментов, прежде чем выбрать подходящую модель кассового аппарата. Какие-то модели не подойдут предпринимателю из-за особенностей бизнеса, а с другим кассовым оборудованием ИП сам не захочет иметь дело, если планирует развивать бизнес. Даже если цена покажется ему привлекательной — стоимость не является единственным определяющим фактором при выборе онлайн-кассы.

Но и это не всё, на что предпринимателю следует обратить внимание. Подскажем еще несколько важных нюансов, чтобы снизить риск напрасной потери денег и разочарования в приобретенном кассовом оборудовании:

- Выбирайте кассу на официальном сайте производителя.

- Не дайте себя заманить предложениями с чрезмерно заниженными ценами на ККТ — к примеру, за 900 руб. вам, скорее всего, предложат лишь аренду кассы, а не ее приобретение в собственность (современный кассовый аппарат не может так дешево стоить).

- Уточняйте у поставщиков комплектность кассы — некоторые из них, чтобы завлечь покупателя бюджетной ценой, указывают стоимость кассы без фискального накопителя или с фискальным накопителем на 12 мес. Для ИП такой аппарат не подойдет (нужен накопитель не менее чем на 36 мес.). В комплектации с фискальным накопителем стоимость кассы может увеличиваться вдвое.

- Обращайте внимание на мелкие (невидимые на первый взгляд) нюансы — иногда цена кассы указывается с учетом налогового вычета (за минусом 18 тыс. руб.), а сноска на это обстоятельство приведена в конце текста мелким шрифтом и на нее можно сразу не обратить внимания.

- Поинтересуйтесь у производителей, почему цена на кассу ниже рыночной — возможно, что аппарат по сниженной цене можно приобрести только в комплекте с дополнительными услугами (например, по регистрации кассы в ИФНС, ее техобслуживанию и др.).

Кроме этого, ИП следует предусмотреть, что деньги понадобятся не только на покупку кассы. Возникнут и сопутствующие материальные затраты: на настройку и подключение кассы, оплату интернета и услуг ОФД (тарифные планы размещены на их официальных сайтах), приобретение квалифицированной электронной подписи и т. д.

У ИП нет онлайн-кассы: какой штраф за это ему грозит

Что грозит предпринимателю, если по закону № 54-ФЗ он обязан применять онлайн-кассу, но не делает этого. В каком размере налоговики могут наложить штраф за онлайн-кассы для ИП? Законен ли товарный чек от ИП без кассового аппарата? Эти вопросы волнуют многих предпринимателей. За ответами обратимся к действующему законодательству:

- ИП могут оштрафовать за отсутствие кассы, применение ККТ старого образца, а также при неиспользовании имеющейся кассы (при ее неисправности или сознательном непробивании чеков кассиром) — конкретные размеры штрафов указаны здесь.

- ИП может выдать вместо кассового товарный чек только в том случае, если законодательство это допускает — к примеру, до 01.07.2019 не применяли ККТ (выдавая товарные чеки по просьбе покупателей) ИП на ЕНВД и ПСН, оказывающие определенные услуги, а также ИП на ПСН и ЕНВД в сфере розничной торговли или общепита, если у них нет наемного персонала (ч. 7.1 ст. 7 закона от 03.07.2016 № 290-ФЗ).

С нюансами применения онлайн-касс ИП на разных режимах налогообложения помогут разобраться материалы:

- «Онлайн-касса для ИП на УСН»;

- «Онлайн-касса для ИП на ЕНВД»;

- «Нужна ли онлайн-касса для ИП на патенте?».

Чтобы ответить на вопрос, нужна ли в 2020 году онлайн-касса для ИП, следует учесть все последние корректировки закона о ККТ № 54-ФЗ. Чтобы не запутаться, предприниматель может воспользоваться тестом «Нужна ли мне касса?» на сайте ФНС, ответив на вопросы которого он будет точно знать, обязан ли применять онлайн-кассу и с какого времени.

При выборе подходящего для ИП кассового аппарата следует учесть такие нюансы, как функционал отдельных типов касс, проходимость бизнес-точки, особенности бизнеса ИП и его планы по развитию предпринимательской деятельности. Если по закону ИП обязан применять онлайн-кассу, но уклоняется от этого, возможны штрафы.

Еще больше материалов по теме — в рубрике «Банк, касса, ККТ, платежи».

- закон «О применении ККТ. » от 22.05.2003 № 54-ФЗ

Источник: xn--h1apee0d.xn--p1ai

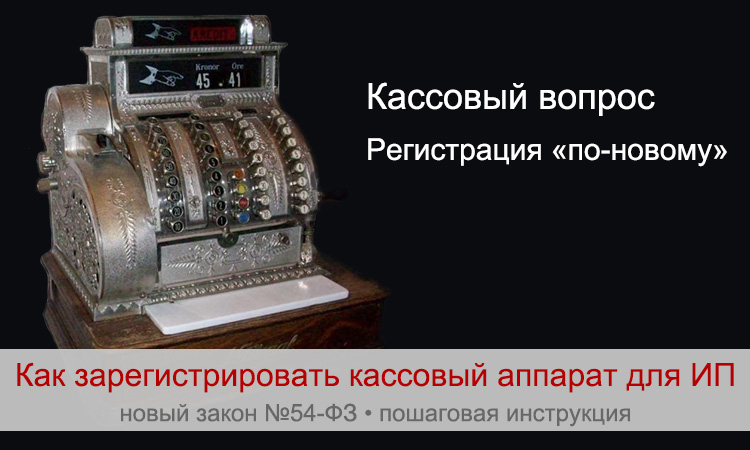

Как зарегистрировать кассовый аппарат для ИП — новые правила

Переход на онлайн-кассы изменил процедуру регистрации кассовой техники. Зарегистрировать кассовый аппарат для ИП по «новым» правилам стало проще.

Важное в статье:

Применять кассу можно только после того, как будет получена от ФНС карточка регистрации ККТ. При этом нести сам кассовый аппарат, как это было раньше, никуда не нужно.

Когда и кому нужно по «новым» правилам регистрировать кассовый аппарат?

По новой редакции главного закона об использовании касс №54-ФЗ, регистрировать кассу ИП придется в двух случаях :

- Предприниматель открывает бизнес, планирует принимать оплату наличными, и законом №54-ФЗ его деятельность не освобождена от применения кассы, – это было и до «кассовой реформы». Зарегистрировать кассу нужно до начала приема наличных. Нужно ли регистрировать кассовый аппарат для ИП, если устанавливается касса «нового» образца? Нужно. Как и ранее, предприниматель может использовать только кассовую технику, которая поставлена на учет в ФНС. Это касается и онлайн-касс, но сама процедура регистрации стала проще (об этом в следующем разделе статьи).

- Предприниматель ранее был освобожден от применения кассы, но теперь льгота отменена. Это касается ИП на ЕНВД, патентной системе налогообложения, ИП, выполняющих работы, оказывающих услуги населению и выписывающих бланки строгой отчетности вместо кассы, а также использующих торговые автоматы. Зарегистрировать и начать использовать кассу надо до 01.07.2018 и отдельным категориям ИП — до 01.07.2019.

*В срок до 01.07.2017 доработать ККТ либо поменять на новую (онлайн-кассу) должны были предприниматели, которые ранее уже пользовались кассой. При этом новый или доработанный кассовый аппарат также проходил новую регистрацию.

Обязательно ли регистрировать ККМ для ИП на УСН? Это зависит от вида деятельности. Само применение УСН не дает право ИП работать без кассы. Но ранее предприниматели, оказывающие услуги (а это, как правило, ИП на УСН), могли не использовать ККТ. По новым правилам при услугах населению без кассы можно обойтись только до 01.07.2019, а в некоторых случаях — до 01.07.2018.

По Закону 54-ФЗ (в новой редакции) без кассы могут работать предприниматели, занимающиеся следующими видами деятельности:

- сдача ИП в аренду (наем) жилых помещений, принадлежащих этому индивидуальному предпринимателю на праве собственности;

- продажа газет и журналов, а также сопутствующих товаров в киосках (доля продажи газет и журналов не менее 50% товарооборота, ассортимент товаров должен быть утвержден на уровне региона);

- продажа ценных бумаг;

- продажа проездных билетов / талонов в общественном транспорте;

- услуги питания во время учебных занятий в общеобразовательных учреждениях;

- торговля на розничных рынках, ярмарках, в выставочных комплексах, а также на других территориях, отведенных для осуществления торговли, за исключением находящихся в этих местах торговли магазинов, павильонов, киосков, палаток, автолавок, автомагазинов, автофургонов, помещений контейнерного типа и других аналогично обустроенных и обеспечивающих показ и сохранность товара торговых мест (помещений и автотранспортных средств, в том числе прицепов и полуприцепов), открытых прилавков внутри крытых рыночных помещений при торговле непродовольственными товарами, кроме торговли непродовольственными товарами, которые определены в перечне, утвержденном Правительством РФ;

- разносная торговля продовольственными и непродовольственными товарами (за исключением технически сложных товаров и продовольственных товаров, требующих определенных условий хранения и продажи) в пассажирских вагонах поездов, с ручных тележек, велосипедов, корзин, лотков (в том числе защищенных от атмосферных осадков каркасами, обтянутыми полимерной пленкой, парусиной, брезентом);

- торговля в киосках мороженым, безалкогольными напитками в розлив;

- торговля из автоцистерн квасом, молоком, растительным маслом, живой рыбой, керосином, сезонная торговля вразвал овощами, в том числе картофелем, фруктами и бахчевыми культурами;

- прием от населения стеклопосуды и утильсырья, за исключением металлолома, драгоценных металлов и драгоценных камней;

- ремонт и окраска обуви;

- изготовление и ремонт металлической галантереи и ключей;

- присмотр и уход за детьми, больными, престарелыми и инвалидами;

- реализация изготовителем изделий народных художественных промыслов;

- вспашка огородов и распиловка дров;

- услуги носильщиков на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах;

- деятельность ИП в отдаленных или труднодоступных местностях (за исключением городов, районных центров, поселков городского типа), перечень таких местностей утверждается регионом.

До 1 июля 2018 г. не применять контрольно-кассовую технику вправе предприниматели:

— на патентной системе налогообложения;

— выполняющие работы, оказывающие услуги населению (при выдаче бланков строгой отчетности);

— «торгующие» с использованием торговых автоматов.

Если предприниматель имел право не применять ККТ по «старому» закону (т.е. по 54-ФЗ в редакции до 15.07.2016), то он вправе работать без кассы до 01.07.2018.

Инструкция, как зарегистрировать кассу для ИП по новым правилам: 3 простых шага

Чтобы поставить на учет кассу, надо подать заявление в ФНС. Это можно сделать двумя способами :

При любом из вариантов регистрация проходит в 3 простых этапа. Но предварительно необходимо купить кассу либо модернизировать имеющуюся.

Шаг 0 . Купить новую кассу или доработать ту, что есть.

Модель кассового аппарата должна быть в реестре ККТ. Касса должна содержать фискальный накопитель – также из реестра фискальных накопителей.

Если касса ранее уже использовалась и планируется ее доработка, ККТ надо модернизировать и после этого поставить на учет.

Шаг 1 . Заключить договор с оператором фискальных данных.

Оператор фискальных данных (ОФД / Оператор) – это уполномоченная организация, которая передает данные в ФНС. Весь смысл применения новых касс – передача информации о кассовых операциях в налоговую в реальном режиме времени, т.е. онлайн. Это и будет обеспечивать Оператор. На сайте ФНС есть перечень ОФД.

Шаг 2 . Подать заявления на регистрацию ККМ

Заявление можно заполнить и передать в налоговую инспекцию в бумажном виде (лично), в электронном виде – на сайте ОФД или на сайте ФНС.

Готовится новый бланк Заявления о регистрации (перерегистрации) контрольно-кассовой техники, с проектом документа можно ознакомиться по ссылке http://regulation.gov.ru/. Пока действует форма, утвержденная в 2017 году.

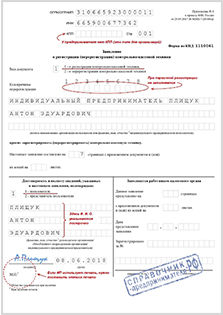

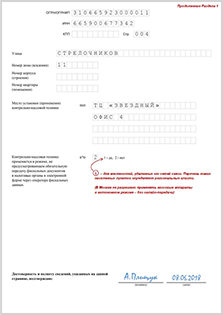

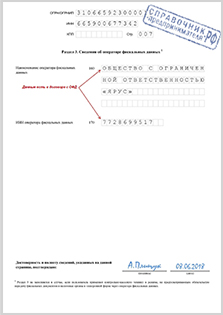

Заявление о регистрации ККТ – несложный документ из Титульного и 3 разделов, ниже бланк и иллюстрации.

Налоговая инспекция, не позднее следующего рабочего дня с момента получения – проверяет заявление и выдает регистрационный номер ККТ.

Шаг 3 . Направить отчет о регистрации кассового аппарата

Регистрационный номер ККТ, полученный в налоговой (см. шаг 2), нужно «записать» в фискальный накопитель, а также указать данные: ФИО предпринимателя, сведения о кассовом аппарате и т.д.

Кассовый аппарат сформирует отчет о регистрации. Этот отчет направляется в ФНС через «личный кабинет» на сайте ФНС либо через ОФД. Можно передать и в бумажном виде, но на этом этапе даже если ИП не пользуется личным кабинетом на налог.ру, договор с Оператором уже заключен – и электронно направить удобнее.

Сформировать и направить отчет о регистрации надо не позднее следующего рабочего дня после получения регистрационного номера.

ФНС после получения отчета – направляет в ответ карточку регистрации ККТ. На этом процесс регистрации кассы завершается.

Для формирования и направления карточки регистрации ККТ у налоговой инспекции есть 10 рабочих дней. То есть, вся регистрация может занять 13 рабочих дней, даже при использовании онлайн-сервисов. Это немалый срок и его нужно учесть, особенно при замене кассового оборудования.

Для наглядности схема – Как зарегистрировать ККМ для ИП: новые правила

Ответы на частые вопросы

ᐈ Какие нужны документы для регистрации кассы для ИП?

Для регистрации ККТ необходимо заявление. При его заполнении ИП понадобятся данные :

- ОГРНИП и ИНН предпринимателя,

- наименование и заводской номер ККТ и фискального накопителя

- адрес, где будет работать ККТ

- наименование и ИНН оператора фискальных данных

В процессе регистрации появится еще один документ – «Отчет о регистрации». Это первый фискальный документ сформированный ККТ, его также надо отправить в ФНС.

ᐈ Как заполнить заявление о регистрации ККТ?

Порядок заполнения бланка заявления зависит от варианта его направления в ФНС: это можно сделать электронно или, как и ранее, – в бумажном виде (лично либо почтой).

Для заполнения бланка в бумажном виде воспользуйтесь формой выше и образцом для ее заполнения.

При подготовке «бумажного» заявления нужно учесть :

- бланк заполняется отдельно на каждую ККТ, если их несколько;

- нельзя делать исправления, печатать форму на двух сторонах листа;

- при заполнении на ПК – используется шрифтом Courier New размером от 16 до 18 пунктов (это требование учтено в бланке, который размещен в статье), в пустых ячейках и полях можно не ставить прочерки;

- при заполнении вручную – поля нужно заполнять слева направо (т.е. начиная с самой первой ячейки в поле) заглавными печатными буквами, в незаполненных ячейках и полях ставятся прочерки.

ᐈ Как направить заявление в ФНС?

ᐈ Как предпринимателю получить регистрационный номер ККТ?

Регистрационный номер ККТ выдает ФНС не позднее следующего рабочего дня после получения заявления о регистрации ККТ.

ИП получит регистрационный номер ККМ таким же способом, как было направлено заявление: электронно, лично либо почтой.

ᐈ Как сделать отчет о регистрации ККТ и направить его в ФНС?

Сразу после получения регистрационного номера, не позже следующего рабочего дня, надо провести активацию фискального накопителя: фискальный накопитель вставляется в кассу, подключается питание и устанавливается необходимо программное обеспечение кассы – все эти шаги подробно описаны в инструкции к приобретенной ККТ.

В кассе выбираются необходимая операция («фискализация кассы», «мастер регистрации» или др.) и по шагам вводится запрашиваемая информация :

- Ф.И.О. предпринимателя полностью,

- система налогообложения,

- серийный номер ККТ и фискального накопителя – информация есть в технических паспортах и на корпусе (приготовьте данные заранее),

- регистрационный номер ККТ, который выдала налоговая.

Кассовый аппарат выдаст первый фискальный документ «Отчет о регистрации», сведения их этого отчета: дату, номер документа, фискальный признак – надо направить в налоговую электронно либо в бумажном виде.

Срок направления данных в ФНС: не позднее следующего рабочего дня после получения регистрационного номера ККТ.

ᐈ Как получить карточку регистрации ККТ?

Карточку регистрации кассы налоговый орган выдаст в течение 10 рабочих дней. Если заявление на регистрацию подавалось электронно – карточка также будет направленна в электронном виде.

При необходимости предприниматель может запросить карточку в бумажном варианте. Для этого надо подать в ФНС заявление в свободной форме. Налоговая направить карточку (как правило, почтой) после получения запроса в течение 5 рабочих дней.

Если ИП только планирует установку касс — 5 практических советов, как подключить онлайн-кассы

Если в планах использовать кассы, а особенно – несколько, надо заранее спланировать установку ККТ с учетом «нового порядка».

Итак, как оформить кассовый аппарат для ИП с минимальными потерями денег и времени?

- Составьте план подключения онлайн-касс. Если сроки пока не поджимают – учтите, может ли в ближайшее время дополнительно возникнуть необходимость перерегистрации ККТ. Например, смена адреса, ФИО – влечет «внеплановую» замену ЭКЛЗ.

Учет вероятности смены ЭКЛЗ сэкономит деньги. - Если есть в наличии старые кассы — уточните на сайте производителя ККТ либо в ЦТО (центр технического обслуживания): можно ли модернизировать используемый кассовый аппарат и сколько понадобится времени.

Подумайте, надо ли дорабатывать кассу или пора сменить на новую? Возможно, самое время купить новую технику, если она уже свое «отжила», чтобы затраты за доработку не оказались напрасными. - Выясните вопросы с организацией интернет-доступа.

- Спланируйте расходы: на покупку / доработку ККТ.

- Спланируйте сроки установки онлайн-кассы.

Если будет доработка кассы, планируйте сроки совместно с ЦТО. При этом надо учесть время, необходимое: на модернизацию кассы, для регистрации в ФНС.

Напомним, процесс регистрации кассы может занять 13 рабочих дней. До его завершения, то есть до получения от ФНС карточки регистрации, использовать ККМ нельзя.

- Государственный реестр контрольно-кассовой техники: ссылка

- Реестр фискальных накопителей: ссылка

- Реестр операторов фискальных данных: ссылка

- Федеральный закон от 22 мая 2003 г. № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт»

Источник: xn—-7sbbglfctdartkggiohcjidi8b5gqk.xn--p1ai