Когда мы открываем графики, то первое, что нужно понять — что с рынком. В каком он состоянии? От ответа на этот критически важный вопрос зависит успешность вашей торговой системы. Ибо волшебной системы под все условия рынка мне что-то не попадалось. Чтобы знать, какой инструмент и как использовать нужно точно понимать, для какого состояния рынка он предназначен.

В трендовых рынках и рынках в консолидации действуют разные рыночные механизмы. Адаптация под них — задача, которую должен решить каждый трейдер прежде чем тратить свои кровные.

Именно поэтому линии тренда и каналы используются в трендовых рынках, а поддержка/сопротивление, точки пивот и другие инструменты так хороши при боковом движении.

А состояний у рынка, строго говоря, всего 3:

- тренд вверх;

- тренд вниз;

- консолидация.

Есть много способов для определениях этих состояний рынка, мы воспользуемся несколькими, наиболее доступными для понимания. Включая линии тренда, индикатор ADX, полосы Боллинджера и скользящие средние.

Выход цены из консолидации. Как не допустить ошибки трейдинг?

Тренд

Трендовый рынок движется всегда в одном направлении. Цена при этом бегает вверх/вниз, но общий вектор движения остается неизменным. А любое движение цены против общего тренда становится всего лишь откатом.

Самый простой и эффективный инструмент определения тренда вы уже знаете. Это линии тренда:

Вспоминаем: если цена демонстрирует обновление верхних максимумов и верхних минимумов — это восходящий тренд.

Если нижних максимумов и нижних минимумов — это тренд вниз.

Некоторые валютные пары или активы более трендовые, поскольку их ликвидность приводит к повышенной волатильности и, соответственно, большим и вкусным трендам. Тренд — он и в Африке тренд. Все в движении цены подчинено ему. Определять же тренд можно не только линиями или каналами, но и другими методами, скажем, техническими индикаторами.

ADX для тренда

Индикатор ADX (Average Directional Index), детище Велса Уайлдера, создавался именно для идентификации трендов. Если ADX больше 25, по шкале от 0 до 100, это одно из указаний именно на тренд. Однако, как и все индикаторы, ADX вовсе не предсказывает будущее, а просто дает одну из подсказок.

Любопытно, что ADX не связан с направлением. Он будет всегда идти вверх при росте тренда, причем не важно, тренда вверх или вниз.

Вот пример. Цена идет вниз, ADX устойчиво больше 25 (для обозначения чего мы на уровне 25 провели горизонтальную линию).

Тренды и скользящие средние

Если ADX вам не по душе, для определения тренда можно использовать старые добрые скользящие средние. Мы уже обсуждали, для определения моментума удобно использовать три скользящие. Возьмем три скользящих с периодами 7, 20 и 65. Ждем их пересечения, затем скользящие должны красиво выстроится одна над другой. Если 7 находится над 20, а та над 65 — перед нами красноречивое доказательство тренда.

Что такое консолидация?

Если же скользящие выстроены в обратном направлении, тренд идет вниз. Все это вы уже должны знать по уроку Скользящие средние.

Тренды и полосы Боллинджера

Еще один способ определить тренды — это использовать полосы Боллинджера. Один из самых популярных индикаторов в мире. Скажем, когда я собирал библиотеку из 150 стратегий для бинарных опционов, больше всего там, в процентом соотношении, были вариации именно этих полос.

Тренды, надо сказать, не такой частый гость на валютном рынке. Я имею в виду настоящие, сильные, резвые тренды. В основном, рынок предпочитает пребывать в том или ином боковике — разновидности консолидации. Если рынок отдыхает в боковике, рано или поздно он перейдет в тренд. Чтобы это определить, мы используем немножко хитрый метод и поставим аж две полосы боллинджера, смещенные по отношению друг к другу.

Для смещения одной полосе мы назначим значение 1 для параметра StdDev, а второй оставим базовое значение 2. Это позволяет лучше определить зоны консолидации и трендов.

Сразу видна зона на продажу. Она находится между двумя нижними полосами боллинджера со смещением 1 и 2. При этом свечи не должны выходить за вторую, внутреннюю полосу, благодаря чему мы и убедимся в силе нисходящего тренда. Для тренда вверх все наоборот. Свечи будут находится между верхними двумя полосами.

А вот когда свечи находятся во внутреннем канале — это ее величество консолидация. Ни рыба, ни мясо. Тренда нет, зато есть канал из поддержки/сопротивления, который хорошо эксплуатировать, если перейти на младшие таймфреймы. Полосы Боллинджера — очень популярный метод определения трендов, стоит пробовать.

Пример с живого графика:

Консолидация (боковое движение цены)

Рынок со смешным словом «консолидация» у нас принято называть «боковиком». Хорошее такое, русское слово, правда? Боковик — цена идет в боковом движении. В канале, который можно очертить линиями поддержки и сопротивления, через которые цена пока что не может пройти.

Внутри этого канала цена демонстрирует уже микро-трендики. Именно на таких вот боковых каналах надо делать в бинарных основные деньги. Любят их и другие ребята, ибо для боковиков существует множество систем торговли. А вот тренды – это идеальная тема уже для форекса.

О работе с ценой в боковом движении цены много рассказывалось в дневниках, есть целые школы price action, посвященные этому состоянию рынка. Поэтому мы отдельно вернемся к ним уже в другом уроке, а пока что возьмем те же инструменты, что мы использовали для определения трендов.

Консолидация: ADX

Индикатор ADX можно использовать не только для определения трендов, но и для консолидации. Помните, что тренд начинается, если ADX больше 25? А о чем говорит его пребывание за этой границей, внизу? Правильно — о боковом движении. Если ADX меньше 25, это намек именно на консолидацию.

Пример на живом графике:

Консолидация: полосы Боллинджера

И полосам Джона Боллинджера мы в боковом движении найдем применение. Это одно из базовых условий: если рынок волатилен, полосы расширяются, если нет — сужаются. Эдакий дышащий червяк. Вот когда полосы сжатые и худые, то волатильность низкая, а движение цены вялое и скучное. Когда же начинается расширение полос, речь идет о появлении нового тренда.

Пример на живом графике:

При боковом движении цены, полосы Боллинджера весьма часто худые и совершенно горизонтальные. Худой червяк любит боковые ходы — так проще всего запомнить. Боковик — подарок для бинарных опционов. Когда цена четко движется между двумя горизонтальными линиями, остается использовать осцилляторы или паттерны price action для того, чтобы найти подходящую зону входа. Обожаю.

Консолидация: осцилляторы

Именно в боковом движении лучше всего использовать осцилляторы, что я сам порой и делаю. Посмотрим на примере GBP/USD и стохастика:

Статистически, в боковом движении чаще всего пребывают валютные кроссы. Это пары, в составе которых нет USD. Например, AUD/CAD, GBP/JPY, EUR/CHF и прочие.

Откат или разворот?

Весьма популярный и актуальный вопрос: а как, собственно, различить, разворот ли это рынка либо временный откат, после которого тренд продолжится?

Похоже, что цена развернулась, самое время покупать? А вот и нет — это лишь откат против тренда. Микроволна в большой волне. Ведь, как мы помним из теории Доу, тренды всегда идут волнообразно:

Поэтому нам нужно уметь определять продолжение тренда от его разворота.

Откат против тренда

Откат (другие обозначения — коррекция или ретрейсмент) — это временное движение цены против общего тренда. Фактически, вся цена, любого актива в мире — это всегда история тренда и откатов.

Разворот

С разворотом все наоборот — это когда восходящий тренд сменяется на нисходящий или наоборот. Выглядит разворот следующим образом:

Увы, 100% метода отличать развороты от откатов не существует — иначе какой простой была бы торговля! Но, с опытом и с использованием различных методов вы научитесь с ними работать. А чтобы не терять деньги при неудачной классификации отката как разворота или наоборот не забывайте основы: риск- и мани-менеджмент спасут ваши кошелечки.

Как определить разворот

Посмотрим, как отличаются характеристики разворота и отката.

- обычно происходит после сильного движения цены;

- живет недолго;

- фундаментальные (макроэкономические) данные не меняются;

- в восходящем тренде есть намеки на его продолжение, аналогично для нисходящего.

- может произойти в любое время;

- долгосрочный;

- фундаментальные показали меняются — они же зачастую и являются причиной разворота;

- в восходящем тренде нет намеков на его продолжение, сила покупателей уменьшается (и наоборот для нисходящего тренда).

Увы, гарантированных методов позволяющих определить, где откат, а где тренд конечно же нет. Я бы такой купил за любые деньги, да все бы купили. Поэтому определяют это множеством самых различных инструментов, от простого мультифреймового анализа и линий тренда до разнообразных систем.

Разворот: уровни фибоначчи

Хотя я сам не являюсь поклонником фибоначчи и его многочисленных аналогов, похоже что их используют все, кроме меня. Прислушаемся к практикам этого инструмента, раз рынок его так любит. По их словам, статистически откаты чаще всего случаются на уровнях 38.2, 50 и 61.8% — те самые уровни ретрейсмента фибоначчи.

Если цена пробила эти уровни, речь вполне может идти о развороте тренда. Увы, технический анализ — не точная наука, так что мы всегда будем иметь дело с вероятностями. В случае фибоначчи, откаты идентифицируются вот так:

Как видите, каждый откат тестирует определенный уровень, прежде чем развернутся далее по тренду. И это повторяется в дальнейшем. А вот если бы цена уверенно пробила эти уровни один за другим — это свидетельство долгосрочного разворота.

Разворот: точки пивот

Другой метод определения откатов — использование уже описанных точек пивот. В восходящем тренде нижние точки поддержки (S1, S2 и S3) будут выполнять роль условных уровней, пробой которых может свидетельствовать об изменении тренда, а не откате. И наоборот для точек сопротивления (R1, R2 и R3).

Пробой этих уровней — еще один намек на разворот. Так что не забудьте перечитать урок о пивотах, чтобы не забыть, о чем там речь.

Разворот: линии тренда

Линии тренда — вообще элементарный метод определения того, изменился ли тренд или это откат. Если объединить линии тренда со свечными комбинациями и паттернами прайс экшн, можно добиться действительно впечатляющих результатов.

Разворот: ценовые максимумы и минимумы

Наконец, мой любимый метод определения откатов и разворотов — это использовать базис теории Доу: минимумы и максимумы цены. Самую простую технику для этого описал Мартин Принг, перевод лекции которого, любезно сделанный Никитой, можно скачать здесь.

Принг дает простейшее объяснение, «прокачивающее» базовое понимание любого рынка.

Рыночное состояние цены

Как видите, используя нехитрые приемы, мы можем наработать практические варианты решений для определения того, разворачивается ли цена или идет дальше по тренду.

Тренды, откаты и консолидация — три столпа любого рынка. Я также советую крайне внимательно отнестись к свечным комбинациям в зонах разворота, будь-то линии тренда, пивоты или другие инструменты.

Изучайте их. Сохраняйте скриншоты. Ищите на истории. Не ленитесь. Только так можно научиться, со временем, лучше определять поведение цены.

В какой-то момент, вы будете это чувствовать на интуитивном уровне. Но это лишь продолжение вашей трейдерской практики, что перешло, после многомесячной отработки, на новый уровень.

Опытные водители не задумываются о том, когда выжимать сцепление, а когда дергать ручку КПП. Мало того: они даже чувствуют габариты машины. Казалось бы, невероятное дело: ты внутри, она снаружи, а ты чувствуешь, что от бампера до тротуара осталось 5 см. В трейдинге нужно просто дойти до аналогичного уровня интуитивного восприятия, основанного на многочасовой теории и практике. Поэтому конкретный инструмент не так уж важен – куда актуальнее ваш уровень владения им.

Источник: binguru.net

Консолидация в трейдинге: введение

Консолидация на финансовых рынках

![]()

- 04.09.17

- 0 комментариев

- 9310

Что такое консолидация? Этот термин имеет несколько значений и связан с объединением или укреплением чего-либо: он может использоваться в медицине, геологии, бухучете и пр. В этой статье я хочу поговорить именно о рыночном понятии, которое касается изменения котировок (цен).

Итак, консолидация это состояние, при котором цены двигаются и меняются в узком диапазоне без определенной тенденции . Часто под ней понимают коррекцию или боковой тренд с минимальным диапазоном.

Можно также сказать, что консолидация это некоторое рыночное равновесие, спровоцированное примерным равенством предложения и спроса на актив, либо просто отсутствием на рынке игроков.

Консолидацию можно встретить как на валютном, так и фондовом рынке. И в том, и в другом случае она нередко предшествует появлению важных новостей, после чего стоимость актива резко выходит из коридора и может на одном дыхании пройти целую сотню или даже тысячу пунктов. Верно и обратное: консолидация в равной мере характеризует стабильность биржевого курса, наступающую после возрастания или убывания тренда.

Если речь не про котировки отдельной ценной бумаги, а целого биржевого индекса, то говорят про консолидацию рынка или про консолидированный рынок. Как уже упоминалось чуть выше, при данном явлении на рынке создается некий паритет, который объясняется двумя причинами, действующими порознь или одновременно:

Чем обоснована консолидация рынка?

Главной причиной возникновения подобной ситуации является примерно одинаковые объемы сделок на покупку и продажу актива — например, на акции. Также консолидация возникает после резкого подъема цен – когда ресурсы для роста кончаются и система начинает стабилизироваться на новом уровне.

На состояние стабилизации курса влияет и отсутствие событий – ведь когда ничего не происходит, нет повода и для изменения цен. При этом текущий уровень цен приходится по душе как покупателям, так и продавцам. Часто во время консолидации количество сделок сразу уменьшается, так как множество трейдеров переходит в режим ожидания.

В случае длительного периода фаза консолидации очень похожа на состояние флета, когда цена меняется вверх или вниз всего на несколько пунктов. Однако первая характеризуется именно «передышкой» рынка, т.е. наступает после яркого восходящего или нисходящего тренда. Флет же может возникнуть в любой момент. И консолидация, и флет при этом отличаются повышенной вероятностью начала сильного тренда по завершении спокойной фазы.

Примеры консолидации

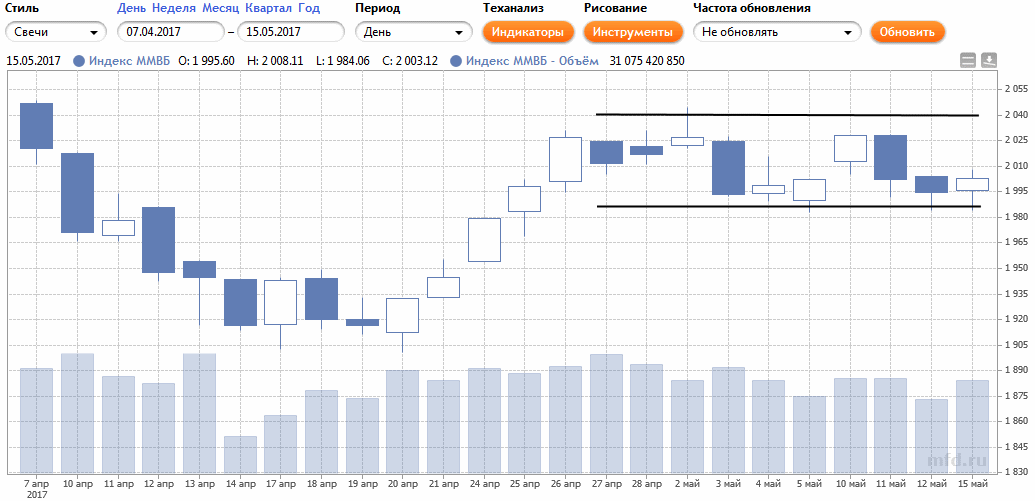

В конце апреля — начале мая 2017 года российский фондовый рынок находился в фазе консолидации, которая с небольшими колебаниями продолжилась до середины месяца. Можно обратить внимание и на то, что этой фазе предшествовал заметный рост котировок примерно с 1900 до 2000 пунктов.

Понятно, что консолидация фондового индекса означала консолидацию и многих отдельных акций: например, можно заглянуть в график «Лукойла», где с начала мая рисуется почти горизонтальная область спроса и предложения на акции. В обыкновенных акциях «Газпрома» также наблюдается похожая формация, которая видна и на графике ценных бумаг «Магнитогорского МК» — наконец, в акциях «Норильский Никель» тоже прослеживается стабильность бокового курса.

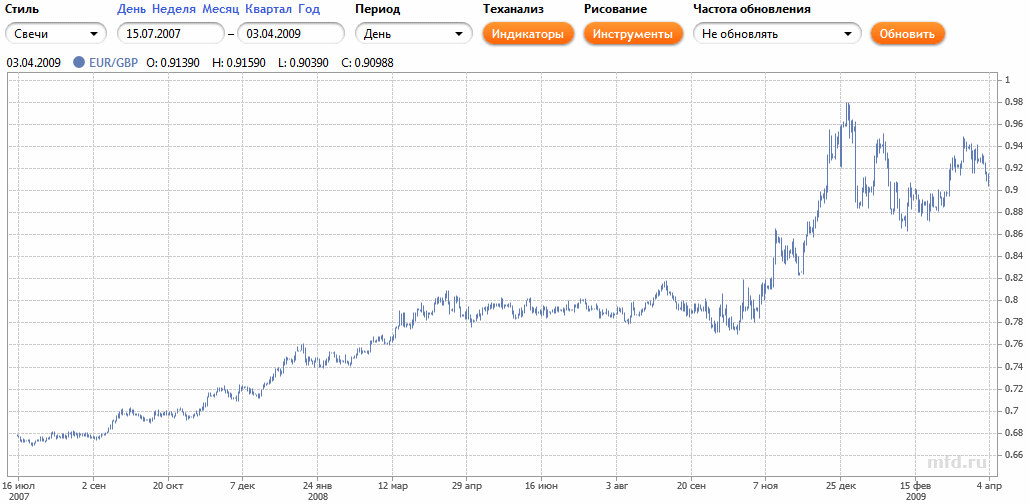

Другой пример (один из очень многих) можно взять с валютного рынка, рассмотрев валютную пару евро-британский фунт:

Как видно, здесь кривая после нескольких месяцев роста консолидировалась в апреле 2008 года и находилась во флете почти до ноября, после чего последовал резкий скачок вверх. Похожий период был у российского рубля до начала резкого ослабления к доллару с осени 2014 года.

Выводы

Консолидация может говорить о том, что рынок находится в некой паузе, формируя новые модели — либо растущей, либо нисходящей волны. Для трейдеров данная фаза часто является поводом для наблюдения за активом, чтобы не пропустить возможность для совершения выгодных сделок при зарождении сильного тренда. Для инвесторов консолидация просто одно из состояний рынка, не требующее каких-либо спонтанных действий.

Источник: investprofit.info