Исполнение условий сделки, выполнение операций по покупке или продаже продукции, любая оплата должны проходить при правильном оформлении. Компания должна создать и оформить счет в банке, которому присваивается простой номер. Этот счет применяется для получения денежных средств и их отправки.

Чтобы создать и сформировать платеж, сотрудник отдела бухгалтерии должен заполнить специальный документ, который называется платежное поручение — это форма и порядок оплаты, которая проходит путем распоряжения владельца счета для банка перевести определенный объем средств на счет указанного абонента, который может быть открыт в этом же или любом другом учреждении. Является наиболее простой и распространенной формой оплатить любую операцию.

Что это такое?

За все время существования коммерческой деятельности существовало большое количество различных видов и способов платежей и оплат. Одним из наиболее продвинутых, надежных и проверенных можно назвать оплату посредством платежного поручения (ПП).

Что такое платежное поручение?

Этот термин обозначает форму безналичного расчета, во время которого владелец счета или плательщик предоставляет поручения для банковского учреждения, где у него открыт личный счет, перевести указанное количество денежных средств на счет получателя, который отображается в документе. В результате, со счета плательщика указанная сумма снимается и отправляется получателю.

Важно! Заполнение ПП может выглядеть как внесение данных в специальный бланк. Возможно сделать заполнение в персональном кабинете на сайте банка.

Банковская структура при указанных видах расчетов берет на себя обязательство согласно поручения компании с применением средств, которые присутствуют на его счетах, отправить необходимую сумму на указанный счет предприятия или лица, отмеченного плательщиком.

Исполнение ПП производится банковским учреждением в срок, который указан в контракте о банковском обслуживании или в порядке составления, установленным законами Российской Федерации. Пример: ПП, которые создаются для перевода денежной суммы от плательщика налогов в систему бюджета РФ, проводятся учреждением на протяжении одного операционного дня.

Обратите внимание! ПП, может быть взято банком в работу и средства переведены только если у плательщика на счете есть в наличии указанная сумма.

Исключениями могут быть только случаи, которые отображены в контракте на обслуживание с банком.

Для чего необходимо

Платежка — это средство оплаты, которое необходимо любой компании в процессе ее деятельности. Все юридические лица на территории Российской Федерации обязаны платить налог (НДС, НДФЛ), страховой взнос за нанятых сотрудников, денежные выплаты по условиям сделки, контракта и прочие платежи. Это может свидетельствовать о том, что предприятие или индивидуальный предприниматель (ИП) ведет активную деятельность с движениями средств по счетам.

Что такое документ «Платежное поручение» и для чего он нужен? asistent.kz

ПП необходимо для того, чтобы составить такие операции и выплаты:

- выплата средств контрагентам за товар, который был отгружен, предоставленные услуги, всевозможные работы, которые были произведены поставщиками;

- выплате налоговых сборов и взносов в бюджеты различных уровней, а также на счета внебюджетных фондов, оплата штрафа или пени, которая была начислена органами проверки;

- переводу денежных сумм для необходимости размещения займов, возвратов или депозитов, а также процентных выплат согласно этим услугам;

- размещению предварительной оплаты услуг, работ, продукции;

- переводу денежных сумм прочим лицам, с которыми выполняются обязательства по договорам, сделкам;

- выполнение периодических выплат, согласно условий и схем контракта.

Согласно списка видно, что ПП применяется компанией практически для всех возможных видов платежей.

Виды

На сегодняшний день применяется два вида ПП. Они могут быть досрочными или срочными. Первое используется согласно договоренности участников, которые работают по контракту, например, во время покупки или продажи, если такая форма не несет убытков участникам.

Срочное ПП используется в таких случаях:

- когда оплата выполняется авансом, что значит оплату до момента отгрузки продукции, оказания услуг, проведения работ;

- в случаях, когда оплата производится после момента отгрузки продукции и других услуг или работ;

- выполнение частичных платежей, которые проводятся при обязательствах по контракту на крупные суммы.

ПП может быть оплачено полностью или частично, если не счете плательщика нет соответствующей суммы. Это должно быть предусмотрено банковским соглашением. Тогда документ помечается соответствующей отметкой учреждения.

Платежное поручение может выполняться в нескольких формах. Есть возможность создания квитанции с применением системы «Клиент-Банк» или в классическом бумажном варианте. ПП в электронном виде, которые передаются по специальным каналам связи, оформляются каждым банковским учреждением согласно установленного порядка, защиты и приема. Если выбранная форма является цифровой, то платежка, образец которой невозможно вывести на бумажные носители, является максимально защищенной.

Правила заполнения

Образец ПП оформляется плательщиком самостоятельно. Стандарт и форма самого документа регулируется законодательными нормами и представляют собой бланки строгой отчетности. При заполнении требуется соблюдать максимальную внимательность и аккуратность.

Порядок заполнения бланка заключается в указании такой информации в соответствующих пунктах:

- код согласно ОКУД, название документа;

- номер платежки, дата формирования указываются в виде день.месяц.год;

- вид создаваемого платежа;

- указывается отправитель и адресат переводимой суммы, а также реквизиты сторон (КПП, счета, ИНН);

- реквизиты и данные банковских организаций всех участников, их корреспондентские счета, БИК, субсчета;

- назначение оплаты и указание суммы НДС отдельно. В том случае, когда получатель не является плательщиком такого налога, согласно закона, то ставится надпись «не облагается НДС»);

- денежная сумма, которая подлежит переводу (проставляется прописью и в цифровом варианте);

- очередь исполнения оплаты согласно нормативным актам на сегодняшний день;

- тип операции указывается согласно правилам выполнения учета в кредитной организации на территории государства;

- проставляются подписи ответственных лиц со стороны отправителя и ставятся печати (в случаях, которые установлены законодательством);

Недопустимо наличие в документе ошибок и исправлений, когда вносятся все реквизиты. Если требования по оформлению не соблюдены, то банковская организация такую бумагу в работу не принимает.

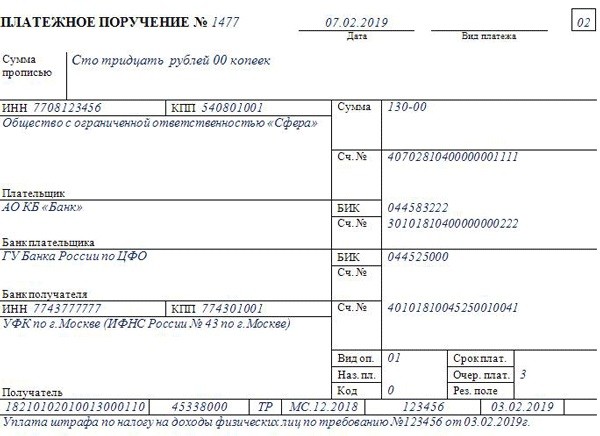

Как правильно заполнить

Правильно оформленный и заполненный документ можно посмотреть на представленном рисунке образца.

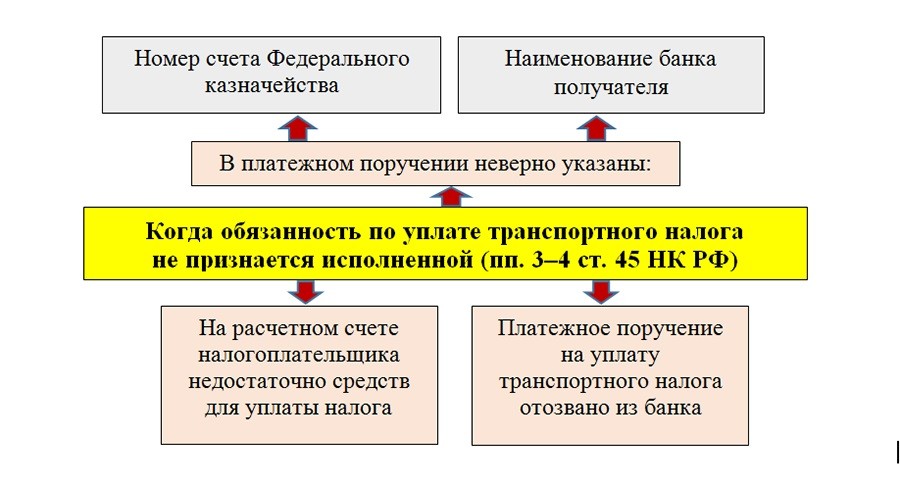

Следует соблюдать такой способ заполнения, на примере налоговой выплаты:

- статус отправителя. «01» — если оплату уплачивает юрлицо, «09» — если платеж уплачивает ИП, «02» — если сумму уплачивает организация/ИП в качестве налогового агента;

- вносятся ИНН, КПП;

- краткое название организации/ОП, Ф.И.О. предпринимателя;

- получатель. УФК по_____(наименование региона, в котором уплачивается налог), а в скобках указывается конкретная ИФНС. Например, «УФК по г. Москве (ИФНС России № 14 по г.Москве)»;

- ОКТМО. Код ОКТМО по месту нахождения организации/ОП/имущества/транспорта. Код ОКТМО по месту жительства ИП. При уплате торгового сбора указывается код ОКТМО по месту нахождения торгового объекта, в отношении которого уплачивается данный сбор;

- очередность;

- КБК. Код бюджетной классификации, соответствующий уплачиваемому налогу/взносу;

- основание. Как правило, в данном поле указывается одно из следующих значений: «ТП» — при уплате налога/взноса за текущий период; «ЗД» — при добровольном погашении задолженности по налогам/взносам; «ТР» — при погашении задолженности по выставленному требованию ИФНС/ФСС; «АП» — при погашении задолженности по акту проверки (до выставления требования);

- период, за который выплачивается сумма;

- номер документа. Если в поле 106 стоит “ТП”/”ЗД«, то в поле 108 ставится «0». Если в поле 106 стоит «ТР», то в поле 108 отражается номер налогового требования об уплате. Если в поле 106 стоит «АП», то в поле 108 указывается номер решения, вынесенного по результатам проверки;

- дата бумаги. Если в поле 106 стоит «ТП», то в поле 109 проставляется дата подписания декларации. Но, как правило, к моменту платежа декларация еще не представлена, поэтому плательщики ставят «0». Если в поле 106 стоит «ЗД», то в поле 109 ставится «0». Если в поле 106 стоит «ТР», то в поле 109 отражается дата требования об уплате. Если в поле 106 стоит «АП», то в поле 108 указывается дата послепроверочного решения;

- вид. «0» или УИН, если он есть;

- назначение. Вносится краткое объяснение. Например, «Налог на добавленную стоимость на продукцию, реализуемую на территории РФ (3 платеж за 4 квартал 2019 г.)».

Сроки

ПП является действующим для предоставления в банк на срок десять дней, без учета даты составления документа. Десять дней представляет собой период, на протяжении которого бумага должна быть предъявлена в учреждение, но не сроком его оформления.

Как проверить

Случаи мошенничества с ПП не сильно распространены, однако встречаются. Для исключения постороннего вмешательства рекомендуется оформлять документы через электронную систему «Клиент-Банк».

Если применяется бумажный вариант, то мошенники могут создавать очень качественные подделки, которые практически невозможно отличить от оригинала. Лучше всего не доверять незнакомым людям, которые предъявляют платежку, а дождаться поступления денежных средств на счет. Сейчас длительность выполнения банком перевода по ПП зачастую не превышает одного часа, поэтому рекомендуется перестраховаться. В любых других случаях прием ПП осуществляется на страх и риск получателя средств.

ПП представляет собой документ, который обязует банк от лица плательщика перевести определенную денежную сумму на счет получателя. Существует два вида указанных документов, а также бумажная и электронная формы формирования. Ошибки не допускаются, поэтому следует знать правила заполнения и оформления бумаги. Бумажный экземпляр сложно защитить от подделки, поэтому необходимо проявлять осторожность. Лучше не доверять малознакомым предъявителям и дождаться поступления суммы на счет.

Источник: ontask.ru

Платежное поручение — что это такое?

Переводы денежных средств осуществляются в разных формах: по аккредитивам, инкассовым поручениям, чеками. А первое место в объёме документов, на основании которых производятся эти операции, занимают платёжные поручения (платёжки).

Поделиться

Одной из ключевых банковских услуг является осуществление переводов денежных средств. Эти операции осуществляется как в рамках взаимодействия субъектов экономической деятельности (расчёты с контрагентами, поставщиками товаров и услуг), так и во исполнение законодательных и иных нормативных актов об обязательных платежах (перечисление налогов, платежи в бюджетные фонды).

Что такое платёжное поручение (ПП)? Оно представляет собой документ установленной формы, который содержит распоряжение банку от физлица или организации перевести денежные средства с его счёта другому физлицу или организации на счёт в этом же или другом банке с соблюдением определённых правил. Эти же правила применяются и в ситуации, когда лица не имеют банковских счетов.

Регламентирует работу с платёжками ст. 863 Гражданского Кодекса РФ и Положение ЦБ РФ от 19.06.2012 №383-П «О правилах осуществления переводов денежных средств».

Платёжные поручения бывают одноразовыми и регулярными, во втором случае они исполняются многократно, как правило, в определённые даты ежемесячно или ежеквартально. Кроме того, создать платёжное поручение можно не только в бумажной, но и в электронной форме, последняя получает все большее распространение с развитием информационных технологий и онлайн-сервисов, которые обеспечивают дистанционное взаимодействие между банком и его клиентами.

Знаете ли Вы что

Во многих мировых банках есть негласный список профессий клиентов, которые нежелательны. Сюда обычно относятся: журналисты, юристы, индивидуальные предприниматели, военнослужащие, судьи…

Правила оформления платёжного поручения

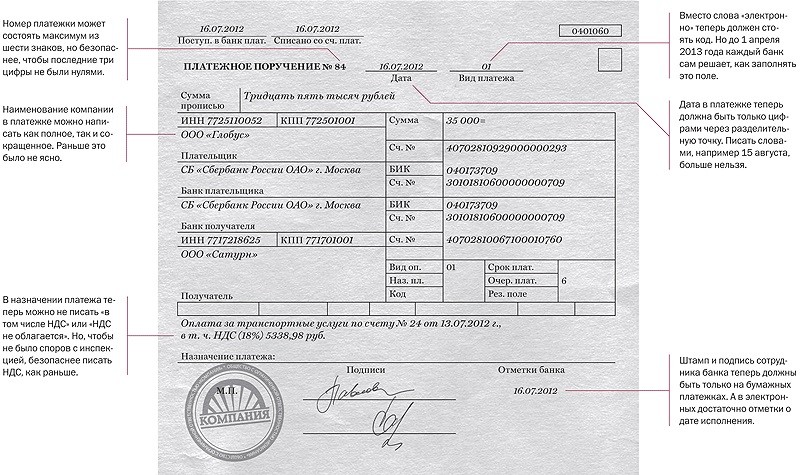

Бланк ПП в бумажной форме и состав сведений, которые необходимо в нём указывать, утверждены Положением №383-П. Количество реквизитов в документе составляет несколько десятков, в том числе:

- наименование распоряжения;

- код формы документа по классификатору ОКУД – ОК 011-93;

- номер платёжного поручения и дата его составления;

- вид платежа;

- сумма платежа прописью и числом (в рублях и копейках);

- реквизиты плательщика и получателя (наименование юрлица, Ф.И.О. физлица, адрес, ИНН и пр.);

- реквизиты банка-отправителя и банка получателя – наименование, БИК, номер корр. счёта;

- номер счёта, откуда будут списаны деньги;

- номер счёта, на который должны быть переведены деньги;

- вид операции – 01;

- срок, назначение (код, описание) и очерёдность платежа;

- уникальный идентификатор начислений.

Если у плательщика нет открытого счёта, то ПП он заполняет в форме, установленной не ЦБ РФ, а банком-отправителем (заявление, распоряжение и пр.), а затем банк на основании этого документа формирует платёжное поручение классического образца.

Количество экземпляров ПП зависит от числа участников операции. Как минимум, их четыре – плательщик, банк-отправитель, банк-получатель, конечный получатель денежных средств.

Плательщик (его уполномоченное лицо) проставляет на заполненном ПП печать, подпись, а банк-отправитель – штамп о приёме. При заполнении документа не допускаются исправления. Банки не принимают ПП, которые оформлены с нарушениями предъявляемых к ним требований.

Оформление ПП в электронной форме осуществляется через специализированное программное обеспечение типа «Клиент-банк». Так, электронное платёжное поручение Сбербанку может быть сформировано через систему «Сбербанк Бизнес Онлайн». Для этого отправитель заполняет форму, причём для удобства и сокращения времени она может заполнена на основе готовых шаблонов или ранее сформированных документов. Система осуществляет проверку введённых данных на наличие ошибок и сообщает о них в случае обнаружения.

Срок действия платёжного поручения составляет 10 дней, в течение которых его можно предъявить банку-отправителю.

Поступившие в банк ПП регистрируется в специальном журнале с присвоением входящего номера.

Исполнение платёжного поручения

Максимальные сроки исполнения ПП регулируются законодательством и составляют два рабочих (операционных) дня для переводов в пределах одного субъекта РФ и пять рабочих дней для переводов между разными регионами.

Банк обязан исполнить ПП в установленные сроки, если у плательщика имеется достаточная сумма денежных средств или договором о банковском обслуживании предусмотрен овердрафт. В противном случае ПП помещается в специальную картотеку ожидания (бумажную или электронную) и будет исполнено, как только у плательщика появятся необходимые денежные средства. Кроме того, исполнение помещённых в картотеку ПП может производиться путём частичной оплаты.

Для корпоративных клиентов, особенно крупных, число платёжек может измеряться десятками в день. Очерёдность их исполнения устанавливает ст. 855 ГК РФ. При недостаточности средств на счетах приоритет в исполнении имеют ПП по исполнительным документам, касающимся возмещение вреда, выплаты алиментов, выходных пособий и т.п.

Перевод средств от банка-отправителя банку-получателю осуществляется по каналам межбанковского взаимодействия. Для технического обеспечения этой операции банк-отправитель может привлекать и третьи банки.

Банк должен уведомить плательщика об исполнении ПП не позднее следующего операционного дня после подачи документа либо в иные сроки, если они оговорены в договоре банковского обслуживания.

Источник: finuslugi.ru