Содержание

- Что такое патентная система налогообложения?

- Плюсы и минусы патента для ИП

- Патентная систем налогообложения в инфографике

- Разрешенные виды деятельности ПСН

- Ограничения для применения спецрежима

- Расчет стоимости патента для ИП

- Порядок оплаты патента

- Когда патент могут не выдать?

- Ответы на актуальные вопросы по ПСН

В последние 3 года индивидуальным предпринимателям представилась возможность вести свой бизнес, применяя при этом еще одну упрощенную систему расчета налогов – патентную. Это очень простой и доступный вариант самостоятельного определения величины налоговых платежей. Удивительно, но патентная система налогообложения для ИП не особо востребована. Это связано с тем, что патент – относительно новое явления для нашей страны. Рассмотрим плюсы и минусы ПСН.

Что такое патентная система налогообложения?

ПСН самый простой на сегодняшний день налоговый режим, позволяющий индивидуальному предпринимателю, не прибегая к посторонней профессиональной бухгалтерской помощи, рассчитать сумму налоговых платежей за отчетный период. Его сложно назвать полноценным, поскольку сумма налога рассчитывается сразу при приобретении патента, а декларация о доходах предпринимателем не предоставляется вообще.

Сущность ПСН – получение патента. Это специальный документ, наличие которого позволяет вести определенную деятельность, указанную в нем. Срок его действия составляет от 1 месяца до года. Основное преимущество системы заключается в возможности индивидуального предпринимателя опробовать небольшой незнакомый бизнес, чтобы определить, будет ли он пользоваться спросом в конкретном регионе.

Плюсы и минусы патента для ИП

В таблице ниже рассмотрены ключевые преимущества и недостатки патентной системы налогообложения для ИП.

Плюсы ПСН

Минусы ПСН

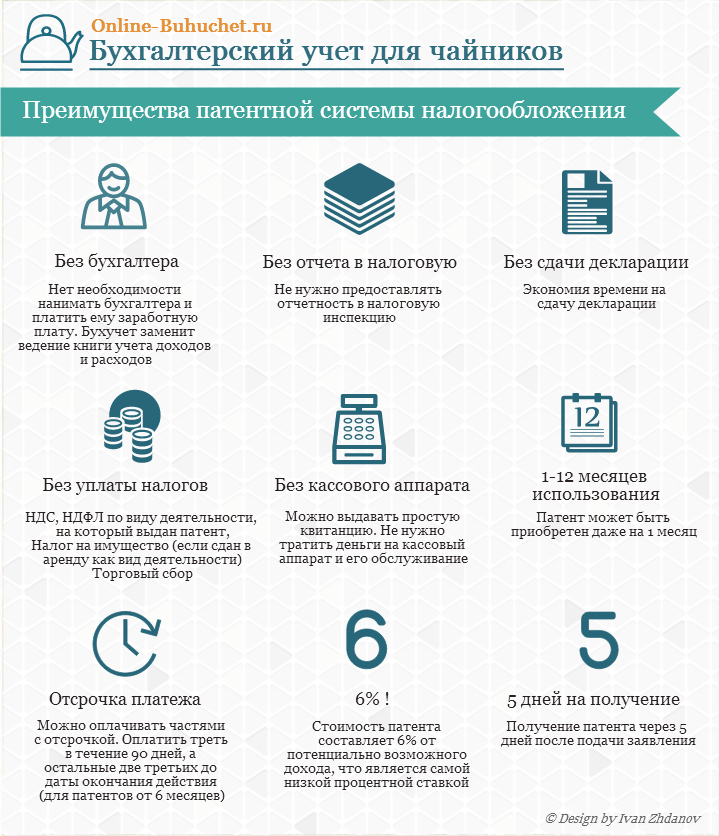

Патентная систем налогообложения в инфографике

На рисунке ниже представлены преимущества патентной системы налогообложения для ИП.

Разрешенные виды деятельности ПСН

Все виды услуг, предусмотренные ПСН, перечислены в Налоговом кодексе. Изначально было предусмотрено только 47 видов деятельности, разрешенной по патенту. Сегодня это число увеличилось до 63.

Субъекты РФ имеют право самостоятельно расширять перечень услуг, предусмотренных ПСН, а сокращать не могут.

Ограничения для применения спецрежима

Признак ограничения

В чем состоит

Расчет стоимости патента для ИП

Стоимость патента зависит от двух показателей:

- ставки налога. По ПСН установлено ее значение в 6%;

- налоговой базы. По ПСН под налоговой базой понимается вероятный доход предпринимателя за год, который устанавливается индивидуально по субъектам Федерации.

Это означает, что стоимость патента зафиксирована в определенной сумме и зависит от величины предполагаемого годового дохода бизнесмена, установленного для этого вида деятельности в конкретном регионе.

Минимальный доход не ограничивается законом, а максимальный установлен в 1000000 рублей. В отношении ПСН действует такое понятие, как коэффициент-дефлятор, значение которого определяется на год. Например, в 2016 г. этот показатель равен 1, 329. С его помощью корректируется стоимость патента. Это означает, что в 2016 г. максимальный размер дохода определен в 1329000 рублей.

По отдельным видам деятельности законодательство позволяет повышать стоимость патента индивидуально по регионам. Например, в некоторых регионах налогооблагаемая база при определении налога для ремонта транспорта увеличивается в 3 раза, а по аренде имущества – в десять.

При определении стоимости патента по таким видам деятельности (розничная торговля, общепит и некоторые другие) принимают во внимание площадь торгового зала, зала обслуживания, численность работающих.

Пример #1. По парикмахерским услугам в г. Мурманск установлена величина потенциального дохода на 2016 г. 630000 рублей. Предприниматель приобретает патент на 1 месяц, наемных работников к труду привлекать не планирует.

Стоимость патента: 630000 * 6% = 37800рублей в год.

Значит, за месяц следует заплатить: 37800 / 12 = 3150 рублей.

В расчет стоимости патента может быть заложен такой показатель, как численность работников.

Пример #2. По парикмахерским услугам в г. Мурманск установлена величина потенциального дохода на 2016 г. 630000 рублей. Предприниматель приобретает патент на 1 месяц и планирует нанять 7 работников. При привлечении к труду до 5 человек стоимость патента остается неизменной. Если число работников превышает 5, но не достигло 10, налогооблагаемая база увеличивается до 800000.

Стоимость такого патента изменится следующим образом: 800000 * 6% = 48000 рублей в год и 40000 рублей за 1 месяц.

В ходе работы условия, по которым рассчитывалась стоимость приобретенного патента, могут изменяться.

В таком случае необходимо:

- купить новый патент на разницу, если он приобретался для одного предпринимателя, а потом число работников стало больше 5 человек;

- ничего не предпринимать, если число работников уменьшилось по сравнению с заявленным при покупке патента.

Порядок оплаты патента

Стоимость патента – это величина налога при ПСН. По аналогии с другими упрощенными налоговыми режимами патент подразумевает замену следующих платежей:

- НДФЛ;

- НДС, кроме НДС по импорту;

- налога на имущество.

Сроки оплаты патента варьируют от срока действия патента. Именно этот показатель значительно снижает привлекательность ПСН в глазах предпринимателя. Связано это с обязанностью предварительной оплаты стоимости патента, то есть авансового платежа еще до начала работы. На сегодняшний день установлены более лояльные сроки погашения стоимости патента.

Так, патент выданный до полугода, необходимо оплатить до конца его срока. Если же срок действия до года, то треть следует перечислить в первые 3 месяца работы, а оставшуюся сумму – до конца патента.

Если же по какой-либо причине предприниматель не погасил в установленные сроки обязательства по патенту, то он лишается права применять ПСН и должен пересчитать свои доходы по общей системе, т.е. начислить НДС, НДФЛ и налог на имущество. В дополнение к этим издержкам предпринимателю придется оплатить услуги бухгалтера, который выполнит пересчет налогов, поскольку самостоятельно это сделать очень непросто.

Когда патент могут не выдать?

ПСН, в отличие от других спецрежимов, носит разрешительный характер. Это означает, в выдаче патента может быть отказано при наличии следующих оснований:

- деятельность, которой планирует заниматься предприниматель, не предусмотрена ПСН;

- не верно указан срок действия патента в заявлении. Он может выдаваться на срок до 12 месяцев, но в одном календарном году. Например, нельзя взять патент с 01 февраля 2015 по 31 января 2016 г.;

- в отчетном периоде предприниматель уже работал по патенту и лишился права на него;

- по прошлому действующему патенту есть задолженность по оплате.

Ответы на актуальные вопросы по ПСН

Вопрос №1. Можно ли вернуть часть стоимости патента, если он был приобретен на год, но предприниматель по определенным причинам прекратил деятельность через 2 месяца.

Ответ. В такой ситуации бизнесмен может обратиться в налоговую службу с заявлением о том, что был переплачен налог и просьбой о возврате либо зачете (если есть необходимость) части платежа.

Вопрос №2. Какова процедура и сроки оформления патента?

Ответ. Чтобы получить патент, следует обратиться в налоговую службу с заявлением не позднее, чем за 10 дней до предполагаемой даты начала работы. На протяжении пяти дней с момента подачи заявления бизнесмену обязаны оформить патент или отказать в письменном виде с отражением причин, послуживших основанием для отказа.

Вопрос №3. Существует ли обязанность для предпринимателя вести какую-либо бухгалтерскую документацию и сдавать отчетность?

Ответ. Предприниматель, работающий по патенту, не обязан сдавать никакую отчетность. Но этот режим предполагает обязанность ведения учета доходов и расходов, поскольку право применения ПСН имеет ограничения по величине дохода.

Вопрос №4. В каких случаях бизнесмен теряет возможность пользоваться ПСН?

Ответ. Предприниматель может лишиться права на ПСН в следующих случаях:

- когда истекли установленные сроки, а патент не оплачен;

- в течение отчетного периода численность работников стала более 15 человек;

- доходы предпринимателя в отчетном периоде превысили установленный предел.

При наступлении вышеперечисленных обстоятельств не позднее, чем через 10 дней бизнесмен обязан самостоятельно обратиться в налоговую службу с заявлением.

Вопрос №5. Известно, что база налога при ПСН может быть увеличена по регионам. А может ли меняться ставка налога?

Ответ. Да, налоговая ставка может быть снижена в соответствии с законами субъектов РФ. Такое явление носит название налоговых каникул. Может применяться в отношении бизнесменов, которые впервые будут зарегистрированы и будут работать в производстве, социальной сфере или науке. Налоговым кодексом установлен период каникул до 2023 года.

Например, по Республике Крым, в 2016 г. ставка налога для указанных групп предпринимателей составляет 0%, в 2017 г. – 4%.

Источник: online-buhuchet.ru

Патентная система налогообложения в 2023 году

Патентная система налогообложения – это специальный налоговый режим, который могут применять только ИП. Суть данной системы заключается в получении предпринимателем специального документа (патента), дающего ему право на осуществление определенных видов деятельности.

Размер реально полученного дохода на ПСН значения не имеет. Стоимость патента рассчитывается исходя из размера потенциального возможного дохода, который устанавливается региональными властями.

Покупая патент, предприниматель освобождается (в отношении тех видов деятельности, по которым он купил патент) от уплаты основных налогов: НДФЛ, НДС (за исключением таможенного) и налога на имущество (за исключением объектов, налоговая база по которым определяется как их кадастровая стоимость).

Кто имеет право применять ПСН

Применять ПСН имеют право только ИП, у которых среднесписочная численность сотрудников (включая работников по гражданским договорам) по всем видам патентной деятельности не превышает 15 человек. Ранее действовала иная норма — учитывалось общее количество сотрудников ИП. Однако с 01.01.2020 законом от 29.09.2019 № 325-ФЗ внесено изменение в п. 5 ст. 346.43 НК РФ. Теперь для применения ПСН имеет значение число работников ИП по тем видам деятельности, в отношении которых применяется патентная система.

Налоговое законодательство позволяет совмещать упрощенную и патентную системы налогообложения.

Обратите внимание, в правилах применения ПСН много региональной специфики. В 2023 году власти субъектов могут устанавливать дополнительные виды деятельности для патента, помимо тех, которые перечислены в статье 346.43 НК РФ. Также теперь они полностью самостоятельно устанавливают потенциально возможный к получению годовой доход ИП, который служит базой для начисления налога. До 2021 года существовал лимит, выше которого этот доход не мог быть установлен, однако его отменили.

Кроме того, власти региона вправе установить дополнительные условия для применения ПСН, например, ограничить площадь и/или количество объектов торговли либо общепита, количество единиц транспортных средств, площадь сдаваемых в аренду помещений. Поэтому точные условия для применения ПСН лучше узнавать в своей ИФНС.

Обратите внимание! ИП на патенте могут уменьшать его стоимость на сумму страховых взносов. Принцип тот же, что и не УСН «Доходы» — ИП без работников может уменьшать стоимость патента на всю сумму оплаченных взносов, ИП-работодатель — не более, чем на 50% (учитываются взносы за себя и за работников). Если патентов несколько, и стоимости одного из них недостаточно для полного вычета взносов, их можно будет вычитать из других оформленных патентов.

Виды деятельности, подпадающие под ПСН в 2023 году

В 2023 году список видов деятельности, в отношении которых можно купить патент, определяется на региональном уровне. В Налоговом кодексе указаны лишь примерные направления бизнеса для патента. Но есть деятельность, которая на этой системе запрещена — она перечислена в пункте 6 статьи 346.43 НК РФ. В частности, ИП не сможет купить патент, если:

• работает в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом;

• производит подакцизные товары, добывает и реализует полезные ископаемые;

• ведет розничную торговлю или оказывает услуги общепита через зал площадью более 150 кв. метров;

• занимается торговлей оптом или по договору поставки;

• оказывает транспортные услуги, имея более 20 единиц ТС;

• ведет деятельность по обращению с ценными бумагами и производными финансовыми инструментами;

• делает и / или продает ювелирные и другие изделия из драгоценных металлов (новое ограничение).

C 1 января 2023 года в соответствии с законом от 09.03.2022 № 47-ФЗ в п. 6 ст. 346.43 НК РФ появилось дополнительное ограничение — патентную систему запретили для ювелиров. Также им нельзя теперь применять и УСН.

Базовые виды деятельности на ПСН

Обратите внимание, ИП на патенте не имеют права продавать некоторые товары, подлежащие обязательной маркировке, а именно лекарственные препараты, обувные товары, а также одежду и предметы одежды из натурального меха. Продажа таких товаров не относится к розничной торговле для целей применения ПСН.

В частности, ПСН может применяться в отношении следующих видов предпринимательской деятельности (они перечислены в ст. 346.43 НК РФ):

1. Ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных изделий.

2. Ремонт, чистка, окраска и пошив обуви.

3. Парикмахерские и косметические услуги.

4. Химическая чистка, крашение и услуги прачечных.

5. Изготовление и ремонт металлической галантереи, ключей, номерных знаков, указателей улиц.

6. Ремонт и техническое обслуживание бытовой радиоэлектронной аппаратуры, бытовых машин и бытовых приборов, часов, ремонт и изготовление металлоизделий.

7. Ремонт мебели.

8. Услуги фотоателье, фото- и кинолабораторий.

9. Техническое обслуживание и ремонт автотранспортных и мототранспортных средств, машин и оборудования.

10. Оказание автотранспортных услуг по перевозке грузов автомобильным транспортом.

11. Оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом.

12. Ремонт жилья и других построек.

13. Услуги по производству монтажных, электромонтажных, санитарно-технических и сварочных работ.

14. Услуги по остеклению балконов и лоджий, нарезке стекла и зеркал, художественной обработке стекла.

15. Услуги по обучению населения на курсах и по репетиторству.

16. Услуги по присмотру и уходу за детьми и больными.

17. Услуги по приему стеклопосуды и вторичного сырья, за исключением металлолома.

18. Ветеринарные услуги.

19. Сдача в аренду (наем) жилых и нежилых помещений, дач, земельных участков, принадлежащих индивидуальному предпринимателю на праве собственности.

20. Изготовление изделий народных художественных промыслов.

21. Прочие услуги производственного характера (услуги по переработке сельскохозяйственных продуктов и даров леса, в том числе по помолу зерна, обдирке круп, переработке маслосемян, изготовлению и копчению колбас, переработке картофеля, переработке давальческой мытой шерсти на трикотажную пряжу, выделке шкур животных, расчесу шерсти, стрижке домашних животных, ремонту и изготовлению бондарной посуды и гончарных изделий, защите садов, огородов и зеленых насаждений от вредителей и болезней; изготовление валяной обуви; изготовление сельскохозяйственного инвентаря из материала заказчика; граверные работы по металлу, стеклу, фарфору, дереву, керамике; изготовление и ремонт деревянных лодок; ремонт игрушек; ремонт туристского снаряжения и инвентаря; услуги по вспашке огородов и распиловке дров; услуги по ремонту и изготовлению очковой оптики; изготовление и печатание визитных карточек и пригласительных билетов на семейные торжества; переплетные, брошюровочные, окантовочные, картонажные работы; зарядка газовых баллончиков для сифонов, замена элементов питания в электронных часах и других приборах).

22. Производство и реставрация ковров и ковровых изделий.

23. Ремонт ювелирных изделий, бижутерии.

24. Чеканка и гравировка ювелирных изделий.

25. Монофоническая и стереофоническая запись речи, пения, инструментального исполнения заказчика на магнитную ленту, компакт-диск, перезапись музыкальных и литературных произведений на магнитную ленту, компакт-диск.

26. Услуги по уборке жилых помещений и ведению домашнего хозяйства.

27. Услуги по оформлению интерьера жилого помещения и услуги художественного оформления.

28. Проведение занятий по физической культуре и спорту.

29. Услуги носильщиков на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах.

30. Услуги платных туалетов.

31. Услуги поваров по изготовлению блюд на дому.

32. Оказание услуг по перевозке пассажиров водным транспортом.

33. Оказание услуг по перевозке грузов водным транспортом.

34. Услуги, связанные со сбытом сельскохозяйственной продукции (хранение, сортировка, сушка, мойка, расфасовка, упаковка и транспортировка).

35. Услуги, связанные с обслуживанием сельскохозяйственного производства (механизированные, агрохимические, мелиоративные, транспортные работы).

36. Услуги по зеленому хозяйству и декоративному цветоводству.

37. Ведение охотничьего хозяйства и осуществление охоты.

38. Занятие медицинской деятельностью или фармацевтической деятельностью лицом, имеющим лицензию на указанные виды деятельности.

39. Осуществление частной детективной деятельности лицом, имеющим лицензию.

40. Услуги по прокату.

41. Экскурсионные услуги.

42. Обрядовые услуги.

43. Ритуальные услуги.

44. Услуги уличных патрулей, охранников, сторожей и вахтеров.

45. Розничная торговля, осуществляемая через объекты стационарной торговой сети с площадью торгового зала не более 50 квадратных метров по каждому объекту организации торговли.

46. Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети.

47. Услуги общественного питания, оказываемые через объекты организации общественного питания с площадью зала обслуживания посетителей не более 50 квадратных метров по каждому объекту организации общественного питания.

48. Услуги общественного питания, оказываемые через объекты организации общественного питания, не имеющие зала обслуживания посетителей.

49. Оказание услуг по забою, транспортировке, перегонке, выпасу скота.

50. Производство кожи и изделий из кожи.

51. Сбор и заготовка пищевых лесных ресурсов, недревесных лесных ресурсов и лекарственных растений.

52. Сушка, переработка и консервирование фруктов и овощей.

53. Производство молочной продукции.

54. Производство плодово-ягодных посадочных материалов, выращивание рассады овощных культур и семян трав.

55. Производство хлебобулочных и мучных кондитерских изделий.

56. Товарное и спортивное рыболовство и рыбоводство.

57. Лесоводство и прочая лесохозяйственная деятельность.

58. Деятельность по письменному и устному переводу.

59. Деятельность по уходу за престарелыми и инвалидами;

60. Сбор, обработка и утилизация отходов, а также обработка вторичного сырья.

61. Резка, обработка и отделка камня для памятников.

62. Оказание услуг (выполнение работ) по разработке программ для ЭВМ и баз данных (программных средств и информационных продуктов вычислительной техники), их адаптации и модификации.

63. Ремонт компьютеров и коммуникационного оборудования.

Как получить патент в 2023 году

Для получения патента ИП необходимо заполнить заявление и подать его в ИФНС по месту жительства в срок не позднее, чем за 10 рабочих дней до начала ведения деятельности на основе ПСН (новые ИП могут подать заявление вместе с документами на регистрацию).

Если ИП планирует вести деятельность в регионе, в котором не стоит на учете, он может подать заявление в любой налоговый орган этого субъекта РФ. Исключение составляют ситуации, когда действие патентной системы разделяется по муниципальным образованиям. В этом случае заявление подается в ИФНС того муниципального образования, в котором ИП будет вести деятельность.

Если деятельность будет вестись на территории города федерального значения (Москвы, Санкт-Петербурга и Севастополя) заявление можно подать в любую ИФНС данного города.

Примечание: при осуществлении деятельности, предусмотренной пп. 10, 11, 32, 33 и 46 (в части развозной и разносной торговли) п. 2 ст. 346.43 НК РФ заявление на ПСН подается в ИФНС по месту жительства.

Заявление можно подать несколькими способами:

1. Лично или через представителя (по нотариальной доверенности).

2. По почте с описью вложения.

3. В электронном виде по интернету через операторов ЭДО.

В случае отправки по почте или через операторов ЭДО датой подачи заявления будет считаться день его отправки.

В течение 5 дней со дня получения заявления налоговый орган обязан выдать патент (образец патента), либо уведомить об отказе в его выдаче.

Обратите внимание, применять патент можно только в том муниципальном образовании (субъекте РФ), в котором он был получен. Если вы планируете вести деятельность в другом месте, то заявление нужно подать в соответствующий налоговый орган этого муниципального образования.

Примечание: законом не запрещается одновременно получать патенты в разных муниципальных образованиях России.

Сколько стоит патент в 2023 году

Размер налога за применение ПСН рассчитывается по следующей формуле:

Размер налога = Налоговая база x 6% x (Срок действия патента / 12 месяцев)

Примечание: рассчитать стоимость патента автоматически можно в специальном сервисе ФНС.

Налоговая база – это потенциально возможный к получению годовой доход ИП, размер которого устанавливается законами субъектов РФ и зависит от:

1. Вида предпринимательской деятельности.

2. Места, в котором деятельность осуществляется.

3. Количества привлекаемых по этой деятельности наемных работников, транспорта, торговых площадей и т.д.

Обратите внимание, что регионы получили право объединять сходную деятельность из разряда бытовых услуг населению в группы и устанавливать для них общий предельный доход.

Обратите внимание, региональные власти могут устанавливать цены на патенты для каждого муниципального образования, а не для всего субъекта в целом (за исключением деятельности по автоперевозкам и развозной (разносной) розничной торговли).

С одной стороны, стоимость патента должна быть более справедливой – дороже в больших городах и дешевле в малонаселенных пунктах. Но, с другой стороны, территория действия патента будет ограничена пределами конкретного муниципального образования.

Срок действия патента

Патент выдается на срок от 1 до 12 месяцев включительно, в пределах календарного года.

Если ИП утратил право на применения патента или прекратил деятельность ПСН, снова перейти на патентную систему налогообложения (по этому же виду предпринимательской деятельности) он сможет только со следующего календарного года.

Утрата права на применение патента

ИП считается утратившим право на применение патентной системы налогообложения в следующих случаях:

1. Доходы с начала года превысили 60 млн. рублей по видам деятельности, в отношении которых применялась ПСН. Если ИП совмещает патент с упрощенкой, то учитывается доход по обеим системам.

2. Средняя численность сотрудников в течение срока действия патента превысила 15 человек (по всем видам патентной деятельности).

3. ИП нарушил правила применения ПСН в части видов деятельности, в том числе реализовал запрещенные к продаже на патенте товары, подлежащие обязательной маркировке (обувь, лекарственные препараты, меха).

Обратите внимание! При утрате права на применение ПСН ИП будет автоматически переведен на иную налоговую систему. Какую именно — это зависит от того, переходил ли он на УСН или ЕСХН. Если он не уведомлял ИНФС о применении одного из этих режимов, то будет переведен на ОСНО.

Будьте внимательны, в случае утраты права на применение патента ИП автоматически будет переведен на иной режим налогообложения, начиная с того момента когда патент был выдан. Например, ИП зарегистрировался и купил патент на полный год — с 1 января по 31 декабря (уведомление о применении УСН или ЕСХН не подавал). Однако к 1 июля он утратил право применять ПСН. В таком случае все полученные с начала года доходы ИП будут облагаться налогами ОСН (а это НДФЛ 13%, НДС и налог на имущество).

Источник: sevadm.ru

Всё о патентной системе налогообложения: шпаргалка для предпринимателей

Индивидуальным предпринимателям, желающим продолжать или начать свою деятельность на патентной системе налогообложения в 2022 году, необходимо подать в налоговый орган соответствующее заявление. Напоминаем основные особенности работы в рамках этого режима.

Кто имеет право применять ПСН

Индивидуальные предприниматели, средняя численность наемных работников которых, не превышает за налоговый период, по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем, 15 человек (ст. 346.43 НК РФ).

- Законом Самарской области от 27.11.2012 № 117-ГД «О патентной системе налогообложения на территории Самарской области»

- Законом Самарской области от 30.12.2015 № 140-ГД «О налоговой ставке в размере 0 процентов для отдельных категорий налогоплательщиков – индивидуальных предпринимателей, применяющих упрощенную систему налогообложения и (или) патентную систему налогообложения».

Виды предпринимательской деятельности, в отношении которых возможно применение патентной системы налогообложения

Перечень видов деятельности, которые могут применять ПСН, в 63-м регионе установлен законом Самарской области от 27.11.2012 № 117-ГД «О патентной системе налогообложения на территории Самарской области» и доступен по ссылке. Всего в списке 63 пункта.

ВАЖНО! ПСН не применяется в отношении:

1) видов деятельности, осуществляемых в рамках договора простого или договора доверительного управления имуществом;

2) деятельности по производству подакцизных товаров, а также по добыче и реализации полезных ископаемых;

3) розничной торговли, осуществляемой через объекты стационарной торговой сети с площадью торгового зала более 150 квадратных метров;

4) услуг общественного питания, оказываемых через объекты организации общественного питания с площадью зала обслуживания посетителей более 150 квадратных метров;

5) оптовой торговли, а также торговли, осуществляемой по договорам поставки;

6) услуг по перевозке грузов и пассажиров индивидуальными предпринимателями, имеющими на праве собственности или ином праве более 20 автотранспортных средств, предназначенных для оказания таких услуг;

7) деятельности по совершению сделок с ценными бумагами.

Патентная система заменяет налоги

Применение ПСН предусматривает освобождение от обязанности по уплате (п. 10, п.11 ст. 346.43 НК РФ):

- Налог на доходы физических лиц (В части доходов, полученных при осуществлении видов предпринимательской деятельности, в отношении которых применяется ПСН).

- Налог на имущество физических лиц (В части имущества, используемого при осуществлении видов предпринимательской деятельности, в отношении которых применяется ПСН).

- НДС. За исключением НДС, подлежащего уплате:

- при осуществлении видов предпринимательской деятельности, в отношении которых не применяется ПСН;

- при ввозе товаров на территорию РФ.

Совмещение ПСН с иными системами налогообложениея

Положения главы 26.5 НК РФ не запрещают индивидуальным предпринимателям совмещать несколько режимов налогообложения. При применении ПСН и осуществлении видов предпринимательской деятельности, в отношении которых индивидуальным предпринимателем применяется иной режим налогообложения, индивидуальный предприниматель обязан вести учет имущества, обязательств и хозяйственных операций в соответствии с порядком, установленным в рамках применяемого режима налогообложения (п. 6 ст. 346.53 НК РФ).

Документ, удостоверяющий право на применение

— это патент на осуществление одного из видов предпринимательской деятельности, который действует на территории того муниципального образования, городского округа, города федерального значения или субъекта Российской Федерации, который указан в патенте (п. 1 ст.346.45 НК РФ).

Срок действия патента — 1-12 месяцев

Патент выдается с любого числа месяца, указанного ИП в заявлении на получение патента, на любое количество дней, но не менее месяца и в пределах календарного года выдачи.

Пошаговая инструкция по получению патента

1. Подать заявление

Заявление на получение патента необходимо подать не позднее чем за 10 дней до начала применения ПСН.

При осуществлении деятельности по месту жительства заявление подается в налоговый орган по месту жительства.

При осуществлении деятельности на территории того муниципального образования, городского округа, города федерального значения или субъекта РФ, в котором предприниматель на налоговом учете не стоит, заявление подается в любой территориальный налоговый орган муниципального образования, городского округа, города федерального значения или субъекта РФ по месту планируемого осуществления индивидуальным предпринимателем предпринимательской деятельности.

Заявление может быть подано лично или через представителя, направлено в виде почтового отправления с описью вложения или передано в электронной форме.

ВАЖНО! Индивидуальный предприниматель, утративший право на применение ПСН или прекративший предпринимательскую деятельность, в отношении которой применялась ПСН, до истечения срока действия патента, вправе вновь перейти на ПСН по этому же виду предпринимательской деятельности не ранее чем со следующего календарного года (абз. 2 ст. 346.45 НК РФ)

2. Получить патент

В течение 5 дней со дня получения заявления на получение патента налоговый орган обязан выдать индивидуальному предпринимателю патент или уведомить его об отказе в выдаче патента (п. 3 ст. 346.45 НК РФ).

3. Оплатить налог

В случае если патент получен на срок до 6 месяцев налог оплачивается в размере полной суммы налога в срок не позднее срока окончания действия патента.

В случае если патент получен на срок от 6 до 12 месяцев налог оплачивается:

- в размере 1/3 суммы налога в срок не позднее 90 календарных дней после начала действия патента;

- в размере 2/3 суммы налога в срок не позднее срока окончания действия патента.

Если произведен перерасчет суммы налога в связи прекращением ИП предпринимательской деятельности, в отношении которой применяется ПСН, то сумма налога, подлежащая доплате, уплачивается не позднее 20 дней со дня снятия с учета налогоплательщика в налоговом органе.

ВАЖНО! Законами субъектов РФ на 2 года может быть установлена налоговая ставка в размере 0% для индивидуальных предпринимателей, впервые зарегистрированных и осуществляющих деятельность в производственной, социальной или научной сферах, а также в сфере бытовых услуг населению (п. 3 ст. 346.50 НК РФ). Период действия этих налоговых каникул — по 2023 год.

Виды предпринимательской деятельности, подпадающие под предоставление налоговых каникул, а также условия их предоставления в Самарской области утверждены Законом Самарской области от 30.12.2015 № 140-ГД «О налоговой ставке в размере 0 процентов для отдельных категорий налогоплательщиков – индивидуальных предпринимателей, применяющих упрощенную систему налогообложения и (или) патентную систему налогообложения».

4. Налоговый учет

Учет доходов от реализации ведется в книге учета доходов индивидуального предпринимателя, применяющего патентную систему налогообложения.

Утрата права на применение ПСН

- Если с начала календарного года доходы налогоплательщика от реализации, по всем видам предпринимательской деятельности, в отношении которых применяется ПСН, превысили 60 млн рублей.

ВАЖНО! При применении одновременно ПСН и УСН, учитываются доходы от реализации по обоим налоговым режимам.

2. Если в течение налогового периода средняя численность наемных работников, по всем видам предпринимательской деятельности, в отношении которых ПСН, превысила 15 человек.

3. Если в течение налогового периода ИП, осуществляющим предпринимательскую деятельность в сфере розничной торговли, была осуществлена реализация товаров, не относящихся к розничной торговле в соответствии с пп. 1 п. 3 ст. 346.43 НК РФ.

Снятие с учета — в течение 5 дней

ВАЖНО! Продление действия патента законодательством не предусмотрено. Применять патент после окончания предыдущего можно, оформив новый патент.

Основание для отказа в выдаче патента

Согласно пп. 4 п. 4 ст. 346.45 НК РФ одним из оснований для отказа в выдаче налогоплательщику патента является наличие недоимки по налогу, подлежащему уплате в связи с применением ПСН.

То есть, если на момент рассмотрения заявления о получении патента у налогоплательщика числится недоимка по налогу в связи с получением предыдущего патента, налоговый орган вправе отказать индивидуальному предпринимателю в выдаче патента.

Если же недоимка была, но она была погашена до окончания предыдущего патента, это не является поводом для отказа в выдаче патента.

Обратите внимание: если ИП отказался от патента в отношении торговой точки, заявить патент в отношении этой же точки можно будет только с начала следующего года.

Поскольку на каждую из торговых точек оформляется отдельный патент со своим сроком действия, торговля через каждую торговую точку для ПСН может рассматриваться как самостоятельный вид деятельности. То есть оснований для отказа в выдаче патента на новый объект организации торговли или для получения нового патента на оставшиеся объекты нет.

Источник: mybiz63.ru