Именно финансовый план в бизнес-плане позволяет оценить целесообразность создания бизнеса. Так, если отмечается положительное сальдо, просматриваются перспективы для развития на рынке, есть смысл привлекать кредитные средства или инвестиции для реализации проекта.

Финансовые планы современного предприятия

Большинство компаний в России используют 3 типа финансовых планов.

- Краткосрочные. Составляются максимум на год. Их задача — позволить предприятию оставаться стабильно платёжеспособным. По сути, они отражают поступления и расходы в тех объёмах, которые позволяют каждому подразделению выполнять свои функции.

- Среднесрочные. Составляются на срок до 5 лет. На этом этапе планируются конкретные мероприятия, способствующие реализации стратегии.

- Долгосрочные. Составляются на срок от 5 лет, чтобы достичь глобальных финансовых или производственных целей.

Уровни финансового планирования

На практике в компании можно выявить 3 уровня финансового планирования.

Финансовый план бизнеса

- Стратегический. Отражает общий план развития и позволяет вывести предприятие на новый уровень. Его задачи должны становиться конкретными действиями на следующих уровнях. Реализацию обеспечивает Исполнительный совет. Он следит за тем, чтобы средства и усилия направлялись не только на выполнение текущих заданий, но и на реализацию долгосрочных проектов. Составляется такой план на 2–3 года, реже — на 5 лет.

- Тактический. Является аналогом среднесрочного плана. Чаще составляется на год и включает планы по доходу, задачи по комплектации подразделений сотрудниками, перечень действий по продвижению и т. д.

- Оперативный. Определяет действия персонала на ближайшее время (чаще всего на неделю). Для его составления каждый сотрудник и руководитель перед началом рабочей недели продумывают план задач. Действия разных подразделений согласовываются.

Стоит отметить, что идея с планированием проста и логична, но у большинства компаний МСБ само планирование, к сожалению, отсутствует. От этого возникает масса проблем. Не получается достичь нужного дохода, так как понимание того, на какие цифры хотелось бы выйти, есть, а представления о том, как это сделать, нет. Да и действия разных подразделений не согласовываются или присутствует текучка кадров, поскольку сотрудники не могут выполнить поставленные планы и т. д.

Подходы к составлению проектов финансового плана в бизнес-плане

Документ может составляться в разном виде. Рассмотрим каждый из них.

1. Прогноз финансовых результатов

Период прогнозирования может охватывать срок до 3–5 лет. Задача прогнозирования — показать перспективы развития компании и прибыль, которую она может получить в предстоящий период. Изображается прогноз в виде таблицы, где отображаются следующие показатели:

- чистый объём продаж — это деньги, полученные от продажи товаров, с учётом скидок и за вычетом возвращённой продукции (из-за брака и др.); планирование начинается с расчёта этого показателя по всем видам продукции, которая изготавливается предприятием;

- себестоимость произведённых и реализованных продуктов за определённый период;

- валовая прибыль; чтобы рассчитать показатель, от чистого объёма продаж отнимают себестоимость;

- операционные расходы — это сумма, включающая расходы на разработку нового типа продукции и её реализацию, маркетинговые исследования и т. д.;

- расходы на уплату процентов по кредитам;

- балансовая прибыль (или общая) — доход до вычета налогов;

- налоговые выплаты;

- чистая прибыль; рассчитывается при вычитании из балансовой прибыли налоговых расходов.

Самыми важными показателями для анализа служат: чистый объём продаж, себестоимость и чистая прибыль. Интересно, что на случай непредвиденных обстоятельств, разрабатываются оптимистичный, пессимистичный и реалистичный прогнозы.

2. Проектировка движения денежных средств

Отображает сальдо оборота предприятия за определённый период. При этом учитывается приход и расход по пунктам (на операционные затраты, на сырьё, на зарплаты и т. д.).

Проектировка отличается от прогноза финансовых результатов тем, что отражает фактическое положение дел, а не прогнозируемое. В то же время в случае с ней возникают следующие сложности: если просчитать показатели помесячно и поквартально ещё возможно, то на год это сделать очень сложно.

3. Проектировка баланса

Баланс отражает активы компании, её капитал, обязательства. На основании исходного баланса составляются его проектировки на каждый год. Готовые документы представляют огромный интерес для инвесторов и кредиторов, так как дают понимание об уровне ликвидности.

Экспресс-анализ прогнозируемых показателей

Выполняется после проектировок. На этом этапе рассчитываются финансовые коэффициенты, анализируя которые оценивают перспективы развития предприятия с учётом намеченного плана действий, — платёжеспособность, рентабельность и т. д.

Расчёт коэффициентов осуществляется на основе данных проектировок. Полученные показатели приводят в таблице финансового резюме. Среди них, кроме коэффициента ликвидности, потенциальных инвесторов будут интересовать ещё и:

- рентабельность активов;

- период оборачиваемости запасов;

- процентное соотношение заёмного и собственного капитала;

- норма прибыли и т. д.

Структура финансового плана

В финансовом плане в бизнес-плане ряд разделов.

1. Расчётные нормативы

Описывает цены на товары, в том числе с учётом налогов, горизонт планирования (на какой срок составляется бизнес-план), текущий уровень инфляции и показатели нескольких прошлых лет (это влияет на стоимость сырья). Также важно детально описать выбранную систему налогообложения с размером налоговых платежей и сроками выплат.

2. Расчёт показателей эффективности

К ним относятся:

- прибыль — доля выручки за вычетом всех расходов;

- рентабельность — состояние компании, при котором выручка покрывает расходы на производство и продажу;

- точка безубыточности — показатель объёма продаж, при котором расходы компенсируются доходами, по сути, отражает условия, при которых бизнес сможет выйти в «ноль»;

- запас финансовой прочности — показатель, определяющий разницу между фактическим объёмом производства и продаж и объёмом в точке безубыточности, на практике показывает, насколько можно уменьшить объём продаж и не понести убытки;

- срок окупаемости — это период, за который доходы покроют расходы на инвестиции;

- ставка дисконтирования, или норма дохода;

- дисконтированный срок окупаемости — это период возврата денег с учётом ставки дисконта;

- внутренняя норма доходности — размер ставки дисконта, при котором инвестор сможет вернуть свои вложения;

- срок возврата заёмных средств;

- коэффициент покрытия долга, показывает, может ли компания оплачивать расходы по кредитам из прибыли.

3. Общепроизводственные расходы

В этом разделе перечисляются постоянные и сезонные траты, которые нужны для реализации проекта: затраты на обслуживание помещений, на покупку и обслуживание оборудования, на сырьё, заработную плату, рекламу и т. д.

4. Смета затрат и подсчёт себестоимости продукта

Раздел отражает расходы, которые нужны для реализации проекта. Здесь важно описать всё максимально подробно, чтобы показать, что вложения окупятся.

Себестоимость подсчитывается с учётом накладных расходов, данных по зарплатам.

5. Отчёт об основных финансовых потоках

Показывает все денежные потоки компании и демонстрирует её финансовую обеспеченность — наличие денежных средств на покрытие расходов в любой период времени.

6. Отчёт о прибыли и убытках

В этом разделе финансового плана в бизнес-плане должны упоминаться: выручка, себестоимость продукции, расходы на управление, ведение деятельности и др., показатели за указанный период с учётом дефицита и профицита. Также важно указать, почему те случаются.

7. Финансовый баланс

Следует сделать прогноз баланса на месяцы, кварталы, первый и третий год.

8. Анализ показателей

По ним судят о рентабельности, платёжеспособности, окупаемости проекта.

9. Прогнозирование объёма продаж

Раздел демонстрирует знание рынка — спрос и тенденции его изменения, ёмкость по тому или иному виду продукта, сегментирование, изучение работы конкурентов и т. д.

10. Анализ движения наличности

На первый год составляется на каждый месяц, а затем — на каждый квартал. По показателям этого раздела можно судить о том, будут ли деньги у компании на оплату счетов. Дело в том, что многие молодые предприятия, даже будучи прибыльными, испытывают нехватку наличности.

11. Анализ рисков

В данном случае риском считается потеря денег. Задача владельца компании — минимизировать эти риски. Для этого он может создать денежные резервы, застраховать имущество, привлечь инвесторов.

К тому же следует понимать, что есть:

- коммерческие риски — связаны с трудностями при производстве и реализации продукции (так, на неё может снизиться спрос, может ухудшиться её качество из-за нарушения правил транспортировки и хранения, могут увеличиться издержки из-за пошлин, штрафов и т. д.);

- финансовые — сводятся к появлению трудностей из-за принятых финансовых решений (это могут быть: недополучение прибыли, дополнительные траты);

- производственные — риск, что компания понесёт лишние расходы из-за проблем на производстве (имеются в виду сбои в работе оборудования, нарушение технологии и др.).

12. Индексы доходности

Раздел показывает, окупятся ли вложения. Анализируя показатель, говорят об эффективности проекта или нейтральности и решают, стоит ли выделять финансирование.

13. Годовая балансовая ведомость

Это баланс активов и пассивов. Его изучают в банке при выдаче кредита. Так, если кредитные средства пойдут на приобретение актива и предприятие обанкротится, банк сможет вернуть вложенное за счёт пассива (например, оборудования).

14. Описания способов финансирования

В этом разделе описывают, за счёт каких средств будет финансироваться проект. Имеется в виду акционерный капитал, лизинговое финансирование, долговое (в этом случае нужно указать сумму займа, источники, процентную ставку, график внесения платежей).

Баланс и планирование расходов

Баланс финансового плана в бизнес-плане иллюстрирует реальное положение дел в компании на ту или иную дату. Просчитывается он обычно на первый год, но на этом этапе часто возникают сложности, поскольку пока непонятно, сколько средств из дохода выделять на те или иные статьи расходов.

Здесь можно придерживаться формулы: 40% — 40% — 20%. Согласно ей: по 40% дохода нужно тратить на оплату счетов и на развитие бизнеса, а 20% направлять в собственный резервный фонд.

Также можно распределять маржу по статьям расходов.

- Денежные резервы. Имея их, предприятие всегда будет чувствовать себя уверенно. Чтобы сформировать такие резервы, достаточно отчислять 3–5% от маржи за неделю. Хранить деньги желательно в валюте, меньше подверженной инфляции.

- Отчисления учредителям. Доля обычно составляет 3–10% и позволяет инвесторам вернуть вложенные средства.

- Минимальные расходы на продвижение (5–15%).

- Заработная плата сотрудникам. Желательно выделять до 40%. Если больше, компания не сможет полноценно развиваться.

- На увеличение оборотных средств (5%).

Доля отчислений указана приблизительно. Чтобы высчитать точно, нужно анализировать деятельность компании, знать её планы, расходы и т. д.

Финансовые показатели

По финансовым показателям судят о положении дел в компании. Речь идёт о:

- собственных средствах, вложенных владельцем компании;

- инвестиционных;

- операционных затратах;

- валовой выручке;

- налогах;

- чистой прибыли;

- рентабельности продукции;

- рентабельности активов (чтобы рассчитать показатель, нужно чистую прибыль разделить на средний размер активов);

- рентабельности собственного капитала (рассчитывается по формуле Дюпона и определяет, эффективны ли будут вложения в проект).

Составление финансового плана

Перед тем как начать составлять финансовый план для бизнес-плана, нужно разобраться с целями бизнеса. Отталкиваясь от них, можно будет продумывать план работ по реализации проекта, расписывать статьи расходов, просчитывать, сколько понадобится ресурсов для запуска, материальных и нематериальных.

Важно! Имейте в виду, что расходы будут единоразовые (закупка оборудования, регистрация юрлица) и периодические (оплата аренды, услуг связи, налоги, заработная плата и вознаграждение персонала и т. д.).

Чтобы спрогнозировать доходы, рассчитайте:

- средний чек — сколько будет платить компании один клиент, то есть что чаще всего будут заказывать и по какой цене (цену можно продумать, изучив целевую аудиторию, предложения конкурентов и стоимость их услуг);

- количество клиентов в месяц в среднем;

- количество клиентов, которых фирма сможет обслуживать (это делается для того, чтобы убедиться, что ресурсов у неё хватит).

Имея план доходов и расходов, можно составить бюджет компании и посмотреть, сможет ли она выйти в точку безубыточности (в «ноль») и в точку окупаемости (начать получать прибыль).

Образец финансового плана в бизнес-плане

Делая свои расчёты, вы можете ориентироваться на краткий пример финансового плана в бизнес-плане для открытия фирмы по прокату автомобилей.

Вводные данные. Решено сдавать в аренду автомобили службам такси. Для этого нужно закупить модели Reno Logan с кондиционером. Это бюджетные иномарки с крепкой ходовой. Стоимость одной — от 410 тыс. руб.

| Инвестиции | Сумма |

| Покупка 5 машин | 2 050 000 руб. |

| Регистрация компании, оплата госпошлины, получение разрешения на таксомоторные перевозки, патент по ведению деятельности | Около 100 000 руб. |

| Страхование авто (ОСАГО без ограничения) | Около 25 000 руб./год, 125 000 руб. за 5 авто |

| Установка ГБО | От 125 000 руб. за 5 авто |

| Дополнительные расходы: покупка GPS-навигатора, видеорегистратора, зимней резины, чехлов, аптечки, огнетушителя | Около 75 000 руб. за комплекты для 5 авто |

| Итого: | 2 475 000 руб. |

Если сдать каждое авто за 24 000 руб. и вычесть обязательные расходы (на замену масла раз в месяц, на замену тормозных колодок раз в 2 месяца, транспортный налог), чистый доход составит чуть больше 20 000 руб. в месяц с каждой машины.

Сдача в аренду 5 авто в месяц принесёт 100 000 руб., а за год — 1 200 000 руб. За 3 года можно заработать 3 600 000 руб.

Более того, на любом этапе можно продать машины по цене до 300 000 руб. и таким образом вернуть вложения. Главное, лично присутствовать при отборе водителей, которые будут работать на машинах, а также заключать лично с каждым из них договор на использование авто (это будет побуждать людей бережно относиться к транспортным средствам).

В открытом доступе всегда можно найти другие примеры финансового раздела бизнес-плана, но, чтобы иметь точные данные, лучше просчитывать всё самостоятельно.

Проверить же финансовый план можно только на практике, организовав бизнес.

Выводы

Финансовый план играет важную роль в бизнес-плане. По сути, он отвечает на главные вопросы о том, эффективен ли бизнес, выгоден ли он собственнику, если «да», то как быстро его вложения окупятся и какую он сможет получать прибыль.

Именно поэтому к составлению этого раздела важно подходить особенно внимательно, а перед тем как приступить к расчётам, тщательно изучить все нюансы выбранного вида бизнеса и требования к нему.

Источник: bbooster.online

Составляющие финансового плана в бизнес-плане

Некоторые заказчики бизнес-планов представляют себе финансовый план бизнес-плана, как таблицу с доходами, расходами и рассчитанной по ним прибылью. Давайте разберёмся, что на самом деле входит в состав финансового плана и, зачем эти данные нужны в бизнес-плане.

Вышеупомянутая таблица называется бюджет доходов и расходов (БДР) и, действительно, является обязательной составляющей финансового плана. Но по одной только этой таблице невозможно оценить привлекательность планируемого бизнеса. Объясню, почему.

Предположим, в БДР получилась чистая прибыль в 1 млн. руб. при объёме продаж в 5 млн. руб. Рентабельность по чистой прибыли 20% — это привлекательный результат. Но если выяснится, что для получения такого результата нужно вложить 1 млрд. руб., число энтузиастов такого бизнеса резко сократится.

Значит нужно оценивать не только соотношение доходов и расходов, но и размер и график требуемых вложений, а также график их возврата. Для расчёта этих данных, а также для оценки других параметров движения денег в бизнес-плане предназначена другая составляющая финансового плана — бюджет движения денежных средств (БДДС).

Все мы наслышаны о банкротствах предприятий, назанимавших много денег и не справившихся с возвратом долгов. Чтобы узнать, не грозит ли планируемому бизнесу такая судьба, в состав финансового плана включают бюджет по балансовому листу (ББЛ) — соотношение активов и пассивов. Это третий из бюджетов, обязательно присутствующий в бизнес-плане.

Чтобы оценить привлекательность проекта количественно, по БДР, БДДС, ББЛ в финансовом плане бизнес-плана рассчитывают финансовые коэффициенты — ликвидности, финансовой устойчивости, рентабельности, деловой активности и другие. Всего этих коэффициентов набирается десятка 2. По ним человек, знакомый с правилами финансового анализа, может сделать всестороннюю оценку проекта.

Самая главная составляющая финансового плана для потенциального инвестора — это показатели эффективности проекта: период окупаемости, внутренняя норма рентабельности, индекс прибыльности, чистый приведённый доход. Если эти показатели не будут привлекательными, изучать финансовый план более глубоко инвестор не станет.

Ещё одна важная составляющая финансового плана — анализ безубыточности. В этой части бизнес-плана рассчитывают минимальный объём продаж, который обеспечит будущему предприятию отсутствие операционных убытков, а также запас финансовой прочности и операционный рычаг — показатель, который демонстрирует, на сколько изменится чистая прибыль при изменении выручки.

Не забудем также включить в бизнес-план анализ чувствительности основных показателей от изменений исходных данных расчёта — доходов, расходов, ставки дисконтирования, инфляции и других. Эта составляющая финансового плана позволяет спрогнозировать, что произойдёт с эффективностью проекта, если что-то пойдёт не так, как планировали.

Финансовый план бизнес-плана должен включать в себя перечисленные выше составляющие. Именно эти данные ожидают от инициатора бизнес-плана инвесторы, банки, комиссии грантов и другие читатели бизнес-планов, если это не ваши родственники. Если вы хотите понять их ожидания более детально, придётся взяться за изучение основ финансового анализа или поручить разработку бизнес-плана специалистам.

На нашем сайте размещены примеры разработанных нами бизнес-планов, отзывы наших заказчиков, а также процедура заказа бизнес-плана в нашей компании. Узнайте как оптимизировать расходы на эту работу посмотрев видеопост «Стоимость разработки бизнес-плана» на нашем канале Youtube.

Если вы заполните этот вопросник для подготовки коммерческого предложения, мы пришлём вам КП, учитывающее возможности такой оптимизации.

Как заказать наши услуги

УЗНАТЬ ПОДРОБНЕЕ

- Наши услуги

- Сколько стоит консалтинг?

- Примеры работ

- Отзывы клиентов

- Подписка на рассылку

Источник: piter-consult.ru

Финансовый план бизнес плана: примеры и образец расчета

Для эффективной работы предприятия финансовый план в бизнес плане необходимо проводить беспрерывно в течение всего «срока жизни» организации. Так, на начальном этапе бизнеса финансовое планирование позволяет решить вопрос о целесообразности нового дела, оценить его прибыльность, определить необходимый объем инвестиций, рассчитать срок окупаемости. При длительном функционировании финансовые планы позволяют выявлять приоритетные пути направления средств, устранить ошибки и недоработки в распределении бюджета и спрогнозировать возможное развитие компании.

Финансовое планирование — это что?

Финансовый план в бизнес плане — учет всех возможных будущих расходов и доходов, которые необходимы для развития организации и достижения стратегических целей.

Проведение подобных расчетов позволяет устанавливать баланс между наличными ресурсами и потребностью в них, выбирать выгодные источники финансирования, выгодные варианты вложения чистой прибыли.

Составление финансового плана позволяет решить ряд задач:

- выявление неучтенных резервов организации;

- определение объема финансовых вложений, который требуется для выполнения плана;

- эффективное распределение и использование денежных средств;

- обеспечение оптимальных финансовых взаимоотношений с банками.

При составлении финансового плана необходимо следовать ключевым принципам эффективности:

- Обеспечение безопасности. Принятые управленческие решения могут грозить компании серьезными убытками и кризисом. Эта проблема решается во время планирования бюджета, когда все возможные риски анализируются и разрабатываются планы по их минимизации.

- Оптимизация. Возводимые стратегическим планом ограничения все же оставляют некоторые альтернативы, среди которых необходимо выбирать наиболее выгодные.

- Координация и интеграция. Если деятельность компании затрагивает различные сферы хозяйственных отношений, при планировании необходимо учитывать их взаимосвязь и интеграцию.

- Контроль. Готовый финансовый план должен обосновывать систему контроля производственно-хозяйственной деятельности и анализа результатов работы всех подразделений.

- Документирование. Финансовый план — важный документ, который регламентирует финансово-хозяйственную деятельность всей организации.

Методы оперативного финансового планирования

Наиболее простой вид финансового планирования — оперативный, или, как его еще называют, краткосрочный, план. Составляют его, как правило, на неделю или месяц — на период, в котором все затраты и финансовые поступления заранее известны. Я предлагаю начать знакомство с планами именно с него.

Составлять оперативный план можно по двум методикам:

- По расходам. Этот метод предусматривает определение величины и сроков постоянных расходов на планируемый период. Для этого необходимо просуммировать все расходы, обеспечивающие работоспособность бизнеса. Отталкиваясь от полученного значения, можно определить, какой доход Вам потребуется для погашения этих платежей, а значит и объем необходимой работы Вам также известен. Такой вид планирования позволяет отслеживать состояние бюджета и оперативно принимать меры для его стабилизации.

- По доходам. Данное планирование бюджета осуществляет по мере денежных поступлений. При этом Вы можете планировать затраты лишь из располагаемых средств, которые уже присутствуют на счете компании. За расчетный период принимается неделя или месяц — все зависит от частоты поступления денег. Так, в первый расчетный период происходит ожидание поступлений, выплаты не производятся, происходит накопление средств. После поступления денег на счет планируется второй расчетный период, при котором накопленные средства планируются к выплатам, а все поступающие средства «замораживаются» до третьего периода. Таким образом, накопления прошлых периодов обеспечивают текущие платежи, за счет чего денежный поток уравновешивается и легко планируется.

Выбрав один из этих методов, Вы можете приступить к планированию и регулированию денежных потоков компании. Как только краткосрочное планирование войдет у Вас в привычку, пора переходить к долгосрочным планам.

Долгосрочное финансовое планирование

Составление оперативных планов позволит Вам систематизировать информацию о сроках и размерах денежных поступлений и необходимых платежей. Имея эти данные, Вы легко сможете спланировать финансовую часть бизнес плана на более длительный срок.

Так, Вы можете определить производственные мощности и возможность реализации продукции; знаете, в какие периоды ожидать спада продаж, а в какие наступит подъем; уверены в сроках поступления платежей. Все эти данные позволят Вам спланировать ежемесячное поступление финансов, которое будет производиться в течение года.

Также Вам известны необходимые расходы. Я рекомендую проранжировать все статьи расходов и учитывать их по отдельности. Критерием ранжирования стоит выбрать важность расходов. Так, на высшем уровне следует помещать те платежи, от которых зависит работоспособность бизнеса. На нижнем маловажные инвестиции, которые погашаются излишками прибыли.

При этом стоит соблюдать правило: не осуществлять выплат по статьям расходов, если вышестоящие «кошельки» еще не полностью погашены. Такой подход позволит Вам обезопасить свое производство и минимизировать риск неправильного распределения средств.

При составлении годового финансового плана необходимо учитывать статистики предыдущих лет, а также стратегический план развития. Я рекомендую, планировать доходы по минимуму, а расходы по максимуму, чтобы изменения обстоятельств не были для Вас фатальными.

Этапы финансового планирования

Для того, чтобы финансовая модель бизнес плана была долгосрочной, необходимо провести различные расчеты. Весь массив работы можно разбить на этапы.

Определение постоянных и переменных расходов.

Прежде всего весь массив расходов должен быть разделен на 2 группы:

Переменные издержки используются для определения маржинального дохода — дополнительный доход, получаемый от производства дополнительной единицы продукции. Рассчитывается он, как разность между выручкой и переменными затратами, и позволяет понять, каково приращение дохода при увеличении производства.

Планирование доходов.

Прогноз возможных доходов начинается с определения цены. Для этого стоит провести анализ конкурентов, выявить средние расценки, которые они предлагают, соотнести их с полученным уровнем расходов — позволят ли цены компенсировать расходы? Или может быть у Вас есть возможность снизить цену?

Также необходимо оценить размер заказа. Для этого также необходимо обратиться к опыту конкурентов или собственным наблюдениям и определить тот объем продукции, который может единоразово потребоваться потенциальному покупателю.

Умножив полученный объем на равновесную цену, Вы получите средний чек. Он позволит Вам определить, какое количество клиентов Вы сможете обслуживать, неся уже запланированные расходы.

Осталось только оценить поток клиентов, которых Вы сможете привлечь. Для этого используются два показателя:

- объемы рынка, то есть средний поток клиентов, которые могут заинтересоваться Вашим предложением;

- количество заказов, которые Вы сможете обслужить при заданных производственных мощностях.

Соотношение двух последних показателей отражает характер использования располагаемых ресурсов. Если Вы не можете удовлетворять спрос, стоит пересмотреть доходную часть и вложиться в развитие мощности производства. Если же Ваше предложение превышает спрос, Вы не оптимально используете свои ресурсы и тратите больше, чем зарабатываете. Идеальная ситуация — их равенство.

Расчет точки безубыточности.

Точка безубыточности — тот объем продаж, при котором чистый доход равняется нулю, то есть все доходы компании позволяют лишь компенсировать расходы. Достигается точка безубыточности в тот момент, когда маржинальный доход становится равным постоянным затратам.

Дальнейшее наращивание производства позволит компании не только окупаться, но и приносить свободную прибыль. Снижение — формирование дефицитного бюджета компании.

Финансовых расчетов в бизнес-плане

Финансовые расчеты в бизнес плане состоят из следующих аспектов:

- общие активы, которые нужны для продолжения работы компании;

- внешние инвестиции;

- анализ главных источников постоянных издержек. Ими являются: расходы на оборудование, зарплата, аренда, коммунальные счеты, реклама, налоги;

- определение комфортных условий для достижения максимальной прибыли и поддержания финансовой устойчивости;

- меры по повышению инвестиционной привлекательности организации;

- конечные и промежуточные результаты динамики денежных средств.

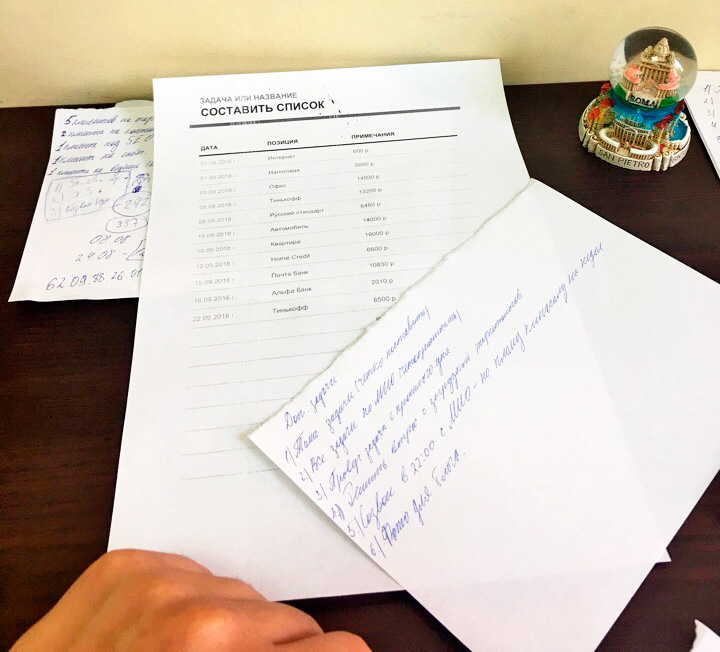

Финансовый план в бизнес плане пример

Вот образец финансового плана в бизнес плане. В Интернете вы сможете найти еще больше образцов:

Заключение

Финансовый план — индикатор эффективности Вашего бизнеса. Он позволит Вам четко отслеживать состояние дел и принимать срочные меры по улучшению работы. Все это приводит к тому, что Вы верно движетесь в сторону поставленных стратегических целей, управляя своим движением.

История из жизни

День перезагрузки: отдохнул, пересмотрел свои взгляды на некоторые вопросы, обдумал цели. Что из этого получилось, читайте далее.

Воскресенье – чудесный день для отдыха. Сегодня мне удалось хорошенько отыграться за всю прошедшую неделю. Несмотря на то, что в последнее время я особо не перетруждался, организм требовал поспать подольше. Возможно, он чувствует выходной, а может я сам даю себе такую установку.

Что успешный бизнесмен делает утром в воскресенье? Конечно, смотрит «Шаман Кинг».

За сегодняшний день я успел съездить в офис, сходить в кино, провести время с женой, потренироваться с братьями – вот такой насыщенный денек получился, хоть особой целесообразности в моих действиях не было.

Кстати, уметь отдыхать с пользой – важное умение. Тот, кто достаточно посредственно проводит время в выходной день, часто жалуется на усталость или скуку в будни. К сожалению, я пока не умею максимально эффективно проводить свободное время, но стремлюсь это исправить.

Стоит отметить, что дневной сон позволяет за короткий промежуток времени восстановить большую часть сил — не зря же в детстве наш день был организован таким образом, чтобы мы могли отдохнуть в середине дня. Если распланировать свой день таким образом, чтобы после дневного сна приступить к активным действиям, можно максимально эффективно использовать свое время.

Два маленьких совета от меня. Во-первых, если у Вас бешеный ритм жизни и нужно срочно выполнить гору дел, лучше встать пораньше, сделать большую часть заданий, а в обед хорошенько выспаться, чтобы можно было снова приступить к работе. Так у Вас получится выложиться «по полной». Во-вторых, нужно стараться вставать до 10 часов утра, так как сон после 10 идет только во вред. Вставайте пораньше, смывайте с себя всю гадость, которую организм вывел за ночь (рекомендую потереться мочалкой, чтобы раскрыть поры), и будьте эффективными целый день!

В это чудесное воскресенье я пришел к важному выводу: крайне тяжело куда-то двигаться без цели. Именно цели заставляют нас работать и зарабатывать, организовывать и заполнять свое свободное время, двигаться в перед. Сколько раз я слышал: «Ставьте цели, чтобы добиваться их!», «Без целей Вы не добьетесь успеха!», но, чтобы полностью осознать смысл этих указаний, мне нужно было самостоятельно прийти к правильным мыслям.

Я постарался разложить свои мысли «по полочкам», чтобы понять, к чему я хотел бы стремиться. Конечно, большинство целей касались материальных ценностей и ответов на животрепещущие вопросы. Я весь день был занят этими мыслями и, как сказала моя жена, «думал слишком громко». Мне удалось подметить очень много нюансов, например, мою неэффективность в 2018 году.

Казалось бы, прошло полгода, а я все плыву по течению. Вроде все хорошо, есть определенные результаты, но они не увеличиваются. Видимо, нужно пересмотреть свои планы.

P.S. Посмотрим, что выйдет из моих только зарождающихся размышлений о целях в жизни и бизнесе.

Источник: p-solovev.ru