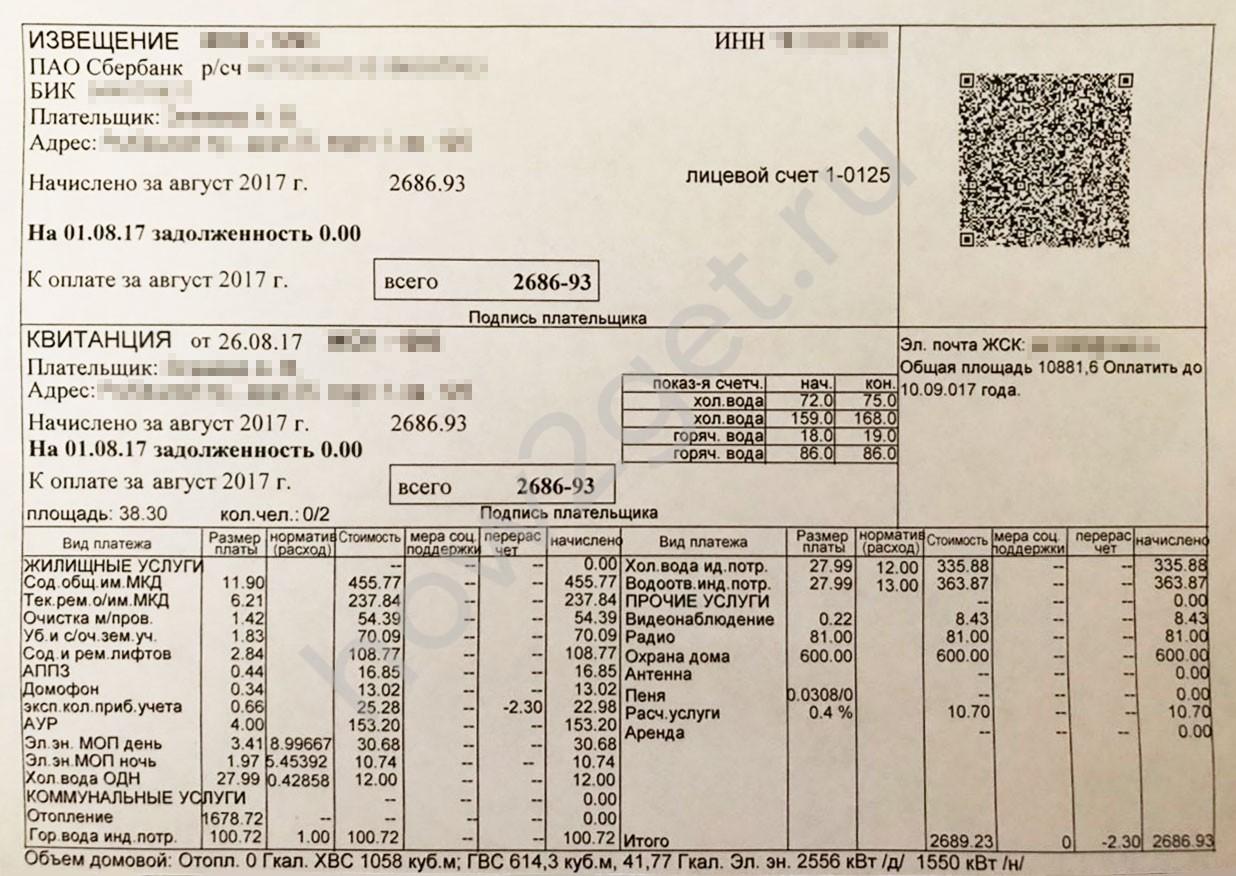

Квитанция на оплату ЖКХ — это документ определенной формы, необходимый для оплаты всех потребленных услуг. Потребители обязательно должны понимать, о чем говорит содержащаяся в ней информация, чтобы знать, за что и сколько платить. В статье расскажем, как расшифровать графу «сальдо» в платежке на оплату электроэнергии и иных коммунальных услуг.

Сальдо: что это такое в квитанции

В большинстве случаев поставщики указывают все сведения, используя вполне понятные названия граф:

- сумма платежа;

- долг (переплата) на начало месяца;

- тарифы;

- объем потребленных услуг;

- льготы (компенсации) и т. д.

Но на законодательном уровне утверждена только примерная форма квитанции, поэтому поставщики на региональном уровне имеют возможность менять ее по собственному желанию и усмотрению. Это порождает у граждан множество вопросов, и наши читатели просят разъяснить, что такое входящее сальдо в квитанции, что означает этот термин, почему у одних потребителей цифры всегда с минусом, у других — всегда нули.

ЕДИНЫЙ НАЛОГОВЫЙ СЧЕТ. ПОЛОЖИТЕЛЬНОЕ САЛЬДО

Обычно термин «сальдо» используется в бухгалтерско-экономической среде. Он означает разницу между поступившей суммой (сумма прихода) и суммой расхода. Но иногда этот термин используют и поставщики коммунальных услуг.

Если разъяснять простыми словами, что такое сальдо в квитанции за электроэнергию или иную коммунальную услугу, то это разница между тем, что потребитель заплатил, и тем, сколько он должен был заплатить. Поскольку эта разница бывает как в пользу потребителя, так и в пользу поставщика, то показатели указываются иногда положительные, иногда — отрицательные или нулевые.

- Нулевые показатели свидетельствуют о том, что сумма, начисленная за потребленные услуги, была полностью оплачена.

- Положительные (со знаком плюс, хотя часто его не ставят по правилам математики) означают, что собственник жилья заплатил за электроэнергию меньше, чем начислил поставщик. Это задолженность.

- Если вы видите в соответствующей графе цифру со знаком минус, значит, у потребителя возникла переплата.

Часто данные в платежке не отражают реальной ситуации. Например, потребитель заплатил за электроэнергию позже установленного срока: по закону, оплатить услуги ЖКХ вы вправе до 10 числа месяца, следующего за отчетным, а человек перечислил деньги 12-ого числа. В такой ситуации появится указание на задолженность, поскольку извещение об уплате было сформировано раньше, чем деньги поступили на лицевой счет, и поставщик их не учел.

Если вы заплатили позже, важно проверить цифры в следующей квитанции: если деньги учтены, переживать не о чем. Если задолженность сохранилась, следует обратиться к поставщику или в расчетный центр.

Остаток на начало и на конец месяца

В некоторых регионах формируют квитанции на оплату услуг ЖКХ таким образом, что в них есть графа «входящее сальдо». Это разница на начало месяца, на 1-ое число, с учетом данных за прошлые периоды. Бывает еще поле «исходящее сальдо», т. е. разность на конец месяца, рассчитываемая как сумма начального остатка и средств, внесенных потребителем в течение месяца. Если никаких перечислений не было, то «входящие» и «исходящие» показатели одинаковы.

Во всех платежных документах пени указывают в отдельной графе. В составе сальдо никакие штрафные санкции не учитывают.

Об авторе статьи

Алена Мотрой Журналист, почти 10 лет работала в крупных общественно-политических и деловых печатных изданиях г. Кишинева.

Последние публикации автора

- 2023.06.30 ШколаВозьмут ли ребенка в школу без прививок

- 2023.06.08 Рабочий процессКто имеет право на сокращенный рабочий день 9 июня 2023 года

- 2023.05.23 Льготы. КомпенсацииСеверный стаж для получения «Ветерана труда»

- 2023.05.19 ПенсияПенсия по выслуге лет медицинским работникам: разбираем нюансы

Законы все время меняются, но мы стараемся поддерживать статью в актуальном состоянии. Если вы увидите неактуальную информацию, пишите в комментарии — это поможет редакции быстрее обновить статью.

Подписывайтесь на нас в социальных сетях, чтобы не пропустить важное:

Источник: how2get.ru

Сальдо в акте сверки счто это

Бухгалтерский учет довольно сложная и запутанная наука. В нем легко запутаться даже обладая необходимыми знаниями и навыками. Но бухгалтерский учет необходим и применяется во всех сферах деятельности. Ведь без строго учета не возможно существование ни одного хозяйства.

Источник: vse-stendy.ru

Как определить сальдо счета

В бухгалтерии существует такое достаточно распространенное и повсеместно встречающееся понятие, как сальдо (остаток). Им называют всю ту разницу, которая возникает по счету (аккредитиву) между дебетом и кредитом. То есть, зная дебет счета и кредит по нему и рассчитав разницу между ними, можно получить не что иное, как сальдо. Другими словами, этим понятием характеризуется движение средств — их расходование и поступление, но в течение определенного временного интервала.

Различия между дебетом и кредитом

Деятельность любого предприятия не представляется осуществимой без текущих доходов и расходов. И обе эти части баланса тесно взаимосвязаны и являются составными элементами любой статьи бюджета. И понимание тонкой грани между ними — первостепенная задача как руководителя организации, так и начальника финансового отдела.

Естественно, выйти в ноль удается достаточно редко, и с определенной вероятностью любая строка бухгалтерского баланса будет содержать значение, отличное от нуля. Иначе говоря, разницу между столбцами дебета и кредита, характеризующих двойную запись любой аналитики.

Учитывая то, что две основные составляющие сальдо — это обороты по дебету и кредиту, его разделяют две формы:

- Дебетовое — это такое сальдо, которое рассчитывается по аккредитивам с дебетовым оборотом, превышающем кредитовый. То есть, если организация в прошедшем периоде выступала больше в качестве кредитора, то разница между показаниями столбцов «отдал-получил» будет именно такой.

- Кредитовое — это такое сальдо, которое возникает в том случае, если оборот по кредитовым операциям превышает дебетовые операции. Если предприятие принимало товары (услуги) от сторонних дебиторов, то, естественно, и разница будет кредитовой.

Существует также и развернутое сальдо, которое может возникнуть на определенном типе счетов, подробнее об этом поговорим чуть ниже. Заведомо надо уточнить, что каждое предприятие может проводить не только однотипные операции, но и работать в двухстороннем порядке — и отдавать финансовые средства, и получать их.

Например, различные расчеты с дебиторами могут осуществляться как в пользу предприятия, так и в пользу контрагентов. Поэтому по одной и той же строке сальдовый показатель может быть как отрицательным числом, так и положительным.

Определение остатков

Определение итога — задача не такая уж и сложная. Для максимального понимания процедуры расчета распишем каждый шаг подробно. Потребуются лишь элементарные знания математических операций и калькулятор — составляющие, которые есть в любой бухгалтерии и у любого ее работника.

В первую очередь от бухгалтера требуется выполнение такой работы, как формирование оборотно-сальдовой ведомости, в которую будут записаны все счетные операции по любой строке баланса. Ее структура напоминает двойную запись с той лишь разницей, что рядом с каждой составляющей добавляется специальный столбец, в котором и будет указываться найденное значение.

Составлять таблицу необходимо в каждом отчетном периоде. Делается это для того, чтобы еще раз проконтролировать работу отдела и получить достоверную информацию о состоянии бухгалтерского баланса.

Определение типа счета

В первую очередь бухгалтер должен определиться с видом счета, разницу по которому нужно рассчитать. Они могут быть трех видов — активные, пассивные и смешанные активно-пассивные.

Активные — это все виды статей бухгалтерского баланса, связанные с имуществом организации (например, «Касса», «Материалы», «Основные средства», «Материалы»). Отличительной особенностью активных счетов является то, что любое поступление финансовых средств на них относится к дебету, а выбытие записывается на кредитовую сторону.

Пассивные — это те виды статей баланса, которые отражают источники формирования имущества организации (например, «Расчеты с персоналом», «Резервный капитал» и другие). Для пассивных счетов характерна запись поступления денежных средств на кредит, а их выбытия — в противоположную сторону.

Активно-пассивные включают в себя как сведения об имуществе, так и информацию о способах его формирования. «Расчеты с дебиторами и кредиторами», «Прибыли и убытки» являются примерами активно-пассивных счетов.

Непосредственный расчет

- Активный счет

В этом случае такое сальдо — это не что иное, как дебетовые остатки и обороты по аккредитиву без учета всех кредитовых оборотов (то есть, находится сумма по столбцу «Дебет» и вычитается сумма по столбцу «Кредит»). Остаток по таким счетам в бухгалтерии всегда будет дебетовым, и его записывают в столбец, перечисляющий соответствующие операции.

Расчет осуществляется идентично. Берутся все кредитные обороты и остатки без учета дебетовых оборотов. То есть, сумма кредита уменьшается на сумму дебета, и результатом становится остаток. Такое сальдо всегда кредитовое. Запись его осуществляется именно в столбец, фиксирующий соответствующие операции.

- Активно-пассивный

В этом случае расчет сальдо несколько сложнее, чем в описанных предыдущих случаях. Так как активно-пассивные счета в бухгалтерии могут быть как с односторонним остатком (либо дебетовым, либо кредитовым), так и с двусторонним.

Формула вычисления однотипна и повторяет расчет для актива. То есть из суммы дебета счета вычитается сумма кредита по тому же счету, и разница будет являться искомой. Но в этом случае сальдо может быть как положительной величиной, так и отрицательной.

Если в результате расчета получается положительное значение, то можно говорить о дебетовом сальдо и записать его в соответствующий столбец. Если остаток получается отрицательным, то такое значение надо записать на кредитовую сторону счета.

Такой вариант расчета подходит лишь в тех случаях, когда заведомо известно, в какую сторону аккредитив ориентирован больше: в дебетовую или кредитовую. То есть, если организация выступает в роли кредитора, и на счету отражаются в основном операции с кредиторами, то и остаток будет дебетовым, а сам аккредитив активным. Если же наоборот, то такое сальто будет дебетовым, а аккредитив пассивным.

- Активно-пассивный с развернутым остатком

Что делать в том случае, если роль организации двояка, и на одном и том же аккредитиве могут отражаться операции обоих типов? В помощь бухгалтеру придет начальное сальдо, которое перешло с прошлого периода. К этой цифре прибавляется сумма значений того столбца, какого типа была перенесенная разница.

Далее из полученного значения отнимают сумму другого столбца, незатронутого в расчетах (кредитовый оборот или дебетовый). Полученный результат — конечный остаток — записывается в столбец по уже знакомому правилу знака перед цифрой (положительное число — в дебет, отрицательное — в кредит).

Если же начальную разницу дебета-кредита, перешедшую с прошлого периода, определить возможности нет, то конечная записывается в тот столбец, в котором месячный оборот больше.

Важность заполнения ведомости

Ведение оборотно-сальдовой ведомости в бухгалтерии практически также полезно, как и журналов-ордеров, Главной книги и записей в автоматизированных программах. Результаты, которые она отражает, помогают работникам бухгалтерии еще раз оценить качество проведенной работы в отчетном периоде и сравнить найденные значения с показаниями в других бухгалтерских ведомостях. Можно сказать, что расчет остатка по аккредитиву — это еще один важный и обязательный момент в составлении бухгалтерского баланса.

Понимание различия дебета и кредита — это залог правильного формирования ведомости и бухгалтерского баланса в текущем периоде. Без этих сведений невозможно перенести работу прошлого этапа на нынешний и продолжить ее выполнение. Кроме того, осознание величины этих показателей и их принадлежность к дебету или кредиту, позволяет грамотно анализировать эффективность работы организации, внедрение различных планов, осуществление текущих и прошедших задач.

Видео

Понравилась статья? Поделитесь ей в соцсетях

Источник: cleverbuh.ru