У нас есть 22 ответов на вопрос Где ставить подпись в декларации? Скорее всего, этого будет достаточно, чтобы вы получили ответ на ваш вопрос.

- Где ставить подпись в декларации Усн?

- Как подписать декларацию в налоговую?

- Нужно ли расписываться в декларации?

- Какой ручкой ставить подпись в декларации?

- Нужно ли подписывать декларацию на каждой странице?

- Какая подпись нужна для 3 НДФЛ?

- Нужно ли подписывать декларацию 3 НДФЛ?

- Нужно ли ставить печать в налоговой декларации ИП?

- Где ставить подпись в декларации? Ответы пользователей

- Где ставить подпись в декларации? Видео-ответы

Отвечает Егор Ладыко

В конце каждой страницы проставляется подпись и дата подписания. При заполнении декларации индивидуальным предпринимателем на каждой странице проставляется его подпись, подтверждающая достоверность и полноту сведений, указанных на данной странице декларации, и дата подписания.

Где ставить подпись в декларации Усн?

Титульный лист Ниже укажите код налоговой по месту жительства и код по месту нахождения (учёта) — 120. Укажите фамилию, имя и отчество (если есть). Укажите номер контактного телефона, количество страниц — 4, в строке с приложениями поставьте прочерк. В реквизитах укажите 1, поставьте подпись и дату.

Как подписать декларацию в налоговую?

Подписать декларацию можно с помощью усиленной квалифицированной электронной подписи, выданной Удостоверяющим центром, аккредитованным Минкомсвязи России. Сервис позволяет:Заполнить декларацию в режиме онлайн.Экспортировать заполненную онлайн декларацию в файл формата xml для представления в электронном виде.

Нужно ли расписываться в декларации?

Если декларацию представляет предприниматель, достаточно только подписи и даты. В случае подачи декларации представителем налогоплательщика — физическим лицом в соответствующих полях записывают его ФИО, реквизиты документа, подтверждающего полномочия, и дату подписания декларации. Представитель должен расписаться.

Какой ручкой ставить подпись в декларации?

Поскольку декларацию можно заполнять не только на компьютере, но и рукописным способом, не используйте разноцветные ручки – инспектор примет документ только если все поля в нем будут заполнены печатными буквами чернилами синего или черного цвета.

Нужно ли подписывать декларацию на каждой странице?

При заполнении декларации индивидуальным предпринимателем на каждой странице проставляется его подпись, подтверждающая достоверность и полноту сведений, указанных на данной странице декларации, и дата подписания.

Какая подпись нужна для 3 НДФЛ?

Чтобы отправить декларацию 3-НДФЛ в электрон- ном виде, ее нужно подписать электронной подписью, которая формируется непосредственно в личном ка- бинете.

Нужно ли подписывать декларацию 3 НДФЛ?

Для того чтобы направлять документы в налоговую в личном кабинете, в том числе подать декларацию 3-НДФЛ или заявить налоговые вычеты, необходимо оформить электронную подпись. Как правило, оформление электронной подписи занимает до 1 часа, в некоторых случаях до 24 часов.

Нужно ли ставить печать в налоговой декларации ИП?

Нет упоминания о необходимости в печати и в правилах заполнения декларации. Причем, касается это не только тех организаций, которые отказались использовать печать в своей работе. Но и все остальные организации могут пользоваться этим правом.

Где ставить подпись в декларации? Ответы пользователей

Отвечает Александр Пылаев

Все возможные коды, задействованные в декларации, есть в приложениях к порядку заполнения. Для подписантов декларации присвоены коды: «1» — если подпись ставит .

Отвечает Ирина Великая

При сдаче декларации руководителем организации указывают его ФИО, ставят подпись, печать и дату. Если декларацию представляет предприниматель, достаточно только .

Отвечает Руслан Бабичев

На изготовление подписи уйдет несколько дней. 3. Далее найти в системе пункты «Жизненные ситуации» → «Подать декларацию 3‑НДФЛ» → «Заполнить .

Отвечает Александр Николаевич

Здравствуйте. подпись и дату — везде, где они требуются, т.е. на каждом листе. Печать, если есть .

Отвечает Сергей Ефанов

отсутствие в декларации подписи налогоплательщика;; представление декларации в налоговый орган, в компетенцию которого не входит её принятие (например, подача .

Отвечает Алёнка Артемова

Налоговая декларация (расчет) может быть представлена по установленной форме на бумажном носителе. Личный визит Почтовое отправление. Вы можете сдать отчетность .

Отвечает Кристина Таланцева-Страхова

Новая форма декларации для отчета за 2021 год: используйте бесплатно инструкции . общее число листов в отчете, ставят подпись и дату его заполнения.

Отвечает Евгений Егоров

Если ставить в декларацию код признака налогоплательщика-1-с сотрудником(как это является по факту на момент заполнения декларации),то программа считает, что и .

Источник: querybase.ru

Нужно ли на титульном листе декларации по усн ставить пкчать

Приложения № 3 к приказу ФНС России от 28 июля 2014 г. № ММВ-7-3/384).В подпункте 4 пункта 28 Административного регламента ФНС России, утвержденного приказом Минфина России от 2 июля 2012 г. № 99н, сказано, что отсутствие печати служит основанием для отказа в приеме декларации. Это подтвердили чиновники Минфина России в письме от 1 февраля 2013 г. № 03-02-07/1/2031.

Аналогичная точка зрения озвучена и в письме Минфина России от 31 января 2011 г. № 03-02-07/1-26. Арбитражная практика Представление декларации без печати может быть воспринято налоговиками как то, что она не представлена вовсе. Конкретные размеры штрафных санкций в этом случае определены пунктом 1 статьи 119 Налогового кодекса РФ. Тем не менее, если декларация не принята по причине отсутствия оттиска печати, можно обратиться в суд. Есть аргументы, которые помогут выиграть спор о том, нужны ли печати в декларациях.

Печать на отчетах в налоговую: ставить или нет

Но в настоящее время ФНС был рассмотрен вопрос по поводу печати на справке (Письмо №БС-4-11/2577).

Печать на декларации ставить обязательно

Дело в том, что форма декларации может предполагать подписание не только самого титульного листа, но также ее разделов и приложений, соответственно, заверять печатью каждую страницу декларации, на которой стоит подпись, не требуется. Заверяется только титульный лист декларации. Если допущено несоответствие требований заполнения декларации, однако есть возможность идентификации организации и сумм, подлежащих к уплате по декларации, то претензии налоговиков необоснованны. Такая позиция в отношении отсутствия необходимости заверять печатью все листы декларации по НДС определена постановлением ФАС Уральского округа от 6 мая 2003 г.

№ Ф09-1228/03-АК. Организация сама должна решить, есть ли смысл обращаться в суд.

Налоговая декларация по усн

НК РФ, который допускает представление декларации без печати, или Приказом Минфина России от 15.10.2009 N 104н, который требует обязательного заверения подписи печатью? Имеет ли право налоговый орган проводить проверку налоговой декларации с подписью руководителя организации, не заверенной печатью, или обязан отказать в ее принятии?

Ответ: Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу о заполнении налоговой декларации и ее представлении в налоговый орган по установленной форме и сообщает следующее. В соответствии с п. 3 ст. 80 Налогового кодекса Российской Федерации (далее — Кодекс) налоговая декларация (расчет) представляется в налоговый орган по установленной форме на бумажном носителе или по установленным форматам в электронной форме. В п. 5 ст.

Онлайн журнал для бухгалтера

Оттиск печати организации необходим для заверенияподлинности подписи уполномоченного лица А.В. Мамелькина, эксперт «Что делать Аудит»: «По моему мнению, здесь необходимо ориентироваться не на обязанности, прописанные в НК РФ, а на требования, которые установлены нормативными актами в отношении заполнения налоговой отчетности. В частности, обязанность организаций заверять печатью подпись руководителя (или его представителя), проставленную в декларации, установлена приказами Минфина России и ФНС России об утверждении форм налоговых деклараций по конкретным налогам.Так, при заполнении декларации по НДС организации построчно указывают фамилию, имя и отчество руководителя организации (в поле «Фамилия, имя, отчество»), в специально отведенном месте ставится его подпись, под которой предназначено место для печати — «МП» (п.

Обязательно ли проставлять печать на налоговой декларации?

Приказ Минфина России от 15.10.2009 N 104н «Об утверждении формы налоговой декларации по налогу на добавленную стоимость и Порядка ее заполнения» был утвержден в соответствии с полномочиями Минфина России, предусмотренными п. 7 ст. 80 Кодекса (в редакции, действовавшей до вступления в силу Федерального закона от 27.07.2010 N 229-ФЗ). Полагаем, что указание в форме налоговой декларации по налогу на добавленную стоимость места для печати, кроме подписи лица, подтверждающего достоверность и полноту сведений, указанных в налоговой декларации, не противоречит ст. 80 Кодекса, в том числе положениям, предусмотренным в п. 5 этой статьи. Оттиск печати организации необходим для заверения подлинности подписи уполномоченного лица.

Согласно п. 4 ст.

Я ип усн 6% без работников 1. Ставить ли печать на титульном листе налоговой декларации за 2011 год? Там где подпись и дата в «Достоверность и полноту…». Декларацию я отправляю сам по почте. 2. При отправке декларации по почте, скреплять ли листы декларации или отправлять в файлике + конверт))? 3. Можно ли отправить декларацию раньше, чем я заплачу налог за 2011 год? Поделиться с друзьями Ответить с цитированием Вверх ▲ 09.03.2012, 15:19 #2 4.

Нет упоминания о необходимости в печати и в правилах заполнения декларации. Причем, касается это не только тех организаций, которые отказались использовать печать в своей работе. Но и все остальные организации могут пользоваться этим правом.

Однако, если все же организация решила печать на декларации поставить, налоговый орган в приеме не откажет, так как законодательно это не запрещено. Таким образом, на документах для налогового органа достаточно подписи руководителя, либо другого лица, имеющего на это право.

Источник: juristufa.ru

Декларация УСН «доходы» за 2018 год: бланк и образец

Упрощенцы, выбравшие объект налогообложения «доходы», 1 раз в год должны сдать в ИФНС налоговую декларацию. В какой срок это сделать и по какой форме — читайте далее.

Сроки сдачи отчетности на УСН «доходы»

- не позднее 31 марта года, следующего за отчетным — если упрощенец юрлицо;

- не позднее 30 апреля года, следующего за отчетным — если упрощенец является индивидуальным предпринимателем.

В 2019 году крайние сроки сдачи декларации по УСН за 2018 год:

- для юрлиц — 01.04.2019 (перенос с воскресенья 31 марта);

- для ИП — 30.04.2019.

Бланк декларации УСН «доходы»

На УСН «доходы» обязательны к заполнению следующие разделы декларации:

- титульный лист;

- Раздел 1.1, в котором фиксируются суммы авансовых платежей и налога к уплате/уменьшению по итогам года;

- Раздел 2.1.1, где указывается размер доходов, налоговая ставка, авансы налогоплательщика и уплаченные страховые взносы, взносы по договорам добровольного страхования и пособия по нетрудоспособности.

Также может понадобиться заполнить Раздел 2.1.2, посвященный торговому сбору, и Раздел 3 — предназначенный для отчета о целевом финансировании налогоплательщика. Эти разделы заполняются только при необходимости: если вы платили в течение года торговый сбор или получали активы в рамках благотворительности либо целевого финансирования (согласно нормам ст. 251 НК РФ).

Скачать бланк декларации УСН «доходы» за 2018 год.

Порядок заполнения декларации УСН «доходы»

Напомним общие правила:

- Суммы указываем в полных рублях, округляем по правилам математики: 50 копеек и более округляем до полного рубля.

- Декларация имеет сквозную нумерацию.

- Листы и разделы, на которых показатели отсутствуют, не предоставляем.

- Если декларацию заполняете от руки, чернила должны быть черные, фиолетовые либо синие. Исправлять корректором ошибки нельзя. Мы рекомендуем при обнаружении ошибки переписать начисто лист, где была допущена ошибка.

- Если декларацию заполняете на компьютере, а потом распечатываете, то недопустима двусторонняя печать. Листы декларации скрепляем только скрепкой, не степлером.

- Показатели заполняем слева направо, начиная с крайней левой ячейки. Но если декларацию заполняете с использованием программы для ведения учета и сдачи отчетности, числовые показатели выравнивайте по правому полю отчета.

- Текстовые поля заполняем заглавными печатными буквами.

- Если показатель отсутствует, в соответствующей строке декларации ставим прочерк. Если какая-то строка заполняется не полностью, то в незаполненных ячейках строки тоже поставьте прочерк.

- На каждой странице декларации укажите ИНН (обязательно) и КПП (если есть).

В программных комплексах для ведения учета и сдачи отчетности все эти требования к заполнению декларации уже соблюдены.

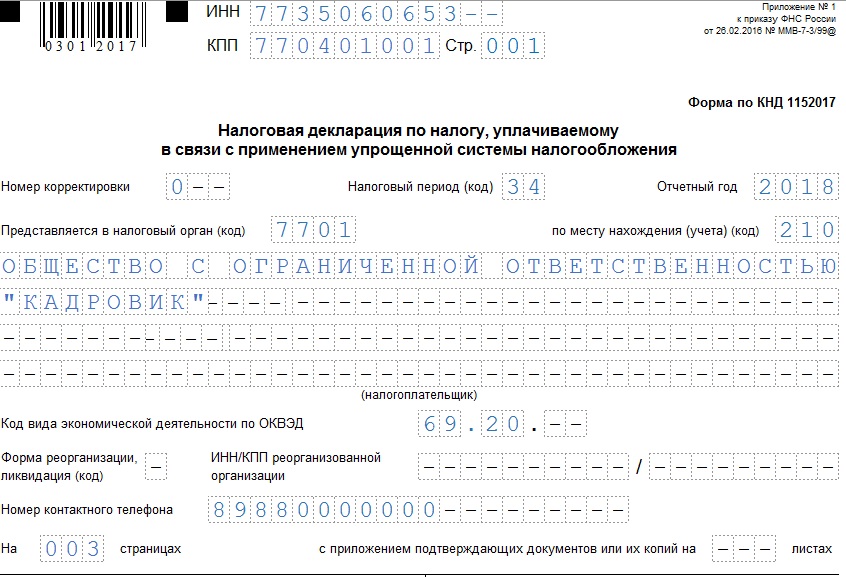

Порядок заполнения титульного листа декларации УСН «доходы»

При заполнении титульного листа укажите ИНН и КПП. Если отчет сдает организация-правопреемник за реорганизованную фирму, укажите ИНН и КПП правопреемника, а в поле «Налогоплательщик» и «ИНН/КПП реорганизованной организации» — название, ИНН и КПП реорганизованной фирмы.

Если декларацию вы сдаете впервые за отчетный период, в поле «Номер корректировки» укажите «0 – -», если сдаете уточненку — укажите порядковый номер уточненки.

Код налогового периода при сдаче декларации УСН «доходы» за 2018 год — 34.

На титульнике также проставьте:

- год, за который предоставляется декларация;

- код налогового органа;

- полное наименование фирмы или построчно ФИО предпринимателя;

- код деятельности согласно ОКВЭД-2;

- номер телефона налогоплательщика;

- количество страниц в декларации;

- количество дополнительных листов — например, доверенности, подтверждающей полномочия представителя налогоплательщика.

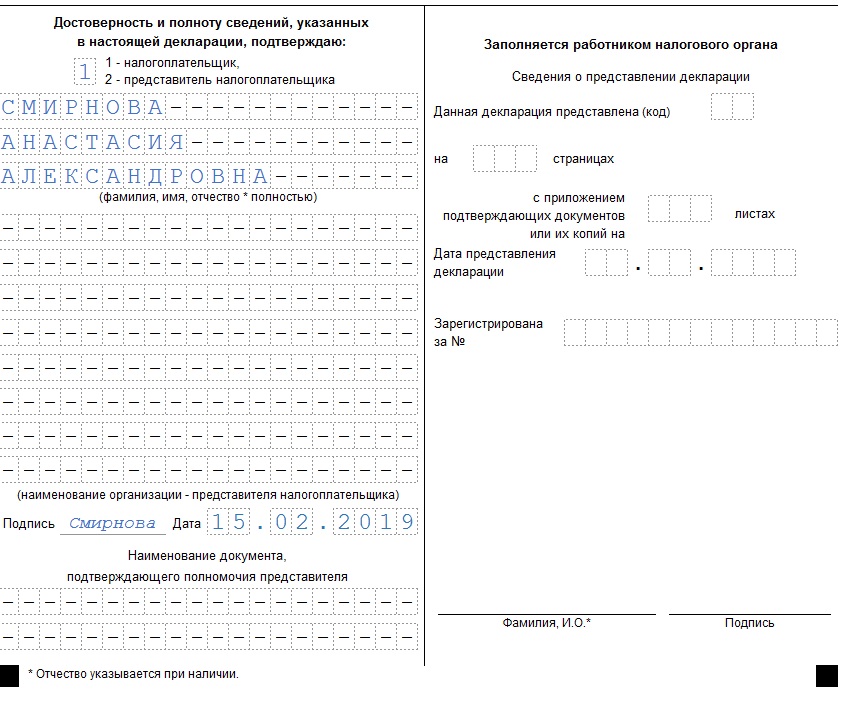

Если отчет сдает руководитель фирмы или ИП лично — в поле «Достоверность и полноту сведений, указанных в настоящей декларации подтверждаю» следует поставить 1, если представитель — 2.

Также на титульнике указывается ФИО руководителя организации, его личная подпись и дата подписания отчета. Предприниматели повторно ФИО не указывают, а только подписываются и ставят дату подписания. Если отчет сдает представитель налогоплательщика, то он указывает построчно свои ФИО, ставит подпись и дату. Также нужно будет указать документ, подтверждающий полномочия представителя налогоплательщика.

В свою очередь, налоговики на титульном листе декларации УСН «доходы» заполняют способ представления декларации, количество страниц в ней, количество листов приложенных документов, дату подачи декларации, ФИО и подпись инспектора, принявшего декларацию.

Порядок заполнения раздела 1.1 декларации УСН «доходы»

Раздел 1.1 декларации УСН за 2018 год заполняйте следующим образом:

В конце раздела 1.1 должна быть подпись лица, отвечающего за достоверность данных (то же лицо, что и на титульном листе), и дата подписания раздела.

Порядок заполнения раздела 2.1.1 декларации УСН «доходы»

Раздел 2.1.1 заполняем следующим образом:

Образец заполнения декларации УСН «доходы»

Чтобы помочь вам разобраться в порядке заполнения декларации УСН «доходы», мы подготовили пример расчета налога и образец заполнения отчета.

Пример

ООО «Кадровик», вид деятельности — оказание бухгалтерских и юридических услуг. В штате есть директор (он же единственный учредитель, зарплату не получает) и 1 сотрудник (зарплата 30 тыс. руб. в месяц). С зарплаты сотрудника перечисляются взносы на пенсионное, медицинское и социальное страхование — 30,2% от суммы зарплаты. Ставка налога при УСН «доходы» стандартная — 6%.

Бухгалтер ООО «Кадровик» заполнит декларацию УСН за 2018 год на основе следующих данных:

| Отчетный период | Сумма доходов, руб. | Номер строки в разделе 2.1.1 | Фонд оплаты труда, руб. | Взносы с фонда оплаты труда, руб. | Номер строки в разделе 2.1.1 | Налог к уплате, руб. | Номер строки в разделе | Налог к уплате с учетом страховых взносов за сотрудников, руб. | Аванс и годовой налог, руб. | Номер строки в разделе 1.1 |

| 1 квартал | 350 000 | 110 | 90 000 | 10 500 | 140 | 21 000 | 130 | 10 500 | 10 500 | 020 |

| полугодие | 720 000 | 111 | 180 000 | 21 600 | 141 | 43 200 | 131 | 21 600 | 11 100 | 040 |

| 9 месяцев | 935 000 | 112 | 270 000 | 28 050 | 142 | 56 100 | 132 | 28 050 | 6 450 | 070 |

| год | 1 110 000 | 113 | 360 000 | 33 300 | 143 | 66 600 | 133 | 33 300 | 5 250 | 100 |

Налог к уплате рассчитывается как 6% от суммы дохода. Он уменьшается на страховые взносы, но не более, чем наполовину.

Аванс за 1 квартал равен сумме налога к уплате с учетом страховых взносов сотрудников за 1 квартал. Аванс за полугодие рассчитывается как разница между налогом к уплате с учетом страховых взносов сотрудников за полугодие и уплаченным авансом за 1 квартал. Аналогично рассчитываются аванс за 9 месяцев и годовой налог к доплате.

Скачать образец заполнения декларации УСН «доходы» за 2018 год.

Порядок сдачи декларации УСН «доходы»

Декларацию вы можете сдать:

- лично;

- через представителя по доверенности – обратите внимание, что инспекции требуют у представителя ИП нотариальную доверенность;

- отправив по почте — рекомендуем отправлять заказным письмом с описью и уведомлением о вручении: тогда в спорной ситуации вы сможете подтвердить инспекции, что выполнили свою обязанность по сдаче отчета;

- электронно, подписав электронной подписью.

Сдавать отчет нужно:

- предпринимателю — в инспекцию по месту прописки;

- юрлицу — в инспекцию по месту нахождения, то есть по юридическому адресу.

Ответственность за несвоевременную сдачу УСН-декларации

За опоздание со сдачей отчета предусмотрены следующие штрафы:

- если упрощенный налог был уплачен — 1 тыс. руб.;

- если упрощенный налог не был уплачен — 5% суммы налога, подлежащей уплате на основании декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% указанной суммы и не менее 1 тыс. руб. (ст. 119 НК РФ).

Штраф можно уменьшить, если есть смягчающие обстоятельства (ст. 112 НК РФ и информация ФНС).

За просрочку сдачи отчета к ответственности могут привлечь и должностное лицо компании — человека, ответственного за своевременную сдачу отчетности в госорганы. Чаще всего, это главбух либо сам ИП или директор компании. Ему может быть вынесено предупреждение или наложен штраф в размере от 300 до 500 руб. (ст. 15.5, ч. 3 ст. 23.1 КоАП РФ).

Если период просрочки отчета превысит 10 рабочих дней, налоговики имеют право заблокировать расчетный счет фирмы (п. 2 ст. 76 НК РФ).

Узнать больше об отчетности по итогам 2018 года вы можете в рубрике «Отчетность работодателя».

Источник: blogkadrovika.ru