Кто сдает форму КНД 1152017

Налоговый код отчетности в 1152017 форме означает, что налогоплательщики подают декларацию по УСН — упрощенной системе налогообложения. УСН регулируется главой 26.2 Налогового кодекса, где сказано, что применять упрощенку вправе как организации, так и индивидуальные предприниматели.

Организация вправе перейти на УСН после девяти месяцев деятельности в году, когда она приняла решение о переходе, при условии что совокупный доход за этот период не превысил 112,5 млн рублей с учетом индекса-дефлятора на текущий год (ст. 346.12 НК РФ). Часть 3 статьи 346.12 НК РФ перечисляет виды организаций и ИП, которые не вправе применять упрощенку, в их числе, например:

- субъекты, имеющие филиалы;

- банки;

- пенсионные фонды;

- инвестиционные фонды;

- ломбарды.

Организации и ИП, чьи виды деятельности не перечислены в ст. 346.12 и которые выполняют лимит по доходу, вправе перейти на УСН. Декларация по УСН станет для них обязательной.

Заполнение «НАЛОГОВОГО ЗАЯВЛЕНИЯ О ПРЕКРАЩЕНИИ ДЕЯТЕЛЬНОСТИ»

УСН предполагает два варианта налогообложения:

- «доходы», при которой сумма налога исчисляется из полной суммы доходов организации;

- «доходы минус расходы» — порядок, при котором налогообложению подлежит только прибыль лица.

Ставка налога при системе «доходы» меньше, чем при «доходы минус расходы». Каждая организация и предприниматель самостоятельно решают, какую систему предпочесть.

Когда сдавать декларацию по форме КНД 1152017

С 2023 года налог по УСН платят в составе единого налогового платежа. В связи с этим изменили и сроки уплаты: организациям надо перечислить годовой налог по упрощенке до 28 марта следующего года, ИП — до 28 апреля. Сдвинули и сроки авансовых платежей по УСН:

- аванс за 1-й квартал — до 28 апреля;

- аванс за полугодие — до 28 июля;

- аванс за 9 месяцев — до 28 октября.

Для сведения: какие налоги входят в ЕНП и как его платить

Предельные сроки отчета по форме 1152017 установлены ст. 346.23 НК РФ. С 2023 года сроки сдачи отчетности по УСН тоже поменяли.

| Организации | Не позднее 25 марта года, следующего за отчетным. Декларацию за 2022 год надо предоставить до 27.03.2023, поскольку 25.03.2023 выпадает на субботу |

| ИП | Не позднее 25 апреля года, следующего за отчетным. За 2022 г. отчитываемся до 25.04.2023 |

Есть особые случаи, когда подают форму КНД 1152017:

- если лицо прекращает предпринимательскую деятельность, о чем уведомляет налоговую инспекцию, то декларацию оно подает до 25-го числа месяца, следующего за тем, в котором прекратилась его деятельность;

- если лицо утратило право на применение УСН, то декларацию оно обязано подать до 25-го числа месяца, следующего за кварталом, в котором эта утрата произошла.

Эксперты КонсультантПлюс разобрали, как организации заполнить декларацию по УСН. Используйте эти инструкции бесплатно.

Получите бесплатный доступ , чтобы прочитать.

Как заполнить форму КНД 1152017

Декларация состоит из титульного листа и трех разделов, первый и второй разделы содержат подразделы, предназначенные для разных систем налогообложения. Логика заполнения документа такова: сначала заполняется титульный лист, затем второй раздел, а потом первый. Третий раздел заполняют при необходимости.

Все денежные значения в декларацию вносятся в рублях целыми цифрами, копейки округляются: 50 копеек и более — до полного рубля, 49 копеек и менее — до нуля.

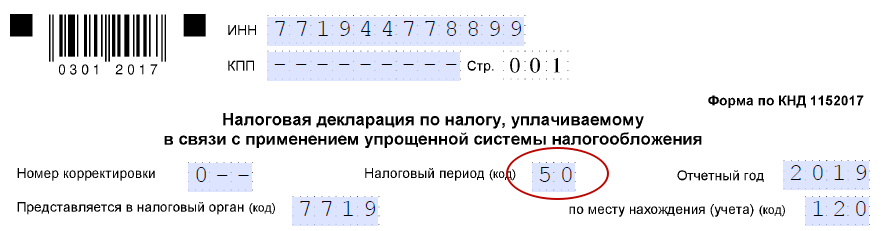

Шаг 1. Заполняем титульный лист

На титульном листе заполняются все разделы, кроме раздела «Заполняется работником налогового органа». Необходимо указать:

- ИНН и КПП;

- номер корректировки: 0— — при первичной подаче, 1—, 2— — при последующих после внесения изменений;

- налоговый период — 34, этот код КНД 1152017 соответствует календарному году;

- налоговый период — указать конкретный год, за который отчитывается субъект;

- код налогового органа, куда подается декларация, и код предоставления по месту нахождения — 210;

- полное наименование налогоплательщика;

- код формы реорганизации, если она была;

- ИНН и КПП реорганизованной организации, если реорганизация проводилась;

- телефон налогоплательщика;

- количество листов документа и количество листов приложений, если они подаются;

- информацию о лице, подтверждающем достоверность сведений документа, и основания его полномочий.

Шаг 2. Заполняем раздел 2

Раздел 2 отчета 1152017 состоит из двух подразделов:

- 2.1 — для лиц, применяющих систему УСН «доходы». Он имеет две части: 2.1.1 — «Расчет суммы налога» и 2.1.2 — «Расчет суммы торгового сбора, уменьшающей сумму налога»;

- 2.2 — для лиц, применяющих систему УСН «доходы минус расходы». В этом подразделе только одна часть — «Расчет налога».

Каждый подраздел состоит из строк, включающих наименование строки и поля для ее заполнения. Слева от полей для заполнения указаны трехзначные коды строк, они необходимы для описания порядка расчета других строк. Налогоплательщик самостоятельно заполняет только некоторые строки в разделах, под наименованиями других указан порядок исчисления их значений с помощью кодов.

Актуальный пример заполнения 1152017 — для УСН «доходы».

Может пригодиться: как указать код налоговой льготы в декларации по УСН

Шаг 3. Заполняем раздел 1

После заполнения второй части переходим к первой. Такой порядок заполнения декларации обусловлен тем, что значения, необходимые для первой части, рассчитываются на основании значений, полученных во второй с помощью формул, приведенных под наименованиями строк.

Раздел 1 содержит два подраздела:

- 1.1 — для УСН «доходы»;

- 1.2 — для УСН «доходы минус расходы».

В них налогоплательщику предстоит заполнить строки 010, 030, 060 и 090 — они предназначены для кодов ОКТМО. Код ОКТМО — это обозначение муниципального образования, в котором работает налогоплательщик. Если в течение описываемого года этот код не менялся, то достаточно указать его только в строке 010, в прочих — проставить прочерки.

Остальные поля первой части заполняются с помощью формул, приведенных под их наименованиями.

Шаг 4. Заполняем раздел 3

Раздел 3 является специальным и заполняется только организациями, которые получали в течение года целевые средства или имущество в рамках благотворительной деятельности.

Способ и форма представления документа

Декларация 1152017 подается:

- на бумажном носителе:

- лично налогоплательщиком;

- его представителем;

- по почте;

ФНС не вправе требовать электронную декларацию. Отчитываться в электронном формате обязаны налогоплательщики со штатной численностью 100 и более работников. А для перехода на УСН действует условие: штат не превышает 100 работников. В то же время электронный способ сдачи позволяет исключить большое число ошибок и недочетов при заполнении.

Надо знать: ответственность за несдачу декларации по УСН

Об авторе статьи

Гольцова Полина

юрист, специалист по госзакупкам

В 2011 году окончила УрГЮА (ИПиП), в 2013 — РАНХиГС по программе «Управление государственными и муниципальными закупками». С 2013 по 2018 года занималась юридическим сопровождением закупок бюджетных учреждений федерального и регионального уровней.

Источник: gosuchetnik.ru

Образец заполнения декларации ИП по УСН

Можно скачать бесплатно новую форму декларации ИП по УСН за 2022 год. Даны также сроки сдачи декларации по упрощенке.

10 фев. 2023 3 67201

✅ Пишите нам , что вас интересует ? Мы быстро выложим актуальную и нужную вам информацию.

Пример заполнения Декларации по усн , программа расчета единого налога

Как правильно по итогам года заполнить декларацию по упрощенному налогу. Программа заполнения и расчета налога УСН. Пример расчета и заполнения декларации упрощенки.

⭐ Начало действия документа — 20.03.2021

Ликвидация организации: когда нужно представить последнюю декларацию по УСН?

Организация, которая применяет упрощенную систему налогообложения, прекращает деятельность. В какой срок ей необходимо представить последнюю налоговую декларацию по единому «упрощенному» налогу? На этот вопрос Минфин России ответил в письме от 05.03.19 № 03-11-11/14121.

При прекращении деятельности, переведенной на УСН, налогоплательщик представляет налоговую декларацию не позднее 25-го числа месяца , следующего за месяцем, в котором была прекращена такая деятельность. Об этом сказано в пункте 2 статьи 346.23 НК РФ.

Это правило действует и в случае ликвидации организации. Поскольку утрата статуса юридического лица, применяющего «упрощенку», означает одновременное прекращение действия УСН. Таким образом, если организация была ликвидирована, например, в декабре 2022 года, то последнюю налоговую декларацию по УСН следовало представить не позднее 25 января 2023 года.

Сроки СДАЧИ ДЕКЛАРАЦИИ и УПЛАТЫ налога УСН — упрощенка в 2023

Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее срока, установленного для подачи налоговой декларации за соответствующий налоговый период пунктами 1 и 2 статьи 346.23 НК РФ.

1. Срок уплаты и сдачи декларации УСН для ИП

Налогоплательщики — индивидуальные предприниматели по истечении налогового периода представляют налоговую декларацию в налоговые органы по месту своего жительства не позднее 30 апреля года , следующего за истекшим налоговым периодом.

2. Срок уплаты и сдачи декларации УСН для организаций

Налоговая декларация по итогам налогового периода представляется налогоплательщиками-организациями не позднее 31 марта года , следующего за истекшим налоговым периодом.

Потому что согласно п.7 статьи 346.21 НК РФ налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее сроков, установленных для подачи налоговой декларации статьей 346.23 Налогового Кодекса.

3. Сроки уплаты Авансовых платежей по УСН

Согласно п.7 статьи 346.21 НК РФ Авансовые платежи по налогу уплачиваются не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом.

При отсутствии движения денежных средств на банковских счетах и в кассе организации, у плательщиков налога при УСН нет объектов налогообложения (доходов), подлежащих отражению в декларации. В этом случае декларация не представляется , налогоплательщик представляет упрощенную налоговую декларацию, утвержденную Приказом Минфина от 10.07.2007г. №62н до 20.01.2012 г.

Новая ДЕКЛАРАЦИЯ УСН 2023 форма КНД 1152017

В форме декларации учитывается возможность применения нулевой ставки налога впервые зарегистрированными предпринимателями, а также возможность уменьшения единого налога на сумму торгового сбора.

Примечательно, что в приказе не указывается с отчетности за какой период его следует применять. По общему правилу приказ вступит в силу через 10 дней после официального опубликования. Следовательно, организации, срок представления декларации для которых истекает 31 марта 2016 года, должны отчитаться по действующей ранее форме. В тоже время ИП, которые должны представить декларацию за 2015 год в срок до 4 мая, столкнуться с вопросом, по какой форме отчитываться – «старой» или «новой».

Какие разделы заполнять, теперь будет зависеть от объекта налогообложения. Разделы 1.1 и 2.1 заполнят те компании, которые считают налог исходя из доходов. А разделы 1.2 и 2.2 — те, у кого объект «доходы минус расходы». Это удобно, и больше не будет путаницы с заполнением декларации.

Остальные изменения — технические. На титульном листе появились ячейки, которые надо заполнить, если компания является правопреемником и заполняет отчетность за реорганизованную организацию. Тогда в отчете надо отразить код реорганизации. Каким может быть код, уточняется в Порядке заполнения декларации.

Например, в случае преобразования код равен 1, при слиянии — 2. На титульном листе надо привести ИНН и КПП реорганизованной компании. Вместо полей для ОКАТО в разделах 1.1 и 1.2 новой декларации теперь есть ячейки для ОКТМО, действующих с 2014 года.

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ОБ УТВЕРЖДЕНИИ ФОРМЫ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ, УПЛАЧИВАЕМОМУ В СВЯЗИ С ПРИМЕНЕНИЕМ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ, ПОРЯДКА ЕЕ ЗАПОЛНЕНИЯ, А ТАКЖЕ ФОРМАТА ПРЕДСТАВЛЕНИЯ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ, УПЛАЧИВАЕМОМУ В СВЯЗИ С ПРИМЕНЕНИЕМ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ, В ЭЛЕКТРОННОЙ ФОРМЕ

Руководитель

Федеральной налоговой службы

М.В.МИШУСТИН

Источник: www.assessor.ru

Как заполнить декларацию при усн при ликвидации

В этой консультации мы приводим очень востребованный коммерсантами в 2019 году образец заполнения декларации УСН при закрытии ИП. Он будет особенно полезен для тех, кто решил прекратить статус ИП, чтобы зарегистрироваться в качестве самозанятого.

Актуальный бланк

Чтобы заполнить декларацию по УСН при закрытии ИП, используют форму, утверждённую приказом ФНС от 26.02.2016 № ММВ-7-3/99 (далее – Приказ ФНС № ММВ-7-3/99, Порядок).

То есть – действует тот же бланк, что при сдаче обычной декларации УСН за год при ведении ИП деятельности.

По закону пример декларации УСН при закрытии ИП может быть оформлен как на бумаге от руки, так и на компьютере. В общем случае весь отчёт занимает 3 листа.

Код налогового периода

Она означает последний налоговый период при прекращении деятельности в качестве индивидуального предпринимателя (согласно Приложению № 1 к приказу ФНС № ММВ-7-3/99).

Заполнение разделов

- ОКТМО;

- налог (авансовые платежи по нему);

- на какую сумму вы уменьшаете налог либо должны доплатить в бюджет.

Пример заполнения

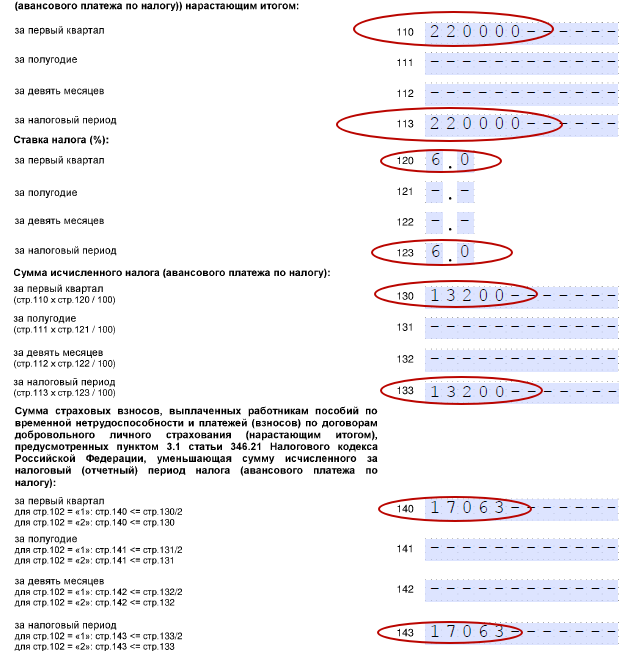

Доход за I квартал 2019 года в общей сумме составил 220 000 рублей. С него заплачен налог в сумме 13 200 руб. (220 000 руб. ×6%).

За I квартал 2019 года ИП Краснов уплатил страховых взносов на 17 063 руб. Это сумма превысила налог к уплате в бюджет, поскольку сложилась из:

- фиксированных страховых взносов в ПФР за I кв. (7338,50 руб.);

- фиксированных взносов на ОМС за I кв. (1721 руб.);

- 1% в ПФР от дохода свыше 300 000 руб. за весь 2018 год (8003,32 руб.).

Здесь по ссылке показан полностью ПРИМЕР ЗАПОЛНЕНИЯ ДЕКЛАРАЦИИ УСН ПРИ ЗАКРЫТИИ ИП , который также можно бесплатно скачать.

Страховые взносы, уплаченные после даты прекращения предпринимательской деятельности, при уменьшении налога учесть нельзя (письмо Минфина от 27.08.2015 № 03-11-11/49540).

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Открыла ИП (УСН 6%, без сотрудников) 27 февраля 2018г. Доход за 2018 год составил 462 180 руб. Заплатила налоги за 2018г:

ПФР: квартальными платежами, на общую сумму 22279 руб)

ОМС: квартальными платежами, на общую сумму 4902 руб)

1% ПФР: 1622 руб (платеж 09.01.2019г).

На данный момент закрываю ИП и 02.04.2019г получаю документы на руки о закрытии ИП.

Доход за 1 квартал 2019 г. — 185000 руб. Больше дохода за 2019г. у меня не будет.

Заплатила налоги за 2019г:

ПФР: 1 кв (с 01.01.2019 по 31.03.2019г.) — 7339 руб)

ОМС: 1 кв (с 01.01.2019 по 31.03.2019г.) — 1721 руб)

Собираюсь 03.04.2019г. сдавать декларацию в ФНС в связи с закрытием ИП и налогового периода.

Меня очень волнует такой вопрос и не один:

1. В титульном листе в декларации Налоговый код ставить «50» ?

2. В разделе 2.1.1 в строчке 110 ставлю 185000, а дальше что ставить? Прочерки в 111,112, а в строчке 113 снова сумму 185000? Или сумму 185000 я повторяю во всех строчках с 110 по 113?

3. Аналогичный вопрос для этого же раздела по строчкам 130-133, а также по строчкам 140-143. Я сумму 11100 руб ставлю в строчках со 130 по 133 и эту же сумму (11100 руб) ставлю со строчки 140 по 143?

4. Мне дадут документы о закрытии ИП 02.04.2019, получается, что официально я веду предпринимательскую деятельность и во втором квартале 01 и 02 апреля 2019г. Мне нужно будет доплачивать за эти два дня апреля? Т.е. доплатить в ПФР: 163 руб, а в ОМС 39 руб.?

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта или звоните по телефону

+7 (499) 350-80-69 (Москва)

+7 (812) 309-75-13 (СПб)

Это быстро и бесплатно !

Ликвидация ИП может произойти как в добровольном порядке в связи с множеством факторов, так и в принудительном. В обоих случаях при закрытии ИП заполнение декларации УСН является обязательным условием.

Прекращение деятельности также предполагает осуществление расчёта с налоговым органом, контрагентами и внебюджетными фондами. Несвоевременное предоставление отчётности и неуплата налога приводят к назначению штрафов и пени.

Как подаётся декларация при закрытии ИП?

Подать декларацию возможно как до получения свидетельства о снятии с учёта (то есть после официального закрытия ИП), так и после окончания ликвидационной процедуры. Документ предоставляется в отделение ФНС по месту регистрации предпринимателя одним из возможных вариантов:

- через официальный сайт ФНС (при этом физическое лицо обязательно должно иметь цифровую электронную подпись);

- по почте заказным письмом с объявленной ценностью и описью вложенных бумаг;

- лично в отделение ФНС или с помощью представителя (если имеется нотариально заверенная доверенность на его имя).

Срок сдачи УСН при закрытии ИП

Предприниматель вправе принять решение о закрытии в любой момент. Подача налоговой декларации может осуществляться как до официальной ликвидации ИП, так и после снятия предпринимателя с учёта.

На основании 2 части 346.23 статьи НК РФ, отчётность предоставляется в налоговый орган не позднее 25 числа того месяца, который должен следовать после месяца, в котором было выдано соответствующее свидетельство об окончании предпринимательской деятельности лица. В этот же срок лицо обязано заплатить налог (при его начислении).

При этом гражданин обязуется официально оповестить отделение ФНС по месту регистрации предпринимателя о своём решении по закрытию ИП, согласно 8 части 346.13 статьи НК РФ, в течение 15 суток с момента прекращения деятельности.

Если гражданин всегда сдавал отчётность в ФНС вовремя, налоговая декларация подаётся только за последний период. Если же по каким-либо причинам отчёты не сдавались, декларация подаётся за всё время существования бизнеса, то есть с начала образования ИП.

Снятие с регистрации предпринимателя с нулевым балансом происходит быстрее и проще.

Код декларации по УСН указываемый в отчетности

При заполнении полей отчёта довольно много вопросов вызывает код декларации по УСН. Кодом при ликвидации ИП называется цифровое обозначение, использующееся при заполнении декларации при окончании коммерческой деятельности и независящее от рода деятельности предпринимателя.

После закрытия ИП налоговая отчётность должна быть предоставлена в отделение ФНС в определённые сроки.

Цифровое обозначение кодов, на основании Приказа ФНС от 2016 года 26 февраля:

- 50 – для последнего налогового периода при закрытии ИП (обычно используется при ликвидации фирм);

- 96 – применяется с той же целью (только для ИП);

- 120 – предоставление отчёта в ФНС по месту проживания предпринимателя.

Как заполнить декларацию по УСН при закрытии ИП?

Документ не должен содержать помарок и опечаток при заполнении. Оформление возможно в письменном и электронном виде (в последнем случае отправление бумаг осуществляется только при наличии у предпринимателя цифровой электронной подписи, удостоверяющей его личность).

Декларация должна заполняться в соответствии с требованиями и правилами, указанными в 26.2 главе НК РФ и Приказе ФНС от 2016 года 26 февраля.

Чтобы грамотно оформить налоговую отчётность и избежать назначения штрафов за пропуск срока для подачи бумаг, следует ознакомиться с указанными ниже рекомендациями или обратиться за помощью квалифицированного специалиста.

Как правильно составить заявление на закрытие ИП читайте в этой статье.

После предоставления отчётности в налоговом органе осуществляется расчёт налога, который предприниматель (даже после закрытия ИП) обязуется оплатить. Погашение платежа возможно в любом из отделений банка при наличии квитанции. Льготы в данном случае законом не предусмотрены.

Последствия не предоставления отчётности

Если не была вовремя предоставлена в ФНС декларация за требующийся налоговый период по УСН при закрытии ИП, с гражданина может быть взыскан штраф в размере 5–30% от не уплаченной суммы налоговой выплаты за каждый месяц просрочки (при этом сумма не должна быть меньше 1 000 рублей), в соответствии с 119 статьёй НК РФ.

Задержка с выплатой налога также облагается наложением пеней, согласно 75 статье НК РФ, а за уклонение от оплаты суммы налога предусматривается штраф в размере от 20 до 40% от общей суммы неуплаты, на основании 122 статьи НК РФ.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас или заполните форму онлайн:

+7 (499) 350-80-69 (Москва)

+7 (812) 309-75-13 (Санкт-Петербург)

Источник: nalog-plati.ru