В ноябре 2019г. сменили адрес . У фирмы была смена адреса регистрации в течении года (естественно , не 1 января же), в том же районе , теперь другой ОКТМО . Возникли интересные проблемы :

Налоги и взносы разошлись теперь по разным ОКТМО:

40319000 — старый

40313000 — новый

Причем на старом 40319000 остались висеть переплаченные налоги и недоплаченные. А также переплаченные и недоплаченные пени.

А дело теперь происходит в марте 2020г.

Сначала проплачиваем неоплаченные налоги и пени по старому ОКТМО, чтобы не поиметь проблем в виде блокировки банковского счета.

Заказываем через СБИС Выписку операций по расчету с бюджетом за 2019 и начало 2020г.

А дальше подождем увидим.

Идем на nalog.ru и скачиваем сверку по налоговым обязательствам . Это на закладке «Сведения о расчетах с бюджетом» / «Обязательства по страховым и налоговым сборам» . Запросить файл «Список налоговых обязательств». Не забываем поставить галочку «С суммой задолженности и переплаты».

Видим переплату на старом ОКТМО НДФЛ 7800 плюс пени 1297,44.

Идем на nalog.ru и пробуем составить заявление на зачет переплат со старого ОКТМО по НДФЛ на новый.

Отфильтровываем по КБК НДФЛ :

К сожалению не видны колонки справа , к ним надо прокрутить ползунок:

Видим , что по Сумма, возможная к включению в заявление о зачете/возврате у на гораздо больше сумм предлагаемых к зачету (там много строк).

Что делать? Где тут наши переплаченные НДФЛ 7800р?

Не надо паниковать : смотрим внимательно и отфильтровываем пени и по новому ОКТМО суммы и о чудо 1963 +1911+ 1963 + 1963 = получаем 7800! Эврика теперь можно смело идти дальше.

Выбираем первый попавшийся 1911р. со старым ОКТМО , щелкаем мышкой на этой строчке появляется «Сформировать заявление о зачете/ возврате» , кликаем на нем и идем дальше.

Далее открывается окно , где выбираем закладку «На зачет в счет предстоящих платежей», отфильтровываем по статусу плательщика 02 (так удобнее для НДФЛ) , жмем Применить, и выбираем на какой ОКТМО переносим сумму.

Жмем выбрать и Подписать и отправить. Лучше наверное еще просмотреть и сохранить это заявление.

В самом конце видим такое окно :

На первый раз лучше остановится и посмотреть , как далее распределятся суммы.

Некоторые промежуточные выводы

В файле , который мы предварительно скачали , со сверкой с бюджетом есть только две строчки с новым ОКТМО 40313000. А где остальные, ведь мы перешли на новый адрес 2019-11 , а сейчас 2020-03. С 2019-11 все декларации и налоги платили (по закону) с новым ОКТМО.

И тут похоже приходим осознание, что эти декларации и оплаты еще где-то в пути ! А это немало почти 4 месяца!

И тут еще один нюанс : похоже пока строчка с новым ОКТМО НЕ появится , на него зачет сделать не удастся.

На следующий день приходит на email «Информационное сообщение при изменении статуса запроса/документа(ов)», где переходим по ссылке

https://lkul.nalog.ru/docflow/prepare/ и видим примерно следующее:

По одной фирме суммы зачлись уже 30.03.2020г. (в течении 3 рабочих дней) можно увидеть результат взаимозачета.

А под другой фирме прошло уже более недели и ничего не изменилось (сейчас 04.04.2020) :

Как-то время проходит быстро и вернулись посмотреть что изменилось только в июле . Заходим и смотрим ответы на заявления о зачете :

Тут фишка в том , что для просмотра надо подписать квитанцию о приеме. Псле этого документ похоже исчезает из списка , поэтому лучше его сразу сохранить где-нибудь.

Надо понимать , что если прошло более 3 лет , то зачесть суммы уже не получится . Как они определяют , что прошло 3 года и где это посмотреть?

Также интересен вердикт : Причина отказа в зачете (возврате) : пп уточнено . Это кстати , не отказ , а похоже вы уже посылали заявление на уточнение. Или налоговая мама соизволила наконец-то догадаться , что один ОКТМО перешел в другой и они перекинули все суммы со старого автоматически в какой-то момент.

В какой-то момент мы видим такую картину , что задолженности почти все ушли на старом ОКТМО (40315000), а переплаты остались. Претензий у налоговой вроде быть не должно.

Не понятно почему по ОКТМО 40313000 показываются суммы только НДФЛ и УСН , а где взносы все? Или так и должно быть?

Источник: kkmspb.ru

Усн при смене октмо — гражданское законодательство и судебные прецеденты

следует руководствоваться Общероссийским классификатором территорий муниципальных образований ОК 033-2013, утвержденным Приказом Росстандарта от 14.06.2013 N 159-ст (ОКТМО). Согласно вышеуказанного порядка налоговая декларация по УСН в разделах 1.1 и 1.2 отражаются сведения о суммах авансовых платежей, подлежащих уплате (или уменьшению) по итогам отчетных периодов, а также сумме налога, подлежащей доплате (уменьшению) за налоговый период.

При этом каждая такая цифра сопровождается реквизитом «Код по ОКТМО». Здесь указывается код того муниципального образования по ОК 033-2013 «Общероссийский классификатор территорий муниципальных образований», на территории которого ИП состоит на учете.

По коду строки 010 раздела 1.1 декларации обозначенный реквизит заполняется налогоплательщиком в обязательном порядке, а показатели по кодам строк 030, 060, 090 указываются также при смене места жительства ИП. Таким образом, при заполнении налоговой декларации, а так же для корректного отражения кодов ОКТМО налогоплательщику необходимо учитывать в какой налоговый орган уплачивались авансовые платежи. На основании абз. 1 п. 7, п. 9 ст. 45 НК РФ поручение

течение рассматриваемого налогового периода), а также других обстоятельств, которые могут быть признаны судом в качестве достаточных для признания срока на возврат налога непропущенным. Суд полагает необходимым отметить, что техническая недоимка по налогу, взимаемому с налогоплательщиков, выбравших в качестве объекта налогообложения доходы (далее — УСН), у налогоплательщика возникла в связи со сменой места осуществления предпринимательской деятельности в течение одного налогового периода, а именно — 2013 года. Третье лицо пояснило, что в программном комплексе ЭОД налогового органа имеются сведения представлении Заявителем деклараций по УСН (как ИП) за 2012 о чем имеется запись в КРСБ по налогу, взимаемому с налогоплательщиков, выбравших в качестве объекта налогообложения доходы (КБК 18210501011010000110 ОКТМО 45902000) за период с 07.07.2012 по 30.07.2013. Согласно имеющимся данным КРСБ отражены начисления за 2012 в общей сумме 31 554 руб. по срокам уплаты 25.07.2012, 25.10.2012, 30.04.2013, а также отражена уплата в общей сумме 138 721,83 руб., по текущим начислениям за 2012 и

Источник: lawnotes.ru

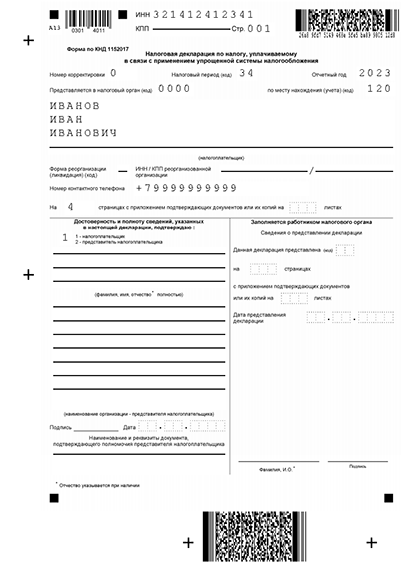

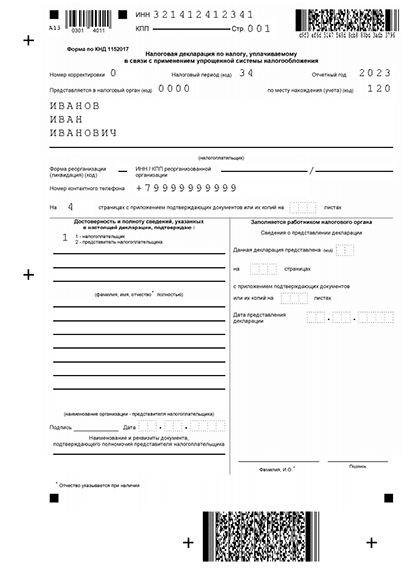

Как в 2023 году заполнить декларацию для ИП на УСН 15%: инструкция

Чтобы отчитаться за 2022 год, ИП на УСН 15% должны использовать бланк декларации от 2020 года. Информация заносится на титульный лист и в разделы 2.1, 2.2. Если получаете целевое финансирование, дополнительно указываете сведения в разделе 3.

Сохранить бланк декларации УСН “Доходы минус расходы”

Скачать действующую форму для отчета по УСН

- Сформировать декларацию автоматически Укажите свое ИП и отразите суммы в анкете сервиса. Наша система сама распределит информацию в поля декларации по правилам ФНС. Вы скачаете готовый отчет в течение 15 минут. Создать декларацию онлайн

- Скачать шаблон декларации для заполнения вручную на компьютере XLS, 384 KB

- Скачать бланк декларации для печати и заполнения от руки PDF, 756 KB

1. Какие разделы заполнять ИП, который работает на УСН 15%

Образец готовой отчетности ИП, применяющего УСН с объектом налогообложения “Доходы — расходы”:

Пример налоговой декларации для ИП на УСН 15%

Если вы готовите отчетность за 2022 год, необходимо взять бланк декларации УСН от 2020-го. Новая форма будет утверждена в 2023 и начнет применяться только со следующего отчетного периода.

Заполните такие разделы декларации:

- Первая страница. Впишите ИНН. После, укажите коды в полях: номер корректировки (код 0, для первичной отчетности), налоговый период (код 34 — если отчитываетесь за полный год), по месту нахождения (код 120 для ИП). Впишите ФИО налогоплательщика без указания статуса ИП. Заполните строки о достоверности данных.

- В разделе 1.2 укажите сумму налога по своим расчетам. Один раз впишите ОКТМО в поле 010, если не меняли адрес. При смене адреса на протяжении отчетного года дополнительно вносится информация в строки 030, 060 и 090.

- Данные в разделе 2.2 укажите после расчета всех сумм. Если используете ставку 15% или меньше (например — региональную сниженную ставку), тогда внесите код “1” в графе 201. Подсчитайте суммы нарастающим итогом. При сомнениях в отношении допустимых статей расходов на объекте НО, обратитесь к ст. 346.16 Налогового Кодекса. При отсутствии убытка прочеркните соответствующие поля. Если итог отрицательный, внесите его поквартально нарастающей суммой.

- Раздел 3 Заполняют только те ИП, к которым относится предоставление целевого финансирования.

Учтите: Если бизнесмен на УСН 15% по итогам года вышел на убыток, он все равно платит налог в размере 1% от доходов.

Заполните декларацию для ИП на УСН 15% автоматически

С нашим сервисом подготовка декларации УСН отнимает не более 15 минут. В отличие от самостоятельного оформления документа, вам не нужно беспокоиться о правилах: мы сами распределим информацию в нужные строки отчета. Укажите только ФИО и суммы.

2. Варианты подготовки отчетности УСН

- Вручную или на ПК самому. Для этого нужно найти действующий бланк, установить программы для заполнения документов ФНС, изучить все правила и постараться не ошибиться, ведь любая помарка или неточность могут привести к отказу в приеме документа.

- Автоматически с нашем сервисом. Это в разы проще: в только указываете ФИО и суммы, а система распределяет сведения в правильные поля декларации. Вас ждет безошибочный результат за считанные минуты.

Учтите: Если вы применяете объект УСН “Доходы минус расходы”, то можете включить в расходы сумму страховых отчислений, уплаченных со персонал и за себя.

Этот сайт — партнёрский проект АО «Райффайзенбанк» и ООО “ББС” , что подтверждается партнёрским сертификатом банка.

- Главная

- Открыть ИП

- Регистрация ИП онлайн

- Форма для регистрации ИП

- Регистрация ООО онлайн

- Форма для регистрации ООО

- Декларация УСН

- Форма для декларации УСН

- Патент ИП

- Форма для патента ИП

- Изменение ИП

- Внесение изменений в ИП онлайн

- Документы для изменений в ИП онлайн

- Внесение изменений в ООО онлайн

- Документы для изменений в ООО онлайн

- Закрытие ИП

- Закрыть ИП онлайн

- Документы для закрытия ИП

Сервис работает на платформе regme.online

Источник: reg-raiffeisen.ru