Налоги

Дивидендные ценные бумаги являются хорошим инструментом для инвестиций на бирже. Они подразумевают стабильную доходность, диверсифицируют портфель, позволяют избежать инфляции и получать дополнительную прибыль от владения акцией, облигацией или другим финансовым инструментом. Кажется, всё просто. Приобрёл бумагу, по которой регулярно платят дивиденды, и получай стабильную прибыль. Однако на деле здесь есть свои нюансы, и они связаны с удержанием НДФЛ.

Что такое налог на дивиденды, кто его платит и какие налоговые ставки предусмотрены на физлиц и юрлиц на территории РФ?

Что такое дивиденды

Это доля от заработанной прибыли компании, распределяемая между владельцами в зависимости от типа и количества ценных бумаг, которыми они владеют. Получить дивидендную выплату можно только после одобрения компанией или иным хозяйствующим субъектом о распределении заработанной прибыли за отчетный период.

Дивиденды физлицам и налоги

Согласно отечественному законодательству, дивидендом является любой доход, полученный владельцем ценных бумаг от компании при распределении прибыли.

Что важно, распределение средств между акционерами, как правило, происходит после налогообложения.

Налоги для физлиц

Налогообложение дивидендных выплат, полученных физлицами, зависит от их статуса. А именно, являлись ли они резидентами РФ в момент начисления дохода.

Статус получателя

Налоговая ставка

Сумма, которую потребуется заплатить в налоговый орган в связи с получением дивидендов, рассчитывается следующим образом:

Налог = Дивиденды * Ставка НДФЛ (согласно верхней таблице)

Статус юридического или физического лица, согласно Налоговому кодексу РФ, зависит от количества проведенного времени в РФ за последний год. Если инвестор пребывал в России более полугода из этого срока, то он автоматически является резидентом. При этом период пребывания в стране может быть рваным. Главное, чтобы за последние 12 месяцев набралось указанное количество дней. Для такой категории предусмотрена налоговая ставка на дивиденды в размере 13%.

Важно! Гражданство инвестора никак не влияет на получение статуса резидента в РФ. Получить такой статус вправе даже зарубежные учредители, если они большую часть времени в течение последнего года пребывали в Российской Федерации.

Удерживает НДФЛ с дивидендных выплат в государственную казну обычно компания, акциями которой владеет инвестор. Для физлиц именно она служит налоговым агентом. Следовательно, дивиденды поступают на брокерский счет уже очищенными от НДФЛ. Физлицу в данном случае не требуется самостоятельно считать и платить налог.

Дивиденды участнику или вознаграждение за управление: налоговые риски

Интересно: Голубые фишки американского фондового рынка

Когда дивиденды платят не деньгами, а, к примеру, имуществом, процедура налогообложения будет сильно отличаться. Компания уже не сможет заплатить за инвестора НДФЛ, так как фактическая выплата была произведена не в денежной форме. В результате обязанность по уплате налога перекладывается на физическое лицо, которое получило дивиденды. Придется самому подавать налоговую декларацию и платить НДФЛ в установленные законом сроки.

Налоги для юрлиц

Ставка налога на дивиденды для юрлиц рассчитывается следующим образом:

- 13% для организаций из РФ;

- 15% для зарубежных компаний (при наличии Договора об избежании двойного налогообложения между РФ и страной, где зарегистрирована компания);

- 0% для организаций из РФ, которые не менее одного года до решения о начислении дивидендов владели 50%-ой долей в уставном капитале.

В последнем случае компании из РФ потребуется доказать своё право на льготу. Для этого нужно предоставить в ФНС документы, подтверждающие право на владение долей в 50% и более.

По каким ценным бумагам выплачиваются дивиденды

- Инвесторам платят дивидендные выплаты не только отечественные, но и зарубежные акционерные общества. Причем компании из РФ могут производить начисление каждый квартал, раз в полгода или год.

- Выплаты также могут приходить и от ETF. Правда, сегодня на отечественной фондовой бирже дивидендных фондов нет. Такие финансовые инструменты, выплачивающие доход от заработанной прибыли, можно приобрести пока только на зарубежных площадках. Например, на американской фондовой бирже. Здесь представлено большое количество ETF с дивидендами. Причем деньги инвесторам выплачиваются на регулярной основе.

Особенности при уплате НДФЛ

При оплате налога с дивидендных выплат важно помнить следующее:

- В декларации, которая составляется в ФНС, дивидендам присвоен уникальный код – 1010. Аналогичный номер указывается в 2-НДФЛ.

- Если НДФЛ не был списан при начислении дивиденда, то придется самому декларировать свой доход и платить налоги. Подать декларацию за прошлый год нужно до 30 апреля. Срок оплаты – 15 июля. Если нарушить данные сроки, то налоговая инспекция начислит инвестору штраф.

- Если с дивидендов, полученных за рубежом, удержали НДФЛ больше 13%, то вернуть переплату нельзя. При этом данную сумму необходимо отразить в декларации о своих доходах.

- При расчете НДФЛ с дивидендных выплат уменьшить налог с помощью вычета нельзя. Речь идет об имущественных, социальных и стандартных вычетах.

Интересно: Что такое сплит акций

При инвестировании в отечественные ценные бумаги инвестору не нужно декларировать доход с полученных дивидендов и уплачивать с них НДФЛ. Если заниматься инвестициями в зарубежные финансовые инструменты, то здесь налогообложение совсем другое.

Декларация при зарубежных инвестициях

По налоговому законодательству, полученные инвестором доходы на иностранных рынках должны облагаться НДФЛ. Однако под налогообложение попадают лишь налоговые резиденты.

Дивиденды, начисленные иностранными акционерными обществами, автоматически причислены к доходам за границей. Налоговая ставка, подлежащая уплате инвесторами, составит 13%.

Если при начислении дивидендных выплат НДФЛ удержан в стране, где была получена прибыль, то данную сумму можно зачесть в счет уплаты НДФЛ на территории России. Данная возможность прописывается в Договоре об избежании двойного налогообложения между РФ и страной источником дохода при наличии такого соглашения.

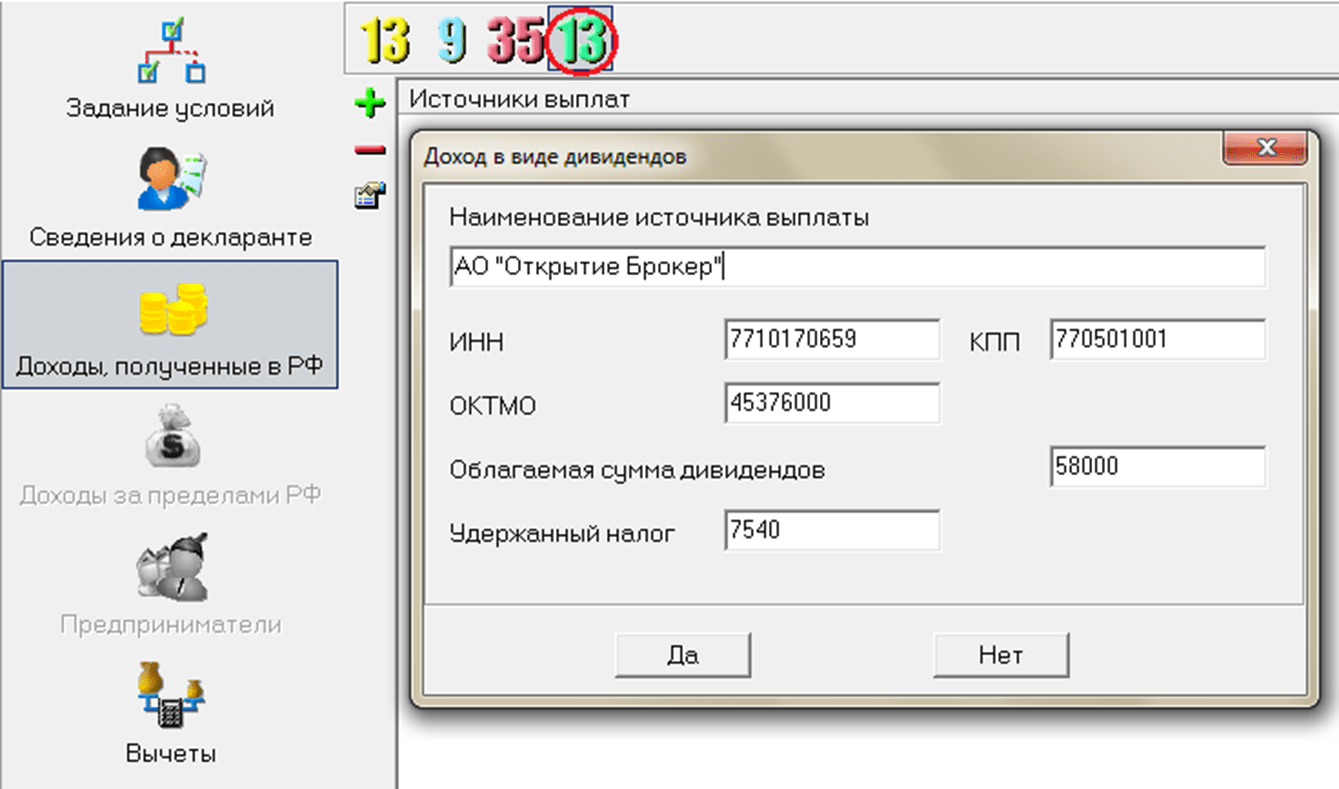

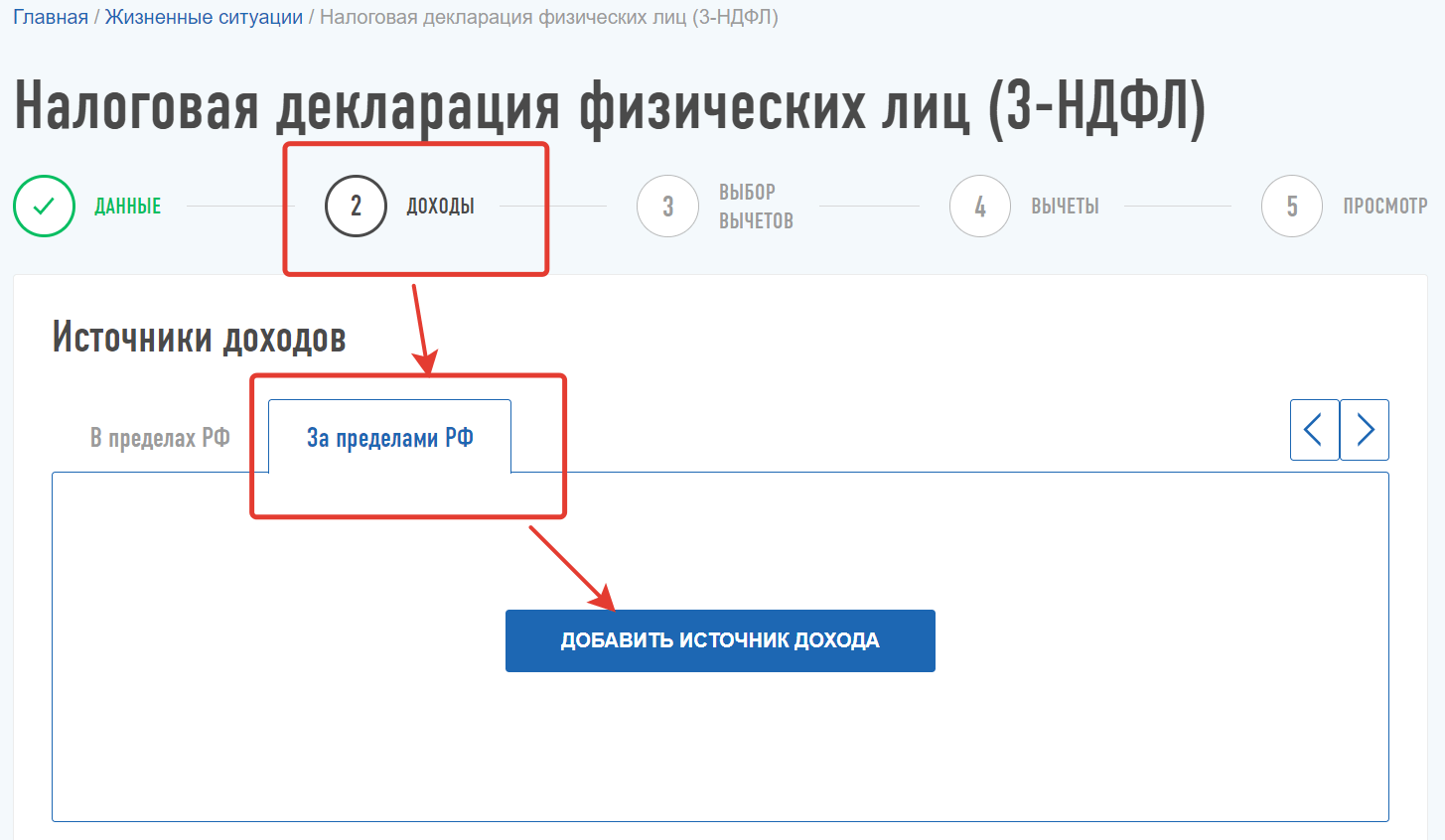

Если зарегистрированный в России инвестор получил дивиденды от зарубежной компании, то ему нужно обязательно подать декларацию в ФНС по форме 3-НДФЛ. Сделать это необходимо до 30 апреля за предыдущий год, в котором получен дивидендный доход.

При составлении декларации потребуются:

- договор с брокером;

- выписка по финансовым операциям за отчетный период (берется у брокера).

Размер дивиденда при декларировании берется из выписки брокера. Он указывается в специальном поле в декларации после выбора дохода. Если денежные средства были получены в зарубежной валюте, то нужно поставить галочку в поле «Определить курс автоматически». Тогда указанная сумма автоматически конвертируется в рубли по курсу ЦБ, который был установлен в день получения выплаты.

После заполнения декларации она отправится на проверку. Узнать о ходе проверки можно в личном кабинете ФНС.

Важно! Если за календарный год инвестор получил дивиденды от нескольких иностранных организаций, то ему потребуется указать все источники дохода.

Как считают НДФЛ отечественные брокеры

Российские брокеры при начислении инвесторам дивидендов сами удерживают налог и уплачивают в государственную казну. Однако на фондовом рынке, помимо отечественных, торгуются и иностранные бумаги. Самые популярные – акции США. По ним брокер не уплачивает НДФЛ с дивидендов, так как в этой ситуации он не является налоговым агентом. Следовательно, обязанность по уплате налога полностью лежит на инвесторе.

На заметку! На фондовой бирже торгуются российские компании, которые официально зарегистрированы за границей или в офшорных зонах. Налог с дивидендного дохода по данным акциям инвестору придется платить самому.

Как считают НДФЛ иностранные брокеры

Зарубежным брокерам из-за большого количества инвесторов сложно уследить за учетом дивидендов, так как денежные выплаты могут начисляться ежеквартально, по полугодиям или раз в год. Некоторые компании предусматривают собственный график дивидендных выплат. Тем не менее иностранные брокеры ведут строгую отчетность и по первому запросу передают её инвестору.

- Если говорить про американских брокеров, пользующихся высоким спросом на мировом фондовом рынке, то они удерживают НДФЛ с дивидендов в размере 10%. Однако ставка налога может быть увеличена до 30%. Такое происходит, когда брокер ничего не знает о резиденте владельца ценных бумаг.

- Российские инвесторы могут снизить данную планку до 10%. Для этого нужно подписать у брокера форму W-8BEN. Данный документ позволит сократить налоговую ставку при получении дохода по американским ценным бумагам. Подписанная форма рассматривается брокером в течение 30 дней.

Интересно: ТОП-15 лучших акций роста американских компаний

Что делать, если НДФЛ был пересчитан

Если в инвестиционном портфеле находятся такие фонды, как SDY или VNQ, то инвестор рискует столкнуться с пересчетом налогов на дивиденды за прошлые годы. Придется корректировать указанные данные в предыдущем отчетном периоде с доплатой НДФЛ. Потребуется также заплатить пени за неправильно поданную декларацию, чтобы не быть привлеченным к ответственности.

Итог

Порядок уплаты НДФЛ с доходов, полученных за дивиденды, для российских инвесторов может показаться сложным. Однако при детальном разборе проблемы становится всё ясно и понятно.

Если дивиденды пришли от зарегистрированных в России компаний, то налоговым агентом выступает брокер. Именно он уплачивает НДФЛ. Инвестору при этом ничего не придется делать, за него всё сделает его брокер.

Однако налоговая ставка будет строго индивидуальной, так как она зависит сразу от нескольких факторов – статуса (физлицо или юрлицо), резидентства в РФ и общего дохода за отчетный период. Например, если доход за прошедший год оказался высоким, то ставка налога увеличится до 15%. Она распространяется на сумму дохода, которая превышает 5 млн рублей.

Если доходы получены с зарубежных рынков, то отчитываться перед налоговой придется самостоятельно.

В данном случае брокер не является налоговым агентом для инвестора.

Источник: tacticinvest.ru

Налоги с дивидендов

По окончании года руководство компании или индивидуальный предприниматель подсчитывает прибыль. Если деятельность была успешной, значит, собственник надеется получить дивиденды.

У налоговиков это термин означает доход, который получен акционерами или их участниками. Как правило, этот доход остается после распределения всех причитающихся выплат государству. На общем собрании решается, выплачивать дивиденды или нет. В статье рассмотрим, какой налог на дивиденды должны платить акционеры и в каких случаях это происходит.

Все зависит от того, кто является акционером, получившим эту прибыль – физ. лицо или организация (юр. лицо). Одни должны уплачивать налог на добавленную стоимость, в то время как вторые – юр. лица — уплачивают пошлину с прибыли. Рассмотрим всех плательщиков данного гос. сбора.

Уплата физ. лицами дивидендов

При участии в составе акционеров физических лиц они обязаны данный сбор уплачивать по ставке 9%. Причем начисление подоходного налога происходит не в тот день, когда акционеры решили выплатить прибыль, а тогда, когда эта прибыль была получена.

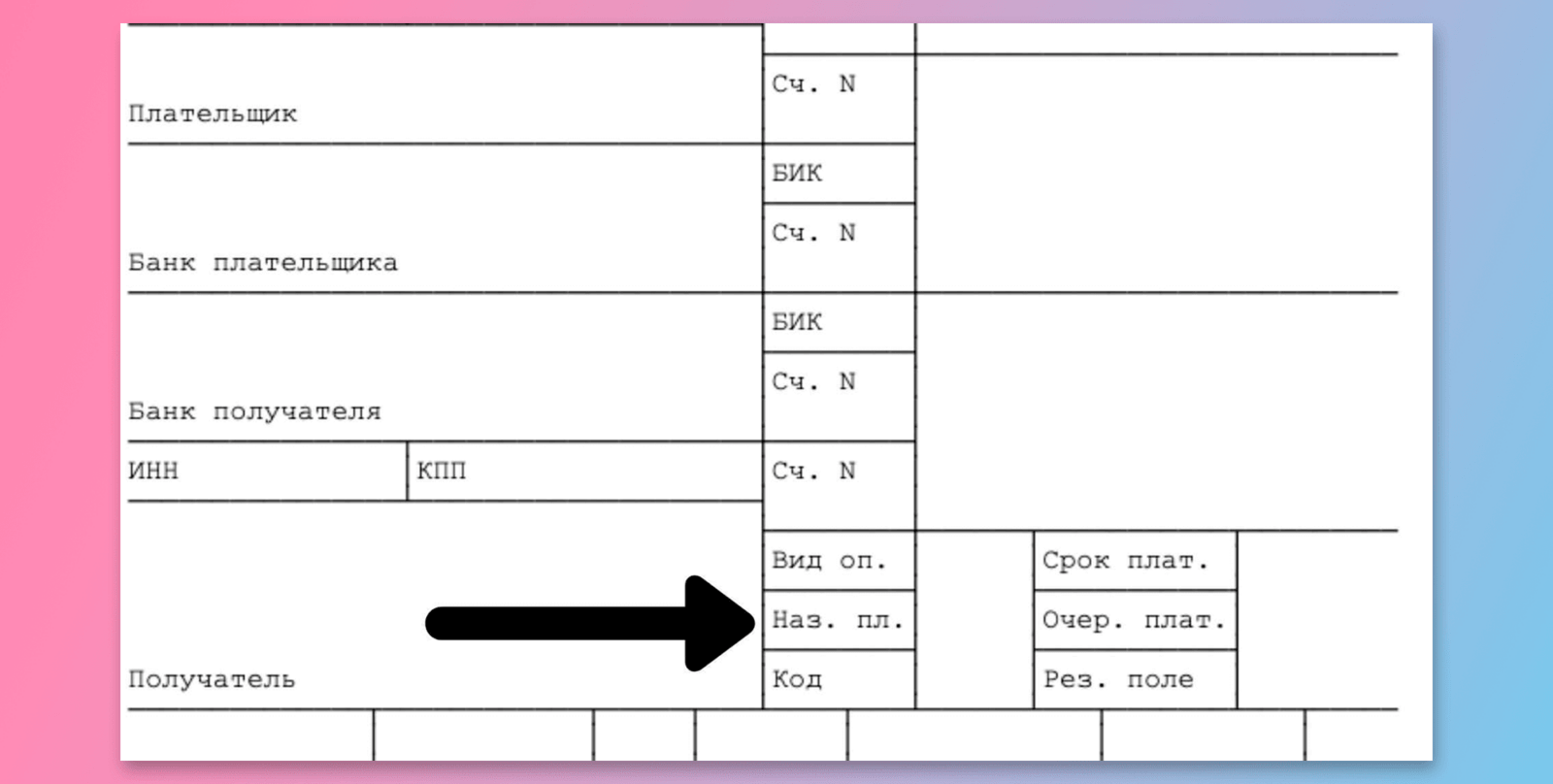

Перечисления суммы, которая подлежит уплате в бюджет, производится тогда, когда были сняты денежные средства в банке или когда прибыль была зачислена на расчетный счет акционера – физ. лица.

Участник акционеров, получивший данную сумму, обязан отчитаться за неё в налоговой инспекции. Нужно заполнить декларацию, в которой указывается полученная денежная сумма и налог с неё.

Заполняется форма 2-НДФЛ, нужно учитывать, что если получатель этой суммы является еще и работником компании, то заполняется две справки данной формы. Одна заполняется по ставке 13 процентов (ставка з/п), а другая справка заполняется со ставкой 9 процентов на дивиденды.

Все цифры выплаченных дивидендов заносят в декларацию, где отражают сумму и сам налог.

Дивиденды юр. лиц

При начислении и выплате дивидендов непосредственно юридическим лицам уплачивать пошлину с них нужно тогда, когда произошло непосредственное начисление.

К примеру, руководство акционеров вынесло решение о выплате всех дивидендов акционерам, но это решение не является основанием для удержания налога. Удерживаться пошлина должна непосредственно тогда, когда юр. лицо получит деньги на свой счет.

После получения денежной суммы организация обязана в течение десяти дней перечислить налог с полученной суммы. Рассчитывая налог, также нужно учитывать систему, по которой работает организация. Коммерсантов–«спец. режимников» не освобождают от уплаты налогов в виде дивидендов. Начисляются налоги по двум видам процентов – 0 или 9. Как правило, расчет берется из девяти процентов.

Компании могут получить льготный процент начисления налогов, если выполняются следующие условия:

- Если организация, которая получает дивиденды, владеет на правах собственника пятьюдесятью процентами уставного капитала в течение одного года.

- Доля в уставном капитале должна превышать пятьсот миллионов. Учитывается как первоначальный вклад, так и дополнительные денежные взносы.

Расчет налога

Исчисление налога, подлежащего к уплате с дивидендов как для физических, так и для юридических лиц, производится одинаково.

Чтобы определить сумму, которая подлежит к уплате, нужно воспользоваться следующей формулой:

К * С * (д –Д) = Н, где —

- К – отношение суммы, которая подлежит распределению между налогоплательщиками – получателями дивидендов.

- С – ставка, которую применяют для расчетов.

- д – сумма, подлежащая распределению между акционерами муниципальных предприятий.

- Д – общая сумма прибыли, которую получил сам налоговый агент за тот период, когда наступил момент распределения дивидендов.

- Н – сумма с дивидендов, которую нужно уплатить в бюджет. Если сумма получается нулевой, то обязанность уплачивать дивиденды отпадает и деньги из бюджета не компенсируются.

На конкретном примере рассчитаем сумму, которую нужно уплатить в казну с получения дивидендов. Представим, что организация, которая выплачивает эти дивиденды, является получателем.

В организации собраны акционеры, которые являются физическим лицом, юридическим лицом и членами муниципального комитета.

По завершении года получена и рассчитана прибыль. На собрании участники решили получить дивиденды в сумме сто тысяч рублей. Данная сумма распределялась следующим образом:

- 20 тысяч рублей выплачивалось физическому лицу.

- 20 тыс. – гос. власти.

- 60 тыс. – юридическому лицу.

В конце прошлого года организация заработала прибыли (дивиденды) в размере 50 000 рублей, которые совет акционеров решил не выплачивать, а оставить на развитие компании.

Расчет налога производится следующим образом:

Физическому лицу – 20 000 / 100 000 *9 % * (100 000 – 50 000) = 900.

Юридическому лицу – 60 000 / 100 000 *9 % * (100 000 — 50 000) = 2 700.

Если бы организация производила расчет без учета показаний (д), показания которого при расчете налога увеличивают его, то организация могла произвести следующий расчет:

20 000 / 80 000 * 9 % (80 000 – 50 000) = 675 руб. пришлось бы заплатить физ. лицу.

60 000 / 80 000 * 9% (80 000 -50 000) = 2 025 рублей платила бы компания.

Но, к сожалению, наше государство старается по возможности увеличивать налоги, пусть на минимальные проценты, но в совокупности они выливаются в приличные суммы.

Источник: saldovka.com

Как платить налог с дивидендов: инструкция для инвестора

По какой ставке инвестору платить налог с дивидендов как по российским, так и по зарубежным акциям — в статье.

28 апреля 2022 11 минут

Согласно статье 43 «Дивиденды и проценты НК РФ» дивидендами считается любой доход, полученный акционером при распределении прибыли организации, которая осталась после выплаты налогов. Доходы, которые российские резиденты получают из иностранных источников, также считаются дивидендами, если к таковым их относит зарубежное законодательство.

Откройте брокерский счет

Пополняйте счет на любую сумму в рублях и иностранной валюте

- Дивиденды и Налоговый кодекс РФ

- Налоги с дивидендов российских компаний

- Налоги с дивидендов иностранных компаний, за исключением США

- Налоги по дивидендам ценных бумаг США

- Как подать декларацию и учесть доход по дивидендам акций США

- Кратко

Дивиденды и Налоговый кодекс РФ

Обычная ставка НДФЛ для российских резидентов — 13%. Но с 2021 в России введена прогрессивная шкала налогообложения: если доходы за календарный год составили более 5 млн рублей, то налог с суммы до 5 млн будет удержан 13%, а с суммы выше — уже по 15%.

Налоги с дивидендов российских компаний

Расчет суммы налога и схема его уплаты отличаются для российских и зарубежных дивидендов. Если инвестор получает дивиденды от российских акций, то налоги удерживает депозитарий. Сумма дивидендов поступает на счет уже после вычета налога.

Например, в апреле 2021 года Сбербанк объявил размер дивидендов за 2020 год. Они составили 18 рублей 70 копеек на акцию. Так, владельцу 100 обыкновенных акций Сбербанк перечислил 1627 рублей: 18,70 руб.* 100 акций – 13%.

Но инвестору нужно проверять происхождение компании. Отдельные эмитенты, ведущую свою деятельность на территории России, зарегистрированы за рубежом. Об этом говорит ISIN-код ценной бумаги на сайте Московской биржи. Если он начинается с букв RU, то компания зарегистрирована в Российской Федерации. Любое другое буквенное обозначение означает, что эмитент находится в иностранной юрисдикции.

Например, одна из крупнейших золотодобывающих компаний Петропавловск листингуется в Великобритании, о чем говорит ее ISIN-код.

Налоги с дивидендов иностранных компаний, за исключением США

Инвесторам, которые получают дивиденды по иностранным ценным бумагам, необходимо самостоятельно задекларировать полученный доход, рассчитать с этого дохода налог и уплатить его в бюджет РФ.

Как правило, на счет зарубежные дивиденды также поступают уже за вычетом налога. Его удерживает эмитент, а саму ставку налога можно найти в приложении брокера.

Если ставка зарубежного налога на дивиденды больше 0%, лучше сразу проверить, заключила ли Россия с этим государством договор об избежании двойного налогообложения. Эти данные есть на портале Министерства финансов РФ.

Когда есть договор, то налог рассчитывается по следующей схеме:

- если зарубежная ставка меньше 13% или 15%, то в России нужно доплатить налог до ставки в 13% или 15% при получении дохода свыше 5 млн рублей;

- если зарубежная ставка больше 13% или 15% при получении дохода свыше 5 млн рублей, доплачивать ничего не нужно. Но и переплаченный за границей налог вернуть тоже нельзя.

Даже если инвестор ничего не доплачивал в РФ, ему необходимо обязательно подать в ФНС декларацию с указанием суммы дивидендов. Требуется также приложить документы, подтверждающие уплату налога за границей, например брокерский отчет.

Когда нет договора между странами, придется заплатить налог и за рубежом, и в РФ. Так, с 1 января 2022 года больше не действует соглашение об избежании двойного налогообложения с Нидерландами. Поэтому если у инвестора в портфеле есть акции нидерландских компаний, налог с дивидендов придется платить дважды.

- HeadHunter, регистрация на Кипре (0% налога) — необходимо подать декларацию и заплатить НДФЛ по ставке 13% либо 15% при получении дохода свыше 5 млн рублей;

- Adidas, регистрация в Германии (26,375% налога) — необходимо подать декларацию, доплачивать ничего не нужно;

- Petropavlovsk, регистрация в Великобритании (0%) — необходимо подать декларацию и заплатить НДФЛ по ставке 13% либо 15% при получении дохода свыше 5 млн рублей;

- X5 Retail Group, регистрация в Нидерландах (15%) — необходимо подать декларацию и доплатить НДФЛ по ставке 13% либо 15% при получении дохода свыше 5 млн рублей.

Налоги по дивидендам ценных бумаг США

В США стандартный налог на дивидендный доход — 30%. Но из этого правила есть несколько исключений:

1. Заполненная форма W-8BEN

Этот документ подтверждает, что инвестор не является налоговым резидентом США. Заполнить форму можно у брокера. После этого ставка налога на дивидендный доход снижается с 30 до 10%. Но, получается, еще 3% (или 5% при получении дохода свыше 5 млн рублей) нужно доплатить в бюджет РФ. Когда форма W-8BEN не подписана, дивиденды начисляются после удержания 30% налога.

Срок действия W-8BEN составляет три года, после чего требуется повторное подписание. Стоит учитывать, что этот процесс занимает определенное время, и как раз на этот период может попасть закрытие реестра акционеров.

2. Американские компании, зарегистрированные в форме LP (Limited Partnership)

Доход по дивидендам таких компаний всегда облагается 37% налогом, даже если есть заполненная форма W-8BEN.

3. Инвестиционные фонды недвижимости REIT (Real estate investment trusts)

Доход по дивидендам этих фондов всегда облагается 30% налогом, даже если есть заполненная форма W-8BEN.

Как подать декларацию и учесть доход по дивидендам акций США

Для подачи декларации, в которой будет указан доход по дивидендам США, нужна справка по форме 1042-S. Она содержит информацию о полученных доходах по ценным бумагам только США, а также суммах удержанного налога за календарный год, то есть с 1 января по 31 декабря. Эта форма разработана и утверждена Налоговым управлением США (Internal Revenue Service (IRS).

Документ необходим для заполнения налоговой декларации, если инвестор владеет или владел ценными бумагами компаний, которые зарегистрированы в США. В нем учитывается дата выплаты дохода эмитентом, а не фактическая дата поступления дохода на брокерский счет клиента.

Например, эмитент по акциям А выплатил дивиденды 26 декабря 2020 года, а на счет клиента они поступили 11 января 2021 года. Доход по акциям А будет учтен в форме 1042-S за 2020 год. По этой причине сумма полученного дохода в отчете брокера и в форме 1042-S различается.

Основными полями формы являются:

Форма 1042-S предоставляется только на английском языке и состоит из пяти экземпляров — Copy A, B, C, D, E. Брокер направляет клиенту — получателю дохода — Copy B, C и D через приложение Газпромбанк Инвестиции.

Кратко

- Дивидендный доход всегда облагается налогом. По российским дивидендам налог удерживает депозитарий.

- Если инвестор владеет ценными бумагами зарубежных компаний, ему необходимо самостоятельно подавать декларацию, а в некоторых случаях доплачивать сумму налога в пользу РФ.

- Для подачи декларации, в которой будет указан доход по дивидендам США, нужна справка по форме 1042-S. Она содержит информацию о полученных доходах по ценным бумагам только США.