Если вы работаете по упрощенной системе налогообложения (УСН), то важно знать сроки сдачи отчетности в 2023 году. Ведь неправильно составленный отчет или просроченная дата сдачи могут повлечь за собой штрафы.

Для каждой категории налогоплательщиков по УСН существуют свои сроки сдачи отчетности. Например, для ИП, работающих по 6% и 15% ставкам, отчетность нужно сдавать до 31 марта и до 30 апреля соответственно.

Если вы не знаете свой срок сдачи отчетности, возможно, вам стоит обратиться к налоговому консультанту или налоговой службе. Также можно ознакомиться с графиком сдачи отчетности на сайте Федеральной налоговой службы России.

Помните, что налоговые законодатели регулярно меняют правила налогообложения, поэтому важно следить за новостями и изменениями в законодательстве. Так вы сможете сдавать отчетность вовремя и избежать нежелательных штрафов.

Кто обязан сдавать отчетность по УСН?

УСН – это упрощенная система налогообложения, которую могут использовать некоторые категории предпринимателей вместо обычной системы налогообложения.

Согласно законодательству, обязанность сдавать отчетность по УСН возлагается на:

- индивидуальных предпринимателей;

- юридических лиц, использующих УСН как систему налогообложения (кроме некоторых видов деятельности, перечень которых установлен законодательством);

- фермерские хозяйства, которые используют УСН вместо единого налога на вмененный доход.

Также обратим внимание, что в соответствии с законодательством предприниматели, которые воспользовались УСН в качестве системы налогообложения, должны ежедневно вести учет доходов.

Какие формы отчетности нужно подать?

Форма 6-НДФЛ

Если в вашей компании работают сотрудники, то необходимо подать форму 6-НДФЛ. Она содержит информацию о заработной плате сотрудников и налогах, удержанных с их заработной платы. Форму нужно подать в налоговую службу до 30 апреля 2024 года.

Справка 2-НДФЛ

Если ваша компания выплачивала доходы физическим лицам, которые облагаются НДФЛ, то нужно подать справку 2-НДФЛ. В ней указываются суммы выплат и удержанные налоги. Справку нужно подать до 1 марта 2024 года.

Бухгалтерская отчетность

Если ваша компания работает на УСН, то нужно подать бухгалтерскую отчетность. Она включает в себя баланс, отчет о финансовых результатах и отчет о движении денежных средств. Бухгалтерскую отчетность нужно подать до 28 марта 2024 года.

Декларация по налогу на прибыль

Если ваша компания работает не только на УСН, но и уплачивает налог на прибыль, то необходимо подать декларацию по этому налогу. Декларацию нужно подать до 30 марта 2024 года.

Учтите, что если индивидуальный предприниматель является единственным учредителем ООО на УСН, то нужно подавать все перечисленные выше формы отчетности.

Какие документы нужны для сдачи отчетности?

Основные документы для УСН

Для подачи отчетности по УСН необходимо иметь следующие документы:

Срок сдачи отчетности ИП на УСН

- Приходно-кассовая книга (если она ведется).

- Документы, подтверждающие расходы (налоговые накладные, договоры купли-продажи и т.д.).

- Документы, подтверждающие доходы (кассовые чеки, договоры подряда и т.д.).

- Бухгалтерская отчетность (баланс, отчет о прибылях и убытках).

Дополнительные документы

В зависимости от вида деятельности и особенностей бизнеса могут потребоваться дополнительные документы:

- Акты инвентаризации (при проведении инвентаризации товаров).

- Сведения о наличии вывески (для бизнеса, который использует вывеску).

- Сведения о наличии кассового аппарата (для бизнеса, который осуществляет наличные расчеты).

Как подготовить документы?

Для того, чтобы правильно подготовить документы для отчетности по УСН, необходимо следить за правильностью их оформления и хранения. Документы должны быть сопровождены подтверждающими расчетами и калькуляциями.

Все документы должны быть храниться в течение определенного срока (обычно 4 года). Это необходимо для того, чтобы налоговые органы могли проверить подлинность документов.

Если вы не уверены в правильности оформления документов, рекомендуется обратиться к профессиональному бухгалтеру или юристу.

Каковы сроки сдачи отчетности по УСН в 2023 году?

Сроки сдачи отчетности для УСН общая ставка

Если вы используете общую ставку УСН, то сроки сдачи отчетности в 2023 году будут следующие:

- Форма 3-НДФЛ: до 30 апреля 2024 года

- Форма 6-НДФЛ: до 1 февраля 2024 года

- Единый налог: до 31 марта 2024 года

- НДС: ежеквартально — до 20 числа месяца, следующего за отчетным периодом, годовая декларация — до 31 марта 2024 года

Сроки сдачи отчетности для УСН доходы минус расходы

Если вы используете УСН доходы минус расходы, то сроки сдачи отчетности в 2023 году будут следующие:

- Форма 3-НДФЛ: до 30 апреля 2024 года

- Форма 6-НДФЛ: до 1 февраля 2024 года

- НДС: ежеквартально — до 20 числа месяца, следующего за отчетным периодом, годовая декларация — до 31 марта 2024 года

- Единый социальный налог: ежеквартально до 30 числа месяца, следующего за отчетным периодом, годовая декларация — до 31 марта 2024 года

Важно: при несоблюдении сроков сдачи отчетности по УСН предусмотрены штрафные санкции. Поэтому вам стоит следить за календарем и сдавать документы вовремя.

Какие последствия за неподачу отчетности по УСН?

Штрафные санкции

Неподача отчетности по УСН может повлечь за собой штраф. В соответствии с Налоговым кодексом штраф составляет от 1000 до 5000 рублей.

Остановка деятельности организации

В случае, если организация не предоставила отчетность по УСН более двух лет, ее деятельность может быть приостановлена.

Уголовная ответственность

При непредставлении отчетности по УСН может возникнуть уголовная ответственность в соответствии с статьей 198 Уголовного кодекса РФ. В случае если налоговый долг превышает 200 тысяч рублей, предпринимателей могут быть привлечены к уголовной ответственности.

Чтобы избежать штрафов, прекращения деятельности организации и уголовной ответственности, необходимо вовремя представлять отчетность по УСН в Налоговую службу.

Вопрос-ответ:

Если я не сдаю отчетность вовремя, какие могут быть последствия?

Если вы не сдаете отчетность в срок, то вам могут начислить штраф в размере 5% от превышения уплаченных налогов и сборов за налоговый период при несвоевременном представлении налоговой декларации или при наличии ошибок в ней. Если вы полностью не сдали отчетность в течение 3 месяцев после срока, то вам могут начислить штраф в размере 50% от неуплаченной суммы налога или сбора, но не менее 1 000 руб. и не более 30 000 руб.

Могу ли я сдать отчетность по УСН в электронном виде?

Источник: usemake.ru

Сроки сдачи декларации по УСН за 2022 год

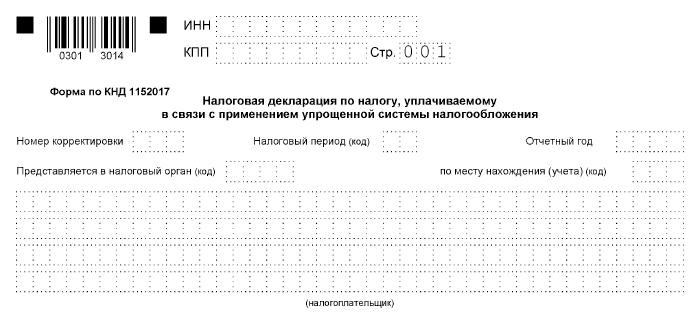

После принятия соответствующих законов и введение упрощенного режима налогообложения многие хозяйствующие субъекты стремятся работать именно на упрощенной системе налогообложения ( УСН ). Срок сдачи декларации по УСН за 2022 год определен ст.346.23 Налогового Кодекса. Этот срок отличается для организаций и индивидуальных предпринимателей.

Отчётный период сдачи декларации УСН

Статьёй 346.19 НК РФ установлен налоговый период по упрощённой системе налогообложения, равный календарному году. Квартал, полугодие, 9 месяцев — это отчетные периоды. В отчетные периоды сдача декларации не предусмотрена.

Срок сдачи декларации УСН за 2022 г.

С 1 января 2023 года изменятся сроки подачи декларации и уплаты налога по упрощённой системе налогообложения. Декларация подаётся по итогам налогового периода.

Сдавать декларацию надо в сроки:

- для юридических лиц — 27 марта 2023 года (25 марта – суббота (п. 7 ст. 6.1 НК РФ));

- для предпринимателей — 25 апреля 2023 года.

Источник: www.yourbuhg.ru