Документы по доставке ТМЦ необходимы (ст. 54.1 НК РФ, ст. 252 НК РФ):

- покупателю – для подтверждения реальности сделки (если стоимость доставки учтена в цене товара);

- покупателю – для подтверждения расходов на доставку (стоимость доставки указана отдельно от стоимости товара);

- продавцу – для подтверждения расходов на доставку, если он доставлял ТМЦ своими силами или заказывал доставку у перевозчика.

Отношения продавца и покупателя в оптовой торговле регулирует договор поставки (ст. 506 ГК РФ).

Общее правило: доставка осуществляется продавцом (ст. 510 ГК РФ).

- транспортом и на условиях, указанных в договоре;

- если в договоре нет условий доставки, то продавец сам определяет транспорт и условия, если иное не вытекает из закона, иных правовых актов, существа обязательства, обычаев делового оборота.

Договором может быть предусмотрено получение покупателем товаров на складе продавца.

- Самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по 1С ЗУП 8.3.

Доставку организует продавец. Стоимость включена в цену ТМЦ

- определение момента перехода права собственности (ст. 223 ГК РФ);

- определение момента исполнения продавцом обязанности по передаче товара (ст. 458 ГК РФ).

- определение стороны, несущей риск случайной гибели товара;

- признание расходов по доставке в целях налога на прибыль и вычета по НДС.

Заключен договор поставки, в котором указано, что право собственности на товар переходит на оптовом складе покупателя. Условия передачи товара продавцом не оговорены. Продавец осуществил доставку до розничных точек покупателя.

Договор поставки, что необходимо знать (рекомендации к составлению и заключению)

Возможные претензии ИФНС к транспортным расходам продавца, так как осуществлена доставка товара, право собственности на который уже перешло к покупателю (Письмо УФМС по г. Москве от 17.06.2005 N 20-12/43635).

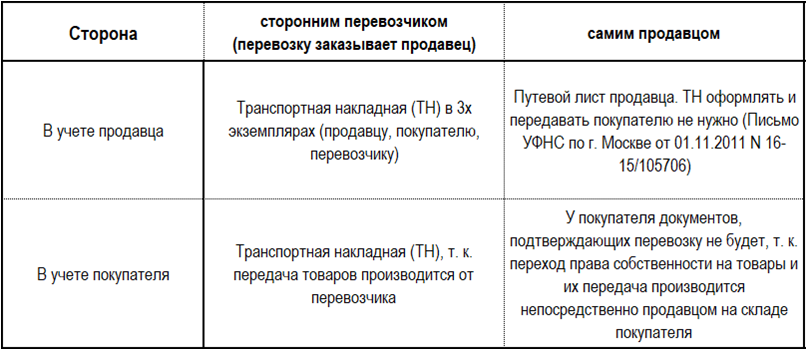

Продавец привлекает стороннего перевозчика

Документооборот для продавца:

Если договор на доставку оформляется с экспедитором, то нужна ли для подтверждения транспортных расходов транспортная накладная, экспедиторские компании их не выдают?

Если заключается договор транспортной экспедиции, то документами, расходы на перевозку подтвердят экспедиторские документы. ТН в этом случае можно не оформлять (Письма Минфина РФ от 31.03.2017 N 03-03-06/1/18858, от 21.09.2015 N 03-03-06/1/53868).

Подтверждением расходов на доставку при заключении договора экспедиции являются документы (Постановление Правительства РФ от 08.09.2006 N 554, Федеральный закон от 06.12.2011 N 402-ФЗ):

Товар доставляется силами Продавца

Документы для продавца:

- договор поставки;

- ТОРГ-12;

- доверенность на представителя покупателя (по необходимости);

- путевой лист по доставке.

Покупатель в своем учете расходы не отражает, однако, в договоре желательно указать, что доставка осуществляется продавцом, а ее стоимость включена в стоимость товара.

Договор поставки

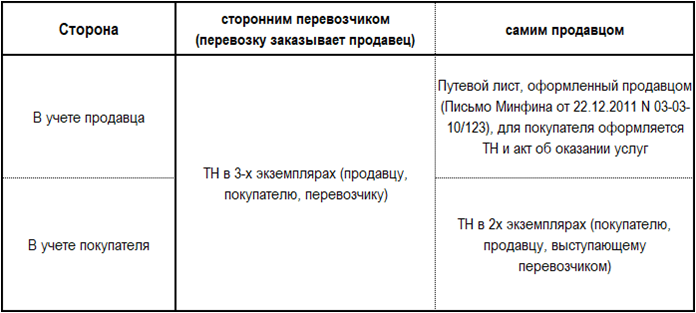

Доставку организует продавец. Стоимость оплачивается отдельно

Поставщик доставил нам товар через перевозчика, а наша организация компенсировала ему затраты на доставку. Счета-фактуры поставщик не выставил, ссылаясь, что ничего нам не продал, прав ли он?

Минфин и ФНС придерживаются точки зрения, что компенсация расходов связана с реализацией товаров и должна быть включена в налоговую базу по НДС (пп. 2 п. 1 ст. 162 НК РФ), у покупателя же основания для вычета по НДС отсутствуют (Письмо Минфина РФ от 06.02.2013 N 03-07-11/2568). Во избежание подобных проблем, рекомендуем составлять агентский договор с поставщиком на заключение договора с перевозчиком.

Товар доставляется силами Продавца

Документы для покупателя:

- договор поставки;

- ТОРГ-12;

- транспортная накладная, утв. Постановлением Правительства от 15.04.2011 N 272 или 1-Т (Письмо Минфина РФ от 22.12.2011 N 03-03-10/123).

Продавец привлекает стороннего перевозчика

Документы для покупателя:

- Документ Поступление доп. расходов

- Приобретение материалов c дополнительными расходами на доставку

- Приобретение материалов на кредитные средства

- Приобретение товаров у обособленного подразделения с расходами на доставку, которые включаются в их стоимость

- Учет расходов на доставку приобретенных товаров, которые учитываются отдельно и не включаются в их стоимость

- Учет расходов на доставку товаров при их реализации

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

![]()

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Не закрывается счет 44 в части транспортных расходов.

- Неправильный документооборот: транзитная поставка в 1С.

- Расходы организации: сложности и скрытые возможности. Законодательный обзорПрограмма семинара Обоснованность расходов: как разглядеть заведомо необоснованные расходы, как.

- Расходы в налоговом учете: самое вкусное в 2022. Законодательный обзорУ вас нет доступа на просмотр Чтобы получить доступ: Оформите.

Источник: buhexpert8.ru

Расчеты по сделкам, не оформленным договором поставки. Вычет НДС не зависит от наличия договора поставки

Согласно ст. 153 Гражданского кодекса РФ (далее – ГК РФ) сделками признаются действия граждан и юридических лиц, направленные на установление, изменение или прекращение гражданских прав и обязанностей.

Сделки совершаются устно или в письменной форме (простой или нотариальной) (п.1 ст. 158 ГК РФ).

Сделки юридических лиц между собой и с гражданами должны совершаться в простой письменной форме, за исключением сделок, требующих нотариального удостоверения (пп. 1 п. 1 ст. 161 ГК РФ).

Несоблюдение простой письменной формы сделки лишает стороны права в случае спора ссылаться в подтверждение сделки и ее условий на свидетельские показания, но не лишает их права приводить письменные и другие доказательства (п. 1 ст. 162 ГК РФ).

Договором признается соглашение двух или нескольких лиц об установлении, изменении или прекращении гражданских прав и обязанностей. К договорам применяются правила о двух- и многосторонних сделках (ст. 420 ГК РФ).

Стороны могут заключить договор, как предусмотренный, так и не предусмотренный законом или иными правовыми актами (п. 2 ст. 421 ГК РФ).

В силу п. 2 ст. 234 ГК РФ договор в письменной форме может быть заключен путем составления одного документа, подписанного сторонами, а также путем обмена документами посредством почтовой, телеграфной, телетайпной, телефонной, электронной или иной связи, которая бы позволяла достоверно установить, что документ исходит от стороны по договору.

Согласно п. 3 ст. 434 ГК РФ письменная форма договора считается соблюденной, если письменное предложение заключить договор принято в порядке, предусмотренном п. 3ст. 438 ГК РФ, а именно: совершение лицом, получившим оферту, в срок, установленный для ее акцепта, действий по выполнению указанных в ней условий договора (отгрузка товаров, предоставление услуг, выполнение работ, уплата соответствующей суммы и т.п.) считается акцептом, если иное не предусмотрено законом, иными правовыми актами или не указано в оферте.

Терминология

Офертой признается адресованное одному или нескольким конкретным лицам предложение, которое достаточно определенно и выражает намерение лица, сделавшего предложение, считать себя заключившим договор с адресатом, которым будет принято предложение (ст. 435 ГК РФ).

Акцептом признается ответ лица, которому адресована оферта, о ее принятии (ст. 438 ГК РФ).

По договору купли-продажи одна сторона (продавец) обязуется передать вещь (товар) в собственность другой стороне (покупателю), а покупатель обязуется принять этот товар и уплатить за него определенную денежную сумму (цену) (п. 1 ст. 454 ГК РФ).

Согласно пп. 10 п. 2 ст. 8 Федерального закона от 28.12.2009 № 381-ФЗ «Об основах государственного регулирования торговой деятельности в Российской Федерации» (далее – Закон о торговле) хозяйствующие субъекты, осуществляющие торговую деятельность, при организации торговой деятельности и ее осуществлении, за исключением установленных федеральными законами случаев, самостоятельно определяют условия заключения договоров купли-продажи товаров, договоров возмездного оказания услуг.

При этом статьей 9 вышеуказанного закона установлена обязательность заключения договора поставки между хозяйствующим субъектом, осуществляющим торговую деятельность посредством организации торговой сети, и хозяйствующим субъектом, осуществляющим поставки продовольственных товаров.

Кроме этого, следует иметь в виду, что п.п. 7 и 8 ст. 9 Закона о торговле установлены крайние сроки для оплаты продовольственных товаров покупателем продавцу.

Вывод

Как следует из вопроса, стороны при совершении сделки купли-продажи оформляют товарную накладную унифицированной формы ТОРГ-12. Согласно указаниям по заполнению товарной накладной, утв. Постановлением Госкомстата РФ от 25.12.1998 № 132, товарная накладная составляется в двух экземплярах.

Первый экземпляр остается в организации, сдающей товарно-материальные ценности, и является основанием для их списания. Второй экземпляр передается сторонней организации и является основанием для оприходования этих ценностей. При этом оба экземпляра товарной накладной содержат разрешительные подписи должностных лиц продавца, а также подписи уполномоченных представителей продавца и покупателя, подтверждающие совершение сделки по отпуску, приемке и получению груза (товаров).

Соответственно, приемка товаров покупателем означает его согласие на совершение сделки по купле-продаже товаров, указанных в товарной накладной, и принятие на себя обязательства по оплате принятых товаров.

Таким образом, оформление сделки по купле-продаже товаров путем оформления только товарной накладной унифицированной формы ТОРГ-12 соответствует нормам ГК РФ о совершении сделки в письменной форме.

Обратите внимание! Этот вывод не относится к торговым сетям — покупателям продовольственных товаров, для которых заключение договора поставки является обязательным в силу Закона о торговле.

По второму вопросу

Согласно п. 2 ст. 171 НК РФ вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении на территории Российской Федерации товаров (работ, услуг), приобретаемых для перепродажи.

Пунктом 1 ст. 172 НК РФ установлено, что налоговые вычеты, предусмотренные статьей 171 НК РФ, производятся на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг).

При этом вычетам подлежат только суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг) на территории Российской Федерации:

— после принятия на учет указанных товаров (работ, услуг);

— (и) при наличии соответствующих первичных документов.

Таким образом, Налоговым кодексом получение вычетов по НДС не ставится в зависимость от наличия договора купли-продажи (поставки). Покупатель вправе заявить к вычету НДС, предъявленный продавцом товаров, приобретаемых для перепродажи, на основании:

— товарной накладной унифицированной формы ТОРГ-12;

— документа, подтверждающего принятие товаров к учету.

Форма документа, свидетельствующего о принятии к учету товаров, утверждается в составе бухгалтерской учетной политики. Для этого могут использоваться унифицированные формы (акт о приемке товаров № ТОРГ-1, приходный ордер № М-4) либо документ, разработанный покупателем самостоятельно. В учетной политике можно предусмотреть, что факт оприходования товаров (принятия их к учету) подтверждается проставлением на накладной соответствующего штампа с указанием места хранения, даты приемки товаров, ф.и.о. и подписи материально-ответственного лица.

Источник: amnagency.ru

Как отличить «розницу» от «поставки» или «опта»?

Чиновники напомнили, что одним из условий применения «вмененки» в отношении розничной торговли, является реализация товаров по договорам розничной купли-продажи через объекты стационарной или нестационарной торговой сети (ст. 346.26 и 346.27 НК РФ). Далее авторы письма проанализировали нормы Гражданского кодекса РФ, посвященные договору купли-продажи.

Так, в статье 492 ГК РФ установлено, что по договору розничной купли-продажи продавец обязуется передать покупателю товар, предназначенный для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью.

По договору поставки , в отличие от договора розничной купли-продажи, поставщик-продавец обязуется передать покупателю товары для использования в предпринимательской деятельности или в иных целях, не связанных с личным, семейным, домашним и иным подобным использованием (ст. 506 ГК РФ). Торговля товарами на основании договоров поставки относился к оптовой торговле и на ЕНВД не переводится.

К розничной торговле в целях применения ЕНВД относится предпринимательская деятельность, связанная с продажей товаров как за наличный, так и безналичный расчет по договорам розничной купли-продажи физическим и юридическим лицам для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью. Последнее означает, что приобретенные товары не будут реализованы или использованы в процессе предпринимательской деятельности. Однако продавец не обязан контролировать, как именно покупатель использовал товары.

Как разъяснил ВАС РФ, при квалификации отношений сторон нужно исходить из соблюдения признаков договора, независимо от его наименования, названия сторон либо способа передачи товара. При этом под целями, не связанными с личным использованием, следует понимать, в том числе, приобретение товаров для обеспечения деятельности организации или предпринимателя (например, оргтехники, офисной мебели, транспортных средств, материалов для ремонтных работ и т.п.).

Однако, если эти товары приобретаются у розничного продавца, отношения сторон регулируются нормами о розничной купле-продаже (п. 5 постановления Пленума ВАС РФ 22.10.97 № 18). Из сказанного следует, что особый статус покупателя (например, бюджетное учреждение) не может свидетельствовать об осуществлении розничной торговли. Главное – цель приобретения товаров.

Следует учитывать, что при совершении договоров розничной купли-продажи и поставки составляются разные документы. Так, при реализации товаров в розницу продавец выдает покупателю кассовый (товарный) чек или иной документ, подтверждающий оплату (например, эксплуатационную или гарантийную документацию на товар, в которой сделана отметка об оплате).

Если же заключается договор, в котором определяется ассортимент товаров, сроки их поставки, порядок и форма расчетов, а также оформляются и передаются покупателю накладные, счета-фактуры, ведутся журналы учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, то такая деятельность относится к оптовой торговле.

И еще один момент, он касается поставки товаров для государственных или муниципальных нужд (ст. 9 Федерального закона от 21.07.05 № 94-ФЗ). К таким отношениям применяются правила договора поставки (п. 2 ст. 252 ГК РФ).

И в отличие от розничного договора купли-продажи, который является публичным договором (розничный продавец должен продать товар каждому, кто к нему обратится), договор на поставку товаров по госконтракту заключается только по результатам конкурса или других специальных процедур.

Таким образом, реализация товаров по договорам поставки, в том числе бюджетным и некоммерческим организациям, а также по госконтрактам (муниципальным контрактам) не переводится на ЕНВД, а облагается налогами в рамках общей системы либо УСН.

В связи с многочисленными обращениями налоговых органов и налогоплательщиков по вопросу применении системы налогообложения в виде единого налога на вмененный доход в отношении реализации товаров бюджетным учреждениям Федеральная налоговая служба сообщает следующее.

Согласно статье 346.26 Налогового кодекса Российской Федерации (далее – Кодекс) система налогообложения в виде единого налога на вмененный доход может применяться в отношении розничной торговли, осуществляемой через магазины и павильоны с площадью торгового зала не более 150 квадратных метров по каждому объекту организации торговли, через объекты стационарной торговой сети, не имеющей торговых залов, а также объекты нестационарной торговой сети.

В соответствии со статьей 346.27 Кодекса под розничной торговлей для целей главы 26.3 Кодекса понимается предпринимательская деятельность, связанная с торговлей товарами (в том числе за наличный расчет, а также с использованием платежных карт) на основе договоров розничной купли-продажи.

Таким образом, одним из основных условий, позволяющих применять в отношении розничной торговли систему налогообложения в виде единого налога на вмененный доход, является реализация товаров по договорам розничной купли-продажи через объекты стационарной и (или) нестационарной торговой сети.

Статьей 492 Гражданского Кодекса Российской Федерации (далее – ГК РФ) установлено, что по договору розничной купли-продажи продавец, осуществляющий предпринимательскую деятельность по продаже товаров в розницу, обязуется передать покупателю товар, предназначенный для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью. Договор розничной купли-продажи является публичным договором.

Согласно статье 426 ГК РФ публичным договором признается договор, заключенный коммерческой организацией и устанавливающий ее обязанности по продаже товаров, выполнению работ или оказанию услуг, которые такая организация по характеру своей деятельности должна осуществлять в отношении каждого, кто к ней обратится (розничная торговля, перевозка транспортом общего пользования, услуги связи, энергоснабжение, медицинское, гостиничное обслуживание и т.п.).

Если иное не предусмотрено законом или договором, договор розничной купли-продажи считается заключенным с момента выдачи продавцом покупателю кассового или товарного чека или иного документа, подтверждающего оплату товара (статья 493 ГК РФ).

В отличие от договора розничной купли продажи по договору поставки поставщик-продавец, осуществляющий предпринимательскую деятельность, обязуется передать в обусловленный срок или сроки производимые или закупаемые им товары покупателю для использования в предпринимательской деятельности или в иных целях, не связанных с личным, семейным, домашним и иным подобным использованием (статья 506 ГК РФ).

Согласно разъяснениям Пленума Высшего Арбитражного Суда Российской Федерации, изложенным в пункте 5 постановления от 22.10.1997 № 18, квалифицируя правоотношения при реализации товаров необходимо исходить из признаков договора поставки, предусмотренных статьей 506 ГК РФ, независимо от наименования договора, названия его сторон либо обозначения способа передачи товара в тексте документа.

При этом под целями, не связанными с личным использованием, следует понимать, в том числе, приобретение покупателем товаров для обеспечения его деятельности в качестве организации или гражданина-предпринимателя (например, оргтехники, офисной мебели, транспортных средств, материалов для ремонтных работ и т.п.).

Однако в случае, если данные товары приобретаются указанным покупателем у продавца, осуществляющего предпринимательскую деятельность по продаже товаров в розницу, отношения сторон регулируются нормами о розничной купле-продаже.

Из данных разъяснений следует, что особый статус покупателей по договорам — бюджетных учреждений, которые являются некоммерческими организациями, созданными согласно статье 120 ГК РФ для определенной деятельности некоммерческого характера, не свидетельствует об осуществлении розничной торговли, поскольку в данном случае товары приобретаются для обеспечения их уставной деятельности, что исключает признак договора розничной купли-продажи — использование товара для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью.

Розничная торговля характеризуется приобретением товара именно в торговой точке по розничной цене.

В этой связи к розничной торговле в целях применения системы налогообложения в виде единого налога на вмененный доход относится предпринимательская деятельность, связанная с торговлей товарами как за наличный, так и безналичный расчет по договорам розничной купли-продажи физическим и юридическим лицам для личного, семейного, домашнего или иного использования, не связанного с осуществлением предпринимательской деятельности, т.е. не для последующей реализации или использования в процессе осуществления предпринимательской деятельности.

Торговля товарами и оказание услуг покупателям, осуществляемые налогоплательщиками-продавцами на основе договоров поставки (параграф 3 главы 30 ГК РФ) либо на основе иных договоров гражданско-правового характера, содержащих признаки договора поставки, относятся к предпринимательской деятельности в сфере оптовой торговли.

При этом следует иметь в виду, что Кодекс не устанавливает для организаций и индивидуальных предпринимателей, реализующих товары, обязанности осуществления контроля за последующим использованием покупателем приобретаемых товаров (для предпринимательской деятельности или для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью).

В этих условиях, например, если при реализации товаров продавец выдает покупателю кассовый и (или) товарный чек или иной документ, подтверждающий оплату товара (например, эксплуатационную или гарантийную документацию на товар, в которой сделана отметка об оплате), то такая реализация признается розничной торговлей.

Если в целях реализации товаров, например, заключаются договоры, в которых определяются ассортимент товаров, сроки их поставки, порядок и форма расчетов за поставляемые товары, а также оформляются и передаются покупателям накладные, счета-фактуры, ведутся журналы учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, то такая деятельность относится к предпринимательской деятельности в сфере оптовой торговли.

Кроме того, необходимо отметить, что с 01.01.2006 вступил в силу Федеральный закон от 21.07.2005 № 94-ФЗ «О размещении заказов на поставки товаров, выполнение работ, оказание услуг для государственных и муниципальных нужд» (далее – Федеральный закон № 94-ФЗ), который применяется в случаях размещения заказов на поставки товаров, выполнение работ, оказание услуг для государственных или муниципальных нужд.

Пунктом 1 статьи 9 данного закона определено, что под государственным или муниципальным контрактом понимается договор, заключенный заказчиком от имени Российской Федерации, субъекта Российской Федерации или муниципального образования в целях обеспечения государственных или муниципальных нужд. Под гражданско-правовым договором бюджетного учреждения на поставку товаров, выполнение работ, оказание услуг понимается договор, заключаемый от имени бюджетного учреждения.

Согласно пункту 2 статьи 525 ГК РФ к отношениям по поставке товаров для государственных или муниципальных нужд применяются правила о договоре поставки (статьи 506 – 523 ГК РФ), если иное не предусмотрено правилами ГК РФ.

При этом, следует также иметь в виду, что в отличие от договора розничной купли-продажи, который является публичным договором, договор поставки по муниципальному контракту, а также по гражданско-правовому договору бюджетного учреждения не носит признаков публичности, указанных в статье 426 ГК РФ, и согласно Федеральному закону № 94-ФЗ заключается в соответствии с результатами проведения конкурсов, аукционов, запросов котировок на поставку товаров, выполнение работ, оказание услуг конкретным потребителям.

Учитывая изложенное, деятельность по реализации товаров, в том числе, бюджетным и некоммерческим организациям на основе договоров поставки, а также муниципальных контрактов, содержащих признаки договора поставки, относится к предпринимательской деятельности в сфере оптовой торговли, результаты от занятия которой подлежат налогообложению в общеустановленном порядке либо в порядке и на условиях, предусмотренных главой 26.2 Кодекса.

Данная позиция подтверждается Постановлением Президиума Высшего Арбитражного Суда Российской Федерации от 04.10.2011 № 5566/11 (прилагается) и согласуется с позицией Минфина России и Минэкономразвития России по затронутому вопросу (письмо Минфина России от 16.11.2009 № 03-11-06/3/268).

Доведите данное письмо и Постановление Президиума Высшего Арбитражного Суда Российской Федерации от 04.10.2011 № 5566/11 до нижестоящих налоговых органов, а также до налогоплательщиков, осуществляющих указанный вид деятельности.

Советник государственной гражданской

службы Российской Федерации 2 класса

Д.В. Егоров

Источник: konsalting-surgut.ru