Налогоплательщику дается право на получение имущественного и социального вычета, но его предоставление предполагает заявительный порядок.

Для перечисления средств необходимо оформить специальный бланк форма 1150058 (заявление о возврате суммы излишне уплаченного налога) и предоставить пакет документов в территориальное подразделение ФНС по месту жительства.

Право на получение налогового вычета имеют граждане, которые имеют официальное трудоустройство и выплачивают с получаемых доходов НДФЛ. Возврат может быть связан со следующими обстоятельствами:

- при покупке квартиры;

- покупка земельного надела для строительства дома;

- приобретение жилого объекта с привлечением ипотеки;

- возникновение расходов, связанных с прохождением лечения;

- оплата услуг, связанных с образованием детей;

- взносы в негосударственные пенсионные виды страхования;

- перечисления в накопительную пенсионную часть.

Налоговый вычет при строительстве дома, чеки, документы, как получить возврат и заполнить 3-НДФЛ

Максимальная сумма для расчета размера компенсационных выплат при использовании кредитных средств составляет 2 млн. рублей. С учетом данного значения гражданин вправе рассчитывать на возврат 260 000 рублей, что равно 13% от установленного лимита. Если речь идет о начисленных процентах за пользование кредитными средствами, то сумма увеличивается до 3 млн. рублей и максимумом для возврата считается 360 000 рублей.

Возврат НДФЛ для организаций и ИП

Организации и ИП вправе рассчитывать на возврат средств в следующих ситуациях:

- в бюджет ошибочно уплачена большая сумма подоходного налога, а субъект выражает желание зачесть излишек в счет ранее выявленной недоимки либо будущих отчислений НДФЛ;

- имеется желание получить средства на расчетный банковский счет и подтвержден факт перечисления налога в большем размере;

- сотрудниками ИФНС взыскана большая сумма, а налогоплательщик выдвинул требование о ее возврате.

Оформление заявления о возврате НДФЛ

Стандартный пакет документов предусматривает наличие заявления и декларацию по форме 3-НДФЛ. В качестве приложения выступают бумаги, которые подтверждают право на получение вычета.

Особенности оформления заявления:

Форма заявления на получение вычета имеет стандартную форму, но практически ежегодно она подвергается изменению. Бланк содержит 3 раздела, каждый из которых содержит специфический вид информации. Выделяют следующие части:

- титульная — включает общие сведения о налогоплательщике и основаниях для обращения в инспекцию;

- реквизиты для перечисления — предполагает указание банковского счета, на который в дальнейшем планируется перевод суммы вычета;

- информация о физлице — заполняется лицами, не имеющими статус ИП и при отсутствии сведений об ИНН в других разделах.

Процесс заполнения бланка заявления не требует специфических знаний и по силам лицам, не имеющим юридического и иного профильного образования. На первом листе заполняются следующие сведения:

Документы для возврата налога при покупке квартиры

- ИНН и ФИО заявителя;

- статус плательщика;

- основания для возврата.

При заполнении заявления необходимо сделать отсылку к ст. 78 НК. Требуется прописать полную сумму возврата и указать отчетный период, а дополнительными сведениями считается указание ОКТМО и КБК. На втором листе указываются платежные реквизиты, в том числе наименование банковской организации, БИК и тип счета. Приняты следующие обозначения:

01 — расчетный;

02 — текущий;

01 — депозитный.

Важно правильно указать данные получателя и реквизиты, что станет гарантией отсутствия проблем при получении средств. Третий лист подлежит заполнению в случае, если у заявителя отсутствует ИНН. В следующих случаях получателю потребуется оформить несколько заявлений:

- имеется желание получить вычет за несколько лет;

- компенсация проводится по разным видам налогов;

- НДФЛ был удержан от нескольких работодателей;

- при первой подаче документов были выявлены ошибки.

Источник: blanki-formy.ru

Возврат налогов ИП: пошаговая инструкция для предпринимателя

Сумма налогов, излишне уплаченных предпринимателем в бюджет, может быть учтена в счет предстоящий платежей либо возращена на расчетный счет ИП. В статье разберем, как осуществляется возврат налогов ИП при наличии переплаты.

Как определить переплату по налогам ИП

При перечислении налогов в бюджет предпринимателем может быть допущена ошибка, в результате которой у ИП возникает переплата по налогам.

Предприниматель может узнать сумму переплаты по налогам одним из следующих способов:

- Самостоятельный расчет. Если переплата возникла в связи с механической ошибкой при заполнении платежного поручения, то определить сумму переплаты ИП может самостоятельно, сравнив сумму фактической оплаты с размером налога, подлежащего оплате согласно декларации.

- Сверка взаиморасчетов с ФНС. В случаях, когда переплата возникла в связи с перерасчетом налога, который затрагивает несколько налоговых периодов, то предпринимателю целесообразно провести с ФНС сверку расчетов, оформив соответствующий акт.

- Проверка на сайте ФНС. Воспользовавшись специальным интернет-сервисом на сайте ФНС, предприниматель может узнать наличие и сумму переплаты по налогу. Для этого ИП необходимо пройти регистрацию и авторизироваться в Личном кабинете налогоплательщика → https://lkfl2.nalog.ru/lkfl/login.

Отметим, что в Личном кабинете налогоплательщика ИП может узнать не только сумму переплату, но и проверить наличие задолженности по налогам и сборам, а также получить актуальную информацию о имуществе, которое является объектом налогообложения.

Переплата по налогам ИП: возврат или зачет

После того, как наличие переплаты установлено, у предпринимателя возникает вопрос, как поступить с излишне уплаченным налогом – вернуть либо зачесть в счет будущих оплат.

Ответ на этот вопрос дает ст. 78 НК РФ, согласно которой возврат переплаты на расчетный счет возможен лишь при условии, что предприниматель не имеет долгов по налогам. Если за ИП числиться недоимка, в том числе непогашенные пени, штрафы, то сумма переплаты будет в первую очередь зачтена в счет погашения долга. Если после оплаты задолженности образуется остаток переплаты, то эту сумму ИП вправе вернуть на собственный расчетный счет, оформив соответствующее заявление.

Возврат налогов ИП: пошаговая инструкция для предпринимателя

Возврат налогов ИП

Ниже представлена пошаговая инструкция, которая поможет предпринимателю разобраться в механизме возврата переплаты по налогам.

Шаг #1. Сверка с ФНС

На первом этапе предпринимателю следует определить размер переплаты, подлежащий возврату. Для этого необходимо провести сверку взаиморасчетов с ФНС, оформив соответствующий акт. Согласно регламенту, сверка с налоговой оформляется актом утвержденного образца, который выдает ФНС на основании обращения налогоплательщика.

Для того чтобы получить акт сверки, предпринимателю необходимо обратиться в территориальный орган ФНС по месту жительства с заявлением.

Документ составляется в свободной форме, в нем указывают следующую информацию: (нажмите для раскрытия)

- полное наименование органа ФНС, адрес;

- данные налогоплательщика (ФИО, ИНН, адрес проживания, контактный телефон);

- информация о сверке (период, вид налоговых обязательств – налог по УСН, ЕНВД, т.п.);

- желаемый способ доставки акта (направить почтой/получить лично в органе ФНС);

- дата составления заявления.

Образец заявления можно скачать здесь ⇒ Заявление на проведение сверки расчетов ИП с ФНС.

В течение 5-ти рабочих дней с момента обращения ФНС выдает заявителю 2 экземпляра акта сверки, в котором заполнены данные со стороны фискальной службы. Предприниматель вносит акт свои данные (в соответствие с фактическими суммами начислений и оплаты), подписывает акт и передает один экземпляр акта в ФНС, второй – оставляет у себя.

Бланк акта сверки можно скачать здесь ⇒ Акт сверки с ФНС (бланк).

Сумма переплаты по налогу отражается в строке «Положительное сальдо». Расчеты между ФНС и ИП считаются сверенными и согласованными, а сумма задолженности – подтвержденной при условии, что сумма в строке «Положительное сальдо» по данными ФНС и ИП совпадает.

Шаг #2. Подготовка заявления

После сверки взаиморасчетов и подтверждения суммы переплаты, ИП составляет заявление о возврате налога. Документ составляется на бланке установленного образца ф. КНД 1150058.

В тексте заявления предприниматель указывает:

- ФИО ИП;

- основание для возврата средств (п. 7 ст. 78 НК РФ);

- вид обязательства, по которому возникла переплата (налоги, сборы, штрафы, пени);

- налоговый период, в течение которого возникла переплата;

- сумма переплаты (на основании акта сверки);

- полные реквизиты для возврата средств.

Бланк заявления можно скачать здесь ⇒ Заявление о возврате налогов и сборов.

Шаг #3. Обращение в ФНС

Подготовив заявление, предприниматель обращается в территориальный орган ФНС по месту жительства. Вместе с заявлением ИП предъявляет в налоговый орган удостоверение личности и копию.

Согласно нормам НК РФ, ИП вправе обратиться в ФНС для возврата налога в течение 3-х лет с момента возникновения переплаты. После истечения указанного срока переплата может быть возвращена предпринимателю только в судебном порядке.

Шаг #4. Возврат переплаты на расчетный счет

Согласно регламенту, ФНС рассматривает заявления о возврате сумм излишне уплаченного налога в течение 30-ти дней с момента обращения. В течение этого времени налоговики проводят камеральную проверку, в результате которой подтверждают право на получение ИП возврата средств, отказывают предпринимателю в возврате, либо принимают решение о частичном возврате.

Основание

- ИП предоставил полный пакет документов, необходимый для возврата долга (заявление, акт сверки);

- за ИП не числится задолженность по налогам и сборам

- ИП предоставил полный пакет документов, необходимый для возврата долга (заявление, акт сверки);

- за ИП числится задолженность по налогам и сбора, сумма которой полностью погашена за счет переплаты

- ИП предоставил неполный пакет документов, часть документов оформлена неверно;

- сумма переплаты не подтверждена актом сверки;

- сумма задолженности превышает сумму переплаты

По окончании камеральной проверки ФНС уведомляет ИП о ее результатах в письменном виде. В случае если возврат средств согласован, деньги зачисляются на расчетный счет ИП, указанный в заявлении, в течение 10-ти дней с момента отправки соответствующего уведомления.

Источник: mypravoved.ru

Как вернуть подоходный налог 13% (НДФЛ) с зарплаты

Из налогов можно вернуть до 520 000 рублей в год. Государство разрешает возвращать налоги при покупке жилья, оплате лечения или обучения. Даже за выплаченные банку ипотечные проценты можно получить возврат. Рассказываем, что такое налоговый вычет, как и в каких случаях его можно вернуть.

Оглавление

- Что такое налоговый вычет

- Как вернуть подоходный налог

- Возврат подоходного налога за обучение детей

- Возврат подоходного налога за свое обучение

- Возврат НДФЛ на лечение

- Возврат НДФЛ при покупке жилья

- Какие еще бывают вычеты

- Сколько раз можно получить вычет

Проверка налогов по

ПО ПАСПОРТУ

Нажимая « Проверить налоги », вы соглашаетесь с политикой конфиденциальности и принимаете пользовательское соглашение.

Что такое налоговый вычет

Чаще всего вычет — это когда гражданину возвращают налог, который он ранее уплачивал. Иногда можно уменьшить налоговую базу. Налоговая база — это сумма, от которой считают НДФЛ 13%. В этой статье мы будем писать о возврате.

Стандартный налог на доход для граждан России — 13%. Такой налог платят те, кто, например, получил доход в виде:

- зарплаты по трудовому договору,

- выручки от продажи имущества,

- процентов от вклада в банке.

Бывают и другие ставки — 35%, если выиграли в лотерее или конкурсе, и 30% для нерезидентов — тех, кто живет в России меньше полугода. Жизненных ситуаций и ставок много. Подробнее о них читайте в статье о подоходном налоге.

Вычет могут получить те, кто тратит деньги на одобряемые государством цели:

- купили жилье,

- оплатили учебу свою или ребенка,

- заплатили за лечение,

- начали инвестировать,

- у вас родился ребенок.

Чтобы вернуть деньги в виде вычета, нужно собрать документы и передать в ФНС.

Как вернуть подоходный налог

Чтобы вернуть удержанный налог, необходимо доказать ФНС, что для этого есть основания. Например, при вычете за купленную квартиру придется собрать доказательства, что вы ее купили и что она в вашей собственности. Если работаете по трудовому договору — большую часть хлопот на себя возьмет бухгалтерия. Если вы ИП или самозанятый — всю документацию и отчетность по 3-НДФЛ придется подавать самостоятельно.

Через работодателя. Посчитаем, какую сумму государство может отдать обратно, если говорить о возврате за учебу. Максимум, сколько можно подать на возврат за учебу — 120 000 рублей. Вот сколько из этого получится забрать себе:

120 000 × 13% = 15 600 рублей

Есть некоторое ограничение: возвращать налоговая разрешает только из тех денег, которые были уплачены в форме налогов. Допустим, ваша зарплата — 78 160 рублей до вычета налога, а на руки платят 68 тысяч. Налоговый сбор — 10 160 рублей.

То есть, 15 600 рублей вы получите за два месяца. В первый месяц отдадут всю сумму зарплаты, включая налог — 78 160 рублей. Во второй — остаток:

15 600 — 10 160 = 5 440 рублей

Эту сумму тоже добавят к зарплате, поэтому за второй месяц получится столько:

68 000 + 5 440 = 73 440 рублей

Если остаток возврата уйдет на следующий год, придется снова обращаться к работодателю или нести документы в ФНС самостоятельно. Это правило относится ко всем налоговым вычетам.

Через службу налогов. У вас есть право отправить декларацию (3-НДФЛ) в следующем году — ее проверят и переведут вам на карту сразу всю сумму.

Возврат подоходного налога за обучение

Кому положен. Всем, кто оплачивал учебу — свою или ребенка. Вычет не дадут, если деньги на обучение плательщик потратил из маткапитала, ведь это были не его деньги, а государства. Также по закону можно вернуть часть всех расходов на обучение братьев или сестер.

Сколько можно вернуть. Максимальная сумма при оплате обучения ребенка, от которой посчитают вычет, — это 50 тысяч за год. От нее можно вернуть 13%:

50 000 × 13% = 6 500 рублей

За свою учебу тоже получится вернуть деньги, даже больше — 120 000 рублей в год. От этих денег в чистом виде вы получите:

120 000 × 13% = 15 600 рублей

Если ваш наниматель сотрудничает с вами по Трудовому кодексу и вам отдают возврат для тех, кто обучается или обучался, сумму 6500 рублей вам будут ежемесячно возвращать в виде 13% суммы зарплаты. Другой вариант — получить все деньги вычета одной суммой, обратившись в налоговую напрямую.

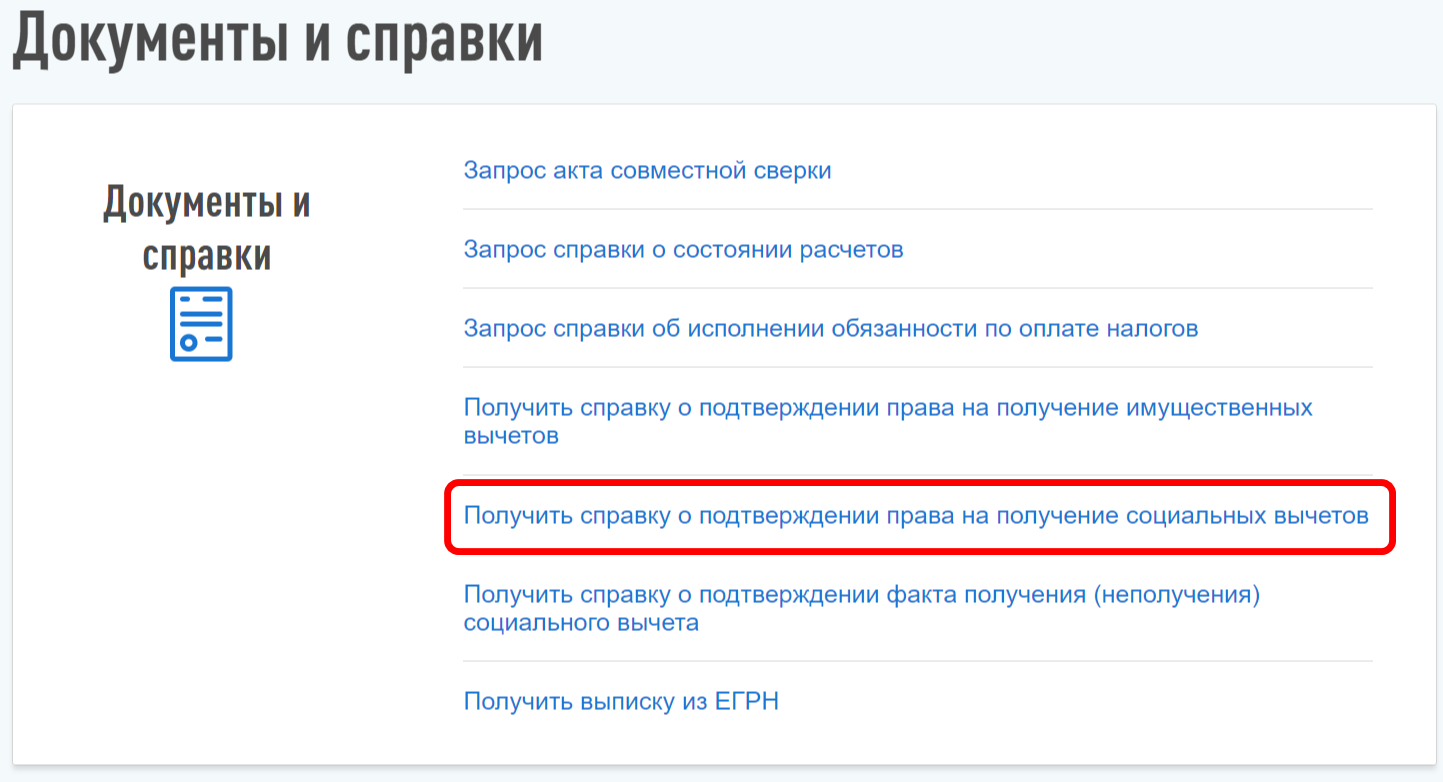

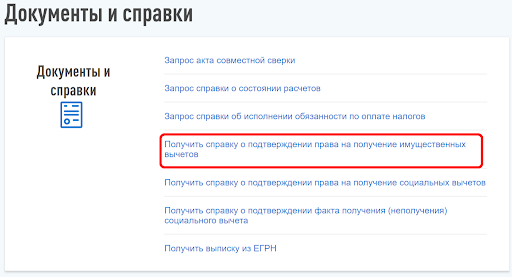

Какие понадобятся документы. Когда делаете все через работодателя, достаточно справки из ФНС о праве на то, чтобы получить вычет. Оформить такую вы сможете, если зайдете в личный кабинет на сайте службы. Войти в кабинет можно через Госуслуги — система сама все подскажет.

Справку будут делать в течение месяца

Если направляете бумаги о вычете за учебу детей самостоятельно, придется собрать их по этому списку:

- заявление на вычет;

- копия лицензии, которая разрешает предоставлять услуги по образованию;

- документ, который подтвердит, что учеба была на очном отделении, если это вуз;

- копия договора с учреждением;

- чеки или их копии за оплату или погашенные квитанции;

- копия свидетельства о рождении, если это платный садик, или копия паспорта, если вуз;

- справка 2-НДФЛ;

- декларация 3-НДФЛ;

Если делаете вычет за личное образование документы те же, кроме свидетельства о рождении — вместо него понадобится копия паспорта.

Как оформить. Все документы отнесите в ближайший отдел ФНС. Ответ дадут в течение месяца.

Возврат НДФЛ на лечение

Кому положен. Всем, кто платит НДФЛ и оплатил лечение — свое, родителей, мужа, жены или детей до 18 лет. Если вы безработный пенсионер или женщина в отпуске по уходу за ребенком, вычет не положен. Также деньги получится возвратить за эти траты:

- лекарства и медикаменты;

- ДМС;

- стоматология и протезирование зубов.

Например, вы оплатили экстракорпоральное оплодотворение (ЭКО), потратив 200 000 рублей. Это больше, чем 120 000, но государство разрешает сделать вычет на всю сумму. Посчитаем, сколько вернут:

200 000 × 13% = 26 000 рублей.

Какие понадобятся документы. При оплате лечения, анализов или протезировании зубов понадобятся эти документы:

- справка 2-НДФЛ — можно взять в бухгалтерии или скачать в личном кабинете на портале налоговой службы, в разделе «доходы»;

- договор с клиникой;

- справка об оплате из этой клиники. Чтобы получить справку, предъявите в регистратуре или бухгалтерии паспорт, ИНН, договор, чеки;

- копия лицензии учреждения.

Для возврата денег при дорогостоящем лечении все то же, только в справке об оплате из клиники будет написано «справка № 2» вместо «справка № 1».

При покупке медикаментов понадобится специальный рецептурный бланк, его выдает врач, а также чек об оплате.

Чтобы каждый раз не платить за прием в платной клинике, можно купить ДМС и в рамках договорной суммы лечиться в платных клиниках. Стоимость ДМС разрешено подавать на возврат, но опять же не превышая максимальную сумму в 120 000 рублей в год.

При оплате дополнительного медицинского страхования понадобятся:

- договор со страховой;

- копия разрешения на услуги или лицензии;

- фискальные документы о факте оплаты (чеки).

Как оформить. Все поля декларации 3-НДФЛ заполните и приложите к ней бумаги, которые подтвердят траты. Направить документацию на этот вычет через бухгалтерию вашего нанимателя не получится — налоговики принимают бумаги только с личным обращением. Но тут есть выбор:

- заказным письмом;

- личным визитом в ближайший отдел ФНС;

- через раздел личного кабинета на портале службы.

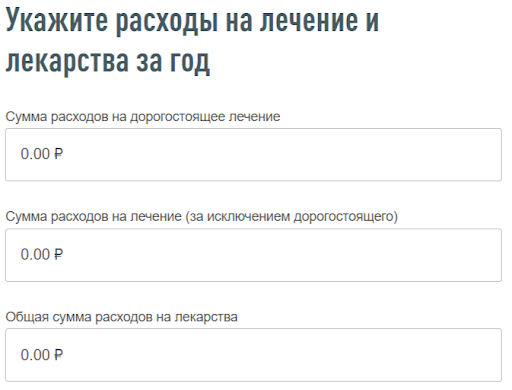

Чтобы подать через сайт, в разделе «Жизненные ситуации» найдите пункт про вычеты. Сверьтесь с чеками и впишите нужные суммы в строки:

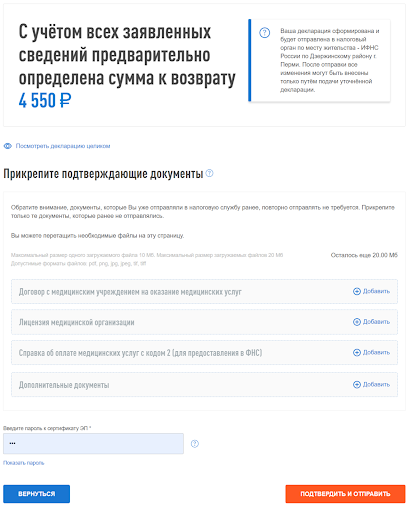

Прикрепите всю документацию, после чего пошлите ее на проверку. Это займет не больше трех месяцев.

После этого в кабинете появится кнопка «Распорядится переплатой». Нажмите ее и подтвердите возврат денег на счет. Деньги придут в течение месяца.

Возврат НДФЛ при покупке жилья

Кому положен. К налогоплательщику есть несколько требований:

- резидент — пробыл в России больше 183 дней;

- есть договор о том, что была сделка купли-продажи или ДДУ;

- есть доказательства, что квартира оформлена в собственность. Для новостройки это акт приемки, для вторичного жилья — выписка из ЕГРН. Получить выписку можно через местный отдел Росреестра;

- сделка на покупку проводится не с близким родственником;

- это первый вычет на квартиру.

Сколько можно вернуть. Максимум, от чего ФНС посчитает возврат — 2 миллиона рублей. Есть особенность: в случае, если эту недвижимость выкупили двое супругов, максимальный вычет положен обоим. Посчитаем, какую денежную сумму получит один человек, не состоящий в браке:

2 000 000 × 13% = 260 000 рублей

А теперь посчитаем сумму для обоих супругов:

2 000 000 × 13% × 2 = 520 000 рублей

Именно столько государство вам вернет. Если за квартиру частично платило государство, как в случае с военной ипотекой, вычет можно сделать с той части, которую покупатель квартиры предоставил сам.

Также вы можете подать на возврат проценты, которые переплатили банку за пользование кредитом. В 2022 году можно подать на проценты, которые заплатили банку за три года до настоящего. А в 2023 году подать на основной долг. Так вы получите больше.

Чтобы вернуть денежный вычет за проценты, возьмите у банка справку об их количестве. Этот документ приложите к декларации за прошедший год. За все проценты сразу подать не получится — только за те, что отошли банку.

Какие понадобятся бумаги. Если покупали квартиру, предоставьте в ФНС эти документы:

- заявление на имущественный вычет — отправить лучше всего в своем кабинете службы налогов;

- справку о госрегистрации права собственности — выдает Росреестр;

- копию договора о том, что вы дольщик в строительстве дома или о сделке по покупке недвижимости;

- копию паспорта;

- акт о приемке квартиры;

- если квартира ипотечная, добавьте кредитный договор, график выплат и справку по ипотечным процентам.

В случае если планируете взять возврат через бухгалтерию работодателя, достаточно будет отдать туда письменное уведомление о желании получить возврат с налогов.

Чтобы его получить, заполните заявку на сайте налоговиков в личном кабинете и прикрепите документы из списка выше.

Документ пришлют в течение месяца

Какие еще бывают вычеты

Вычеты за оплаченную медицину и за учебу — социальные. Если оформляете выкуп недвижимости — вычет называется имущественный. Кроме них, Налоговые законы позволяют получить еще четыре вида вычетов:

- стандартный — эти вычеты фиксированной величины. Их получают инвалиды, родители, военные и еще много кто;

- инвестиционный — налоговая уменьшит налоговую базу на величину вложенных средств;

- профессиональный — это для ИП, композиторов, художников, адвокатов или ученых;

- вычет при сделке с ценными бумагами — этот вычет равняется тем убыткам, что плательщик понесет при операциях с ценными бумагами. Убытки можно переносить с прошлого на настоящий или будущий периоды.

Сколько раз можно получить вычет

За учебу. Получать вычет можно хоть ежегодно, если докажете факт оплаты. Ограничения два:

- количество денег к возврату не получится отправить больше, чем 120 тысяч рублей, если платите за свой вуз и 50 тысяч за детей;

- получить вычеты за прежние несколько лет можно, но количество предшествующих лет ограничено — максимум три года. Например, В 2022 году получится вернуть суммы за 21-й, 20-й и 19-й годы.

За лечение. Подавать можно каждый год, но, как и в случае с обучением — максимум за три года до текущего. Сумма также ограничена 120 000 рублей.

За жилье. Вернуть деньги разрешается только единожды за всю жизнь. Но это того стоит — супругам можно дважды подать к возврату 2 миллиона рублей — каждый за себя. Когда недвижимость приобретал один человек — только один раз.

Источник: avtonalogi.ru