Должны ли ИП вести бухгалтерский учет

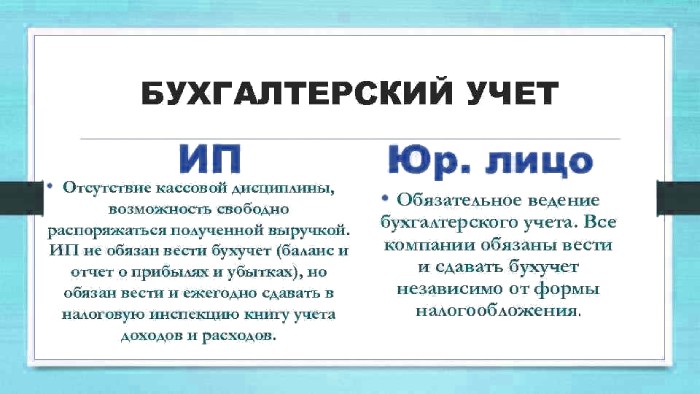

В Законе №-ФЗ прописано, что индивидуальные предприниматели могут не вести бухгалтерский учёт. Но, это не означает, что вообще никаких документов у ИП быть не должно. Предприниматели должны отчитываться перед государством, следовательно, учёт быть должен.

Речь идёт о налоговом учёте. ИП обязаны платить налоги, страховые взносы за персонал (если таковой имеются), взносы за себя. Эти операции невозможны без минимального бухгалтерского учёта. Поэтому бухгалтерия для ИП является обязательной, но не в полном объёме.

Вести учёт можно самостоятельно, а можно нанять бухгалтера в штат или на ауторсинг. Все способы законны, если у налоговиков не возникает вопросов.

Бухгалтерская отчетность для ИП

Порядок ведения бухгалтерского учёта ИП зависит от выбранной системы налогообложения. Есть ли у предпринимателя наёмный персонал или он работает один, обязательно нужно сдавать:

- По доходам – форма 6-НДФЛ. Сдавать её нужно в налоговую инспекцию в течение 30 дней с момента окончания отчётного квартала. Обязанность по сдаче годового отчёта возникает не позднее 1 марта следующего года.

- Также в ФНС сдают форму РСВ. Период для сдачи – месяц после окончания квартала.

- В ПФР следует отчитываться сразу же по 3-ём формам – СЗВ-М, СЗВ-СТАЖ и СЗВ-ТД. Первый отчёт сдаётся каждый месяц в пределах первых 2-ух недель следующего месяца, после отчётного. Второй – один раз в год не позднее 1 марта и только в том случае, если имели место кадровые события. При таких же условиях сдаётся и третий отчёт.

- В ФСС сдаётся форма 4-ФСС каждый квартал в течение 20 дней после окончания отчётного.

Нарушение сроков «на упрощёнке» сдачи чревато штрафными санкциями со стороны контролирующего органа.

Как вести бухгалтерию ИП на УСН

Как вести бухгалтерию, если предприниматель принял решение о применении упрощённой системы налогообложения? Порядок действий следующий:

Следует выбрать формат «упрощёнки» бухучёта ИП – «доходы» или «доходы минус расходы». Здесь придётся делать самостоятельный расчёт. Учёт на УСН ведётся по разным ставкам налогообложения, поэтому стоит предварительно сделать расчёт, и выбрать тот или иной формат.

Внимательно изучить виды отчётности, которые предстоит предоставлять налоговикам, а также порядок расчёта и уплаты основных налогов.

Запомнить даты сдачи всех видов отчётов. Нарушение сроков приведёт к штрафным санкциям.

Налоговый учёт ИП на «упрощёнке» зависит от субъекта расчёта налога. УСН «доходы» оптимальна для начинающих бизнесменов.

Учет доходов и расходов при УСН

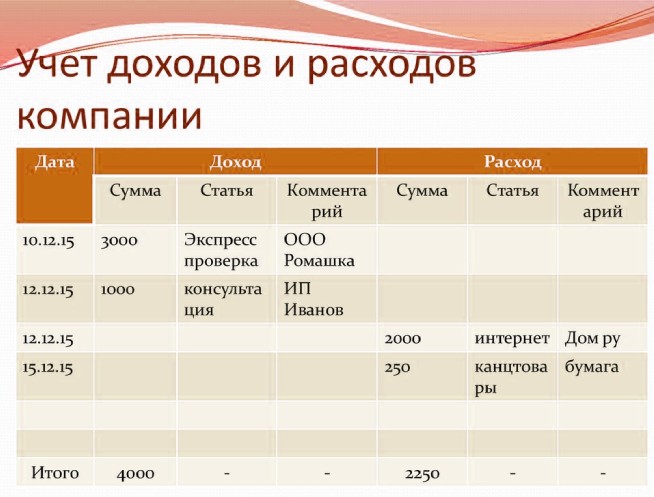

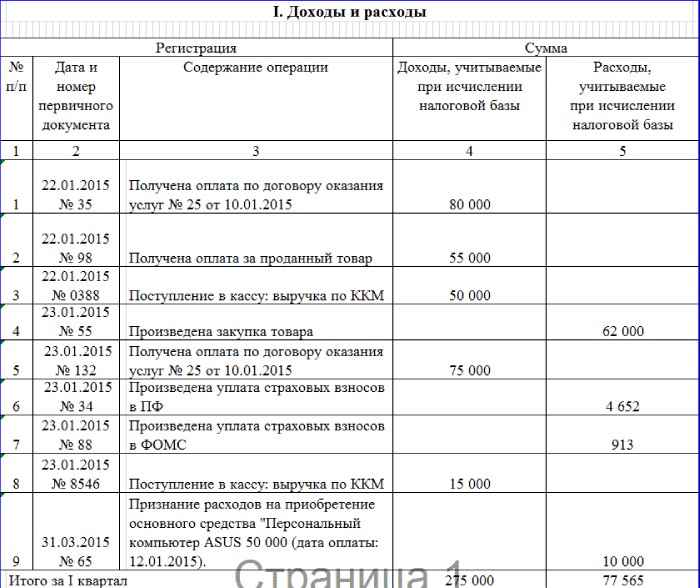

Ведение бухгалтерии на УСН подразумевает под собой учёт доходов и расходов. Для налоговиков необходимо составлять специальную книгу, в которую вносятся все доходные статьи бизнеса и расходные. КУДИР (книга учёта доходов и расходов) при УСН считается основным первичным документом.

На основании полученных данных рассчитываются налоги. Можно составлять книгу на компьютере или от руки. Налоговики принимают оба варианта.

Согласно ст. 346.17 НК РФ, доходы учитываются кассовым методом, то есть, на календарную дату, когда деньги оказали в распоряжении компании. То есть, поступили на счёт в банке или в кассу. Например, некое имущество было продано 3 марта, а деньги пришли на счёт лишь 1 апреля. Последнее число и будет считаться датой поступления и учёта.

Расходы, согласно ст. 346.16 НК РФ, также учитываются кассовым методом на календарную дату их фактического совершения. Есть некоторые исключения, но для «упрощёнки» они роли не играют.

ИП на УСН с работниками

Если у предпринимателя есть наёмный персонал, возникает обязанность по сдаче отчётности за работников. Обязательно нужно сдавать отчёты в ФНС, в ПФР и ФСС.

Отчётность в ФНС по проведённой деятельности сдаётся раз в год до 30 апреля следующего календарного периода. По работникам нужно сдавать РСВ и 6-НДФЛ. Здесь отражаются суммы, выплаченные работникам, а также данные по удержанному и перечисленному подоходному налогу.

Также нужно отчитываться перед ФСС и ПФР. Сроки сдачи документов установлены на законодательном уровне. Периодически нужно отчитываться перед Росстатом. Ведомство проводит проверки раз в 5 лет. Предварительно предпринимателям высылается уведомление.

К указанной дате нужно подготовить комплект нужных документов.

Как заполнить КУДИР

Книга учёта доходов и расходов должна заполняться каждым предпринимателем, ведущим учёт на УСН. Существует ряд правил, которых нужно придерживаться:

- Только русский язык.

- В каждый отчётный период должна заполняться своя книга.

- Каждая операция должна отражаться в полном, а не в сокращённом объёме.

- Записи должны вестись в хронологическом порядке.

- Каждая отражённая операция должна подтверждаться документов первичного учёта.

- Можно вести как на бумажном, так и на электронном носителе. Но перед окончанием отчётного периода электронный вариант должен быть переведён в бумажный вид.

- Разрешается вносить исправления, но каждая корректировка должна быть сделана правильно, и подтверждаться документом первичного учёта.

Обязательно нужно указывать дату каждой операции, порядковый номер. Если вносятся правки, указание календарной даты также является обязательным. Неправильное заполнение КУДИР приведет к штрафным санкциям.

Как вести учет ИП на ОСНО

Общий режим или ОСНО подразумевает под собой ведение учёта в полном объёме. Начинающим предпринимателям не стоит выбирать такой режим, так как он подразумевает уплату сложного налога «НДС» и сдачу большего количества отчётов. Данный режим налогообложения можно применять на любые виды деятельности при любом количестве наёмного персонала.

Когда предприниматель только регистрируется и ещё не сделал выбор в пользу того или иного режима, по умолчанию придётся применять ОСНО. Подать заявление на УСН или иной режим можно в течение 30 дней после регистрации ИП.

Предприниматели на основном режиме платят:

Подоходный налог за себя и за своих работников в размере 13%.

НДС в том размере, который установлен на законодательном уровне для тех или иных операций. В России применяют 3 ставки – 0%, 10% или 20%. Как правило, налогоплательщики платят 20% в качестве НДС.

Региональные налоги. Сюда относятся на имущество, на транспорт или землю.

Указанные объекты экономической деятельности должны использоваться не для личных, а для предпринимательских целей. Например, у гражданина есть авто. Он платит на него налог в качестве физлица. Но, если авто будет использоваться для перевозки товара для предприятия, придётся платить налог, как ИП.

Не всегда выбор общей системы является добровольным. Применение ОСНО может быть связано со следующими основаниями:

- Предприниматель подошёл к вопросу открытия ИП не очень ответственно, и не знал, что есть специальные режимы, способные «облегчить» ведение учёта.

- ИП изначально не соответствует тем критериям, по которым возможно применение льготного режима.

- Есть необходимость уплаты НДС.

Перейти на ОСНО можно с любого льготного режима. Для этого нужно подать в налоговый орган уведомление. Обращение должно быть письменным, отправить его до 15 января того года, в котором планирует переходит на общий режим.

Сроки сдачи отчетности ИП в 2022 году

Отчётность по любому режиму нужно сдавать в установленные сроки. Если их нарушить, предпринимателя сразу же привлекут к ответственности за несвоевременную сдачу. Сроки довольно «растянутые», есть время подготовиться к сдаче. Подробнее в таблице ниже:

На патентной системе налогообложения отчётность не сдаётся. Налог уплачивается в зависимости от срока действия патента.

Предприниматели применяющие упрощённый режим, каждый квартал (как указано в таблице), уплачивают авансовый платёж по «упрощённому» налогу. В конце года готовится декларация, в которой отражается расчёт налог за целый календарный год. А окончательной уплате подлежит лишь величина, равная величине в декларации за минусом тех сумм, которые уже были уплачены в течение календарного года.

Аналогичная ситуация и с предпринимателями, который платят единый сельскохозяйственный налог. Только авансовые платежи вносят раз в квартал, а отчётность сдают также – раз в год. Сроки несколько отличаются.

НДС платится не так, как прочие налоги. Платится он раз в месяц равными частями. В таблице выше указан крайняя дата уплаты последнего платежа. То есть, рассчитанный НДС за первый квартал уплатить нужно до 25.04, 25.05 и 25.06, соответственно. В декларации указывается общая сумма, потом её бухгалтер делит на 3.

Если у предпринимателя есть наёмные работники, придётся также отчитываться по подоходному налогу и по взносам во внебюджетные фонды. Здесь также установлены сроки сдачи отчётов. Это:

- СЗВ-М. Сдаётся в Пенсионный фонд. Сдаваемые данные необходимы для правильного расчёта стажа и будущей пенсии. Сдавать нужно каждый квартал в течении первой половины следующего месяца. По итогам года отчитаться нужно за первые 2 месяца следующего года.

- Ежеквартально нужно отчитываться перед фондом соцстрахования по взносам, уплаченным «за травматизм» наёмных работников. Сроки сдачи – до 25 числа следующего месяца.

- Форма 2-НДФЛ подаётся поквартально и ежегодно.

При просрочке сдачи отчётной документации государство сразу же начисляет штраф. Он равен 5 – 30% от величины налога, прописанной в документе. Денежной взыскание рассчитывается за каждый месяц. Нередко налоговики и фонды блокируют счета налогоплательщика для платы штрафов.

Если опоздать с уплатой налогов, также придётся платить неустойку, штраф и пени. Общая сумма денежного взыскания равна 20 – 40% от неуплаченной величины обязательного сбора.

«Забывчивость» предпринимателя может обойтись ему в кругленькую сумму. Поэтому так важно правильно вести бухгалтерский и налоговый учёт. Поэтому стоит вести автоматизированный учёт, используя, например, программу «1С». Здесь встроен самоучитель, позволяющий познать самому основы бухгалтерии с нуля.

Предприниматели могут сдавать отчёты как на бумажном, так и электронном носителе. Сроки сдачи электронных документов примерно такие же, как и бумажных. Существует множество сервисов, позволяющих предпринимателям вести документооборот онлайн. Преимущества:

Вести учёт можно из любого места.

Источник: business-mama.ru

Ведение бухгалтерского учета ИП. Вопросы и ответы

В новом обзоре мы собрали самые часто задаваемые вопросы, связанные с ведением бухгалтерского учета ИП и дали на них развернутые ответы. Надеемся, эта информация будет вам полезна!

Если вы не нашли ответ на интересующий вас вопрос, задать вопрос юристам бесплатно вы можете здесь. Ответ будет готов уже через 15 минут после отправки вопроса!

Обязан ли ИП вести бухгалтерский учет?

В соответствии с п. 1 ч. 2 ст. 6 Федерального закона «О бухгалтерском учете», индивидуальные предприниматели, которые используют упрощенную систему налогообложения, либо платят единый налог на вмененный доход, могут не вести бухгалтерский учет.

Определенных правил ведения бухучета у ИП не существует, так как все зависит от выбранной системы налогообложения. Однако, можно выделить два основных момента, которые характерны для всех индивидуальных предпринимателей. Так, все ИП, вне зависимости от выбранной системы налогообложения, обязаны вести книгу учета доходов и расходов и уплачивать взносы в Пенсионный фонд.

Нужен ли ИП бухгалтерский учет?

Хотя ведение бухучета и необязательно, но оно все равно является необходимой составляющей предпринимательской деятельности. Прежде всего, бухгалтерский учет помогает контролировать доходы и расходы, а также помогает видеть результаты хозяйственной деятельности ИП.

Какой способ ведения бухгалтерского учета выбрать ИП?

Чаще всего индивидуальные предприниматели в России выбирают самостоятельное ведение бухгалтерского учета. Прежде всего это связано с тем, что ведение учета и отчетности при льготной системе налогообложения не составляет особой сложности. Таким образом, если вы выбрали льготную систему налогообложения и у вас есть время на ведение бухгалтерского учета, то этот способ вам подходит идеально.

Еще одним распространенным способом является приглашение внештатного бухгалтера. У этого способа ведения бухгалтерского учета есть как плюсы, так и минусы. С одной стороны, услуги бухгалтеров-фрилансеров на ведение бухучета стоят не слишком дорого, а с другой, найти профессионального, грамотного ответственного специалиста не так уж и просто.

И, наконец, третий способ — это заключение договора на бухгалтерское сопровождение со специализированной фирмой. Это наиболее затратный способ, однако он полностью снимает обязанность по ведению бухучета с ИП.

Какие взносы обязан платить ИП?

В связи с тем, что индивидуальные предприниматели не платят сами себе зарплату, страховые взносы в Пенсионный фонд и Фонд обязательного медицинского страхования они обязаны выплачивать самостоятельно.

Сумма страховых взносов для ИП не фиксирована и зависит от дохода индивидуального предпринимателя.

Как оформить больничный для ИП?

Так как обязанность выплаты по больничном листе лежит на Фонде социального страхования, то индивидуальный предприниматель должен заключить с ФСС договор о добровольном внесении страховых взносов. Размер страховых взносов в этом случае не фиксирован и зависит от размера МРОТ. Таким образом, если у индивидуального предпринимателя заключен договор с ФСС, по которому регулярно делаются выплаты, то больничный выплачивается из средств Фонда, на основании больничного листа.

Для того чтобы получить больничный лист, ИП необходимо обратиться в поликлинику по месту жительства и открыть листок временной нетрудоспособности.

Как ИП получить декретные выплаты?

Если индивидуальный предприниматель планирует уйти в декрет и получить положенные выплаты от государства, то позаботиться об этом вопросе следует заранее. Дело в том, что ИП не входят в перечень лиц, указанных в Законе «Об обязательном социальном страховании» и поэтому они лишены на получение некоторых выплат по беременности и родам. В том случае, если вы хотите получить пособие по беременности, вам необходимо вносить регулярные добровольные соцвзносы в ФСС, в соответствии с программой добровольного страхования. Размер взносов не фиксирован и зависит от уровня минимальной зарплаты в регионе.

Какую систему налогообложения выбрать ИП?

На сегодняшний день в России самыми популярными формами налогообложения остаются ОСНО (общая система налогообложения), УСН (упрощенная система налогообложения) и ЕНВД (единый налог на вмененный доход).

При выборе общей системы налогообложения, индивидуальный предприниматель обязан в полной мере вести бухгалтерский учет, а также платить все общие налоги (НДС, НДФЛ, налог на имущество и т.д.).

Выбор упрощенной системы налогообложения позволяет существенно снизить финансовые затраты, так как индивидуальный предприниматель обязан уплачивать только единый налог один раз в квартал. Кроме этого, существует возможность уменьшить сумму налога за счет стразовых взносов. Таким образом, вы можете сэкономить до 50%, однако такой способ подходит только в том случае, если у вас есть наемные работники.

Единый налог на вмененный доход подходит только для лиц, перечисленных в п. 2 ст. 246.26 НК РФ. При выборе ЕНВД вы должны уплачивать налог ежеквартально. Размер налога рассчитывается индивидуально и зависит от дохода ИП, размера торговой территории, наличия сотрудников и т.д.

Какую систему налогообложения выбрать? Самыми выгодными формами являются упрощенная система налогообложения и ЕНВД. Однако, из-за того, что единый налог на вмененный доход подходит не для всех индивидуальных предпринимателей, мы рекомендуем остановиться на УСН, как на самой простой и финансово привлекательной системе налогообложения.

08.2023

Последнее обновление: 17.08.2023

Источник: centersoveta.ru

Услуги бухгалтера для ИП – в помощь предпринимателю

Как правило, начинающий предприниматель рассматривает 3 варианта решения проблемы, как вести бухгалтерию ИП:

- Заключить договор на бухгалтерское сопровождение со специализированной фирмой. Это наиболее затратный в финансовом отношении способ, но зато он полностью снимает «головную боль» с владельца предприятия. Опытные профессиональные бухгалтеры будут вести учёт и отчётность «от и до», представляя предпринимателя во всех инстанциях по доверенности.

- Нанять «приходящего» бухгалтера – более дешёвый вариант, но ответственность за выбор «правильного» работника полностью ложится на предпринимателя. Найти бухгалтера-надомника, который отлично справится со своими обязанностями и при этом недорого обойдётся, не так просто. Как определить, что перед вами грамотный опытный бухгалтер, а не вчерашний выпускник курсов, который может наделать ошибок и подвести вас под штрафы? В этом деле лучше полагаться на рекомендации знакомых – частные бухгалтеры обычно ведут сразу несколько фирм, кто-нибудь возьмёт на себя и вашу.

- Заняться бухучётом самостоятельно. Большая часть предпринимателей, работающих не на общем налоговом режиме, именно так и поступает. Учёт и отчётность на льготных системах налогообложения настолько упрощены, что их ведение не представляет никаких сложностей для непрофессионала. Тем более, что к их услугам многочисленные автоматизированные средства и бухгалтерские сервисы, предназначенные специально для ИП.

Нужен ли бухгалтер для ИП

Закон разрешает предпринимателю самостоятельно совершать операции по бухгалтерскому учету. Это оправданно, когда размеры бизнеса не велики и дополнительные расходы нежелательны. Данных для учета мало и ИП может сам их обрабатывать, используя электронные сервисы, которые упростят учетные операции.

Не каждый ИП владеет необходимыми знаниями, чтобы правильно организовать учет и сдачу отчетности. Если предприятие большое, то без бухгалтера для ИП не справиться.

Может ли у ИП быть главный бухгалтер? Есть ли у ИП главный бухгалтер, зависит от наличия этой должности в штатном расписании. Если организована полноценная бухгалтерия, возглавляет ее главный бухгалтер. Если в штате один бухгалтер, он будет исполнять роль главного бухгалтера у ИП.

Независимо от того, есть ли у ИП бухгалтер или нет, ответственным за ведение бухучета и достоверность предоставляемых сведений выступает сам предприниматель.

Что такое бухгалтерия ИП?

Что же представляет собой бухгалтерия ИП? Общими словами, это фиксирование всех хозяйственных операций предпринимателя путём ведения учётной документации. У этой деятельности есть 3 основных направления:

- Непосредственно бухгалтерский учёт, заключающийся в ведении финансовой документации фирмы в установленном порядке, в соответствии с требованиями законодательства.

- Налоговый учёт – документальный учёт хозяйственных операций в целях формирования налоговой базы и исчисления налогов, предоставления отчётности фискальным органам.

- Управленческий учёт – анализ данных, зафиксированных бухгалтерскими документами, позволяет предпринимателю оценивать эффективность своей деятельности, принимать экономически взвешенные решения, заниматься планированием и оптимизацией работы, осуществлять контроль.

Как вести бухгалтерию ИП при разных режимах налогообложения?

В 2014 году ИП не обязаны вести бухгалтерский учёт, вне зависимости от принятой налоговой системы, если они учитывают надлежащим образом доходы и расходы (или физические показатели при «вменёнке»). Такая норма содержится в законе №402-ФЗ «О бухгалтерском учёте», и вступила она в силу с 2013 года после внесения соответствующих изменений в законодательство.

Таким образом, бухгалтерия у индивидуальных предпринимателей сводится к следующему.

ИП на ОСНО

При общей системе (ОСНО) предприниматель обязан учитывать все хозяйственные операции в Книге доходов и расходов. На основании зафиксированной в ней информации по окончании налогового года он формирует декларацию 3-НДФЛ и оплачивает налог по ставке 13% (до 30 апреля).

В целях уплаты налога на добавленную стоимость ИП на ОСНО ведёт учёт всех входящих и исходящих счетов-фактур, покупок и продаж в специальных книгах. Данные из этих журналов используются при составлении ежеквартальной декларации НДС и исчислении налога по ставке 18% (до 20 числа нового квартала за прошедший).

Если предприниматель оперирует «наличкой», в его обязанности входит ведение кассовой книги и первичных приходно-расходных документов.

При наличии наёмного персонала ИП ведёт полный кадровый учёт и выступает по отношению к своим работникам налоговым агентом: исчисляет и удерживает с них подоходный налог. Также работодатель делает за сотрудников страховые взносы в ПФР и ФСС.

Отчёты, которые ИП подаёт по работникам:

- в ИФНС — информация о среднесписочной численности персонала (до 20 января), данные о доходах работников (2-НДФЛ) до 1 апреля;

- в ФСС – ежеквартальная и ежегодная ведомость по форме ФСС-4 (до 15 числа месяца по окончании квартала);

- в ПФР, ФОМС – форма РСВ-1 до 15 числа второго месяца со дня окончания каждого квартала и года.

Если ИП работает один, то есть относится к самозанятому населению и не является работодателем, он оплачивает фиксированные страховые пенсионные и медицинские взносы «за себя». В 2014 году они составляют 17328,38 руб. в ПФР и 3399,05 руб. в ФОМС.

ИП на «упрощёнке»

Бухгалтерский учёт ИП на УСН заключается в заполнении книги учёта данными о доходах (при упрощённой схеме налогообложения 6 %) и сведениями о доходах и расходах (при ставке 15 %).

До 30 апреля предприниматель должен подать в налоговую инспекцию декларацию УСН. Налог подоходный и на имущество физлица ИП не платит. Взносы и отчётность по наёмным сотрудникам такие же, как и на ОСНО.

Упрощённая система является одной из самых популярных у предпринимателей, в том числе и потому, что она максимально подходит для самостоятельного ведения бухучёта.

Нужно ли вести бухгалтерский учет для ИП на упрощенке?

Кто обязан вести бухгалтерский учет?

По Закону Республики Казахстан от 28 февраля 2007 года № 234-III «О бухгалтерском учете и финансовой отчетности», индивидуальные предприниматели вправе не осуществлять ведение бухгалтерского учета (кроме составления и хранения первичных документов) и составление финансовой отчетности при соответствии одновременно следующим условиям:

- применяют в соответствии с налоговым законодательством Республики Казахстан специальные налоговые режимы на основе патента, упрощенной декларации;

- не состоят на регистрационном учете по налогу на добавленную стоимость;

- не являются субъектами естественных монополий.

Как ведется бухгалтерский учет у ИП на упрощенке?

Лица, на которых не возложена обязанность по ведению бухгалтерского учета и составлению финансовой отчетности, организуют и ведут налоговый учет в соответствии с правилами, утвержденными Приказом Министра финансов Республики Казахстан от 1 февраля 2021 года № 98.

Другими словами, любой индивидуальный предприниматель, отвечающий вышеперечисленным условиям, имеет право самому выбирать, вести ли ему бухгалтерский учет или нет. Если у ИП огромное количество хозяйственных операций, и ему нужно контролировать собственное имущество, то ему логично вести бухгалтерский учет. Если у него в организации только он сам, и происходят только три-четыре хозяйственных операций в месяц, то ему бухгалтерский учет не нужен.

Однако, от налогового учета ИП не избежать в любом случае. Правила налогового учета приведены в Налоговом Кодексе.

Согласно этих правил, ИП обеспечивает организацию налогового учета, в том числе составление, хранение первичных учетных документов, а также проведение инвентаризации. К первичным документам относятся все бухгалтерские документы – акты, накладные, счета-фактуры, авансовые отчеты, приходники, расходники и т.п.

В соответствии с пунктом 2 статьи190 Налогового кодекса учетная документация ИП включает в себя:

- первичные учетные документы;

- налоговые формы (форма 910 на упрощенке);

- налоговую учетную политику;

- иные документы, являющиеся основанием для определения объектов налогообложения и (или) объектов, связанных с налогообложением, а также для исчисления налогового обязательства.

Все операции и события отражаются с подкреплением оригиналов документов.

Определение работников (бухгалтер, кассир), имеющих право подписи первичных учетных документов, утверждается документально в письменной форме. При отсутствии вышеуказанного документа ответственность за право подписи первичных учетных документов и правильность отражения операций в них возлагается на индивидуального предпринимателя.

Составление первичных учетных документов индивидуальным предпринимателем производится в соответствии с пунктами 22 — 36 Правил ведения бухгалтерского учета, утвержденных приказом Министра финансов Республики Казахстан от 31 марта 2015 года № 241.

Первичные учетные документы составляются в день совершения операции или события, либо непосредственно после их окончания.

Первичные учетные документы, формы и требования к которым не утверждены законодательством, могут разрабатываться индивидуальным предпринимателем самостоятельно.

Налоговый учет у ИП на упрощенке.

Кроме первичных документов у ИП должны быть налоговые формы. Основная налоговая форма – это налоговая отчетность. Бланк налоговой отчетности можно бесплатно получить в налоговом комитете, или в кабинете налогоплательщика. Для ИП на упрощенке налоговой отчетностью является форма 910.00.

Кроме этого, налоговые формы включают в себя налоговые регистры.

Налоговым регистром является документ налогоплательщика (налогового агента), содержащий сведения об объектах налогообложения и (или) объектах, связанных с налогообложением.

Налоговые регистры составляются ИП самостоятельно в свободной форме. Законодательно утвержденных форм налоговых регистров нет. Записи в налоговых регистрах производятся на основании первичных учетных документов. Примеры налоговых регистров: журнал учета расходных накладных, журнал учета приходных накладных, журнал кассовых документов, журнал выдачи заработной платы.

ИП должен принять налоговую учетную политику, то есть документ, устанавливающий порядок ведения налогового учета, с соблюдением требований Налогового кодекса.

ИП нет необходимости самому составлять налоговую учетную политику, так как уже есть утвержденная в законодательном порядке форма.

Индивидуальный предприниматель в соответствии с пунктом 7 статьи 190 Налогового кодекса утверждает налоговую учетную политику по форме, установленной уполномоченным органом (Приказ Министра финансов Республики Казахстан от 1 февраля 2021 года № 97).

Обязательным элементом налогового учета является инвентаризация.

В целях обеспечения достоверности данных налогового учета проводится инвентаризация активов и обязательств в порядке, определяемом индивидуальным предпринимателем. Сроки и процедуры проведения инвентаризации определяются ИП самостоятельно. Главное, чтобы налоговые органы при проверке могли удостовериться, что ИП периодически проводит инвентаризацию.

Инвентаризации подлежит все имущество независимо от его местонахождения, а также не принадлежащее индивидуальному предпринимателю, но находящееся на ответственном хранении, арендованное согласно договору, полученное для переработки, принятое на комиссию, а также имущество, не учтенное по каким-либо причинам, и все виды обязательств.

Результаты подсчета, обмера и взвешивания заносятся в инвентаризационные описи — документы, составляемые в момент проведения инвентаризации и подтверждающие фактическое наличие имущества на определенную дату, которые подписывается индивидуальным предпринимателем.

Излишки, выявленные при инвентаризации фактического наличия имущества, с данными налогового учета, признаются доходом в налоговом учете в соответствии с подпунктом 7) пункта 2 статьи 681 Налогового кодекса.

Хранение учетной документации документов индивидуальным предпринимателем осуществляется в соответствии со статьей 193 Налогового кодекса.

Ответственность за нарушения.

Согласно статье 276 Кодекса РК об административных правонарушениях, отсутствие у налогоплательщика учетной документации и (или) несоблюдение требований по составлению и хранению учетной документации, влечет предупреждение.

Повторное нарушение в течение года, влечет к штрафу в размере 25МРП.

Не отражение в учетной документации операций по учету и реализации товаров (работ, услуг) — влечет предупреждение.

Повторное нарушение данного требования в течение года — влечет к штрафу в размере трех процентов от стоимости неучтенных товаров (работ, услуг).

Актуальность информации: ноябрь 2021 г.

Источник: xn—-8sbaa0aybkqcjljp6sd.xn--p1ai