Состав отчетности ИП

Состав отчетности предпринимателя зависит от его системы налогообложения. При наличии у ИП сотрудников количество отчетов увеличится.

У предпринимателей нет обязанности вести бухгалтерский учет, в отличие от организаций. Поэтому и бухгалтерская отчетность для ИП не предусмотрена.

ИП должны вести налоговый учет. В качестве основного регистра используют книгу учета доходов и расходов (КУДиР). Предприниматели на ОСНО и ЕСХН должны заверить распечатанную КУДиР в налоговой не позднее срока, установленного для подачи налоговой декларации. Предпринимателям на УСН и ПСН книгу заверять не нужно.

Электронный КУДиР — книга учета доходов и расходов. Автоматическое формирование книги на основе данных ОФД и банковских выписок.

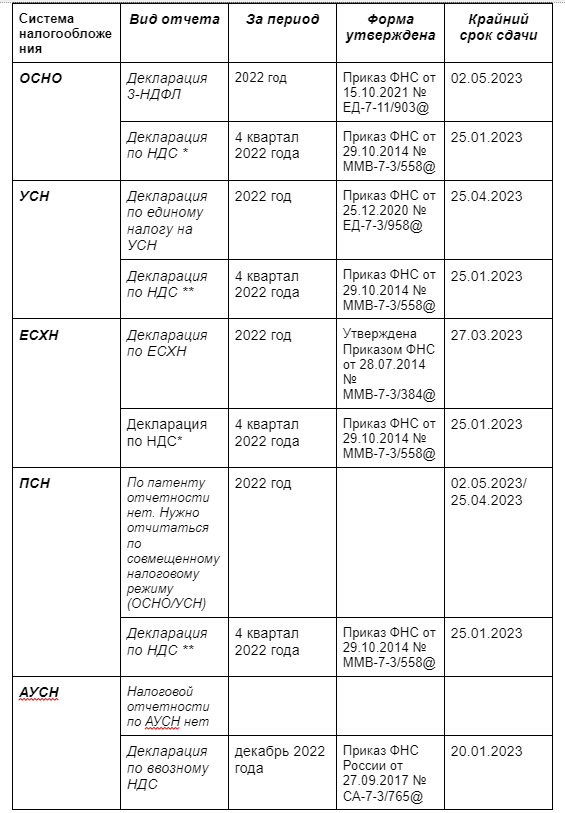

Сроки сдачи отчетности

Если крайний срок сдачи отчета выпадает на выходной день, то отчитаться нужно в первый рабочий день, следующий за этим выходным (п. 7 ст. 6.1 НК).

Бухгалтерский баланс — просто о сложном

В зависимости от налогового режима ИП сдают в ИФНС следующие отчеты:

* если ИП не получил освобождение от уплаты НДС в соответствии со ст. 145 НК.

** если в четвертом квартале ИП выступил налоговым агентом или выставил счет-фактуру с НДС по просьбе контрагента.

*** если ИП в четвертом квартале импортировал товар из стран ЕАЭС.

Сервис «Платформа Госотчет» обеспечит создание и отправку отчетов в любом месте через удобный web-интерфейс.

Отчетность ИП с работниками

Произойдут глобальные изменения в порядке предоставления отчетности по сотрудникам (закон от 14.07.2022 № 273-ФЗ).

С 1 января 2023 года в результате объединения двух структур — ПФР и ФСС — начнет работу единый Социальный фонд (СФР). В связи с образованием нового ведомства появился единый отчет ЕФС-1, который заменит:

Форма ЕФС-1 утверждена постановлением правления ПФР от 31.10.2022 № 245п.

Новый ЕФС-1 включает разные сведения, у которых сроки сдачи отличаются. В связи с этим у каждого раздела отчета предусмотрены свои сроки, в которые нужно отчитаться в СФР.

ЕФС-1 в части Сведений о трудовой деятельности (вместо СЗВ-ТД) необходимо подать не позднее следующего дня после издания приказа о приеме или увольнении сотрудника. По прочим кадровым мероприятиям нужно отчитываться не позднее 25 числа месяца, следующего за отчетным.

Сведения о стаже (Подраздел 1.2 и 2 Раздела 1) — нужно будет сдавать ежегодно, в срок — 25 января следующего за отчетным годом.

По сведениям о дополнительных взносах на накопительную пенсию необходимо отчитываться ежеквартально. Крайний срок — 25 число месяца следующего за отчетным кварталом.

Взамен СЗВ-М с начала 2023 года необходимо будет сдавать новый отчет в ФНС — персонифицированные сведения о физлицах.

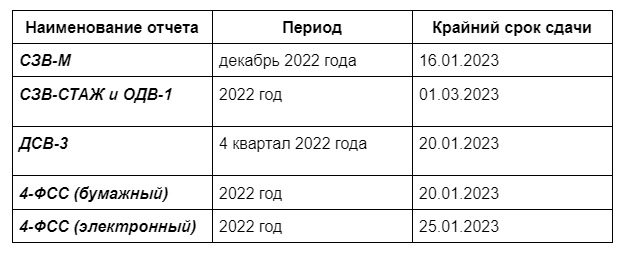

Но по итогам 2022 года ИП должен отчитаться за сотрудников в СФР по актуальным в 2022 году формам и срокам:

Расчет по страховым взносам (РСВ) с 2023 будет сдаваться по новой форме.

Но по итогам 2022 года ИП нужно будет отчитаться в ФНС по старой форме РСВ, но по новым срокам — не позднее 25 января 2023 года.

Расчет 6-НДФЛ предприниматель должен сдать в ИФНС не позднее 27 февраля 2023 года.

Если ИП не вел деятельность в 2022 году, то он должен подать отчеты в установленные сроки:

- РСВ и 6-НДФЛ нужно подать, если сотрудников уволили не с начала года и производились выплаты;

- форму СЗВ-М — только если есть сотрудники;

- СЗВ-СТАЖ — если ИП уволил персонал в 2022 году;

- нулевую форму 4-ФСС — пока ИП не снялся с учета в качестве работодателя.

Нулевая отчетность ИП по итогам 2022 года

Если предприниматель не получал доходы в течение 2022 года, то нужно предоставить в ФНС нулевые декларации: 3-НДФЛ (ОСНО), по УСН, по ЕСХН, по НДС (на ОСНО и ЕСХН).

Если у ИП на УСН в 2022 году не было движений по счетам, то он может подать Единую упрощенную декларацию (ЕУД) вместо нулевого отчета по упрощенному налогу.

Также предприниматель на ОСНО может сдать ЕУД взамен декларации по НДС. Но по НДФЛ придется подать нулевую декларацию отдельно, вместо нее ЕУД применять нельзя (письмо Минфина от 30.10.2015 № 03-04-07/62684).

Источник: platformaofd.ru

Упрощенный баланс для УСН в 2023 году и пример заполнения

Не каждый желающий предприниматель или юридическое лицо может перейти на «упрощенку». Для этого должны соблюдаться некоторые требования (они установлены в Налоговом кодексе):

• численность предприятия – не более 100 человек;

• отсутствие филиалов;

• сумма выручки за год не превышает 150 миллионов рублей;

• остаточная стоимость основных фондов – не более 150 миллионов рублей;

• доля сторонних организаций в уставном капитале – не более 25%.

Организация, соответствующая этим требованиям, может подать в ИФНС по месту регистрации заявление о переходе на «упрощенку». Сделать это нужно в течение месяца после прекращения деятельности, облагаемой ЕНВД либо не позднее 31 декабря текущего года, чтобы со следующего дня вести учет на УСН.

Есть один нюанс в переходе: если выручка с начала года превысит 150 миллионов рублей, придется возвращаться на ОСНО, причем с начала того квартала, когда этот предел был превышен.

Есть ограничения и по видам деятельности: так, организации, производящие товары, облагаемые акцизами, на УСН перейти не могут. Невозможно и выбирать между ЕНВД и УСН: если деятельность подпадает под ЕНВД, иных режимов для данного вида деятельности не предусмотрено. Однако предприятиям, ведущим деятельность по разным направлениям, часть которых облагается ЕНВД, а часть – нет, придется вести раздельный учет и сдавать как декларацию по «вмененке», так и отчетность по УСН.

Полезное: Заполнение книги доходов и расходов при УСН для ИП

Упрощенный баланс: основные правила

Индивидуальные предприниматели не ведут бухгалтерский учет и не сдают годовой баланс, эта форма предусмотрена только для юридических лиц. Если предприятие применяет несколько режимов налогообложения, в том числе ОСНО, оно должно отчитываться по полной форме, то есть включать показатели по предприятию в целом. Упрощенный баланс – это форма документа, где заполняются только те строки, по которым есть показатели. Например, нет основных средств у предприятия – заполнять соответствующую строку не нужно.

Упрощенный баланс при УСН сдается в том случае, если организация применяет только одну систему налогообложения. Форма упрощенного баланса та же, что и полного, только заполняются не все строки актива и пассива.

Сдавать бухгалтерский баланс нужно до 31 марта следующего года. Если это число выпадает на выходной день – субботу либо воскресенье, – баланс сдается в первый рабочий день, то есть в понедельник.

Формируется баланс на последнюю дату отчетного года, то есть на 31 декабря, накопительным итогом за год. До недавнего времени организации сдавали бухгалтерскую отчетность и баланс накопительным итогом за 3 месяца, полгода, 9 месяцев и год. Сейчас промежуточная отчетность в налоговую инспекцию не представляется, однако бухгалтеру желательно подводить промежуточные итоги, чтобы вовремя заметить ошибку, если она будет допущена, и ускорить подведение годовых итогов работы организации.

Полезное: Платит ли ИП подоходный налог при УСН

Пример заполнения упрощенного баланса для УСН

Для примера заполнения упрощенного баланса для УСН возьмем условное предприятие, применяющее только упрощенный режим налогообложения.

Бухгалтерский баланс состоит из следующих строк:

1. Материальные внеоборотные активы – это основные средства, незавершенное строительство, приобретенные, но не поставленные на баланс основные фонды.

2. Нематериальные активы: лицензии, компьютерные программы и т. п.

3. Запасы – товары, сырье, материалы и полуфабрикаты, готовая продукция, если предприятие занимается производством.

4. Денежные средства – остаток денежных средств в кассе предприятия и на банковских счетах.

5. Финансовые активы – дебиторская задолженность, векселя, предоплаты и прочие финансовые вложения.

Баланс актива складывается из суммы строк (общая стоимость оборотных и внеоборотных фондов организации).

Баланс пассива складывается из суммы капитала (уставного, резервного и добавочного), нераспределенной прибыли либо убытка, долгосрочных и краткосрочных денежных обязательств (займы, кредиты, кредиторская задолженность, налоговые обязательства).

При формировании годовой бухгалтерской отчетности суммы баланса актива и баланса пассива должны быть равными. В главной книге цифры отражаются в рублях и копейках, и они должны сходиться до копеек. В представляемой в ИФНС форме значения укрупняются (до тысяч рублей, миллионов рублей).

Полезное: Как считается КБК пени по УСН

Образец (алгоритм) составления баланса:

• в строке 1150 указывается остаточная стоимость внеоборотных активов;

• строка 1170 – остаточная стоимость нематериальных активов;

• в строку 1210 поставьте общую стоимость всех имеющихся на складах материалов, товаров и т. д.;

• если покупатели должны вам деньги – сумму задолженности нужно указать в строке 1230; сюда же добавляют сумму сделанных предоплат поставщикам;

• в строке 1250 следует указать сумму остатков по расчетным счетам в банках и сумму денежной наличности, хранящуюся в кассе предприятия.

Подводим итог: складываем значения по всем строкам.

Далее формируем пассивный раздел:

• сумму величин уставного, резервного капиталов, оставшуюся нераспределенной прибыль нужно указать в строке 1370;

• строки 1410, 1510 заполняются при наличии заемных обязательств перед финансовыми учреждениями;

• строка 1520 – сумма неоплаченных счетов поставщиков, задолженность по заработной плате персоналу и налоговые обязательства, а также страховые платежи, которые нужно будет заплатить в январе с декабрьской зарплаты;

• строка 1700 – итоговая сумма по пассивному разделу.

Если баланс составлен верно, суммы строк 1600 и 1700 должны быть равными. Бухгалтерскую отчетность можно отправлять в налоговую инспекцию.

Источник: ipprofi.ru

Бухгалтерская отчетность за 2021 год: важные детали

Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» трижды в течение 2021 года претерпел изменения, последние были внесены перед самым новым годом Федеральным законом от 30.12.2021 № 443-ФЗ. В статье поговорим о том, кто, куда и какие формы отчетности должен представлять, рассмотрим их состав и порядок заполнения, руководствуясь актуальными изменениями в бухгалтерском законодательстве.

Кто сдает бухгалтерскую отчетность

Все компании, у которых нет освобождения от сдачи отчетности в ФНС, должны представлять ее, вне зависимости от вида осуществляемого ими деятельности или размера годовой прибыли. Из этого общего правила есть исключения, установленные ч. 4 ст. 18 закона о бухучете.

Так, Центральный Банк России и компании, которые сдают туда финансовую отчетность, бюджетные и религиозные организации, компании, в бухгалтерской отчетности которых есть сведения, содержащие государственную тайну, освобождены от сдачи бухотчетности.

У некоторых организаций есть обязанность предоставлять бухотчетность в Росстат. К ним относятся, в частности, юридические лица, отчетность которых содержит сведения, отнесенные к государственной тайне.

Бюджетные учреждения также сдают бухотчетность. В зависимости от вида учреждения отчетность должна ими предоставляться учредителю, органам местного самоуправления или в иные органы.

Срок сдачи бухгалтерской отчетности за 2021 год

Отправку бухгалтерской отчетности фирмы должны осуществлять не позднее трех месяцев после окончания отчетного года. Это правило закреплено в пп. 5, 5.1 п. 1 ст. 23 Налогового кодекса РФ, а также в ч. 5 ст. 18 закона о бухучете.

Если последний день срока выпадет на выходной день, то согласно п. 7 ст. 6.1 НК РФ, бухотчетность можно будет представить в налоговую инспекцию в первый рабочий день после этой даты. Это значит, что сдача баланса и других форм за 2021 год должна состояться не позднее 31 марта 2022 года. И поскольку это рабочий день, то всем компаниям нужно успеть уложиться в отведенный срок — переноса не будет.

По общему правилу отчетным периодом будет являться период с 1 января по 31 декабря, то есть календарный год. Исключение предусмотрено для новых организаций, образованных в последнем квартале года, — после 30 сентября. В этом случае у фирмы есть выбор — годовая бухотчетность может быть сдана вместе со всеми либо отложена на один год.

Если будет выбран последний вариант, то составление отчетности должно затрагивать период с момента создания компании до 31 декабря следующего после создания календарного года. Это правило содержится в ст. 15 закона о бухучете.

Так, если юридическое лицо было зарегистрировано 15 октября 2021 года, оно может не сдавать баланс и прочие формы до 31 марта 2022 года, а сдать отчетность следует до 31 марта 2023 года за период с 15 октября 2021 года по 31 декабря 2022 года.

Федеральным законом от 30.12.2021 № 435-ФЗ изменены сроки сдачи исправленной бухгалтерской отчетности начиная с 2022 года. Теперь сдать исправленную отчетность нужно не позднее 31 июля года, следующего за отчетным. Если же ошибка исправлена при утверждении бухотчетности после 31 июля года, то сдать ее необходимо не более чем через 10 рабочих дней после утверждения, но не позднее 31 декабря года, следующего за отчетным.

Ранее исправленную версию нужно было представить в течение 10 рабочих дней с даты, следующей за днем исправления либо за днем утверждения, без привязки к конкретным числам в году.

Как сдать бухгалтерскую отчетность

Начнем с того, что бухотчетность согласно подпункту 5.1 п. 1 ст. 23 Налогового кодекса РФ фирмы сдают в налоговую инспекцию по месту своего нахождения. Некоторые освобожденные от представления отчетности в налоговые органы юридические лица согласно ч. 7 ст. 18 закона о бухучете должны представлять бухотчетность в органы государственной статистики.

Отчетность предоставляется в электронном виде, бумажный бланк налоговая не примет. Ранее часть 5 ст. 18 закона о бухучете предусмотрела возможность сдавать отчеты только по телекоммуникационным каналам. Теперь же Федеральным законом от 30.12.2021 № 435-ФЗ внесены поправки, и с 2022 года фирмам предоставлен выбор — отчитываться через сайт ФНС или по телекоммуникационным каналам связи через оператора электронного документооборота. Вся сдаваемая юридическими лицами бухотчетность накапливается в государственном информационном ресурсе бухгалтерской отчетности (ГИР БО).

С первого января 2022 года применяется принцип одного окна, введенный Федеральным законом от 02.07.2021 № 352-ФЗ. Теперь предоставлять бухгалтерскую отчетность в другие государственные структуры, помимо налоговой инспекции, не нужно. Эти органы могут получить сведения из специального государственного ресурса бухотчетности.

Исключение предусмотрено только для юридических лиц, освобожденных от подачи документов для ресурса.

Формы бухгалтерской отчетности

Согласно частью 1 ст. 14 закона о бухучете, в состав бухотчетности по общему правилу должны быть включены:

- бухгалтерский баланс;

- отчет о финансовых результатах;

- приложения к вышеуказанным формам.

В качестве приложений к бухгалтерскому балансу и отчету о финансовых результатах Приказом Минфина РФ от 02.07.2010 № 66н утверждены следующие формы:

- отчет об изменениях капитала;

- отчет о движении денежных средств.

На основании пункта 2 ст. 14 закона о бухучете в состав годовой бухотчетности некоммерческих организаций включается также отчет о целевом использовании средств.

Начиная с бухотчетности за 2020 год, в бланках все сведения указываются в тысячах рублей.

К иным приложениям вышеуказанный приказ Минфина относит пояснения, в которых содержится расшифровка строк баланса, а также детализация отчета о финансовых результатах. Пояснения призваны дать более полные и расширенные сведения о финансовом состоянии организации, чем общая отчетность.

В случаях, если фирма подлежит обязательному аудиту, то согласно ч. 5 ст. 18 закона о бухучете, в налоговую инспекцию направляется еще и заключение, которое готовит аудиторская организация. Оно подается или совместно с бухотчетностью, или в течение 10 рабочих дней от даты такого заключения, но не позднее 31 декабря следующего за отчетным года. Федеральными законами может быть предусмотрен иной порядок подачи аудиторского заключения.

Бухгалтерский баланс за 2021 год

Первой и важнейшей формой бухотчетности является бухгалтерский баланс, который составляют по данным бухучета. Сведения, содержащиеся в этом документе, раскрывают финансовое положение юридического лица, его активы и обязательства. Форма баланса утверждена Приказом Минфина РФ от 02.07.2010 № 66н в редакции Приказа от 19.04.2019 № 61н.

Бухгалтерский баланс содержит сводные показатели стоимости имущества компании и ее обязательства, представленные в форме таблицы из граф и сток. Состоит этот документ из двух разделов — актива и пассива. Итог по активу всегда должен быть равен итогу по пассиву. Поэтому эта форма отчетности и носит название баланса.

Данные баланса приводятся по состоянию на определенную дату. В этом заключается главное отличие баланса от отчета о прибылях и убытках. Последняя форма также содержит сведения о финансовых результатах деятельности компании, но за определенный период, нарастающим итогом с начала года.

Актив баланса отражает имущество, которым владеет фирма. Он состоит из внеоборотных и оборотных активов. К оборотным относятся сырье, материалы, денежные средства и другое. Оборотные активы более ликвидны, чем внеоборотные, к которым относятся оборудование, здания, долгосрочные вложения и прочее.

Пассив баланса раскрывает источники формирования имущества компании. Он состоит из трех разделов: капитал и резервы, долгосрочные обязательства и краткосрочные обязательства.

Отчет о финансовых результатах

Отчет о финансовых результатах — это вторая форма бухотчетности юридических лиц за 2021 год. Она также утверждена Приказом Минфина РФ от 02.07.2010 № 66н. Действующий формуляр используется начиная с предоставления отчетности за 2020 год, при этом состав строк был значительно изменен. Ранее эта форма называлась отчет о прибылях и убытках, начиная с отчетности за 2012 год название было изменено.

Отчет о финансовых результатах отражает ключевые финансовые результаты деятельности компании за определенный период: доходы, расходы, прибыль или убытки и некоторые другие показатели.

И отчет о финансовых результатах, и бухгалтерский баланс составляют все фирмы, ведущие бухгалтерский учет. Но если бухгалтерский баланс показывает имущество, которым владеет компания, и источники финансирования, то отчет о финансовых результатах ракрывает эффективность деятельности юридического лица.

Упрощенная бухгалтерская отчетность

Формы бухгалтерской отчетности могут быть упрощенными или полными. Упрощенную бухотчетность разрешено сдавать компаниям, ведущим бухгалтерский учет в упрощенном виде на основании ч. 4 ст. 6 закона о бухучете. К таким юридическим лицам относятся субъекты малого предпринимательства.

Формы бухотчетности в упрощенном варианте утверждены все тем же Приказом Минфина РФ от 02.07.2010 № 66н и находятся в приложении № 5 к нему. Это упрощенные формы бухгалтерского баланса и отчета о финансовых результатах, а также отчета о целевом использовании средств.

Сроки для предоставления упрощенной отчетности такие же, что и для полных форм — до 31 марта следующего за отчетным года.

Индивидуальные предприниматели, ведущие учет доходов, расходов и иных объектов налогообложения либо физических показателей, характеризующих определенный вид деятельности, от обязанности вести бухгалтерский учет освобождаются согласно пп. 1 ч. 2 ст. 6 закона о бухучете. Поэтому и сдавать бухотчетность они не должны.

Источник: astral63.ru