Помогите, пожалуйста разобраться вот в каком вопросе: единственный участник ООО распределил чистую прибыль следующим образом: всю чистую прибыль направить на развитие основных видов деятельности ООО. Следовательно, он не получил дивидендов. Является ли его решение отказом от выплаты дивидендов? Нужно ли в этом случае удержать с него НДФЛ, согласно разъяснений Минфина России (в письмах от 31.08.2021 № 03-04-05/70305, № 03-04-06/81252, № 03-04-06/2–233 от 04.10.2010)? Спасибо.

Сегодня обнаружили что у одной ооо, с одним участником, решение единственного участника по утверждению годового отчёта и баланса не заверено нотариально. Само решение датируется мартом 2020.

В июле принимается решение о выплате дивидендов за 2019 год и оно заверено нотариально. Дивиденды в полном объёме выплачены единственному участнику в июле 2020.

Вопрос: Получается что решение об утверждении годового отчёта и баланса недействительно без нотариального заверения. Как быть с выплаченной суммой дивидендов?! Имели ли право их выплачивать в таком случае?

Налогообложение дивидендов. Особенности выплат дивидендов физическим лицам

Единственный участник ООО на УСН (доходы-расходы) перечислил себе дивиденды за 2013 год 26.12.13 г. Какая ответственность за это нарушение ему грозит?

В ООО единственный участник. За прошлые годы (с 2011 по 2014) дивиденды не выплачивались, а прибыль у компании была. Каким образом правомерно можно выплатить дивиденды участнику за прошлые годы? Может ли участник на общем годовом собрании за 2013 года принять решение выплатить дивиденды за 2013 год в 2015 году?

В ООО единственный участник, 100% доли в УК

Принято решение о ликвидации.

Есть задолженность по договору займа и недвижимость — некоммерческое помещение.

Заимодавец — родственник участника на погашение займа не претендует.

Если при ликвидации участник забирает себе недвижимость, будет ли он платить НДФЛ?

Участник владеет долей больше 5 ти лет,

Распространяется ли на него следующая норма: Если на день принятия решения о выходе из организации или ее ликвидации он в течение 365 календарных дней и более непрерывно владеет 50% долей в уставном капитале выплачивающей дивиденды компании, причем сумма такого владения составляет не менее 50% от общих выплат дивидендов, то налог рассчитывается по ставке 0%.

При разделе общего имущества в виде 100 % доли в уставном капитале ООО, единственным участником которого является мой бывший муж, городской суд назначил мне денежную компенсацию. Бм не согласился и подал кассационную жалобу, чтобы не выплачивать компенсацию, а включить меня в состав участников ООО. Областной суд его жалобу удовлетворил, несмотря на мои возражения.

На мою просьбу дать мне для ознакомления бухгалтерский баланс бм ответил отказом, и вообще ведет себя по-хамски и считаться со мной не собирается, не говоря уже о том, чтобы выплачивать дивиденды. Включение меня в состав участников было для него способом уйти от выплаты компенсации, а я не могу воспользоваться правом равного участия с ним в управлении ООО. Подскажите, пожалуйста, как мне быть дальше. Воспользоваться правом выхода участника из ООО с выплатой компенсации, вероятно, не получится, так как он будет аргументировать тем, что выплата мне половины доли приведет к банкротству ООО.

Зачем выплачивать дивиденды?

Источник: www.9111.ru

Выплата дивидендов физическому лицу – единственному учредителю ООО

ООО, применяющее ОСНО, ни разу не начисляло и не выплачивало дивиденды своему единственному учредителю – физическому лицу. После сдачи годовой бухгалтерской (финансовой) отчетности за 2018 год было принято решение о выплате дивидендов в 2019 году. За 2018 год получен убыток, но у общества имеется нераспределенная прибыль прошлых лет.

Вправе ли в такой ситуации оно выплатить дивиденды учредителю? Является ли оно налоговым агентом по НДФЛ? Какую отчетность ООО должно представить в налоговый орган?

О распределении прибыли.

- до полной оплаты всего уставного капитала общества;

- до выплаты действительной стоимости доли или части доли участника общества в случаях, предусмотренных Федеральным законом № 14‑ФЗ;

- если на момент принятия такого решения общество отвечает признакам несостоятельности (банкротства) или если указанные признаки появятся у общества в результате принятия такого решения. Юридическое лицо считается неспособным удовлетворить требования кредиторов по денежным обязательствам, о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, и (или) исполнить обязанность по внесению обязательных платежей, если соответствующие обязательства и (или) обязанность не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены (п. 2 ст. 3 Федерального закона от 26.10.2002 № 127‑ФЗ «О несостоятельности (банкротстве)»);

- если на момент принятия такого решения стоимость чистых активов общества меньше его уставного капитала и резервного фонда или станет меньше их размера в результате принятия такого решения. Стоимость чистых активов ООО определяется по данным бухгалтерского учета в порядке, утвержденном Приказом Минфина РФ от 28.08.2014 № 84н;

- в иных случаях, предусмотренных федеральными законами.

Если перечисленные ограничения не срабатывают, учредитель общества вправе принять решение о распределении прибыли прошлых лет, даже если по итогам 2018 года получен убыток. При этом размер распределяемой прибыли должен быть таким, чтобы в результате распределения стоимость чистых активов ООО не стала меньше уставного капитала и резервного фонда и у общества не появились признаки несостоятельности (банкротства).

Также следует учитывать, что прибыль, по которой принято решение о распределении между участниками ООО, нельзя выплатить, если (п. 2 ст. 29 Федерального закона № 14‑ФЗ):

- на момент выплаты общество отвечает признакам несостоятельности (банкротства) или указанные признаки появятся у общества в результате выплаты;

- на момент выплаты стоимость чистых активов общества меньше его уставного капитала и резервного фонда или станет меньше их размера в связи с выплатой.

Обязанности налогового агента по НДФЛ.

Полученные физическим лицом от российской организации дивиденды (в рассматриваемой ситуации – доход, полученный участником ООО при распределении прибыли) облагаются НДФЛ по ставке 13 % (п. 1 ст. 43, пп. 1 п. 1 ст. 208, п. 1 ст. 209, п. 1 ст.

224 НК РФ). Исчисление и уплату налога в отношении доходов от долевого участия в организации, полученных в виде дивидендов, производит ООО, выступающее в качестве налогового агента (п. 3 ст. 214, п. 1, 2 ст. 226 НК РФ).

Сумму налога агент исчисляет на дату фактического получения дохода от долевого участия в организации отдельно по каждой сумме этого дохода, начисленной налогоплательщику (п. 3 ст. 226).

Если выплата дивидендов производится в денежной форме, датой фактического получения дохода является дата его выплаты, в том числе перечисления на счета налогоплательщика в банках либо по его поручению на счета третьих лиц (пп. 1 п. 1 ст. 223 НК РФ). При этом налоговая база согласно п. 2 ст. 210 НК РФ определяется с учетом особенностей, установленных ст.

275 НК РФ. В пункте 5 ст. 275 приведена формула расчета налога, из которой следует, что дивиденды участника нужно уменьшить на полученные самой российской организацией доходы в виде дивидендов от других компаний, облагаемые по ставке 13 % (если ранее они не учитывались при определении налоговой базы в отношении доходов, полученных российской организацией в виде дивидендов).

Если ООО не получало дивидендов (доходов от участия в других организациях), при выплате дивидендов единственному учредителю – физическому лицу НДФЛ нужно исчислить со всей их суммы по ставке 13 %.

Удержание исчисленной суммы налога производится налоговым агентом непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ). Сумма исчисленного и удержанного налога должна быть перечислена в бюджет не позднее дня, следующего за днем выплаты налогоплательщику дохода (п. 6 ст.

226).

Отчетность.

Информация о начисленных и выплаченных дивидендах и удержанной с них сумме НДФЛ должна найти отражение в справке по форме 2‑НДФЛ и расчете по форме 6‑НДФЛ (п. 2 ст. 230 НК РФ). Представлять приложение 2 к декларации по налогу на прибыль ООО не нужно, поскольку оно не признается налоговым агентом в соответствии со ст. 226.1 НК РФ (см. также Письмо Минфина РФ от 19.10.2015 № 03‑03‑06/1/59890).

Данная обязанность налоговых агентов возникает при осуществлении ими операций с ценными бумагами, с производными финансовыми инструментами, а также при осуществлении выплат по ценным бумагам российских эмитентов п. 4 ст. 230 НК РФ. А уставный капитал ООО состоит из долей, а не из акций.

ООО вправе выплатить физическому лицу – единственному учредителю дивиденды на основании принятого им решения о распределении прибыли при условии, что не срабатывают ограничения, предусмотренные ст. 29 Федерального закона № 14‑ФЗ. Выплачиваемые физическому лицу обществом дивиденды подлежат обложению НДФЛ по ставке 13 %, общество при этом выступает в качестве налогового агента. При определении налоговой базы оно должно учитывать, что доходы уменьшаются на суммы дивидендов, полученных самим обществом. В связи с выплатой дивидендов физическому лицу необходимо заполнить и представить в налоговый орган справку по форме 2‑НДФЛ и расчет по форме 6‑НДФЛ.

Источник: taxpravo.ru

Порядок и процедура выплаты дивидендов единственному учредителю

Компания, работающая с прибылью, имеет право на выплату дивидендов своим акционерам. Делать это надо в соответствии с определенным порядком, не нарушая установленной процедуры. Даже если учредитель единственный.

Нормативное регулирование процедуры

Все, что касается процедуры выплаты дивидендов, обычно регулируется уставом общества, в котором должны быть учтены требования законодательства. А именно:

- Налогового кодекса.

- Для АО – 208-го ФЗ.

- Для ООО – 14-го ФЗ.

При этом в любом случае приоритет остается за федеральным законодательством.

Проводки и налогообложение

В случае с единственным учредителем, дивиденды являются его доходом, и с него удерживается НДФЛ. Фирма по отношению к дивидендам выступает как налоговый агент, и обязательно учтет налог при выплате. Поэтому учредитель получит уже свободные от налогов деньги. Для резидента ставка удерживаемого налога – 13%, а для нерезидента – 15%.

Выплаты единственному учредителю в бухгалтерии фирмы считают по отдельной налоговой базе, и проводят так:

- Дт84/Кт70 – начисление к уплате.

- Дт70/Кт68 – вычет налога.

- Дт70/Кт51 – уплата дивиденда.

Как проводится выплата дивидендов единственному учредителю

Выплаты дивидендов чаще всего производятся раз в год, по заработанной прибыли за период. Это более удобно с точки зрения отчетности, но если есть возможность можно начислять доходы по акциям и в другие сроки:

- В полугодие.

- Поквартально.

В эти сроки единственный учредитель фирмы может получить дивиденды, если общество соответствует следующим условиям:

- Полностью наполнен УК.

- Компания не банкрот.

- Фирма является ликвидной, то есть активы превышают уставный фонд.

Часть прибыли фирмы, которую можно пустить на дивиденды может определяться:

- В случае АО по бухгалтерским отчетам.

- В случае с ООО по финансовому отчету.

Необходимые документы и сведения

В данном случае набор документов, необходимых для получения дивидендов будет отличаться от того, если бы учредителей было несколько. Он включает:

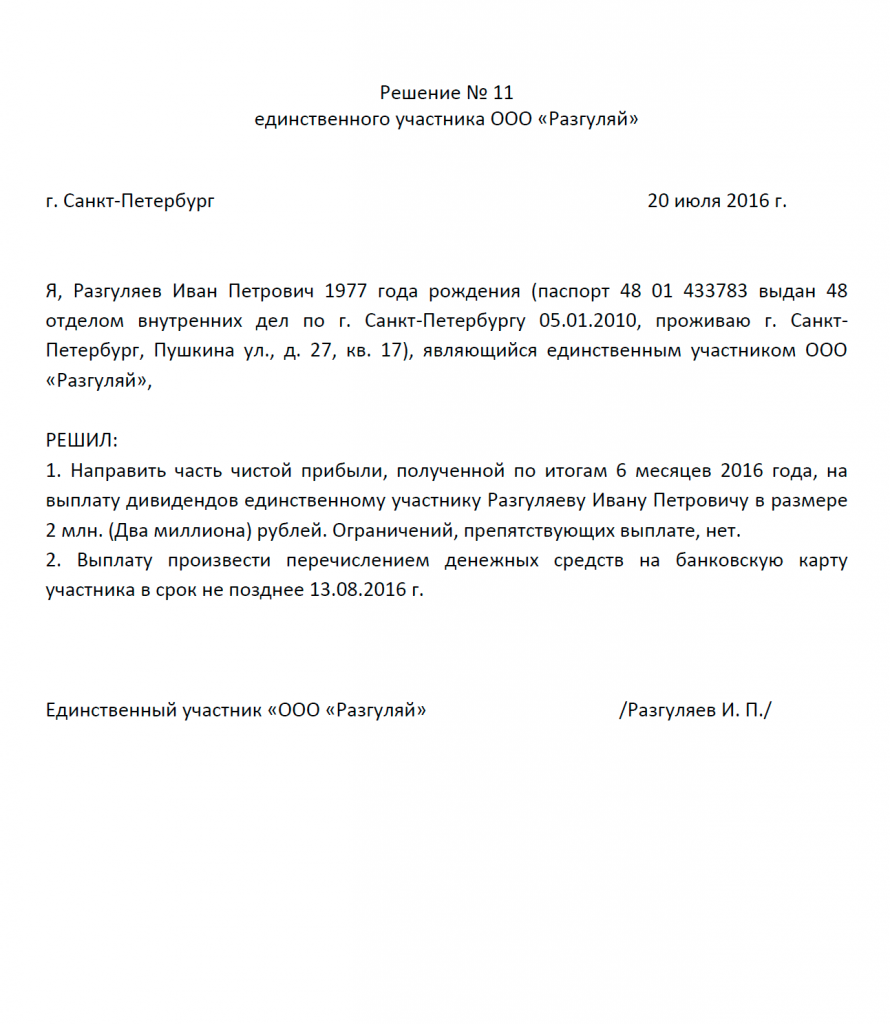

- Решение о выплате. Единственному учредителю невозможно организовать собрание, и решение он принимает самостоятельно. А затем оформляет письменно.

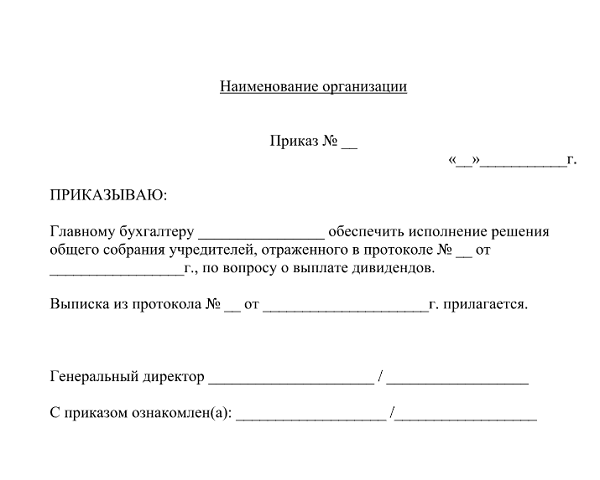

- На основании этого решения создается приказ, который является непосредственным указанием на начало процедуры.

Образец приказа о выплате дивидендов

Решение должно содержать все нужные сведения, которые включают:

Приказ является указанием для работников бухгалтерии начать процедуру выплаты, поэтому в нем необходимо указать:

- Ответственного за исполнения, обычно главбуха.

- Сумму выплаты.

- Способ выплаты.

- Крайний срок выплаты.

Пошаговая инструкция

Получить дивиденды единственному учредителю, несомненно проще, чем, если бы их было несколько, но все же и в данном случае требуется соблюдение определенной процедуры. А пошагово это выглядит так:

- Определение величины прибыли, оставшейся в распоряжении фирмы после вычета всех налогов.

- Принятие решения о том, куда могут быть направлены эти деньги. Расчет части прибыли, или всей прибыли, направляемых на уплату дивидендов.

- Письменное оформление принятого решения по установленному образцу.

- Издание приказа о выплате, который будет являться указанием финансистам компании произвести выплату с учетом нормативных требований.

Решение о выплате дивидендов единственному учредителю (образец заполнения)

Результаты

После всего этого происходит выплата начисленного дохода. Обычный способ – это перечисление. В платежном документе надо указать:

- Назначение перевода.

- Сумма выплаты.

- Расчетный счет для перевода.

- Дату формирования и проведения документа.

Выплата дивидендов единственному учредителю ООО описана в этом видео:

Понравилась статья? Поделитесь с друзьями в социальных сетях:

И подписывайтесь на обновления сайта в Контакте, Одноклассниках, Facebook, или Twitter.

Источник: uriston.com