- доходы от реализации продукции (товаров, работ, услуг);

- доходы от реализации имущества и имущественных прав;

- внереализационные доходы.

В этом случае единый налог рассчитывают по формуле:

| Единый налог | = | Доходы от реализации продукции (товаров, работ, услуг) + Доходы от реализации имущества и имущественных прав + Внереализационные доходы | х | 6% или 8% |

Ставка 6% применяется, если компания укладывается в базовые лимиты и 8% — если соблюдает повышенные.

Единый налог на вменённый доход

Доходы от реализации рассчитывают по правилам, установленным статьей 249 Налогового кодекса, а внереализационные доходы – по правилам, установленным статьей 250 Налогового кодекса.

Пример. Как определить доходы в целях УСН

ООО «Пассив» перешло на упрощенную систему и платит единый налог с доходов. Доходы фирмы от продаж за год составили 3 100 000 руб., внереализационные доходы – 45 000 руб. Сумма налога за год составит:

(3 100 000 руб. + 45 000 руб.) × 6% = 188 700 руб.

Доходы определяют нарастающим итогом с начала налогового периода до окончания I квартала, полугодия, 9 месяцев. Налоговый период по единому налогу – календарный год. Отчетные периоды – I квартал, полугодие и 9 месяцев.

В течение года «упрощенцы» платят авансовые платежи по налогу. Сумму квартального авансового платежа рассчитывают по итогам каждого отчетного периода исходя из ставки налога (6%) и фактически полученных доходов.

Пример. Как учесть авансовые платежи при расчете единого налога

ООО «Пассив» перешло на упрощенную систему и платит единый налог с доходов. Доходы фирмы за первое полугодие составили 3 100 000 руб., в том числе за I квартал – 1 100 000 руб.

Сумма авансового платежа по единому налогу, которая была начислена и уплачена по итогам I квартала, такова:

1 100 000 руб. × 6% = 66 000 руб.

Сумма авансового платежа по единому налогу, исчисленная по итогам первого полугодия, составляет:

3 100 000 руб. × 6% = 186 000 руб.

За I квартал «Пассив» уже заплатил 66 000 руб.

Значит, за полугодие нужно доплатить 120 000 руб. (186 000 – 66 000).

Начисленный налог (авансовый платеж) можно уменьшить, но не более чем наполовину:

- на сумму уплаченных взносов на обязательное пенсионное, социальное и медицинское страхование;

- на сумму взносов «по травме»;

- на сумму пособий по временной нетрудоспособности, выплаченных за счет собственных средств фирмы (за исключением пособий, выплаченных в связи с несчастным случаем на производстве и профзаболеванием);

- на сумму платежей по договорам добровольного личного страхования, заключенным в пользу работников на случай их временной нетрудоспособности со страховыми компаниями, имеющими лицензии на такой вид страхования (п. 3.1 ст. 346.21 НК РФ).

Уменьшение УСН — налога

Существуют некоторые особенности уменьшения единого налога.

Считаем единый налог УСН объект доходы

Имейте в виду, что возможность такого уменьшения имеется только в случаях, рассмотренных ниже. Если компания применяет УСН с объектом «доходы», уменьшать сумму единого налога на уплаченный налог на имущество, исчисленный по кадастровой стоимости объекта, который платят все упрощенцы, она не вправе. На это обратил внимание Минфин в письме от 7 мая 2020 г. № 03-05-05-01/36723.

Уменьшение налога на страховые взносы

Начисленный налог уменьшают на сумму страховых взносов, которая была фактически уплачена (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде, а не за этот же период (п. 3.1 ст. 346.21 НК РФ). За какой период уплачены взносы, неважно.

Например, страховые взносы за декабрь 2022 года, уплаченные в январе 2023 года, уменьшают авансовый платеж по УСН за I квартал 2023 года. Но не более чем наполовину.

Пример. Как рассчитать единый налог с учетом уплаченных страховых взносов

ООО «Пассив» применяет УСН с 1 января текущего года. В качестве объекта налогообложения фирма выбрала доходы.

Сумма доходов компании за I квартал составила 600 000 руб. За этот период «Пассив» перечислил страховые взносы в размере 21 000 руб., в том числе за декабрь 2017 г. — 7000 руб., за январь 2018 г. — 7500 руб., за февраль 2018 г. — 6500 руб.

Величина единого налога за I квартал текущего года составляет 36 000 руб. (600 000 руб. × 6%).

Эта сумма может быть уменьшена на величину уплаченных взносов на обязательное пенсионное, социальное и медицинское страхование и взносов «по травме», но не более чем на 50%:

36 000 руб. × 50% = 18 000 руб.

Сумма страховых взносов превышает 50% единого налога (21 000 руб. > 18 000 руб.).

Поэтому «Пассив» может уменьшить налог только на 18 000 руб.

Значит, за I квартал текущего года бухгалтер «Пассива» должен заплатить в бюджет 18 000 руб. (36 000 – 18 000).

Имейте в виду, что страховые взносы, отраженные в «уточненке» и уплаченные после окончания налогового периода по УСН, учесть при расчете единого налога уже нельзя (определение Верховного Суда РФ от 2 апреля 2018 г. № 306-КГ18-2221). Связано это с тем, что «упрощенцы» с объектом «доходы» могут уменьшить сумму исчисленного УСН-налога на взносы, уплаченные в этом же налоговом или отчетном периоде. Получается, что налог, исчисленный за год, можно уменьшить только на те взносы, которые были уплачены в этом же году. Так как в результате сдачи «уточненки» взносы были перечислены уже после окончания отчетного года, их нельзя учесть при расчете «упрощенного» налога за истекший год.

Индивидуальные предприниматели без наемных работников, которые применяют УСН с объектом «доходы» могут уменьшить начисленный единый налог на всю сумму уплаченного фиксированного страхового платежа (абз. 6 п. 3.1 ст. 346.21 НК РФ).

В письме 23 января 2017 года № 03-11-11/3029 Минфин указал, что ИП без наемных работников, применяющий «доходную» УСН и перечисливший фиксированный платеж за предыдущий год в текущем году, может учесть его при расчете единого налога за текущий год или соответствующий отчетный период текущего года. Уменьшить «упрощенный» налог за истекший год на эти взносы нельзя.

Обратите внимание, что страховые взносы ИП на УСН с объектом «доходы», уплаченные им после даты прекращения предпринимательской деятельности, не уменьшают единый налог при УСН. Так как в данной ситуации отчетный период заканчивается на дату прекращения предпринимательской деятельности. Так разъясняет Минфин России в письме от 27 октября 2021 года № 03-11-11/86919. Поэтому нужно помнить, что при планировании закрытия ИП единый налог могут уменьшить только страховые взносы, уплаченные до даты прекращения предпринимательской деятельности.

Перенос срока уплаты страховых взносов в 2022 году

Постановление от 29 апреля 2022 г. № 776 установило отсрочку уплаты страховых взносов. На 12 месяцев продлеваются сроки уплаты страховых взносов на пенсионное, медицинское и социальное страхование, исчисленных:

- с выплат и вознаграждений в пользу физлиц за апрель – сентябрь 2022 года;

- ИП за 2021 год с дохода, превысившего 300 000 рублей.

Отсрочка предоставляется лишь тем организациям и ИП, которые занимаются видами экономической деятельности, указанными в перечнях, приведенных в приложениях к постановлению № 776:

- за 2 квартал 2022 г. – приложение 1;

- за 3 квартал 2022 г. – приложение 2 .

Для получения отсрочки необходимо, чтобы вид деятельности был указан в качестве основного в ЕГРЮЛ или ЕГРИП по состоянию на 1 апреля 2022 года.

При УСН «доходы» начисленные, но не уплаченные взносы налог не уменьшают.

Уменьшение налога на больничные пособия

Единый налог можно уменьшить на сумму больничных пособий, выплаченных работникам только за счет средств организации, то есть за первые три дня болезни. С 2013 года это правило законодательно закреплено подпунктом 2 пункта 3.1 статьи 346.21 Налогового кодекса. В уменьшение налога можно принять только часть пособия, выплаченного за счет своих средств, которая не покрыта страховой выплатой.

Обратите внимание: если из средств работодателя к пособию по временной нетрудоспособности работника была начислена доплата до фактического среднего заработка, уменьшить «упрощенный» налог на сумму такой доплаты нельзя (письмо Минфина РФ от 6 февраля 2012 г. № 03-11-06/2/20).

Пример. На какие выплаты можно уменьшить начисленный единый налог

С 1 января ООО «Актив» перешло на упрощенную систему налогообложения, а в качестве налоговой базы выбрало доходы.

За I квартал сумма доходов составила 400 000 руб.

Сумма «упрощенного» налога за I квартал будет равна:

700 000 руб. × 6% = 42 000 руб.

В I квартале «Актив» перечислил пенсионные, медицинские и социальные страховые взносы и взносы «по травме» в общей сумме 10 000 руб. За этот же период фирма выплатила больничные сотруднику – 10 000 руб., в том числе:

- 3700 руб. – оплата пособия за первые три дня болезни;

- 4100 руб. – оплата пособия с четвертого дня болезни;

- 2200 руб. – доплата до фактического среднего заработка сотрудника.

Взносы во внебюджетные фонды, взносы «по травме» и больничные могут уменьшить «упрощенный» налог, но не более чем на 50%. Сумма доплаты до фактического заработка единый налог не уменьшает. Договоры добровольного личного страхования на случай временной нетрудоспособности работников «Актив» не заключал:

10 000 руб. + 3700 руб. = 13 700 руб., а 13 700 руб.

Источник: www.berator.ru

Авансовые платежи по УСН за 1 квартал 2023 в 1С

Уплата авансовых платежей по налогу должна быть произведена в составе ЕНП до 28 числа первого месяца, следующего за истекшим кварталом (п. 6, 7 ст. 346.21 НК РФ):

- не позднее 28 апреля,

- не позднее 28 июля,

- не позднее 30 октября (перенос с 28 октября).

- Календарь бухгалтера на I квартал 2023 года по уплате налогов, сборов

- Календарь бухгалтера на I квартал 2023 года по сдаче отчетности

Срок подачи уведомления:

- Самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по 1С ЗУП 8.3.

Краткая памятка по расчету авансов на УСН «доходы минус расходы»

После операции Закрытие месяца за март выполните действия.

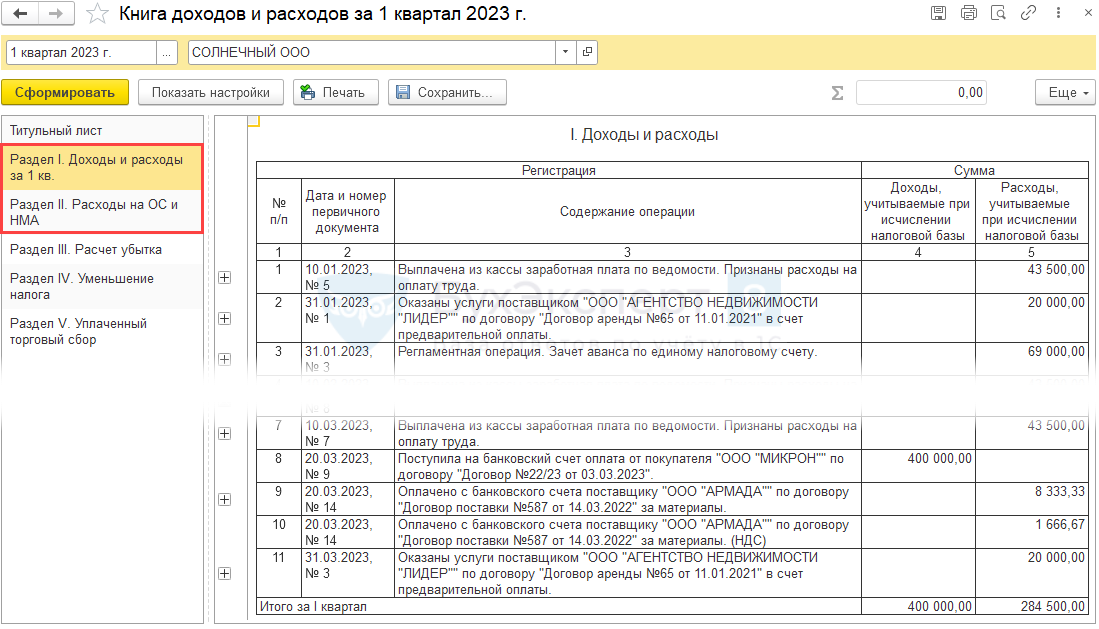

Шаг 1. Проверка учета

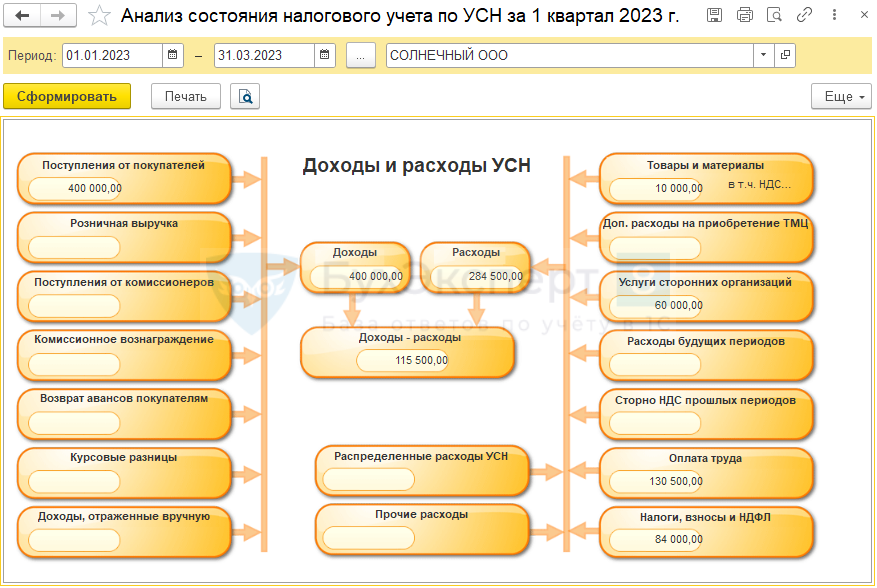

Проверьте отражение операций с помощью отчетов:

- Анализ учета по УСН в разделе Отчеты ;

«Провалитесь» в каждую плашку в отчете и проверьте данные. Их можно сверить с КУДиР.

«Провалитесь» в каждую плашку в отчете и проверьте данные. Их можно сверить с КУДиР. - Книга доходов и расходов УСН в разделе Отчеты .

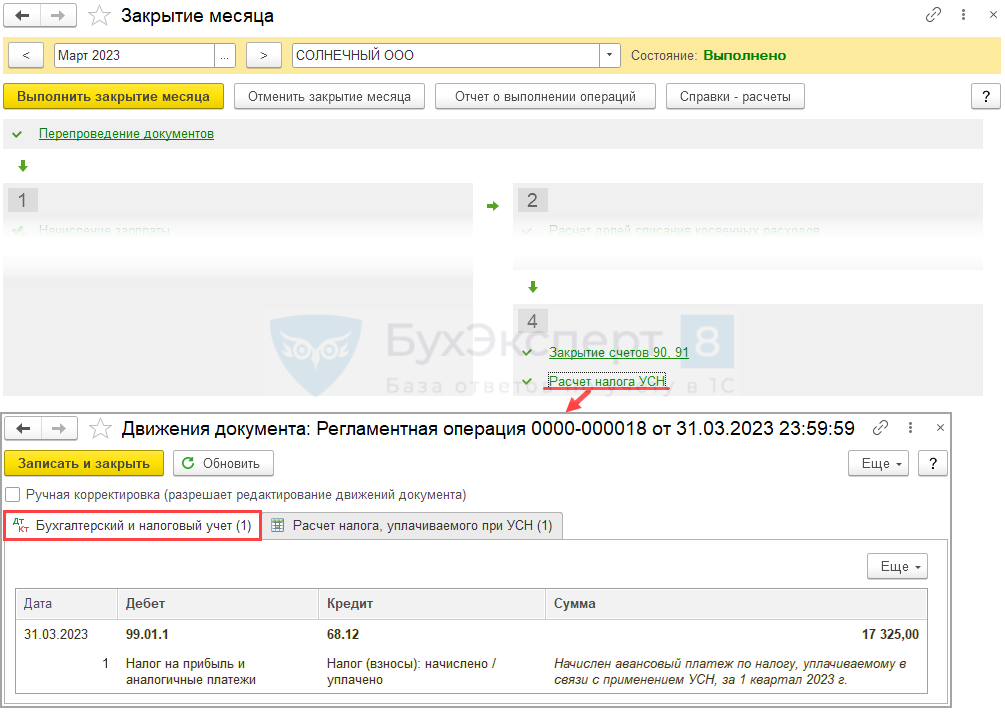

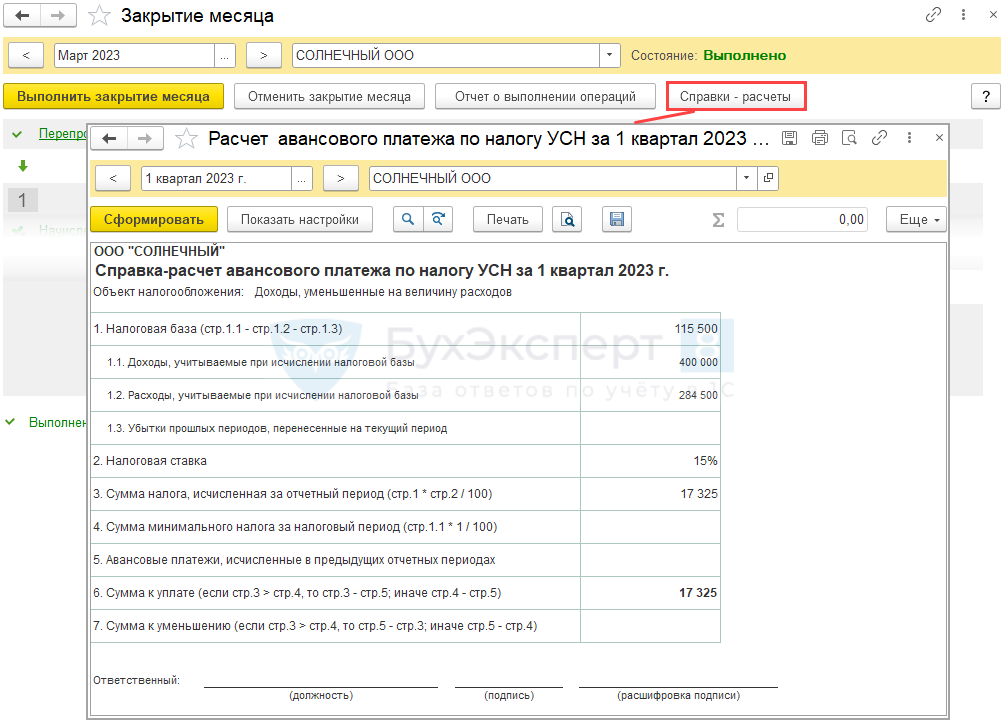

Шаг 2. Проверка начисления авансов

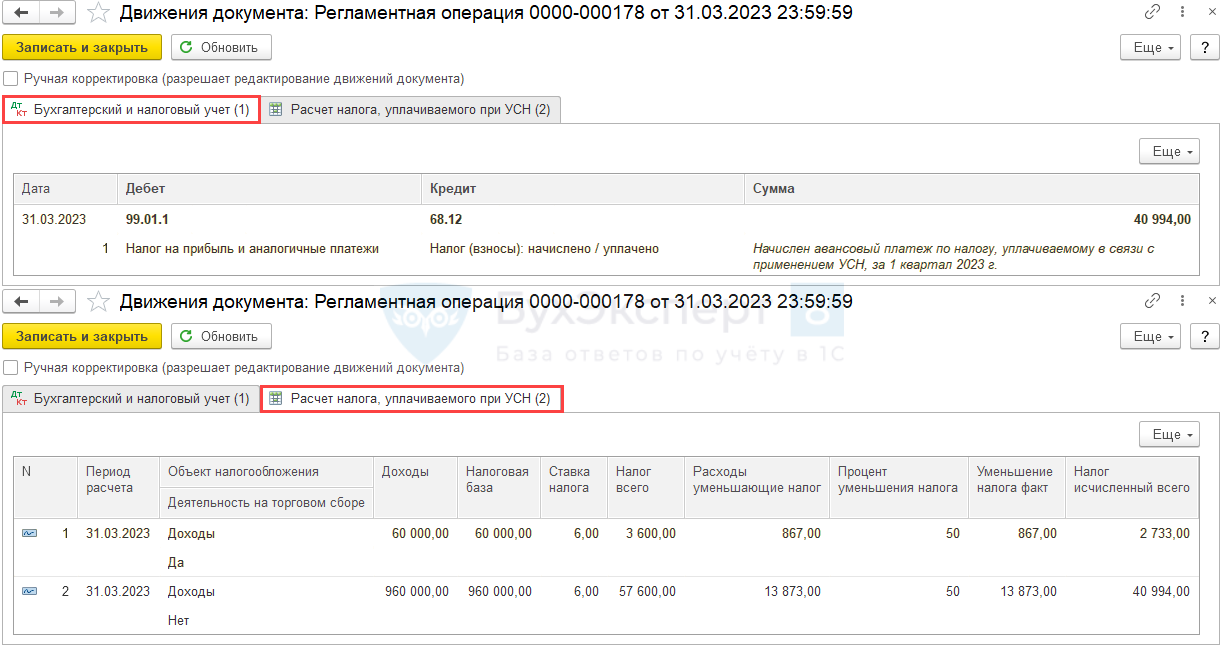

В разделе Операции — Закрытие месяца — Расчет налога при УСН — за март 2023:

- проверьте начисления авансовых платежей по УСН:

- проводка Дт 99.01.1 Кт 68.12;

Налог (авансовый платеж) на УСН «доходы-расходы», если уплачивается торговый сбор, исчисляется аналогично:

- сумма торгового сбора учитывается в расходах, как налоги и сборы (пп. 22 п. 1 ст. 346.16 НК РФ).

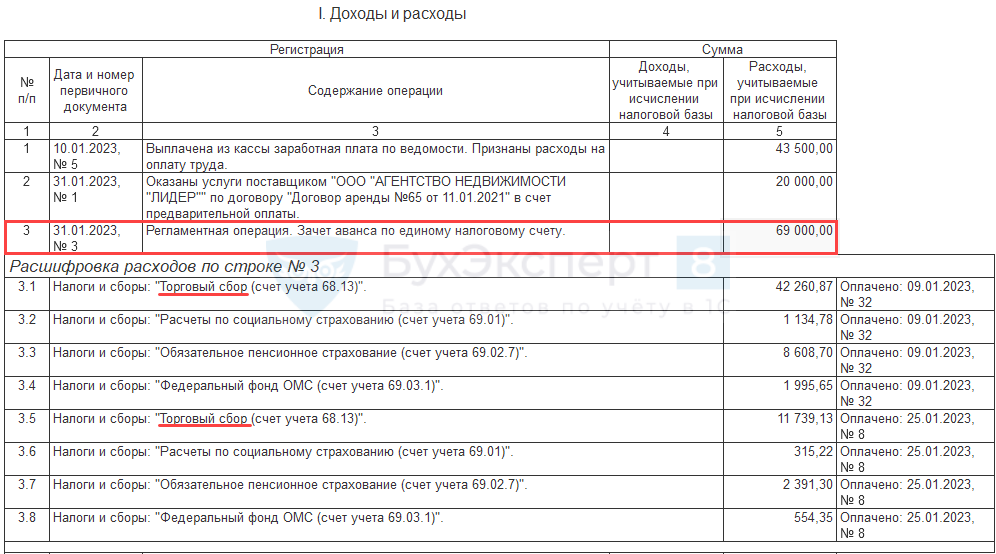

Проконтролировать расчет можно в отчете Книга учета доходов и расходов (раздел I) .

Шаг 3. Расчет и уплата авансов

Рассчитать и уплатить авансы, а также отправить уведомление по УСН можно разными способами из:

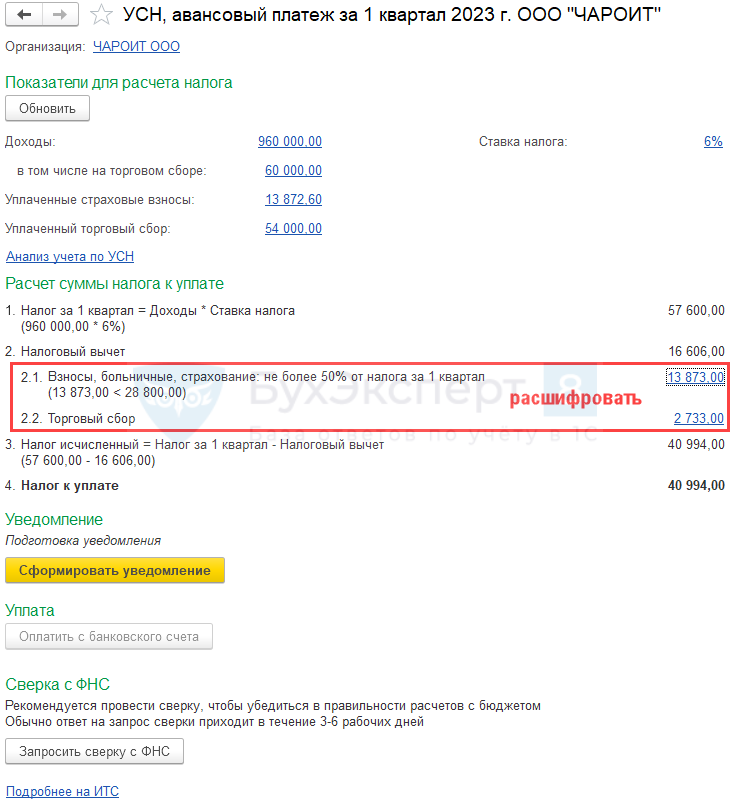

- раздела Отчеты — Отчетность по УСН — это наш помощник по УСН;

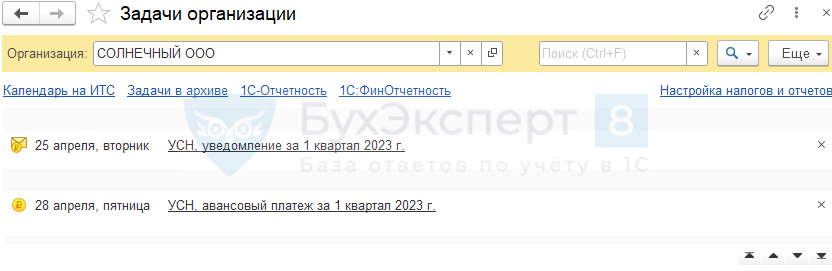

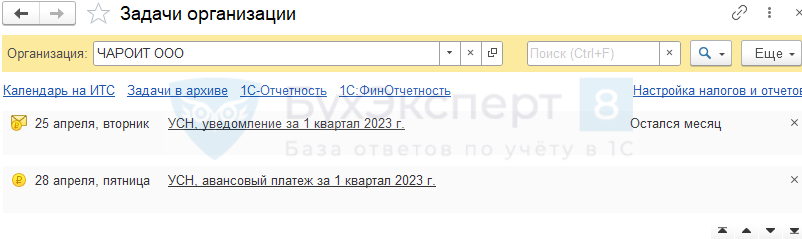

По интерактивным ссылкам можно перейти и проверить данные. - раздела Главное – Задачи организации.

- составление отчетности;

- уплату начисленных налогов и взносов.

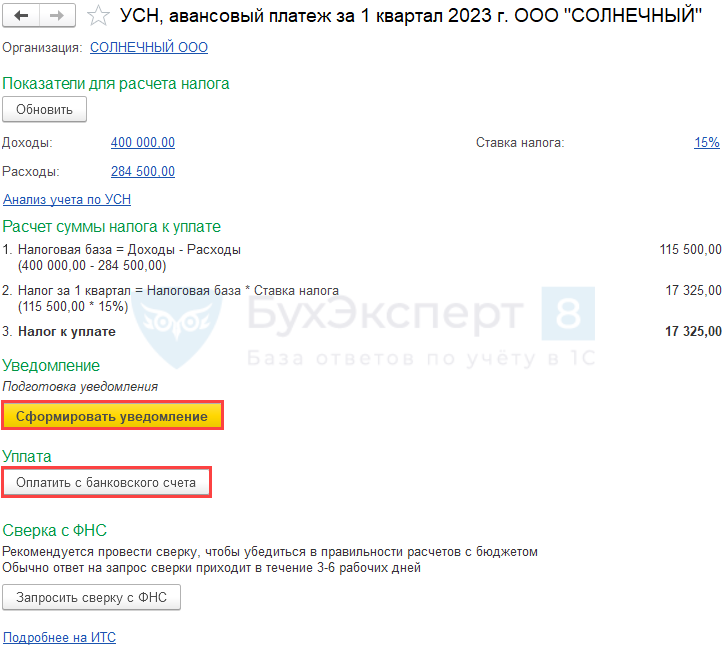

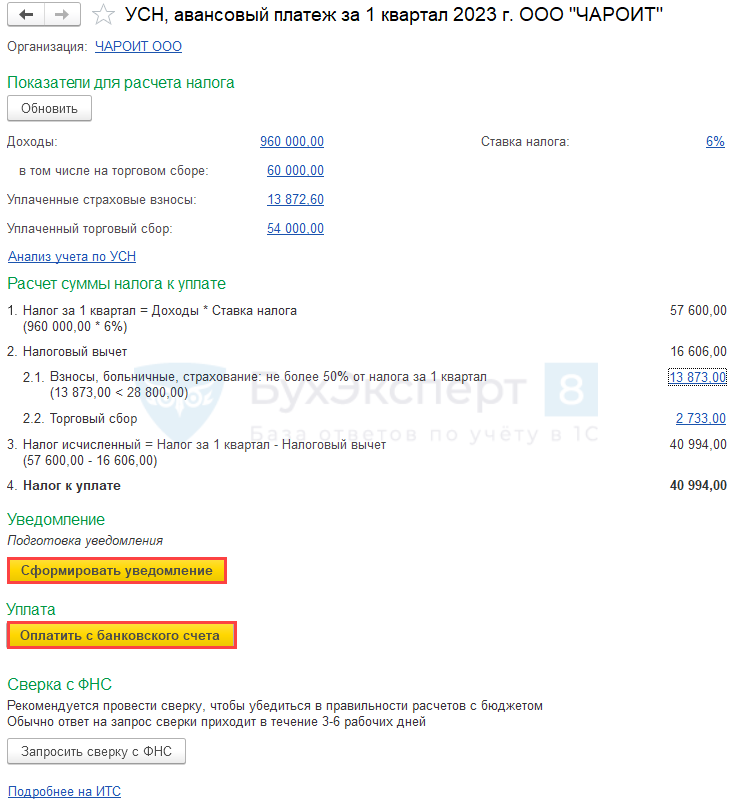

По ссылке открывается Помощник уплаты налога .

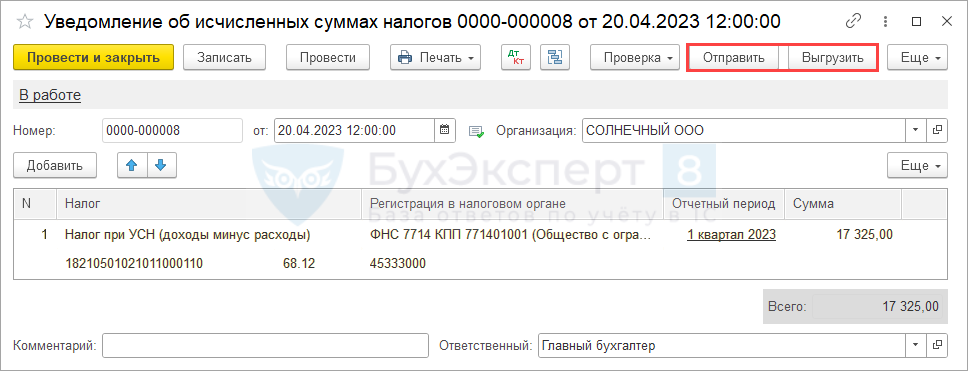

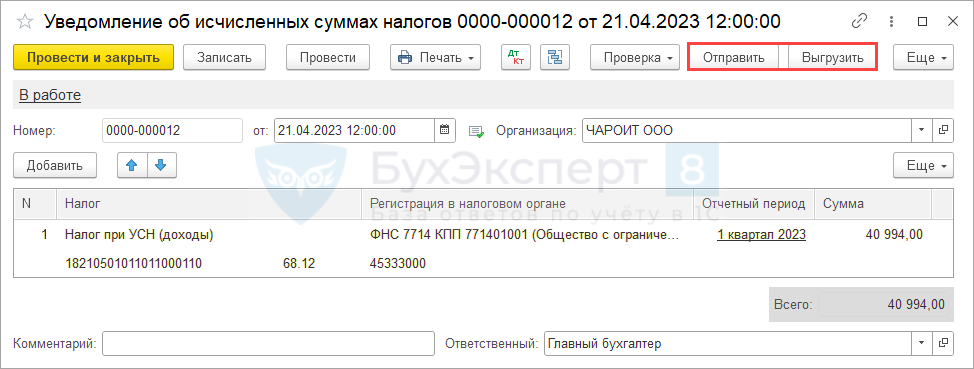

По кнопке Сформировать уведомление формируется документ Уведомление об исчисленных суммах налогов .

Уведомление отправьте из программы или выгрузите для отправки через стороннего оператора.

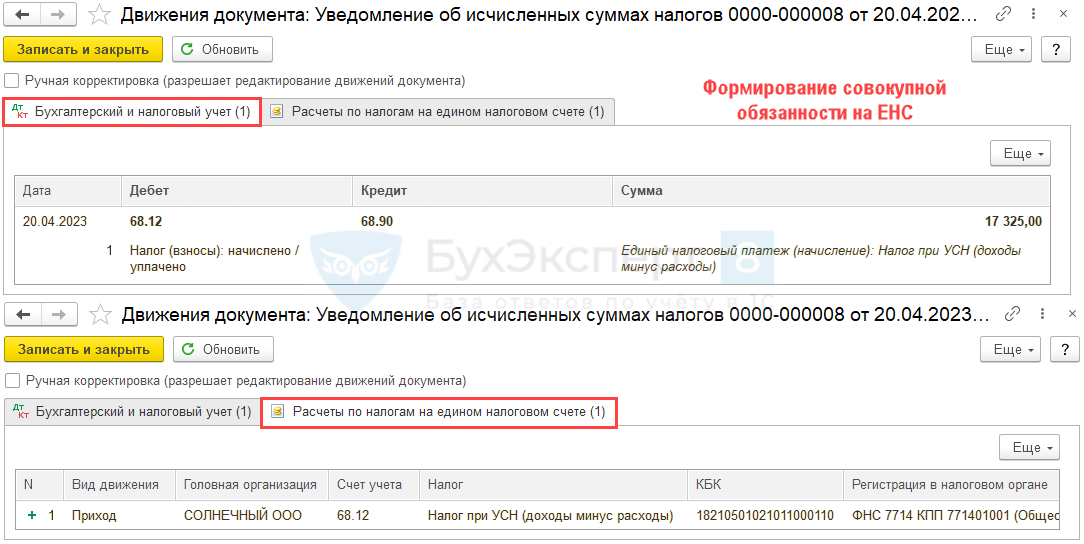

Проводки

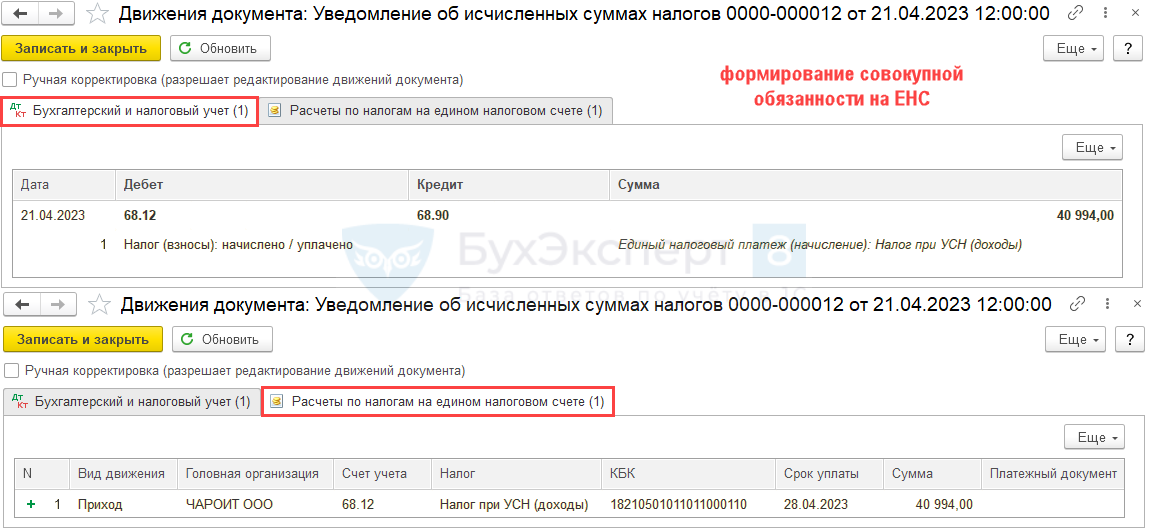

Документ формирует проводку по переносу начисления по конкретному налогу на ЕНС и запись в регистр Расчеты по налогам на едином налоговом счете с видом Приход ( Расход будет сформирован при зачете ЕНП).

Таким образом формируется совокупная обязанность по уплате упрощенного налога на ЕНС (п. 5 ст. 11.3 НК РФ).

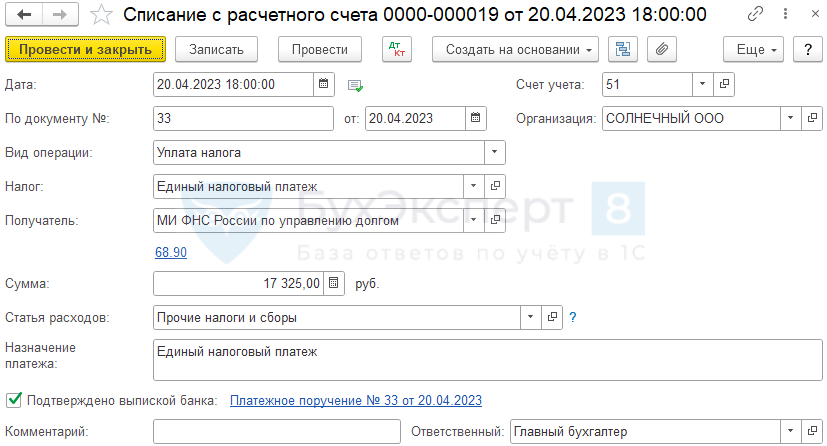

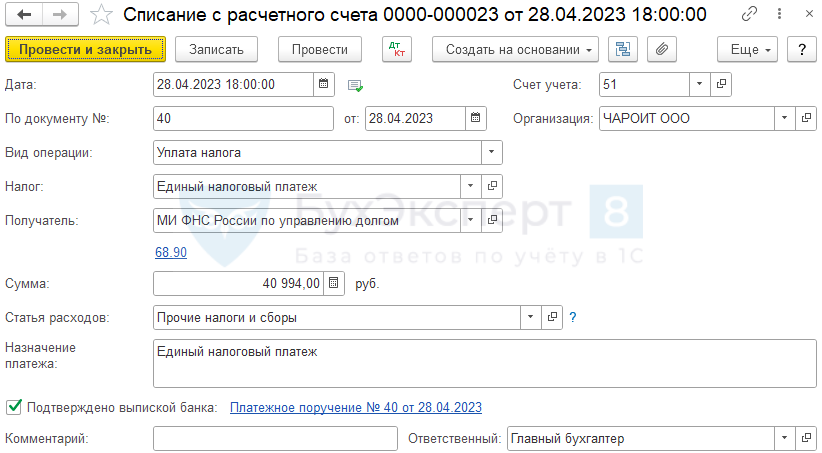

Сформируйте автоматически платежное поручение на уплату налога в составе ЕНП по кнопке Оплатить с банковского счета . После проведения платежа в бюджет, на основании платежного поручения сформируйте Списание с расчетного счета .

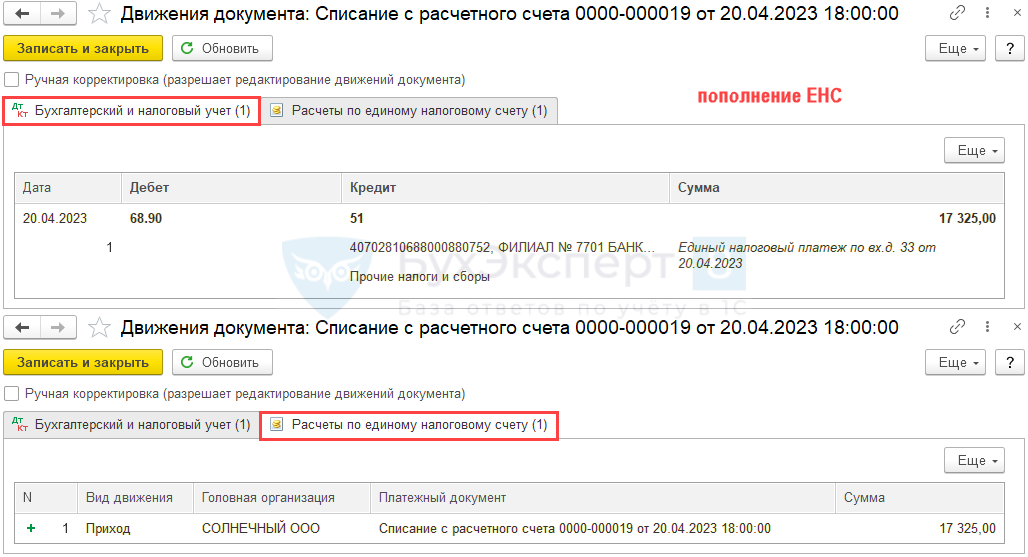

Проводки

Документ формирует проводку по пополнению ЕНС и запись в регистр Расчеты по единому налоговому счету с видом Приход ( Расход будет сформирован при зачете ЕНП).

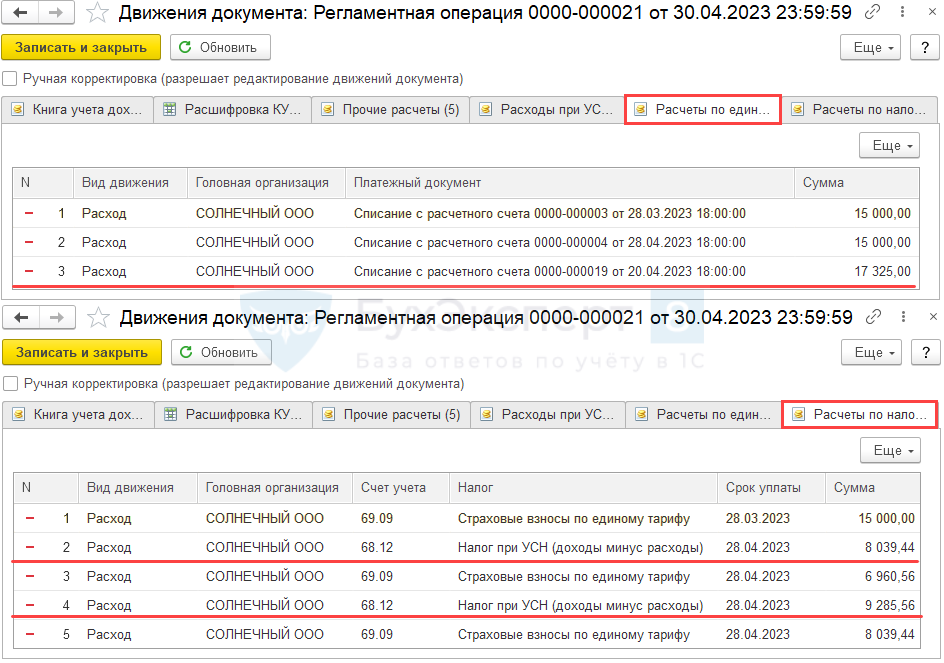

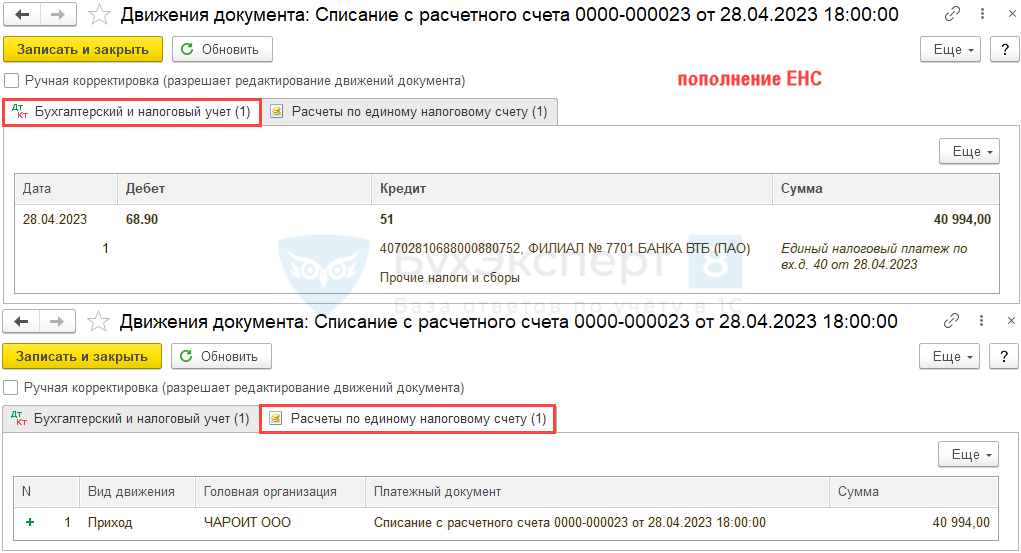

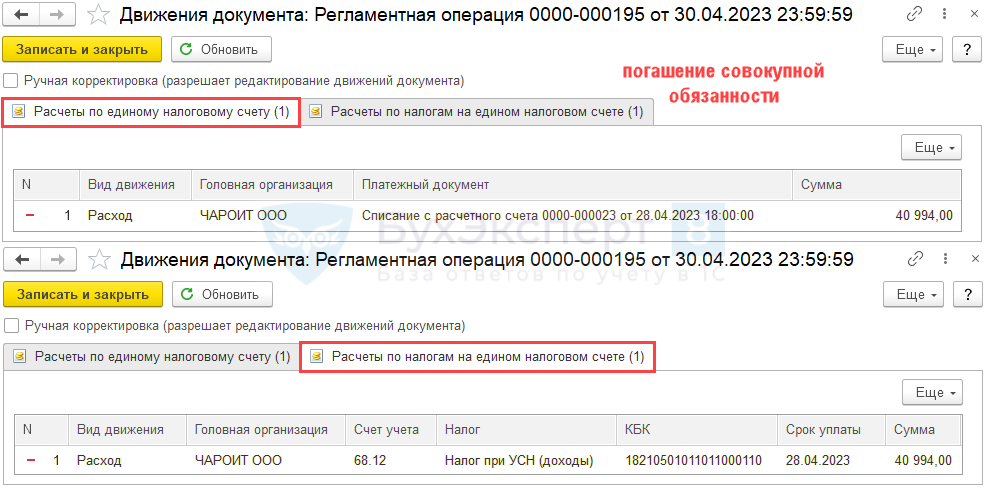

После уплаты единого налогового платежа автоматически проводится зачет ЕНП в счет уплаты налогов, взносов регламентной операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца в месяце наступления срока платежа (за 1 кв. 2023 – 28 апреля 2023).

Регламентная операция формирует записи с видом Расход в регистры:

- Расчеты по единому налоговому счету — списана сумма распределяемой оплаты;

- Расчеты по налогам на едином налоговом счете — списаны суммы задолженности по налогам, на которые распределена оплата.

Движения с видом Приход и проводки по переносу задолженности были сделаны в документе Уведомление о начисленных суммах налога .

Краткая памятка по расчету авансов на УСН «доходы»

После операции Закрытие месяца за март выполните действия.

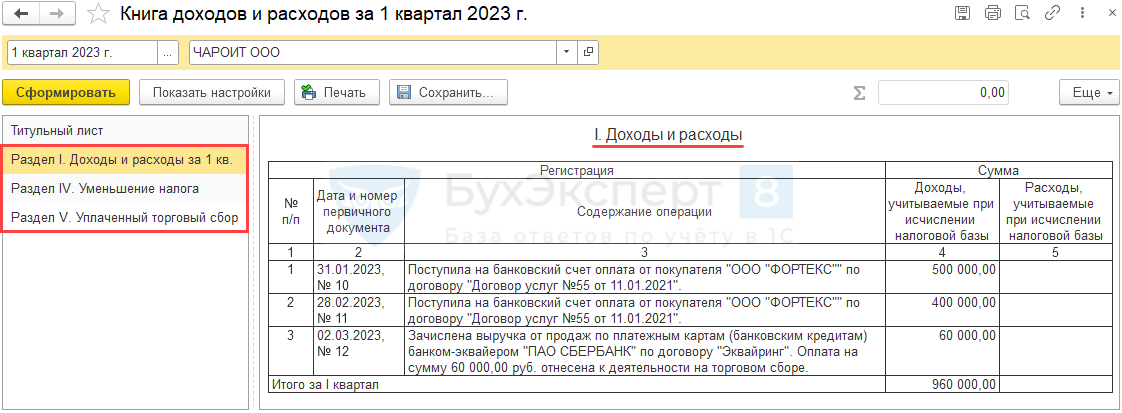

Шаг 1. Проверка КУДиР

Проверьте операции, отраженные в КУДиР , в разделе Отчеты — Книга доходов и расходов УСН , по всем разделам, где есть данные.

Шаг 2. Проверка начисления авансов

В разделе Операции — Закрытие месяца — Расчет налога при УСН — за март 2023:

- проверьте начисления авансовых платежей по УСН:

- проводка Дт 99.01.1 Кт 68.12;

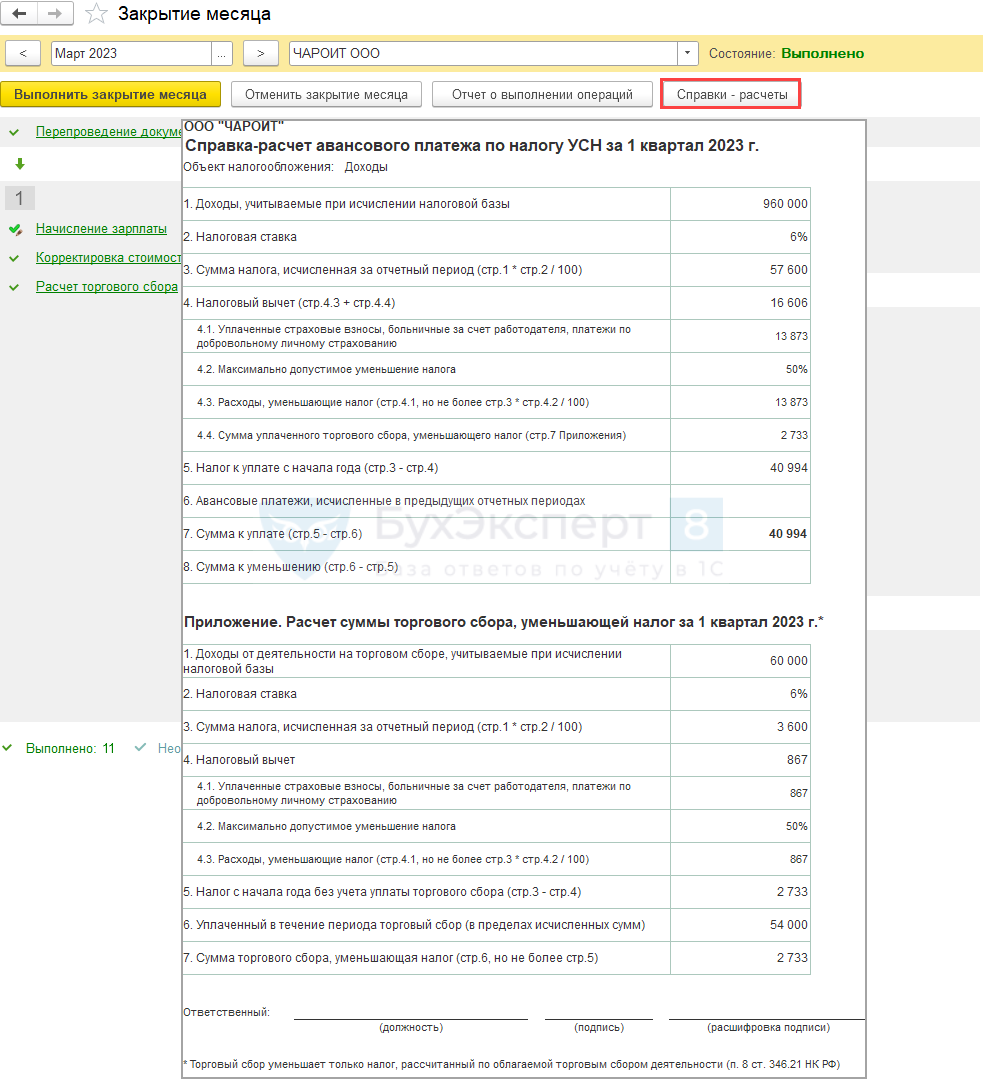

Проверьте суммы расходов, уменьшающих аванс по УСН, в Справке-расчете расходов, уменьшающих налог УСН в 1 квартале 2023.

Налог (авансовый платеж) на УСН «доходы» уменьшается не более, чем на 50% на (п. 3.1 ст. 346.21 НК РФ):

- страховые взносы ОПС, ОСС ВНиМ + НСиПЗ, ОМС, уплаченные (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде;

- пособия по временной нетрудоспособности (кроме НСиПЗ) за первые 3 дня (за счет работодателя);

- платежи по договорам добровольного личного страхования в пользу работников на случай временной нетрудоспособности за первые 3 дня.

Налог (авансовый платеж) на УСН «доходы», если уплачивается торговый сбор, исчисляется аналогично, но производится раздельный расчет для доходов, облагаемых и не облагаемых торговым сбором.

Затем полученные значения суммируются.

Проконтролировать расчет можно в разделе Отчеты – Отчетность по УСН — перейти по интерактивным ссылкам и проверить данные.

А также по регистрам накопления:

- Книга учета доходов и расходов (раздел I) ,

- Книга учета доходов и расходов (раздел IV) ,

- Книга учета доходов и расходов (раздел V) .

По ним можно сформировать Универсальный отчет в разделе Отчеты .

Шаг 3. Расчет и уплата авансов

Рассчитать и уплатить авансы, а также отправить уведомление по УСН можно разными способами из:

- раздела Отчеты — Отчетность по УСН — это наш помощник по УСН;

По интерактивным ссылкам можно перейти и проверить данные:

- раздела Главное – Задачи организации .

- составление отчетности;

- уплату начисленных налогов и взносов.

По ссылке открывается Помощник уплаты налога .

По кнопке Сформировать уведомление формируется документ Уведомление об исчисленных суммах налогов .

Уведомление отправьте из программы или выгрузите для отправки через стороннего оператора.

Проводки

Документ формирует проводку по переносу начисления по конкретному налогу на ЕНС и запись в регистр Расчеты по налогам на едином налоговом счете с видом Приход ( Расход будет сформирован при зачете ЕНП).

Таким образом формируется совокупная обязанность по уплате упрощенного налога на ЕНС (п. 5 ст. 11.3 НК РФ).

Сформируйте автоматически платежное поручение на уплату налога в составе ЕНП по кнопке Оплатить с банковского счета . После проведения платежа в бюджет, на основании платежного поручения сформируйте Списание с расчетного счета .

Проводки

Документ формирует проводку по пополнению ЕНС и запись в регистр Расчеты по единому налоговому счету с видом Приход ( Расход будет сформирован при зачете ЕНП).

После уплаты единого налогового платежа автоматически проводится зачет ЕНП в счет уплаты налогов, взносов регламентной операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца в месяце наступления срока платежа (за 1 кв. 2023 – 28 апреля 2023).

Регламентная операция формирует записи с видом Расход в регистры:

- Расчеты по единому налоговому счету — списана сумма распределяемой оплаты;

- Расчеты по налогам на едином налоговом счете — списаны суммы задолженности по налогам, на которые распределена оплата.

Движения с видом Приход и проводки по переносу задолженности были сделаны в документе Уведомление о начисленных суммах налога .

См. также:

- Средняя численность для определения ставки налога УСН при внешнем расчете зарплаты

- Календарьбухгалтера в 1С: списокзадач

- Сроки уплаты налога при УСН

- Справочник Платежных поручений 2021

- РегистрПрочиерасчеты

- Регистр Расходы приУСН

- Система налоговых регистровУСН

- Статусы оплаты расходовУСН

- УОпо проверке стоимости реализованных товаров вКУДиР

- УОпо проверке расходов на оплату труда вКУДиР

- Как проверить расходы по зарплате при УСН?

- Расчет налога при УСН за 1 квартал 2023 в 1С

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

![]()

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Уведомление о переходе на упрощенную систему налогообложения в 2022 в 1С — образецРассмотрим как сделать Уведомление о переходе на упрощенную систему налогообложения в.

- Уведомление об изменении объекта налогообложения УСН в 2022 в 1С — образецРассмотрим как сделать Уведомление об изменении объекта налогообложения УСН в.

- Уведомление о переходе на УСН с 2023 года в 1С — образецРассмотрим, как сделать Уведомление переходе на УСН с 2023 в.

- Уведомление об изменении объекта налогообложения УСН в 2023 в 1С — образецРассмотрим, как сделать Уведомление об изменении объекта налогообложения УСН в.

Оцените публикацию

(3 оценок, среднее: 5,00 из 5)

Публикацию можно обсудить в комментариях ниже.

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете

Обсуждение (2)

riden10 Подписчик БухЭксперт8 :

Мария , добрый день!

А ещё я хотела сказать вам огромное СПАСИБО за очень нужную и подробную статью! (не знаю как поставить сердечки и цветочки , но от всего сердца примите букетик весенних цветов)

Демашева Мария Сотрудник БухЭксперт8 :

Огромное спасибо за доверие и за высокую оценку нашего труда.

Очень-очень приятно и взаимно — всего самого наилучшего. ❤️?❤️?❤️

Источник: buhexpert8.ruКакие налоги платит ООО на УСН в 2022 — 2023 годах

Каждая организация, в том числе применяющая упрощенку, рассчитывает свои налоговые обязательства. Иногда отчисления в бюджет компания обязана производить даже при отсутствии деятельности. Расскажем, какие налоги платит ООО на УСН в 2022 году, приведем удобную таблицу со сроками.

- О применении «упрощенки»

- УСН «доходы»: какие налоги платить организации

- Уплата УСН-налога при объекте «доходы-расходы»

О применении «упрощенки»

Расчет налоговой базы при УСН не сложен. Налогом облагаются либо полученные доходы, либо разница между доходами и расходами. Менять объект налогообложения можно только с начала года. Порядок учета доходов и расходов ООО на УСН регулируется положениями гл. 26.2 НК РФ.

УСН «доходы»: какие налоги платить организации

Ежеквартальный авансовый платеж по УСН в бюджет рассчитывается нарастающим итогом, от выручки, учтенной кассовым методом. Налог можно уменьшить, но не более чем на 50% — на сумму перечисленных страхвзносов и пособий по нетрудоспособности, выплаченных за счет компании. Это основной налог, уплачиваемый при УСН 6%.

Ставка налога может быть уменьшена региональными властями.

Какие налоги платить «упрощенцу» дополнительно, зависит от наличия налогооблагаемых объектов и характера хозяйственной деятельности. Кроме того, ООО, выступая работодателем, перечисляет в бюджет страховые взносы и НДФЛ с заработка сотрудников.

Уплата УСН-налога при объекте «доходы-расходы»

При УСН «доходы минус расходы» из суммы выручки, определяемой кассовым методом, вычитаются произведенные расходы. В расходы допускается включать суммы затрат, соответствующие перечню, приведенному в ст. 346.16 НК РФ.

Ставки налога могут быть повышены, если превышены лимиты «доходов» или штат сотрудников, установленные для УСН.

Остальное налогообложение, как и при УСН «доходы», зависит самой организации – какие операции проводятся, есть ли в штате сотрудники, числится ли за предприятием облагаемое имущество и т.д.

Юрлица, зарегистрированные в Москве, Московской и Калужской областях, а также в Республике Татарстан, с 01.07.2022 вправе применять автоматизированную упрощенную систему налогообложения (АУСН).

Как организации применять АУСН, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

ООО на УСН: какие налоги и взносы уплачивает работодатель в 2022 — 2023 годах.

С заработка сотрудников ООО уплачивает страховые взносы (пп. 1 п. 1 ст. 419 НК РФ). Ряд выплат, к примеру, пособие по нетрудоспособности или по уходу за детьми, взносами не облагается. Полный перечень необлагаемых сумм содержит ст.

422 НК РФ. Взносы в общем случае начисляются по ставкам:

- в ПФР 22%;

- в ФФОМС 5,1%;

- в ФСС 2,9%.

В 2022 г. предприятия, включенные в реестр МСП, могут применять пониженные тарифы для ежемесячных доходов физлиц, превышающих размер федерального МРОТ: 10% в ПФР, 5% в ФФОМС, 0% в ФСС (ст. 2 Федерального закона от 01.04.2020 № 102-ФЗ).

Кроме того, ООО обязано перечислять взносы в ФСС от несчастных случаев и профзаболеваний (на «травматизм»), по тарифу, установленному в зависимости от основного направления производственной деятельности.

Суммы, начисленные к уплате по договорам ГПХ, облагаются только взносами в ПФР и ФФОМС. Перечисления в ФСС на «травматизм» совершаются, если такое условие предусмотрено в заключенном договоре.

С выплат физическим лицам ООО удерживает и перечисляет в бюджет НДФЛ – 13% с резидентов РФ, 30% — с нерезидентов. Порядок исчисления и уплаты налога регулируется гл. 23 НК РФ.

Прочие налоги

Остальные налоги начисляются, только если у компании есть соответствующий объект налогообложения. Такими объектами выступают:

- транспорт;

- земельные участки;

- недвижимость, включенная в региональный перечень облагаемых по кадастровой стоимости объектов.

В этом случае уплачиваются, соответственно, транспортный, земельный налог или налог на имущество.

В г. Москве с объектов торговли взимается торговый сбор, который ООО, использующее облагаемое движимое или недвижимое имущество в своей деятельности, уплачивает ежеквартально (гл. 33 НК РФ, закон г. Москвы от 17.12.2014 г. № 62).

Также могут производиться платежи, начисляемые при ведении определенной деятельности:

- при пользовании водными объектами – водный налог (ст. 333.8 НК РФ);

- при добыче полезных ископаемых – налог на НДПИ (ст. 334 НК РФ).

Если таких объектов нет, ни отчитываться, не перечислять суммы в бюджет компания не должна.

НДС

НДС «упрощенцы» в общем случае не уплачивают (п. 2, 3 ст. 346.11 НК РФ), кроме случаев, когда:

- ООО выставило счет-фактуру с НДС (пп. 1 п. 5 ст. 173 НК РФ);

- осуществлялся ввоз товаров на территорию России из-за рубежа, или товары покупались у иностранного лица, не зарегистрированного в ИФНС России (ст.161 НК РФ);

- были совершены облагаемые операции по договорам простого товарищества и доверительного управления (ст. 174.1 НК РФ).

Также ООО на УСН уплачивает налог как налоговый агент при аренде или покупке госимущества (п. 5 ст. 346.11, ст. 161 НК РФ).

Налог на прибыль

При УСН налог на прибыль уплачивается, если компания признается налоговым агентом (п. 2 ст. 346.11 НК РФ). Происходит это в случаях:

- выплаты дивидендов юридическим лицам;

- при выплате доходов иностранным организациям;

- по операциям с государственными ценными бумагами, признаваемыми объектами налогообложения.

Если таких операций компания, применяющая «упрощенку», не проводит, то налог на прибыль не платится.

«Провалитесь» в каждую плашку в отчете и проверьте данные. Их можно сверить с КУДиР.

«Провалитесь» в каждую плашку в отчете и проверьте данные. Их можно сверить с КУДиР.