Доброго дня. Если кто не знает Вам советует и консультирует — Стефания Волна. Рассказываю свой опыт и знания в юриспруденции, которого в совокупности больше 15 лет, это дает возможность дать правильные ответы, на то, что может необходимо в различных ситуациях и сейчас рассмотрим — Разбираемся, что лучше для ИП: ЕНВД или УСН. Если в Вашем конкретном случае потребуется мгновенный ответ в своем городе или же онлайн, то, конечно же, лучше получить помощью на сайте. Или еще проще спросить в комментариях у постоянных читателей, которые ранее сталкивались с таким же вопросом.

Аttention please, данные могут быть неактуальными в момент прочтения, законы очень быстро обновляются и дополняются, поэтому ждем Вашей подписки на нас в соц. сетях, чтобы Вы были в курсе всех обновлений.

Например, что лучше для ИП: УСН или ЕНВД при условии, что предприниматель не ведёт постоянную деятельность? Напрашивается первый вариант, поскольку в таком случае не придётся регулярно переводить деньги в ФНС РФ. Но если периодические сделки оказываются довольно крупными, то ЕНВД может оказаться интереснее для бизнесмена.

Налоги ИП и Взносы. Сравнение НДС, УСН, ЕНВД, Патент.

Эти 2 налоговых режима, по факту, избавляют предпринимателя или компанию от необходимости выплачивать одни и те же налоги. Поэтому нужно разобраться с тем, что выгоднее: УСН или ЕНВД, что выбрать? Давайте оценим их сильные и слабые стороны.

Что лучше: ЕНВД или УСН?

Поэтому стоит внимательно посмотреть на особенности самого бизнеса. Если вы открыли небольшой салон, с чего чаще всего и начинают предприниматели в этой сфере, то вам будет выгодно применять ЕНВД. Во-первых, у вас для этого есть все основания. Во-вторых, так максимально уменьшается налоговая нагрузка. В-третьих, вы сможете сразу же взять под контроль эту статью расходов.

На упрощенке налог рассчитывают из фактически полученных доходов и расходов по алгоритму в зависимости от выбранного объекта налогообложения (стат. 346.14). При отсутствии хоздеятельности, разрешено подавать нулевые декларации, а затраты ИП при УСН с объектом «Доходы минус расходы» можно перенести на следующий период.

В соответствии с п. 3 стат. 346.29 налогооблагаемая база для вычисления вмененного налога определяется из фиксированных показателей базовой доходности и физических значений, с учетом коэффициента-дефлятора. Наличие или отсутствие деятельности, реального извлечения прибыли при ЕНВД значения не имеет. Если ИП стоит на учете в ИФНС как налогоплательщик-вмененщик, он обязан ежеквартально перечислять государству единый налог и подавать декларации.

Плюсы и минусы ЕНВД для ИП

Сдача декларации выполняется не ежеквартально как при вмененке, а ежегодно. За отчетные периоды никакие формы в ИФНС не сдаются, упрощенец лишь перечисляет в бюджет авансы по налогу. Согласно законодательным требованиям применять УСН могут все ИП с учетом нормативных ограничений. Но список видов деятельности при этом никак не влияет на право использования упрощенки. Если же предприниматель работает по разным направлениям, часть из которых попадает под ЕНВД, придется совмещать два режима и обеспечить ведение раздельного учета.

ЕНВД – фиксированная налоговая ставка (вмененка). Доступен только для отдельных направлений деятельности, прописанных в ст. 346.29 НК РФ (пункт 3). Предполагает освобождение предпринимателя от целого ряда госпошлин, взамен на единственный, фиксированный на предполагаемую прибыль. Фактическая прибыль не влияет на расчет налога.

Что лучше выбрать?

Насколько оправдан переход с УСН на ЕНВД или наоборот? Опытные предприниматели рекомендуют применять упрощенку, если доход компании существенно ниже, прописанной в Налоговом Кодексе планки и наоборот. Если прибыль превышает прописанный законодательством «порог», выгодней применить ЕНВД.

Плюсы и минусы ЕНВД

Определить подходящую ставку достаточно просто. Следует оценить уровень официальных расходов. Если они составляют меньше 50% от прибыли, тогда выбирается режим 6%. В случае высоких расходов, 50% и больше от общей выручки, очевидно, что выгодней выбрать 15%.

Если при УСН 15% по итогам налогового периода получен убыток и упрощенный налог равен нулю, то придется заплатить минимальный налог, равный 1% от дохода за отчетный год. Минимальный налог платится и в случае, если при расчете налога его сумма положительна, но меньше, чем 1 % от дохода. Разницу между исчисленной суммой упрощенного и минимального налога можно включить в расходы следующего налогового периода.

Интересное: Документы Для Ежемесячной Выплаты Из Материнского Капитала 2021

Что такое «упрощенная система налогообложения»?

Трудно дать однозначный ответ на вопрос: вмененка или упрощенка, что выгоднее для ИП? Универсального способа для определения самого выгодного режима налогообложения нет. Можно дать лишь общие рекомендации, которые помогут определиться с выбором.

Общее в ЕНВД и УСН

В чем отличие вмененки от упрощенки? ЕНВД могут применять только те, чей вид деятельности указан в ст. 346.26 НК РФ. Налогом облагается не фактически полученный доход, а предполагаемый – «вмененный». Перейти на ЕНВД или отказаться от него можно в любом месяце, подав соответствующее заявление в ИФНС.

Если же бизнес приносит доход примерно равный либо наименьший, чем вмененный доход, то прибыльнее использовать УСН. Принципиально лишь разобраться, какой объект налогообложения лучше подойдет вашему предприятию. Мы уже писали, какой вид УСН стоит избрать в зависимости от критерий работы компании.

Так на чем лучше тормознуть? По сути нет никаких четких указаний относительно выбора системы налогообложения в том либо ином случае. Любой бизнесмен ведет свою деятельность, и для нее приходится созодать личные подсчеты. Только опосля их получится сказать, что избрать – УСН либо ЕНВД.

Общие советы

Сейчас понятно, какие виды систем налогообложения имеют пространство у бизнесменов в Рф. Также ясно, чем различается УСН от ЕНВД. Решить, какой конкретно вариант уплаты налогов избрать, должен любой ИП раздельно.

Если предприниматель принял решение использовать «упрощенку», ему стоит убедиться в том, что его сфера деятельности не запрещает использование данной системы. Полный список видов бизнеса, при которых использовать УСН запрещается, можно увидеть в российском Налоговом кодексе.

Быть индивидуальным предпринимателем в России удобно и выгодно. Эта организационно-правовая форма дает возможность выбрать наиболее подходящую систему налогообложения. Всего индивидуальным бизнесменам предлагается четыре основных варианта, из которых можно выбрать наиболее подходящий для конкретного случая.

Плюсы и минусы УСН

Общая система налогообложения считается далеко не самым удобным вариантом, поэтому большинство индивидуальных бизнесменов старается определиться между «вмененкой» или «упрощенкой», что выгоднее для ИП. Они гораздо более выгодные и удобные.

Налоговый Кодекс Российской федерации позволяет субъектам предпринимательской деятельности, в определенных пределах, самостоятельно выбирать систему налогообложения. Это, в первую очередь, касается индивидуальных предпринимателей. Начиная свой бизнес, человек должен принять ответственное решение – выбрать оптимальную систему налогообложения. От правильности такого выбора, в значительной степени, зависит будущее предпринимателя.

Когда выгодно использовать УСН или ЕНВД

УСН предполагает две системы взимания налогов – «доход» (ставка 6% со всего дохода) и «доходы минус расходы» (ставка, как правило, 15%). В некоторых регионах эти ставки ниже. Уже из такого краткого определения следует простой вывод – если у вас очень маленькие материальные затраты, которые вы можете отнести к расходам (например, при занятии репетиторством, уходом за детьми или ремонтом квартир), то система УСН – доход явно выгоднее.

Что выгоднее: УСН или ЕНВД для розничной торговли?

Существенным преимуществом как «упрощенки» (УСН), так и «вмененки» (ЕНВД) является простота ведения документооборота по учету доходов и расходов, а также составление отчетов в ФНС. Во всех этих системах не надо платить НДС (кроме отдельных случаев), налог на прибыль и имущество, но если предприниматель использует УСН, то необходимо ведение книги доходов и расходов.

ИП — распространенный вид деятельности. Он позволяет всем гражданам начать свое дело. Только рано или поздно каждый предприниматель задумывается, что выгоднее — «вмененка» или «упрощенка». Для ИП тип налогообложения играет важную роль. Желательно определиться с ним до оформления бизнеса.

Правильно выбранный способ уплаты налогов значительно упрощает жизнь. Так что лучше выбрать — «вмененку» или «упрощенку»? Чем данные системы отличаются? Обо всем этом будет рассказано далее. На самом деле все не так трудно, как кажется.

Особенно если гражданин уже точно знает, какой бизнес начинать.

Системы налогообложения в РФ

- «Доходы». Гражданин должен перечислять раз в год 6% от прибыли. Учитываются только доходы, расходы не рассматриваются.

- «Доходы-расходы». Предприниматель перечисляет 15% прибыли, полученной за год. За налоговую базу берется цифра, полученная после учета всех понесенных расходов.

Интересное: Предоставление Детского Сада Детям Военнослужащих

Упрощенная система налогообложения

Что выгоднее — «вмененка» или «упрощенка»? Для ИП решение данного вопроса является крайне важным. Ведь основная прибыль, полученная после уплаты налогов, будет зависеть напрямую от выбранной системы налогообложения.

Обратите внимание! Также очень популярна патентная система. Она стала хорошим вариантом для предпринимателей с начала 2021 года. Использовать её разрешено только ИП — она недосягаема для лиц, которые ведут экономическую деятельность в любом организационном виде.

Обратите внимание! Перейти на такой режим разрешено торговым организациям, которые занимаются продажей продажу через: помещения и магазины с площадью меньше 150 кв. м. Налог ЕНВД могут платить также люди, занимающиеся общепитом (точки быстрого питания, небольшие кафе).

Какой режим налогообложения лучше выбрать

- Ветеринарных клиник;

- ТО, автомойка и сервис для автомобилей;

- Платные парковки;

- Перевозки пассажиров (должно быть не больше 20 единиц техники);

- Занятие арендой жилья (разрешается иметь общую площадь не больше 500 кв.м).

Чтоб принять решение, какой налоговый режим лучше для определенного бизнесмена, необходимо произвести расчет с учетом всех особенностей его деятельности. Приведем практический пример, который поможет осознать ход рассуждений.

Кто может использовать ЕНВД в 2021 году

УСН – прибыльное решение в случае, если дельта меж уровнем выручки и издержками невелика, т.е. бизнес имеет низкую рентабельность. В данной ситуации бизнесмену рекомендуется избрать модель «Доходы минус расходы».

Что лучше избрать для ип: усн либо енвд? — Мое ИП

- при ЕНВД налог уплачивается с предполагаемого дохода, который устанавливается для всякого определенного вида деятельности для всякого региона и не зависит от настоящих доходов и расходов. Не имеет значения, получен ли практически доход, не учитываются и понесенные расходы (не считая взносов во внебюджетные фонды и неких остальных) (п. 2 ст. 346.32 НК РФ (Российская Федерация — государство в Восточной Европе и Северной Азии, наша Родина));

- при УСН же налог исчисляется с учетом фактических характеристик деятельности: доходов, если они – объект налогообложения, или доходов и расходов (если в качестве объекта выбраны «доходы, уменьшенные на величину расходов»). Чем больше доход (прибыль), тем выше налог.

Как человек, изучающий управленческий учёт, могу сказать, что в нём под выручкой бизнеса понимается денежное выражение всех обязательств, которые были исполнены перед клиентами, скажем, за месяц. Отгрузили товар на 1 млн рублей — получили выручку в размере 1 млн. Подписали акт приёмки-передачи работ или услуг на 100 тысяч рублей, эти 100 тысяч рублей — ваша выручка.

На практике выручку чаще считают по остаткам в кассе и на счетах на конец периода. Второй вариант совпадает и с подходом государства к налогообложению бизнеса на УСН: сколько денег за квартал зашло от контрагентов в рамках предпринимательской деятельности — то и выручка. В управленческом учёте фактические поступления денег не имеют значения: обязательство исполнил сегодня — сегодня же и признал выручку. А что деньги по этой сделке могут прийти и через месяц, неважно. А вот в налоговом учёте значение имеют именно фактические доходы и расходы за период: потратил — этой же датой пишешь в расходы, получил — аналогично.

Что такое УСН и ЕНВД

ИП не обязан вести бухучёт, раздельный налоговый учёт для него сводится к ведению КУДиР — книг доходов и расходов. Для каждой системы налогообложения предусмотрены разные формы, и заполняются они отдельно. Зарплаты и взносы за сотрудников учитываются в том направлении деятельности, где они трудоустроены.

Можно ли совмещать упрощёнку и вменёнку

- Возможность добровольного выбора предпринимателем при условии, что он удовлетворяет критериям, дающим право на применение режима.

- Ограничения для применения в части количества работников — до 100 человек.

- Уплата одного налога, а не трёх, как на общей системе.

- Освобождение от уплаты НДФЛ с собственного дохода от предпринимательской деятельности для ИП.

- Уплата НДФЛ и всех взносов во внебюджетные фонды за работников.

- Уплата страховых взносов за себя, транспортного, земельного, водного налогов, акцизов и пошлин и отчётность по этим платежам в общем порядке.

- Возможность уменьшения налога на сумму страховых взносов.

- Утрата права на применение обоих спецрежимов с начала квартала, в котором превышены ограничения.

Интересное: Какие Заболевания Связанные С Аварией На Чаэс

Помимо этого, если доход за год превышает 300 тыс. ₽, предприниматель обязан уплатить на ОПС еще дополнительно 1% с суммы дохода, превышающего этот предел. При этом на ЕНВД учитывается вмененный доход, а не фактический.

Что выбрать УСН или ЕНВД

На ЕНВД и УСН 6% Доходы есть возможность уменьшить сумму налога на уплаченные страховые взносы за себя и работников. Если на ИП нет работников, сумму налога можно уменьшить до 100 %, на сумму налога, уплаченную в отчетный период, т.е. в тот же период, за который вы отчитываетесь по налогу. Поэтому есть смысл платить страховые взносы за себя равными частями ежеквартально.

Что выгоднее применять — ЕНВД или УСН, на ИП без работников и с ними

Если доход равен или ниже вмененного, то лучше выбрать УСН — так как его проще считать и налоговый период у него год, а не квартал. А вот выбрать УСН 6 % или 15% — зависит от ваших расходов, как я писала выше УСН 15% выгоден в случаях когда расходы выше 60-70% от дохода.

Внутри самого режима УСН применять объект налогообложения с учетом расходов выгоднее, если уровень этих расходов значительный (не менее 65% выручки), тогда разница «доход-расход» снижается, что способствует уменьшению налога.

- Пригоден как для ИП, так и для ООО, но среднее число рабочих предприятия не должно быть более сотни (годовой показатель среднесписочной численности).

- Дать возможность субъектам малого бизнеса применять вменёнку должны местные органы власти, соответствующий нормативный акт должен располагаться на региональном сегменте сайта ФНС.

- Вид работ бизнесмена должен присутствовать в разрешённом перечне деятельности ЕНВД:

- оказание услуг (бытовых физическим лицам, ветеринарных, платных стоянок авто, грузоперевозки и работа с пассажирами и т. д.);

- ремонт, починка авто, услуги мойщиков (кроме автозаправок, гарантийного ремонта и обслуживания);

- распространение рекламы передвижным способом на транспортных средствах или на стационарных объектах (билборды, щиты, табло, перетяжки, плакаты);

- торговля розничными товарами вразнос или в торговых залах площадью менее полутора сотни кв. м. (не для акцизных товаров, товаров своего изготовления);

- ресторанный бизнес, кафе, столовые с аналогичным ограничением по площади зала;

- для арендодателей жилых объектов (общей площадью не более полутысячи кв. м.), торговых точек, помещений под общепит.

Что такое ЕНВД: краткое описание

- нет ограничений по уровню доходов, как и нет прямой зависимости платежа в бюджет от их суммы;

- стабильная налоговая нагрузка, так как расход на уплату ЕНВД можно запланировать, так как сумма рассчитывается по известной формуле;

- вести КУДиР не нужно;

- сниженные налоговые ставки в некоторых регионах, вместо 15% местные власти могут установить меньший процент (до 7,5%) для определенных деятельностей;

- убытки не освобождают от налога;

- нулевых деклараций не предусмотрено.

Быть индивидуальным предпринимателем в России удобно и выгодно. Эта организационно-правовая форма дает возможность выбрать наиболее подходящую систему налогообложения. Всего индивидуальным бизнесменам предлагается четыре основных варианта, из которых можно выбрать наиболее подходящий для конкретного случая.

Плюсы и минусы УСН

ЕНВД, который в народе именуют «вмененкой», с 2021 года разрешено выбирать предпринимателям на добровольной основе. Однако бизнесмен должен предварительно ознакомиться с российским Налоговым кодексом и проверить, не попадает ли его вид деятельности в ту категорию, при которой запрещается использовать единый налог на вмененный доход. Если ИП подходит под все требования, можно указать при регистрации, что предприниматель будет работать по системе ЕНВД.

Характеристика единого вмененного налога

Налоги при «вмененке» необходимо выплачивать один раз в квартал, то есть как и при упрощенной системе. Что касается суммы взносов в государственный бюджет, то тут цифры могут быть разными. Все зависит от суммы базового дохода, которая для каждого вида деятельности разная. Помимо конкретной ставки, важную роль играют и определенные факторы, такие как количество наемных работников, площадь используемого помещения и многое другое.

14 Ноя 2021 hiurist 75

Поделитесь записью

- Похожие записи

Источник: urist-piter.ru

ЕНВД или УСН, что выбрать?

Увеличение своих доходов — естественное желание предпринимателей малого и среднего звена. И, естественно, одним из главных вопросов является налогообложение, а точнее возможность снижения размера налогового бремени и минимизация времени взаимодействия с органами УФНС. Вмененка и упрощенка — две системы, направленные на упрощение и облегчение процедуры уплаты налогов.

ЕНВД или УСН?

В качестве поддержки малого и среднего бизнеса государством разработан ряд систем налогообложения, целью которых является упрощение взаимодействия ИП с органами УФНС при решении вопросов, касающихся налогового бремени. На выбор плательщиков форма УСН (упрощенка) и форма ЕНВД (вмененка). Но следует помнить, что не все могут им воспользоваться, а только те предприниматели, параметры деятельности которых подходят под требования, регламентируемые налоговым законодательством.

ЕНВД — вмененка — форма налогообложения, при котором уплата налога осуществляется независимо от полученной прибыли. Размер налоговой ставки — 15%. Использовать в работе именно эту систему могут только те ИП, чья деятельность попадает в перечень, установленный положениями статьи 346.26 НК РФ.

Суть ее заключается в том, что ИП как бы вменяется размер того дохода (базовая доходность), который он бы мог получить за отчетный период, и величина фактически полученной прибыли в расчетах не учитывается. Использование системы не выгодно тем, чья прибыль гораздо меньше, чем базовая доходность. И наоборот, если базовая доходность ниже, чем прибыль, то система будет выгодной.

УСН — упрощенка — форма налогообложения, при которой государство предлагает организациям малого и среднего бизнеса уплачивать налог или с фактических доходов (ставка 6%), или с разницы между фактическими доходами и понесенными расходами (ставка 15%).

Требования к организациям, которые хотят уплачивать налоги по этой системе, а также все ее основные положения определены в статье 346.20 НК РФ.

Что конкретно выгодней — вмененка или упрощенка — сказать нельзя, так как расчет должен производиться индивидуально. Сравнивая расчетные величины за один и тот же налоговый отчетный период, предприниматель может понять, какая система налогообложения будет оптимальной именно для его организации.

Базовая доходность в системе ЕНВД

Базовая доходность (БД) — это термин, который введен для расчета величины налога и используется в стандартной формуле. Он обозначает размер усредненного дохода, характерного для определенного вида деятельности, а точнее для единицы объекта налогообложения (физического показателя), с помощью которого осуществляется предпринимательская деятельность.

Физическим показателем может быть размер торгового зала, наличие торгового автомата, наемного персонала, посадочных мест в маршрутных такси — для каждого вида деятельности, которые перечислены в статье 236.26 НК, физический показатель свой.

Базовая доходность — величина постоянная и не может быть изменена спонтанно в меньшую или большую сторону, так как ее размер закреплен Налоговым Кодексом. Но вот формула расчета величины налога в 2014 году допускает корректировку базовой доходности с помощью специальных коэффициентов: К1 (на государственном уровне), К2 (на уровне субъекта РФ).

И если К1 — это коэффициент, увеличивающий размер БД и, как следствие, налога, то К2 — это своего рода послабление, которое местные органы власти могут сделать для своих предпринимателей (или не сделать, что встречается чаще).

В качестве примера. Если предприниматель имеет торговый автомат, то условно считается, что базовая доходность с него будет 4,5 тысячи рублей в месяц.

Другими словами, государство определило, что один торговый автомат должен приносить именно такую прибыль, независимо от того, что с его помощью реализуется. И не важно, больше будет фактический доход или меньше — в расчетах будет использоваться именно базовая доходность (ее установленный размер).

Как стать плательщиком ЕН на вмененный доход

Так как вмененка — добровольная форма налогообложения, то и заявить о своем желании использовать ее в своей работе можно в любое удобное для организации время, не дожидаясь начала нового отчетного периода 2014 года. Но, если вы определитесь с необходимостью перейти на ЕНВД, например, в середине квартала, то имейте в виду, что при этом формула для расчета величины налога будет достаточно сложной.

Поэтому все же лучше подавать заявление именно в начале нового отчетного периода 2014 года — календарного квартала.

Схема действий предпринимателя:

- Определение с местом постановки на учет

Особенностью этой системы уплаты налогов является то, что если организация осуществляет свою коммерческую деятельность через стационарные объекты, то и становиться на учет нужно по месту их фактического нахождения. То есть если имеются две торговые точки (магазины, павильоны) в разных концах города, подконтрольных разным органам УФНС, то и сдавать отчетность необходимо в разные органы УФНС. Это требование не касается тех, кто не имеет никаких других реализационных стационарных объектов, кроме офиса. В этом случае необходимо вставать на учет по месту его регистрации.

- Подача заявления

Важный момент — подавать заявление (форма ЕНВД-1) в 2014 году необходимо не позже, чем за пять рабочих дней до желаемой даты перехода, поэтому старайтесь успеть сделать это в двадцатых числах месяца, предыдущего новому кварталу, — такой вариант наиболее предпочтителен для последующего расчета величины налога за полный период. В случае постановки на учет, налоговики выдадут специальное уведомление, дата на котором и будет датой начала использования системы ЕНВД в 2014 году в работе.

- Расчет величины налога и отчетность

Расчет производится каждый квартал 2014 года не позднее 20-го числа его последнего месяца, после чего документы сдаются в зарегистрировавшие предпринимателя в качества плательщика ЕНВД налоговые органы для проверки.

Возможно, через некоторое время путем подсчета фактического дохода и расчета налоговой величины по разным системам, предприниматель заметит, что вмененка в 2014 году для него совершенно невыгодна. В этом случае в зарегистрировавшие предпринимателя как плательщика по ЕН на вмененный доход налоговые органы следует подать типовое заявление (установленная форма ЕНВД-3).

Понравилась статья? Поделитесь ей в соцсетях

Источник: cleverbuh.ru

Специальные налоговые режимы УСН и ЕНВД

Организационно-правовой статус организации влияет на характер ее налоговых обязательств. Но решающее значение имеет другое: какую продукцию производит или продает предпринимательская единица, кто ее поставщики, насколько велик ее бизнес.

В частности, на упрощенную систему налогообложения вправе перейти как индивидуальный предприниматель, так и фирмы, созданные в виде ООО или ЗАО. Главное, чтобы число работающих на них или годовой оборот соответствовал критериям, по которым государство дает налоговые послабления.

Очевидно, что все варианты имеют свои плюсы и минусы. И то, какую налоговую модель предпочесть, каждый предприниматель решает самостоятельно.

Например, переходить на упрощенную систему налогообложения и добиваться освобождения от НДС выгодно только тем фирмам, которые реализуют товары и услуги населению. Но если компания занимается, скажем, оптовой торговлей и работает с юридическими лицами, ситуация совершенно другая. Освобождение от этого налога снизит конкурентоспособность ее продукции: для организаций, являющихся плательщиками НДС, покупать товары у партнеров, которые сами его не платят, невыгодно. Ведь тогда фирма-покупатель не сможет уменьшить налог, подлежащий внесению в бюджет, на сумму налога, полученного вместе с товарами от фирмы-продавца.

Существующие системы налогообложения, условно можно разделить на три группы: общую (традиционную), упрощенную систему налогообложения (УСН) и систему налогообложения в виде единого налога на вмененный доход (ЕНВД) и др. (См. Приложение 3.)

Индивидуальный предприниматель или малое предприятие, может использовать по своему усмотрению общую, или упрощенную систему налогообложения. В случае осуществления таких видов деятельности, как оказание бытовых услуг, розничная торговля, общепит, автотранспортные услуги по перевозке пассажиров и грузов, оказание услуг по техобслуживанию, ремонту и мойке автотранспортных средств и др., необходимо помнить, что эта деятельность с 1 января 2004 г. подпадает под действие нового Закона Санкт-Петербурга от 17.06.2003 г. № 299-35 о едином налоге на вмененный доход для отдельных видов деятельности.

Упрощенная система налогообложения. Начиная с 1 января 2003 г. индивидуальным предпринимателям, желающим применять упрощенную систему налогообложения (УСН), следует руководствоваться правилами, установленными гл. 26.2 НК РФ.

Как и ранее, УСН применяется наряду с общей традиционной системой. Переход к упрощенной системе налогообложения или возврат к общему режиму налогообложения осуществляется индивидуальными предпринимателями добровольно.

Исчисляется единый налог по результатам хозяйственной деятельности за налоговый период. Страховые взносы на обязательное пенсионное страхование индивидуальные предприниматели, применяющие упрощенную систему налогообложения, уплачивают в соответствии с законодательством, а все иные налоги – в соответствии с общим режимом налогообложения.

Для индивидуальных предпринимателей, применяющих УСН, сохраняется действующий порядок представления статистической отчетности. Кроме того, индивидуальные предприниматели, применяющие УСН, не освобождаются от исполнения обязанностей налоговых агентов, предусмотренных НК РФ.

Применение упрощенной системы предусматривает уплату единого налога взамен:

— налога на доходы физических лиц (в отношении доходов, полученных от осуществления предпринимательской деятельности);

— налога на добавленную стоимость;

— налога с продаж;

— налога на имущество (в отношении имущества, используемого для осуществления предпринимательской деятельности);

— единого социального налога с доходов, полученных от предпринимательской деятельности, выплат и иных вознаграждений, начисляемых в пользу физических лиц.

Кроме единого налога, предприниматель обязан платить следующие налоги и взносы:

— страховые взносы в Пенсионный фонд;

— налог на доходы физических лиц (по доходам, полученным не от предпринимательской деятельности);

— страховые взносы на обязательное страхование от несчастных случаев и профзаболеваний;

— налог на рекламу;

— налог на имущество, не используемое в предпринимательских целях;

— госпошлины, лицензионные сборы, таможенные платежи;

— налоги, удерживаемые и уплачиваемые налоговыми агентами (НДФЛ, НДС, налог с продаж).

Не вправе применять упрощенную систему налогообложения индивидуальные предприниматели:

— занимающиеся производством подакцизных товаров, а также добычей и реализацией полезных ископаемых, за исключением общераспространенных полезных ископаемых;

— занимающиеся игорным бизнесом;

— являющиеся участниками соглашений о разделе продукции;

— переведенные на систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности в соответствии с гл. 26.3 НК;

— переведенные на систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) в соответствии с гл. 26.1 НК;

— имеющие фирмы, средняя численность работников которых за налоговый (отчетный) период превышает 100 человек;

— нотариусы, занимающиеся частной практикой.

Для того, чтобы перейти на упрощенную систему налогообложения, индивидуальному предпринимателю следует подать заявление в налоговый орган по месту своего нахождения (месту жительства). Сделать это необходимо в период с 1 октября по 30 ноября года, предшествующего году, начиная с которого налогоплательщик переходит на упрощенную форму налогообложения. Вновь зарегистрированный индивидуальный предприниматель вправе подать такое заявление одновременно с заявлением о постановке на учет в налоговом органе; тогда он сможет применять упрощенную систему налогообложения в текущем календарном году с момента регистрации в качестве индивидуального предпринимателя.

Плюсы УСН. Учет проще, чем при любой другой системе налогообложения. Вести учет при УСН может не только бухгалтер, но и директор или другой сотрудник.

Согласно Закону от 07.07.2003 № 117-ФЗ с 1 января 2004 г. предприниматели, переведенные в соответствии с т. 26.3 НК РФ на уплату ЕНВД по одному или нескольким видам деятельности, вправе применять УСН в отношении иных осуществляемых ими видов деятельности.

Минусы УСН. Перечень затрат, уменьшающих налогооблагаемую прибыль, не так широк, как при общей системе.

Единый налог на вмененный доход для отдельных видов деятельности.

ЕНВД[87] может применяться в пределах перечня НК РФ в отношении следующих видов предпринимательской деятельности:

1) оказания бытовых услуг;

2) ветеринарных услуг;

3) услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств;

4) розничной торговли, осуществляемой через магазины и павильоны с площадью торгового зала не более 150 кв.м по каждому объекту организации торговли, а также через палатки, лотки и другие объекты организации торговли, в том числе не имеющие стационарной торговой площади;

5) оказания услуг общественного питания, осуществляемых при использовании зала площадью не более 150 кв. м;

6) автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, использующими не более 20 автомобилей.

Вмененный доход – это потенциально возможный доход налогоплательщика единого налога, рассчитываемый с учетом совокупности факторов, непосредственно влияющих на получение указанного дохода, и используемый для расчета величины единого налога по установленной ставке.

Плательщиками ЕНВД являются индивидуальные предприниматели, осуществляющие на территории субъекта РФ, в котором введен единый налог, указанные виды предпринимательской деятельности. Налогоплательщики, не состоящие на учете в налоговых органах того субъекта РФ, в котором они осуществляют перечисленные виды деятельности, обязаны встать на учет в налоговых органах по месту осуществления указанной деятельности в срок не позднее 5 дней с начала ее осуществления.

Какие налоги нужно платить. Уплата индивидуальными предпринимателями ЕНВД предусматривает замену уплаты:

– налога на доходы физических лиц (в отношении доходов, полученных от деятельности, облагаемой единым налогом);

– НДС и налога с продаж (в отношении операций, являющихся объектами обложения, соответственно, налогом на добавленную стоимость и налогом с продаж и осуществляемых в рамках предпринимательской деятельности, облагаемой единым налогом);

– налога на имущество физических лиц (в отношение имущества, используемого для осуществления предпринимательской деятельности, облагаемой единым налогом);

единого социального налога с полученных доходов и сумм, выплачиваемых своим работникам в связи с ведением деятельности, облагаемой ЕНВД.

Какие налоги нужно платить. Индивидуальные предприниматели, являющиеся плательщиками ЕНВД, уплачивают следующие налоги и взносы:

— страховые взносы в Пенсионный фонд;

— страховые взносы на обязательное страхование от несчастных случаев и

— налог на имущество, не используемое в предпринимательских целях;

— налог на рекламу;

— госпошлины, лицензионные сборы, таможенные платежи;

— налоги, удерживаемые и уплачиваемые налоговыми агентами (НДФЛ, НДС, налог с продаж).

Налогоплательщики обязаны соблюдать порядок ведения расчетных и кассовых операций в наличной и безналичной формах.

При осуществлении нескольких видов предпринимательской деятельности, подлежащих обложению единым налогом, учет показателей, необходимых для исчисления налога, ведется раздельно по каждому виду деятельности. Налогоплательщики, осуществляющие наряду с предпринимательской деятельностью, подлежащей обложению единым налогом, иные виды предпринимательской деятельности, обязаны вести раздельный учет имущества, обязательств и хозяйственных операций в отношении предпринимательской деятельности, подлежащей обложению единым налогом, и предпринимательской деятельности, в отношении которой налоги уплачиваются в соответствии с общим режимом налогообложения.

Исчисление налога. Объектом налогообложения для применения единого налога признается вмененный доход налогоплательщика.

Налоговой базой для исчисления суммы единого налога является величина вмененного дохода, рассчитываемая как произведение базовой доходности по определенному виду предпринимательской деятельности и величины физического показателя, характеризующего определенный вид деятельности.

Базовая доходность – это условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя, характеризующего определенный вид предпринимательской деятельности в различных сопоставимых условиях, которая используется для расчета величины вмененного дохода.

Для исчисления суммы единого налога в зависимости от вида предпринимательской деятельности используются следующие показатели, характеризующие определенный вид деятельности, и базовая доходность в месяц:

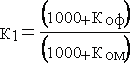

– базовая доходность корректируется (умножается) на коэффициент К1 К2, К3. Корректирующие коэффициенты базовой доходности показывают степень влияния того или иного фактора на результат предпринимательской деятельности, осуществляемой на основе свидетельства об уплате ЕНВД;

– Корректирующий коэффициент К1, определяется в зависимости от кадастровой стоимости земли (на основании данных Государственного земельного кадастра) по месту осуществления предпринимательской деятельности налогоплательщиком и рассчитывается по следующей формуле:

Коф – кадастровая стоимость земли (на основании данных Государственного земельного кадастра) по месту осуществления предпринимательской деятельности налогоплательщиком;

Ком – максимальная кадастровая стоимость земли (на основании данных Государственного земельного кадастра) для данного вида предпринимательской деятельности;

1 000 – стоимостная оценка прочих факторов, оказывающих влияние на величину базовой доходности, приведенная к единице площади.

При определении величины базовой доходности субъекты РФ могут корректировать (умножать) базовую доходность на корректирующий коэффициент К2.

Значения корректирующего коэффициента К2 определяются субъектами на календарный год и могут быть установлены в пределах от 0,1 до 1.

Третий коэффициент (К3) – это коэффициент-дефлятор, соответствующий индексу изменения потребительских цен на товары (работы, услуги) в России. Коэффициенты-дефляторы публикуются в порядке, установленном Правительством РФ.

Изменение суммы ЕНВД вследствие изменения величин корректирующих коэффициентов возможно только с начала следующего налогового периода.

Если в течение налогового периода у налогоплательщика изменилась величина физического показателя, то при исчислении суммы единого налога учитывается данное изменение с начала того месяца, в котором произошло изменение.

Размер вмененного дохода за квартал, в течение которого осуществлена соответствующая государственная регистрация налогоплательщика, рассчитывается исходя из полных месяцев, начиная с месяца, следующего за месяцем регистрации.

Налоговым периодом по единому налогу признается квартал. Ставка единого налога предусмотрена в размере 15% вмененного дохода.

Уплачивается ЕНВД по итогам налогового периода не позднее 25-го числа первого месяца следующего налогового периода.

Сумма ЕНВД, исчисленная за налоговый период, уменьшается налогоплательщиками на сумму:

— страховых взносов на обязательное пенсионное страхование, уплаченных за этот же период времени при выплате налогоплательщиками вознаграждений своим работникам, занятым в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог;

— страховых взносов в виде фиксированных платежей, уплаченных индивидуальными предпринимателями за свое страхование. При этом сумма единого налога не может быть уменьшена более чем на 50%.

Суммы единого налога зачисляются на счета органов федерального казначейства, а затем распределяются в бюджеты всех уровней и бюджеты государственных внебюджетных фондов в соответствии с бюджетным законодательством.

Форма налоговой декларации и Инструкция по ее заполнению утверждены Приказом МНС России от 12.11.2002 г. № БГ-3-22/648.

Плюсы ЕНВД. Легко планировать бизнес, поскольку ЕНВД в течение года составляет одну и ту же фиксированную величину.

ЕНВД – самый простой в расчете налог.

Согласно Закону от 07.07.2003 г. № 117-ФЗ с 1 января 2004 г., предприниматели, переведенные в соответствии с гл. 26.3 НК РФ на уплату ЕНВД по одному или нескольким видам деятельности, вправе применять УСН в отношении иных осуществляемых ими видов деятельности.

Минусы ЕНВД. Нет выбора, когда осуществляемый вид деятельности попадает под обложение. ЕНВД – система подневольная.

Источник: studfile.net