- Бланк и образец

- Онлайн просмотр

- Бесплатная загрузка

- Безопасно

Если вы уже знаете, какие именно элементы входят в счет-фактуру и что изменится в новом году, а также основные правила заполнения, вам будет полезна информация о том, как избежать досадных недоразумений и проблем с налоговыми вычетами.

Для чего нужна счёт-фактура

Документ, который составляется на стандартизированном бланке, включающем предусмотренную государством информацию, нужен и продавцам, и покупателям.

Когда осуществляется торговая сделка, нужно подтверждение того, что товар фактически был отгружен, оказаны услуги, сделана работа. Счет-фактура – это и есть как раз такое документальное подтверждение.

НДС и счет-фактура

При оплате сделки продавцом начисляется налог на добавленную стоимость. Именно документ, который мы рассматриваем (счет-фактура), как подтверждение уплаты НДС регистрируется покупателем в специальной книге. На основании этого документа он заполняет соответствующие показатели в декларации по НДС. По закону, покупатель имеет право на налоговый вычет по этой статье налогообложения (ст. 169 НК РФ), если все оформлено правильно и корректно.

Когда нужен счет фактура без НДС

Есть ситуации, когда НДС не начисляется, например, для предпринимателей, работающих по системе УСН. Но часто покупатель, несмотря на это обстоятельство, просит выставить ему счет-фактуру, пусть даже без НДС. Это не обязанность продавца, но иногда стоит все же пойти навстречу просьбе покупателя и оформить счет-фактуру, только указать в документе, что она без налога на добавленную стоимость, не заполняя соответствующую строчку бланка.

ВАЖНО! Если вы не являетесь плательщиком НДС, не стоит указывать в счете-фактуре вместо отметки «Без НДС» ставку в 0%. Даже нулевой процент показывает реальную ставку, на которую вы в таком случае не имеете права. Указание несоответствующей реальности ставки может создать много проблем получателю документа, начиная со штрафа и заканчивая начислением стандартной 18% ставки.

В каких случаях счёт-фактура не нужна

Есть ситуации, когда оформление счета-фактуры не является необходимым, а сделка подтверждается другими документами: счетом на оплату, накладными и др. Можно не озабочиваться счетом-фактурой, если:

- сделка не подлежит обложению НДС (ст. 149, 169 НК РФ);

- предприятие реализует физическим лица товары в розницу за «кэш» (для подобных сделок достаточно бланка строгой отчетности или чека из кассы);

- предприниматели находятся на специальных налоговых режимах (упрощенке, ЕСХН, имеют патент);

- юридическое лицо отдает товар своему сотруднику безвозмездно (на основании письма Министерства финансов РФ от 08 февраля 2016 г. № 03-07-09/6171);

- планируется поставка товаров, и на нее получен аванс (при этом данный товар производят не дольше полугода, либо покупатель не платит НДС, либо для сделки предусмотрена нулевая ставка по данному налогу, например, товар идет на экспорт).

Чем чреваты ошибки

В любом документе могут быть случайно допущены ошибки и неточности, цена их может быть различной в зависимости от значимости бумаги. Чем же грозят ошибки в счете-фактуре?

Если данный документ заполнен с неточностями, покупателю может быть отказано в налоговом вычете по НДС. Естественно, что в дальнейшем покупатель уже не захочет иметь дела с продавцом, причинившим ему такой убыток.

Ошибка ошибке рознь

Не всякая ошибка ведет к печальным последствиям. Рассмотрим наиболее распространенные варианты неправильностей в счете-фактуре, на основании которых налоговая вправе отказаться возмещать НДС (п.2 ст. 169 НК РФ).

- Непонятное авторство. Если из документа сложно определить, кто именно покупатель, а кто продавец, такой счет-фактура будет признан недействительным. Это вполне вероятно. Если неправильно указаны или пропущены такие реквизиты обеих сторон, как:

- название организации;

- адрес;

- ИНН.

- Не тот товар или услуга. Если из счета-фактуры однозначно не следует, какой именно товар покупался или услуга была оказана, либо эта информация противоречит другим документам, НДС не вернут. Например, согласно счету-фактуре отгрузили конфеты «Ромашка» (это наименование товара указано в графе 1), а фактически были проданы конфеты «Красный мак».

- Неточности в денежных цифрах. Проблемы, связанные с неверным указанием стоимости продукции (услуги) или аванса, полученного за них, также нивелируют ценность счета-фактуры. Это может быть связано:

- с неверным указанием валюты оплаты (обратите внимание не только на название валюты, но и на ее код);

- с пропуском или неправильной информацией относительно количества товара (единиц работы или услуг);

- с ошибками в ценах;

- неправильное вычисление стоимости (количество, умноженное на цену, не дает в результате указанную цифру в графе «стоимость»).

- Неверное исчисление НДС. В графе, где указан НДС, указана одна ставка, а сумма вычислена по другой, либо насчитан стандартный процент, когда ставка должна была быть нулевой.

- Неизвестная сумма НДС. Если в соответствующей графе нет необходимой цифры, хотя в графе «ставка» она указана, а также, если приведенное число не получается перемножением ставки и суммы, уплаченной за товары (услуги).

Когда ошибки не фатальны

Налоговые органы не имеют права и обычно не отказывают в возврате налога, если в счете-фактуре допущены другие недостатки, например:

- вместо больших букв употреблены строчные или наоборот;

- пропущены кавычки;

- не хватает или поставлены лишние знаки, такие, как точки, тире, запятые, скобки;

- нет КПП или оно указано неверно;

- нет описания произведенных работ или оказанных услуг (информация графы 1);

- нет обоснования счета-фактуры номером договора;

- ошибки в указании платёжных реквизитов;

- нумерация с неточностями;

- не продублирована информация о грузополучателе, если он и покупатель – один и тот же (то же насчет продавца и грузоотправителя).

Допущена ошибка, что предпринять?

Если продавец, выставивший счет-фактуру, обнаружил в ней ошибки, он вправе внести необходимую корректировку. У покупателя такого права нет, но он может указать на ошибку выставителю счета-фактуры и попросить об исправлениях. Для этого предусмотрена специальная операция – корректировка счета-фактуры.

Правила корректировки

- Изменениям подвергаются оба экземпляра – и принадлежащий продавцу, и предназначенный для покупателя.

- Исправления обязательно визируются руководителем организации-продавца и заверяются его печатью (подпись главбуха не нужна). Вместо директора подписывать может уполномоченное лицо, указав свое ФИО и должность, а также пометить, что подпись поставлена «за руководителя организации».

- Обязательно датировать исправления.

- Неверные данные нужно зачеркнуть, написать правильные в свободном поле, рядом указать «исправлено», причём дописать, какие показатели на какие и в какой графе.

ВАЖНАЯ ИНФОРМАЦИЯ! Если ошибок слишком много и корректировка затруднительна, проще оформить испорченный документ заново. Это не противоречит закону, поскольку в НК Российской Федерации нет прямого запрета на замену дефектного счета-фактуры на новый документ. Но иногда такое право придется отстаивать в судебном порядке.

Действия получателя счета

Если покупателю был отправлен исправленный счет-фактура, он должен изменить данные в книге покупок, ведь там были указаны параметры дефектного счета либо ошибочные данные. Чтобы это совершить, покупателю нужно использовать дополнительный лист из Книги, только чтобы он соответствовал налоговому периоду покупки. На этом листе надо сделать запись об аннулировании конкретного счета-фактуры и вычислить сумму покупок, совершенных до этого счета, определив таким образом сумму, соответствующую упраздняемому счету-фактуре.

Реализовать законную возможность вычета НДС покупатель имеет право не только в том налоговом периоде, когда он совершил покупку: важно лишь, чтобы документ был зарегистрирован вовремя.

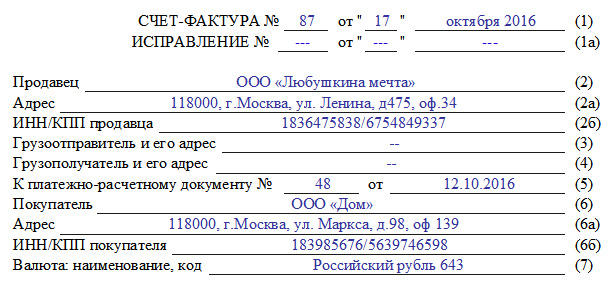

Образец заполнения счета-фактуры

Оформление стандартного счета–фактуры – не самая сложная процедура, тем не менее, у начинающих специалистов она может вызвать некоторые вопросы.

- В начале документа пишется номер счета фактуры и дата его заполнения.

Номер счета может быть любым, главное условие, чтобы он шел по возрастающей линии к предыдущим. При этом, в тех случаях, когда по каким-либо обстоятельствам последовательность нумерации нарушается (к примеру за счетами-фактурами 21, 22, 23 следует 8), это не грозит ровно никакими санкциями со стороны контролирующих органов и налоговых структур. Что касается даты, то счет-фактура должна быть сделана либо непосредственно день в день с поставкой товарно-материальных ценностей или оказанием услуг или же в пятидневный период после этого.

Эти строки следует заполнять только тогда, когда речь идет о реализации товарно-материальных ценностей (т.е. при оказании услуг или выполнении работ в них нужно поставить прочерк). Когда речь именно о купле-продаже, то если грузоотправителем является продавец товара, то можно либо продублировать адрес полностью, либо коротко обозначить это двумя словами «тот же». А вот адрес грузополучателя указать нужно обязательно и полностью, включая индекс, номер офиса или склада и номер телефона.

Следующая часть документа содержит в себе таблицу, в которую включены основные показатели сделки.

- В первый столбец вписывается название объекта договора (так, как значится в самом договоре).

- Во второй, при необходимости, код продукции по Общероссийскому классификатору единиц измерения (ОКЕИ), условное обозначение (штуки, литры, килограммы и т.д.).

- В столбце под номером три указывается общее количество или объем товаров/услуг/работ, затем цена за единицу измерения.

- Столбцы от пятого до девятого являются обязательными к заполнению: сюда вносится стоимость с налогом и без него, размер налога (который, как известно, бывает 0%, 10%, 18%), а также окончательная цена с налогом. Компании, работающие без НДС, могут именно так и отметить в нужной ячейке.

- Десятый и одиннадцатый столбики предназначены для зарубежных товаров. В 10 и 10а включаются сведения о том государстве, которое является родиной происхождения товара (в виде кода по ОКСМ) и короткого словесного обозначения), в последний столбец вносится номер таможенной декларации, если таковая имеет место быть.

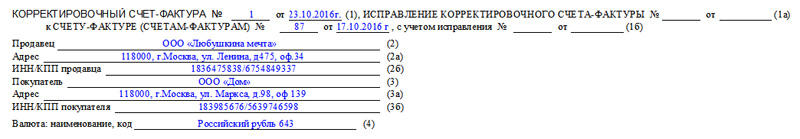

Пример корректировочного счета-фактуры на уменьшение

Корректировочный счет–фактура — документ, создаваемый в ситуациях, когда в договоре между сторонами произошли какие-либо перемены в части стоимости или количества поставляемых товаров, производимых услуг или выполняемых работ. Его форма достаточно понятна, но некоторые моменты нуждаются в разъяснениях.

В начале находится стандартная информация:

- номер корректировочного счета-фактуры (который может быть любым, так как поправки могут вноситься не один раз)

- день-месяц-год его заполнения,

- ссылка на первоначальную счет-фактуру (т.е. ту, которую он корректирует)

- реквизиты сторон.

Все данные должны быть аналогичны регистрационным бумагам компаний.

Ниже идет таблица, первый столбик которой касается названия объекта договора (товаров или услуг) строки во втором фиксируют произведенные изменения. В столбики 2 и 2а вписываются единицы измерения (в виде кода по ОКЕИ и словами), затем общий объем продукции или услуг и их цену за единицу измерения.

Эти сведения могут быть идентичны первоначальной счету-фактуре или обновленными, в соответствии с новыми условиями договора. Затем идут столбики, касающиеся стоимости: сначала сюда вписываются те значения, которые были в предыдущем счете-фактуре, затем отредактированные значения. После этого в строках «увеличение» или «уменьшение» вносится показатель разницы в форме конкретной цифры. В обобщающую строчку под названием «Всего» ставятся суммированные цифры по всем измененным позициям товаров или услуг.

В заключение документ подписывается ответственными сотрудниками (руководителем фирмы и бухгалтером).

Источник: assistentus.ru

Индивидуальный предприниматель – НДС

Предприниматель – это такой правовой статус, при котором обычные граждане вправе вести коммерческую деятельность с целью извлечения прибыли. Зачастую у бизнесменов возникает вопрос: Может ли работать ИП без НДС? Если нет, какие последствия влечет обязанность по начислению и уплате этого налога? Рассмотрим далее нормативные особенности.

Индивидуальный предприниматель – НДС

В соответствии с п. 1 стат. 163 НК индивидуальный предприниматель является плательщиком НДС наравне с обычными предприятиями. То есть налог на добавленную стоимость одинаково применяется как ИП, так и юрлицами при реализации товаров или услуг. К примеру, если себестоимость продукта равна 100 руб., при продаже необходимо накрутить сверху НДС по ставке в 18 или 10 % в зависимости от того, чем именно торгует (производит) предприниматель (стат. 164).

Налогообложение ИП с НДС зависит от того, на каком режиме находится бизнес. Некоторые специальные налоговые системы предоставляют предпринимателям возможность законно уменьшить фискальную нагрузку путем замены ряда налогов на уплату единого, взимаемого по ЕНВД, УСН, ЕСХН или патенту. Рассмотрим, платит ли ИП НДС при УСН или других спецрежимах налогообложения.

НДС у ИП при УСН

Согласно п. 3 стат. 346.11 все предприниматели, применяющие упрощенку, освобождаются от обязанности по уплате НДС. Это же касается и тех бизнесменов, которые работают на вмененке (п. 4 стат. 346.26), патенте (п. 11 стат. 346.43), сельхозналоге (п. 3 стат.

346.1). Однако данное утверждение верно в общих случаях, но некоторые отдельные ситуации предусматривают необходимость начисления и уплаты налога с добавленной стоимости даже и предпринимателями. В частности, НДС у ИП на упрощенке и других спецрежимах возникает при:

- Импорте продукции.

- Выставлении своим покупателям счет-фактуры с выделенной суммой налога.

- Оплате арендных услуг владельцам муниципального или государственного имущества.

- Совершении хозопераций по договорам совместной деятельности, простого товарищества, доверительного управления и другим по стат. 174.1.

- В ряде других случаев согласно законодательным нормам.

НДС у ИП при ОСНО

При ведении коммерческой деятельности на общем режиме все предприниматели считаются плательщиками НДС. На практике это означает, что ИП придется выставлять счет-фактуры, заполнять декларацию и уплачивать в бюджет налог. При этом ОСНО автоматически возникает у тех ИП, которые не подали заявление о переходе на тот или иной спецрежим; утратили право для его использования или же ведут несколько видов деятельности, в том числе и на общей системе.

Освобождение от НДС ИП на ОСНО возможно в следующих ситуациях:

- Если ИП осуществляет необлагаемые операции – декларация при этом сдается с формированием разд. 7.

- Если ИП освобожден от обязанности расчета НДС по стат. 145 – отчетность предоставлять в ИФНС не требуется.

ИП на НДС – какие отчеты сдавать

Основным видом отчетности для ИП на НДС является налоговая декларация. Подается форма за налоговые периоды, которые установлены в один квартал (стат. 163). Способ представления – электронный. Срок подачи – 25-ое число следующего за отчетным месяца. Бывает ли декларация по НДС нулевая для ИП?

Такое возможно, если предприниматель – плательщик НДС, но деятельность по каким-либо причинам не вел. В этом случае ИП обязан подать в контрольные органы отчетность по прибыли, а также налогу на добавленную стоимость, чтобы избежать штрафов за несдачу деклараций.

Источник: www.zakonrf.info

Нужна ли сф если нет ндс

Основные правила, когда организация без НДС работает с организацией с НДС

В тексте договора, счета или в письме произвольной формы рекомендуется указать основание, по которому продавец не уплачивает НДС. Организации, использующие освобождение от обязанностей плательщика НДС по статьям 145 (по объему выручки)

Если продаж без ндс нужно ли оформлять счет фактуру

— — Более того, регистрировать выписанный бланк в книге продаж и иных сводных документах не нужно (если того не желает сам продавец).

Нужно ли выписывать счет фактуру без ндс

Огранизация работает без НДС, выписывает только накладную, а счет-фактуру не выписывает.Скажите, пожалуйста, нужна ли счет-фактура с нулевым НДСом или нет.И если я получаю накладную, а если счет-фактуры нету, то и в книгу покупок ничего не пишу, но ведь в книге покупок предусмотрена ставка НДС 0%.Объясните, хотя я думаю, что они должны дать счет-фактуру с нулевым НДС.

Простите, может вопрос уже недавно обсуждался, но я не нашла.А нашла только старые статьи 2002 года, и подумала, может что-то изменилось с тех пор.

Клиент продает товары по 0%, т.е. существует распределение НДС косвенных расходов.

Клиенты покупает разную мелочевку по ставке «Без НДС».

Возник вопрос, обязательно ли выписывать С/Ф на покупки «Без НДС».

Может они как-то используются при распределении косвенных расходов.

Или не обязательно.

(2) > можно в накладной указать что УСН и НДС не облагается

Ты сам понял что сказал?

(4)> Для налоговой главным док-ом является счет-фактура.

По ставкам «Без НДС», а значит и к вычету нечего предъявлять.

Зачем отдавать сведения о них в налоговую?

Можно как-то обосновать, объяснить методологию учета, для чего они нужны?

А то закупается куча мелочей, по которым нет сумм по НДС, а они все печатаются в книгах покупок и журналах.

(7) отсутствие СФ — это красная тряпка для налоговой.

это одна из схем уклонения от налогов, когда СФ предьявляется не по факту, а тогда когда нужно предприятию.

(9)> отсутствие СФ — это красная тряпка для налоговой.

1. Полагаю это актуально для счетов-фактур с НДС.

2. Счет фактуры как таковой реально нет. Пошел человек канцтоваров купить и у него только чек.

(11) ну вот у нас куча фирм, которые на УСН, никто не выписывает счета фактуры.

В счете и в накладных печатается строчка примечание

(15) > Там список операций которые не облагаются НДС, соотвественно и счет фактура не нужна

Просто у клиента распределени НДС косвенных расходов, может они там для чего-то нужны?

(15) ну вот в главе 26.2:

(20) МЫ должны выписывать СФ на покупку?

НА покупку выписывает тот у кого мы покупаем.

(25) для распределение НДС косвенных расходов суммы 0 рублей 0 копеек вы имеете в виду? Ну распределяйте. Но ответ-то известен: везде будут нули.

потому что 0 = 0+0+0+0

(26) Я тоже так подумал.

Может есть какой нюанс.

А чего слышно (и стОит ли по сабжу принимать во внимание) относительно необходимости предоставлять декларацию по НДС при выставлении «нулевых» СФ в свете грядущих (с 01.01.2014г.) изменений?

НК РФ (с 01.01.2014)

Ст.173

5. Сумма налога, подлежащая уплате в бюджет, исчисляется следующими лицами в случае выставления ими покупателю счета-фактуры с выделением суммы налога:

1) лицами, не являющимися налогоплательщиками, или налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога;

2) налогоплательщиками при реализации товаров (работ, услуг), операции по реализации которых не подлежат налогообложению.

При этом сумма налога, подлежащая уплате в бюджет, определяется как сумма налога, указанная в соответствующем счете-фактуре, переданном покупателю товаров (работ, услуг).

Ст.174

5. Налогоплательщики (в том числе являющиеся налоговыми агентами), а также лица, указанные в пункте 5 статьи 173 настоящего Кодекса, обязаны представить в налоговые органы по месту своего учета соответствующую налоговую декларацию по установленному формату в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом, если иное не предусмотрено настоящей главой.

(6) (7) Мда. С анекдотами у тебя намного лучше получается

Счет-фактура (для покупателя/продавца, который работает с НДС) ОБЯЗАТЕЛЬНЫ.

(6) Там не вычет, а освобождение. Которое нужно подтвердить.

(8) А я и не писала, что счет-фактура — первичка.

И про заполнении «Книги покупок» тоже почитай.

Если реальной бумажки нет, то и регистрировать в программе ни чего не надо. А то у вас в журнал регистрации попадет строка, к которой бумажку предъявить вы не сможете.

Для целей распределения расходов наличие счета-фактуры по расходным операциям вообще значения не имеет.

С учетом вышеизложенных ситуаций, в которых возникает необходимость или потребность выставления счета-фактуры без НДС, вариантов его оформления может быть два:

НК РФ выставлять счёт-фактуру обязаны плательщики НДС. СФ не выписывают в том случае, если вы работаете индивидуальным предпринимателем или юридическим лицом, не являющимся плательщиком налога, .

Это право возникает если ЮЛ или ИП:

- получает выручку не более 2 млн руб. в течение 3 месяцев подряд;

- не продаёт подакцизные товары.

А можно ли в остальных случаях организации, не являющиеся плательщиками налога, выставлять СФ без НДС? Согласно письма Минфина № 03-07-09/8423 от 15.02.2017, это делать не обязательно, но право на данное дело имеется.

Оформление такого документа предусматривается, если:

- Только часть реализуемого товара освобождена от налога (ст.

Нужна ли сф если нет ндс

Когда выставление счета-фактуры без НДС возможно:

- При осуществлении операций, не облагаемых НДС (ст.149 НК РФ);

- Если используется УСН, ЕНВД, ЕСХН, ПСН.

Для чего выставлять счет-фактуру в этих случаях, если этого не требует НК РФ?

Обычно такое действие продавцом выполняется по требованию покупателя.

У многих организация таким образом сложился документооборот, что им требуется для соответствия своим требованиям получит счет-фактуру, даже если она без НДС.

НДС будет воспринят налоговиками как нулевая ставка, которая применяется при экспортных операциях. Если налоговая увидит 0 в поле 7, то потребует обосновать правомерность применения нулевой ставки документально.

Также нули налоговой могут приняты как неправильно посчитанный налог, в связи с чем исчислит его самостоятельно от стоимости товаров по соответствующей этим товарам ставке НДС и заставит уплатить в бюджет.

Как выше было сказано, обязательно формировать счет-фактуру без НДС нужно только в одном случае – при освобождении от налога по сто сорок пятой статье НК РФ.

Выписка этого документа во всех остальных случаях является исключительно самостоятельным осознанным решение продавца.

Чтобы использовать привилегию и составлять счета-фактуры без НДС выручка без налога за три календарных месяца подряд не должна превышать 2 000 000 руб. Ее считают только по облагаемым НДС операциям.

Компания не вправе применять льготу, если:

- ввозит товары (подп. 4 п. 1 ст. 146 НК РФ);

- выступает налоговым агентом по НДС (п. 2 ст. 161 НК РФ);

- продает подакцизные товары. Если товары и подакцизные, и не подакцизные, то для льготы надо вести раздельный учет.

Привилегию можно использовать один год.

Затем продавец вправе продлить освобождение или отказаться от него. Об отказе уведомите налоговиков в произвольной форме. Если решили продлить льготу, действуйте так же, как и при ее получении.

Чтобы получить право освобождения от НДС подайте в инспекцию уведомление до 20-го числа месяца, с которого применяете льготу.

НДС в случае, когда за последних 3 месяца размер дохода (без учета НДС) в совокупности был менее 2 млн.рублей.

Кстати, нужно иметь в виду, что такое освобождение будет выгодно только когда Ваши фактические и потенциальные покупатели и заказчики не нуждаются во входящем налоге.

Нужен ли счет-фактура без НДС у организаций и индивидуальных предпринимателей, которые находятся на специальных налоговых режимах, позволяющих не уплачивать НДС?

Нет, налогоплательщикам на ЕНВД и УСН счета-фактуры без НДС выписывать не нужно, это не предусмотрено законодательством.

Нужен ли счет фактура без НДС при реализации операций, которые не облагаются НДС по 149 статье?

Нет, выписывать счета-фактуры по этим операциям тоже не нужно.

Для справки : статья 149 – реализация металлолома, аренда муниципального имущества, проценты по займам и пр.

Ваша задача — правильно ответить на это требование.

Затраты на питьевую воду для офиса можно учесть в базе по налогу на прибыль

Расходы организации на приобретение питьевой воды для сотрудников и установку кулеров относятся к затратам на обеспечение нормальных условий труда, которые, в свою очередь, учитываются в составе прочих расходов.

Pa 48 — 06.12.13 — 12:27 (47) как убедиться? выяснять налоговые режимы у поставщика? думаю если зарегистрировать Без НДс — ничего страшного не будет (логика 1С), а если нет — тоже не ошибка Масянька 49 — 06.12.13 — 12:29 (48) Юр. лица (как правило) заключают договора на продажу/покупку. А можно и позвонить, спросить.

Обязаны ли предприниматели выставлять ca если они работаю без ндс

А мне приходилось объясняться с налоговой по поводу таких счетов фактур. По процентам на займы. И то что некоторые налоговые иногда забиваю на эти с/ф это не показатель.

Некоторые могут и не забить.(60) Мозг налоговая будет насиловать.

Мне оно не нужно.

И если поставшик включит выданную сф в книгу, а ты не предоставишь ее(конечно она налоговой нафиг не нужна) то будешь штраф платить. (65)Автор настоящей статьи придерживается мнения, что наименее безопасен подход, изложенный в Определении от 13.10.2011 № ВАС-12760/11.

Нужны ли с/ф без ндс.

НДС при продажах можно не начислять и не уплачивать. При этом НДС в счетах-фактурах поставщиком не выделяется к возмещению.

Освобождение от уплаты НДС по ст.145 – это право, а не обязанность налогоплательщика. Если он хочет по-прежнему работать с НДС, это его право, в этом случае не нужно ничего сообщаться налоговой, а продолжить работать на прежних условиях.

Если же есть желание освободиться от НДС, то установив у себя достаточный уровень выручки, следует направить документы уведомительного характера в налоговую, заявив о своем желании и подтвердив право на освобождение.

Выручка считаться за три последовательных месяца.

Не платить НДС можно только в том случае, если не продаются подакцизные товары.

Источник: nalog-plati.ru