Иллюстрация: Richard Drury/Gettyimages

ИП или ООО на УСН — таблица отличий в 2020 году

Ни один специалист не скажет, что лучше для УСН : ИП или ООО. Выбор организационно-правовой формы зависит от множества факторов, включая опыт предпринимателя, вид планируемой деятельности, ожидаемые обороты, стартовый капитал и многое другое. Сперва познакомьтесь со сводной таблицей отличий ИП и ООО в 2020 году и получите общее представление об обеих формах и о том, чем они отличаются.

Таблица 1 — сравнительная таблица ИП и ООО

Посмотрев таблицу и внимательно изучив отличия ИП и ООО, доверьтесь разнице, и вы без труда определитесь с оптимальным выбором для вашей конкретной ситуации. Правильно принятое решение даст толчок для развития бизнеса. Но даже если что-то не получится, никто не запрещает потом зарегистрировать юридическое лицо или, наоборот, получить статус индивидуального предпринимателя.

Обязан ли ИП на «упрощенке» хранить первичные документы по приобретению товаров/услуг?

Имущественная ответственность

Основное отличие ИП и ООО на УСН — имущественная ответственность . Практически все эксперты в первую очередь сообщают новичкам о ней. Дело в том, что индивидуальные предприниматели по обязательствам отвечают собственным имуществом. Учредители юридических лиц, напротив, не имеют риска потерять свое имущество из-за открытых кредитов перед партнерами, а также долгов перед поставщиками или работниками. При регистрации ООО на УСН есть только два вида ответственности:

- со стороны юридического лица;

- ответственность учредителей как физических лиц.

Именно в первом варианте и кроется суть юридических лиц, заключающаяся в ограниченной ответственности. В реальности так и есть: учредители отвечают по обязательствам только уставным капиталом и имуществом, оформленным на организацию.

Но вы должны знать, что если деятельность не принесет плодов и останутся открытые задолженности перед контрагентами, придется инициировать процедуру банкротства. В рамках нее учредителей могут привлечь к субсидиарной ответственности, из-за чего, возможно, придется реализовывать собственное имущество для погашения обязательств.

У ИП действительно больше рисков , потому что деления имущества на собственное и предпринимательское нет. Причем для погашения обязательств привлекают и то имущество, которое приобреталось до начала хозяйственной деятельности.

При этом в пункте 1 статьи 446 ГПК РФ зафиксирован список имущества предпринимателя, которое нельзя реализовывать для погашения задолженностей. Таковым, к примеру, выступает единственная квартира или земельный участок.

Юридический адрес

Перед регистрацией юридического лица позаботьтесь о юридическом адресе. Есть три варианта:

- Купить или взять в аренду коммерческую недвижимость. Вариант с приобретением — дорогой и далеко не каждому начинающему бизнесу по карману. Наиболее популярна аренда офиса для расположения исполнительного органа.

- Воспользоваться услугой специальной компании (массовый адрес). Это обходится дороже аренды офиса. Но внимательно подходите к выбору организации. Некоторые находятся в «черном списке» Федеральной налоговой службы. В таком случае регистрацию отклонят. Альтернативный вариант — получение адреса в центре поддержки предпринимательства.

- Выбрать в качестве юридического адреса место прописки учредителя или генерального директора. Причем необязательно, чтобы собственность была оформлена именно на учредителя. Достаточно просто прописки. Тогда расходы на регистрацию юридического адреса снизятся до нуля.

Индивидуальные предприниматели регистрируются по адресу прописки . Из-за этого часто возникают проблемы с получением статуса, если человек проживает в одном городе, а прописан в другом. Подать документы можно только по месту регистрации.

Однако отсюда вытекает другой «плюс»: ИП имеет право без открытия филиалов вести бизнес в любом городе России. Но вот уплачивать налоги и сдавать отчетность необходимо по месту, где оформлялся статус.

Наемные работники

У работников ИП столько же прав, сколько и у сотрудников юридических лиц. Количество обязанностей у работодателя на УСН перед персоналом не зависит от выбранной организационно-правовой формы .

Для всего бизнеса действует один порядок заключения трудовых договоров со специалистами в соответствии с Трудовым кодексом Российской Федерации. И ИП, и ООО обязаны вносить записи в трудовые книжки, обязаны оплачивать отпуск и больничный, уплачивать взносы за работников и многое другое.

Воспользуйтесь сервисом интернет-бухгалтерии «Моё дело», который автоматизирует процессы учета кадров и составления отчетности по всем сотрудникам. Сейчас предоставляется бесплатный пробный период!

Предприниматели при найме первого сотрудника параллельно встают на учет в ФСС . Организации ставят автоматически, так как там сразу есть один сотрудник — генеральный директор, один из учредителей (если он назначен директором).

Привлечение инвестиций

Оформив бизнес как ООО, проще получить инвестиционный капитал для развития деятельности: закупки нового оборудования, увеличения складских площадей, повышение расходов на рекламу и так далее.

Все инвесторы в обмен на денежный капитал требуют долю в бизнесе, иногда она достигает больших размеров. Поэтому перед началом поиска обдумайте все несколько раз и решите, готовы ли вы обменять долю в фирме в обмен на расширение деятельности, ведь тогда размер получаемой прибыли уменьшится. Также инвестиции предоставляются на реализацию совместных проектов. Некоторые предоставляет в аренду свое имущество, что также считается инвестициями.

Любой индивидуальный предприниматель имеет возможность привлечь денежные средства на развитие бизнеса. Но здесь речи о частном капитале не стоит, обычно ограничиваются кредитом в банке или лизингом .

Обязательно учитывайте это при выборе организационно-правовой формы. Если вы не планируете привлекать средства со стороны для развития деятельности, выберите ИП на УСН. Но если такие планы имеются, тогда выбирайте открытие ООО.

Престиж и репутация

Бытует мнение о низком престиже и репутации ИП по сравнению с ООО. Это не так, контрагентам не важна организационно-правовая форма потенциального партнера. На первом месте значится качество продукции, оказываемых услуг и работ и соблюдение всех указанных в договоре пунктов.

Процедура закрытия

Ликвидация индивидуального предпринимателя проходит по упрощенной форме . Требуется уплата госпошлины в размере 160 рублей и подача соответствующего заявления в налоговый орган. На рассмотрение уходит не больше 5 рабочих дней.

В этом вопросе кроется большое отличие форм, потому что для прекращения деятельности общества с ограниченной ответственностью собирают большой пакет документов:

- решение о ликвидации принимается собранием учредителей, собирается специальная комиссия и назначается ее руководитель;

- подать в налоговую службу документ, подтверждающий единоличное решение учредителей о прекращении деятельности, и заявление;

- подать в государственный журнал «Вестник государственной регистрации» оповещение о скором прекращении деятельности ООО;

- сообщить кредиторам о скором закрытии фирмы;

- приготовиться к возможной проверке со стороны налогового органа;

- подготовить и предоставить промежуточный ликвидационный баланс (делается это не раньше, чем через 2 месяца после подачи извещения в «Вестик»);

- уплатить государственную пошлину в размере 800 рублей;

- подготовить и сдать в ФНС окончательный пакет документов на ликвидацию ООО (ликвидационный баланс, заявление, квитанцию об уплате государственной пошлины).

Кстати, можно воспользоваться сервисом «Моё дело», который упростит ведение бухгалтерского и налогового учета. Тогда налоговые проверки будут не страшны. Попробовать можно бесплатно!

Самостоятельное закрытие компании — непростой и достаточно долгий процесс (длится до 4-х месяцев). Некоторые предприниматели продают организации, чтобы не связываться со сложной процедурой и не тратить на это время.

Ответственность и штрафы

ООО на УСН или любой другой системе налогообложения несет повышенную административную ответственность по сравнению с индивидуальным предпринимателем на упрощенке.

К примеру, за нарушения правил применения контрольно-кассовой техники ИП выписывают штраф на сумму от 10 000 тысяч рублей или 25–50% от неучтенной выручки, а для юридических лиц он предусмотрен на уровне от 30 000 тысяч рублей или 75–100% от неучтенной выручки.

Обязательно учитывайте это при выборе организационно-правовой формы. Если есть большой стартовый капитал, это минимизирует негативные последствия штрафов (нарушения, как правило, возникают на начальных этапах из-за отсутствия опыта). В таком случае выбирайте ООО на УСН. В противном случае на старте лучше ограничиться ИП.

Помимо этого, по некоторым административным нарушениям в Кодексе предусмотрены штрафы не только для самих обществ, но и для их непосредственных руководителей.

Уголовная ответственность для ООО выше, чем для ИП. Связано это с тем, что некоторые статьи предусмотрены именно для организаций.

Разница между юридическими лицами и индивидуальными предпринимателями по налоговой ответственности незначительная. Кодекс не разделяет организационно-правовые формы на разные, они характеризуются как «налогоплательщик» .

Кстати, можно воспользоваться сервисом «Моё дело», который упростит ведение бухгалтерского и налогового учета. Это минимизирует возможность получения штрафов за налоговые нарушения. Попробовать можно бесплатно!

Что выгоднее: ИП или ООО на УСН

Теперь подведем итоги и сделаем напоследок небольшое сравнение ИП и ООО на УСН . Многие начинающие бизнесмены думают, что у ООО налоговая нагрузка на этой системе налогообложения выше, чем у ИП. Это заблуждение.

На самом деле УСН действует одинаково для всех организационно-правовых форм. Поэтому различия отсутствуют. Руководствоваться этим пунктом при принятии окончательного решения не стоит.

Как уже говорилось в статье, в первую очередь следует оценивать масштабы будущей деятельности и размеры стартового капитала. Не забывайте, что у юридических лиц повышенная административная ответственность. Если получите штраф, должен быть запас свободных средств для его погашения без риска для бизнеса.

Так что однозначного ответа, что лучше регистрировать под работу на УСН, нет. Мы рекомендуем начинать с ИП, так как у них отсутствует обязательство по ведению бухгалтерского учета. И уже после «разгона» деятельности, получения определенных навыков регистрируйте ООО и смело масштабируйте предпринимательское дело.

Кстати, можно воспользоваться сервисом «Моё дело», который упростит ведение бухгалтерского и налогового учета. Это избавит от необходимости нанимать штатного бухгалтера. Попробовать можно бесплатно!

Если же вы затрудняетесь с выбором, посмотрите сравнительную таблицу в начале материала. По ней поймете, в чем разница между организационно-правовыми формами.

Дополнительные сравнения приведены в видеоролике ниже. И еще дается информация о типичных начальных ошибках предпринимателей с ИП и ООО на УСН в 2020 году.

Источник: delovoymir.biz

УСН ИП «Доходы» — расчет и оплата налогов, образец платежки

Предприниматели при выборе режима налогообложения пытаются подобрать наиболее оптимальный вариант. Многие ИП отдают предпочтение УСН «Доходы». Чтобы избежать проблем с налоговым органом, нужно знать особенности применения спецрежима.

Что такое УСН «Доходы» для ИП

Индивидуальные предприниматели, принявшие решение использовать УСН (налоговой базой являются доходы) исчисляют налог по ставке 6 % (регионы вправе снижать по некоторым сферам деятельности).

Использование УСН «Доходы»

Согласно налоговому законодательству, при использовании УСН ИП «Доходы» отсутствует необходимость платить:

- подоходный налог с доходов от предпринимательской деятельности;

- НДС (налог на добавленную стоимость);

- налог на имущество. Исключение предусмотрено в отношении недвижимости, налог по которой определяется по особым правилам, отталкиваясь от кадастровой стоимости.

УСН «Доходы» — спецрежим для ИП

Важно! УСН «Доходы» за 2019 год для ИП исключают необходимости ведения бухучета

Плюсы и минусы

Получение ИП доходов с использованием рассматриваемого спецрежима несет за собой преимущества и недостатки.

Наиболее существенными преимуществами являются:

- уменьшение налоговых платежей;

- декларация на упрощенке подается с периодичностью раз в год;

- предусматривается возможность уменьшения налоговой базы;

- нет необходимости платить подоходный налог и НДС;

- база для налогообложения выбирается упрощенцем самостоятельно;

- установлены льготные ставки, вне зависимости от того, есть ли онлайн-касса, какая выручка и пр.;

- упрощенный порядок ведения бухгалтерского учета.

УСН «Доходы» несет не только преимущества, но и недостатки

Среди недостатков выделяют:

- ограничения по сферам деятельности. Упрощёнкой не могут пользоваться финансовые подразделения, нотариусы, адвокаты, негосударственные Пенсионные фонды и прочие компании, попадающие под действие ст. 346 НК РФ;

- нельзя открывать филиалы и представительства, часто это становится преградой для тех предпринимателей, которые планируют расширение бизнеса;

- предприниматели не обязаны составлять фактуру. Изначально это может показаться преимуществом, поскольку влечет существенную экономию личного времени на организацию документооборота, однако это может стать преградой для контрагентов, выступающих плательщиками НДС, поскольку они не могут предъявить налог к возмещению;

- использование упрощённой системы не предусматривает возможности снижения базы на убытки, которые были получены за весь период использования спецрежима налогообложения, в том числе и во время перехода на другой или наоборот;

- мгновенная утрата УСН при нарушении правил его использования;

- снижение базы за счет авансовых платежей, что может в дальнейшем стать причиной допущения ошибок в перечисленных суммах;

- необходимость в составлении отчетности по причине ликвидации ИП.

К сведению! Необходимо помнить, что в случае продажи основных средств, покупка которых была во время использования упрощенного режима налогообложения, налоговая база подлежит перерасчету, что становится основанием для доплаты сборов и пеней. Оплатить их нужно обязательно, иначе применить УСН «Доходы» нельзя.

Какие налоги нужно платить

Если ИП на УСН «Доходы» какие налоги платить в 2019 году указано в Налоговом кодексе РФ. Их перечень зависит от того, используется труд наемных рабочих либо нет, из-за чего целесообразно рассмотреть каждый вариант по отдельности.

С работниками

Предприниматели, использующие режим налогообложения, обязаны перечислять в государственный бюджет налоги и страховые взносы. Многие ИП, которые работают на упрощёнке, имеют освобождение. Вместо этого на них возложена обязанность по оплате единого упрощённого налога за каждый отчетный год и внесение авансовых ежеквартальных платежей. Налоговая база при этом определяется по нарастающему итогу.

Период уплаты авансовых платежей предусмотрен нормами федерального законодательства и составляет:

- за 1-й квартал — до 25-ого апреля;

- за полугодие — до 25-ого июля;

- за 9 месяцев — до 25-ого октября;

- по итогам отчетного календарного года — до 30-ого апреля следующего налогового периода.

Вне зависимости от наличия либо отсутствия наемного штата сотрудников индивидуальные предпринимателя должны перечислять страховые взносы. При отсутствии работников предусматривается возможность уменьшения суммы налогов на размер перечисленных взносов в полном объеме. При наличии трудоустроенных лиц снизить можно не больше 50 % от перечисленных взносов.

Что платить, зависит от наличия рабочей силы

Без сотрудников

Предприниматели без сотрудников должны перечислять фиксированные взносы только за себя, с их наличием за них тоже.

Период оплаты фиксированного взноса — до 31-ого декабря расчетного календарного периода. Законодательство РФ допускает возможность разбить платежи на несколько частей (кварталов):

- за 1-й — в период с 1 января до 31-ого марта;

- за 2-й — в период с 1-ого апреля до 30-ого июня;

- за 3-й — в период с 1-ого июля до 30-ого сентября;

- за 4-й — с 1-ого октября до 31-ого декабря.

К сведению! Благодаря этому бизнесмен вправе мгновенно снизить авансовый платеж по упрощенной системе налогообложения в рамках действующего федерального законодательства.

Расчет налога

С целью определения облагаемого размера доходов индивидуальные предприниматели берут на себя обязанность вести учет доходов в специально разработанной КУДиР (Книге учетов доходов и расходов) компаний и ИП, которые используют в работе упрощенный режим налогообложения в соответствии с нормами ст. 346.24 НК РФ. Форма утверждена Приказом Минфина № 135 от октября 2012 г.

Книга подразумевает под собой реестр документации, в соответствии с которым можно узнать размер доходов, после чего вычесть установленную ставку в 6 %. Помимо этого, в ней содержатся данные относительно перечисленных страховых взносов, используемых для снижения налоговой нагрузки.

Порядок расчета установлен нормами ст. 346.24 НК РФ

Обратите внимание! Основным источником получения информации с целью заполнения книги принято считать выписку по открытому расчетному счету индивидуального предпринимателя за выбранный отчетный период.

Кто может применять эту систему

Для возможности использовать упрощенный режим налогообложения УСН «Доходы» предприниматели должны соблюдать в 2019 г. несколько ключевых условий, прописанных в нормах законодательства РФ:

- суммарная численность официально трудоустроенного персонала не превышает 100 человек минимум за девять месяцев отчетного года, которые предшествуют процедуре перехода на УСН «Доходы». В учет берутся: среднесписочная численность, средняя численность внешних официальных совместителей и лиц, с которыми предприниматель подписал договор ГПХ на выполнение работ или оказание различных видов услуг;

- наличие лимита по остаточной стоимости основных средств на сумму до 150 млн руб.* С целью перехода на УСН ИП могут игнорировать правило, однако после подачи заявления на использование упрощёнки норма соблюдается в обязательном порядке, иначе налоговый орган автоматически переводит на другой спецрежим с начала нового отчетного квартала;

- предельный лимит дохода за девять месяцев отчетного календарного года, который предшествует началу перехода на спецрежим, не превышает 112,5 млн руб. Предусматривается игнорирование правила, однако после завершения перехода следует придерживаться значения в 150 млн руб. При выявлении неточностей ИФНС аннулирует действие УСН с начала нового отчетного квартала;

- составление и передача в региональное представительство налоговой службы уведомления о переходе предпринимателя на УСН. Заявка передается до 31-ого декабря того отчетного года, который предшествует началу использования упрощенного режима «Доходы». При отсутствии уведомления переход на УСН не представляется возможным. Во время проверки сотрудники ФНС имеют право доначислить налоги в соответствии с ранней системой налогообложения.

Важно! Некоторые категории индивидуальных предпринимателей не имеют права использования упрощенного режима налогообложения согласно нормам федерального законодательства.

Для использования спецрежима нужно отвечать минимальным условиям

К такой категории относятся:

- предприниматели, которые заняты производством подакцизных товаров либо принимают участие в добыче с последующей реализацией полезных ископаемых;

- ИП на ЕСХН.

С целью перехода на упрощёнку 6 % достаточно соблюдать вышеперечисленные условия и своевременно подать соответствующее уведомление в региональное представительство ИФНС.

Пример платежки для упрощенки «Доходы»

К основным реквизитам ПП (платежного поручения), которые должны обязательно указываться предпринимателями, принято относить:

- сведения о налогоплательщике и получателе: полные наименования (какие-либо сокращения недопустимы), ИНН, КПП, данные о банке;

- информация, которая идентифицирует налог: вид, тип, очередность платежа;

- сведения о месторасположении (территориальной принадлежности) предпринимателя;

- обобщенные данные относительно платежа: дата, номер документа, полное название платежного поручения.

Следовательно, во время заполнения платежного поручения, требуется указывать:

- получателя платежа: налоговый орган;

- ИНН/КПП: присвоенный соответствующий номер и код налоговой службы;

- полное название местного представительства федерального казначейства: УФК;

- БИК банка получателя и индивидуального предпринимателя, выступающего в роли отправителя;

- номер счета ФНС и плательщика заполнить нужно внимательно без опечаток. Если оплачивать онлайн реквизиты, вводить не нужно, так как отображаются автоматически;

- КБК;

- статус индивидуального предпринимателя — 09;

- разновидность операции;

- очередность платежа — 5.е;

- код УИП — 0;

- код территориальной принадлежности;

- основание платежки: по текущим платежам, задолженность, уплата по требованию;

- отчетный налоговый период;

- дату документа;

- назначение платежа.

Скачать образец бесплатно можно здесь.

Авансовые платежи

Если применять рассматриваемую разновидность системы налогообложения, индивидуальным предпринимателям в обязательном порядке нужно по итогам каждого отчетного квартала вносить авансовые платежи, рассчитать которые не составит большого труда (достаточно правильно указать процент).

Важно! Если по результатам исчислений полученный показатель налога окажется свыше вычетов, которые входят в размер оплаты положенных взносов на пенсионное и медицинское страхование за предпринимателей, а также больше сборов за официально трудоустроенных работников на 50 %, то возникает необходимость перечислить авансовый платеж по УСН.

Период совершения платежа:

- до 30-ого апреля — за 4-й квартал;

- до 25-ого апреля — за 1-й отчетный квартал;

- до 25-ого июля — за 2-й отчетный квартал;

- не позднее 25-ого октября — за 3-й отчетный квартал.

Чтобы исключить вероятность допущения ошибок, целесообразно рассмотреть пример.

Для расчета авансового платежа используется формула

Предположим, что доход предпринимателя за 1-й квартал текущего отчетного года составил 500 тыс. руб. Тогда 500 тыс. руб. х 6 % = 30 тыс. руб. нужно выплатить налога.

Также предприниматель должен подсчитать размер взноса (сборы, которые ИП обязан перечислить в течение первого квартала):

- обязательное пенсионное страхование — 7,3 тыс. руб.;

- обязательное медицинское страхование — 1,7 тыс. руб.

Следовательно, суммарный размер авансового платежа за 1-й квартал составит 9000 руб.

В какой срок нужно сдавать отчетность

При наличии в штате индивидуального предпринимателя хотя бы одного наемного рабочего общее количество обязательной отчетности увеличивается.

В ИФНС каждый год сдаются:

- налоговая декларация — до 30-ого апреля;

- справка по форме 2-НДФД (доходы физических лиц) — до 1-ого апреля отчетного года, который следует за предыдущим;

- данные о средней численности работников — до 20-ого января.

В ФСС необходимо ежегодно передавать справку с целью подтверждения основного вида предпринимательской деятельности до 15-ого апреля следующего отчетного календарного года.

Игнорирование сроков влечет проблемы с контролирующими органами

Помимо этого, предусмотрена ежеквартальная отчетность:

- в налоговый орган: расчет по форме 6-НДФЛ не позднее месяца, который следует за отчетным кварталом;

- расчеты по страховым взносам до 30-ого числа месяца, следующего за расчетным кварталом;

- в Фонд социального страхования отчет по форме 4-ФСС до 20-ого числа месяца, следующего за отчетным кварталом.

В Пенсионный фонд передается отчет по форме СЗВ-М до 15-ого числа месяца, следующего за отчетным.

УСН «Доходы» несет за собой как преимущества, так и недостатки. В зависимости от сферы деятельности и наличия наемного штата сотрудников каждый предприниматель определяет целесообразность применения спецрежима.

*Цены указаны на июль 2019 г.

Источник: samsebeip.ru

Как ИП совместить упрощёнку и патент в 2022 году и почему это выгодно

По данным налоговиков , в прошлом году больше 1 000 индивидуальных предпринимателей использовали патент в связке с упрощёнкой. Это удобно: УСН относится ко всему бизнесу независимо от количества объектов и размера площадей, а патент — только к отдельным видам деятельности. За счёт патента можно сэкономить на налогах, а благодаря УСН не переживать за превышение лимитов по доходам и персоналу.

Рассказываем, как совместить ПСН и УСН, какие ограничения соблюсти, как вести учёт доходов и расходов и уменьшать налог на взносы.

Ключевую информацию уместили в последнем разделе — переходите к нему, если спешите. Или потратьте 8 минут и прочтите статью целиком: в ней много полезных нюансов и примеров.

Важные новости для бизнеса — в нашем Телеграме.

Подпишитесь, чтобы узнавать о мерах поддержки и получать новые решения для вашего дела!

Зачем использовать упрощёнку и патент одновременно

Патент обычно покупают предприниматели, которые оказывают бытовые услуги, ремонтируют автомобили, содержат небольшие точки общепита. Для ИП патент — самый выгодный налоговый режим. Подробнее о нём мы рассказывали в статье « Патент в 2022 году: снижение стоимости за счёт взносов, увеличение торговых площадей и другие важные изменения для ИП ».

Многие ИП работают только в рамках ПСН и считают, что этого достаточно. Однако лучше дополнить патент упрощёнкой и вот почему:

Это удобно. У редкого предпринимателя получится работать только на патенте. К примеру, ИП оказывает парикмахерские услуги на ПСН. Если он продаст хоть одному клиенту шампунь — это уже торговля: для торговли нужен отдельный патент. А маркированные товары на патенте вообще запрещено продавать.

Одежду предприниматель вправе продавать на ПСН, а обувь — нет. Упрощёнка нужна, чтобы не ограничивать свою деятельность и быть готовым учесть любые поступления.

Это безопасно. Патент по умолчанию идёт в сочетании с общей системой налогообложения (ОСНО). Если ИП превысит предел по доходу или сотрудникам, то автоматически окажется на ОСНО. Общая система обязывает платить 20% НДС, 20% налог на прибыль и другие налоги.

А в случае с совмещением предприниматель слетит с патента, окажется на УСН и заплатит 6% с дохода, либо до 15% от «доход минус расход». Иными словами, лучше оказаться на мягкой упрощёнке, чем на суровой ОСНО.

Это экономно. Стоимость патента зависит от потенциально возможного дохода — его устанавливают региональные власти. Патент может быть очень выгодным, если в регионе по конкретному виду деятельности введён небольшой потенциальный доход.

Например, предприниматель оказывает парикмахерские и косметические услуги в Самаре. У него работают мастера и администратор — всего семь наёмных сотрудников. Патент на год обойдётся ему в 24 480 руб. Для сравнения на УСН «доходы» он заплатит в среднем 60 тыс. руб.

Однако экономия на ПСН достигается не всегда. Так, столичные власти подняли потенциально возможный доход по парикмахерским услугам до 2 млн. Предприниматели из Москвы теперь купят патент на год за 118 800 руб. Чтобы быстро прибросить стоимость патента, воспользуйтесь калькулятором : просто подставьте свои данные и увидите цену.

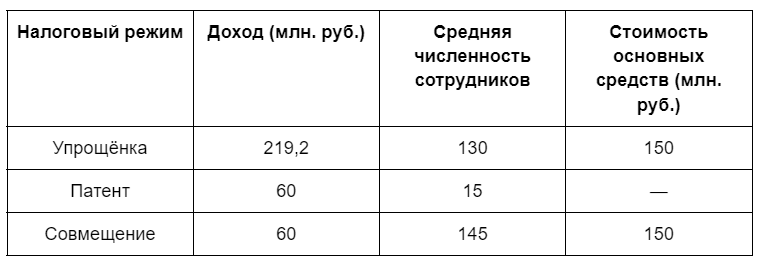

Лимиты при совмещении УСН и патента

Совмещение двух режимов разрешено, пока предприниматель укладывается в установленные лимиты. Они прописаны в статьях 346.21 и 346.45 НК. Это:

- Лимит по годовому доходу. Для УСН предел по выручке составляет 200 млн. руб. (без учёта коэффициента), для патента — это 60 млн. руб. При совмещении ориентируйтесь на 60 млн., потому что при достижении этой величины право на ПСН утрачено.

- Лимит по численности персонала. Бизнес на упрощёнке может иметь до 130 сотрудников, а ИП на патенте — до 15 человек. При совмещении предприниматель вправе нанять до 145 человек. Такое разъяснение оставил Минфин в письме от 20.09.2018.

- Лимит по стоимости основных средств. Для упрощёнки это 150 млн. руб., для патента нет предела. При совмещении остаётся предел в 150 млн. руб.

Учёт работников, занятых при совмещении, должен быть раздельным: до 130 человек на УСН и до 15 на патенте. Такое правило действует, если сотрудники работают исключительно по одному режиму. Однако всегда есть персонал, который работает и там и там, например бухгалтер или личный помощник. Этих сотрудников включайте в обе категории. И всегда прописывайте в трудовом договоре, к какому именно виду деятельности относится сотрудник.

Некоторые чиновники придерживаются мнения, что максимальное количество работников при совмещении не должно превышать 130 человек. Это мнение нельзя исключать, поэтому лучше уточните в своей налоговой инспекции.

Ещё в 2013 году ФНС ввела дополнительное территориальное ограничение: запрещено использовать УСН и ПСН для одного вида деятельности в границах одного субъекта РФ. То есть, не получится держать один магазинчик на патенте, а другой на упрощёнке, если они в одном регионе. А вот Минфин в том же 2013 году высказал прямо противоположную позицию и допустил использовать разные режимы для разных объектов. Этот момент тоже уточните в налоговой инспекции: в разных регионах мнение ИФНС будет отличаться.

Что делать, если ИП превысил лимит по патенту

Предприниматель, который превысил лимит по ПНС, теряет право на использование патента с начала налогового периода. Период может составлять от 1 до 12 месяцев — в зависимости от срока действия патента.

Часто ИП приобретает несколько патентов на год. Если лимит превышен по одному из них, то ИП переходит по этому виду деятельности на упрощёнку с начала налогового периода.

Посмотрим на примере. ИП Сергеев купил два патента: с 1 января по 30 июля, и с 1 августа по 31 декабря. В сентябре Сергеев превысил лимит по доходам. Он считается перешедшим на УСН с начала налогового периода — с 1 августа. Соответственно, августовские доходы и расходы по патенту нужно включить в налоговую базу по УСН.

Важно. Нередко предприниматель заранее знает, что превысит лимит по доходу на патенте. Например, по итогам третьего квартала выручка будет больше 60 млн. В таких случаях эксперты по налогообложению советует брать патент не на год, а на 9 месяцев. А за последний квартал считать налог в рамках упрощёнки.

Как вести учёт доходов и расходов при совмещении налоговых режимов

Ключевая особенность совмещения ПСН и УСН — обязанность вести раздельный учёт (ст. 346.18 НК).

Разделение предусматривает ведение двух разных учётных книг. Для УСН — это книга учёта доходов и расходов (КУДиР), для патента — книга учёта доходов (КУД). Ещё можете завести два отдельных банковских счёта: один для доходов с упрощёнки, другой — с патента. Так поступления от разного бизнеса не перепутаются.

Есть расходы, которые невозможно отнести только к одному из налоговых режимов. Их называют общими или общехозяйственными, к примеру это аренда офиса или зарплата бухгалтера, который ведёт бухгалтерию и первого и второго бизнеса.

Налоговый кодекс в этом случае вводит специальное правило: общие расходы следует распределять пропорционально полученным доходам. Но конкретного метода распределения закон не придумал, поэтому ИП придётся разработать его самостоятельно и закрепить в учётной политике. Советуем отнестись к этой обязанности серьёзно: налоговики тщательно проверяют, ведётся ли раздельный учёт и как именно.

Посмотрим на примере. ИП Сергеев совмещает УСН «доходы минус расходы» и патент. Для определения расходов он использует кассовый метод. Показатели бизнеса за год:

Доход на УСН = 30 млн. руб.; доход на ПСН = 12 млн. руб.

Общие расходы для распределения = 1 млн. руб.

Распределим общие расходы между двумя налоговыми режимами:

Всего доходов ИП: 30 + 12 = 42 млн.

Доля дохода от УСН: 30 / 42 * 100% = 71,4%

Общие расходы, относящиеся к УСН: 1 млн. * 71,4% = 714 тыс. руб.

Общие расходы, относящиеся к ПСН: 1 млн. — 714 000 = 286 000 руб.

В 2022 году у бизнеса появилась возможность перейти на особый налоговый режим, на котором не нужно заморачиваться с учётом доходов и расходов. Речь про автоматизированную упрощёнку (АУСН). На этом режиме налог рассчитывают сами налоговики на основании данных от банков и онлайн-кассы. Всю информацию о новом режиме собрали в статье « Автоматизированная УСН: что бизнесу нужно знать о новой системе налогообложения ».

Как уменьшить налог на страховые взносы при совмещении

Налог на упрощёнке «доходы» и стоимость патента можно уменьшить на уплаченные страховые взносы, а именно на:

- Фиксированные взносы ИП. Их можно поделить пропорционально доходам, либо учесть все взносы только в патенте или только в УСН.

- 1% с дохода свыше 300 тыс. руб.

- Взносы за работников. Взносы за сотрудников, которые заняты в работе на патенте, учитывают в уменьшении патента. Аналогично с упрощёнкой. Не забываем, что ИП с сотрудниками вправе снизить налог на 50%. ИП без работников может уменьшать налог на взносы хоть до нуля.

- Первые три дня больничных сотрудника, которые вы оплачиваете из средств бизнеса.

Главное правило уменьшения налога: учитывать взносы либо в одном из налоговых режимов, либо пропорционально полученным доходам.

Разберём пример пропорционального распределения взносов. ИП Сергеев использует патент и упрощёнку. В феврале он выплатил персоналу зарплату за январь в размере 120 тыс. руб. Из них 40 тыс. относится к патенту, а 80 тыс. — и к патенту и к УСН. Общие страховые взносы составили 24 160 руб.

Доход на упрощёнке в феврале составил 220 тысяч, на ПСН 150 тысяч.

Общий доход за февраль: 220 + 150 = 370 тысяч.

Доля доходов на ПСН: 150 / 370 = 40,5%

Доля доходов на УСН: 220 / 370 = 59,5%

К расходам по патенту относятся взносы: 24 160 * 40,5% + 12 080 = 21 864,8 руб.

К расходам по УСН относятся взносы: 24 160 * 59,5% = 14 375,2 руб.

ИП Сергеев может уменьшить налог по УСН на 14 375,2 рублей, а стоимость патента на 21 864,8 рублей (не забыв про ограничение в 50%).

Как перейти на совмещение налоговых режимов

Для перехода на УСН нужно подать в налоговую инспекцию по месту регистрации уведомление и указать в нём объект (доходы, либо доходы минус расходы). Подать можно сразу при регистрации ИП или до 31 декабря текущего года.

Для перехода на ПСН следует подать заявление по месту регистрации ИП за 10 дней до начала использования этого налогового режима. В заявлении укажите срок действия патента: от 1 до 12 месяцев в пределах года. Можете купить несколько патентов для разных видов деятельности.

О совмещении УСН и патента коротко

- Упрощённая система налогообложения относится ко всему ИП, а патент — только к конкретным видам деятельности. За счёт их совмещения предприниматель может сэкономить на налогах и торговать даже маркированными товарами. А ещё УСН — гарантия того, что бизнес не окажется на общей системе налогообложения с её огромной налоговой нагрузкой.

- При совмещении налоговых режимов нужно соблюдать лимиты: до 60 млн. по доходу, до 145 человек по сотрудникам, до 150 млн. по стоимости основных средств. Вопрос о предельной численности сотрудников остаётся спорным — лучше уточнить его в своей налоговой инспекции.

- Связка УСН + ПСН обязывает предпринимателя вести раздельный учёт поступлений и расходов. Поэтому заведите КУДиР для упрощёнки и КУД для патента.

- Расходы, которые относятся к двум режимам одновременно, распределяйте пропорционально полученным доходам. Методику распределения можно разработать самостоятельно и закрепить в учётной политике.

- При совмещении упрощёнки и патента ИП вправе уменьшить налог на уплаченные страховые взносы. Их можно учесть в каком-то одном из режимов, либо распределить пропорционально полученным доходам.

Источник: delo.ru