С 2023 года начал работу новый социальный фонд, который заменил ПФР и Соцстрах. В связи с этим изменились сроки и правила уплаты страховых взносов. Расскажем, как теперь должны платить страховые взносы ИП, можно ли уменьшить налог на сумму уплаченных взносов и в каких случаях не платят страховые взносы за себя.

Взносы ИП за себя в 2023 году

С 1 января 2023 года страховые взносы больше не делятся по направлениям, как раньше — на обязательное медицинское страхование и обязательное пенсионное страхование. Теперь взносы складываются из двух частей: обязательной (фиксированной) и дополнительной. Поэтому страхователи перечисляют страховые взносы единым платежом — в новом фонде распределят сумму по направлениям самостоятельно. Размер взносов в 2023 году составляет 45 842 рубля.

При доходах свыше 300 000 рублей придётся уплачивать 1% от этой суммы. Эти отчисления будут дополнительными к основной фиксированной сумме, но засчитывать их будут на пенсионное страхование. Максимальная сумма взносов, которую ИП должен перечислить с дохода свыше 300 000 рублей, составляет 257 061 рубль, а с учётом фиксированных взносов — 302 903 рубля.

Взносы ИП за неполный год. Как рассчитать?

Как изменялись размеры фиксированных взносов в периоды с 2021 по 2023 год, показано в таблице:

| ОПС | 32 448 ₽ | 34 445 ₽ | 45 842 ₽ |

| ОМП | 8426 ₽ | 8766 ₽ | |

| Общая сумма | 40 874 ₽ | 43 211 ₽ |

Сроки уплаты взносов не изменились:

- не позднее 31 декабря — для взносов на пенсионное и медицинское страхование;

- не позднее 1 июля следующего года — для взносов на пенсионное страхование с дохода свыше 300 000 рублей.

В связи с изменениями в структуре социального страхования в разделы НК РФ были внесены технические правки, посвящённые УСН и ПСН. В соответствии с ними ИП без работников на УСН «Доходы», как и прежде, смогут уменьшать сумму налога (авансового платежа) на уплаченные за себя взносы, а ИП на ПСН смогут уменьшать сумму налога на уплаченные за себя взносы (п. 6, 7 ст. 2 Закона от 14 июля 2022 года № 239-ФЗ).

Правила расчёта суммы фиксированных взносов ИП за себя в 2023 году

Для ИП с доходом менее 300 000 рублей установлена фиксированная сумма — 45 842 рубля.

Рассчитать дополнительный взнос на ОПС по тарифу 1 процент с дохода свыше 300 000 рублей можно по формуле:

Взнос на ОПС по тарифу 1% = (Доход ИП за год – 300 000 рублей) х 1%

Если ИП отработал неполный месяц, то размер страховых взносов определяется пропорционально количеству календарных дней. Количество календарных дней работы в месяце регистрации считается с даты регистрации в качестве ИП. Если гражданин «закрывает» ИП, количество календарных дней считают по день включительно, когда зарегистрировано прекращение предпринимательской деятельности. Алгоритм расчёта следующий:

Рассчитать взносы за все полные месяцы:

Взнос за полные месяцы = Годовой взнос : 12 месяцев × Количество полных месяцев, в течение которых гражданин был ИП

Вычислить взносы за неполный месяц:

Взнос за неполный месяц = Годовой взнос : 12 месяцев : Количество календарных дней в месяце, в котором ИП зарегистрировался (закрыл ИП) × Количество календарных дней работы в месяце, в котором ИП зарегистрировался (закрыл ИП)

Сложить взносы за все полные месяцы и за неполный месяц:

Взнос за неполный расчётный период = Взнос за полные месяцы + Взнос за неполный месяц

Пенсионные взносы с дохода свыше 300 000 рублей от количества отработанного времени не зависят.

Пример: ИП Иванов открыл бизнес 1 февраля 2023 года и, заработав 234 000 рублей, закрыл ИП 9 августа 2023 года. Рассчитаем сумму фиксированного взноса:

- Количество полных месяцев работы = 6

- Взнос за полные месяцы = 45 842 рубля : 12 месяцев × 6 месяцев = 22 921 рубль

- Взнос за неполный месяц (август) = 45 842 рубля : 12 месяцев : 31 день × 9 дней = 1227.13 рублей

- Общий размер фиксированного взноса = 22 921 рубль + 1227.13 рублей = 24 148.13 рубля

Как определяется доход для расчёта 1% при доходе свыше 300 тысяч рублей

При рассмотрении вопроса о взносах для индивидуальных предпринимателей в России важно понимать, как определяется доход ИП при превышении годового лимита в 300 тысяч рублей для расчёта дополнительного страхового взноса в размере 1% от суммы дохода.

Общая система налогообложения (ОСНО)

При применении ОСНО доходом является прибыль, которая облагается налогом на доходы физических лиц. Сумма налога может быть уменьшена на общую сумму уплаченных взносов. Правила расчёта определены ст. 210 и п. 9 ст. 430 Налогового кодекса РФ.

Единый сельскохозяйственный налог (ЕСХН)

Для индивидуальных предпринимателей, применяющих ЕСХН, доход определяется согласно ст. 346.5 Налогового кодекса РФ. Это величина дохода, облагаемая сельскохозяйственным налогом. Фактические расходы не учитываются.

Патентная система налогообложения (ПСН)

ИП на патенте рассчитывает потенциальный доход согласно ст. 346.47 и 346.51 НК РФ. При этом реальный доход не влияет на сумму фиксированных платежей. Если срок действия патента короче года, для определения дохода для пенсионных взносов применяется корректировка.

Упрощённая система налогообложения (УСН)

На упрощёнке ИП определяет доход, который облагается единым налогом. Детали расчёта зависят от ставки налога (6% или 15%) и указаны в разделах 2.1.1 и 2.2 декларации соответственно. Гражданско-правовые доходы могут не учитываться, согласно письму Минфина от 15 апреля 2019 года № 03-15-05/26495.

Какие КБК указывать при выплате фиксированных взносов

При выплате фиксированных взносов в качестве страховых взносов по статусу индивидуального предпринимателя (ИП) или самозанятого в Российской Федерации, важно правильно указывать коды бюджетной классификации (КБК) для определения целевого назначения платежей. В разных случаях и налоговых обязательствах могут использоваться разные КБК.

Если вы осуществляете налоговые платежи в 2023 году и выбираете традиционный способ, используйте следующие КБК:

- Фиксированные взносы: 182 1 02 02000 01 1000 160

- Взносы с дохода свыше 300 тысяч рублей за 2023 год: 182 1 02 03000 01 1000 160

- Взносы с дохода свыше 300 тысяч рублей за 2022 год: 182 1 02 14010 06 1005 160

Если вы используете единый налоговый платёж, укажите код 182 0 10 61201 01 0000 510

Когда ИП может не платить страховые взносы за себя

Есть ряд случаев, когда ИП может не платить страховые взносы за себя, если он не вёл деятельность. Это случаи, когда ИП:

- проходил военную службу по призыву;

- ухаживал за ребёнком до 1,5 лет, инвалидом I группы, ребёнком-инвалидом или человеком не моложе 80 лет;

- жил с супругом — военнослужащим-контрактником в местности, где нет возможности трудоустроиться, или за границей с супругом, которого направили в диппредставительство или консульское учреждение России;

- содержался под стражей, если был необоснованно привлечён к уголовной ответственности, необоснованно репрессирован и впоследствии реабилитирован, и за период отбывания наказания в местах лишения свободы и ссылке.

Но отсутствие доходов в эти периоды необходимо подтвердить документами. В таблице — список документов, которыми можно подтвердить, что у ИП не было доходов.

| Военная служба | Военный билет, справки военных комиссариатов, воинских подразделений, архивных учреждений |

| Уход за ребёнком до 1,5 лет | Свидетельство о рождении, паспорт, свидетельство о браке, свидетельство о смерти, справки жилищных органов о совместном проживании с ребёнком до 1,5 лет, документы работодателя об отпуске по уходу за ребёнком до 1,5 лет, другие документы |

| Уход за инвалидом I группы, ребёнком-инвалидом, за человеком 80 лет и старше | Решение органа по пенсионному обеспечению по месту жительства человека, за которым ухаживают. Документы, которые подтверждают инвалидность и её продолжительность, возраст престарелого или ребёнка-инвалида. При раздельном проживании нужно также письменное подтверждение человека, за которым ухаживали. |

| Проживание супругов военнослужащих в местностях, где не было возможности трудоустройства | Справки воинских частей, учреждений, предприятий и других организаций, военных комиссариатов. В справках укажут период военной службы и совместного проживания супругов. Справка госучреждения службы занятости населения. В ней пропишут период, когда супруги военнослужащих стояли на учёте. Такая справка не нужна, если военный служил по контракту в Вооружённых силах на территории иностранного государства. |

| Проживание с супругом, которого направили в дипломатические представительства и консульские учреждения РФ | Справка госорганов, которые направляют сотрудника на работу в дипломатические представительства и консульские учреждения России. В справке должен быть период совместного проживания. |

| Периоды, в которых приостановлен статус адвоката | Информация от адвокатской палаты регионов. |

| Период содержания под стражей при необоснованном привлечении к уголовной ответственности | Документ учреждения, исполняющего эту меру принуждения, о периоде содержания под стражей и документ о необоснованном привлечении к уголовной ответственности. |

| Необоснованно репрессированы и впоследствии реабилитированы | Документ о реабилитации. |

| Период отбывания наказания в местах лишения свободы и ссылке | Документ учреждения, исполняющего наказания, о периоде отбывания наказания в местах лишения свободы и ссылке. |

Вычет суммы выплаченных взносов из налога

Ранее при уплате страховых взносов предприниматели на УСН «Доходы» или патенте имели возможность уменьшать налог на сумму уплаченных взносов. Для этого они могли уменьшить авансовый платёж в том же периоде, за который уплачивали взносы. Это было осуществимо благодаря тому, что налоговая видела платёжки по взносам и могла понять причину уменьшения налогового платежа.

Однако с внедрением системы Единого налогового платежа (ЕНП) ситуация изменилась. Платёжки по ЕНП стали единообразными, и налоговая не может однозначно определить, какие именно платежи были уменьшены на взносы.

Чтобы решить эту проблему, Минфин предложил два варианта.

Согласно письму Минфина от 20 января 2023 года № 03-11-09/4254, предприниматели могут подать Заявление о распоряжении суммой денежных средств. Этот документ не является Уведомлением об исчисленных суммах. Заявление должно заморозить сумму и сообщить налоговой, что это страховые взносы, на которые уменьшается налог.

Если ИП платит НПД

Самозанятые в статусе ИП освобождены от обязанности уплачивать страховые взносы. Средства на медицинские услуги, предоставляемые по полису обязательного медицинского страхования, взимаются из налога на профессиональную деятельность самозанятых ИП автоматически, без участия налогоплательщика. Это позволяет обеспечить доступ к медицинским услугам без дополнительных формальностей.

ИП на НПД при желании могут платить взносы на пенсионное страхование. Однако они при этом не могут уменьшать налог на сумму выплаченных взносов.

Сдавать отчётность по уплаченным взносам необходимо в электронном виде, если численность сотрудников превышает 10 человек. «Калуга Астрал» предлагает несколько сервисов для сдачи электронной отчётности. «Астрал Отчёт 5.0» — это удобный онлайн-сервис, в котором можно вести несколько организаций в режиме одного окна, «Астрал Отчёт 4.5» — программа для ПК, в которой есть всё для сдачи отчётности онлайн, а «1С-Отчётность» можно использовать в привычном интерфейсе 1С.

Источник: astral.ru

Страховые взносы ИП в 2023 году

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Страховые взносы ИП в 2023 году». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

Предположим, что вам нужно перечислить платеж, который не входит в состав ЕНП, но которые администрирует ИФНС (например, НДФЛ с выплат иностранцам с патентом). Тогда обращайте внимание на заполнение этих полей.

Какие налоги входят в ЕНП

С помощью Единого платежа можно закрывать:

- налоги;

- авансовые платежи;

- страховые, кроме взносов на травматизм;

- штрафы;

- недоимки;

- пени и проценты;

- торговый сбор.

Как на ЕНП, так и на конкретный КБК можно заплатить:

- налог на профессиональный доход;

- сборы за пользование объектами животного мира;

- сборы за пользование объектами водных биологических ресурсов;

- утилизационный сбор;

- страховые взносы за периоды до 01.01.2017.

На конкретные КБК по-прежнему уплачиваются:

- взносы на травматизм;

- НДФЛ с выплат иностранцам с патентом;

- различные виды пошлин;

- административные штрафы.

Если нужно перечислить платеж, не входящий в ЕНП

| Поле | Что вносим в платежку |

| Поле 104 | КБК для перечисления платежа из 20 знаков. В нашем примере – 182 1 01 02040 01 1000 110 |

| КПП плательщика | Значение КПП плательщика, за кого платим. |

| Поле 105 | Код ОКТМО из 8 цифр. |

| Поля «106» – «109» | «0» (ноль). Если отразить иное значение, налоговики сами установят принадлежность к платежу. |

| «ИНН» и «КПП» получателя | ИНН и КПП администратора доходов бюджета, который администрирует платежи по БК РФ. |

| поле «Получатель» | Сокращенное наименование органа Казначейства, которому открыт счет, и в скобках – сокращенное наименование администратора доходов бюджета, который администрирует платеж по БК РФ |

| «Назначение платежа» | Дополнительные данные для идентификации назначения платежа |

| поле «101» | «01» или «13» |

Итоговая шпаргалка (пямятка)

| Поле | Платежка по ЕНП | Платежка вместо уведомления о начислениях | Платежки не на ЕНС |

| Плательщик (поле 8) | Краткое наименование организации или обособленного подразделения; Ф.И.О предпринимателя | ||

| КПП плательщика (поле 102) | У российских организаций – «0», но допустимо указать КПП плательщика. У ИП – «0» | КПП, присвоенный инспекцией, куда организация платит налоги, сборы или взносы. У ИП – «0» | |

| Статус плательщика (поле 101) | 01 | 02 | 01 |

| КБК (поле 104) | КБК ЕНП – 18201061201010000510 | КБК налога, сбора или взносов | КБК налога или сбора |

| ОКТМО (поле 105) | 0, но допустимо указать ОКТМО территории, куда по НК зачисляется платеж | ОКТМО территории, куда по НК зачисляется платеж | |

| Основание платежа (поле 106) | |||

| Налоговый период (поле 107) | Период, за который перечисляете налог или взносы | ||

| Номер документа-основания платежа (поле 108) | |||

| Дата документа-основания платежа (поле 109) |

Новый порядок уплаты налогов

В статье 45.2 НК РФ регламентирован новый порядок уплаты ЕНП.

Важно! В 2023 году для ИП, оплачивающих налоги за себя (без работников), так и за нанятых сотрудников, будет доступно перечисление средств на ЕНС как в период сбора налогов, так и заблаговременно. Средства могут быть перечислены как официальным владельцем счета, так и третьими лицами.

Далее из средств, зачисленных на ЕНС, сотрудники НС будут осуществлять платежи в следующем порядке:

- недоимки (с учетом даты возникновения, сначала самые старые);

- налоги, страховые взносы, авансы и сборы (согласно календарю с изменениями 2023 года);

- различные пени;

- проценты;

- штрафы.

В уходящем году ЕНП можно применять по желанию в периоде с 01.06.22 по 31.12.22, а уже с 01.01.23 и далее в 2023 году все налоги для ИП будут оплачивать исключительно на ЕНС, который будет открыт для каждого юридического лица, ИП или предприятия.

Среди плюсов новой системы ее разработчики отмечают:

- упрощение процедуры, ведь налогоплательщику для зачисления средств необходимо будет просто указать свой ИНН;

- уменьшение количества платежек, что обязательно оценят ИП в 2023 году;

- существенное уменьшение количества ошибок при заполнении документов, ведь распределением средств будут заниматься сотрудники налоговой службы;

- снижение нагрузки на информационные системы.

Среди возможных минусов для ИП отмечают необходимость адаптации к новому порядку уплаты налогов и установленную поочередность зачисления. Так, если у ИП есть недоимки, оспариваемые в судебном порядке, они все равно будут погашены при списании средств с единого счета, причем, эта нежелательная для предпринимателя операция, которую ранее он мог не проводить до решения суда, по новым правилам будет осуществлена в первую очередь.

Сроки уплаты фиксированных взносов в 2023 году

Фиксированные платежи ИП может перечислять любыми платежами: ежемесячно, поквартально или одним платежом в конце года. Главное, чтоб к последнему дню оплаты на балансе ЕНП находилась нужная сумма.

Взносы ИП перечисляются по общим правилам – не позднее 31 декабря 2023 года. Но поскольку это будет выходной день, то внести платеж нужно до первого рабочего дня 2024 года.

Обычно предприниматели на УСН-6% или с объектом «доход-расход» предпочитают платить взносы поквартально для уменьшения налоговой базы или единого налога за счет суммы уплаченных взносов.

Дополнительные взносы с суммы свыше 300 тыс.р. перечисляют не позднее 1 июля 2024 года.

В 2023 году ФНС вводит единый платежный день – 28 числа каждого месяца. В этот день ИП обязаны перечислить все налоги за квартал или месяц. Но взносы предпринимателей за себя изменения не затронули – они переводятся ИП в прежние сроки.

Как ИП будут уплачивать взносы в 2023 году

С 1 января 2023 года налоги и страховые взносы нужно будет уплачивать единым платежом на счёт в Федеральном казначействе. Распределять их по КБК будут сотрудники налоговой.

ИП без работников будет перечислять взносы как и раньше: сумма взносов «за себя» не изменилась и составляет 45 842 рубля, осталось прежним и правило уплаты дополнительных взносов в размере 1% с доходов выше 300 000 рублей.

Сроки уплаты тоже взносов не изменились:

- не позднее 31 декабря — для взносов на пенсионное и медицинское страхование;

- не позднее 1 июля следующего года — для взносов на пенсионное страхование с дохода свыше 300 000 рублей.

Если у ИП есть работники, то он платит страховые взносы за работников. В этом случае изменений в 2023 году будет больше.

Будет установлен единый тариф страховых взносов с выплат работникам:

- 30% — для взносов, исчисляемых в пределах установленной единой предельной величины базы для исчисления страховых взносов;

- 15,1% — для взносов, исчисляемых свыше установленной единой предельной величины базы.

Размер фиксированных взносов ИП за неполный год

Взносы ИП нужно пересчитать, если предприниматель работал неполный год. В частности, зарегистрировался в середине года или закрылся. Для расчета фиксированного платежа за неполный период используется формула:

Платеж за неполный год =(фиксированный взнос за год/12)*количество полных месяцев + (фиксированный взнос за год/12/количество дней в календарном месяца начала (окончания деятельности) * количество дней осуществления деятельности.

Допустим, предприниматель зарегистрировался с 14 июля 2023 года. Ему нужно рассчитать платеж за неполный 2023 год. Фиксированный платеж за неполный период составит: (45 842/12)*5+(45 842/12/31)*18. Предпринимателю нужно заплатить пенсионные взносы в размере 21 319 р.

Чтобы упростить расчеты за неполный год можно использовать «Калькулятор расчета страховых взносов» от ФНС.

Налоги и страховые взносы с зарплаты работников

Индивидуальный предприниматель может нанимать работников по трудовым и гражданско-правовым договорам (договор подряда, договор на оказание услуг и другие, для разовой работы или работы, не требующей выполнения внутреннего распорядка). Важно понимать, что нанимая работника, ИП берет на себя дополнительные расходы и обязанности:

- Исчисляет и удерживает НДФЛ с доходов выплачиваемых своим сотрудникам. Один раз в месяц (на следующий день после выплаты заработной платы) индивидуальный предприниматель обязан перечислять НДФЛ по ставке 13% в пользу налоговой инспекции, выступая в роли налогового агента.

- Платит страховые взносы. Отчисления за работников платятся каждый месяц, исходя из размера тарифов страховых взносов, умноженных на заработные платы сотрудников. Более подробно про налоги и страховые платежи за работников.

Налоговые каникулы в 2021 году

Предприниматели из пострадавших отраслей (за исключением некоторых сфер) получили продление отсрочки выплат налогов и социальных взносов.

То есть налоговые каникулы, которые раньше длились 6, увеличены до 9 месяцев.

Речь о “прощении” платежей не идет, это отсрочка, после которой предпринимателям придется делать выплаты в бюджет. Постоянные, но частями.

Какие отрасли получили отсрочку еще на три месяца (в скобках даны коды ОКВЭД):

- гостиничный бизнес (55);

- общественное питание (56);

- кинотеатры (59.14);

- туризм (79);

- выставки и конференции (82.3);

- санатории (86.90.4);

- развлечения и искусство (90);

- музеи (91.02) и зоопарки (91.04.1);

- спорт и отдых (93);

- ремонт ПК (95);

- Химчистка текстиля и прачечные (96.01);

- Парикмахерские (96.02);

- Физкультура и оздоровительная деятельность (96.04).

Таким образом, перечень бизнесов с отсрочкой уменьшился — из него исключены розничные магазины, стоматология, продавцы автомобилей.

Продлена отсрочка по всем налогам (кроме НДС, налога, который платит самозанятый, и агентский НДФЛ).

Приведем пример. УСН за I квартал 2020 следовало было перечислить в бюджет до 25 апреля 2020 года, но из-за коронавируса ИП из пострадавших отраслей получили срок до 26 октября, а теперь он сдвинулся до 25 января 2021 года.

Налоги и страховые взносы с зарплаты работников

Индивидуальный предприниматель может нанимать работников по трудовым и гражданско-правовым договорам (договор подряда, договор на оказание услуг и другие, для разовой работы или работы, не требующей выполнения внутреннего распорядка). Важно понимать, что нанимая работника, ИП берет на себя дополнительные расходы и обязанности:

- Исчисляет и удерживает НДФЛ с доходов выплачиваемых своим сотрудникам. Один раз в месяц (на следующий день после выплаты заработной платы) индивидуальный предприниматель обязан перечислять НДФЛ по ставке 13% в пользу налоговой инспекции, выступая в роли налогового агента.

- Платит страховые взносы. Отчисления за работников платятся каждый месяц, исходя из размера тарифов страховых взносов, умноженных на заработные платы сотрудников. Более подробно про налоги и страховые платежи за работников.

Похожие записи:

- Как изменятся пенсии по инвалидности в 2023 году

- Кто имеет право на социальную стипендию в 2023 году в России

- Свидетельство о государственной регистрации права отменили, а что взамен?

Источник: otdohnu18.ru

Страховые взносы ИП “за себя” при УСН в 2016 году в 1С 8.3

В 1С 8.3 реализована функция учета расчетов фиксированных и дополнительных страховых взносов ИП за себя при УСН с объектом «Доходы», а также автоматического формирования документов для уплаты фиксированных страховых взносов.

Рассмотрим расчет фиксированных страховых взносов ИП за себя и дополнительных взносов в размере 1% с доходов более 300 000 рублей с целью уменьшения налога УСН на сумму страховых взносов на примере ИП при УСН объект «Доходы» в 1С 8.3. Рассмотрим те возможности 1С 8.3, которые реализованы для ИП при УСН «Доходы».

В 2016году индивидуальные предприниматели уплачивают страховые взносы за себя по следующей схеме:

Фиксированные взносы по сроку до 31 декабря 2016г:

- в ПФР – 19 356,48 руб.

- в ФФОМС – 3 796,85 руб.

Дополнительные взносы в ПФР, если доходы за год превысят 300 000руб. по сроку до 01 апреля 2017г:

- ПФР – в размере 1% с суммы свыше 300 000 руб, но не более предельной величины (ПФР от 8 МРОТ) 158 648,69 рублей.

Для ИП при учете расчетов страховых взносов за себя, уплачиваемых исходя из стоимости страхового года, в 1С 8.3 Бухгалтерия 3.0 применяются счета:

- в ПФР – специальный субсчет 69.06.5 «Обязательное пенсионное страхование предпринимателя».

- в ФФОМС – субсчет 69.06.3 «Взносы в ФФОМС».

При этом в 1С 8.3 данные субсчета отражают начисление фиксированных страховых взносов автоматически.

Уплата страховых взносов для ИП за себя в 1С 8.3

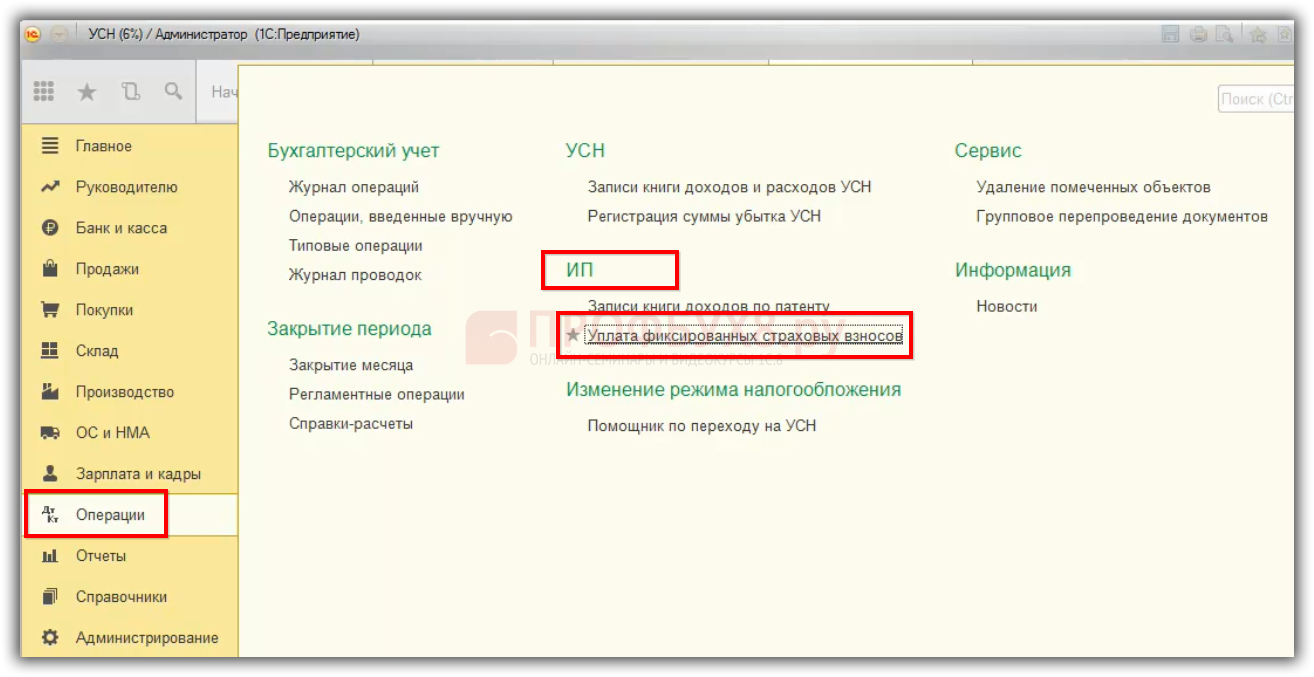

В 1С 8.3 уплатить фиксированные и дополнительные страховые взносы ИП за себя можно с помощью Помощника уплаты фиксированных взносов, который находится в разделе Операции – ИП – гиперссылка Уплата фиксированных страховых взносов:

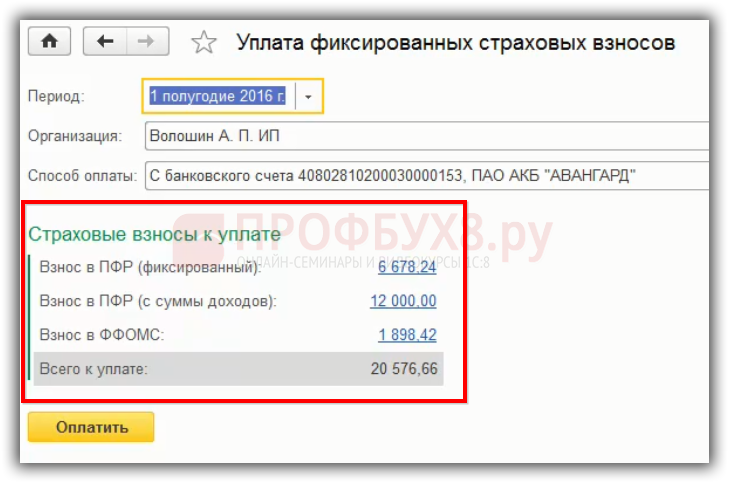

Фиксированные страховые взносы в ПФР, ФФОМС уплачиваются в срок до 31.12.2016. Однако ИП имеет право уплачивать взносы поквартально, при этом программа 1С 8.3 рассчитывает пропорционально кварталу сумму фиксированных взносов.

Если в форме «Уплаты фиксированных страховых взносов» указать полугодие, то в 1С 8.3 автоматически рассчитаются фиксированные взносы ПФР и ФФОМС за I полугодие. Взнос в ПФР с суммы доходов свыше 300 000 рублей рассчитается в размере 1%:

В форме помощника автоматически рассчитывается сумма фиксированных страховых взносов к уплате с учетом уже зарегистрированных в течение года платежей в программе 1С 8.3:

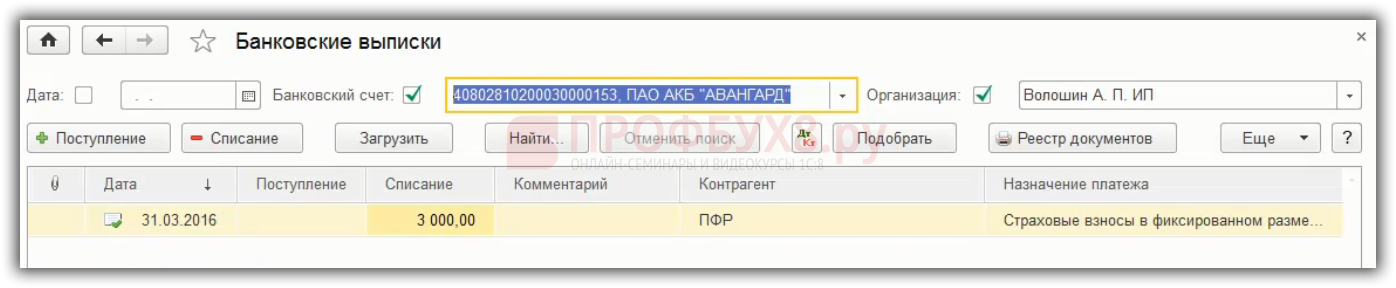

В 1С 8.3 автоматически с помощью Помощника уплаты фиксированных взносов можно создать по кнопке «Оплатить» следующие документы на уплату:

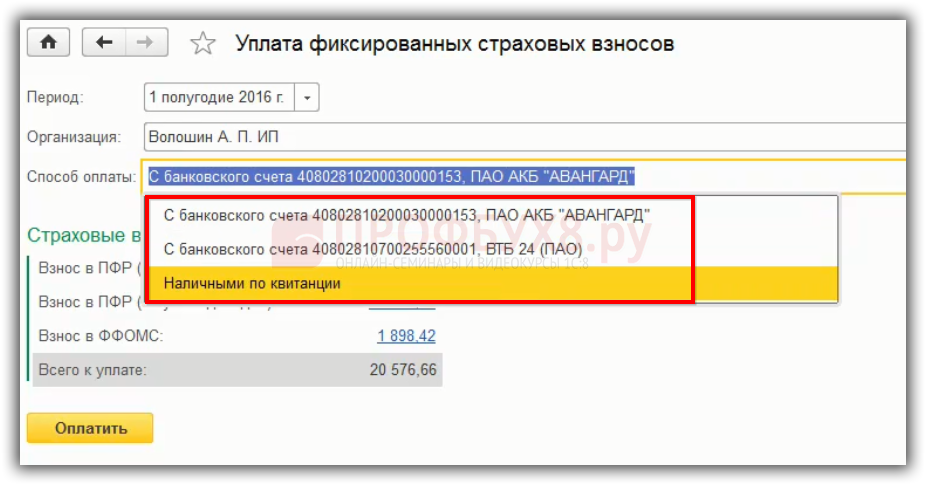

- либо Платежное поручение на уплату взносов (значение «С банковского счета»).

- либо Квитанцию на уплату взносов наличными через банк по форме ПД-4сб (налог) (значение «Наличными по квитанции»). ИП могут уплачивать фиксированные страховые взносы наличными денежными средствами, при этом квитанция на уплату формируется в 1С 8.3 автоматически:

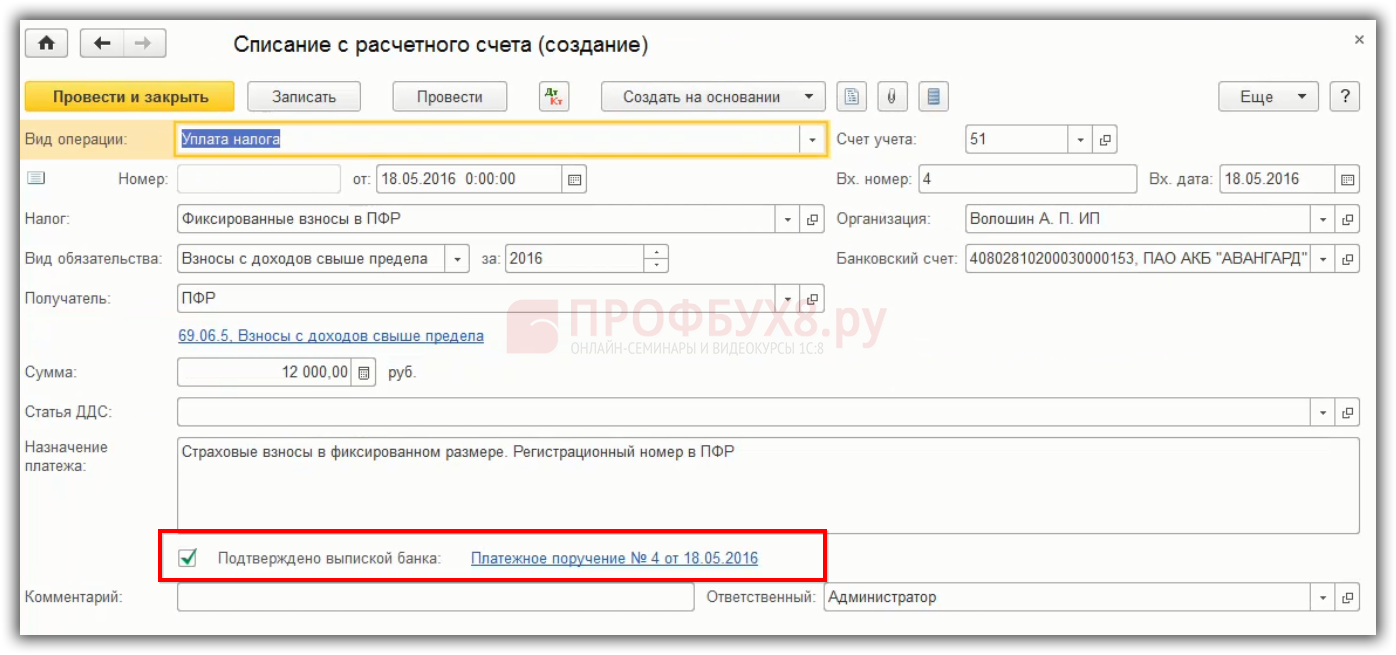

По кнопке оплатить программа 1С 8.3 формирует текущей датой платежное поручение, где необходимо проверить все реквизиты. Если реквизиты указаны верно и прошла оплата, то необходимо поставить флажок «Оплачено» и ввести документ списания с расчетного счета из выписки банка:

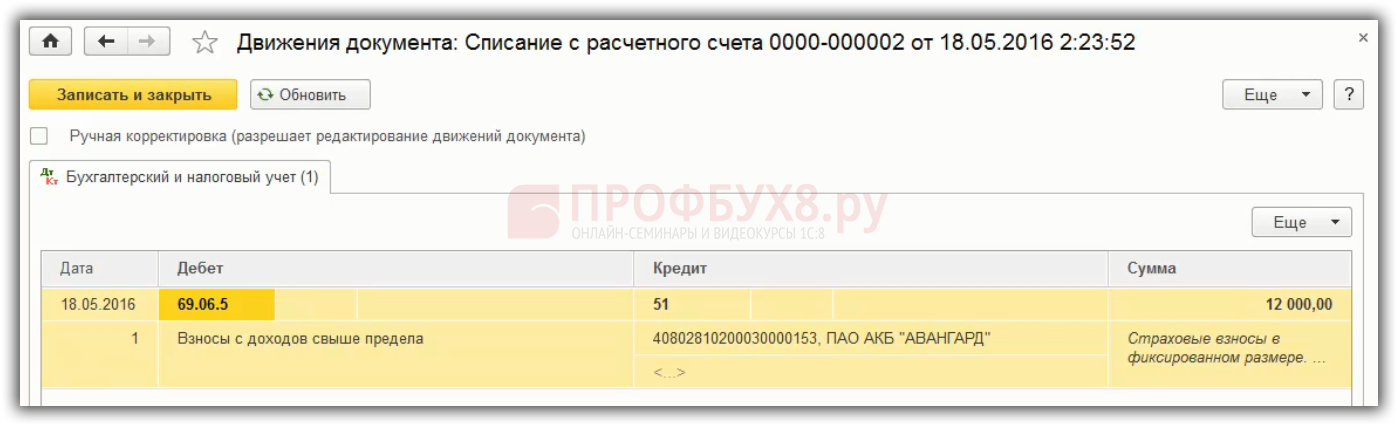

При проведении документа «Списание с расчетного счета» в 1С 8.3 используются специальные счета для учета фиксированных взносов ИП. Формируются следующие проводки по уплате страховых взносов ИП за себя:

В программе 1С 8.3 необходимо зарегистрировать факт уплаты страховых взносов. Проводки по уплате взносов формируются при проведении документов:

- либо документа Списание с расчетного счета, который можно создать на основе документа Платежное поручение.

- либо документа Выдача наличных, если оплата прошла наличными денежными средствами по квитанции через банк, чтобы 1С 8.3 учла данный платеж.

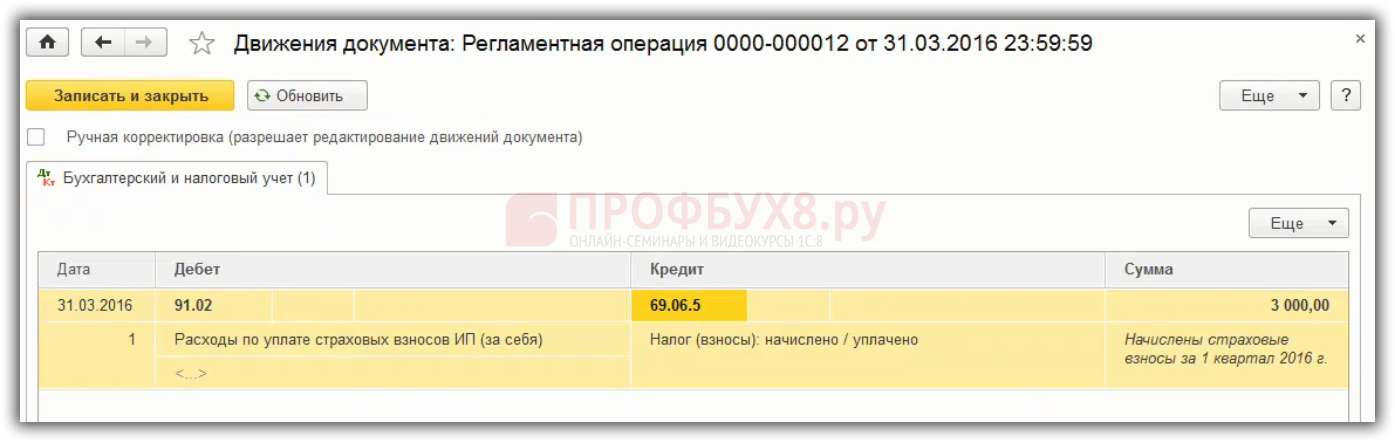

При процедуре Закрытия месяца осуществится автоматическое начисление уплаченных страховых взносов ИП «за себя» и автоматически сформируется документ «Начисление страховых взносов ИП», но только в случае отражения в 1С 8.3 документов об уплате. Сформируются следующие проводки в 1С 8.3:

Уменьшение налога УСН 6% (доходы) на сумму страховых взносов

При уменьшении налога УСН 6% (доходы) на сумму страховых взносов в 1С 8.3 важно не допустить следующие ошибки:

- ошибки при автоматическом заполнении раздела IV в 1С 8.3 ведут к ошибкам при расчете налога. Соответственно, возникают ошибки при заполнении декларации по УСН.

- ошибки при уменьшении налога текущего года, если страховые взносы за декабрь были перечислены в январе текущего года.

- ошибки при уменьшении налога при УСН на сумму страховых взносов, если совмещается УСН и ЕНВД.

- ошибки по расчету фиксированных взносов у ИП и взносов в размере 1% с доходов более 300т.р.

- ошибки при уменьшении налога у ИП:

- – если у ИП нет наемных сотрудников;

- – если появляются наемные сотрудники в середине года;

- – если у ИП все сотрудники внешние совместители;

- – если ИП зарегистрирован не с начала года;

Разобраться с возможными ошибками при уменьшении налога УСН 6% (доходы) на сумму страховых взносов в 1С 8.3, а также понять — как требования законодательства при УСН должны быть отражены в программе 1С 8.3, поможет Мастер-класс: УПРОЩЁНКА — Все изменения и Учёт в 1С:8. Теория и Практика.

- Теория «9 Кругов Упрощёнки. Все изменения 2016 г.» Лектор — Климова М.А. Подробнее >>

- Практика «УСН — особенности и ошибки учёта в 1С:8» Лектор — Шерст О.В.Подробнее >>

Источник: profbuh8.ru