Перешедшим на упрощенку и сельхозналог самозанятый считается с:

- даты снятия с учета в качестве плательщика НПД;

- с даты регистрации в качестве ИП — если самозанятый на дату снятия с учета в качестве плательщика НПД предпринимателем не являлся, но зарегистрировался в этом качестве в течение 20 дней после снятия с учета.

Если же самозанятый не подаст уведомление о снятии с учета при нарушении условий применения этого режима, ИФНС сделает это самостоятельно.

Понравилась статья? Поделитесь ссылкой с друзьями:

Публикации

30 ноября 2022

30 ноября 2022

30 ноября 2022

30 ноября 2022

30 ноября 2022

30 ноября 2022

Полный доступ к системе КонсультантПлюс

БЕСПЛАТНО на 2 дня

Мы в соцсетях: Вконтакте Яндекс.Дзен

Блог для кадровика: трудовое законодательство, образцы кадровых документов, оформление и прекращение трудовых отношений, выплаты в пользу работников и многие другие кадровые вопросы На сайте представлен бесплатный профессиональный контент. Также мы оказываем платные услуги в сфере трудового права.

Мы используем файлы cookie. Они помогают улучшить ваше взаимодействие с сайтом.

Manage consent

Privacy Overview

This website uses cookies to improve your experience while you navigate through the website. Out of these, the cookies that are categorized as necessary are stored on your browser as they are essential for the working of basic functionalities of the website. We also use third-party cookies that help us analyze and understand how you use this website. These cookies will be stored in your browser only with your consent. You also have the option to opt-out of these cookies.

But opting out of some of these cookies may affect your browsing experience.

Always Enabled

Necessary cookies are absolutely essential for the website to function properly. These cookies ensure basic functionalities and security features of the website, anonymously.

| cookielawinfo-checkbox-analytics | 11 months | This cookie is set by GDPR Cookie Consent plugin. The cookie is used to store the user consent for the cookies in the category «Analytics». |

| cookielawinfo-checkbox-functional | 11 months | The cookie is set by GDPR cookie consent to record the user consent for the cookies in the category «Functional». |

| cookielawinfo-checkbox-necessary | 11 months | This cookie is set by GDPR Cookie Consent plugin. The cookies is used to store the user consent for the cookies in the category «Necessary». |

| cookielawinfo-checkbox-others | 11 months | This cookie is set by GDPR Cookie Consent plugin. The cookie is used to store the user consent for the cookies in the category «Other. |

| cookielawinfo-checkbox-performance | 11 months | This cookie is set by GDPR Cookie Consent plugin. The cookie is used to store the user consent for the cookies in the category «Performance». |

| viewed_cookie_policy | 11 months | The cookie is set by the GDPR Cookie Consent plugin and is used to store whether or not user has consented to the use of cookies. It does not store any personal data. |

Functional

Functional cookies help to perform certain functionalities like sharing the content of the website on social media platforms, collect feedbacks, and other third-party features.

Performance

Performance cookies are used to understand and analyze the key performance indexes of the website which helps in delivering a better user experience for the visitors.

Analytical cookies are used to understand how visitors interact with the website. These cookies help provide information on metrics the number of visitors, bounce rate, traffic source, etc.

Advertisement

Advertisement cookies are used to provide visitors with relevant ads and marketing campaigns. These cookies track visitors across websites and collect information to provide customized ads.

Other uncategorized cookies are those that are being analyzed and have not been classified into a category as yet.

Источник: blogkadrovika.ru

Можно ли с самозанятого перейти на Усн

Индивидуальный предприниматель (ИП) вправе выбрать, какую систему налогообложения применять. Самозанятые также имеют эту возможность и могут перейти на упрощенную систему налогообложения (УСН) с Налога на профессиональный доход (НПД).

Как перейти с самозанятого на ИП на УСН

Чтобы перейти со статуса самозанятого на ИП на УСН, нужно выполнить следующие действия:

- Сняться с учета в ФНС как плательщик НПД.

- Если с момента регистрации ИП не прошло 30 дней — подать заявление о начале применения УСН в ФНС.

- Если с момента регистрации ИП прошло более 30 дней — подать заявление о начале применения УСН в любой день до конца года.

Как сняться с НПД и перейти на УСН

ИП или самозанятый имеют право в течение 20 дней после снятия с учета в качестве плательщика НПД подать заявление на упрощенку и применять УСН задним числом с даты снятия.

Например, ИП снялся с учета по НПД 1 июня и отправил заявление на УСН 10 июня. В этом случае, все доходы, полученные с 1 июня, будут облагаться по упрощенной системе налогообложения.

Можно ли перейти с НПД на УСН в середине года

Для действующего ИП переход на УСН возможен только с 1 января следующего года. Это означает, что если предприниматель уже зарегистрирован как ИП и применяет НПД, он не может перейти на УСН в середине года.

Как вернуться на УСН с НПД

Полезные советы и выводы

- Переход на УСН выгоден для тех, у кого доход не превышает 150 млн. руб. в год.

- При переходе на УСН необходимо учитывать особенности налогообложения и более тщательно вести учет доходов и расходов.

- Для перехода на УСН и обратно необходимо заранее планировать действия и соблюдать все требования налогового законодательства.

- В случае возникновения вопросов и недопониманий рекомендуется обратиться к специалистам по налогообложению для консультации.

Какие виды деятельности подходят для самозанятых

Для самозанятых людей в 2023 году существует ряд разрешенных видов деятельности. К ним относятся, например, ремонт и отделка помещений, разработка дизайн-проектов, ремонт бытовой техники, строительные и реставрационные работы, сантехнические работы, пассажирские и грузовые перевозки, а также ремонт, техническое обслуживание, мойка автомобилей. Это значит, что люди, которые хотят заниматься этими видами деятельности, могут зарегистрироваться в качестве самозанятых и работать на себя. Это дает большую свободу и гибкость в работе, независимость от графика и возможность контролировать свой доход. Однако, важно понимать, что самозанятые не имеют права на медицинские и социальные выплаты, поэтому нужно быть готовым к самостоятельному решению этого вопроса.

Можно ли самозанятому несколько видов деятельности

Самозанятый имеет возможность заниматься несколькими видами деятельности. Однако, необходимо соблюдать правила, установленные в пункте 2 Федерального закона № 422-ФЗ. Этот закон регулирует самозанятость в России. Пункт 2 гласит, что самозанятый не может привлекать к работе других лиц, а также не имеет права быть юридическим лицом или индивидуальным предпринимателем.

Если самозанятый нарушит эти правила, он может быть предъявлен к ответственности. Поэтому, перед тем как заняться новым видом деятельности, необходимо внимательно изучить законодательство и быть готовым следовать его требованиям. Только так можно избежать проблем с законом и обеспечить успешное развитие собственного бизнеса.

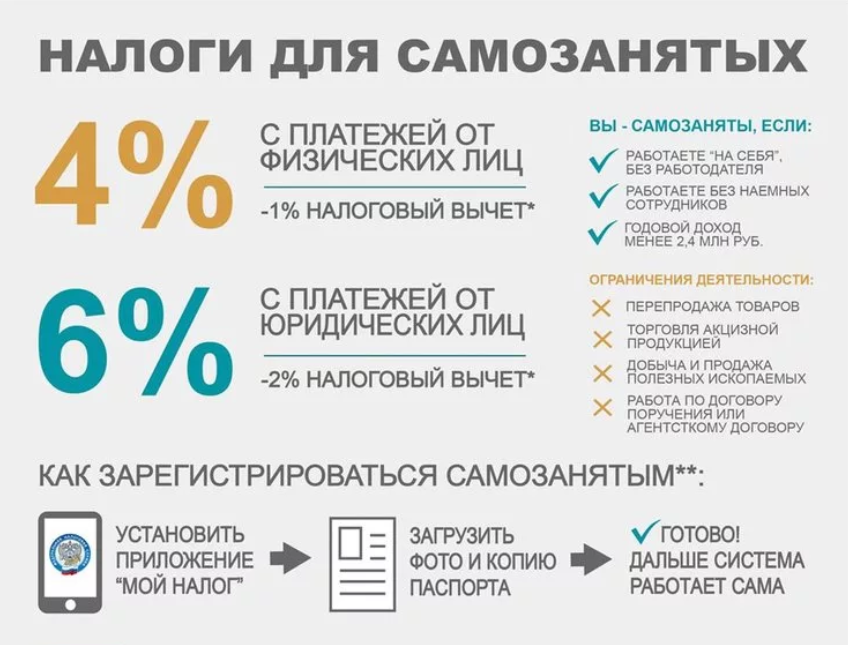

Какие ограничения есть у самозанятых

Самозанятые лица в России имеют определенные ограничения, включая ограничение по размеру дохода, который не должен превышать 2,4 млн рублей в год. Обратное нарушение этого ограничения приведет к потере статуса плательщика налога на профессиональный доход. Другие ограничения включают запрет на работу как работодателя, тем самым ограничивая возможность нанимать сотрудников. Таким образом, самозанятые лица не могут заключать трудовые договоры с другими людьми и не имеют возможности дополнительно зарабатывать, работая на других компаниях. Российское правительство сейчас работает над ослаблением некоторых из этих ограничений, чтобы поддержать и развить экономический потенциал самозанятых работников.

Можно ли самозанятому заниматься двумя видами деятельности

Самозанятые граждане имеют возможность заниматься несколькими видами деятельности, которые входят в перечень, утвержденный ФЗ №422. Однако, этот перечень не является полным и окончательным, как и число видов деятельности, которыми может заниматься такой гражданин. Это означает, что самозанятый человек, имея соответствующие навыки, может заниматься не только направлениями, указанными в перечне, но и другими видами деятельности, не нарушая при этом законодательство. Более того, в связи с ростом популярности самозанятости, государство уделяет внимание улучшению условий для ее осуществления и расширению перечня доступных видов деятельности. Однако, самозанятому человеку стоит помнить, что в зависимости от выбранного вида деятельности, могут изменяться налоговые ставки и требования к оформлению документов.

Самозанятый ИП при превышении лимита по сумме дохода перестает выполнять обязательные для НПД платежи. Однако в течение 20 дней с момента превышения лимита дохода в 2,4 млн. рублей, он может перейти на УСН. Он должен зарегистрироваться как ИП, если еще этого не сделал.

В случае перехода на УСН, самозанятый будет платить НДФЛ за себя с помощью деклараций налогового периода, а не обязательных для НПД платежей. Этот переход выгоден самозанятому, поскольку позволяет избежать выплаты НДФЛ и платежей, которые отсутствуют на УСН. Переход на УСН возможен как для зарегистрированных ИП, так и для тех, кто еще не является им.

Источник: portal-pacienta.ru

Как перейти с ИП на самозанятость и обратно

Индивидуальный предприниматель может принять решение о переходе на систему налогообложения НПД, которая имеет пониженную ставку — от 4 до 6% от его прибыли. Другое преимущество — на ней не нужно платить налоги, если доход равен нулю.

Оглавление

Тем не менее, необходимо, чтобы деятельность индивидуального предпринимателя соответствовала определенным требованиям, и от любых других специальных режимов необходимо отказаться. В материале объясним, как это работает.

Кратко о самозанятости: это особый налоговый режим, который ввело государство, чтобы люди, работающие на себя, могли легко платить налоги. На этом налоговом режиме есть несколько ограничений, например, нельзя нанимать сотрудников

Можно ли перейти с ИП на самозанятость

Не все индивидуальные предприниматели могут перейти на самозанятость. Например, предприниматели не могут применять спецрежим, если:

- нанимают людей по трудовому договору (кроме людей, принятых в качестве помощников по договорам);

- работают у своего нынешнего или бывшего работодателя менее двух лет;

- продают подакцизные и маркированные товары;

- перепродают чужие товары, даже если они являются дополнительными товарами к их основной услуге;

- добывают полезные ископаемые;

- действуют от имени клиента как агент, поручитель или комиссионер (например, продают квартиры от застройщика за процент).

Подмена названия договора не дает эффекта, так как налоговая служба в первую очередь смотрит на обязанности исполнителя.

Также нельзя держать курьерскую службу с собственной онлайн-кассой (можно работать с кассой заказчика) и применять другие налоговые системы для второго бизнеса. А если предприниматель получает больше 2,4 миллиона в год, теряет возможность использовать НПД.

У индивидуального предпринимателя есть возможность работать как самозанятый и вести комбинированный бизнес, работая в разных регионах и за рубежом.

Однако если предпринимательская деятельность подпадает под определенные ограничения, то налоговая инспекция не зарегистрирует переход на самозанятость. Более того, если позже выяснится, что такие ограничения были нарушены, то любая ранее выданная регистрация будет аннулирована. Например, если индивидуальный предприниматель объявил себя автосервисом, но после перехода стал торговать запчастями, то ни один из его дней не будет засчитан как находящийся на льготном режиме налогообложения, и, следовательно, ему придется платить обычные налоги и страховые взносы.

Налоговая может лишить плательщика статуса самозанятого. Например, индивидуальный предприниматель в июне ремонтировал автомобили в автосервисе, а с июля добавил в список продаж авточехлы. Он больше не попадает под специальный налоговый режим, так как продает чужой товар, и с этого момента он должен платить обычные налоги и страховые взносы.

Как ИП перейти на налог для самозанятых

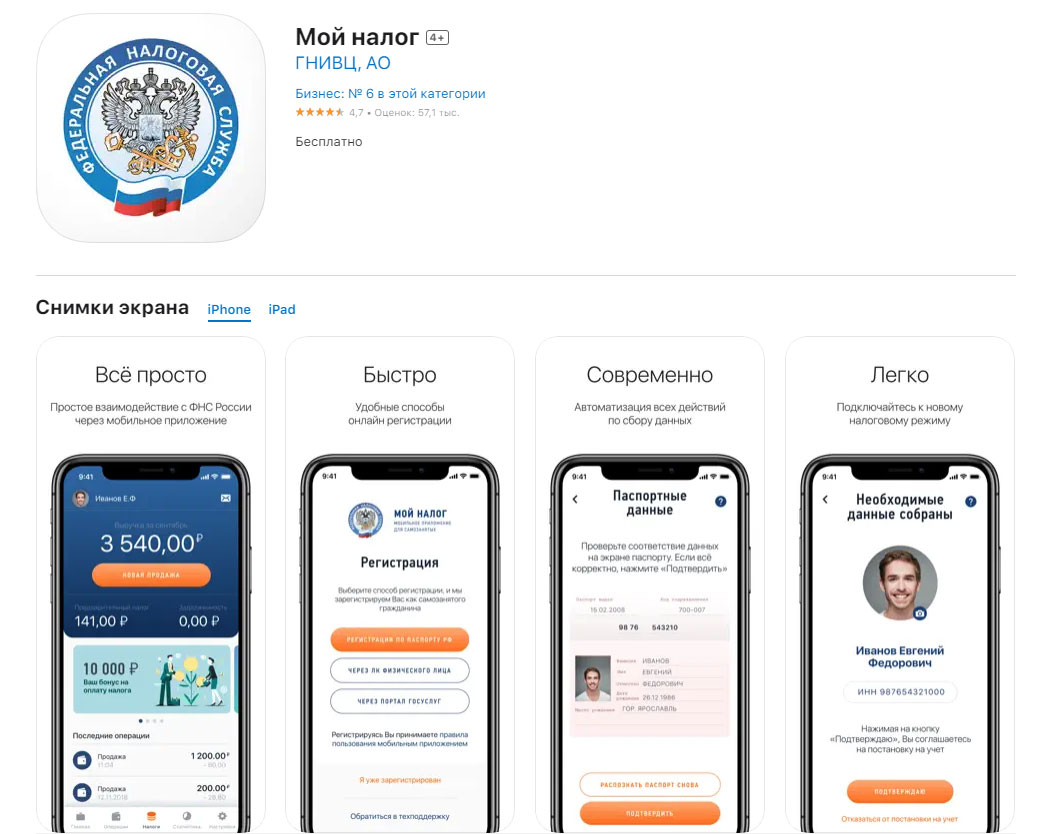

Для перехода на НПД не обязательно прекращать деятельность индивидуального предпринимателя. Также нет необходимости посещать налоговую инспекцию, так как весь процесс можно завершить онлайн без какой-либо бумажной волокиты.

Зарегистрироваться как плательщик НПД можно через приложение «Мой налог», в офисе плательщика НПД или в уполномоченном банке.

Приложение «Мой налог» позволяет стать самозанятым за несколько минут. Понадобится минимум документов, а также нужно будет сфотографироваться

При регистрации вам будет предложено выбрать регион, в котором вы будете работать — 63% налогов, уплаченных самозанятыми, поступают в их региональный бюджет, а оставшиеся 37% идут в ФОМС.

После успешной регистрации человек получает от «Моего Налога» свидетельство, на котором отмечена дата перехода.

С этого момента налоги к уплате составляют всего 4% (при продаже физическим лицам) или 6% (при продаже юрлицам и ИП).

Бонусная сумма в размере 10 000 ₽ также будет доступна для тех, кто зарегистрирован как плательщик налога на профессиональный доход. Все остальные налоги и страховые взносы отменяются при оформлении заявления об отказе от спецрежимов.

Требования к ИП для перехода на самозанятость

Определиться с видом деятельности

Те, кто предлагает услуги или товары, могут выбрать самозанятость и самостоятельно проводить операции.

Настроить прием оплаты

Они могут получать оплату различными способами, такими как наличные, номер телефона, номер карты или реквизиты счета. Это дает им гибкость в выборе метода, который наилучшим образом соответствует их потребностям, и позволяет им каждый раз использовать разные счета. Кроме того, им не нужен работодатель, который обычно выступает в качестве налогового агента.

Подготовиться к выдаче чеков

Чтобы платить налоги, необходимо создавать фискальные документы (чеки) в приложении «Мой налог» или в приложениях некоторых банков. Этот документ служит подтверждением вашего дохода. В то же время он указывает Федеральной налоговой службе (ФНС), какую сумму налога вы должны заплатить за этот доход. После выдачи документа вы можете производить платежи с помощью счета-фактуры, который формируется каждый месяц с 10 по 12 число. Кроме того, ФНС предоставляет вычет в размере 10 000 ₽ для всех самозанятых, это на первое время снижает ставку налога на 1%.

Следует помнить, что доход не должен превышать 2,4 миллиона рублей в год, иначе статус индивидуального предпринимателя может быть утрачен, и тогда придется платить дополнительный НДФЛ за любые оказанные услуги.

Самозанятый не обязан использовать онлайн-кассу, однако может использовать вспомогательный софт, например программы для складского учета. Без кассы входящие платежи все равно должны быть введены в «Мой налог». Через приложение можно выставить счет-фактуру, и плательщик НПД должен выдать клиенту чек или квитанцию. При оплате наличными или электронными средствами такой документ должен быть предоставлен сразу. В случае перевода на карту или банковский счет этот документ должен быть выдан до 9 числа следующего месяца.

Самозанятые платят налог ежемесячно, в зависимости от дохода. Если в этом месяце дохода нет, то платить ничего не нужно. «Мой налог» рассчитывает ставку — 4% или 6%, которая применяется автоматически, также учитываются бонусы от государства. Сумма видна в приложении, а уведомления об оплате должны приходить до 12 числа следующего месяца и должны быть оплачены до 28 числа того же месяца, иначе могут быть применены штрафные санкции.

Всё это можно сделать через приложение с активацией автоплатежа с привязанной карты. Невыполнение платежей приведет к блокировке карты и начислению дополнительного штрафа в размере 20% за недоплату, 100% за последующие невыплаты в течение 6 месяцев или незачислению средств в соответствии со статьей 129.13 Налогового кодекса.

Переход на самозанятость с сохранением ИП

После перехода на самозанятость ваше ИП будет по-прежнему существовать и не будет автоматически ликвидировано. Контракты по-прежнему могут заключаться как индивидуальное предпринимательство с использованием бланков, логотипов и официальных печатей.

У предпринимателя есть возможность продолжать работать под своим именем. Однако важно помнить, что индивидуальный предприниматель несет ответственность за любые возникшие долги всем своим имуществом, а за любые нарушения санитарных норм или прав потребителей по-прежнему придется платить штрафы.

Переход на самозанятость без сохранения ИП

Перейти на самозанятость без сохранения ИП нельзя, но можно сначала стать плательщиком НПД, а затем закрыть ИП. Если решили расстаться со статусом индивидуального предпринимателя, прочитайте нашу статью: Ликвидация ИП в 2023 году: пошаговая инструкция.

Что нужно, чтобы перейти на самозанятость без сохранения ИП:

- Расторгнуть договоры с контрагентами. Если вы подписали договоры с третьими лицами, вы должны расторгнуть их в письменном виде.

- Снять с регистрации кассовый аппарат. Если вы используете кассовый аппарат для проведения операций, то перед закрытием ИП обязательно снимите его с регистрации. Отправьте заявление в ФНС и оплатите пошлину. Вам нужно будет подать заявление о закрытии ИП в налоговую инспекцию и оплатить пошлину, если вы не воспользуетесь для этого сайтом налоговой.

Оплатите все налоговые платежи и взносы, сдайте отчетность и закройте расчетный счет. После завершения всех этих шагов убедитесь, что все налоги и взносы уплачены, а отчетность сдана надлежащим образом, чтобы ваш расчетный счет можно было закрыть без каких-либо проблем.

- Оплатить пошлину. В 2023 году за закрытие индивидуального предпринимательства взимается сбор в размере 160 ₽. Если закрывать ИП онлайн, платить пошлину не нужно.

- Уплатить взносы. Все индивидуальные предприниматели должны уплатить фиксированные и дополнительные взносы в течение 15 дней после внесения информации о закрытии в ЕГРИП — рассчитайте эти взносы с помощью их калькулятора или обратитесь к бухгалтеру.

После этого нужно подать налоговую декларацию за год и уплатить соответствующие налоги до определенной даты, в зависимости от системы, по которой вы работали. Подать декларацию нужно до 25 числа месяца, следующего за закрытием и произвести уплату налогов, если вы использовали упрощенную систему налогообложения.

Если работали на патенте, можете пересчитать стоимость пропорционально количеству отработанного времени и вернуть остаток, если он еще не истек.

По ОСН есть две декларации — 3-ндфл и НДС, которые нужно подать до определенных дат (5 дней после закрытия для 3-ндфл; 25 числа месяца, следующего за закрытием квартала для НДС).

Если налоги не уплачены в срок, то долг переходит к вам как физическому лицу.

Когда закон запрещает быть самозанятым

Физлица, которые работают как ИП, должны придерживаться налога на доходы физических лиц, а также отказаться от использования преимуществ УСН, единого сельскохозяйственного налога и патентов.

Таким образом, нельзя применять НПД при оказании парикмахерских услуг, если продаете шампуни на упрощенной системе налогообложения. Для тех, кто уже работал по общим правилам до внесения таких изменений, никакой дополнительной бумажной волокиты не требуется.

Чтобы перейти с упрощенной системы налогообложения или единого сельскохозяйственного налога после регистрации в качестве плательщика НПД есть только один месяц. Если не уложиться в этот срок, переход на новый налог будет отменен, и придется платить налоги в соответствии с прежним специальным режимом.

Чтобы отменить специальные системы налогообложения, нужно подать заявления в налоговую инспекцию. Кроме того, до 25 апреля следующего года придется подать годовую декларацию по упрощенной системе налогообложения. После этого до 25 числа каждого месяца подавайте декларацию о доходах за этот год и производите соответствующие платежи.

Любые деньги, полученные от клиентов за товары или услуги, предоставленные до регистрации в качестве индивидуального предпринимателя, должны быть отражены в отчетности по прежнему специальному режиму, а не по новым правилам НПД.

Как перейти с самозанятого на ИП

Самозанятые, решившие сняться с учета, могут подать документы в налоговую инспекцию, чтобы зарегистрироваться в качестве индивидуального предпринимателя. В приложении «Мой налог» в разделе «Снятие с учета» можно перестать числиться плательщиком налога на профессиональный доход.

Чтобы открыть новый бизнес, можете посмотреть краткую инструкцию в нашей статье: С чего начать малый бизнес и как выбрать онлайн-кассу.

Определиться с налоговым режимом просто: если работаете без сотрудников и зарабатываете не больше 2,4 млн рублей в год, подойдет самозанятость. Однако нужно проверить, можете ли вы применять этот налоговый режим с учетом вашей деятельности

Если вам понадобится справка о доходах самозанятого, ее можно получить в приложении «Мой налог». Перейдите на вкладку «Разное», выберите «Справки», а затем нажмите на «Справка о доходах». Установите нужный вам период времени и нажмите на кнопку «Получить».

Кроме того, вы можете войти в свою учетную запись налогоплательщика через сайт ФНС и перейти на вкладку «Настройки», затем в раздел «Выписки». Выберите «Справка о счетах (доходах)», введите год и нажмите на кнопку «Сформировать».

Справка может быть направлена в организации социального обеспечения, а также в другие государственные учреждения или банки для получения кредита или ипотеки. Кроме того, при необходимости она может быть предоставлена клиентам.

Источник: modulkassa.ru