Нужно ли мне сдавать РСВ и 4-ФСС за год, в котором работал уволенный работник, если он был единственным работником в компании на патенте и работал только полтора месяца, а отчеты были уже сданы после его увольнения и в настоящее время у меня нет других работников?

| Захар , Москва

Ответы юристов (1)

Ермаков Ярослав Юрист,

Москва На сайте: 1579 дня

Ответов: 4612 Рейтинг: 10

Ответ на ваш вопрос зависит от определенных обстоятельств вашей ситуации, включая характер правоотношений между вами и работником, которые у вас были в прошлом году, условия вашего патента и требования, установленные Российским законодательством в отношении взносов на социальное страхование.

Однако, как правило, после увольнения работника вы должны сдавать отчетность по уплате страховых взносов РСВ и 4-ФСС за весь период, когда работник был у вас на работе. Если работник работал только в мае и первую половину июня прошлого года, то вы должны были подать сведения и уплатить взносы в отношении этого работника до конца года.

Документы при увольнении с 2023 — Елена Пономарева

Но, как я уже упоминал, ответ на ваш вопрос может сильно зависеть от конкретных обстоятельств вашей ситуации. В связи с этим, я рекомендую обратиться за консультацией к юристу, специализирующемуся на законодательстве Российской Федерации в области налогообложения и страхования.

#3182499 2022-12-21 19:20:12

Ермаков Ярослав Юрист,

Москва На сайте: 1579 дня

Ответов: 4612 Рейтинг: 10

Для решения данного вопроса понадобятся следующие документы: — Договор о найме работника или трудовой договор с графиком работы за указанный период (май и первая половина июня прошлого года); — Документы, подтверждающие начисления и уплату страховых взносов в РСВ и 4-ФСС за указанный период (май и первая половина июня прошлого года), включая платежные документы и декларации; — Приказ об увольнении указанного сотрудника, датированный соответствующим периодом.

При этом важно отметить, что сдача отчетности в РСВ и 4-ФСС является обязательной для всех работодателей, осуществляющих трудовую деятельность на территории РФ. Следовательно, необходимо проанализировать порядок уплаты страховых взносов после увольнения указанного сотрудника и предьявления соответствующей декларации.

#3469678 2022-12-21 19:20:12

Ермаков Ярослав Юрист,

Москва На сайте: 1579 дня

Ответов: 4612 Рейтинг: 10

Статьи, которые могут быть применимы в данном случае:

- Статья 15.13 Кодекса Российской Федерации об административных правонарушениях (Нарушение установленных правил подачи отчетности в Российскую Федерацию обязательного социального страхования и по уплате взносов на ее финансирование).

- Статья 119 Трудового кодекса Российской Федерации (Оплата труда при прекращении трудового договора).

- Статья 13.2 Федерального закона «О государственной регистрации юридических лиц и индивидуальных предпринимателей» (Ответственность за нарушения порядка представления сведений).

В соответствии с Трудовым кодексом Российской Федерации, работодатель обязан выплатить рабочему все денежные суммы, в том числе заработную плату за отработанный период, в последний день работы либо в течение трех дней со дня прекращения трудового договора.

Ответственность за нарушение правил подачи отчетности в Российскую Федерацию обязательного социального страхования и по уплате взносов на ее финансирование предусмотрена статьей 15.13 Кодекса Российской Федерации об административных правонарушениях.

Статья 13.2 Федерального закона «О государственной регистрации юридических лиц и индивидуальных предпринимателей» предусматривает ответственность за нарушение порядка представления сведений. Поэтому рекомендуется своевременно и правильно подавать отчетность в соответствующие органы и следить за соблюдением всех установленных требований.

Источник: prav.io

Как отчитаться по увольнению сотрудника в 2023 году

С 2023 года работодатели уведомляют СФР об увольнении работников, которые оформлены как по трудовым, так и по ГПХ договорам, на выплаты и вознаграждения по которым согласно нормам Налогового кодекса начисляются страхвзносы (п. 2 ст. 11 Закона от 01.04.1996 г. № 27-ФЗ).

Чтобы уведомить СФР об этом, работодатель направляет подраздел 1.1 раздела 1 формы ЕФС-1 — по формированию он аналогичен ранее применявшейся форме СЗВ-ТД. В отчете фиксируется информация о расторгнутом с работником договоре, и сведения подаются по форме, регламентированной Постановлением ПФР от 31.10.2022 г. № 245п. В отчете надо заполнить титульник, подраздел 1 и подраздел 1.1.

Отчет подается в СФР, когда с работником расторгается любой из таких договоров:

- трудовой;

- подряда;

- выполнения работ или оказания услуг;

- авторского;

- издательского лицензионного;

- об отчуждении исключительного права на произведения науки, литературы, искусства;

- лицензионного о предоставлении права использования произведения науки, литературы, искусства.

Срок подачи документа — не позже рабочего дня после дня расторжения договора с работником (п. 6 ст. 11 Закона от 01.04.1996 г. № 27-ФЗ).

Обновите 1С:ЗУП до последней версии!

- Настроим 1С:ЗУП под изменения законодательства;

- Настроим электронный кадровый документооборот с сотрудниками;

- Настроим интеграцию 1С:ЗУП с Корпоративным порталом или создадим его;

- Подключим 1С:Кабинет сотрудника и обучим работе в нем.

Как указать информацию в отчете при увольнении

При заполнении отчета в СФР по уволенному сотруднику работодатель указывает сведения о себе (на титульном листе) и о работнике, с которым расторгли договор (в подразделе 1 раздела 1) — СНИЛС, ФИО, ИНН и дату рождения. В графе «Статус ЗЛ» проставляется код правового статуса сотрудника. К примеру, для граждан России указывается код «ГРФ», а для иностранных работников и лиц без гражданства, которые постоянно проживают в РФ — код «ПЖИГ».

Подраздел 1.1 — это таблица, которая заполняется таким образом:

- гр. 1 «№ п/п» — сквозная нумерация записей. Номер проставляют по всем записям по каждому расторгнутому договору. Номера проставляются в порядке возрастания (если расторгается сразу несколько договоров) без пропусков и повторного указания;

- гр. 2 «Дата (число, месяц, год) приема, увольнения, начала договора ГПХ, окончания договора ГПХ» — ставят дату увольнения или дату прекращения периода работы по договору;

- гр. 3 — сведения об увольнении или завершении действия договора;

- гр. 4 «РКС» или «МКС» — при необходимости указывается код согласно работе в районах Крайнего Севера или в местности, к ним приравненных;

- гр. 5 — фиксируется трудовая функция уволенного сотрудника. Не заполняется при расторжении ГПХ договора.

- гр. 6 «Код выполняемой функции» — фиксируется код вида расторгнутого договора (для ГПХ договоров код «ДГПХ», авторского заказа — код «ДАВТ», издательского лицензионного — код «ИЗЛД»);

- гр. 7 — проставляется причина увольнения и ссылка на пункт, часть и статью ТК РФ;

- гр. 8, 9, 10 — соответственно наименование документа-основания по увольнению (приказ или распоряжение), дата документа и его номер.

При расторжении ГПХ договора гр. 7 не заполняется. В гр. 8 «Наименование документа» указывается название расторгнутого ГПХ соглашения, в гр. 9 — дата его расторжения, в гр.

10 — номер договора без знака «№».

Другая отчетность при увольнении

Кроме сдачи обозначенного выше отчета также уволенного сотрудника нужно указать вместе с другими работниками в такой отчетности:

- раздел 3 отчета РСВ — не позже 25-го числа месяца после квартала, в котором уволили работника;

- раздел 2 отчета ЕФС-1 (аналогичен бывшему отчету 4-ФСС) — не позже 25-го числа месяца после квартала, в котором уволили работника;

- персонифицированные сведения о физлицах (сдаются в ИФНС, аналогичны бывшему отчету СЗВ-М) — не позже 25-го числа месяца после месяца увольнения;

- подраздел 1.2 отчета ЕФС-1 (аналогичен бывшему отчету СЗВ-СТАЖ) — не позже 25 января года, идущего за годом увольнения сотрудника;

- 6-НДФЛ — не позже 25-го числа месяца после квартала, в котором уволили работника.

Также когда в отношении уволенного работника платили страхвзносы по накопительной пенсии, сотрудника включают в подраздел 3 отчета ЕФС-1 (аналогичен бывшему отчету ДСВ-3). Этот отчет нужно сдавать в СФР не позже 25-го числа месяца после квартала, в котором уволили работника.

Сервисы, помогающие в работе, вы можете приобрести здесь.

Хотите получать подобные статьи по четвергам?

Быть в курсе изменений в законодательстве?

Подпишитесь на рассылку

Источник: www.1cbit.ru

Расчет по страховым взносам по ИП без работников — нужно ли его сдавать

Для каждого работодателя предусмотрена такая обязанность, как уплата страховых взносов. Расчёт по страховым взносам по ИП без работников относят к документам, требующим пристального внимания. Такой расчет вызывает много вопросов.

Что такое расчёт по страховым взносам

Большая часть граждан России трудится у какого-нибудь работодателя, с которым оформляется трудовое соглашение. Если компания использует традиционную систему налогообложения — базой для расчёта страховых взносов становятся исключительно выплаты по заработной плате. Учитываются и другие перечисления, входящие в вознаграждение за труд. Это касается таких явлений:

- Премии для расчёта по страховым взносам по ИП без работников.

- Доплаты за выход на место в рабочий, праздничный день.

- Классность.

- Территориальный коэффициент и так далее.

В расчётную базу не включают выплаты, которые называют территориальными.

- Затраты на командировки. Если само путешествие носит производственный характер, но начисления за него не входят в базу по заработной плате.

- Пособия при увольнении, если речь о ликвидации рабочих мест и сокращении производства.

- Помощь от компании в связи с восстановлением здоровья и приобретением лекарственных средств. При основании в виде коллективного договора или отраслевых тарифных соглашений.

- Материальные компенсации, разового характера.

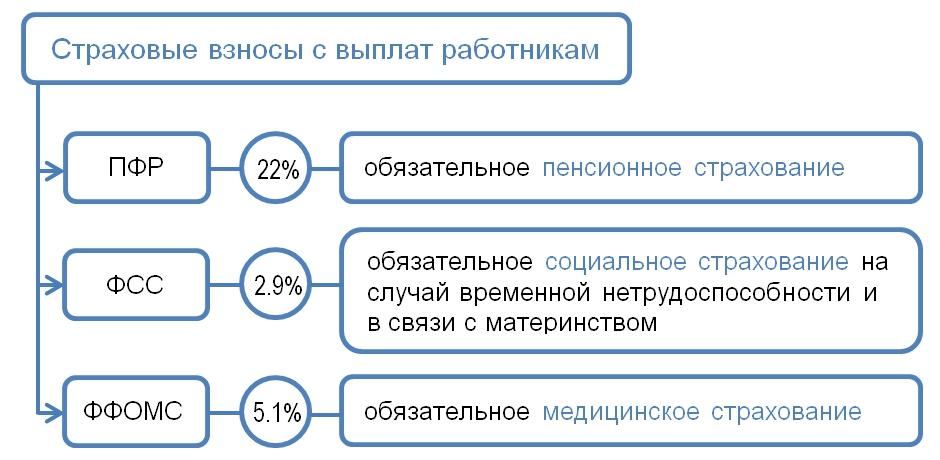

Расчёт страховых взносов — разновидность отчётности, где фиксируются денежные перечисления соответствующих фондов. Речь о пенсионном фонде, фонде социального страхования.

Надо ли сдавать РСВ для ИП без работников

Не только организации, но и индивидуальные предприниматели считаются субъектами для уплаты страховых взносов в равной степени. Не важно, ведётся предпринимательская деятельность с привлечением сотрудников, или без них.

Важно! Если нет сотрудников — обязанность сдавать отчёт с предпринимателя снимается.

Но в этом случае налоговые службы могут потребовать дополнительные разъяснения. Им нужно в письменной форме сообщить, что у определённого субъекта хозяйственной деятельности просто нет рабочей наёмной силы.

Нулевой отчёт придётся сдать в любом случае, даже если сотрудники есть, но сейчас они не работают, не получают заработную плату. Например, находятся в длительном отпуске. Образец документа помогает разобраться.

Как правильно оформить документ

Для сдачи такой отчётности используется новая форма, у которой есть своё обозначение – КНД 1151111. Её заполняют по всем работникам, сам документ содержит следующую информацию:

- Личные сведения относительно застрахованных лиц. Включая паспорта с ИНН, адреса регистрации и проживания.

- Сводные данные на обязательства плательщиков страховых взносов. Последний вид платежей считают индивидуально.

- Сводные данные по тем же обязательствам, только глав КФХ.

- Сведения о физическом лице, которое не является ИП. Обязанный подавать документы должен их вносить.

Важно! В электронном виде с усиленной цифровой подпись отчёт подают при среднесписочной численности сотрудников от 25 человек и больше.

Всего документ состоит из нескольких разделов:

- Титульный лист для РСВ.

- Раздел 1.

- Подраздел 1.1. приложения №1 к разделу 1. Сдаваться документы должны с этими сведениями.

- Подраздел 1.2. приложения №1 к разделу 1.

- Приложение №2 к разделу 1.

- Приложение 3, которое надо рассчитать отдельно.

Большинство предпринимателей выбирают бумажный вариант подачи.

Сдают ли нулевой расчёт?

Такие бланки подают в любом случае, вне зависимости от того, велась основная деятельность или нет.

Начисление зарплаты и других подобных вознаграждений тоже не имеет значения. Обязанность предоставления РСВ не снимается даже если обязанности генерального директора возлагаются на единственного собственника, без трудового договора. И даже когда иные сотрудники у ИП просто отсутствуют. В разделе 3 описанного выше отчёта просто приводят личные данные генерального директора.

Когда его нужно сдавать

В ФНС расчёт по страховым взносам сдают ежеквартально. Обычно это такие промежутки времени:

- 1 квартал, сдача по которому обязательна.

- Полугодие.

- 9 месяцев.

- Год.

Важно! Крайний срок подачи — до 30 числа месяца, который следует за периодом отчётности. Если день сдачи выпадает на выходные или праздники — документы разрешают передать в ближайший день, который будет рабочим. Предприниматель не должен забывать об этом.

Расчёт подают в ФНС, по месту жительства ИП.

Сам документ передают на бумажных, либо электронных носителях. Заполнение и его метод не играют роли.

Можно передавать отчёты при личном визите, либо по электронной или обычной почте. Обязательно надо проверить, чтобы вся информация сохранилась. Иначе ответственный сотрудник пострадает.

Штраф за нарушение сроков

Даже если компания не ведёт деятельность или не нанимает сотрудников, к ней штрафы тоже применяют.

- 200 рублей, если не соблюдаются правила и ограничения по сдаче электронных форм.

- Приостановление операций по банковским счетам. Изменение вносят, когда недочёты устранены.

- От 300 до 500 рублей — административные штрафы по отношению к должностным лицам при выявлении нарушений.

- 1000 рублей — минимальный размер штрафа в случае отсутствия отчёта, даже если заполнять там нечего.

Все сотрудники отправлены в отпуск за свой счёт

Форма РСВ заполняется в обязательном случае и при таких обстоятельствах. 010 строка обычно посвящена общему количеству застрахованных лиц. Отдельного внимания заслуживают разделы 1.1 и 1.2. Персональные данные сотрудников заполняются в разделе 3. Следующие сведения по каждому застрахованному лицу должны присутствовать в обязательном порядке:

- Информация из паспорта и других документов, удостоверяющих личность.

- Описание страны, где получено гражданство.

- Дата рождения, пол.

- ИНН, СНИЛС, которыми обладает индивидуальный предприниматель.

- ФИО.

Закон 167-ФЗ контролирует перечень так называемых застрахованных лиц. Это могут быть и российские лица и те, у кого никакого гражданства нет. Необходимый перечень бумаг для них не меняется.

Важно! Ещё одно объединяющее условие — постоянное, либо временное проживание на территории РФ.

Важно осуществление функций на основании заключенного трудового договора. Если в ИП один участник — он может быть единоличным директором предприятия. При таких условиях уплата взносов перестаёт быть обязательной.

Некоторые особенности расчёта страховых взносов

Раньше основой для расчёта была только прибыль. Сейчас это полученный доход и главное — не путать понятия друг с другом.

При разных режимах налогообложения к доходам относят следующие поступления:

- При ОСНО учёт ведут для всех доходов, которые облагаются стандартными налогами.

- В случае с УСН речь о прибыли от предоставления услуг и реализации товаров, внереализационные доходы тоже входят в схему. Пример — полученные платежи за аренду помещений. На сумму затрат уменьшать такие доходы запрещено, даже если применяется соответствующий режим. К социальным платежам такую схему не применяют.

- Ранее вменённый доход за год суммируется при ЕНВД. По квартальным декларациям складывают показатели, входящие в строку №100.

- На сумму доходов, фактически полученную за время действия соответствующего документа, начисляют налоги при патентной системе. Для этого считают все поступления с официальным документальным оформлением.

О льготах

Некоторые категории предпринимателей-работодателей могут рассчитывать на понижение тарифных ставок. Для разных компаний конкретные цифры разные. Обычно их определяет вид деятельности, ставший основным для того или иного участника рынка. №212-ФЗ содержит перечень субъектов, для которых применимы льготы, это достаточно обширный список.

Интересно: некоторым предпринимателям разрешают не начислять взносы по медицинскому и социальному страхованию. Для взносов в ПФР установлена сниженная ставка в 20%. Для расчёта отчислений предельный доход находится на уровне 711 тысяч рублей. Взносы не начисляются, если доходы получены сверх этой цифры.

Подводя итоги сказанному выше, можно однозначно утверждать, что предпринимателю придется не только производить расчет по страховым взносам по ИП без работников, но и вовремя сдавать грамотно подготовленную отчетность.

Источник: samsebeip.ru