⭐ УСН: Доброго утречка всем Понимаю, что вопрос обсуждался не раз, но тем не менее очень хочется прям железного подтверждения Ситуация: У нас два ИП, и покупатели иногда путают при перечислении расчетные счета (работаем с общей клиентской базой, но по.

Является ли доходом на УСН возврат ошибочно перечисленных средств?

Доброго утречка всем

Понимаю, что вопрос обсуждался не раз, но тем не менее очень хочется прям железного подтверждения

Ситуация: У нас два ИП, и покупатели иногда путают при перечислении расчетные счета (работаем с общей клиентской базой, но по разным товарам). Мы возвращаем деньги, потом они снова платят уже «правильному» ИП.

Так произошло и в этот раз — покупатель ошибочно перечислил деньги не тому. Мы вернули на следующий день, в назначении как полагается указали, что возврат ошибочно перечисленных. Теперь этот покупатель громко возмущается, что у него возник доход, что этот «оборот» на расчетном счете является основанием для утраты права на УСН (у него какие-то прям большие обороты по р/счету). На мои аргументы, что возврат не является доходом, а про «оборот на р/с» вообще ничего не указано в условиях применения УСН, он говорит что я неправа, что «в налоговой якобы сказали», и теперь ему нужно будет платить налоги с этой возвращенной суммы.

Что делать, если исполнитель не оказал услугу | Заявление на возврат денежных средств #группафинансы

Подскажите пожалуйста, может я чего упустила, и действительно получение такого «возврата» и оборот на р/счете влияют на что-то?

Согласно п. 1 ст. 346.15 НК РФ доходами при применении упрощенной системы налогообложения признаются доходы от реализации и внереализационные доходы, которые определяются согласно ст. ст. 249 и 250 НК РФ.

Если денежные средства поступили ошибочно и были возвращены, то они не подпадают под понятие «доходы» , т.к. не являются доходом от реализации или внереализационным доходом и не участвуют в определении налоговой базы для расчета единого налога УСН. Поступление и возврат ошибочно перечисленных денежных средств не отражаются в Книге учета доходов и расходов.

Эксперт Бухонлайна согласен с этим ответом

Рассчитайте налог по УСН и подготовьте отчет в удобном веб‑сервисе

Цитата (Arshissa): На мои аргументы, что возврат не является доходом, а про «оборот на р/с» вообще ничего не указано в условиях применения УСН, он говорит что я неправа, что «в налоговой якобы сказали», и теперь ему нужно будет платить налоги с этой возвращенной суммы.

В соответствии со статьей 41 НК РФ доходом признается экономическая выгода. От того, что экономическому субъекту вернули его же деньги, богаче он не стал, экономическая выгода отсутствует.

Эксперт Бухонлайна согласен с этим ответом

Спасибо за ответы. Да, именно так я и пытаюсь аргументировать покупателю… но он с толку сбил своим «оборотом по р/с» и «налоговая сказала»…

Благодаря Вам я убедилась, что все-таки мы делаем правильно, а он что-то путает

Arshissa, да, ему придётся платить налог с этой суммы, потому, что он так ведёт расчёт, не смотря что за суммы, (приход за квартал)*6%.

Но изначально вы должны были сказать, что вам пришёл платёж с которого надо теперь платить налог

Цитата (STANISLAV25): он так ведёт расчёт, не смотря что за суммы, (приход за квартал)*6%.

Я не интересовалась, 6% у него или 15%, но тем не менее разницы ведь нет никакой? И в НК прописано, и выше коллеги подтвердили, что налог платится с дохода (экономической выгоды), а не просто с «прихода любых денег». Можете, пожалуйста, подробнее разъяснить, где прописано об этом?

Получить ЭЦП по ускоренной процедуре и с полной техподдержкой

Arshissa, это не прописано, это простой способ для не разбирающихся в тонкостях, при усн доходы 6%, просто весь приход умножать на процент налога и все, готово. Вы его не переубедите, если он не хочет разбираться в тонкостях.

Вы же предлагаете, как надо, смотреть, приходы, возврат это был или оплата ему и от этого учитывать или нет в доходах, это временные затраты, многим лень в это вникать, не для этого они выбрали усн доходы 6%.

Эксперт Бухонлайна согласен с этим ответом

STANISLAV25, а, Вы с этой позиции рассуждаете. Ну так-то да, многие считают простейшим способом. Хотя тут вроде бы не тот случай. Наоборот, меня смутил аргумент о «превышении оборота по р/счету», но подтверждения этому или хотя бы упоминания о таком ограничении я не нашла нигде.

Значит, мы всё-таки сделали правильно, а они пусть у себя разбираются сами с чего платить и как считать налог )))

Arshissa, про оборот (не объёмы, а возврат обратно) на мой взгляд только и доказывает, что он не хочет разбираться и вникать, а усложнение учёта в его понимание приведёт к отмене усн, если что-то надо учитывать, а что-то нет, то это уже не упращенная система

Его понятие усн, приход*6%, все просто, вы усложняете и этим его пугаете, нет у него желания вникать, ему так сказали и он всегда так считает.

Вы не поняли, что он имел в виду, так же и он скорее всего не воспринял озвученную вами информацию, т.к. она в его понятие усн не вписывается.

Цитата (STANISLAV25): это простой способ для не разбирающихся в тонкостях, при усн доходы 6%, просто весь приход умножать на процент налога и все, готово. Вы его не переубедите, если он не хочет разбираться в тонкостях.

Никогда не поверю, что коммерсант готов просто так отдать бюджету 6% от сумм, которые доходами не являются. ИП он настолько ленив, что ему проще отдать эти 6%, чем вычесть сумму возвратов из поступивших средств? Не верится.

Цитата (STANISLAV25): про оборот (не объёмы, а возврат обратно) на мой взгляд только и доказывает, что он не хочет разбираться и вникать, а усложнение учёта в его понимание приведёт к отмене усн, если что-то надо учитывать, а что-то нет, то это уже не упр о щенная система

Все гораздо проще. Контрагент не хочет потом получать требования от ФНС и писать объяснения, что-то доказывать, прикладывать документы, в общем, терять время. И его понять можно…

Рассчитать зарплату и отпускные с учетом нерабочих дней с 4 по 7 мая

Nataly S, так он как раз и не хочет платить, а ему перевели обратно, что в его понимание приводит к оплате 6%, со всех входящих.

Он хочет платить меньше, он хочет усн, но он не хочет разбираться в тонкостях, ему когда-то объяснили приход*6% и он по этой схеме работает.

Попытка объяснить, что это может быть сложнее устроено, привела к реакции, как у маленького ребёнка, что теперь это не то что было раньше и так нельзя, вы все сломали.

Изменения воспринимаются в штыки.

Цитата (STANISLAV25): но он не хочет разбираться в тонкостях,

О каких тонкостях Вы говорите? Вопрос о том, что возврат не является доходом, тонким не является.

Я схематично:

1. ИП послал деньги не туда.

2. Деньги ему вернули.

3. Он ругается, что у него будут лишние налоги…

У меня сразу возникает извечный русский дабл-вопрос:

— кто виноват?

— что делать?

На счёт «виноват» вопроса быть не должно — он сам неправильно послал свои деньги.

А что в его представлении надо делать, чтобы у него не было лишнего по его мнению дохода? Не возвращать деньги? Возвратить ему деньги неучтёнкой?

Так что, поменьше слушайте безграмотных бизнесменов и отправляйте их в сад. Или в суд.

Цитата (Александр Погребс): А что в его представлении надо делать, чтобы у него не было лишнего по его мнению дохода? Не возвращать деньги? Возвратить ему деньги неучтёнкой?

Видимо, надо было оставить себе и влепить в наш доход. В счёт его возможных будущих покупок )))

Спасибо за участие в дискуссии. Вы, как обычно, влёгкую расставляете все точки над i.

Заполнить, проверить и сдать через интернет последнюю декларацию по ЕНВД за IV квартал 2020 года

- Главная

- Правовые ресурсы

- Подборки материалов

- УСН доходы ошибочно перечисленные средства вернули

УСН доходы ошибочно перечисленные средства вернули

Подборка наиболее важных документов по запросу УСН доходы ошибочно перечисленные средства вернули (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- УСН:

- 18210501011010000110

- 18210501011011000110

- 18210501011012100110

- 18210501021011000110

- 18210501021012100110

- Ещё…

Судебная практика: УСН доходы ошибочно перечисленные средства вернули

Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2017 год: Статья 346.15 «Порядок определения доходов» главы 26.2 «Упрощенная система налогообложения» НК РФ

(Юридическая компания «TAXOLOGY») Налоговый орган доначислил обществу налоги по общей системе налогообложения в связи с утратой с 01.10.2014 права на применение упрощенной системы налогообложения по причине превышения предельно допустимого уровня дохода на данном специальном налоговом режиме. Инспекция руководствовалась ст. 346.11, п. 4 ст. 346.13, ст. 346.15, п. 1 ст.

346.17 НК РФ и отметила, что 29.12.2014 на расчетный счет налогоплательщика поступила «оплата постоянной части арендной платы за январь 2015» от контрагента-арендатора, данная сумма вопреки кассовому порядку отражения выручки не была отражена обществом — субъектом УСН в составе доходов за 2014 год. Признавая доначисление налогов по общей системе налогообложения неправомерным, суд отметил, что поступившая 29.12.2014 оплата является ошибочно перечисленным арендатором авансовым платежом: 12.01.2015 от арендатора обществом получено письмо с требованием вернуть ошибочно перечисленные 29.12.2014 денежные средства, на следующий день деньги были возвращены контрагенту общества. Из буквального толкования условий договора аренды следует, что постоянная арендная плата за последующие периоды уплачивается арендатором не позднее 10-го числа оплаченного месяца на основании счета арендодателя (за январь 2015 года оплата должна была поступить 12.01.2015), при этом обязанность по уплате авансовых платежей данный договор не предусматривал, счет на оплату в декабре 2014 года арендатору не выставлялся, счет за январь выставлен 12.01.2015. Как отметил суд, сумма полученного и впоследствии возвращенного налогоплательщиком аванса с учетом положений ст. 41 НК РФ доходом (экономической выгодой) признаваться не может.

Статьи, комментарии, ответы на вопросы: УСН доходы ошибочно перечисленные средства вернули

Нормативные акты: УСН доходы ошибочно перечисленные средства вернули

При оплате услуг ошибочно указали прежний банк поставщика. Банк вернул деньги. Как оформить такой возврат на УСН 15%?

Банк и касса – Банковские выписки – Поступление на расчетный счет

- Вид операции – Прочее поступление;

- Плательщик – Банк;

- Счет расчетов — 60.01 (60.02);

- Контрагент – Поставщик;

- Документы расчетов с контрагентом – ошибочное списание с расчетного счета.

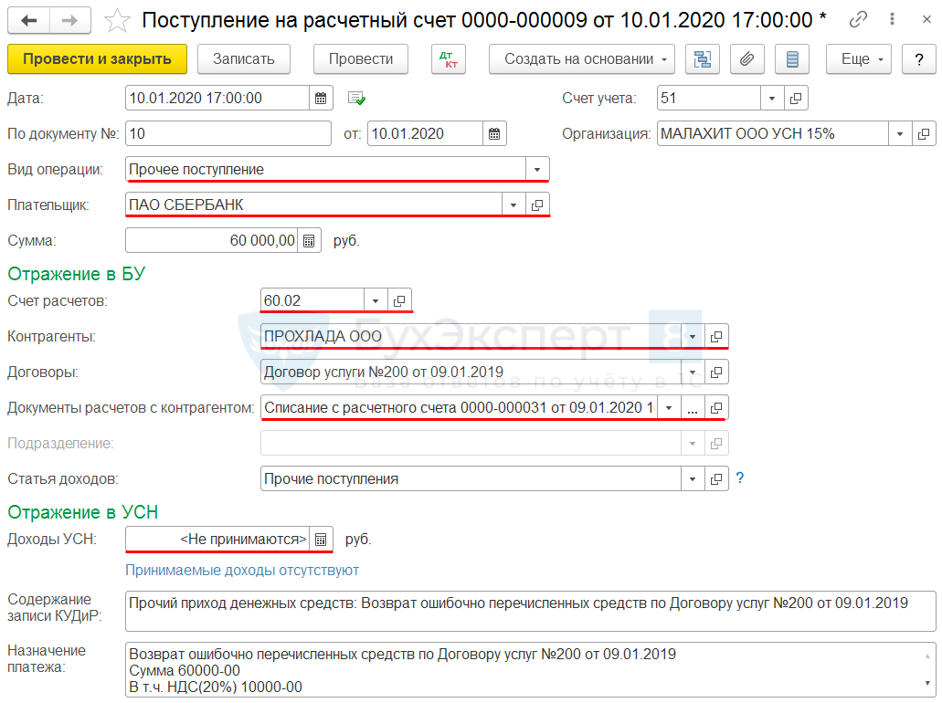

При отражении возврата ошибочно перечисленной суммы надо ли в документе Поступление на расчетный счет в Отражение в УСН обнулить сумму и выбрать Доходы не принимаются ?

Ситуация №1

Если при перечислении денег поставщику, услуги поставщиком:

- НЕ оказаны, то при проведении документа Списание с расчетногосчета (предоплата, Счет расчетов – 60.02) в КУДиР расход не отражается;

- при отражении возврата денег банком в документе Поступление на расчетный счет ( Счет расчетов – 60.02) в поле Доходы УСН надо поставить ноль.

Услуги НЕ оказаны:

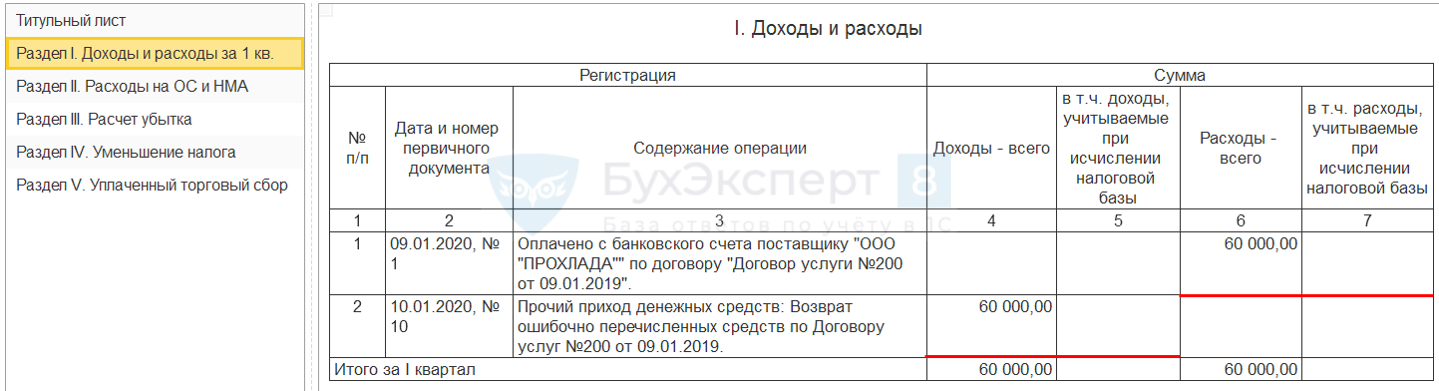

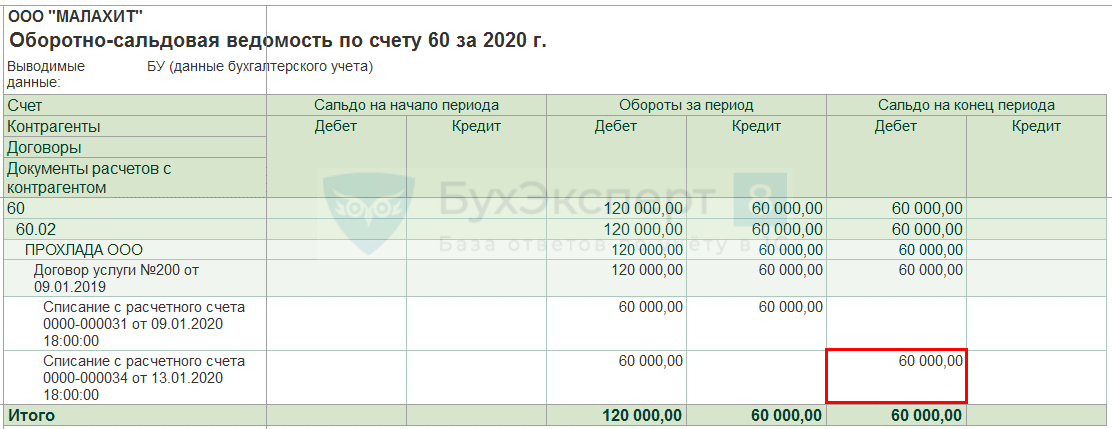

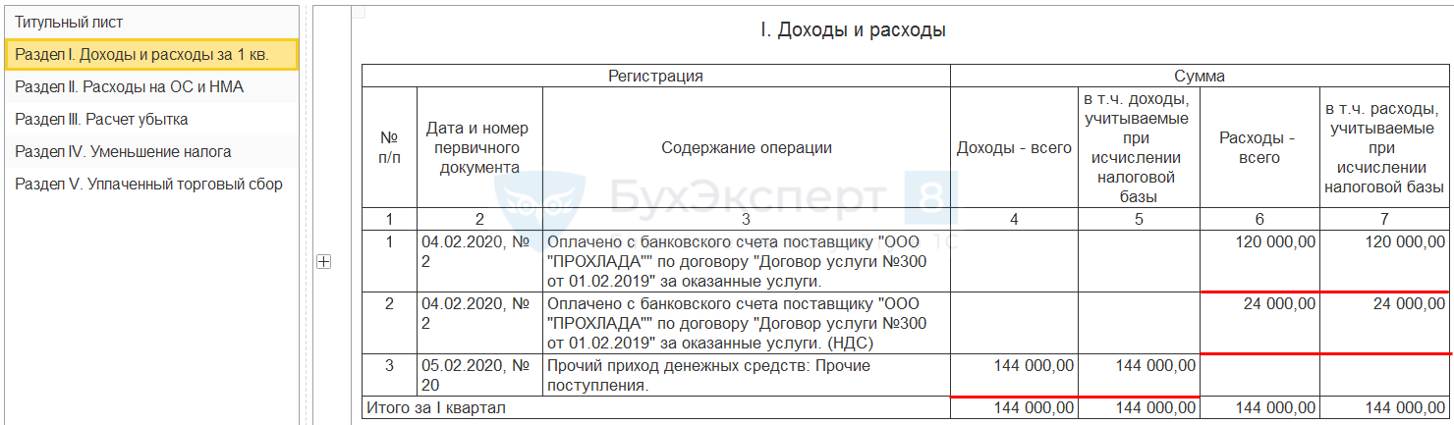

Отчеты – Книга учета доходов и расходов

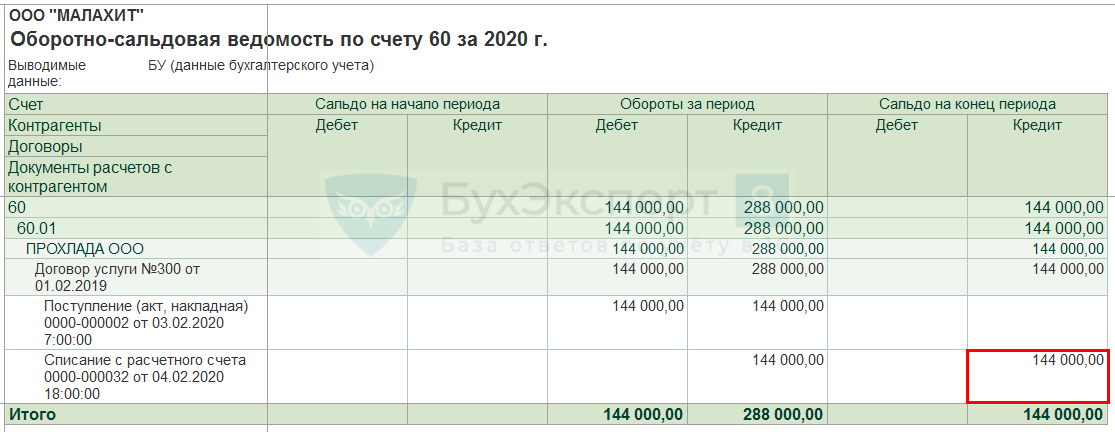

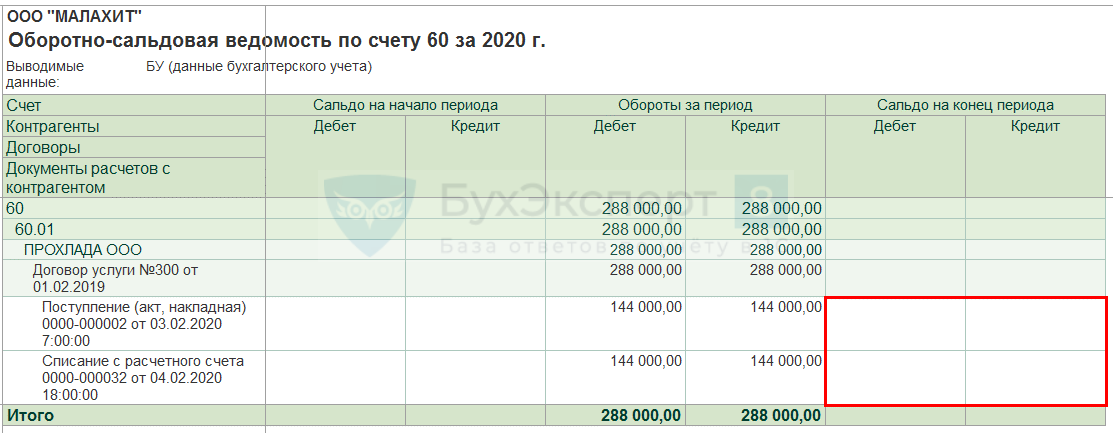

Отчеты – Оборотно-сальдовая ведомость по счету 60

После возврата ошибочно перечисленной суммы банком:

После корректного перечисления поставщику:

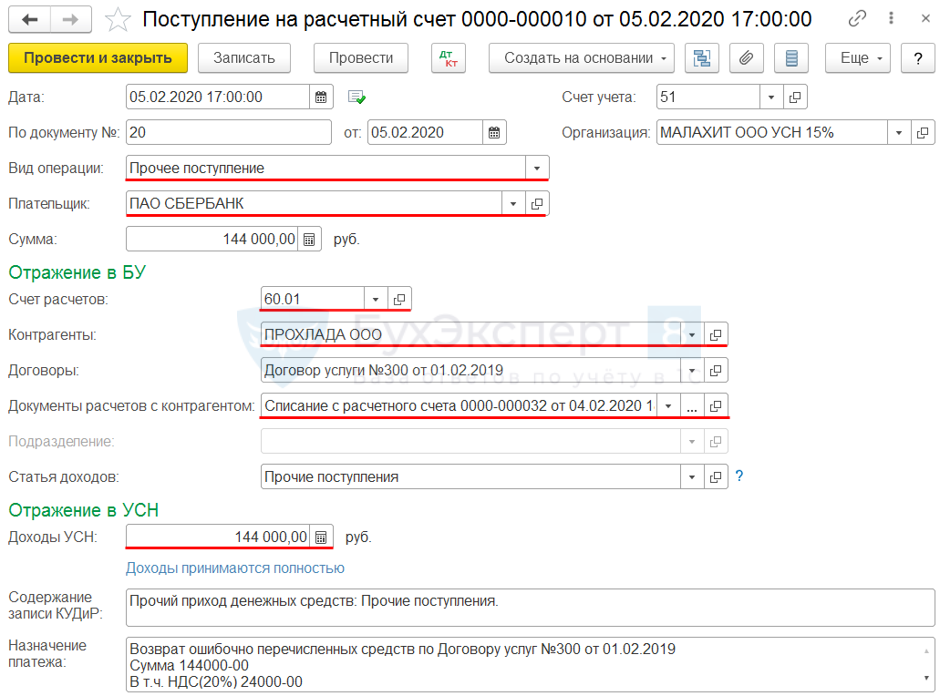

Ситуация №2

Если при перечислении денег поставщику, услуги поставщиком:

- оказаны, то при проведении документа Списание с расчетного счета (постоплата, Счет расчетов – 60.01) в КУДиР отражается расход;

- при отражении возврата денег банком в документе Поступление нарасчетныйсчет ( Счет расчетов – 60.01) сумму в поле Доходы УСН обнулять не надо. В КУДиР отразится доход.

Услуги оказаны:

Отчеты – Книга учета доходов и расходов

Отчеты – Оборотно-сальдовая ведомость по счету 60

После возврата ошибочно перечисленной суммы банком:

После корректного перечисления поставщику:

Для того, чтобы верная оплата поставщику попала в КУДиР создайте Запись в книгу доходов и расходов УСН вручную ( Операции—УСН—Запись книги доходов и расходов УСН ).

См. также:

- [30.04.2020 запись] Расчет налога при УСН за 1 квартал 2020 в 1С

- Порядок определения доходов при УСН

- Доходы арендодателя на УСН при получении коммуналки

- Доходы при оплате от покупателя для УСН

- Доходы при оплате банковской картой для УСН

- Доходы при взаимозачете для УСН

- Доходы у комитента и комиссионера при посреднических сделках для УСН

- Возврат денежных средств покупателям при УСН

- Доходы от продажи недвижимости у ИП при УСН

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

![]()

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

(4 оценок, среднее: 5,00 из 5)

Источник: oshibkami.ru

Как ИП на УСН учесть возврат средств клиенту: разъяснение Минфина

Минфин дал комментарий по поводу ситуации, как ИП учесть деньги, если они были возвращены клиенту при расторжении договора.

В письме № 03-11-11/24213 ведомство уточнило, что предприниматели могут уменьшить доходы за тот период, в котором осуществлен возврат, на размер возвращенной суммы. Такой порядок следует из пункта 1 ст. 346.17 НК РФ.

В Минфине считают, что продавцы могут использовать те же порядки при расторжении соглашений с клиентами, как и для возвращаемых авансов. Кроме того, применить такой порядок возврата можно, если на период расторжения ИП использовал УСН.

Следовательно, компания может откорректировать полученные доходы в книге учета доходов и расходов при осуществлении возврата средств. Однако факт расторжения договора с клиентом должен быть подтвержден документально. Для этого необходимо иметь:

- платежное поручение;

- выписку банка;

- документ, отражающий факт расторжения договора.

Источник: garant-fond-rk.ru

Включают Ли Вдоход По Усн Возвраты Денежных Средств От Поставщика

Как дела? С вами снова я Маша Б., рассказываю и показываю свой опыт и знания в юридической сфере, мой опыт больше 16 лет, поэтому смогу быстро Вам помочь и сейчас рассмотрим — Включают Ли Вдоход По Усн Возвраты Денежных Средств От Поставщика. Конечно, по какой-то причине в Вашем городе может не быть профессионалов юристов, нотариусов, адвокатов, тогда можете написать свой вопрос, и по мере обработки смогу ответить всем. А лучше всего будет для Вас спросить в комментариях у постоянных посетителей, которые, возможно,уже раньше успешно решили данный вопрос и скорее всего смогут помочь и Вам.

Аttention please, данные могут быть неактуальными в момент Вашего прочтения, законы очень быстро обновляются, дополняются и видоизменяются, поэтому ждем Вашей подписки на нас в социальных сетях, чтобы Вы были в курсе всех обновлений.

Вопрос: Организация, применяющая УСН (объект налогообложения — «доходы»), приобрела монитор, который оказался бракованным. Продавец вернул организации денежные средства в размере стоимости бракованного монитора. Учитываются ли указанные средства в составе доходов для целей налогообложения?

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу определения дохода налогоплательщиком, применяющим упрощенную систему налогообложения с объектом налогообложения в виде доходов, и сообщает следующее.

В соответствии с п. 1 ст. 346.15 Налогового кодекса Российской Федерации (далее — Кодекс) организации, применяющие упрощенную систему налогообложения, при определении объекта налогообложения учитывают доходы от реализации товаров (работ, услуг) и имущественных прав, определяемые в соответствии со ст. 249 Кодекса, и внереализационные доходы, определяемые в соответствии со ст.

250 Кодекса. При определении объекта налогообложения организациями не учитываются доходы, предусмотренные ст. 251 Кодекса.

Статьей 249 Кодекса определено, что доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав.

Согласно п. 1 ст. 39 Кодекса реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу.

В соответствии с положениями ст. 475 Гражданского кодекса Российской Федерации в случае существенного нарушения требований к качеству товара (обнаружения неустранимых недостатков, недостатков, которые не могут быть устранены без несоразмерных расходов или затрат времени, или выявляются неоднократно, либо проявляются вновь после их устранения, и других подобных недостатков) покупатель вправе отказаться от исполнения договора купли-продажи и потребовать возврата уплаченной за товар денежной суммы.

В рассматриваемой ситуации продавцом возвращены покупателю денежные средства в размере стоимости бракованного товара (монитора).

Таким образом, денежные средства, полученные при возврате бракованного товара, в силу положений ст. 39 Кодекса не признаются доходом от реализации и, соответственно, не учитываются при исчислении налога, уплачиваемого в связи с применением упрощенной системы налогообложения.

Это интересно: Как Оформить Прирезки К Земельным Участкам

Опции темы

Можно ли написать письмо поставщику Х «Прошу вас, перечислить имеющуюся перед нами задолженность на расчетный счет поставщика У»

А поставщику У написать письмо «Прошу вас зачесть перечисленную от поставщика Х сумму в счет поставок нам товара» (текст подравняю, сейчас пока суть кратко написала).

В соответствии с Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 N 94н, производятся следующие записи:

В соответствии с п. 1 ст. 249 НК РФ выручка от реализации ранее приобретенных товаров признается доходом от реализации. В целях налогообложения реализацией товаров, на основании п. 1 ст. 39 НК РФ, признается, в частности, передача права собственности на товары на возмездной основе.

Гражданско-правовые аспекты

В целях главы 26.2 НК РФ датой получения доходов признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод) (п. 1 ст. 346.17 НК РФ).

Возврат товара может производиться по различным причинам: это и плохое качество, и поставка в ненадлежащие сроки, и бракованная партия. Возврат товара имеет свои особенности в части налогового учета в зависимости от выбранного объекта налогообложения.

УСН с объектом «доходы»: возврат товара

- сторнирование проводок по отражению выручки от реализации (Дебет 62 Кредит 90, субсчет «Выручка») и списанию себестоимости товара (Дебет 90, субсчет «Себестоимость продаж» Кредит 41);

- отражение проводок по принятию товара на учет (Дебет 41 Кредит 60).

Оплата товара и его возврат произошли в разных налоговых периодах

- укажите в договоре сроки, которые отводятся на возврат товара и приемку товара по качеству;

- установите порядок выявления скрытых дефектов товара;

- определите порядок несения расходов, связанных с возвратом товара;

- укажите в договоре, какими конкретно документами оформляется возврат товара.

Рассмотрим способ оплаты через банкоматы. Если управляющая жилищная компания (УЖК) на УСН производит сбор платы за коммунальные услуги, то оплата за них может производиться через банкоматы. В этом случае УЖК заключает договор с платежным агентом о приеме платежей и последующем их зачислении на расчетный счет УЖК за вознаграждение.

Датой получения доходов УЖК будет день поступления денег от физического лица платежному агенту (п. 3 ст. 3 закона «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами» от 03.06.2009 № 103-ФЗ,). Определить эту дату возможно на основе составленного платежным агентом реестра платежей.

- возвращенного задатка;

- денег, полученных от поставщика за возвращенный ему бракованный товар;

- денег, возвращенных из-за неправильно указанных реквизитов;

- возврата ошибочно переведенных сумм;

- средств от ФСС для возмещения расходов на пособия по нетрудоспособности и материнству;

- возврата излишне уплаченных налогов и взносов;

- возвращенного аванса.

Доходы, не учитываемые при УСН

- поступления (безвозмездного или в качестве оплаты) имущества (или прав на него), работ, услуг;

- получения авансов в счет последующей передачи товара;

- оплаты векселем;

- оплаты чеком;

- оплаты через электронные платежные системы.

Это интересно: Из За Оплаты За Отопление Круглый Год Я Теряю Льготы Великий Новгород

Такие разъяснения даны налогоплательщикам, выбравшим объект налогообложения «доходы». Однако с позицией чиновников можно поспорить. Здесь налогоплательщикам следует обратить внимание на Постановление ФАС Северо-Кавказского округа от 09.09.2011 N А53-24985/2010. Итак, суть дела такова.

Суды первой и апелляционной инстанций пришли к выводу, что убытки за предыдущие налоговые периоды могут учитываться только налогоплательщиками, применяющими УСН с объектом «доходы, уменьшенные на величину расходов». Убыток — это превышение расходов над доходами. «Упрощенец с объектом «доходы», в случае если сумма возвращенных авансов превысила сумму полученных доходов, в налоговой декларации должен поставить прочерк, поскольку фактически доход не получен.

[important]А если продавец возвращает в текущем налоговом периоде авансы, полученные в прошлом году, причем в настоящее время доходов у налогоплательщика нет. [/important]

Как в этом случае скорректировать свои налоговые обязательства? Минфин России в Письме от 30.07.2012 N 03-11-11/224 отметил, что если в 2012 г.

Оформляем возврат аванса на усн

Таким образом, полученный неденежный аванс «упрощенец должен включить в состав доходов по рыночной стоимости полученного в счет последующей поставки товара имущества. А вот как учесть возврат такого аванса? Здесь все немного сложнее, несмотря на то что экономический смысл операции по возврату аванса не меняется от того, в какой форме были осуществлены расчеты.

А вот по возврату денег за не поставленный товар — нет. Позиция налоргов такая — деньги на расч.счет поступили, значит заплати налог, а в суде доказывай, что это не за реализацию. Не хочу до суда доводить, может есть ответ Минфина на конктертый вопрос «Возврат денег за не поставленный товар»?

Когда возвращенные суммы признаются в доходах

сообщаем следующее : Так как данный возврат, осуществлен в связи с тем, что поставщик передал товар в количестве меньшем чем оговорено в договоре (п. 1 ст.

466 ГК РФ), то есть по основанию предусмотренным законодательством, то полученные от поставщика при отказе от исполнения договора денежные средства в доходы не включайте, так как их получение не приводит к увеличению экономических выгод покупателя (п. 1 ст. 39, ст. 41 НК РФ).

Как не платить УСН за ошибочно поступившие на р

К вещам, определенным родовыми признаками, относятся деньги и другие заменимые вещи, которые обладают одними и теми же признаками и определяются числом, весом, мерой (например, тонна песка или 100 погонных метров кабеля). Заключенным договор займа считается с момента передачи вещей. Договор займа на сумму до 1000 рублей (не включительно), который заключен между физическими лицами, в т.ч.

При возврате поставщику оборудования право собственности на него перейдет от покупателя к продавцу. Такая операция в целях налогообложения признается реализацией (п. 1 ст. 39 НК РФ). Лица, применяющие УСН, плательщиками НДС не являются и счета-фактуры при реализации товаров не выставляют (п.

2 ст. 346.11 НК РФ, письмо Минфина России от 24.10.2013 № 03-07-09/44918). Поэтому при возврате оборудования поставщику организация, применяющая УСН, оформляет только первичные документы на отгрузку (товарную накладную, транспортную накладную и т.д.), в которых возвращаемое оборудование указывается по полной стоимости с учетом НДС без выделения суммы налога в отдельную позицию.

Это интересно: Льготы на проезд ликвидаторам чернобыльской

Какие особенности возврата товара с НДС при УСН

По договору купли-продажи продавец обязуется передать товар в собственность покупателю, а покупатель обязуется принять этот товар и уплатить за него определенную денежную сумму (п. 1 ст. 454 ГК РФ). Обязанность продавца по передаче товара считается исполненной в момент вручения товара покупателю (п. 1 ст. 458 ГК РФ).

Поскольку оборудование было принято и оприходовано покупателем на склад, право собственности на него перешло от поставщика к покупателю.

Возврат товара на УСН

В случае, когда возврат товара осуществляется без предварительно выявленных изъянов в качестве, необходимо оформить документы для обратной реализации. Необходимо составить соглашение о взаимозачете задолженностей на основании договоров на реализацию и возврат (обратная реализации), в том случае, если оплата возвращаемого товара еще не была осуществлена. Если возвращаемый товар уже оплачен, то сумму, полученную в момент обратной реализации, необходимо оформить в качестве дохода.

На основании пункта 1 статьи 468 ГК РФ при передаче продавцом предусмотренных договором купли-продажи товаров в ассортименте, не соответствующем договору, покупатель вправе отказаться от их принятия и оплаты, а если они оплачены – потребовать возврата уплаченной денежной суммы.

УСН: доходы при возврате аванса

В соответствии с п. 5 ст. 171 НК РФ вычетам подлежат суммы НДС, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, в случае возврата этих товаров продавцу или отказа от них.

СИТУАЦИЯ 1. У контрагента есть перед вами денежный долг по другому договору, и вы проводите взаимозачетст. 410 ГК РФ

При приёме товара от покупателя, составьте накладную на возврат товара. Её можно оформить в произвольной форме. Главное, чтобы накладная содержала данные покупателя и всю информацию о товаре: его название, количество, стоимость.

Индивидуальный предприниматель (ИП) применяет УСН. Основным видом деятельности ИП является комиссионная торговля. ИП заключает договоры комиссии как с юридическими лицами и индивидуальными предпринимателями, так и с физлицами. В соответствии с договорами комиссии в обязанности комиссионера (ИП) .

Индивидуальный предприниматель (ИП) применяет УСН с объектом налогообложения «доходы» и планирует систематически заниматься выдачей краткосрочных (на срок не более одного года) процентных займов гражданам (физлицам) наличными деньгами. В качестве обеспечения возврата выданных займов ИП планирует.

Консультации

В соответствии с п. 6 ст. 13 Закона РФ от 07.02.1992 N 2300-1 «О защите прав потребителей» при удовлетворении судом требований потребителя, установленных законом, суд взыскивает с изготовителя (исполнителя, продавца, уполномоченной организации или уполномоченного индивидуального предпринимателя.

21 Авг 2021 uristlaw 98

Поделитесь записью

- Похожие записи

Источник: law-property.ru