Факторный анализ можно определить как анализ влияния на результат ряда факторов с установлением количественной степени влияния каждого из них.

В финансовом анализе принято изучать влияние на прибыль (убыток) предприятия следующих внешних и внутренних факторов. Внешние факторы:

- социально-экономическое положение в стране и регионе;

- природно-климатические условия;

- уровень цен на ресурсы (оборудование, материалы, энергоносители, трудовые ресурсы);

- законодательное регулирование предпринимательской деятельности и др.

- состав и качество выпускаемой продукции;

- объем выручки от реализации продукции, работ, услуг;

- структура себестоимости продукции;

- размер коммерческих, управленческих и внереализационных расходов и др.

Также в финансовом анализе часто применяется факторный анализ рентабельности использования собственного капитала (формула Дюпона). При таком анализ рентабельность собственного капитала раскладывается на три множителя (фактора):

Факторный анализ на предприятии для нефинансистов простыми словами. Индексы, показатели и их влияние

- рентабельности продаж (по чистой прибыли);

- эффективность использования всех активов (оборачиваемость активов);

- структура капитала, соотношение всех активов и собственного капитала.

Факторный анализ не ограничивается анализом прибыли или рентабельности. Практически любой финансовый показатель можно разложить на ряд факторов и проанализировать влияние каждого из них (например, с использование метода цепных подстановок).

Смотрите также

- Формула Дюпона (DuPont formula)

- Рентабельность

Источник: www.audit-it.ru

Факторный анализ: оцениваем причины изменения показателей

28 октября 2021

Факторный анализ: оцениваем причины изменения показателей

Кандидат экономических наук, доцент. Автор двух монографий, шести учебных пособий и нескольких десятков статей по вопросам бухгалтерского учета, финансового менеджмента и анализа. Лауреат премии губернатора в сфере науки, техники и инновационной деятельности за 2012 г. За плечами — опыт работы главбухом бюджетного учреждения и преподавателем государственного вуза.

Рентабельность активов снизилась. Что повлияло сильнее: недобор по прибыли или снижение эффективности использования имущества? Себестоимость выросла. Что тому виной: увеличение материальных трат, рост зарплаты или иное? Для ответа на такие вопросы проведите факторный анализ. В статье рассказали о его этапах и показали примеры.

Сможете скачать Excel-расчетчик, чтобы провести аналогичные вычисления по своим данным.

Как сделать факторный анализ прибыли бизнеса?

Факторный анализ: что это и зачем нужен

Факторный анализ – это оценка влияния одних показателей на другие. Например, вы хотите узнать причину снижения финансового результата. Для этого нужно посчитать, какое воздействие на него оказали доходы и расходы. Или вам важно понять, почему просела рентабельность собственного капитала. Тогда исследуйте, какой вклад в процесс внесли прибыль на рубль активов и структура пассивов.

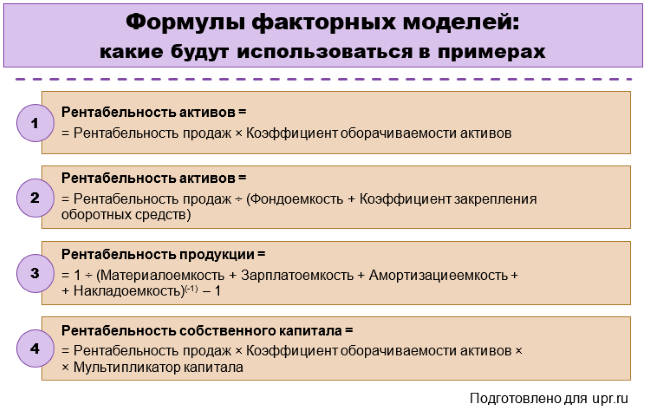

Предлагаем скачать Excel-файл. В него встроили четыре формулы для анализа рентабельности активов, продукции и собственного капитала.

Вот три вопроса, ответы на которые понадобятся, чтобы провести подобные расчеты.

Первый. Что такое факторная модель.

Это формульная взаимосвязь между основным показателем, который вы анализируете, и теми, что на него влияют.

Откуда ее взять? Есть готовые варианты. К примеру, факторные модели DuPont для рентабельности активов и собственного капитала. Вот они:

Рисунок 1. Факторные модели DuPont для рентабельности активов и собственного капитала

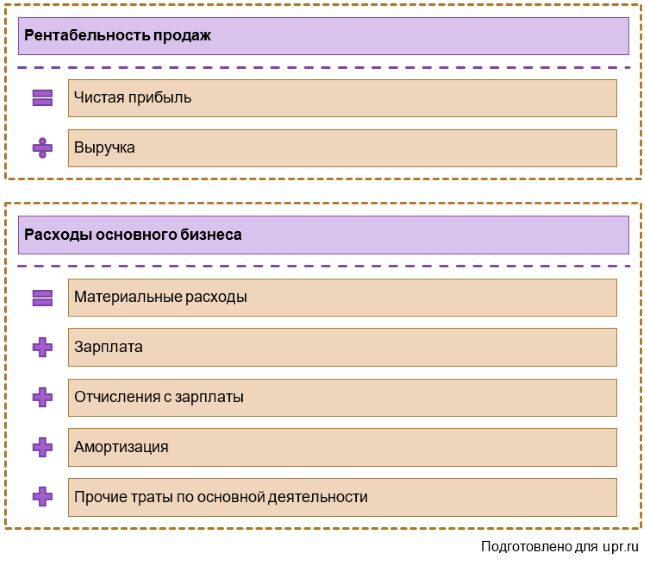

Можно составить зависимость самим. Иногда это несложно. Особенно, если отталкиваться от базовой формулы расчета показателя. Приведем два простых примера, основанных на таком подходе:

Рисунок 2. Примеры факторный моделей

Условимся называть искомое значение в формулах «результатом», а прочие показатели «факторами».

Второй. Почему иногда универсальной зависимости между результатом и факторами нет.

Потому что есть два типа факторного анализа:

- детерминированный;

- стохастический.

Примеры, которые привели выше, относятся к первому варианту. Их особенность в том, что взаимосвязь между показателями однозначна и работает для любой организации. Допустим, чистая прибыль выросла в два раза при неизменном значении выручки. Значит, рентабельность продаж тоже увеличится в два раза. По-другому не бывает.

Стохастический вариант предполагает: зависимость между результатом и факторами есть, но одинаково определить ее для всех компаний не получится. Например, индексация зарплаты способна поднять производительность труда работников. Но как соотносятся проценты повышения? Если заложим в расходы двукратный рост оплаты труда, то на сколько именно увеличится людская отдача?

Для каждой организации ответ свой. Более того, он свой даже для одного и того же предприятия, но в разные месяцы и годы.

Чтобы не усложнять, далее в статье все сведем только к детерминированным зависимостям.

Третий. Как посчитать влияние факторов на результат.

Для этого есть специальные методы. К примеру, метод цепных подстановок, абсолютных и относительных разниц. Это не полный перечень. Но знать все необязательно. В следующих частях материала расскажем теорию про два основных подхода и покажем примеры использования.

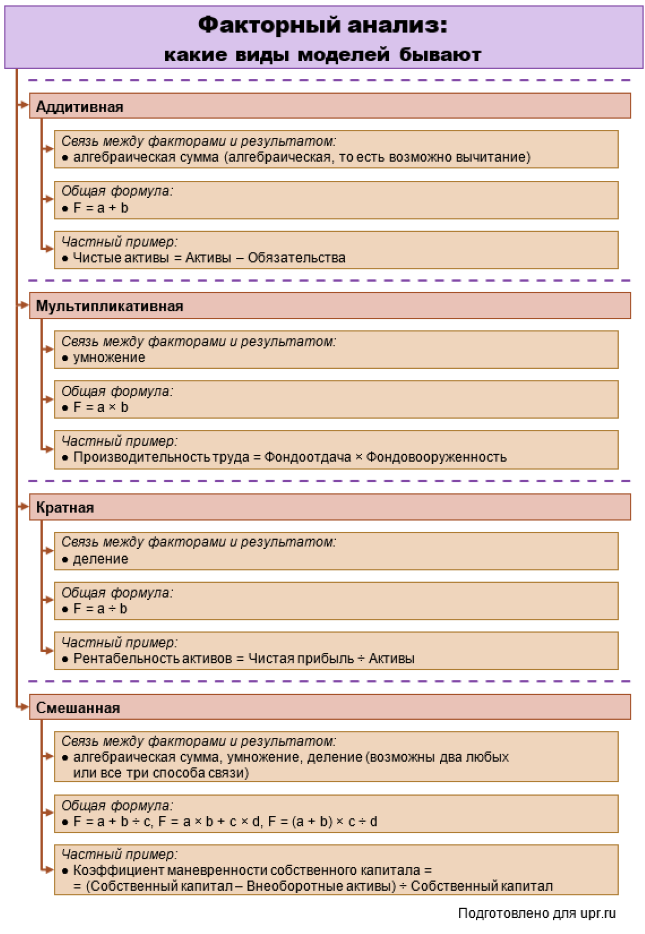

Модели и методы факторного анализа

Начнем с видов моделей. Они – это форма взаимосвязи между факторами. Выше приводили примеры, где показатели складывались, перемножались или делились один на другой. Это и определяет вид. Смотрите на схеме четыре возможных варианта.

Рисунок 3. Модели факторного анализа: какие бывают

Теперь расскажем про методы. То есть про то, как посчитать влияние факторных показателей на результирующий. Остановимся на двух подходах:

- цепные подстановки;

- абсолютные разницы.

Первый вариант хорош своей универсальностью. Подойдет для модели любого типа.

Второй отличается чуть большей простотой вычислений, однако используется с ограничениями. Пригодится, когда анализируете мультипликативные модели или смешанные мультипликативно-аддитивные.

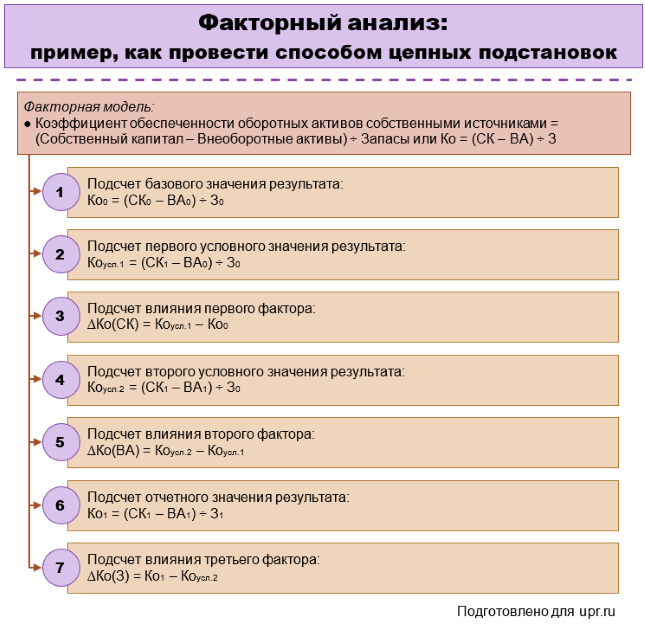

Схема действий для цепных подстановок такая:

- сначала подставляете в формулу значения базового периода. Так делаете для факторов и результата. Базовый период обозначим индексом 0. Это тот, что самый ранний по времени. Например, для факторного анализа изменений за 2020-2021 гг. цифры из 2020 г. – базовые;

- затем считаете первое условное значение результата. Для этого у первого фактора базовое значение меняете на отчетное. Индекс поменяется с нуля на единицу. Отчетные цифры – это величины из последнего по времени периода. В примере выше – из 2021-го;

- из полученного первого условного результата вычитаете базовый. Так находите влияние первого фактора;

- вычисляете второй условный результат. Для этого работаете со следующим фактором в модели – меняете его цифру с базовой на отчетную. Заметьте: первый фактор так и остается отчетным, его не трогаем;

- считаем разницу между вторым и первым условными результатами. Она показывает силу воздействия второго фактора;

- повторяем процесс до тех пор, пока все факторы в модели не окажутся с отчетными значениями.

Вот как это выглядит на практике:

Рисунок 4. Факторный анализ методом цепных подстановок: пример

Немного пояснений к схеме:

- значения результата называются условными потому, что в реальности компания их не достигает. Они нужны только для подсчета факторного влияния;

- условных значений на единицу меньше, чем факторов. В примере использовали трехфакторную модель. Условных результатов вышло два;

- главное – не перепутать что из чего вычитать. Сначала из первого условного вычитаем отчетную величину. Затем из второго – первое, из третьего – второе и т.д. Идем словно по цепочке от последнего к предыдущему. Отсюда и название подхода;

- для проверки правильности расчета сложите все факторные влияния. Сумма должна сравняться с изменением результата за анализируемый период. Если не получается, значит, закралась ошибка;

- главный недостаток метода – так называемый неразложимый остаток. Это взаимное влияние факторов друг на друга. Выражается в том, что оценка воздействия последнего фактора в модели всегда завышена. Причем, если поменять порядок смены базовых значений на отчетные, то станет иной и величина влияния. Например, если бы сначала меняли значения З, а не СК, то получили бы другие цифры. Это не ошибка. Это особенность, с которой в рамках цепных подстановок ничего не сделать. Если нужна повышенная точность, тогда используйте интегральный или логарифмический методы факторного анализа.

Но для них выше сложность реализации.

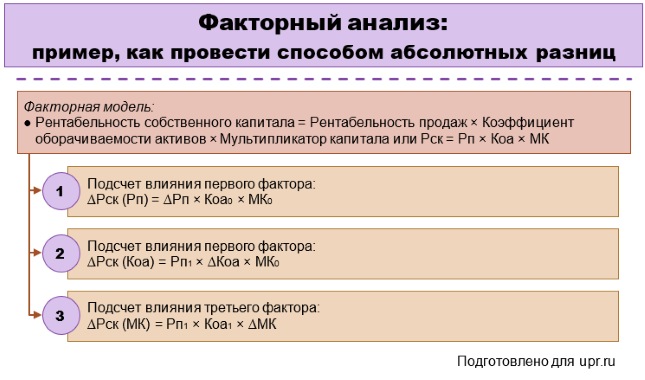

А вот этапы для способа абсолютных разниц:

- рассчитайте влияние первого фактора. Для этого включите в формулу его абсолютное изменение. Обозначим эту величину значком ∆. Считается как разница между отчетным и базовым значениями. Все остальные факторы должны быть с базовыми цифрами;

- определите воздействие второго фактора. Включайте в формулу его абсолютное изменение ∆. Фактор, который стоит слева от него в модели, берется с отчетным значением. Те, что находятся справа, пойдут с базовыми;

- повторите вычисления для третьего и последующих факторов, если они есть. Логика та же. Фактор, чье влияние оцениваем, включается как ∆. Стоящие от него слева как отчетные. Находящиеся справа как базовые.

Чтобы было понятнее, подготовили схему.

Рисунок 5. Факторный анализ показателя методом абсолютных разниц: пример

Согласитесь, этот подход проще, чем цепные подстановки. Все бы с ним хорошо, если бы не упомянутое выше ограничение в применении по типам моделей.

Хотя запутаться в подобных расчетах негде, однако есть смысл сделать проверку. Сложите все факторные влияния и сравните полученное с абсолютным изменением результата за период. Если сходится, значит, все правильно.

Как провести факторный анализ: пример

Теперь закрепим написанное расчетами для реальной компании. Понадобится ее финансовая отчетность. А еще нужно определиться с моделями.

Будем основываться на цифрах из баланса и отчета о финансовых результатах за 2021 г. для ПАО «КАМАЗ». Воспользуемся четырьмя факторными моделями. Их формулы показали на схеме. Первая и последняя – это простая и расширенная формулы DuPont.

Рисунок 6. Формулы факторный моделей, которые используются в примерах

Анализируем рентабельность активов по двухфакторной модели

Исходные данные и расчетные значения свели в таблицу. Так как модель мультипликативная, то применили способ абсолютных разниц.

Показатель, млн руб. (если не указано иное)

– активы на начало года

– активы на конец года

– чистая прибыль (убыток)

– рентабельность (убыточность) активов (Ра), %

– рентабельность (убыточность) продаж (Рп), %

– коэффициент оборачиваемости активов (Коа), ед.

Факторное влияние на рентабельность активов, %:

∆Ра = ∆Ра(Рп) + ∆Ра(Коа)

Суммарное влияние факторов 1,61 соответствует абсолютному изменению рентабельности активов за 2019-2020 гг. Значит, ошибки в расчетах нет. Есть смысл перейти к анализу цифр. Вот краткие выводы:

- за год предприятие ушло от убыточности активов к их рентабельности. В чем главная причина? Во влиянии рентабельности продаж. За счет нее показатель прирос на 1,57%. Она характеризует, сколько чистого финансового результата содержится в одном рубле выручки. Когда увеличивается, это означает: доходы компании прирастают быстрее, чем расходы. Так происходит за счет оптимизации последних, грамотной ценовой политики, стабильного спроса на продукцию предприятия;

- оборачиваемость ресурсов тоже внесла положительный вклад в изменение рентабельности активов. Правда, он в разы меньше – 0,04. Выходит, с точки зрения управления имуществом предприятию есть куда расти. В 2020-м прирост выручки с каждого рубля, вложенного в активы, оказался всего 5 копеек. Отлично, что он был. Однако, возможно, стоит поискать резервы для дальнейшего улучшения ситуации.

Анализ по первой модели рассказал о трех особенностях функционирования компании:

- в 2020-м она попала в зону чистой прибыли за счет оптимального соотношения между совокупными доходами и расходами;

- в этом же году немного выросла эффективность управления активами или ресурсоотдача;

- вместе эти факторы определили рост рентабельности активов на 1,57%.

Оцениваем рентабельность активов по трехфакторной модели

По проведенным расчетам заметили: доходная отдача от активов у ПАО «КАМАЗ» не столь велика. Посмотрим, какая их составляющая «проседает» в этом отношении особенно сильно. Поможет трехфакторная модель. Цифры по ней находятся в таблице. Для определения факторного влияния применили способ цепных подстановок, так как абсолютные разницы для модели данного смешанного типа не подходят.

Показатель, млн руб. (если не указано иное)

– внеоборотные активы на начало года

– внеоборотные активы на конец года

– оборотные активы на начало года

– оборотные активы на конец года

– рентабельность (убыточность) активов (Ра), %

– рентабельность (убыточность) продаж (Рп), %

– фондоемкость (Фе), руб./руб.

– коэффициент закрепления оборотных средств (Кз), руб./руб.

Факторное влияние на рентабельность активов, %:

– коэффициента закрепления оборотных средств

∆Ра = ∆Ра(Рп) + ∆Ра(Фе) + ∆Ра(Кз)

Знаки влияния фондоемкости и закрепления оборотных средств показывают, какая именно часть активов в 2020-м использовалась менее эффективно. Минус у Фе говорит, что это внеоборотные активы. Почему так? Потому что их стоимостное увеличение обогнало прирост выручки. Выходит, чтобы заработать 1 руб. дохода от основной деятельности в 2020-м требовалось больше зданий, оборудования, транспорта и т.п.

В отношении оборотных активов ситуация иная: они тоже увеличились, но выручка приросла значительнее. Выходит, отдача с каждого вложенного в них рубля стала больше.

Факторный анализ предприятия. Этапы проведения. Методы

Все хозяйственные процессы деятельности предприятий взаимосвязаны и взаимообусловлены. Одни из них напрямую связаны между собой, некоторые проявляются косвенно. Таким образом, важным вопросом в экономическом анализе является оценка влияния фактора на тот или иной экономический показатель и для этого используют факторный анализ.

Факторный анализ предприятия. Определение. Цели. Виды

Факторный анализ относится в научной литературе к разделу многомерного статистического анализа, где оценку наблюдаемых переменных проводят с помощью ковариационных или корреляционных матриц.

Факторный анализ впервые стал применяться в психометрике и в настоящее время используется почти во всех науках начиная от психологии и кончая нейрофизиологией и политологией. Основные концепции факторного анализа были определены английским психологом Гальтоном и затем развиты Спирменом, Терстоуном, Кеттелом.

Можно выделить 2 цели факторного анализа:

— определение взаимосвязи между переменными (классификация).

— сокращение числа переменных (кластеризация).

Факторный анализ предприятия – комплексная методика системного изучения и оценки воздействия факторов на величину результативного показателя.

Можно выделить следующие виды факторного анализа:

- Функциональный, где результативный показатель определен в виде произведения или алгебраической суммы факторов.

- Корреляционный (стохастический) – связь между результативным показателем и факторами являются вероятностой.

- Прямой / Обратный – от общего к частном и наоборот.

- Одноступенчатый/многоступенчатый.

- Ретроспективный/ перспективный.

Остановимся на первых двух более подробно.

Для того, чтобы можно было провести факторный анализ необходимо:

— Все факторы должны быть количественными.

— Число факторов в 2 раза больше чем результативные показатели.

— Однородная выборка.

— Нормальное распределение факторов.

Факторный анализ осуществляется в несколько этапов:

1 этап. Отбираются факторы.

2 этап. Факторы классифицируются и систематизируются.

3 этап. Моделируется взаимосвязь между результативным показателем и факторами.

4 этап. Оценка влияния каждого фактора на результативный показатель.

5 этап. Практическое использование модели.

Выделяются методы детерминированного факторного анализа и методы стохастического факторного анализа.

Детерминированный факторный анализ – исследование, в котором факторы влияют на результативный показатель функционально. Методы детерминированного факторного анализа – метод абсолютных разниц, метод логарифмирования, метод относительных разниц. Данный вид анализ наиболее распространен в силу своей простоты применения и позволяет понять факторы, которые необходимо изменить для увеличения / уменьшения результативного показателя.

Стохастический факторный анализ – исследование, в котором факторы влияют на результативный показатель вероятностно, т.е. при изменении фактора может быть несколько значений (или диапазон) результирующего показателя. Методы стохастического факторного анализа – теория игр, математическое программирование, множественный корреляционный анализ, матричные модели.

Если вам понравилась статья оставляйте комментарии и подписывайтесь на рассылку по современным методам экспресс оценки финансового анализа на предприятии.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Источник: finzz.ru