Как быть если невозможно узнать, как оплачивало физлицо, соответственно необходимо ли пробивать чек?

В законе 54-ФЗ указано, что ККТ применяется всеми организациями и индивидуальными предпринимателями при осуществлении ими РАСЧЕТОВ (Источник — ст. 1.2, Федеральный закон от 22.05.2003 N 54-ФЗ (ред. от 03.07.2016)).

Согласно абз. 18 ст. 1.1 Закона N 54-ФЗ для целей Закона N 54-ФЗ расчеты — прием или выплата денежных средств с использованием наличных и (или) электронных средств платежа за реализуемые товары, выполняемые работы, оказываемые услуги.

Согласно разъяснению Банка России под ЭСП понимаются (расчетные (дебетовые), кредитные и предоплаченные банковские карты) и другие средства и (или) способы, позволяющие потребителям составлять, удостоверять и передавать распоряжения в целях осуществления перевода денежных средств в рамках применяемых форм безналичных расчетов (например: системы дистанционного обслуживания «банк-клиент», так называемые электронные кошельки) (Источник — Статья: Об использовании электронных средств платежа («Официальный сайт Банка России», 2017) ).

Как пробить чек по предоплате с зачетом предоплаты БИФИТ Касса (оплата на расчетный счет от физ лиц)

Согласно официальному разъяснению Минфина России Федеральным законом N 54-ФЗ не предусмотрено особых условий (исключений) в отношении применения ККТ для пользователя (продавца) при оплате покупателем товара посредством платежного поручения через кредитную организацию.

То есть, по мнению Минфина и ФНС России, даже при оплате покупателем товара посредством платежного поручения через кредитную организацию при осуществлении расчета пользователь обязан выдать кассовый чек (Источник — Вопрос: . О применении ККТ при осуществлении безналичных расчетов через расчетный счет организации. (Письмо Минфина России от 28.04.2017 N 03-01-15/26324) )

Аналогичное мнение высказано в интервью чиновника ФНС.

В то же время некоторые эксперты по данному вопросу высказывали другое мнение:

ККТ не применяется, если денежные расчеты в оплату товаров, заказываемых в интернет-магазине с сайта организации, осуществляются без использования платежных карт через кредитные учреждения (посредством безналичных расчетов) с последующим зачислением денежных средств на расчетный счет торговой организации (Источник — Статья: Интернет-расчеты и ККТ: основные тезисы, проблемы и пути решения (Денисова М.О.) («Торговля: бухгалтерский учет и налогообложение», 2017, N 3)

Обзор подготовлен специалистами Л инии Консультирования ГК «Земля-СЕРВИС»

Источник: zemser.ru

Правила оформления и выдачи кассового чека

Юридические лица и ИП при любых расчетных операциях обязаны применять контрольно-кассовую технику. Освобождены от ККТ только некоторые представители бизнеса. Правила применения онлайн-касс часто меняются и дополняются. В связи с этим меняются требования к оформлению и выдаче кассовых чеков и БСО (бланков строгой отчетности). 2021 год не стал исключением.

В статье разбираемся, какие изменения произошли в работе с ККТ, какие появились требования к номенклатуре товаров и как предпринимателям оформлять кассовые чеки по новым правилам.

Законодательная база

Так что же изменилось в 2021 году?

В 2021 году произошли два серьезных изменения:

- С 1 февраля 2021 года все ИП обязаны указывать в кассовом чеке полное наименование товара (услуги), его количество, стоимость за единицу и общую стоимость. Данная ответственность предусмотрена частью 17 статьи 7 290-ФЗ. Ранее достаточно было простых слов «товар» или «услуга» и общей стоимости.

Название товара/услуги должно быть конкретным, понятным и полностью описывать предмет взаиморасчета. Длина строки не должна превышать 128 символов с учетом пробелов. Допускается использование артикулов. Можно указывать наименование по классификатору ОКПД 2 (письмо Минфина от 04.08.2017 № 03-01-15/49971).

Например, «Ремонт автомашины» слишком общее понятие, лучше конкретизировать – «Ремонт кузова», «Замена тормозных колодок».

Или «холодильник» – покупатель вряд ли поймет, какую именно технику он купил, поэтому формируйте чек с таким наименованием – «Холодильник Бирюса бел. 4-камерный».

Это значит, что предпринимателям необходимо вести номенклатуру товаров.

Как соблюсти данное требование на практике?

Вам необходимо самостоятельно создать базу товаров в кассе. Это можно сделать несколькими способами:

- Загрузка из файла Excel или CSV через личный кабинет кассы.

- Ввод каждой позиции вручную, поштучно.

- Загрузка из товароучетной системы.

- Загрузка номенклатуры товаров из электронных накладных (при продаже маркированных товаров и алкоголя).

Какой способ поддерживает ваша касса, зависит от вида ККТ (смарт-терминал или фискальный аппарат) и кассовой программы.

Подробно о том, как создать базу товаров в кассе и заносить наименование товара в чек, мы писали в нашей статье.

- С 6 августа 2021 года при регистрации или перерегистрации кассы все предприниматели должны подключать фискальный накопитель (ФН) с ФФД 1.2. Это новый формат фискальных документов, поддерживающий режим маркировки.

ФН со старыми форматами, которые были зарегистрированы в ФНС до 6 августа 2021 года, продавцы могут использовать до окончания срока их действия (п. 8.1 статьи 1.2 54-ФЗ).

Изменения внесены законом 283-ФЗ и нужны для упрощения передачи данных о маркированной продукции в налоговую.

- версия форматов фискальных документов,

- признак применения ККТ только при осуществлении расчетов с использованием электронных средств платежа в сети «Интернет»,

- результаты проверки кода маркировки товара, подлежащего обязательной маркировке, в системе «Честный знак»:

- [М+] проверка кода прошла удачно;

- [М-] код не прошел проверку и, возможно, товар – подделка;

- [М] товар не успел пройти проверку: не работал Интернет в момент продажи или касса работает в автономном режиме (без Интернета). Тогда код товара можно проверить в мобильном приложении «Честный знак».

Правила выдачи и оформление кассового чека в 2021 году

Согласно закону 54-ФЗ продавец обязан пробивать чек в момент расчета за товар и выдавать его покупателю на бумажном носителе, либо в электронной форме.

- Если при получении бумажного чека в магазине покупатель просит копию чека в электронном виде, продавец должен ее предоставить. Для этого кассир вводит данные клиента (номер телефона или e-mail) во время формирования фискального документа, а кассовое ПО автоматически заносит их и электронную почту магазина в чек.

- При продаже количество товаров указывается в штуках, килограммах, штуках, метрах и т. д. Но каждая товарная единица маркированного товара прописывается отдельно, реквизит «количество предмета имеет значение единицы – «1». При продажах работ, услуг, при внесении аванса, уплате процентов, количество предмета расчета также – «1».

- Если в момент оплаты наименование товара еще неизвестно, надо пробить чек со способом расчета «аванс». Когда товар и его количество будут определены, пробивается второй чек со способом расчета «полный расчет».

- Если во время кассовой операции, чек пробит с ошибкой по вине сотрудника или покупатель захотел сделать возврат товара, надо сформировать чек возврата. Для этого на кассе создается чек с признаком расчета «возврат прихода», затем делается возвратная операция в ОФД с данными из неправильного чека и оформляется приход с нужными реквизитами.

- Если чек вообще не был выдан (ошибка сотрудника, сбой в работе кассы или другие проблемы), надо оформить чек коррекции с указанием реквизитов неправильного платежного документа.

- Если вы продаете товар по предоплате, на условиях отсрочки или рассрочки, наименование должно быть идентичным во всех чеках на каждый расчет по этому товару.

- Продавцы – неплательщики НДС вправе не указывать в кассовом чеке ставку и сумму налога. Это необязательный реквизит для них. Вместо этих данных они указывают реквизит «НДС не облагается». Реквизит «Сумма расчета по чеку без НДС» указывается в любом случае.

Нужно помнить, что если организация получает на расчетный счет денежные средства от покупателей (клиентов) — физических лиц (не индивидуальных предпринимателей) за товары, работы и услуги, то эта организация обязана применять ККТ (контрольно-кассовую технику) и оформлять кассовые чеки. Сделать это необходимо не позднее момента выдачи товара покупателю, начала выполнения работ или оказания услуг.

Обязательные реквизиты кассового чека в 2021 году

Все требования к чеку перечислены в статье 4.7 закона 54-ФЗ. В соответствии с действующим законодательством, правильно оформленный кассовый чек должен содержать более 20 реквизитов:

Номера смены и чека

Дата и время совершения кассовой операции

- для магазина ─ почтовый индекс и адрес

- для транспорта ─ наименование и номер транспортного средства, адрес организации (ИП)

- при расчетах в Интернете ─ адрес сайта

Данные продавца: название компании или ФИО ИП, ИНН, налоговый режим

приход или расход, то есть продажа или возврат

Наименование товаров, работ, услуг, их количество, цена за единицу и общая стоимость с указанием скидок и наценок (если есть), с указанием ставки НДС (если облагаются НДС)

ставка НДС не указывается, если клиент освобожден от оплаты НДС, и при расчетах за товары, которые не облагаются НДС

Сумма расчета с отдельным указанием ставок и сумм НДС по этим ставкам

наличная или безналичная

ФИО кассира, или лица, осуществившего расчет

исключения – расчеты через Интернет и автоматические устройства

Регистрационный номер контрольно-кассового аппарата

Заводской номер фискального накопителя (ФН)

Фискальный признак документа

Сайт ФНС nalog.ru

адрес сайта, где можно проверить чек

Номера мобильного телефона или адрес e-mail клиента

если надо выдать электронный чек

Адрес e-mail продавца

если надо выдать электронный чек

Фискальный признак сообщения (данных)

для кассового чека или БСО, хранимых в фискальном накопителе или передаваемых оператору фискальных данных)

Название ОФД. Адрес сайта ОФД

содержит сведения о покупке (дата и время платежа, порядковый номер фискального документа, признак расчета, сумма расчета, заводской номер ФН, фискальный признак документа);

любой покупатель может отсканировать QR-код и с помощью бесплатного мобильного приложения «Проверка кассового чека в ФНС России» получить информацию о добросовестности продавца и подлинности чека.

Номер версии ФФД

для электронной формы

Признак способа расчета

может не включаться в печатную форму при полном расчете, а в электронный чек — при полном расчете и только в ФФД 1.05

Код формы фискального документа

для электронной формы

реквизит включает идентификационный код для товаров, которые подлежат обязательной маркировке;

надо применять по истечении трех месяцев после вступления в силу документа о введении обязательной маркировки относительно данного товара

для подакцизной продукции

Регистрационный номер таможенной декларации

при расчетах за импортный товар

Обязательные реквизиты кассового чека для определенных случаев

Для некоторых видов деятельности, например для платежных агентов и ломбардов, предусмотрены дополнительные реквизиты, например:

- Ломбарды, пункты приема лома и другие организации, которые принимают товар и отдают за него деньги, указывают в чеке признак расхода и возврат расхода.

- При продаже маркированного товара, в чеке должен отражаться признак маркировки в виде буквы [М].

- Платежные агенты, т.е. организации, работающие по агентскому договору и принимающие платежи от физических лиц в пользу третьих лиц, указывают признак агента.

Если расчеты происходят между двумя организациями, двумя ИП или организацией и ИП, в электронных чеках необходимо указать название компании-покупателя (или ФИО ИП) и ИНН покупателя.

Все реквизиты, содержащиеся на бумажном кассовом чеке, должны быть четкими и легко читаемыми как минимум полгода со дня их выдачи.

Необязательные реквизиты

- номер смены (тег 1038),

- номер чека за смену (тег 1042),

- адрес сайта ФНС (тег 1060)

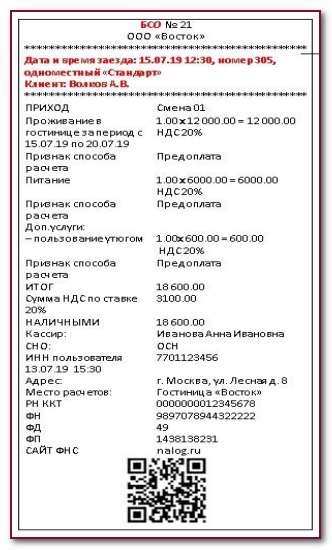

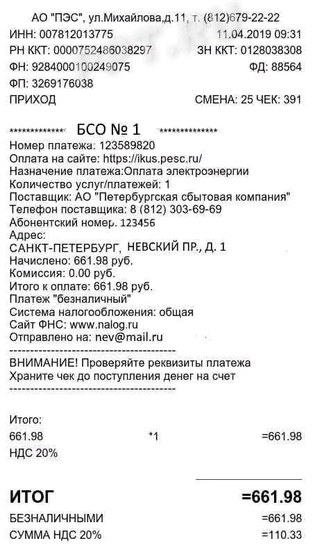

БСО

Бланк строгой отчетности – это фискальный документ, который по значимости равен кассовому чеку. К нему предъявляются такие же требования, как и чеку ККТ.

С 1 июля 2019 года БСО печатаются только через онлайн-кассу или формируются в электронной форме. Использовать старые бумажные бланки запрещено. Их выдают клиентам только предприниматели, освобожденные от ККТ – ИП на патенте, осуществляющие определенные виды деятельности (п. 2.1 ст. 2 54-ФЗ) или ведущие расчеты в отдаленных и труднодоступных местностях.

БСО применяют при оказании услуг. Его реквизиты не отличаются от реквизитов кассового чека.

БСО вместе с чеком ККТ обязаны выдавать продавцы билетов на общественный транспорт, ломбарды, турфирмы и другие предприниматели. Для них разработаны бланки установленной формы.

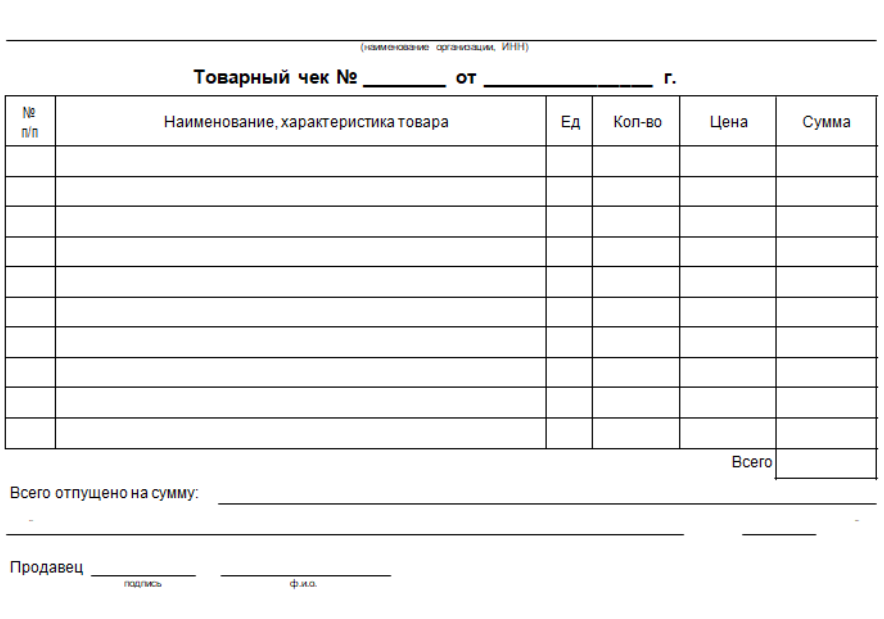

Правила выдачи и оформление товарного чека

Иногда для подтверждения оплаты товара продавец выдает квитанцию клиенту в виде товарного чека. Когда выдается товарный чек:

- Вместо чека ККТ – в определенных случаях. Случаи такие же, как и для БСО – ИП на патенте, осуществляющие определенные виды деятельности (п. 2.1 ст. 2 54-ФЗ) или ведущие расчеты в отдаленных и труднодоступных местах. Товарный чек выдается со всеми обязательными реквизитами.

- Вместе с кассовым чеком при продаже некоторых товаров. Продавец должен предоставить по требованию покупателя товарный чек, если в кассовом чеке указана неполная информация относительно следующих видов товаров: стройматериалов и изделий, мебели, ткани, одежды, меховых товаров, обуви, технически сложных бытовых товаров, животных и растений. Основание – Постановление Правительства РФ № 2463 от 31.12.2020 г.

Пример оформления товарного чека

В товарном чеке, выдаваемом без кассового, указываются следующие обязательные реквизиты:

- Наименование «Товарный чек»

- Порядковый номер

- Дата, время и место (адрес) формирования

- Наименование организации (ФИО ИП)

- ИНН организации (ИП)

- Система налогообложения, применяемая при расчете

- Признак расчета

- Наименование и количество оплачиваемых товаров/услуг;

- Цена за единицу с учетом скидок и наценок, стоимость с учетом скидок и наценок и с указанием ставки НДС

- Сумма расчета с отдельным указанием ставок и сумм НДС по этим ставкам

- Форма расчета

- Сумма оплаты наличными или в безналичном порядке

- Должность, фамилия лица, осуществившего расчет, оформившего товарный чек и выдавшего его покупателю

- Личная подпись лица, выдавшего товарный чек (для расчетов в отдаленных и труднодоступных местностях)

Предприниматель может использовать правильно заполненный товарный чек со всеми требуемыми реквизитами для фиксации расходов.

Товарные чеки, выдаваемые вместе с кассовым чеком, должны содержать:

- Наименование «Товарный чек»

- Дату продажи товара

- Наименование организации (ФИО ИП)

- Наименование проданного товара (в отдельной строке, без обобщений)

- Количество, цену и стоимость каждого проданного товара с указанием единиц измерения

- Суммарная стоимость (цифрами и прописью)

- Должность, ФИО и подпись лица, продавшего товар

Товарный чек не является документом строгой отчетности. Оформляется в двух экземплярах: для покупателя и продавца. Для защиты от неправомерных действий пустые строки чека перечеркиваются.

Приобрести бланки товарных чеков можно в интернет-магазинах.

Налоговые проверки

Правильность применения ККМ контролируют представители ФНС России с помощью налоговых проверок : выездных или удаленных. Весь 2020 год проверок не было, но с 1 января 2021 года они возобновились.

На месте инспекторы отслеживают факт применения кассовых аппаратов, факт выдачи бумажных кассовых чеков (БСО) при наличных расчетах. Проверяют образцы товарного чека, правильность и полноту и обязательных реквизитов чека ККТ (БСО), правильность сдачи через ЭДО бухгалтерской отчетности, а также все ли документы, отправленные через ЭДО, подписаны действующими квалифицированными электронными подписями.

Также проверяют соблюдение кассовой дисциплины:оформление приходных кассовых ордеров (ПКО), расходных кассовых ордеров (РКО), кассовой книги, платежных ведомостей и др. Приходный ордер не является заменителем чека: он оформляет факт поступления наличности в кассу организации, а чек – факт получения денег от клиента, учитываемых через ККТ.

Для предпринимателей действует упрощенный порядок для соблюдения кассовой дисциплины. Им не нужно формировать кассовые документы и достаточно только оформлять ведомости при выплате зарплат.

Штрафы за нарушение требований к кассовому чеку

Об ошибках в чеках, особенно на неполное наименование товара, налоговикам чаще всего жалуются покупатели. За выдачу чека без обязательных реквизитов, а также за ошибки в реквизитах, нарушители будут наказаны административным штрафом (ч.4 ст.14.5 КоАП):

- ИП и должностные лица – от 1 500 до 3 000 рублей,

- организации – от 5 000 до 10 000 рублей.

Штраф за невыданный чек для ИП составляет 2000 руб. (ч. 6 ст. 14.5 КоАП РФ).

Штраф за неприменение или отсутствие кассового аппарата (ч. 2 ст. 14.5 КоАП РФ):

- для ИП и должностных лиц – от 25% до 50% суммы расчета без ККТ, но не менее 10 000 рублей,

- для организаций – от 75% до 100% суммы расчета без ККТ, но не менее 30 000 рублей.

За повторную выручку без чека на сумму 1 млн и более рублей грозит приостановка деятельности организации на срок до 90 дней или дисквалификацию руководителя на два года.

Кроме того, предусмотрено наказание за несоблюдение сроков и порядка хранения фискальных документов. Также не забывайте, что БСО – это первичный документ, и за его отсутствие могут быть наложены штрафы по статье 120 НК РФ.

Источник: litebox.ru

Нужен ли чек, если оплата за юр лицо поступила от физ лица

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Нужен ли чек, если оплата за юр лицо поступила от физ лица». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

Содержание

Когда организации в безналичном порядке получают оплату от физических лиц, которые не являются ИП, ККТ применяется при любых разновидностях расчетов: с использованием электронных средств платежа и без них.

Что о деле говорят юристы

ВС РФ занял позицию суда первой инстанции, справедливо расценив многократность перечислений денежных средств между сторонами спора, а также наличие хозяйственных правоотношений между юридическими лицами, указал юрист Европейской юридической службы Евгений Иванов.

Этим определением ВС РФ дал указание нижестоящим судам более глубоко исследовать вопросы, если ситуация касается неоднократных платежей, добавил Андрей Саунин, адвокат, руководитель Saunin Law Practice.

«Это важный сигнал для россиян, которые привыкли давать в долг без составления документов. Правовой риск того, что взыскать по основанию неосновательного обогащения ничего не выйдет, стал ещё весомее. Рекомендую озаботиться письменным оформлением возникающих или возникших отношений», — сказал он.

При выплате за другую организацию обязательно указывается назначение платежа, например, вот так: «Задолженность компании «Мир» по договору №78-98».

Порядок действий при оформлении выплаты одним юр. лицом за другое:

- Шаг 1 — фирма-должник отправляет контрагенту письмо-поручение, в котором просит внести за неё задолженность кредитору.

- Шаг 2 — контрагент, беря за основу письмо-поручение должника, переводит средства на счёт кредитору.

- Шаг 3 — контрагент отправляет фирме-должнику копию платёжного поручения (исполненного).

У контрагента должны остаться на хранении:

- просьба-поручение фирмы-должника;

- платёжное поручение (оригинал).

Как оформить оплату за другое юридическое лицо?

Законодательство не предусмотрело никакой специальной формы или типа документа, которым бы оформлялся рассматриваемый порядок расчетов. Однако для его проведения требуется договоренность между сторонами. Для этого компания, чьи обязательства будут оплачены, должна обратиться с письмом к руководителю той организации (или к предпринимателю), которая по его просьбе и произведет оплату.

Письмо составляется в свободной форме, однако в него в обязательном порядке нужно включить такие данные:

- наименование трех лиц:

- должника, за которого будет производиться оплата;

- плательщика (то есть адресата письма);

- того лица, кто получит денежные средства (кредитора должника);

Компании, которая составляет указанное письмо, рекомендуется расписать все обстоятельства и параметры как можно более подробно. А адресату письма, то есть организации-плательщику, стоит получить его оригинал.

Итак, основной документ для осуществления оплаты за другое юридическое лицо — письмо, образец которого представлен на следующем изображении.

Нужно ли подтверждение получателю

Иногда контрагент-получатель требует от плательщика, с которым его не связывают договорные обязательства, письмо о зачете платежа на должника, чтобы подстраховать себя от претензий со стороны перечисляющей компании. Такое действие оправдано, если в платежном документе приведены неполные данные, не позволяющие однозначно трактовать, за что получены деньги. Однако сам факт перечисления средств (с полной и точной расшифровкой за кого и в счет каких обязательств оплачивается) служит достаточным основанием для их зачета по должнику. Поэтому требовать такое письмо от постороннего, по сути, лица представляется излишним.

Более верным будет (если все же организация решит дополнительно обезопасить себя) взять письмо от своего контрагента – покупателя с просьбой разрешить произвести оплату не ему самому, а третьему лицу с подробным указанием, кто и за что именно, в каком размере уплатит.

Такой порядок и уже сложившаяся деловая практика показывают, что нет ничего страшного и незаконного, когда производится оплата третьим лицом. Это может быть даже удобно для сторон договора – денежные средства поступают быстрее, минуя дополнительные обороты по счетам участников, а при правильном оформлении, претензий не возникает ни у сторон, ни у налоговых инспекций.

Можно ли перевести деньги с расчетного счета ООО на карту физического лица

ООО может переводить деньги со своего расчетного счета на банковскую карту физ. лица. Вы вправе делать переводы как на карточку директора или любого сотрудника, так и на карты третьих лиц.

Возможны четыре варианта:

- Перевод зарплаты

- Перечисление подотчетной суммы

- Выдача займа

- Оплата товаров либо услуг физ. лица

Во всех случаях банк снимет комиссию, поэтому использование зарплатного проекта для выплаты зарплаты или корпоративной карты для перевода денег под отчет будет выгоднее. Например, Точка позволяет открыть сколько угодно корпоративных карт на всех тарифах.

Для перечисления зарплаты возможно использование специальной зарплатной карты либо любой другой банковской карты, открытой на имя сотрудника. При этом проценты на перевод заработной платы в рамках зарплатного проекта ниже.

Если деньги были переведены под отчет, то сотрудник обязан предоставить в бухгалтерию расходные ордера, подтверждающие использование выданных средств. При отсутствии чеков налоговая инспекция посчитает подотчетную сумму как доход работника и потребует оплатить с нее налог в размере 13%.

В перечень подотчетных статей, согласно положению ЦБ от 24.12.2004 № 266-П, попадают:

- Расходы, связанные с деятельностью ООО на территории РФ

- Представительские расходы и командировочные

- Иные расходы, не запрещённые законом РФ

Суды в своих решениях апеллируют к , в которой сказано, что налогоплательщик имеет право исполнять свое обязательство перед бюджетом и в безналичной форме, и наличными денежными средствами. Тем не менее, свое право платить налоги наличными, в том числе через своего представителя, организации, скорее всего, придется доказывать в суде.

Примерами в пользу налогоплательщика могут послужить определения Конституционного суда от 22.01.2004 № 41-О и ВАС РФ от 12.02.2009 № ВАС-1438/09. В последнем подтверждается право налогоплательщика осуществлять расчеты по налогам и сборам через законного или уполномоченного представителя (п. 1 ст. 26 Налогового кодекса РФ).

При этом из платежного документа должно быть ясно, что налог уплачен организацией за счет собственных денежных средств. То есть в платежном документе должны быть указаны наименование фирмы, ее и ИНН. Факт уплаты налога из собственных средств фирмы подтверждается, например, по которому представитель фирмы получил деньги для уплаты налогов за компанию.

Налоговые платежи разрешено уплачивать иными лицами

Третьи лица должны заполнять его в соответствии с Правилами, утвержденными Приказом Минфина России от 12.11.2013 № 107н. Это следует из абзаца первого пункта 7 статьи 45 НК РФ. По нашему мнению, в платежном поручении третье лицо должно указать информацию о себе как о плательщике.

Сведения о плательщике указываются в полях 8 «Плательщик», 60 «ИНН» и 102 «КПП». Однако в назначении платежа потребуется указать, что пользу какой организации, ИП или физического лица осуществляется платеж. Приведем образец заполнения. Однако стоит заметить, что, возможно, правила платежек в 2017 году скорректируют и предусмотрят особый порядок заполнения платежных поручений третьими лицами.

Юридическое лицо платит за физ.лицо

Для выделения информации о плательщике от иной информации, указываемой в реквизите «Назначение платежа», используется знак «//»; фамилию, имя, отчество физического лица, чья обязанность исполняется (для индивидуального предпринимателя — фамилию, имя, отчество (при его наличии) и в скобках — «ИП»; для нотариусов, занимающихся частной практикой, — фамилию, имя, отчество (при его наличии) и в скобках — «нотариус»; для адвокатов, учредивших адвокатские кабинеты, — фамилию, имя, отчество (при его наличии) и в скобках — «адвокат»; для глав крестьянских (фермерских) хозяйств — фамилию, имя, отчество (при его наличии) и в скобках — «КФХ») Обращаем внимание, что реестр к платежному поручению на общую сумму формируется только по распоряжениям о переводе денежных средств в счет исполнения обязанности физического лица по уплате налоговых платежей. 3.

Как оформить платежное поручение на оплату налога за другое юридическое лицо?

ООО «Альянс» должно перечислить в бюджет 18 155 руб. НДФЛ с зарплаты за февраль, но на его расчетном счете нет денежных средств, поэтому, по взаимной договоренности, за него перечисляет налог ООО «Волна». При заполнении платежки мы будем руководствоваться информацией ФНС РФ «О налоговых платежах, перечисленных иным лицом» и письмом ФНС РФ от 17.03.2017 № ЗН-3-1/1850.

Обратите особое внимание, что в полях «ИНН плательщика» и «КПП» надо указать ИНН и КПП организации, за которую платится налог (в нашем примере ООО «Альянс»), а в поле «Плательщик» указывается наименование того, кто платит (ООО «Волна»). В то же время, в поле «Назначение платежа» нужно указать ИНН и КПП того, кто платит (ООО «Волна»), а затем наименование организации, за которую осуществляется платеж (ООО «Альянс»). Информация о налогоплательщике отделяется от прочей информации знаком «//».

В поле «101» в данном случае никакой особенный статус плательщика не предусмотрен, он указывается в зависимости от статуса того, чья обязанность по уплате налога исполняется (ООО «Альянс»): 01 – при уплате за юрлицо.

В остальном платежное поручение при оплате налогов за другое юридическое лицо заполняется как обычно.

Оплата третьим лицом услуг, оказанных компании физическим лицом

опубликовано: 13.06.2016 Законом прямо предусмотрена возможность оплаты компанией услуг физического лица, третьим лицом.

Это следует из п. 1 ст. 313 ГК РФ, согласно которому исполнение обязательства может быть возложено должником на третье лицо, если из закона, иных правовых актов, условий обязательства или его существа не вытекает обязанность должника исполнить обязательство лично. В этом случае кредитор обязан принять исполнение, предложенное за должника третьим лицом. Договор возмездного оказания услуг (выполнения работ) не является обязательством, которое требует личного исполнения от должника.

Рекомендуем прочесть: Материальный ущерб после пожара что входит

Таким образом, обязательство может быть исполнено третьим лицом. При этом исполняющим обязательство может быть как юридическое лицо, так и физическое лицо. Исполнение обязательства

Осуществление оплаты через отделение банка с использованием платежного поручения

Согласно п. 5.1 Положения № 383-П при расчетах платежными поручениями банк плательщика обязуется осуществить перевод денежных средств по банковскому счету плательщика или без открытия банковского счета плательщика – физического лица получателю средств, указанному в распоряжении плательщика.

Платежное поручение составляется, принимается к исполнению и исполняется в электронном виде, на бумажном носителе (п. 5.4 Положения № 383-П).

Распоряжение о переводе денежных средств может передаваться в том числе с использованием электронного средства платежа (п. 5.8 Положения № 383-П). При этом в целях перевода денежных средств без открытия банковского счета кредитной организацией от плательщика – физического лица могут быть приняты наличные денежные средства (п. 1.4 Положения № 383-П).

ИП на агентском договоре со страховой компанией. Нужно ли ему применять кассу?

До 1 июля можно вместо чека выдавать бланк строгой отчетности — квитанцию № А7. Это правило распространяется на страховые организации, агентов-ИП и страховых брокеров только при оказании услуг физическим лицам. А вот с 1 июля применять кассу обязательно.

Юридическое лицо является торговым агентом и действует за счет принципала. Из поступивших на расчетный счет средств от покупателей удерживается вознаграждение, остальная сумма переводится принципалу. Нужно ли применять ККТ? Если да, то какую сумму пробивать?

Если агент действует от имени и за счет принципала, то в соответствии с разъяснениями Минфина, ККТ он применять не должен. Эта обязанность возникает у принципала. Подробнее об этом можно прочитать письмо от 04.09.2017 № 03-01-15/56619. Однако четких рекомендаций по поводу проведения таких операций до сих пор нет.

Компания является агентом при оказании услуг связи и работает от имени принципала. Нужно ли применять ККТ, если деньги за услуги связи переводятся с расчетного счета покупателя на расчетный счет агента?

Это зависит от того, является ли компания обычным или платежным агентом. Если платежным, то согласно закону 103-ФЗ, применять кассовую технику нужно. Если же компания является обычным агентом, то нет — выбивать чек должен принципал.

Несколько лет назад организация (образовательное учреждение) заключило с банком договор о приеме платежей от физических лиц. Оплата производится через банковские терминалы. Граждане предъявляют чеки из терминала — это служит подтверждением оплаты. Должна ли наша организация в этой ситуации применять кассу?

Размер комиссии за перевод физическому лицу от юридического зависит от того, через какой банк происходит перечисление. Процент может варьировать от 0,5 до 10% от общей суммы.

Важно: максимальная сумма комиссии не ограничивается

Например, в Сбербанке комиссия за перевод составляет 1,1% от суммы, но не менее 115 рублей за одну операцию. Комиссионный сбор не распространяется на выплату заработной платы, а также на социальные и страховые отчисления.

В ВТБ24 комиссия зависит от суммы перевода. Так, если вы отправляете до 6 млн рублей в месяц, банк возьмет 1% от операции. Переводы свыше этой суммы облагаются комиссией в 10%.

Важно: если у предприятия заключен договор с ВТБ о зарплатном проекте, то перечисление заработной платы сотрудникам не облагается комиссией.

Дополнительно за любой перевод на карту, который налоговая может принять за незадекларированный доход физического лица, нужно сделать 13% отчислений.

Взимаемая Сбербанком комиссия

Комиссия пересчитывается регулярно и зависит от варианта перевода денег и от суммы. Также размеры тарифов могут отличаться по разным регионам.

| Способ перечисления | Размер комиссии |

| Переводы через интернет или через мобильное приложение | 1% от суммы, при максимуме 500 рублей. |

| Терминал с помощью карты | 1,2% (макс. 500 руб.) |

| Банкомат, наличные | 2% (макс. 2 тысячи руб.) |

| Касса банка, картой | 2,5% (макс. 1,5 тысячи руб.) |

| Через кассира наличными | 3% (макс. 2,5 тысячи руб.) |

В отличие от юридических лиц, налоговые и благотворительные платежи осуществляются бесплатно. В любом случае Сбербанк устанавливает такие тарифы, чтобы они не били по кошелькам. Переслать деньги через онлайн-банкинг выгоднее, особенно если речь идет о крупных суммах.

Похожие записи:

- Перевозка детей автобусами по новым правилам в 2023 году

- Как подать анонимную жалобу в трудовую инспекцию?

- Договор дарения автомобиля (дарственная)

Источник: intelligent-auto.ru