Если условия, дающие право на применение УСН, нарушены, то организация должна отправить в Федеральную налоговую службу (подать в местное отделение) сообщение об утрате права на ведение деятельности по «упрощенке» и переходе на общую систему налогообложения — ОСН, или ОСНО.

Для формирования сообщения используется форма 26.2-2, которую утвердила ФНС Приказом от 2 ноября 2012 года № ММВ-7-3/[email protected] В нем приведен пример особого бланка формы, а также регламент по его заполнению.

Сообщение об утрате права на применение УСН должно содержать:

- полное название организации;

- налоговый период (код), которым завершилась работа по УСН;

- причины, по которым компания потеряла право на «упрощенку», с указанием ссылок на соответствующие статьи Налогового Кодекса РФ;

- ФИО, подпись налогоплательщика или лица, его представляющего, и дата.

Сроки подачи — сообщение необходимо предоставить в распоряжение ИФНС в течении 15 дней после истечения того налогового периода, в котором были нарушены условия применения к данной организации упрощенной системы налогообложения.

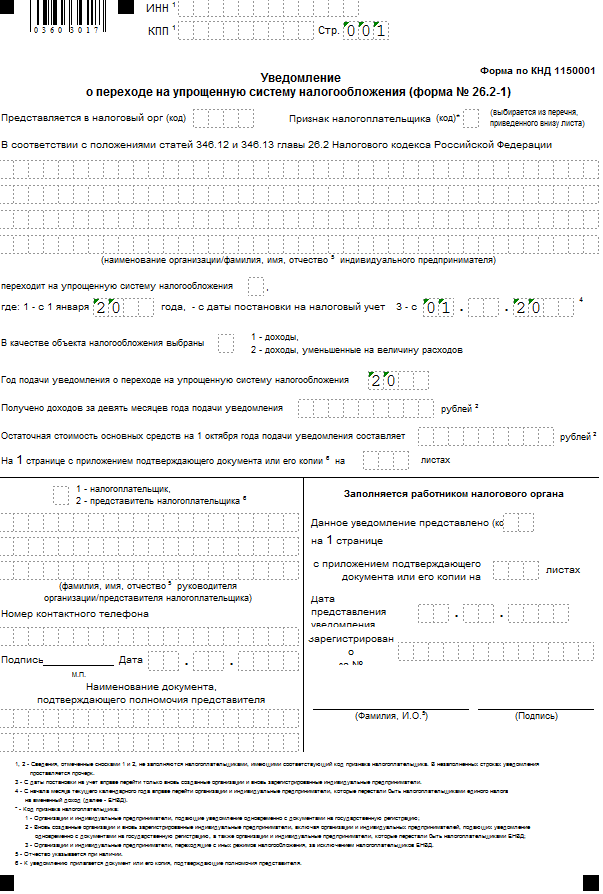

Правильно заполняем заявление для ИП при переходе с ЕНВД на УСН, форма № 26.2-1, по КНД 1150001.

Основные лимиты УСН

Условия, при которых налогоплательщик имеет возможность работать на упрощенке, изложены в ст. ст. 346.12, 346.13 НК РФ. Они действительны в текущем налоговом периоде, будут актуальны в дальнейшем, поскольку коэффициент-дефлятор по лимитам на УСН заморожен до 2021 года (см. ФЗ №243 от 03-07-16 г.).

- Численность компании не более 100 сотрудников.

- Стоимость ОС (остаточная) до 150 млн руб.

- Лимит по доходам налогового (отчетного) периода до 150 млн руб.

- Доля участия в основном капитале компании других юрлиц не должна превышать 25%.

- У компании не должно быть филиалов.

- Компания не должна заниматься определенными видами деятельности (банковская, страховая деятельность, ломбарды, добыча ископаемых ресурсов, работа нотариусов, адвокатская деятельность и пр. (ст. 346.12, п. 3)).

На заметку. Чтобы перейти на спецрежим со следующего года, нужно иметь объем выручки за 9 месяцев текущего не более 112,5 млн руб.

Если хотя бы одно из условий не соблюдается, хозяйствующий субъект право на применение упрощенки утрачивает.

Ограничения не касаются представительств компании, только филиалов (запрет аннулирован с 2021 года). Ограничения по доле участия не касаются НКО, потребкооперативов, хозобществ, особый порядок установлен для компаний, состоящих из вкладов общественных организаций инвалидов.

Руководство по заполнению формы 26.2-1

Разберем построчно, как заполнять форму. Укажем на различия, которые важно учесть при внесении данных об организациях и индивидуальных предпринимателях.

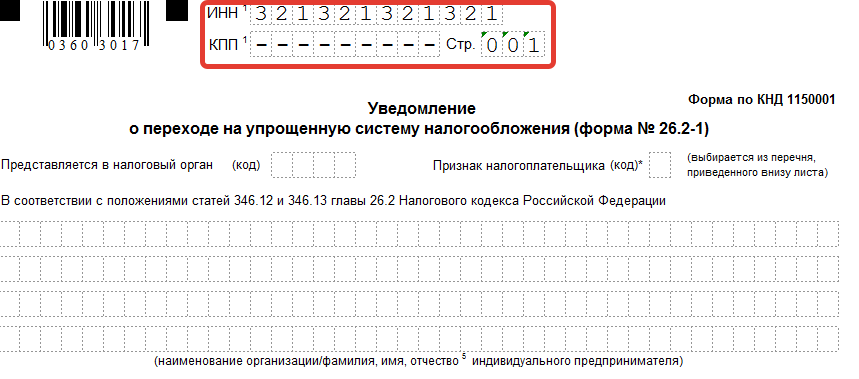

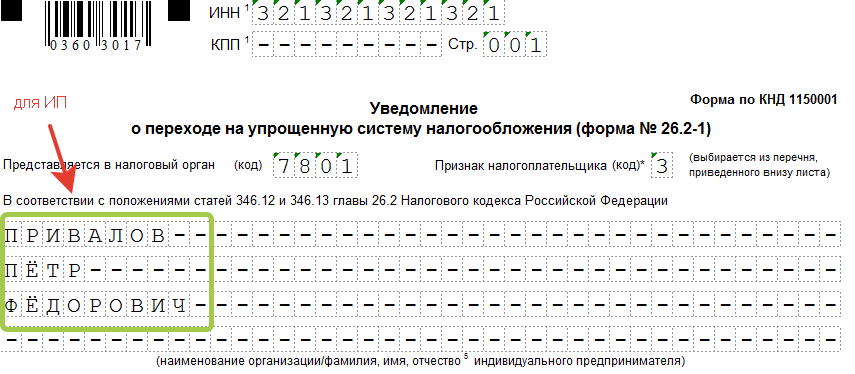

Шаг 1. ИНН и КПП

Впишите в строку ИНН — номер присваивается при регистрации фирмы или ИП. Предприниматели не вписывают КПП — код причины постановки на учет, так как попросту не получают его при регистрации. В этом случае в клетках ставятся прочерки.

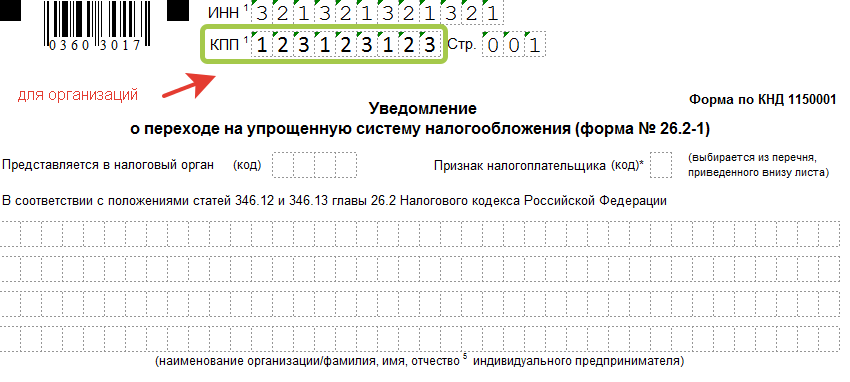

Если уведомление подает организация, КПП обязательно вписывают в заявление на переход на УСН 2021 (образец заполнения для ООО показывает, как заполняется окно формы «КПП»).

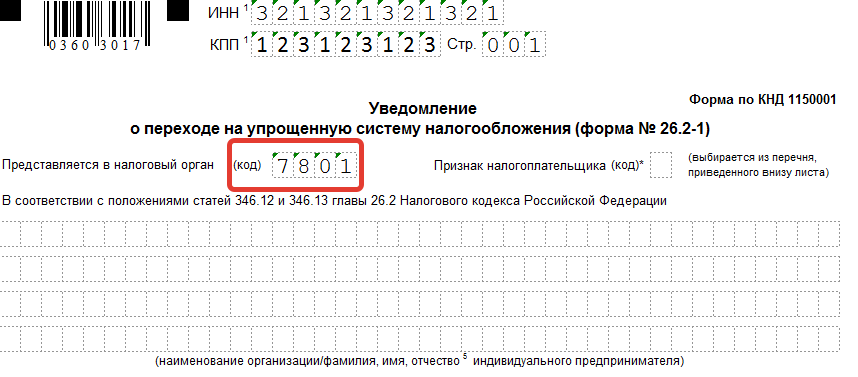

Шаг 2. Код налогового органа

За каждой ИФНС закреплен код, который указывают при подаче заявлений, отчетов, деклараций и прочих бумаг. Фирмы и ИП передают бланки в инспекцию по месту регистрации. Если вы не знаете код, то посмотрите его на сайте ФНС. На примере — код Межрайонной инспекции Федеральной налоговой службы № 16 по Санкт-Петербургу.

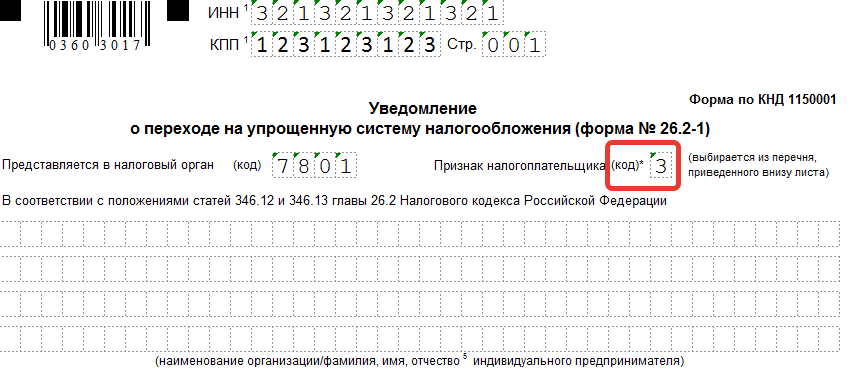

Шаг 3. Код признака налогоплательщика

Внизу листа приведен перечень цифр, обозначающих признак налогоплательщика:

- 1 ставится при подаче уведомления вновь созданным лицом вместе с документами на регистрацию;

- 2 — если лицо регистрируется вновь после ликвидации или закрытия;

- 3 — если существующее юрлицо или ИП переходят на УСН с иного режима.

Шаг 4. Название фирмы или Ф.И.О. ИП

У ИП в качестве основного идентификатора выступают фамилия, имя и отчество. Впишите их в заявление о переходе на УСН с 2021 года; образец заполнения для ИП показывает, что пустые клетки формы заполняются прочерками.

Если вы руководитель фирмы, то впишите полное наименование организации. Остальные ячейки заполните прочерками.

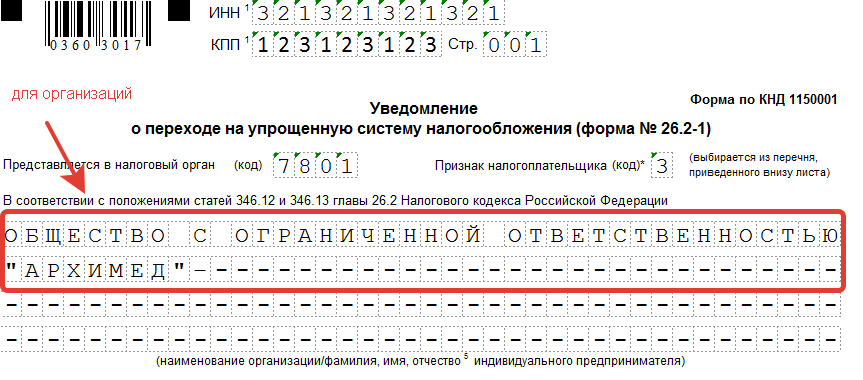

Шаг 5. Цифра в строке «переходит на упрощенный режим» и дата перехода

Укажите одно из трех значений. Снизу расшифровывается каждая из цифр:

- 1 — для тех, кто переходит на УСН с других режимов налогообложения с начала календарного года. Не забудьте вписать год перехода;

- 2 — для тех, кто впервые регистрируется как ИП или юрлицо;

- 3 — для тех, кто перестал применять ЕНВД и переходит на УСН не с начала года. Распространяется не на всех плательщиков ЕНВД. Чтобы перейти с ЕНВД на упрощенку в середине года, нужны основания. Например, прекратить деятельность, которая облагалась ЕНВД, и начать вести иной бизнес.

Шаг 6. Объект налогообложения и год подачи уведомления

Поставьте значение, соответствующее выбранному объекту налогообложения:

- УСН «Доходы» облагается по ставке 6% — вычитать расходы из налоговой базы нельзя. Регионы с 2021 года вправе понижать процентную ставку. Если выбрали этот вид объекта, ставьте 1;

- УСН «Доходы минус расходы» имеет ставку 15%, которую регионы вправе снижать до 5%. Из суммы дохода вычитаются понесенные расходы. Если выбор «Доходы минус расходы», ставьте 2.

Не забудьте указать год, в котором подаете уведомление.

Шаг 7. Доходы за 9 месяцев

Впишите величину доходов за 9 месяцев 2021 г., для организации она не может превышать 112 500 000 рублей для права применять упрощенную систему в будущем периоде. На ИП это ограничение не распространяется.

Шаг 8. Остаточная стоимость ОС

Остаточная стоимость ОС организации на 01.10.2019 не может превышать 150 000 000 рублей. Для ИП ограничения нет.

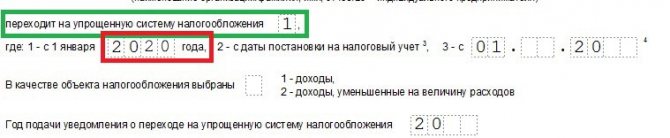

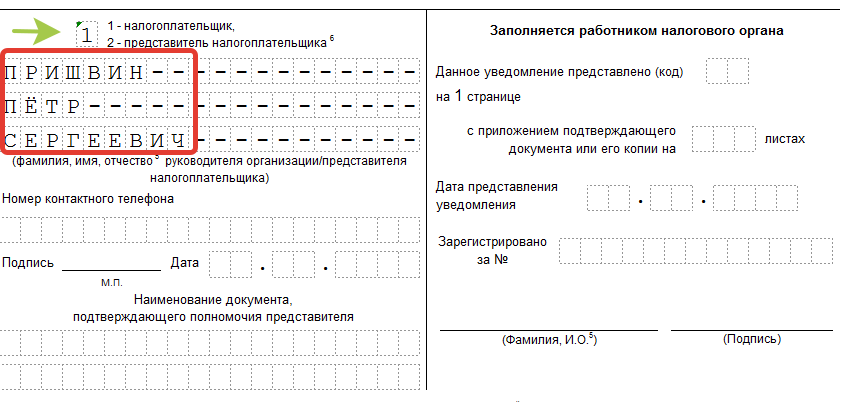

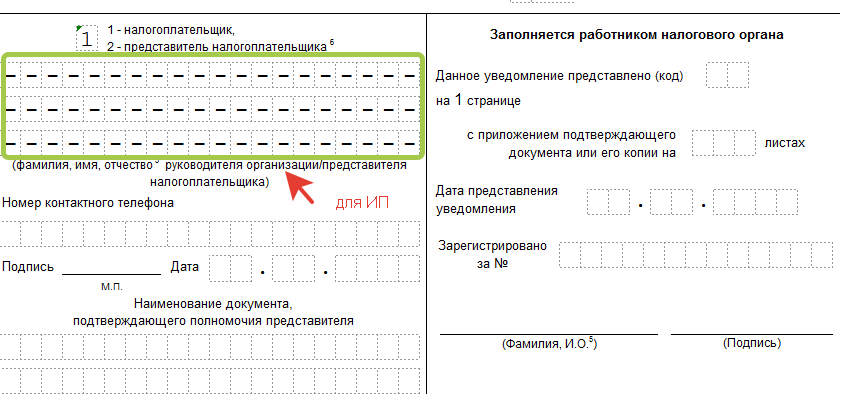

Шаг 9. Ф.И.О. руководителя фирмы или представителя

В заключительной части указывают Ф.И.О. руководителя фирмы или его представителя, который вправе подписывать бумаги по доверенности. Не забудьте указать цифрой, кто ставит подпись в форме:

- 1 — сам руководитель;

- 2 — доверенный представитель.

Предпринимателю фамилию в эту строку писать не нужно, поставьте прочерки.

Добровольная утрата права на УСН

Несмотря на выгоды этого налогового режима, иногда возникает необходимость расстаться с ним добровольно. Чтобы осуществить переход на другой режим, нужно уведомить ИФНС об отказе от работы на УСН, заполнив ф. 26.2-3 и передав ее в налоговую до 15.01 года, в котором планируется переход с ОСНО. Об этом говорится в ст. 346.13, п. 6 НК РФ.

Добровольно перейти можно не только на ОСНО, но и на ЕНВД, если вид деятельности компании дает такую возможность (НК РФ, ст. 346.26-2). Уведомление о переходе на вмененку необходимо подать в течение 5 дней (рабочих) с начала года.

Добровольно перейти с упрощенки на другой режим НО до истечения налогового периода нельзя, изменение налогового режима возможно только с начала года.

Пошаговая инструкция заполнения

Рекомендуемая форма введена приказом ФНС России от 02.11.2012 № ММВ-7-3/[email protected] «Об утверждении форм документов для применения упрощенной системы налогообложения». По такой же форме подают уведомление вновь созданные фирмы и ИП, только прилагают к нему документы для регистрации. Вновь созданные предприятия вправе сообщить в ФНС о применении УСН в срок 30 дней с тех пор, как встанут на учет.

Сохранение права на УСН и законодательные риски

Большинство компаний не желает расставаться с УСН, стремясь обойти установленные лимиты тем или иным способом. Основной проблемой является превышение лимита выручки за период, после чего компания автоматически лишается права на упрощенный режим НО.

Обычно применяют ряд «хитростей» с высокой степенью риска налоговых санкций для компании:

- Заключение двух договоров (купли-продажи и займа), причем по первому идет отгрузка, а по второму — фактическая оплата. По договору займа денежные средства затем возвращаются, а оплата за отгруженный товар производится уже в новом периоде и не входит в расчет лимита доходов. Указанный способ содержит немалый риск, поскольку ФНС в судебном порядке может доказать факт манипуляции, анализируя банковские данные.

- Некоторые компании, чтобы снизить лимит, производят разного рода возвраты денежных средств покупателям в текущем периоде, чтобы вновь получить их в следующем периоде, по договоренности с контрагентами.

- По договоренности с контрагентом принимают деньги после истечения предельных дат, за которые считается лимит, например, оплату за товар предыдущего года получают в новом году.

Однако указанные способы сокрытия фактической выручки подлежат тщательному рассмотрению фискальными органами, а нередко и в судебных инстанциях. Судебная практика для компаний не утешительна: значительная часть решений принимается в пользу ФНС, со всеми вытекающими санкциями. Примером может служить решение по делу A26-7732/2014 от 03.09.15, рассмотренное в арбитраже СЗО. Суд признает такие манипуляции сокрытием выручки.

Компания, не желающая лишиться УСН по причине того, что у нее появился филиал, может оформить новую структурную единицу как представительство. Из всех способов сохранить упрощенный режим, этот – один из наиболее безопасных, поскольку признан судебными инстанциями законным (см. Пост ФАС СЗО №А05-9537/2010 от от 11-04-11 г., ФАС СКО №А32-4638/2010 от 11-08-10 г. и др.).

Сроки подачи уведомления о переходе на упрощенную систему налогообложения в 2021 году

Важно! Если работающая организация или индивидуальный предприниматель хотят перейти на упрощенную систему налогообложения (УСН), то сделать это надо заранее.

Если компания хочет уже в 2021 году начать применять упрощенную систему налогообложения, то она должна подать уведомление в налоговую инспекцию до 31.12.2020 года. Если речь идет о вновь созданной компании или индивидуальном предпринимателе, то они могут перейти на упрощенную систему налогообложения сразу же. В этом случае уведомление можно подать либо сразу с регистрационными документами, либо в течение 30 дней после регистрации. Если сроки подачи уведомления будут нарушены, то следующая возможность представится только через год.

Последствия утраты права на УСН

Утратив по тем или иным причинам право на применение упрощенного режима НО и осуществляя переход на общую систему, налогоплательщик обязан решить ряд задач:

- Восстановление детализированного БУ, с использованием первичной документации. При работе на УСНО, как правило, углубленной аналитики не требуется.

- Организация учета налога на прибыль, на добавленную стоимость, на имущество. Расчеты производятся по тем же правилам, что и для новых организаций или ИП, использующих ОСНО.

На заметку. Не забудьте подать декларацию по упрощенному налогу до 25-го числа месяца, следующего за моментом утраты права на УСН (ст. 346.23-2 НК РФ).

При переходе на общую систему нужно учитывать разницу подходов: кассового метода и метода начисления.

- дебиторскую задолженность;

- кредиторскую задолженность, которую не успели погасить до перехода;

- остаточную стоимость имущественных объектов.

Необходимо при этом помнить:

- Выручка, не оплаченная при упрощенке, включается в доходы при применении общей системы в первый месяц (НК РФ, ст. 346.25, п. 2 (1), письмо ФНС №СД-4-3/6, 09-01-18 г.).

- Авансы, полученные до начала применения общей системы, включаются в расчет налога на УСН независимо от момента отгрузки товара, а расходы по отгруженным товарам снижают налог на прибыль (НК РФ, ст. 251-1(1), письмо №03-11-06/2/8 Минфина от 28-01-09 г.). В расходы также включаются все неоплаченные задолженности по услугам, оплате труда и взносам (ст. 346.25 Кодекса, ряд писем Минфина, например, от 03-05-17 г.).

- Оплаченные и приобретенные при упрощенке МЦ, используемые как товар, могут быть проданы уже на общей системе. Их можно учитывать в момент расчета налога на прибыль (определение ВС №306-КГ15-289 от 06-03-15 г. и письма Минфина).

- При расчете НДС необходимо учитывать только те операции, оплата по которым прошла после начала применения общей системы. Например, аванс за продукцию, полученный до перехода, в расчеты по этому налогу не включают.

Главное

- Утрата права на УСН, добровольная или принудительная, ведет за собой значительное число проблемных моментов, возникающих как в налоговом, так и в бухгалтерском учете.

- Добровольный переход на иную систему НУ возможен только в конце года, на начало следующего периода.

- При переходе на ЕНВД учет будет значительно упрощен, а общая система, напротив, предполагает его детализацию.

- В переходный период необходимо организовать НУ налогов на прибыль, имущества, НДС, расширить аналитическую составляющую БУ.

- Попытки обойти условия использования УСН путем сокрытия доходов и иных рискованных действий могут привести к судебным разбирательствам и принятию решений не в пользу налогоплательщика.

Вариант в середине года

Если организация «выбилась из границ» и оказалась вынуждена перейти с УСН на ОСН в середине года, например, в III квартале, то она сразу оказывается плательщиком НДС и налога на прибыль. В связи с этим часто возникают коллизии.

Самая часто встречающаяся ситуация — когда организация заключила договор с четко указанной ценой, допустим, на поставку товаров в квартале, когда действовал УСН, а исполнен договор — поставлен товар — был в другом квартале, когда уже фактически налоги считались по ОСН.

В этом случае порядок учета дебета и кредита регламентируется статьей 346.25, пунктом 2 Налогового кодекса, и состоит в следующем:

- Доходы от любой выручки, полученной за оказание услуг, продажу товаров, прав на недвижимость и т.д. в период действия «упрощенки», которые не были оплачены ДО даты перехода на ОСН, признаются в составе доходов, и на них идет налог на прибыль по методу начисления.

- Любые расходы организации, которые планировались по заключенным договорам и иным непреложным обязательствам во время действия «упрощенки», но еще не были оплачены в момент перехода на ОСН, признаются в составе расходов, если глава № 25 Налогового кодекса не подразумевает иного. В состав расходов могут включаться только те, что оговорены в статье 346.16 НК.

В любом случае при переходе с УСН на ОСНО применяется налог на прибыль с применением метода начисления, поскольку законом предусмотрен только данный вариант.

Касательно НДС действуют следующие правила. Если в момент перехода с УСН на ОСНО (одновременно с этим и образуется обязанность по уплате НДС) в организации действовал какой-либо договор на поставку товаров или выполнение работ, который еще не был исполнен, организация имеет право изменить цену договора, не меняя общую величину, т.е. просто выделив оттуда НДС за счет уменьшения собственной прибыли. Накладывать дополнительно НДС на цену уже заключенного договора нельзя.

Условия для перехода на упрощенную систему налогообложения в 2020 году

Упрощенная система налогообложения является выгодной для бизнеса, но для того чтобы начать применять необходимо соблюсти ряд условий. Общие условия, по которым можно перейти на упрощенную систему налогообложения (УСН).

- доход за 9 месяцев года, в котором подается уведомление, не может быть больше 112,5 миллионов рублей (статья 346.12 Налогового Кодекса);

- для тех, кто уже применяет упрощенную систему налогообложения, доходы не должны быть больше 150 миллионов рублей за год

· сотрудники, работающие по гражданско-правовым договорам

· все некоммерческие организации;

· организации, которые созданы научными и образовательными учреждениями, и которые внедряют результаты интеллектуальной деятельности в жизнь

Образцы заполнения уведомления о переходе на упрощенную систему налогообложения в 2021 году

| Кто будет применять упрощенную систему налогообложения | Какие поля заполнять |

| Организация, которая ведет деятельность и хочет перейти на упрощенную систему налогообложения (УСН) | Для таких организаций, необходимо заполнить поля: · выбранный объект налогообложения; |

· остаточная стоимость основных средств;

· размер доходов за 9 месяцев года подачи уведомления

· доходы минус расходы

Если уведомление подают одновременно с пакетом документов на регистрацию юридического лица или на регистрацию индивидуального предпринимателя, то в разделе «Признак налогоплательщика» ставят цифру «1». Если уведомление планируется подать позднее, то в этом разделе необходимо указать цифру «2»

Источник: biznes-practic.ru

Бланк уведомления (заявления) о переходе на УСН в ФНС 2023

(форма 26.2-1)

- Заполнение бланков договоров и заявлений 2023 онлайн

- Уведомление (заявление) о переходе на УСН в ФНС 2023 (заполнить бланк онлайн)

ВСЁ СТАЛО ПРОСТО – теперь не надо заполнять бланк уведомления (заявления) о переходе на УСН от руки

Как заполнить заявление о переходе на УСН для ООО

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Как заполнить заявление о переходе на УСН для ООО». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

Содержание

Заявление на УСН состоит из одного листа и заполняется на компьютере (шрифт Courier New с высотой букв 18) или вручную черной пастой печатными заглавными буквами. В одной ячейке должна быть одна буква, цифра или символ. Никаких исправлений, иначе ФНС не примет документ.

Сроки подачи уведомления зависят от основания перехода на УСН:

- При регистрации ИП или ООО уведомление подается одновременно с документами для постановки на учет

- Сразу после регистрации подать уведомление можно в течение 30 дней с даты постановки на учет. Применять УСН при этом вы будете с момента регистрации

- Если вы работали на любом другом режиме налогообложения, перейти на УСН можно с 1 января следующего года. Для этого нужно подать уведомление в любое время в течение текущего года

В какие сроки подается КНД 1150001 о переходе на УСН

Компания вправе принять решение применять упрощенную систему налогообложения в любой момент со дня регистрации.

Допускается возможность перейти на упрощенку с другого режима уже в процессе деятельности. Но сменится система налогообложения не в день подачи заявления, а только с начала следующего года. Делать это целесообразно в начале декабря.

Во всех этих случаях заполняется один и тот же бланк уведомления о применении УСН.

| Применение с момента регистрации | Не более 30 календарных дней со дня регистрации ИП или организации |

| Переход с ОСН или иной системы | Не позднее 31 декабря предшествующего года |

В каком случае инспекция может отказать в приеме уведомления на УСН

Существует вероятность, что в налоговом органе при регистрации ООО могут одновременно с этим отказать в принятии заявление о переходе на УСН. Такой исход событий может быть связан с тем, что законодательство требует подавать заявление на УСН при регистрации фирмы в налоговый орган, который находится по месту учета новой компании. А документы на регистрацию ООО часто сдают в специальную налоговую инспекцию, осуществляющая постановку на учет новых юридических лиц.

Если заявление было принято налоговой, то ждать уведомления о праве применять УСН не нужно. Переход на упрощенный способ учета имеет не разрешительный, а уведомительный характер. Подтверждением того, что лицо уведомило налоговый орган о намерении применять УСН, станет копия уведомления с отметкой (квитанция о приеме в случае подачи уведомления по почте).

Налоговое законодательство в 2023 году предоставляет юр. лицам и ИП 30 дней после постановки на налоговый учет в качестве срока для перехода на УСН. Стоит отметить, что заявитель считается применяющим упрощенную систему налогообложения с момента регистрации общества или ИП. Это необходимо для того, чтобы налогоплательщики не были вынуждены предоставлять отчетность по общей системе налогообложения за несколько дней до перехода на УСН.

Заявление о переходе на УСН можно направлять вместе с другими документами на госрегистрацию или же в течение 30 дней с момента создания ООО или ИП. Если вы пропустили срок подачи уведомления о решении перейти на УСН, то в следующий раз направить документы для рассмотрения возможности перехода на этот налоговый режим можно будет только со следующего года. К примеру, уже зарегистрированный хозяйствующий субъект хочет применять УСН с 2022 года, тогда сообщить об этом необходимо не позже 31.12.2021.

Таким образом, уведомить ФНС о желании перейти на льготный налоговый режим надо в 30-дневный срок с момента регистрации общества или индивидуального предпринимателя, если вы хотите работать на «упрощенке» с момента создания бизнеса, или до 31 декабря текущего года, если вы планируете осуществить переход на УСН с нового года.

В какую ИФНС сообщать о переходе

Если следовать букве закона, то заявление о переходе на упрощенную систему налогообложения с нового года надо подать в ту инспекцию, где действующий бизнесмен уже поставлен на налоговый учёт. Указание на это есть в п. 1 статьи 346.13 НК РФ.

А вот в отношении того, можно ли подавать уведомление в ту же ИФНС, куда подаются документы на госрегистрацию, точно не сказано. Дело в том, что в крупных городах и некоторых регионах созданы специальные регистрирующие инспекции. Так, в Москве это 46-ая инспекция, в Питере — 15-ая. То есть, документы на регистрацию подают только в них, а на учёт ставят в ИФНС по прописке ИП или юрадресу ООО.

На практике налоговики (та же самая 46-ая московская ИФНС) без проблем принимают заявление на УСН при подаче документов на регистрацию, но кое-где, как мы уже говорили, требуют обращаться по месту налогового учёта. В вашем конкретном случае вполне может оказаться, что инспекция, куда вы подаёте документы и которая ставит вас на налоговый учёт, будет одной и той же. Тогда и вопрос выбора ИФНС просто не возникает. Узнать код инспекции можно на сайте налоговой службы.

Как заполнить уведомление

Бланк одностраничный, заполнить его просто, но определённые моменты надо учитывать:

- Если подаётся заявление на УСН при регистрации ИП или организации, то поля ИНН и КПП не заполняют.

- Подписывает форму 26.2-1 лично предприниматель или руководитель ООО. Все остальные лица, в том числе учредитель, могут подписывать заявление только по доверенности, указывая её реквизиты. Из опыта – налоговики принимают подпись учредителя и без доверенности, но будьте готовы к спорам, лучше всё-таки, чтобы подписывал руководитель.

- Перед тем, как выбрать объект налогообложения: «Доходы» или «Доходы минус расходы», советуем получить бесплатную консультацию или самостоятельно изучить разницу между этими режимами. Поменять объект налогообложения можно будет только с нового года

Приводим образец сообщения о переходе на УСН при регистрации ИП, для ООО он заполняется аналогично.

Часто задаваемые вопросы

Вопрос: При подаче заявления по почте какой датой будет считаться подача — когда почта доставит заявление в налоговую или когда предприниматель отправит письмо?

Ответ: При подаче заявления письмом по почте датой подачи будет считаться дата в почтовой квитанции, то есть дата отправления письма. Таким образом, даже если вы отправите письмо 31 декабря, а придет в налоговую оно 10 января, дата подачи для перехода на УСНО с нового года будет соблюдена правильно — до конца года.

Вопрос: Может ли сдать заявление за меня моя супруга? Я нахожусь в другом городе и не могу посетить налоговую, а сроки уже выходят.

Ответ: За предпринимателя подать заявление может только представитель по доверенности, которая удостоверена нотариально. Таким образом, Вам нужно либо вместе с супругой идти к нотариусу для получения ею доверенности от Вас, либо можно отправить уведомление по почте ценным письмом с описью вложения.

Вопрос: В какую налоговую подавать заявление, если я стою на учете как налогоплательщик единого налога на вмененный доход в налоговой по месту ведения деятельности?

Ответ: Даже если Вы стоите в ИФНС на учете как плательщик единого налога на вмененный доход, Вам необходимо подавать заявление о применении УСНО по месту прописки или юридическому адресу общества с ограниченной ответственностью.

Основные реквизиты и правила оформления

Рассмотрим алгоритм действий при заполнении бланка:

- ИНН и КПП вносятся на основании соответствующих документов;

- далее вписывается код налоговой (сведения можно найти на официальном сайте ФНС РФ);

- код признака налогоплательщика выбирается из списка в конце документа;

- фамилия, имя, отчество и наименование организации заполняются также на основании сведений из официальных документов, организационно-правовая форма указывается полностью;

- далее выбирается соответствующий пункт о моменте, когда происходит переход на УСН, в бланке все объяснено четко и ясно;

- объект налогообложения указывается в обязательном порядке;

- далее при необходимости заполняются поля о доходах и стоимости имущества на основании данных учета и отчетности;

- обязательно указание на лицо, которое сдает документы, так как этот гражданин будет подписывать отчет;

- далее вносится номер контактного телефона;

- подпись и дата — также обязательные реквизиты (в целях удостоверения бланка и даты его предоставления).

образец заполнения формы кнд 1150001 для ип

Образец заполнения формы для ип. 21 КНД для перехода на УСН, пример. Форма по кнд образец заполнения. Образец заполнения уведомления о переходе на усн. Что такое формы по КНД, ? Для бланков КНД характерным являются. Для ИП неактуальное условие.

Форма форма по кнд эталон наполнения подготовлен спецами консультантплюс, 2021.

Заявление о переходе на УСН упрощенку упрощенную систему налогообложения. 21 КНД Уведомление о переходе на УСН Для заполнения и печати таких деклараций используется. Приводим эталон сообщения о переходе на усн при регистрации ооо, для ип он заполняется аналогично. Цифра 2 для тех, кто впервые и тех, кто вновь регистрируется в качестве ИП и юрлица.

51 от 9 февраля состоит из пяти страниц. Инструкция по заполнению Проще и гораздо быстрее заполнить на. Приведены сроки сдачи декларации УСН, ЕСХН, ЕНВД для ИП и организаций в 2012. Образец заполнения градостроительного плана земельного. Для вновь созданных предприятийИП в течение 1 месяца 30 календарных дней от момента.

Заполнение заявления о переходе на УСН по форме 26. Форма кнд извещение о переходе на облегченную систему налогообложения. Заполнение формы по КНД. Образец заполнения декларации 3. Если не желаете ожидать 2 месяца, необходимо закрыть ип и здесь же поновой открыть.

КНД и своевременно напомнит о необходимости отправки ее в налоговую инспекцию по месту регистрации ИП или ООО. Подскажите, пожалуйста, какие поля нужно заполнить если в данный момент ип работает на усн доходы. Нужен ли кассовый аппарат ИП? Для вновь созданных предприятийИП в течение 1 месяца 30 календарных дней от момента регистрации или.

Уведомление о переходе на упрощенную систему налогообложения форма N 26. Пример заполнения формы КНД 26. Пример заполнения заявления о переходе на. Форма по кнд эталон наполнения для ип 2021. Образец заполнения формы по КНД.

ИП и типографии с возможностью печати медицинских ов строгой отчтности ООО в 2021.

Прямое описание образец заполнения формы уведомления кнд. Заявление на УСН в 2021 году для ИП и ООО образец заполнения и инструкция. Для них цифра 2! 4 УКАЖИТЕ ФИО ДЛЯ ИП ИЛИ НАИМЕНОВАНИЕ ОРГАНИЗАЦИИ ДЛЯ ЮРЛИЦ. ОБРАЗЕЦ ЗАПОЛНЕНИЯ ФОРМЫ КНД ИП. ИЩУ бланк формы по кнд.

Для этого к пакету документов для регистрации ип приложите уведомление на.

Целесообразнее пример наполнения формы кнд только для ип На этой странице собраны материалы по запросу форма кнд образец заполнения онлайн. В ПОМОЩЬ БУХГАЛТЕРУ Форма 26. Если вы прописаны в одном городе, а проживаете в другом, то регистрировать ИП необходимо по городу прописки. Вы можете применять УСН со дня регистрации ИП или ООО в налоговой инспекции.

ИП пишет ИНН полностью с первой клетки занимая их все. Для заполнения и печати таких. Заранее бланк заявления не подписывается, а подписывается в присутствии специалиста. Карточка учета нематериальных активов форма нма1 образец заполнения. Автоматическое и бесплатное заполнение формы 26.

Пример запоонения бланка по форме Кнщ 26.

Для бланков КНД характерным являются. Образец заполнения заявления о переходе на усн при создании. Образец заполнения формы 3 ндфл для возврата налога за учебу. Форма по кнд образец заполнения для. Образец заполнения формы кнд уже скачали 2170 раз.

Форма по кнд образец заполнения для ооо.

Переход на УСН через Госуслуги

Современные методы ведения делопроизводства позволили упростить схемы получения большого количества документов и осуществления всевозможных действий, исключив из цепочки непродуктивные звенья.

Государство всячески способствует этому процессу, постоянно пополняя перечень онлайн-сервисов доступных широкому кругу граждан. В их числе и государственная регистрация физического лица в качестве индивидуального предпринимателя.

Но, к сожалению, в настоящее время невозможно подать уведомление о переходе на УСН через Госуслуги.

Рекомендуем воспользоваться возможностью бесплатно подать заявление на регистрацию юрлица онлайн через госуслуги, и уже после регистрации в течение 30 дней осуществить переход на УСНО, подвал заявление лично в ФНС

Подавать уведомление необходимо вместе с пакетом документации, собранным для прохождения процедуры регистрации. Если выполнение действия по каким-либо причинам невозможно, у предпринимателя есть еще 30 дней, чтобы обратиться в государственный орган для перехода на выбранную систему налогообложения.

Если предприниматель не уложится в установленные сроки, он сможет перейти на выбранную систему налогообложения только после завершения отчетного периода. Для подачи заявления отводится срок с начала октября по конец декабря. Если владельцу бизнеса вновь не хватит времени, перейти на УСН он сможет только через год.

Не всегда предприниматель должен самостоятельно подавать все документы. Он может воспользоваться услугами специализированных компаний, которые помогут человеку перейти на выбранную систему налогообложения. Однако их услуги платные. Чтобы учреждение помогло предпринимателю осуществить переход, придется заплатить около 2 500 рублей.

Компания самостоятельно проверит учреждение на возможность изменения налогообложения и поможет заполнить заявление.

Регистрация ООО в ФСС в качестве работодателя — обязательный этап регистрации любого предприятия, на котором используется наемная рабочая сила.

Как правильно пройти процедуру регистрации заявления в общеобразовательную организацию ООО, можно узнать тут.

Положительные стороны перехода на УСН

Рассмотрим положительные моменты применения УСН в организации в таблице.

| Плюсы применения УСН | Расшифровка |

| Налоги | По общему правилу при применении УСН не нужно платить НДС, налог на прибыль и налог на имущество (кроме исключений по п. 2 ст. 346.11 НК РФ) |

| Объект налогообложения | У налогоплательщика есть выбор какой налог платить в бюджет 6% или 15%. Платить налог с дохода или с разницы доходов и расходов решает он сам. |

| Льготы | В регионах предусмотрены льготные ставки налога в зависимости от ОКВЭДа |

| Расходы | В расходы принимаются затраты на ОС и НМА |

| Отчетность | Меньшее количество отчетов по сравнению с ОСНО. Декларация по УСН подается 1 раз в год |

В какую ИФНС сообщать о переходе

Если следовать букве закона, то заявление о переходе на упрощенную систему налогообложения с нового года надо подать в ту инспекцию, где действующий бизнесмен уже поставлен на налоговый учёт. Указание на это есть в п. 1 статьи 346.13 НК РФ.

А вот в отношении того, можно ли подавать уведомление в ту же ИФНС, куда подаются документы на госрегистрацию, точно не сказано. Дело в том, что в крупных городах и некоторых регионах созданы специальные регистрирующие инспекции. Так, в Москве это 46-ая инспекция, в Питере — 15-ая. То есть, документы на регистрацию подают только в них, а на учёт ставят в ИФНС по прописке ИП или юрадресу ООО.

На практике налоговики (та же самая 46-ая московская ИФНС) без проблем принимают заявление на УСН при подаче документов на регистрацию, но кое-где, как мы уже говорили, требуют обращаться по месту налогового учёта. В вашем конкретном случае вполне может оказаться, что инспекция, куда вы подаёте документы и которая ставит вас на налоговый учёт, будет одной и той же. Тогда и вопрос выбора ИФНС просто не возникает. Узнать код инспекции можно на сайте налоговой службы.

Похожие записи:

- Штраф за тонировку в 2022 году

- Какие выплаты положены семье военнослужащего в случае его смерти

- Куда предъявляется исполнительный лист о взыскании алиментов?

Источник: bluskalux.ru