1. Форма представления банками информации о суммах выплаченных физическому лицу процентов по вкладам (остаткам на счетах) (далее — Форма) заполняется банками, обязанными на основании статьи 214.2 Налогового кодекса Российской Федерации представлять в налоговый орган информацию о суммах выплаченных процентов (за исключением процентов, выплаченных по вкладам (остаткам на счетах) в валюте Российской Федерации, процентная ставка по которым в течение всего налогового периода не превышает 1 процента годовых, и по счетам эскроу), в отношении физических лиц, которым производились такие выплаты в течение налогового периода (далее — Информация банка), в соответствии с настоящим Порядком заполнения формы представления банками информации о суммах выплаченных физическому лицу процентов по вкладам (остаткам на счетах) (далее — Порядок).

2. Форма заполняется банком — головной организацией в отношении необходимого количества физических лиц (одного или нескольких) на основании данных банка (его филиалов) о суммах выплаченных таким лицам процентов (за исключением процентов, выплаченных по вкладам (остаткам на счетах) в валюте Российской Федерации, процентная ставка по которым в течение всего налогового периода не превышает 1 процента годовых, и по счетам эскроу) в течение налогового периода, за который представляется Информация банка.

Реорганизация юридических лиц. Формы (виды) реорганизации юридического лица 2021

3. Заполнение полей Формы значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знакоместа.

4. В Форме заполняются все реквизиты и суммовые показатели, если иное не предусмотрено настоящим Порядком.

II. Заполнение Формы

5. В поле «Налоговый орган (код)» указывается четырехзначный код налогового органа, в котором банк состоит на учете по месту своего нахождения (например: «5032», где «50» — код региона, «32» — код налогового органа).

6. В поле «За налоговый период» указывается календарный год (налоговый период), за который представляется Информация банка.

7. В поле «Банк» указывается сокращенное наименование (в случае отсутствия — полное наименование) банка — головной организации, представляющего информацию о выплатах в отчетном налоговом периоде соответствующих сумм процентов физическим лицам, в отношении которых представляется Информация банка, осуществленных в том числе филиалами банка.

В случае представления Информации банка правопреемником реорганизованного банка в поле «Банк» указывается наименование реорганизованного банка.

8. В полях «ИНН банка» и «КПП банка» указывается идентификационный номер налогоплательщика (ИНН) и код причины постановки на учет (КПП) по месту нахождения банка согласно Свидетельству о постановке на учет в налоговом органе.

9. В поле «Код формы реорганизации/ликвидации» указывается код в соответствии с приложением N 1 к настоящему Порядку.

10. В полях «ИНН реорганизованного банка» и «КПП реорганизованного банка» указывается ИНН и КПП реорганизованного банка.

В случае если представляемая в налоговый орган Информация банка не является Информацией банка за реорганизованный банк, то поля «Код формы реорганизации (ликвидации)», «ИНН реорганизованного банка» и «КПП реорганизованного банка» не заполняются.

11. В поле «Порядковый номер» указывается порядковый номер Информации банка, присваиваемый банком в системе внутреннего учета.

Порядковый номер заполняется по каждому физическому лицу, в отношении которого представляется Информация банка.

В случае представления корректирующей Информации банка в отношении одного и того же физического лица в поле «Порядковый номер» указывается такое же значение, что и в первичной Информации банка.

12. В поле «Номер корректировки» указывается номер корректирующей Информации банка в отношении конкретного физического лица.

Если Информация банка представляется первично, в поле «Номер корректировки» указывается «00».

При представлении корректирующей Информации банка в поле «Номер корректировки» указывается последовательно соответствующий номер корректировки (например, «01», «02» и так далее).

Для аннулирования ранее представленной Информации банка в поле «Номер корректировки» указывается значение «99». Прочие поля Информации банка при этом подлежат заполнению в соответствии с ранее представленной Информацией банка в отношении данного физического лица.

13. В поле «Признак корректировки» указывается: «1» — если корректирующая Информация банка представляется по инициативе банка, «2» — если корректирующая Информация банка представляется в связи с запросом налогового органа.

Поле не заполняется, если Информация банка представляется первично.

14. В полях «Фамилия», «Имя», «Отчество» указываются соответственно фамилия, имя и отчество (при наличии) физического лица, в отношении которого банком представляется Информация банка.

Реквизиты указываются полностью, без сокращений, в соответствии с документом, удостоверяющим личность. Для иностранных физических лиц допускается при написании использование букв латинского алфавита. Отчество может отсутствовать, если оно не указано в документе, удостоверяющем личность физического лица.

15. В поле «Код страны гражданства» указывается числовой код страны, гражданином которой является физическое лицо, в отношении которого представляется Информация банка. Код страны указывается согласно Общероссийскому классификатору стран мира (ОКСМ).

При отсутствии у физического лица гражданства в поле «Код страны гражданства» указывается код страны, выдавшей документ, удостоверяющий его личность.

16. В поле «Дата рождения» указывается дата рождения (число, порядковый номер месяца, год в формате ГГГГ-ММ-ДД) физического лица, в отношении которого представляется Информация банка, путем последовательной записи данных арабскими цифрами в соответствии с записью в документе, удостоверяющем личность физического лица.

В случае отсутствия какого-либо элемента даты в соответствующем поле проставляется прочерк.

17. В поле «Код документа, удостоверяющего личность» указывается код вида документа, удостоверяющего личность физического лица, в отношении которого представляется Информация банка, в соответствии с приложением N 2 к настоящему Порядку.

18. В поле «Серия и номер документа, удостоверяющего личность» указываются серия и номер документа, удостоверяющего личность физического лица, в отношении которого представляется Информация банка, знак «N » не проставляется.

19. В поле «Дата выдачи документа» указывается дата выдачи документа, удостоверяющего личность физического лица, в отношении которого представляется Информация банка, путем последовательной записи данных арабскими цифрами в соответствии с записью в документе, удостоверяющем личность физического лица (в формате ГГГГ-ММ-ДД).

20. В поле «ИНН (при наличии)» указывается ИНН физического лица, в отношении которого представляется Информация банка. При отсутствии у банка сведений об ИНН физического лица данный реквизит не заполняется.

21. В поле «Получил за налоговый период проценты в сумме» указывается информация о совокупной сумме (в рублях и копейках) выплаченных банком (его филиалами) процентов (за исключением процентов, выплаченных по вкладам (остаткам на счетах) в валюте Российской Федерации, процентная ставка по которым в течение всего налогового периода не превышает 1 процента годовых, и по счетам эскроу) физическому лицу, в отношении которого представляется Информация банка, в течение налогового периода, за который представляется Информация банка.

В случае, если доходы в виде процентов номинированы в иностранной валюте, такие суммы процентов пересчитываются в рубли по официальному курсу Центрального банка Российской Федерации, установленному на дату фактического получения дохода.

22. В поле «В том числе по счетам, открытым в качестве индивидуального предпринимателя» указывается информация, предусмотренная пунктом 21 настоящего Порядка, исключительно в отношении совокупной суммы (в рублях и копейках) выплаченных банком (его филиалами) процентов физическому лицу по счетам, открытым физическим лицом с целью ведения предпринимательской деятельности, или по вкладам (депозитам) физического лица, заключившего с банком договор банковского вклада (депозита) с указанием своего статуса — индивидуального предпринимателя.

При отсутствии таких сведений в указанном поле проставляются нули («0.00»).

23. В поле «Представитель банка» указываются должность, фамилия, инициалы имени и отчества (при наличии) уполномоченного лица, представившего Информацию банка, и проставляется его подпись.

24. В поле «Дата» указывается дата подписания Информации банка (в формате ГГГГ-ММ-ДД);

25. В поле «Телефон» указывается контактный телефон уполномоченного лица, представившего Информацию банка. При отсутствии контактного телефона данный реквизит не заполняется.

Приложение N 1

к Порядку заполнения

формы представления банками информации

о суммах выплаченных физическому

лицу процентов по вкладам (остаткам на

счетах), утвержденному приказом ФНС России

от «___»___________202___ г. N______

Коды форм реорганизации и код ликвидации организации

Наименование

Приложение N 2

к Порядку заполнения

формы представления банками информации

о суммах выплаченных физическому

лицу процентов по вкладам (остаткам на

счетах), утвержденному приказом ФНС России

от «___»___________202___ г. N______

Источник: www.dokipedia.ru

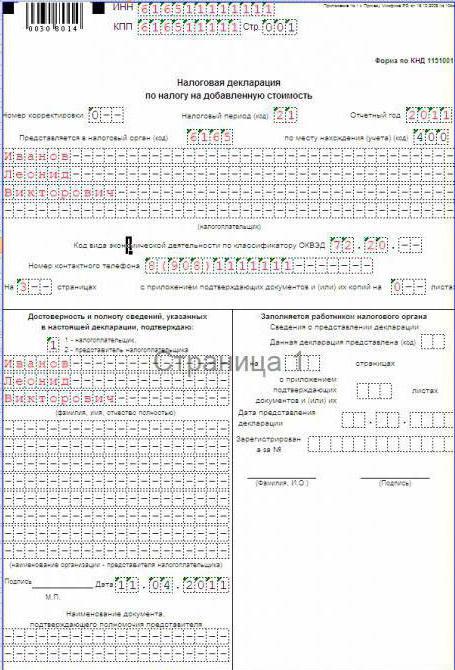

Налоговая декларация ЕНВД 2018

Бланк декларации ЕНВД по форме КНД 1152016

• Скачать актуальный бланк КНД 1152016 (формат PDF).

ВНИМАНИЕ: здесь приведена новая форма декларации, вступившая в силу с 1 квартала 2017 года. Формат в официальных источниках PDF. Читать о внесённых изменениях подробнее.

Подробная инструкция по заполнению в 2018 году

ВАЖНО! Заполнять нужно начинать со 2 раздела, затем переходите к 3 разделу, а уже потом 1 раздел. Именно в таком правильном порядке расположены разделы инструкции.

Нажимайте на каждое интересующее поле инструкции, чтоб появилась подробная информация.

Важные правила заполнения

• Значение корректирующего коэффициента К2 округляются после запятой до третьего знака включительно. Значения физических показателей указываются в целых единицах.

• Все значения сумм указываются в полных рублях. Значения менее 50 копеек (0,5 единицы) отбрасываются, а 50 копеек (0,5 единицы) и более округляются до полного рубля (целой единицы).

• При заполнении Декларации рекомендовано использовать чернила черного, фиолетового или синего цвета. Но всё же лучше — чёрная ручка.

• Все буквы ПЕЧАТНЫЕ ЗАГЛАВНЫЕ!

• Если заполняете на компьютере – тоже заглавные буквы / шрифт Courier New высота 16-18 пунктов.

• Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

• Не нужно скреплять, сшивать декларацию.

• В пустых незаполненных клетках проставляется прочерк. Если данные суммы равны 0, то тоже проставляются прочерки.

Титульный лист

1) Укажите ИНН и КПП.

КПП — заполняют только организации. ИП ставят прочерки в этом поле.

2) Поле «Номер корректировки».

Укажите «0—» — если декларация первичная

Если сдаёте уточнённую декларацию (при наличии ошибок и неверных данных в прошлой декларации), то укажите номер корректировки, который показывает, какая по счёту декларация вами сдаётся ( 1—, 2—, 3— и т.п.)

3) Поле «Налоговый период».

34 — если подаёте декларацию за год

50 — если подаёте декларацию при закрытии ИП, при ликвидации (реорганизации) юрлица

95 — если подаёте декларацию при переходе на иной режим налогообложения

4) Поле «Отчётный год».

Укажите год, за который отчитываетесь

5) Поле «Представляется в налоговый орган».

Укажите код вашей налоговой. Узнать его можно на сайте ФНС России в онлайн сервисе

«Узнать код налоговой«, а далее делайте всё по инструкции.

Там будет вся информация, включая и платёжные реквизиты налоговой.

6) Поле «По месту нахождения (учета) (код)».

ИП — указывают «120»

Организации — указывают «210»

«215» — указывает организация-правопреемник реорганизированной компании

7) Поле «Налогоплательщик».

ИП — указывают ФИО полностью.

Организации — пишут своё наименование так, как указано в учредительных документах.

8) Поле «Код вида экономической деятельности по классификатору ОКВЭД».

Укажите код вашего основного вида деятельности. Его можно узнать:

— для ИП в выписке ЕГРИП

— для организаций в выписке ЕГРЮЛ

9) Поле «Форма реорганизации, ликвидация (код)»

Заполняют только реорганизированные или готовящиеся к ликвидации организации, указывая соответствующий код:

0 — ликвидация 1 — преобразование

2 — слияние 3 — разделение

5 — присоединение 6 — разделение с одновременным присоединением

ИП и остальные организации ставят прочерк.

10) Поле » ИНН/КПП реорганизованной организации».

Укажите ИНН и КПП, которые были присвоены компании до её реорганизации.

ИП и остальные организации ставят прочерки.

11) Укажите номер контактного телефона.

Формат телефона особо не имеет значения, но если придерживаться стандарта:

12) Укажите количество страниц, на которых составлена ваша декларация.

В декларации ЕНВД всегда будет минимум 4 страницы. В некоторых случаях листов раздела 2 может быть несколько. В соответствии с этим нумеруйте страницы.

13) Укажите количество листов подтверждающих документов или их копий, включая документы или их копии, подтверждающие полномочия представителя.

14) Раздел » Достоверность и полноту сведений, указанных в настоящей Декларации, подтверждаю».

1 — если подтверждает ИП или руководитель организации

2 — если подтверждает представитель ИП или организации

15) Поле » (фамилия, имя, отчество* полностью)»

— Если декларацию представляет ИП — это поле не заполняется, ставится только личная подпись и дата подписания.

— Если декларацию представляет организация — в этом поле построчно указывается фамилия, имя, отчество руководителя организации. Ставится его личная подпись, печать организации и дата подписания.

— Если декларацию подаёт представитель налогоплательщика- физическое лицо — в этом поле указывается построчно фамилия, имя, отчество представителя, его личная подпись и дата подписания.

— Если декларацию подаёт представитель налогоплательщика — юридическое лицо — в этом поле построчно указывается фамилия, имя, отчество физического лица, уполномоченного соответствующим документом (например, доверенность) подтверждать достоверность и полноту сведений, указанных в декларации.

16) Поле «наименование организации — представителя налогоплательщика».

Указывается наименование юридического лица — представителя налогоплательщика. Ставится дата подписания и подпись лица, сведения о котором указаны в поле «фамилия, имя, отчество* полностью», заверяемая печатью юридического лица — представителя налогоплательщика.

17) Поле » Наименование документа, подтверждающего полномочия представителя».

Указывается вид документа, подтверждающего полномочия представителя ИП или организации.

РАЗДЕЛ 2 — декларации ЕНВД

• Если вы осуществляете несколько видов деятельности ЕНВД на территории одного места (с одним ОКТМО), то данный раздел 2 декларации необходимо заполнять отдельно по каждому такому виду деятельности (несколько листов раздела 2).

• Если осуществляете один вид деятельности в нескольких отдельно расположенных местах (с разными ОКТМО), но которые относятся к одной ФНС, то данный раздел 2 декларации заполняется отдельно по каждому такому месту осуществления деятельности.

• Если осуществляете один вид и тот же вид деятельности, но в разных местах одного города (с одним ОКТМО), тогда не нужно заполнять несколько листов раздела 2, а адрес можно указать для ИП — его место жительства, для организаций — юридический адрес или адрес головного офиса (при наличии).

1) Строка 010. Укажите код вида предпринимательской деятельности.

См. таблицу базовой доходности, физических показателей по кодам и каждому виду предпринимательской деятельности в разделе про ЕНВД.

2) Строка 020. Укажите полный адрес места осуществления предпринимательской деятельности, указанного в строке 010.

Узнать индекс можете на сайте почты России здесь.

Узнать код субъекта РФ здесь.

3) Строка 030 «Код по ОКТМО».

Укажите код ОКТМО (Общероссийский классификатор территорий муниципальных образований).

Его можно узнать на сайте ФНС России «Узнай свой ОКТМО«, либо в своей налоговой.

4) Строка 040. Укажите базовую доходность вашего вида деятельности.

См. таблицу базовой доходности, физических показателей по кодам и каждому виду предпринимательской деятельности в разделе про ЕНВД.

5) Строка 050. Укажите значение коэффициента — деффлятора К1.

В 2018 году К1 = 1,868

6) Строка 060. Укажите значение корректирующего коэффициента К2.

В каждом муниципальном образовании устанавливается своё значение для него. Этот коэффициент понижает сумму налога и различается не только по региону, но ещё и по виду деятельности.

Узнать его можно на сайте ФНС России в разделе «Особенности регионального законодательства«.

Только не забудьте поставить в настройках сайта свой регион.

Либо, чтобы не копаться в документах, можно позвонить по этому вопросу в местную налоговую.

7) Строки 070, 080, 090.

ГРАФА 2. Укажите величину физических показателей. В чём исчисляется физический показатель в зависимости от вида деятельности, см. таблицу.

Если физический показатель менялся в течение квартала, то указываем это в строке того месяца, в котором произошло изменение.

Если осуществляете один вид и тот же вид деятельности, но в разных местах одного города (с одним ОКТМО), тогда суммируйте значения физических показателей с каждого такого места.

ГРАФА 3. Укажите количество дней осуществления деятельности. Эту графу нужно заполнять в следующих случаях:

— Если вы встали на учёт ЕНВД в том квартале, за который отчитываетесь, т.е. квартал неполный получился.

— И если уходите с ЕНВД, не дождавшись окончания квартала.

Например, сдаёте декларацию за 1 квартал.

На учёт ЕНВД встали 17 января, а прекратили свою деятельность на ЕНВД 21 февраля.

Тогда, в графе 3:

строка 070 — пишете 15

строке 080 — пишите 21

строка 090 — проставляете прочерк

Т.е. В января вы работали на ЕНВД 15 дней (включая день регистрации), а в феврале 21 день.

Если вы проработали на ЕНВД полный квартал без постановки и снятия с учёта- ставьте прочерк во всех строках графы 3.

ГРАФА 4. Рассчитайте налоговую базу (то, из чего будем высчитывать окончательный налог) за каждый месяц квартала. Для этого:

1) Произведение следующих строк (строка 040 * строка 050 * строка 060).

2) Умножаем поочерёдно на значение строк 070, 080, 090.

3) Полученный результат вписываем в соответствующую строку графы 4.

4) При этом, если в графе 3 (количество дней) стоит какое-то значение, то суммы 4 графы умножаются на это соответствующее количество проработанных дней в месяце и делится на количество календарных дней месяца, за который производим расчеты.

Допустим, в январе проработали 10 дней (на учёт встали 22 числа).

Тогда: (графа 4 строки 070) * графа 3 (10 дней) / 31 (кол-во дней в январе)

8) Строка 100. Укажите общую налоговую базу за 3 месяца отчётного квартала.

строка 100 = (Строки из графы 4: 070 + 080 + 090)

9) Строка 105. Укажите налоговую ставку.

10) Строка 110. Укажите сумму налога за отчётный квартал.

Расчёт по формуле: строка 110 = строка 100 * строка 105 / 100

РАЗДЕЛ 3 — декларации ЕНВД

1) Строка 005. «Признак налогоплательщика».

1 — если вы налогоплательщик, производящий выплаты физическим лицам. Проще говоря, если у вас есть наёмные работники, ставите цифру 1.

2 — если у вас нет наёмных работников ни по трудовому, ни по гражданско-правовому договорам.

Речь идёт о работниках, занятых в видах деятельности ЕНВД!

2) Строка 010. Укажите сумму исчисленного налога за квартал.

Тут всё зависит от того, сколько листов раздела 2 вы заполнили:

1) Если у вас один лист раздела 2 — то просто перепишите сумму из строки 110 раздела 2;

2) Если у вас 2 и более листов раздела 2 — сложите все суммы строчек 110 из каждого такого листа раздела 2 и полученный результат запишите в строчку 010.

3) Строка 020. Укажите сумму страховых взносов, уже уплаченную в отчётном квартале за работников, занятых в видах деятельности ЕНВД.

4) Строка 030. Укажите сумму страховых взносов, уже уплаченную в отчётном квартале за себя.

5) Строка 040. Укажите итоговую сумму налога ЕНВД, подлежащую уплате за отчётный квартал.

Рассчитываем следующим образом:

1) Если в строке 005 выбрали 1, тогда:

строка 040 = стр. 010 — стр. 020 при этом строка 040 должна быть > = 50 % от строки 010

Объясняем. Так как в этом случае налогоплательщик имеет работников, то налог можно уменьшить не более, чем на 50 % на сумму страховых взносов за работников. Поэтому строка 040 не может быть меньше половины от строки 010, даже если строка 020 (взносы за работников) будет равна строке 010.

2) Если в строке 005 выбрали 2, тогда:

строка 040 = строка 010 — строка 030

В данном случае налогоплательщик без работников, поэтому можно уменьшить налог на 100 % суммы всех фиксированных страховых взносов, уплаченных за себя.

РАЗДЕЛ 1 — декларации ЕНВД

1) Строка 010 «Код по ОКТМО».

Укажите код ОКТМО (Общероссийский классификатор территорий муниципальных образований).

Его можно узнать на сайте ФНС России, либо в своей налоговой.

2) Строка 020. Укажите общую сумму налога, подлежащую уплате за отчётный квартал.

— Перепишите сумму из строки 040 раздела 3.

— Но если вы осуществляете деятельность в разных местах (с разным ОКТМО), но которые при этом относятся к одной налоговой инспекции, тогда рассчитываем сумму налога отдельно по каждому такому ОКТМО.

Рассчитываем по формуле:

строка 020 = стр. 040 раздела 3 * (Сумма строк 110 всех листов раздела 2 по данному ОКТМО / строка 010 раздела 3)

3) Раздел внизу листа » Достоверность и полноту сведений, указанных на данной странице, подтверждаю».

Ставится дата подписания и личная подпись того лица, которое подписывало титульный лист декларации.

Источник: ip-spravka.ru

Ликвидация ИП на ЕНВД — пошаговая инструкция, образец и особенности

Единый налог на вмененный доход – режим уплаты налогов, который может использоваться только при осуществлении определенных видов деятельности, например таких, как осуществление торговли или оказание услуг населению.

Отличительные особенности

Основная особенность режима в том, что размер полученного дохода не имеет значения при определении налоговой базы. Расчёт производится от размера предполагаемого дохода, который определяется на уровне государства. Отсюда и просторечное название «вмененка». Иными словами, государственные органы устанавливают или точнее вменяют размер прибыли.

Система налогообложения не предполагает уплаты следующих налогов:

- на доходы физических лиц;

- НДС;

- налог на имущество.

Ликвидация

Определение ликвидации ИП — это прекращение регистрации физического лица как предпринимателя. Как только лицо пройдет всю процедуру и получит письменное подтверждение об удалении из реестра, оно сразу лишается всех прав и обязанностей, которые имел, осуществляя свою деятельность. Естественно, есть ограничение. Если остались долги, то физическое лицо, не имея статуса предпринимателя, должно по ним рассчитаться.

Помимо желания физического лица, ликвидация ИП на ЕНВД может проводиться в следующих случаях:

- банкротство;

- окончание срока действия регистрационных документов, позволяющих на законных основаниях находиться на территории страны;

- вынесение соответствующего решения судом;

- смерть физического лица.

В принципе, все описанные способы можно отнести к принудительным мерам, не считая процедуры банкротства, которая была инициирована самим физическим лицом.

Добровольная ликвидация

Перед началом добровольной процедуры ликвидации ИП на ЕНВД необходимо провести ряд подготовительных мер.

Прежде всего, необходимо узнать, в какой именно территориальный орган налоговой службы необходимо подавать документы, уточнить сумму государственной пошлины, которую следует уплатить, а также реквизиты для проведения оплаты. Получить эту информацию можно на сайте ФНС или обратившись лично в службу. В 2017 году пошлина составляет 260 рублей.

Заполнение заявления

Перед подачей документов необходимо заполнить заявление по утвержденной форме Р26001. Бланк формуляра можно взять в территориальном отделении ФНС или скачать с официального сайта.

Заявление можно заполнить на компьютере либо вручную. Если выбран второй вариант, то лучше использовать ручку с чёрной пастой, а буквы все писать заглавными.

Шрифт при заполнении документа на компьютере необходимо выбрать Courier New с высотой 18 кегель.

В верхней части документа заполняются графы с информацией о ФИО и ОГРНИП индивидуального предпринимателя. Затем указывается способ, которым будет передаваться заявление, контактные данные, вплоть до е-mail.

Дата закрытия

Датой ликвидации ИП на ЕНВД считается та, которая будет проставлена на документе, выданном налоговой службой после сдачи заявления (форма Р65001). Пока документального подтверждения на руках не будет, нельзя считать, что ИП закрыто. В свете этого через 5 дней после подачи заявления рекомендуется обратиться в орган, в который подавались документы за получением свидетельства.

Отчетность

Помимо вышеописанных мероприятий, необходимо произвести заполнение ЕНВД при ликвидации ИП, подать отчетность, даже за неполный период.

При уплате налога на вмененный доход отчетность подается до 20 числа того месяца, который следует за отчетным кварталом. Следовательно, если свидетельство получено в марте текущего года, то отчитаться необходимо до 20 апреля. В случаях, когда 20 число приходится на праздничный день либо выходной, то передать бумаги можно на следующий рабочий день.

Общие правила заполнения отчета

Все данные вносятся справа налево. Если какие-либо ячейки не заполняются, обязательно следует проставить в них прочерки. Все показатели, имеющие не целое значение, необходимо округлять по общему правилу. Также следует придерживаться следующих требований:

- если отчет заполняется вручную, то все буквы должны быть заглавными;

- цвет ручки должен быть черным или синим;

- абсолютно все страницы декларации следует пронумеровать в формате 001, 002 и так далее;

- первая страница отчета должна содержать дату заполнения и подпись составителя, то есть ИП;

- точный код налогового периода при ликвидации ИП на ЕНВД;

- при наличии печати на титульной странице ставится ее оттиск.

Декларация не подлежит сшиванию и печати с двух сторон на одном листе. Ни в коем случае отчет не должен содержать исправлений и помарок. В декларации не указываются начисленные штрафные санкции и пени.

В остальном заполнение отчетности ничем не отличается от остальных случаев заполнения подобных документов.

Титульная страница

В поле под названием «ИНН» указывается номер, который указан в свидетельстве или в выписке из ЕГРЮЛ. Код состоит из 10 цифр. Форма рассчитана на заполнение юридическими и физическими лицами. Поэтому ИП в последних двух ячейках проставляет прочерки.

Поле с наименованием «КПП» индивидуальные предприниматели не заполняют.

В зависимости от срока работы физического лица в качестве предпринимателя, вносятся данные в строку «Номер корректировки». Если отчет составляется впервые, то ставится 0, если отчет подается за второй квартал работы, то проставляется 1 и так далее.

Следующая графа «Налоговый период», то есть графа, подтверждающая период, за который подается отчет. Как говорилось ранее, при ликвидации ИП на ЕНВД код налогового периода очень важен.

Затем идет пункт «Отчетный период», где уточняется период, за который подается отчет.

В поле «Представляется в налоговый орган» указывается код налогового органа. В графе «По месту учета» отображается код места, куда представляется декларация.

Ниже в отчете указываются персональные данные налогоплательщика, ФИО. Затем прописываются коды, которые соответствуют классификатору ОКВЭД и прописаны в уставной документации, то есть для ИП они указываются в выписке из реестра регистрации юридических и физических лиц. Если деятельность ведется в нескольких направлениях, то указывается тот вид деятельности, где максимальный доход.

Затем вносятся данные в строку «Форма реорганизации». Блок подлежит заполнению исключительно в случае ликвидации или реорганизации. В остальных случаях проставляются прочерки.

В поле «Номер контактного телефона» проставляется номер, по которому можно связаться с подателем декларации.

В блоке «На страницах» прописывается количество прилагаемых страниц в формате «000…».

Далее следует графа «Доверенность и полнота сведений». Если декларация подается по доверенности от уполномоченного лица, то проставляется код 2. Если отчет заполнялся ИП, то 1.

Место подачи декларации

Декларация ЕНВД при ликвидации ИП подается по фактическому месту, где проводится предпринимательская деятельность. Если четко определить его невозможно, к примеру, ИП оказывает автотранспортные услуги или осуществляет разносную торговлю, то документы подаются по месту регистрации физического лица.

В случаях, когда точек ведения бизнеса несколько, и все они расположены в одной местности, то подается только одна декларация, но с суммарными показателями по всем точкам, информация о которых отображается во втором разделе. Если деятельность одинаковая, но точки расположены в разных территориальных единицах, то в каждую налоговую службу придется подавать отдельно отчет, второй раздел отчета не заполняется, а просто суммируются показатели.

Способы декларирования

При ликвидации ИП на ЕНВД особенностей подачи отчета нет.

Первый способ – бумажный вариант, который подается в 2-х экземплярах. На втором налоговая служба должна проставить отметку о получении.

Второй способ – через почтовое отделение. Письмо желательно оформить заказным. Рекомендуется документы отправлять с уведомлением, которое после получения налоговой службой должно вернуться отправителю. Не стоит забывать, что есть срок для пересылки, который необходимо учитывать. Поэтому отослать декларацию следует заранее.

Третий способ – через интернет. Для такого метода придется удостоверить свою подпись нотариально. Если это было сделано ранее, то проблем со сдачей отчета не будет.

Заполнение декларации

Очень важно правильно указать код налогового периода при ликвидации ИП на ЕНВД. Именно он дает возможность понять специалистам ФНС о том, что бизнес закрывается.

В целом, коды налоговых периодов – это двухзначное число:

- 22 соответствует 1 кварталу;

- 23 – 2 кварталу и так далее.

Если речь идет о закрытии, то код ликвидации ИП в декларации по ЕНВД другой:

Реорганизация или ликвидация ИП в 1 квартале

Реорганизация или ликвидация ИП во 2 квартале

Реорганизация или ликвидация ИП в 3 квартале

Реорганизация или ликвидация ИП в 4 квартале

Помимо кода налогового периода при закрытии ИП, необходимо указать код формы реорганизации, то есть дать уточнение. Код ликвидации — 0.

Нулевая декларация

Многих бизнесменов интересует вопрос о том, можно ли подать декларацию по ЕНВД при закрытии ИП с кодом ликвидации и нулевым результатом. Нет, так делать нельзя. Не стоит забывать, что размер вмененного налога рассчитывается государством и никоим образом не зависит от дохода, который фактически получил предприниматель за отчетный период.

Поэтому, если даже никакой прибыли не было, придется заплатить налог. Даже если у предпринимателя есть действительно оправдательные факторы, произошел пожар или обокрали магазин, сдать нулевую декларацию нельзя. Проще говоря, точка зрения контролирующих органов только одна: ведете бизнес — платите налог, не ведете – снимайтесь с учета.

Штрафные санкции

Даже при ликвидации ИП не стоит забывать, что за неподачу отчетности предусмотрены штрафные санкции.

При несвоевременной сдаче отчетности но уплате ЕНВД

При отсутствии отчета и неуплате налога

5 % от размера налога, причем за каждый месяц просрочки, даже если он неполный. Штрафные санкции начисляются с момента, который положен для предоставления отчета, но не может превышать 30 % и не может быть меньше 1 тыс. рублей.

Что делать после ликвидации

Любое физическое лицо должно помнить, что даже после закрытия ИП человек не освобождается от уплаты всех налогов, страховых взносов и долговых обязательств, которые появились во время ведения бизнеса.

Если у ИП была печать, то она не подлежит обязательному уничтожению. Ведь ей можно воспользоваться при открытии нового ИП. А открыть новое предприятие можно на следующий день после закрытия. Документы, которые были сформированы на протяжении деятельности ИП, должны храниться в течение 4 лет.

Источник: businessman.ru