Право работать с ККТ появляется только после завершения процедуры ее постановки на учет в ИФНС. Есть несколько способов зарегистрировать ККТ. Бизнесмен может выбрать, какой из них лучше подходит для него.

По общему правилу процесс регистрации ККТ занимает 10 рабочих дней. В этот срок входит время от даты подачи заявления на регистрацию кассового аппарата до получения карточки регистрации ККТ (п. 7 ст. 4.2 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации»).

Проще всего поставить кассу на учет, подав онлайн-заявление. В таком случае направление сведений в налоговую инспекцию займет всего 5 минут. Лично приходить в ИФНС при этом не нужно. Но воспользоваться этим способом могут только фирмы, имеющие УКЭП.

При подаче регистрационного заявления на бумаге постановка ККТ на учет может несколько затянуться, особенно если пользователь ККТ захочет получить регистрационную карточку в бумажном виде. Тогда на ее оформление налоговикам потребуется дополнительное время.

Уч.курс 4 Онлайн-касса у ИП на УСН

Постановка кассовой техники на регистрационный учет начинается с подачи заявления. В процессе совершения регистрационных действий заявителю потребуется прислать в ИФНС еще отчет о регистрации аппарата.

Если регистрация проходит при личном посещении ИФНС, дополнительно к заявлению нужно представить паспорта регистрируемых касс. А если заявление на бумаге сдает представитель фирмы, то нужна доверенность, подтверждающая его полномочия.

Зарегистрировать ККТ можно и без ЭЦП. Для этого нужно заполнить заявление на регистрацию на бумаге и подать его в ИФНС лично либо направить по почте.

Заполнять бланк заявления следует отдельно на каждую модель ККТ.

Заявление о постановке ККТ на регистрационный учет включает титульный лист и 4 раздела:

– раздел 1 «Сведения о контрольно-кассовой технике, заявленной на регистрацию (перерегистрацию) в налоговом органе»;

– раздел 2 «Сведения об использовании контрольно-кассовой техники, заявленной на регистрацию (перерегистрацию) в налоговом органе»;

– раздел 2.1 «Сведения об автоматических устройствах для расчетов»;

– раздел 3 «Сведения об операторе фискальных данных»;

– раздел 4 «Сведения о сформированных фискальных документах»;

– раздел 4.1 «Сведения из отчета о регистрации или отчета об изменении параметров регистрации».

В поле «Вид документа» на титульной странице нужно проставить код 1. Он означает, что фирма обращается за постановкой ККТ на учет. При регистрации ККТ поле «Код причины перерегистрации» заполнять не надо.

В поле «Полное наименование организации-пользователя или фамилия, имя, отчество индивидуального предпринимателя-пользователя» указывают сведения о пользователе, на которого регистрируют ККТ:

– полное название фирмы. Оно должно полностью соответствовать наименованию, указанному в учредительных документах. При регистрации ККТ на подразделение также нужно указать полное наименование компании, соответствующее учредительным документам;

– Ф.И.О. предпринимателя полностью.

Далее нужно указать количество страниц заявления, прилагаемых к нему документов, Ф.И.О. руководителя, ИП или представителя, которые подписывают заявление, дату его заполнения.

Представитель, который подает заявление на регистрацию ККТ, в поле «Наименование документа, подтверждающего полномочия представителя» указывает данные доверенности на регистрацию ККТ в налоговой.

Поле «Сведения о регистрации контрольно-кассовой техники в налоговом органе» заполнять не надо, это сделает инспектор.

Раздел 1 заявления предназначен для отражения сведений о регистрируемой ККТ. Здесь нужно указать ее название, которое должно присутствовать в реестре ККТ, заводской номер, полное или краткое название модели фискального накопителя, включенной в реестр ФН, адрес и место установки кассы, отметку об использовании ККТ в автономном режиме.

С первого марта 2022 года форму для постановки ККТ на учет скорректировали, добавив в раздел 2 новую строку – 120. В ней требуется проставлять отметку о том, будет ли использована ККТ при торговле маркированными товарами.

В разделе 1 отражают и иные особенности использования ККТ в некоторых видах деятельности. Например, если ККТ планируют применять только в сфере услуг, в строке 150 нужно проставить «1», а сведения об использовании ККТ при продажах подакцизной продукции отражают в строке 155.

Раздел 2.1 заполняют, если одна ККТ входит в состав нескольких автоматических устройств для расчетов. Этот раздел заполнять не требуется, если ККТ не используется в составе автоматических устройств.

В разделе 3 отражают данные об операторе фискальных данных – его полное наименование и ИНН. Раздел 3 заполнять не нужно, если заявитель применяет ККТ в режиме, не предусматривающем передачу фискальных данных в электронной форме через ОФД. В таком случае строку 160 можно оставить пустой, а в строке 170 проставить нули.

При обращении за постановкой кассового аппарата на учет требуется заполнить только три раздела. Четвертый раздел заполняют лишь при перерегистрации ККТ.

Перед подачей заявления на регистрацию онлайн-ККТ нужно оформить договор с оператором фискальных данных. Оператор фискальных данных – это компания, которая занимается приемом, обработкой и передачей в ИФНС фискальных данных, полученных с онлайн-кассы.

ОФД обязательно должен быть внесен в реестр налоговой службы. Перечень операторов, которые имеют разрешение на обработку фискальных данных, представлен на сайте ФНС. Оформлять договор с ОФД не требуется, если кассовый аппарат будет работать без передачи данных в местности, где нет связи.

На следующий рабочий день после подачи заявления в ИФНС налоговики должны сообщить компании регистрационный номер онлайн-ККТ.

Когда заявление о постановке кассовой техники на учет подают через личный кабинет, регистрационный номер кассы отобразится в личном кабинете.

При подаче бумажного заявления лично или по почте регистрационный номер ККТ должны передать непосредственно представителю фирмы или направить по почте.

Получив регистрационный номер ККТ, заявитель формирует отчет о регистрации кассы и представляет его в ИФНС. Срок – не позднее одного рабочего дня, следующего за днем получения регистрационного номера кассы из ИФНС.

Не позднее следующегодня после получения регистрационного номера нужно сформировать и отправить в ИФНС отчет о регистрации.

Для того чтобы сформировать отчет о регистрации, в ФН нужно записать:

– регистрационный номер онлайн-ККТ;

– полное название компании или Ф.И.О. предпринимателя;

– сведения о кассовом аппарате, в том числе о фискальном накопителе, и иные данные, необходимые для формирования отчета о регистрации.

Отчет можно представить в ИФНС на бумаге, в электронном виде через кабинет ККТ или своего ОФД.

Если в отчете о регистрации была допущена ошибка, то нужно сформировать отчет об изменении параметров регистрации и передать их в ИФНС. Сведения, содержащиеся в таком отчете, нужно сообщить не позднее рабочего дня, следующего за днем подачи отчета о регистрации с ошибкой.

Получив отчет о регистрации, ИФНС проверит достоверность содержащихся в нем данных. Если все указанные сведения корректны, завершить регистрацию ККТ налоговая сможет, направив заявителю электронную карточку регистрации ККТ. По общему правилу карточку, заверенную усиленной электронной подписью, передадут через личный кабинет или оператора ФД.

Но карточку могут выдать и на бумаге. Для этого бизнесмену нужно подать в инспекцию отдельное заявление с просьбой оформить документ в бумажном виде. Утвержденной формы бланка такого заявления нет, его оформляют произвольно. Бумажную карточку можно получить лично в ИФНС либо на почте.

Срок направления карточки – 10 рабочих дней с даты представления заявления на регистрацию кассы. Но если пользователь хочет получить ее на бумаге, то карточку пользователю ККТ выдадут в течение 5 рабочих дней со дня получения ИФНС от него заявления на оформление документа на бумаге.

Поставить ККТ на учет можно через личный кабинет оператора фискальных данных.

Требования к регистрации ККТ через ОФД такие же, как и при регистрации ККТ через личный кабинет налогоплательщика. После их выполнения у пользователя есть возможность зарегистрировать ККТ через личный кабинет ОФД.

Процесс постановки на учет ККТ через личный кабинет ОФД аналогичен процессу регистрации ККТ через личный кабинет налогоплательщика. Он включает в себя последовательность шагов, как то:

– выбор кнопки регистрации ККТ в личном кабинете ОФД;

– заполнение всех появившихся полей заявления, следуя инструкциям в окне регистрации;

– подписание заявление с помощью УКЭП после того, как все поля заполнены;

– отправление заявления в ФНС после подписания заявления.

После отправки заявления в ФНС нужно ждать уведомление о присвоении онлайн-кассе регистрационного номера. Отслеживать статус заявления можно в личном кабинете ОФД.

Получив уведомление о присвоении регистрационного номера, нужно сформировать на ККТ отчет о регистрации и направить в ФНС через личный кабинет ОФД сведения из него.

После этого ИФНС также пришлет карточку о регистрации ККТ. Она свидетельствует, что касса готова к использованию и может формировать фискальные документы.

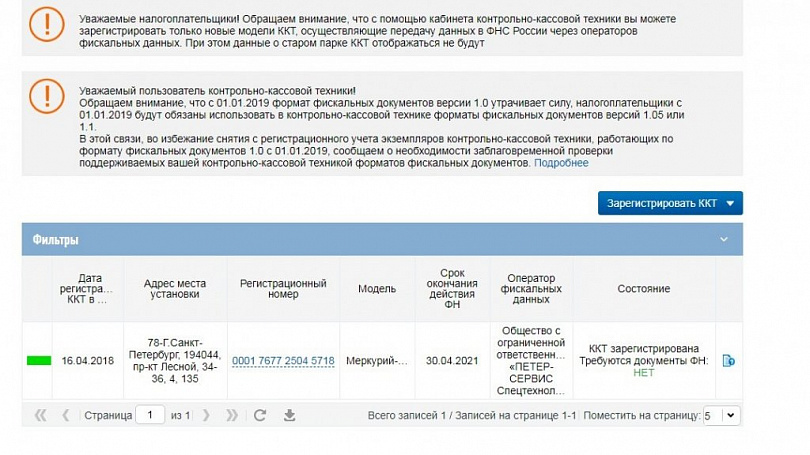

Убедиться, что ККТ зарегистрирована, можно, проверив этот факт на сайте ФНС.

Проверка проводится по реестру ККТ или реестру фискальных накопителей.

Для проверки наличия ККТ в реестре нужно выбрать модель из предложенного списка и ввести заводской номер ККТ.

Порядок проверки ФН в реестре такой же. Достаточно выбрать модель накопителя и ввести его заводской номер, указанный на задней стороне кассового аппарата.

ККТ можно снять с учета одним из способов:

– по заявлению бизнесмена. Например, если он прекращает ведение деятельности, связанной с приемом наличных платежей от населения. В таком случае компания или ИП обращаются в инспекцию с заявлением о снятии с учета ККТ. Налоговикам нужно представить также отчет о закрытии фискального накопителя;

– в одностороннем порядке по решению инспекции.

Налоговики вправе снять ККТ с регистрационного учета, не получая от пользователя заявления, если:

– ККТ не соответствует установленным законодательным требованиям;

– прекратилось действие ключа фискального признака в ФН;

– в ЕГРЮЛ внесена запись о ликвидации фирмы либо в ЕГРИП появились сведения от предпринимателя о прекращении деятельности.

Сроков представления обращения о снятии ККТ с учета при ликвидации бизнеса в законодательстве нет. Но в ФНС требуют сделать это обязательно до момента внесения записи о ликвидации в ЕГРЮЛ или о прекращении деятельности в ЕГРИП.

Учет ККТ прекращается при выдаче пользователю карточки о снятии аппарата с регистрационного учета. Дата снятия ККТ с учета различается в зависимости от сроков получения карточки:

– если учет ККТ прекращен по заявлению пользователя, карточку о снятии ККТ с учета направят ему в течение 10 рабочих дней с даты обращения;

– если учет ККТ прекращен по решению ИФНС, карточку о снятии с учета направят пользователю в течение 5 рабочих дней с даты снятия ККТ в одностороннем порядке.

Если ККТ снимают с учета по решению инспекции вследствие истечения срока действия ключа фискального признака в ФН, налоговики пришлют компании уведомление о необходимости предоставить фискальные данные. В таком случае у нее есть 60 календарных дней, чтобы направить в инспекцию все данные, которые хранятся в фискальном накопителе ККТ на момент ее снятия с регистрационного учета и не были переданы в инспекцию.

Источник: www.v2b.ru

Как зарегистрировать кассу в ОФД и налоговой

В статье рассмотрим, как с 2019 года происходит подключение к ОФД и регистрация в налоговой онлайн-кассы, какие документы должен взять с собой предприниматель и какие ошибки часто допускают начинающие бизнесмены.

Регистрация онлайн-кассы ОФД и ФНС чаще всего проводится через интернет и занимает немного времени. Однако с правилами процедуры и требованиями к ККТ лучше ознакомиться заранее, чтобы не допустить ошибок.

По закону налоговая инспекция должна получать информацию обо всех нюансах торговой деятельности предпринимателей и организаций. Поэтому перед началом деятельности надо, чтобы была осуществлена регистрация онлайн-кассы ОФД и ФНС. Сама процедура проходит быстро и, если подготовиться, занимает не больше двадцати минут. Но есть вероятность ошибки, которая порой приводит к нарушению законодательства и назначению меры наказания.

Требования к кассе

Прежде всего уточним, что онлайн-касса должна обладать характеристиками:

- наличие на корпусе уникального серийного кода;

- возможность подключения к интернету и передачи данных в онлайн-режиме;

- наличие печатающего устройства для ФД и ячейки для установки фискального накопителя.

Кроме того, кассы нового образца способны наносить на чек QR-код и ссылку для проверки достоверности.

Проведение регистрации ОФД кассы в налоговой возможно либо через персональный кабинет на официальном портале ФНС, либо личным визитом. Если предприниматель решил отправить документы по интернету, ему предварительно нужно получить КЭП (квалифицированную электронную подпись). Только такой вид подписи дает право совершать подобные операции в «удаленном» формате.

Интернет-регистрация в налоговой

Постановка на учет кассы включает несколько стадий. Сначала на сайте ФНС представитель компании или непосредственно ИП заполняет заявление и ставит подпись (КЭП). Если у него нет квалифицированной подписи, ее придется заказать. После этого налоговая проверяет внесенные в заявление сведения, сверяя их с реестром юридических лиц и предпринимателей.

Кроме того, инспекция изучает реестр кассовой техники и фискальных носителей (ФН). После проверки кассовой технике назначается регистрационный номер.

Затем проводится фискализация. В аппарат вводятся: присвоенный номер, сведения об операторе ФД, владельце устройства. Сделать это может как сам предприниматель, так и специальные организации. Последний вариант удобнее, поскольку позволяет уберечься от ошибок и возможной смены фискального накопителя.

Далее нужно проверить параметры, чтобы уточнить, насколько корректно работает ФН. На финальной стадии налоговая выдает карточку регистрации кассового аппарата. На документе обязательно должна быть электронная подпись ФНС.

Рассмотрим каждый шаг подробнее.

Первичные данные

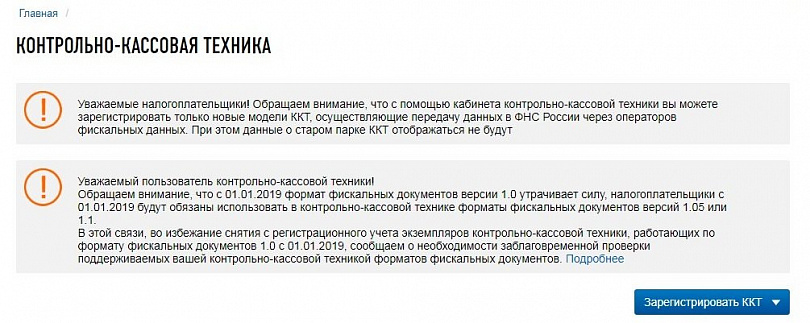

Для начала надо зайти в личный кабинет на сайте ФНС (если его нет, то нужно зарегистрироваться) и выбрать раздел «Учет ККТ».

На экране откроется страница, на которой расположена кнопка «Зарегистрировать ККТ». После нажатия на нее перед пользователем появляется окошко, где предлагается внести все сведения вручную.

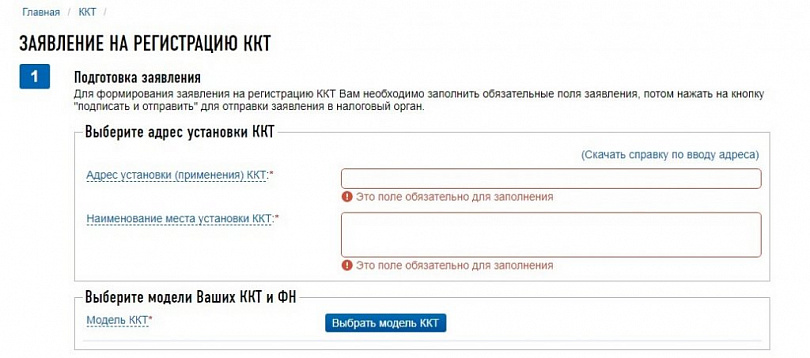

В само заявление вводятся сведения:

- модель кассового аппарата;

- адрес, где будет стоять кассовая техника;

- наименование места, где находится онлайн-касса.

Адрес выбирается из справочника федеральной информационной системы (ФИАС). Здесь может возникнуть первая проблема. В справочнике есть не все адреса и объекты, поэтому до постановки на учет ККТ рекомендуется зайти на официальный портал ФИАС и проверить адрес своей организации. Главное, чтобы там находилась хотя бы нужная улица.

Тогда продолжить заполнять онлайн-заявление удастся. Если нет ни улицы, ни адреса, с онлайн-регистрацией придется повременить.

Важно: чтобы внести организацию и ее адрес в ФИАС, нужно принести документы на помещение в районную администрацию и подать заявление на включение фирмы в справочник.

После этого заполняются характеристики или параметры кассового аппарата: номер ФН и серийный номер кассы. Они уже внесены в базу ФНС. Поэтому после внесения такой информации запускается автоматическая проверка. В результате выясняется, есть ли номер в базе и не закреплен ли он за другим владельцем.

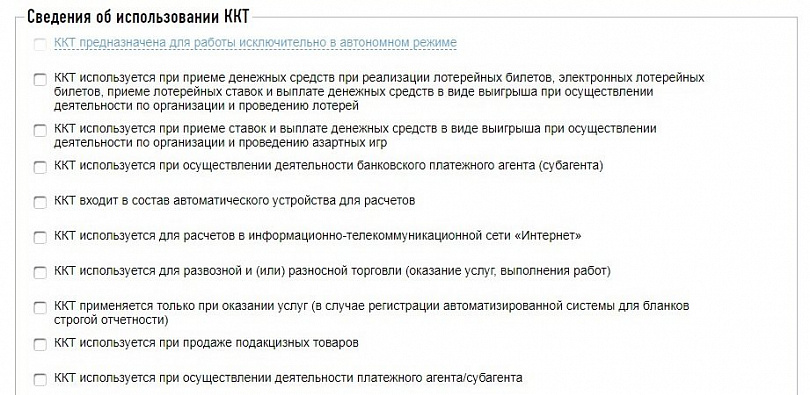

Особые параметры кассовой техники

Когда проверка пройдена успешно, перед пользователем появляется окошко, где следует уточнить специальные характеристики использования ККТ. Например, работа в автономном режиме. Такой параметр подходит, если предприниматель планирует пользоваться аппаратом в местностях, удаленных от интернета. Список упомянутых территорий утверждается местным правительством. Найти перечень можно чаще всего на сайте регионального исполнительного органа.

Важно: галочку напротив пункта про автономное использование следует поставить сразу. Потом вернуться к параметру не получится.

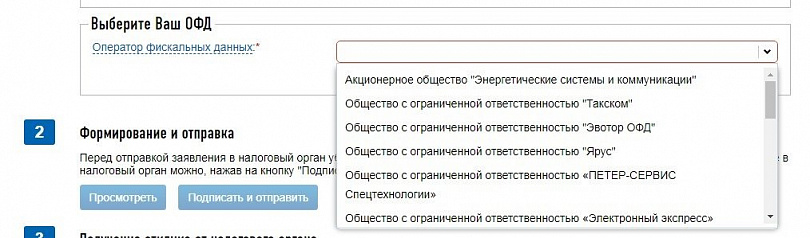

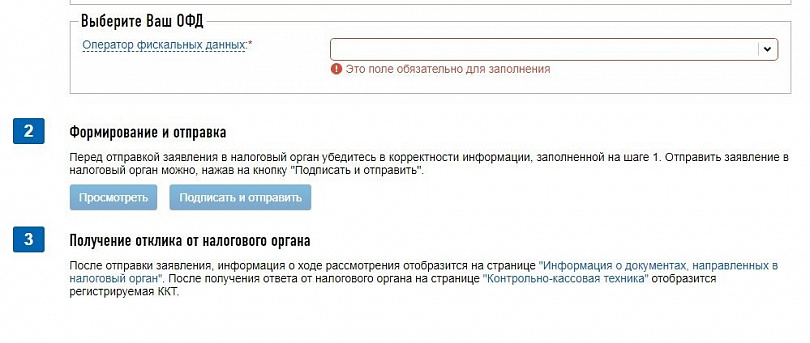

Выбор ОФД

После уточнения особых характеристик кассовой техники выбирается оператор фискальных данных. Договор с ним подписывается еще до регистрации онлайн-кассы в ФНС. Поэтому на этой стадии нужно выбрать того, с кем идет сотрудничество.

Для подтверждения оператора следует нажать соответствующую кнопку. В этот момент происходит отправка заявления на проверку в налоговую.

Внесение номера в кассовую технику

При успешной проверке ФНС направляет заявителю регистрационный номер кассовой техники. Его и ИНН следует зафиксировать в ККТ. Сделать это нужно, зайдя в сервисный режим или режим администратора на аппарате. К вводу цифр необходимо отнестись внимательно. Если будет допущена ошибка в регистрационном номере или ИНН, даже в одной-двух цифрах, накопитель станет недействительным.

Это приведет к вынужденной покупке нового ФН.

После введения параметров онлайн-касса выдаст чек. Там будет 10 цифр. Далее следует зайти на сайт ФНС и ввести ФП в окошко для отчета о регистрации указанные цифры. Для них предназначена строка с названием «Фискальный признак». Затем там же вводятся основные реквизиты чека.

В конце нажимается кнопка подтверждения отправки.

Получение карточки

При успешной фискализации предприниматель получает карточку, подтверждающую постановку на учет аппарата, с подписью ФНС. Для начала работы с ККТ достаточно даже ее в электронном виде. После того как карточка отобразилась в личном кабинете, параметры переносятся в аккаунт оператора ФД.

Важно: категорически запрещается пробивать чеки до получения карточки. Возможен отказ в регистрации, например если данные ошибочны. Тогда пробитый чек будет висеть как не отправленный оператору ФД. А если не производить никаких действий в течение 30 дней после этого, касса заблокируется.

Перерегистрация

В отдельных случаях нужно заново регистрировать кассовый аппарат. Например, сделать это нужно при смене фамилии у ИП, если тот вступил в брак. Новые данные вносятся в карточку учета и карточку регистрации налоговым работником. Изменения происходят на основании заявления заинтересованного лица.

Там повторно указываются сведения, которые представил предприниматель при первичной регистрации ККТ. Подать запрос можно в любую налоговую инспекцию.

Личный визит в налоговую

Если по каким-то причинам регистрация через интернет не получается, можно прийти в отделение налоговой инспекции. Чаще поводом для этого является нежелание получать квалифицированную ЭП, поскольку она стоит денег. Не следует забывать, что, скорее всего, ФНС придется посетить не один раз.

Налоговую посещают уже после заключения договора с ОФД. Постановка на учет в налоговой осуществляется по инструкции:

- Сначала заполняется письменное заявление. Его утвержденный бланк можно найти на сайте инспекции. В момент подачи работник налоговой проверят правильность заполнения формы.

- Далее ККТ фиксируется под определенным номером. На сообщение его заявителю налоговой дается один день.

- Затем регистрационный номер внимательно заносится в ККТ, после чего формируется отчет в виде чека.

- Указанный чек заявитель относит в налоговую. Для сокращения числа визитов в ФНС рекомендуется перед этим этапом взять кассу с собой, чтобы сделать отчет прямо в инспекции.

После перечисленных стадий остается пройти процедуру регистрации в ОФД.

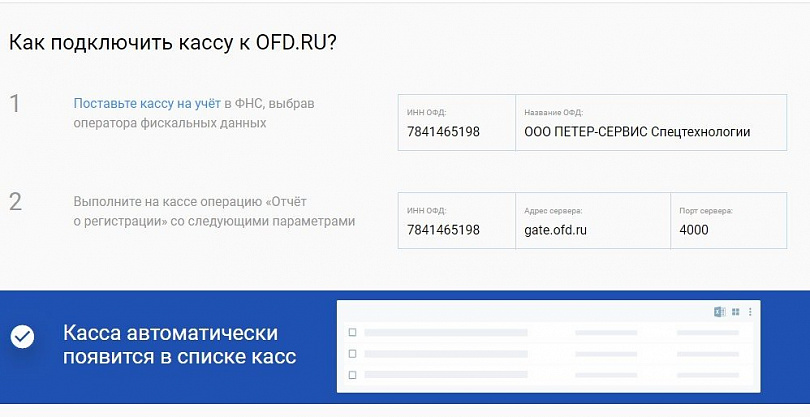

Регистрация в ОФД

Постановка на учет в налоговой возможна после заключения договора с ОФД. Однако регистрация на сайте оператора ФД осуществляется после ФНС. Узнать больше об ОФД — что это такое.

Итак, как зарегистрироваться в ОФД?

- Войти в свой аккаунт на портале выбранной компании ОФД.

- Открыть вкладку с кассовой техникой и нажать «Подключить».

- Заполнить поля, ориентируясь на информацию из отчета о регистрации.

- После нажатия кнопки «Сохранить» ОФД регистрация будет считаться пройденной.

После этого касса считается поставленной на учет официально и может использоваться.

Частые ошибки

Рассмотрим распространенные ошибки, которые случаются, когда человек хочет зарегистрировать кассу в ОФД и ФНС.

Так, чаще всего встречаются неточности при внесении информации в заявление на регистрацию ККТ. Например, когда неправильно указаны сведения:

- личные данные владельца (или пользователя кассы);

- наименование производителя;

- серийный номер кассового аппарата;

- номер договора, заключенного с ОФД.

Ошибки обязательно нужно исправить, перерегистрировав аппарат. Заявление подается в бумажном виде или через интернет. После проверки сведений инспектором исправленная карточка регистрации кассы будет отправлена пользователю.

Среди других распространенных ошибок при регистрации в ФНС и ОФД:

- несовпадение данных регистрации и настроек онлайн-кассы. Отметим, что эти сведения между собой не синхронизируются, поэтому проверять их достоверность должен сам предприниматель;

- ввод неправильного номера регистрации. Ошибка приведет к выводу из строя ФН;

- указание недостоверного ОФД. Например, это случается при смене оператора ФД. Иногда пользователь подает запрос в ФНС, но забывает указать новую информацию в самом кассовом аппарате. На работу ККТ эта ошибка не повлияет, но порядок использования будет считаться нарушенным;

- неоднократная смена ФН. Максимальное число перерегистраций накопителя составляет 12 раз.

Источник: credits.ru