Онлайн-бухгалтерия для ИП

Автоматизация учета

Электронная отчетность

Снижение налогов

Что такое нулевая отчетность

Нулевая отчетность для ИП составляется в тех случаях, когда предпринимательская деятельность приостановилась и нет выручки. То есть по кассе и по расчетному счету в банке нет движений.

Декларация при нулевой деятельности оформляется на тех же бланках и отправляется в те же сроки, что и обычный отчет. Отличается она лишь отсутствием цифровых показателей.

Нужно ли ИП сдавать нулевую отчетность

Большинство предпринимателей думает, что если нет прибыли, то нет и необходимости в сдаче отчетов. Но даже при отсутствии денежных оборотов вы должны сдавать нулевую отчетность по ИП.

Несдача декларации без цифровых показателей служит основанием для штрафа со стороны налоговой инспекции. За 1 несданный отчет — 1 штраф.

Например, ИП, работающий с НДС, должен подавать декларацию каждый квартал. Отсутствие деклараций за весь год означает штраф в размере 4000 рублей.

Что входит в нулевую отчетность ИП

Комплект обязательных к сдаче деклараций зависит от выбранного режима налогообложения и отсутствием/наличием трудоустроенных работников. При НДС и УСН если работники за отчетный период отсутствуют, предприниматель передает практически те же декларации, что сдавал прежде.

В 2023 году индивидуальные предприниматели должны передавать отчеты в Росстат. На сайте регионального органа статистики указано, какую отчетность должны сдавать «ИП-нулевки». При отсутствии поступлений и движений по кассе достаточно будет отправить письмо в Росстат в произвольной форме. За несданный отчет штрафов не последует.

Нулевой отчет в налоговую для ИП

Выше мы разобрали, что декларации сдают как предприниматели, получающие прибыль, так и те, кто деятельность уже не ведет. В некоторых случаях у налоговой службы могут возникнуть сомнения относительно передаваемых сведений. Тогда ИФНС отправляет запрос в банк.

Если денежных поступлений не было, у налоговой не возникнут вопросы по нулевому отчету ИП. Если деньги поступили на счет, инспекция потребует пояснений.

ИП на ОСНО

ИП, применяющий общую систему налогообложения, должен передавать нулевую отчетность по 3-НДФЛ и НДС, даже если нет доходов.

Отчет НДС — ежеквартальный, его необходимо сдать в течение 25 дней после завершения отчетного квартала. 3-НДФЛ составляется по итогам прошедшего года, сдается до 30 апреля.

ИП на УСН

На упрощенной системе налогообложения декларация сдается 1 раз в год. При нулевых показателях отчет предстоит сдать также до 30 апреля.

Нелишним будет составить нулевую книгу учета доходов и расходов. Налоговые инспекторы могут затребовать книгу для подтверждения полученных данных.

ИП на ЕНВД

При едином налоге на вмененный доход нулевой декларации не было. Суть данного режима состояла в том, что налог зависел не от реального дохода, а от предполагаемого. Если предпринимательская деятельность не велась, в течении 5 дней следовало подать в налоговую инспекцию уведомление о снятии с учета.

Так как ЕНВД для ИП отменяется с 01.01.2023г., необходимо перейти на иной режим налогообложения.

Нулевая отчетность у ИП без работников

Обязанность каждого предпринимателя — сдача отчетов, соответствующих выбранному налоговому режиму. Но ИП без работников не нужно сдавать нулевые отчеты в ИФНС, ФСС и в ПФР.

О страховых выплатах на работников

Если вы зарегистрированы как работодатель, но работников у вас нет, нужно сдать нулевой отчет. Относительно отчетности по страховым выплатам за сотрудников сдаются 4-ФСС и Расчет по страховым взносам.

4-ФСС содержит следующие страницы: титульный лист, табл. 1, 2, 5. Его необходимо сдавать в Фонд соцстрахования ежеквартально до 20 числа в бумажном формате, до 25 — в электронном.

В Расчете по страховым взносам следует добавить титульный лист, раздел 1, подразделы 1.1 и 1.2, приложения 1 к разделу 1, приложение 2 к разделу 1, раздел 3. Сдавать ежеквартально в налоговую инспекцию до 30 числа по завершении квартала.

Что еще нужно знать ИП с работниками

Если у ваш сотрудник работает по трудовому договору или договору ГПХ, также следует сдать:

- СЗВ-М, СЗВ-стаж, СЗВ-ТД;

- 6-НДФ.

Форма 6-НДФЛ может быть с нулевыми показателями. Если работников не было за отчетный период, сдавать отчеты не обязательно. Можно направить в ФНС письмо в произвольной форме о том, что зарплата не начислялась и не выплачивалась.

Если вы переводили оплату работнику хотя бы 1 раз за год, 6-НДФЛ сдается за тот квартал, в котором был начислен заработок. Дальше 6-НДФЛ будет подаваться до итогам текущего года.

Как составить нулевой отчет

Заполнять налоговую декларацию следует на тех же бланках, что и обычный отчет. Скачать бланк можно с сайта налоговой. Количество открытых листов в документе может быть меньше.

Форма нулевой отчетности не предполагает проставление нулей вместо цифр. В декларации должны быть поставлены именно прочерки.

Для примера разберем, какие листы нужно заполнять в декларациях по НДС и УСН.

В отчете НДС для ИП следует открыть 2 листа: титульный лист и обязательный раздел 1. В первом листе указывается ФИО, ИНН предпринимателя, код налогового периода, код деятельности и т.д. В первом разделе вводим ОКТМО, КБК, в остальных строчках проставляются прочерки.

По УСН образец бланков будет отличаться в зависимости от объекта налогообложения. При объекте «доходы» следует открыть титульный лист, разделы 1.1 и 2.1.1, при объекте «доходы минус расходы» — титульный, разделы 1.2 и 2.2.

Как сдать нулевую отчетность по ИП самостоятельно

Сделать нулевую отчетность ИП можно самостоятельно. Декларацию нужно подготовить без ошибок, распечатать и подписать. Можно лично сдать в налоговую либо подать нулевой отчет в электронном виде (тогда распечатывать не придется). Подача декларации возможна через бухгалтерский сервис или через личный кабинет на сайте ФНС (подготовка декларации будет для вас бесплатной).

А также сдать 0-ую отчетность можно, отправив заказное письмо с уведомлением.

Когда ИП сдавать нулевую отчетность

Рекомендуем запомнить, когда сдается нулевая отчетность ИП:

- НДС — каждый квартал, до 25 числа по завершении отчетного периода, 3-НДФЛ — до 30 апреля;

- УСН — до 30 апреля по завершении года;

- 6-НДФЛ — до последнего дня месяца, следующего после завершения квартала, можно обойтись письмом;

- 4-ФСС — каждый квартал, до 20 числа — в бумажном виде, до 25 — в электронном.

- Расчет по страховым взносам — каждый квартал, до 30 числа.

Что будет, если ИП не сдаст нулевую отчетность

За каждый несданный или несвоевременно сданный отчет нужно будет оплатить штраф. Их выписывает как налоговая, так и Пенсионный фонд или Фонд социального страхования.

Минимальный штраф — 1000 рублей. Его начислят даже за просрочку в 1 день, сумма не зависит от того, есть у вас выручка или нет.

Источник: otkroem-ip.ru

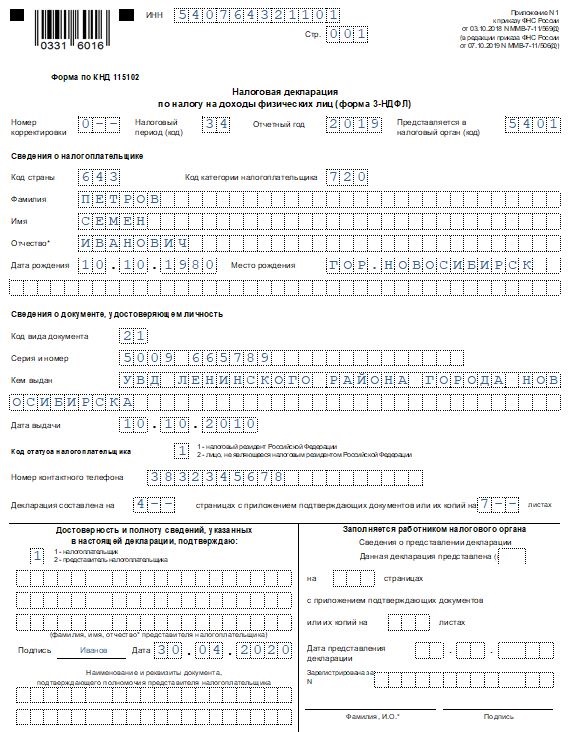

Когда сдает нулевую декларацию 3-НДФЛ ИП за 2019 год — актуальный бланк + заполненный образец

Форма 3-НДФЛ позволяет декларировать полученные доходы за отчетный год и вычислить налог к уплате или возврату. Заполняют отчет физические лица, в том числе зарегистрировавшие индивидуальное предпринимательство, работающие в качестве адвоката или нотариуса.

Частая ситуация — человек регистрирует ИП, но деятельность не ведет. Такие лица, несмотря на отсутствие операций, доходов и расходов по предпринимательской деятельности, все равно должны отчитаться перед налоговой с помощью нулевой декларации 3-НДФЛ — тем самым такие ИП покажут отсутствие обязанности по уплате налога за отчетный год.

Когда оформляется нулевая 3-НДФЛ?

Нулевую декларацию заполняют только те физические лица, которые зарегистрированы как индивидуальные предприниматели и которые выбрали общий режим налогообложения, при этом они не работают как ИП в течение года, не имеют совершенных операций, не получали доходов, не имели расходов.

Такая ситуация достаточно распространена, граждане как ИП встают на учет в налоговой, рассчитывая вести какую-то деятельность. При этом они либо осознанно выбирают общую налоговую систему (ОСНО), либо получают эту систему, так как не выбирают иной специальный режим налогообложения (упрощенный, вмененный, патентный).

Как правило, сначала деятельность действительно ведется, но в какой-то момент человек ее прекращает, забывая при этом закрыть свое предпринимательство.

Если ИП не закрыто официально через ИФНС, то физическое лицо по-прежнему является предпринимателем с определенными обязанностями перед налоговой — в том числе и по подаче отчетности в виде декларации 3-НДФЛ.

3-НДФЛ — это отчет, который сдается физическими лицами, желающими добровольно уплатить подоходный налог со своих доходов, либо планирующими получить налоговый вычет. Кроме того данная декларация сдается ИП, которые работают на ОСНО.

Образец заполнения 3-НДФЛ для ИП на общем налоговом режиме, которые ведут деятельность, можно скачать в данной статье.

Если ИП не ведет деятельность, то заполняет 3-НДФЛ в нулевом виде и сдает в ФНС в порядке, который предусмотрен для общего случая.

ИП на спецрежимах (УСН, ЕНВД), которые не ведут деятельность, заполняют нулевую декларацию, разработанную для данных налоговых режимов.

ИП на патентной системе отчетность по налогу не сдают.

Новая форма декларации 2020

Для нулевой декларации законодательство не предусматривает отдельной формы. Заполнять нужно тот же бланк, что формируется при подаче отчета при наличии предпринимательской деятельности ИП.

С 2020 года форма изменена, актуальный бланк можно скачать ниже по ссылке. Об изменениях в новой форме 3-НДФЛ читайте в этой статье.

Порядок подачи в ФНС для индивидуальных предпринимателей

Вариантов заполнения нулевой декларации о доходах и способах ее подачи в налоговый орган несколько.

Заполнить 3-НДФЛ ИП может одним из следующих способов:

- взять бланк в отделении ФНС и заполнить ручкой;

- распечатать актуальный бланк, найденный на просторах интернета (обязательно проверить, что форма соответствует текущему году) и заполнить ручкой;

- заполнить форму на компьютере, после чего распечатать;

- сформировать декларацию в электронном виде с помощью бесплатной программы от ФНС, после чего распечатать;

- составить 3-НДФЛ в кабинете налогоплательщика на сайте налоговой и передать в электронном виде.

Способы подачи отчета в ФНС следующие:

- Передача бумажного варианта из рук в руки лично при посещении отделения ФНС.

- Передача бумажной 3-НДФЛ через представителя (на него нужно оформить доверенность).

- Отправка бумажной декларации заказным письмом с описью вложения и уведомлением о вручении через Почту России.

- Электронная подача через ТКС.

ИП вправе выбрать любой удобный вариант для себя.

Сдать нулевую 3-НДФЛ в налоговое отделение за 2019 год нужно в срок до 30 апреля 2020 года включительно.

Как заполнить ИП на ОСНО за 2019 год ?

Отчет 3-НДФЛ достаточно большой. ИП при подаче нулевой декларации заполняют только 3 листа из имеющихся — титул и два раздела.

Остальные листы не заполняются, не распечатываются и в ФНС не подаются.

В зависимости от выбранного варианта оформления нулевой формы 3-НДФЛ правила заполнения будут отличаться.

Если выбран ручной вариант заполнения, то нужно придерживаться следующих правил:

- ручка только синего или черного цвета;

- буквы только печатные и заглавные;

- все символы, буквы, числа, знаки должны четко помещаться в отведенные клетки, не должны выходить за края;

- если допущена ошибка, то берется новый чистый бланк, зачеркивать ничего нельзя, пользоваться корректором в любом виде тоже;

- при распечатке не нужно скреплять листы;

- печать производится только с одной стороны листа;

- все пустые клетки должны быть заполнены прочерками — по центру клетки ставится черта.

Если выбрать электронный вариант заполнения, то указанные выше правила не актуальны. При заполнении в программе важно убедиться, что она новая и актуальная.

Титульный лист

Титульный лист для нулевой 3-НДФЛ нужно заполнить полностью:

- в верхней части ИНН ИП;

- № корректировки — 0;

- налоговый период — 34;

- год — 2019;

- налоговая — код отделения по месту постановки на учет ИП;

- данные об индивидуальном предпринимателе — код страны — 643, категория налогоплательщика — 720, далее ФИО полностью, данные о рождении;

- сведения о документе — обычно это паспорт РФ, для него код 21;

- код статуса налогоплательщика — российские резиденты ставят «1»;

- телефон — обязательно указывается с кодом города;

- в левом нижнем углу приводятся данные о том, кто подает нулевую 3-НДФЛ — сам ИП или его представитель.

На каждом листе декларации внизу должна стоять подпись и дата заполнения 3-НДФЛ.

Раздел 1

Первый раздел декларации 3-НДФЛ заполняется после раздела 2. Здесь показываются суммы налога к уплате, возврату, либо же отсутствие уплаты или возврата.

При заполнении нулевой формы в поле 010 ставится «3», что обозначает отсутствие каких-либо обязательств у сторон по отношению друг к другу.

В поле 020 вписывается актуальный КБК, а в поле 030 — ОКТМО по классификатору.

Поля 030 и 040 прочеркиваются либо указывается 0.

Вверху листа должны быть указаны ИНН, фамилия, инициалы индивидуального предпринимателя.

Раздел 2

Этот лист в нулевой 3-НДФЛ ИП заполняют в первую очередь.

Несмотря на то, что деятельность не велась, доходы и расходы отсутствуют, заполнить данный раздел все-таки нужно. Здесь нужно показать, что налоговая база равна нулю, соответственно, и налог нулевой.

Вверху вписывается ИНН ИП, фамилия и инициалы. Номер страницы 003.

В поле 001 указывается ставка налога — 13%.

В поле 002 — вид дохода «3» (иное).

Все остальные поля заполняются прочерками.

Скачать бланк и образец заполнения

Полезное видео

О заполнении 3-НДФЛ для ИП смотрите в видео:

Выводы

Если ИП не ведет деятельность, при этом для него установлена общая система налогообложения (ОСНО), то он обязан подать в ФНС нулевую декларацию 3-НДФЛ.

Если физическое лицо не планирует далее работать как предприниматель, то лучше сразу закрыть предпринимательство, тем самым прекратив обязанность по сдаче отчетности.

Если ИП не закрыто, то ИП должен подать декларацию в срок до 30 апреля следующего года.

Если доходов/расходов не было, то заполняется нулевой отчет.

Источник: 9trud.ru

Нулевая отчетность ИП без работников

Многие начинающие предприниматели ошибочно полагают, что налоговая отчетность необходима лишь тем ИП, которые получают прибыль со своей деятельности. То есть если предприниматель зарегистрировал ИП, но в новом статусе собственный бизнес еще не запустил — значит в контролирующие органы отчитываться не за что, ведь движение денежных средств зарегистрировано не было. Однако это заблуждение может привести бизнесмена к штрафам и блокировке счетов. В случае отсутствия прибыли все зарегистрированные ИП обязаны сдавать нулевую отчетность.

По своей сути, нулевая отчетность ничем не отличается от обычной налоговой отчетности — в законе установлены те же формы и сроки сдачи. Однако предприниматель, сдающий данный вид отчета в налоговую, должен быть уверен, что никакие средства на его счет не поступали. Это необходимо для того, чтобы налоговая служба не усомнилась в правдивости вашей отчетности. Если же на счет предпринимателя все же переводились, например, личные средства, налоговая служба может запросить пояснения, что это за деньги и почему они не были указаны в декларации.

Особенности отражения нулевой отчетности

Отразить нулевую отчетность можно различными способами — это зависит от используемого режима обложения налогом. При этом нулевые показатели указываются по всем видам деятельности предпринимателя, включая расходы и поступления. Такой документ будет свидетельствовать о том, что ИП не получал никаких доходов и не понес расходов, а значит и сумма налога в таком случае будет равняться нулю.

При этом заполняется стандартная форма, закрепленная в законодательстве, однако там, где должны указываться цифры, необходимо поставить прочерк.

Нулевая отчетность для ИП без сотрудников на УСН

Индивидуальный предприниматель на упрощенной системе налогообложения освобожден от сдачи декларации по налогу на доход и добавленной стоимости. Предпринимателям на УСН необходимо лишь раз в год сдать упрощенную форму в ФНС не позднее 30 апреля года, следующего за отчетным. Это значит, при составлении отчетности за 2018 год, ИП должен предоставить ее в 2019.

В случае, если в течение отчетного периода у ИП не числились сотрудники, предприниматель также освобождается от некоторых разновидностей деклараций по НДФЛ. Если на предприятии трудился хотя бы один работник, но за календарный период ему не была выплачена заработная плата, предприниматель освобождается от сдачи формы 6-НДФЛ и 2-НДФЛ. Однако форму 3-НДФЛ ИП обязан предоставить вовремя, даже несмотря на нулевые показатели.

Нулевая отчетность для ИП без сотрудников на ОСНО

Индивидуальные предприниматели, работающие на единой системе налогообложения, даже в случае нулевых показателей обязаны в сроки, установленные законом, отчитаться по НДС и НДФЛ.

Нулевую декларацию по НДС необходимо сдавать ежеквартально, не позднее двадцать пятого дня с момента его окончания. Отчет на добавленную стоимость при нулевых показателях необходимо заполнить частично, предприниматель должен заполнить титульный лист и указать код ОКТМО и КБК. Остальные поля документа заполняются прочерками. Важно, что данный вид отчетности сдается только в электронном виде через оператора ТКС, в бумажном виде отчет будет считаться недействительным.

Отчет НДФЛ сдается ежегодно в электронном или бумажном виде за предыдущий отчетный период, не позднее 30 апреля. При нулевой отчетности ИП необходимо заполнить лишь титульный лист и часть пунктов в первом и втором разделах — код ОКТМО и КБК. В остальных разделах проставляются прочерки, для подтверждения отсутствия финансовой деятельности в предприятии.

Ответственность за отсутствие нулевой отчетности у ИП

За несвоевременную сдачу нулевой отчетности или ее отсутствие, индивидуальному предпринимателю грозит штраф в размере 1000 рублей, а также возможна блокировка счетов по истечению 10 дней с даты, когда ИП обязан был сдать обязательную отчетность.

Источник: www.1-ofd.ru