Государственная пошлина — одна из разновидностей обязательных платежей в бюджет РФ. Организация вносит денежные средства при обращении в государственные структуры за различными юридическими услугами. Так, примером данных услуг может выступить обращение в суд, получение нотариальных и иных официальных документов.

В Налоговом кодексе РФ установлено, что процедура оплаты может происходить в наличной или безналичной форме. При внесении средств через кассу или банк у бухгалтеров не возникает резонных вопросов относительно процесса внесения средств, так как подотчетное лицо предоставляет все необходимые оправдательные документы. Рассмотрим возможности программы 1С:Бухгалтерия в части отражения госпошлины, как провести ее оплату и вытекающие из этого проводки в 1С 8.3.

Нюансы начисления государственной пошлины

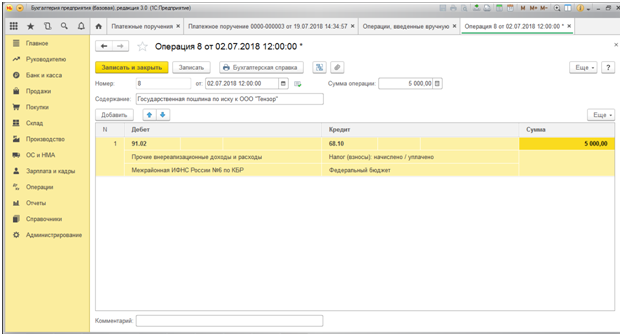

В том случае, если компания столкнулась с недобросовестным покупателем, который не выполнил свои обязательства по оплате продукции, само руководство может обратиться в официальную инстанцию для взыскания долга в судебном порядке. После этого будет издан приказ от 02.07.2018 года №8 об инициировании судебного иска, который подразумевает запуск дальнейшего процесса.

Как учесть госпошлину?

До его старта необходимо оплатить государственную пошлину. Ее размер высчитывается на основании соответствующего приказа. Для начала создается специальная бухгалтерская справка. Процесс расчета регламентирован статьей 333.19 НК РФ. При рассмотрении смоделированной ситуации выходит, что размер государственной пошлины составил 5000 рублей.

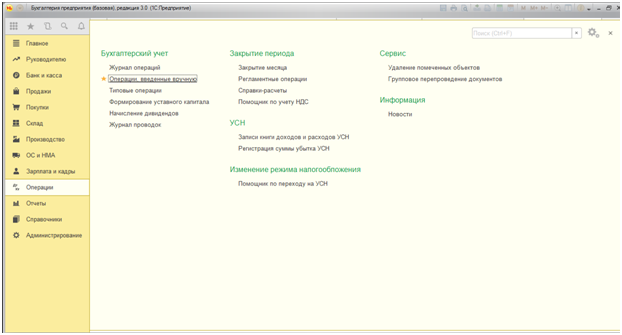

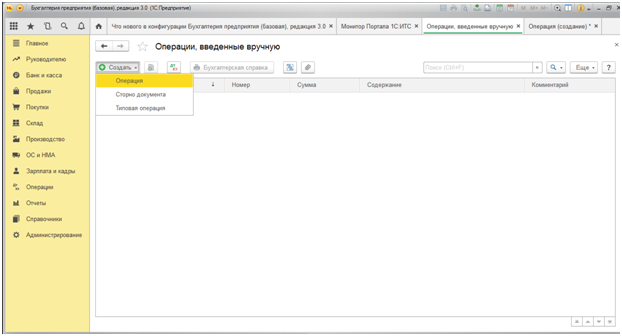

При запуске программы 1С:Бухгалтерия в новом окне пользователь кликает по команде «Создать», далее — «Операции».

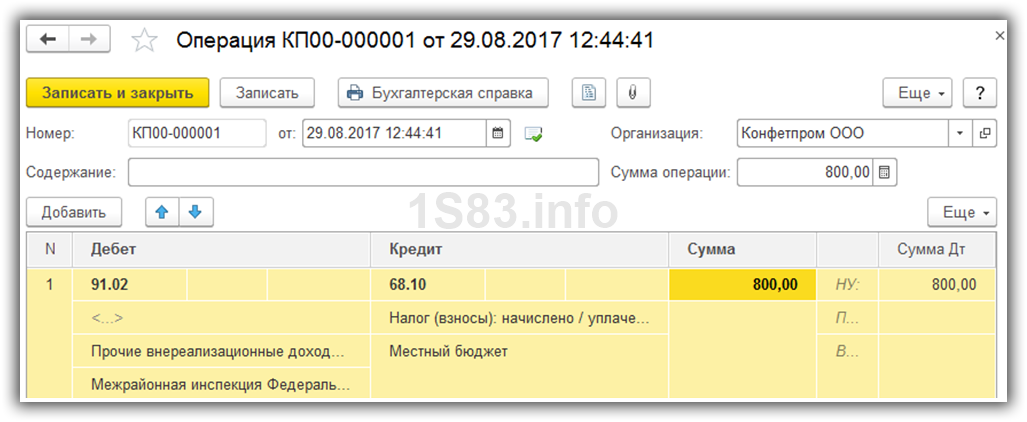

В новом документе добавляется номер и дата создания приказа, выбирается бухгалтерская подводка Дт 91.2 — Кт 68.10 (счет госпошлины в 1С это 68.10, однако пошлина относится к прочим расходам, поэтому разумнее использовать счет 91.02 «Прочие доходы и расходы». На этом этапе в окошко добавляется размер пошлины 5000 тысяч рублей.

Далее необходимо заполнить строку содержания операции для упрощения процесса идентификации. К готовому документу прикрепляется скан выданной бухгалтерской справки. Функция становится активной после нажатия на команду «Записать».

Оплата госпошлины в 1С 8.3

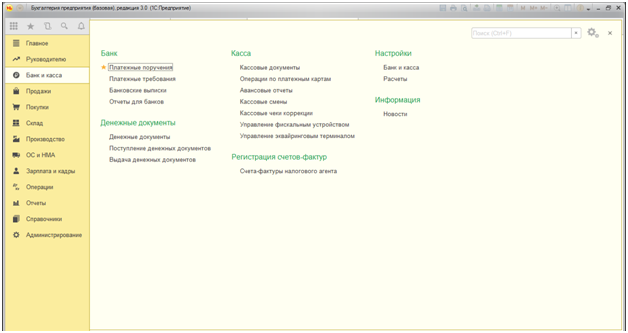

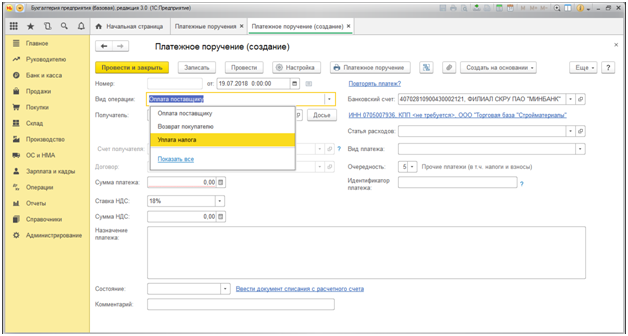

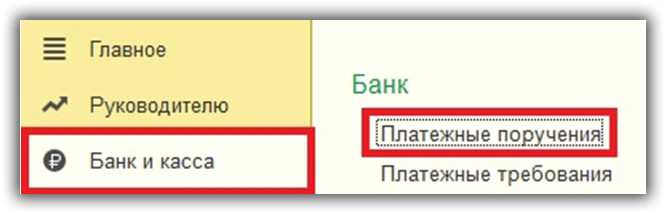

Пользователь переходит в меню «Банк и касса», а затем «Платежные поручения».

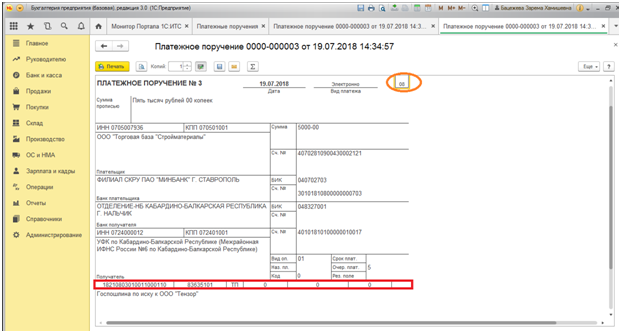

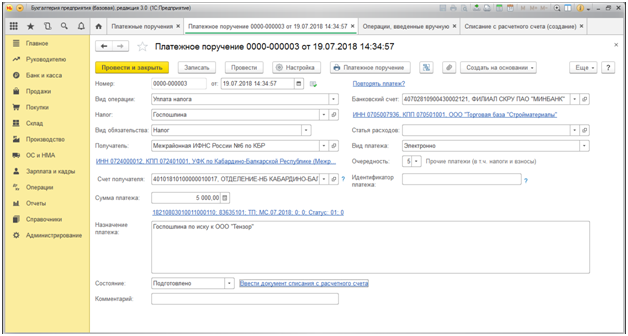

В новом окне платежного поручения необходимо выбрать вид операции «Уплата налога». Система автоматически сформирует платежное поручение с полями 104-110.

госпошлина проводки в бухучете

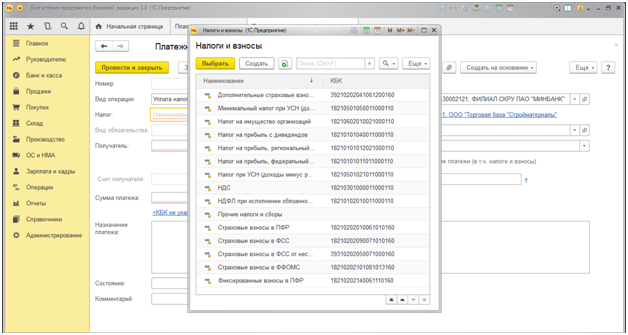

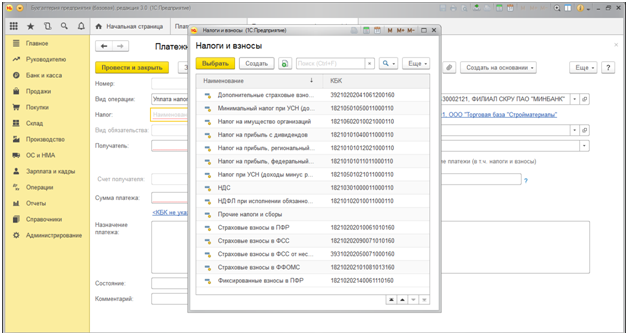

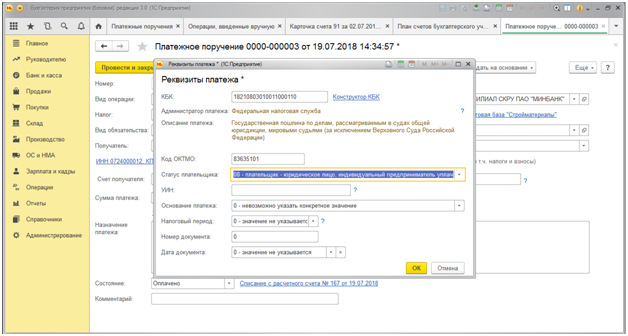

В строке «Налог» пользователь может выбрать тип платежа в бюджет, в доступном перечне нет отдельного значения госпошлины, поэтому добавить его потребуется самостоятельно, использовав конструктор КБК.

В этом же окне можно найти необходимый код бюджетной классификации и заполнить строку «Назначение платежа».

Первые три цифры инициируют Код бюджетной классификации (он соответствует приказу Минфина РФ 65-н). Администратором дохода выступает 182 «Федеральная налоговая служба». Программа автоматически назначит доходный учет бюджета и наименование получателя (Территориальный орган налоговой инспекции).

Остальные поля платежного поручения заполняются аналогичным образом.

В поле 101 указывается цифровой код 08. Плательщиком выступает юридическое лицо или ИП, уплачивающий иные виды платежей.

В полях 104 и 105 автоматически определяется код бюджетной классификации и ОКТМО выбранного налогового органа.

В полях 106 — 110 рекомендуется указать значение 0, так как процедура оплаты государственной пошлины носит разовый характер и не подкреплена документами-основаниями.

Далее необходимо нажать на кнопку «Провести и закрыть». После выполнения выгрузки платежного поручения и получения банковской выпуски операция будет проведена.

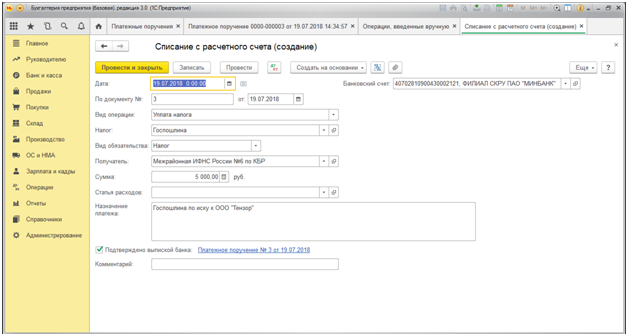

В нижней части документа пользователь обращает внимание на строку «Состояние». Рядом с ней должна остаться возможность для ручного ввода документа на списание средств с расчетного счета. Данная операция проводится после предоставления банковской выписки. Для проведения процедуры пользователь кликает на данную строку. В новом окне открывается соответствующий электронный документ.

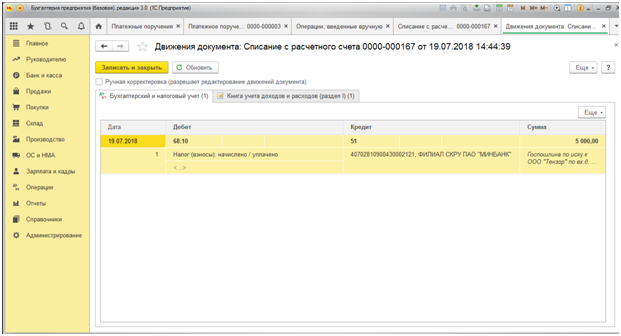

Реквизиты в электронном документе проставляются автоматическим образом. Важно визуально отследить правильность внесенных данных и даты списания денежных средств с расчетного счета. После проверки формируются проводки Дт 68.10-Кт 51.

Счет 68.10 «Прочие налоги и сборы» закрывается по дебету и по кредиту счета.

Возврат государственной пошлины

Учет пошлины необходимо закончить получением данных о возможном возврате. Так, при рассмотрении ситуации суд может обязать покупателя вернуть поставленные товары и возместить компании ущерб на уплату госпошлины. Процедура возврата отражается в документе «Поступление на расчетный счет» («Прочее поступление»).

Процесс возврата отражается специальной проводкой Дт 51-Кт 76. Зарегистрировать начисление прочих доходов возможно посредством бухгалтерской справки через раздел «Операция», в нем выбирается проводка Дт 76 — Кт 91.01.

Провести госпошлину через программу 1С с минимальными временными издержками — задача простая. За счет применения специальных скан-копий первичных документов, которые подкрепляются к электронным бумагам, можно заметно уменьшить дополнительные временные издержки и реализовать услугу внутреннего контроля.

Хотите получать подобные статьи по четвергам?

Быть в курсе изменений в законодательстве?

Подпишитесь на рассылку

Источник: www.1cbit.ru

Госпошлины в 1С 8.3: счета учета, проводки и отражение в примерах

Все организации, как и частные лица рано или поздно сталкиваются с уплатой госпошлины различным бюджетным организациям. Даже регистрация физического лица в качестве индивидуального предпринимателя начинается с уплаты госпошлины в налоговую.

Счета учета оплаты госпошлин в 1С 8.3 зависит от самой пошлины. В данной статье мы рассмотрим безналичную оплату, а также, рассмотрим основные проводки и частный случай для покупки основного средства — автомобиля.

Платежное поручение

Чаще всего при работе с безналичной оплатой используется клиент-банк, который формирует документы автоматически на основании полученных выписок из банка и отправки платежных поручений. Для простоты примера мы рассмотрим ручное создание связки документов платежного получения и списания с расчетного счета.

Перейдите в раздел «Банк и касса» и выберите пункт «Платежные поручения».

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С.

Связаться с нами можно по телефону +7 499 350 29 00.

Услуги и цены можно увидеть по ссылке.

Будем рады помочь Вам!

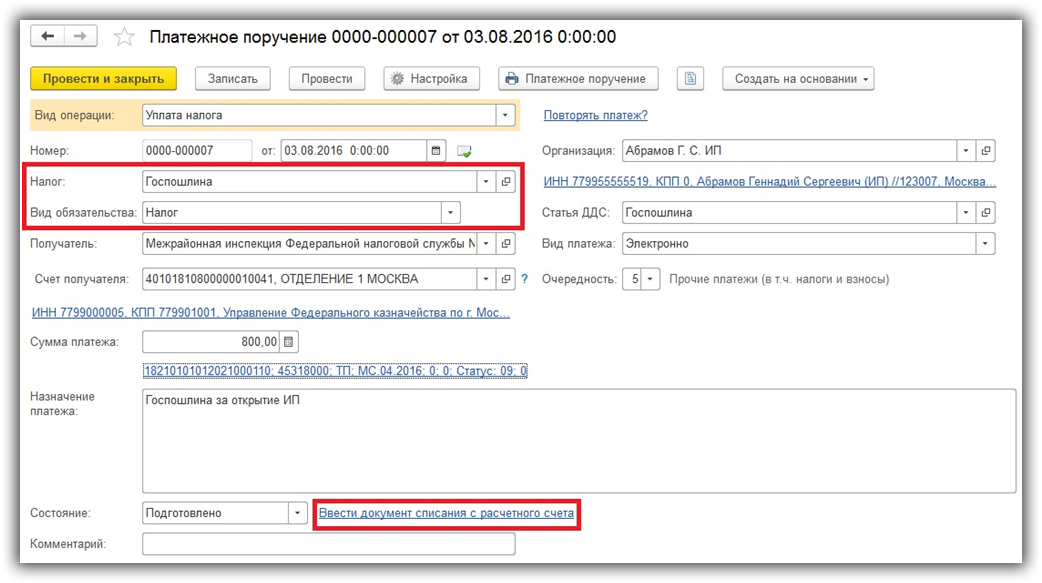

Заполним шапку созданного нами документа. В данном случае в качестве вида операции должна быть уплата налога. В поле «Налог» укажем созданное нами самостоятельно значение специального справочника и назовем его «Госпошлина». Вид обязательства – налог.

В настройках программы мы указали, что будем вести учет по статьям ДДС для дополнительной аналитики, поэтому в документе мы можем выбрать эту статью. Далее укажем получателя с банковскими реквизитами. Им является тот налоговый орган, в котором мы будем производить регистрацию физического лица в качестве индивидуального предпринимателя. Сумма к оплате составляет 800 рублей.

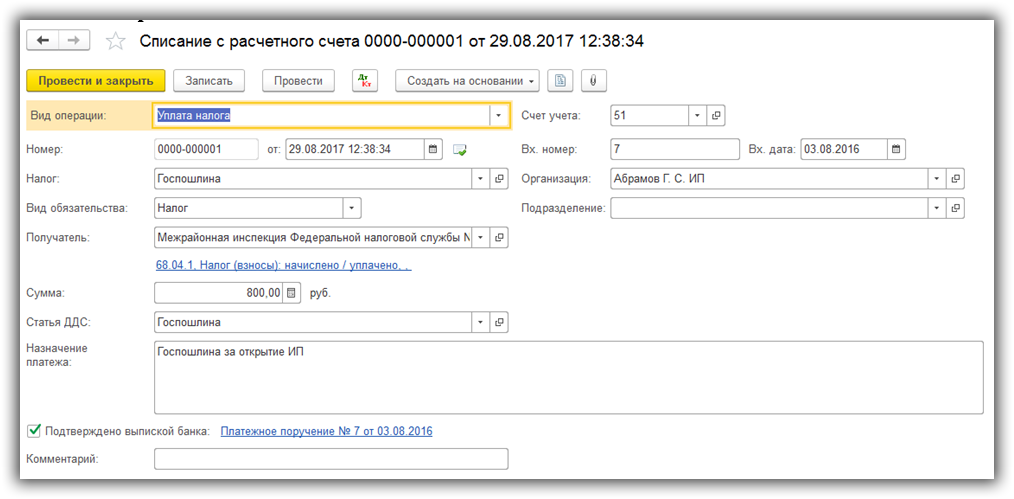

Для подтверждения в программе факта списания с нашего расчетного счета этих 800 рублей за регистрацию ИП создадим на основании платежного поручения документ «Списание с расчетного счета». С данным документом у вас не должно возникнуть проблем. Все данные заполнились автоматически.

Списание расчетного счета

Получите понятные самоучители по 1С бесплатно:

- Самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по 1С ЗУП 8.3.

Этот документ сформировал проводку в 1С 8.3 по списанию с расчетного счета (51) на соответствующий счет суммы в размере 800 рублей в качестве уплаченного налога.

Операция, введенная вручную

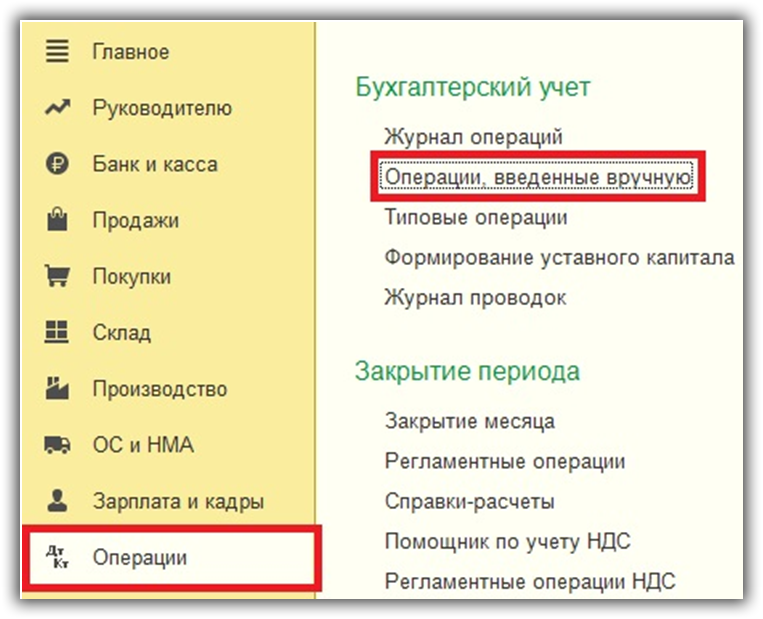

Кроме описанного выше способа мы также можем отразить госпошлину операцией, введённой вручную. Найти их можно в разделе программы «Операции».

В таком случае все данные вводятся самостоятельно, включая все счета учета и аналитику. Такой способ наиболее распространен для отражения расходов по судебным делам.

Госпошлина при покупке авто как основные средство

Госпошлины так же можно уплачивать и при покупке основных средств. Например, при покупке автомобиля из другой страны нам нужно его растаможить. В дальнейшем уже растаможенный автомобиль ставится на учет в ГИБДД.

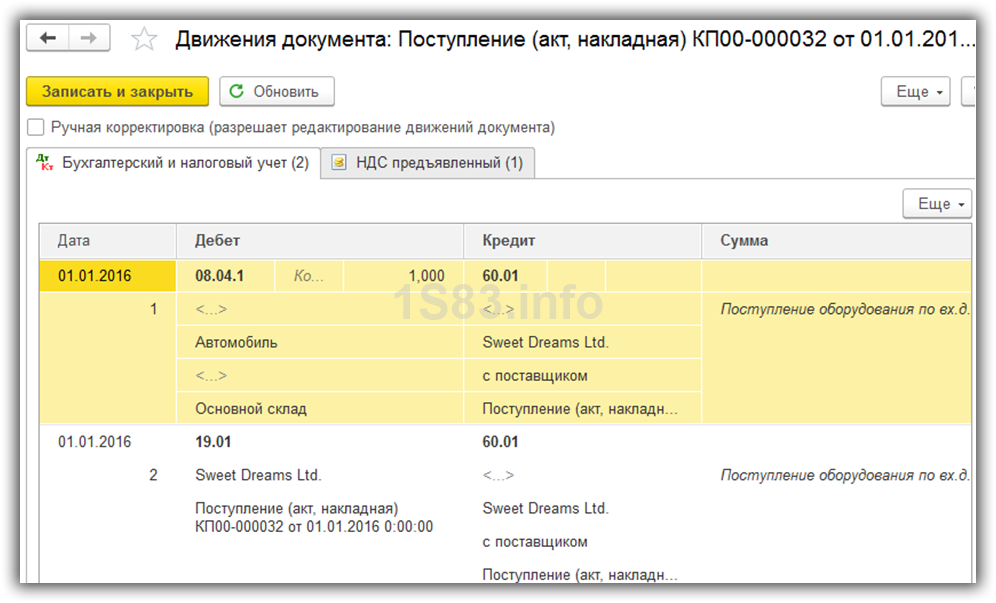

Рассмотрим пример покупки автомобиля за 800 000 рублей. Приход его необходимо оформить в разделе «ОС и НМА», так как он является основным средством.

Документ создал два движения – по основной сумме и по НДС.

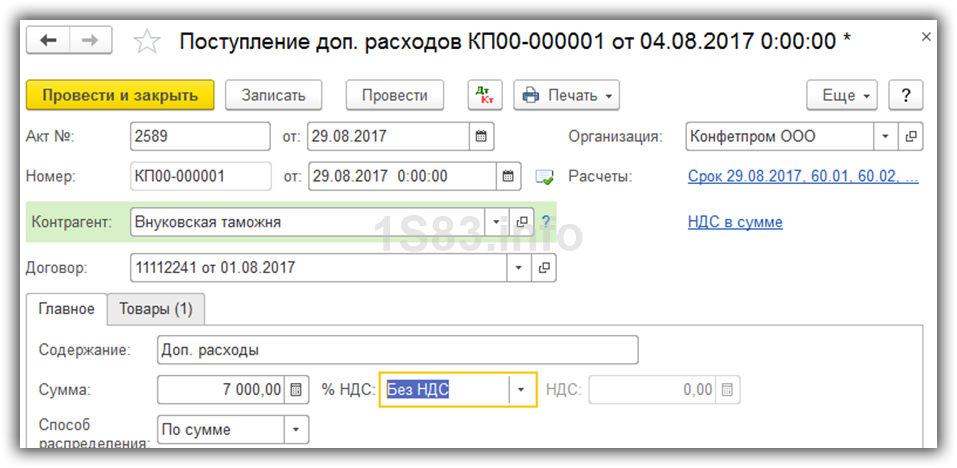

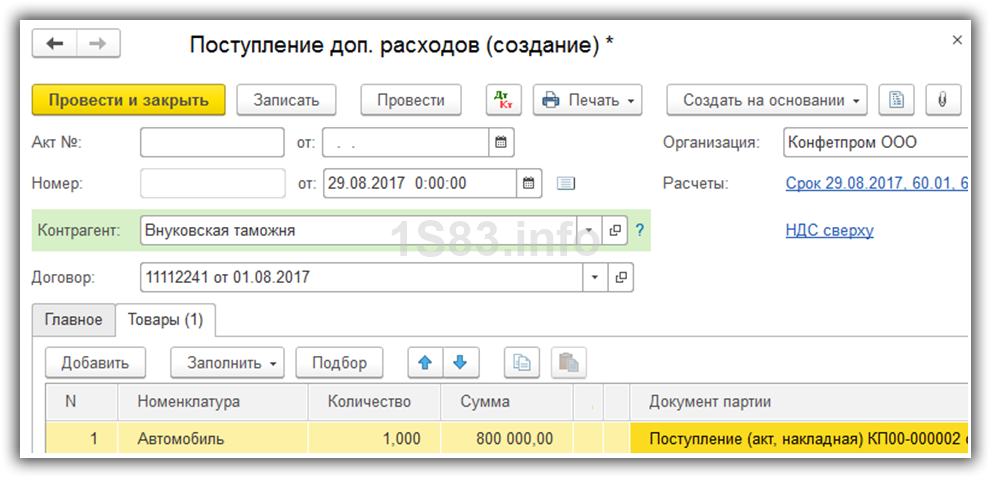

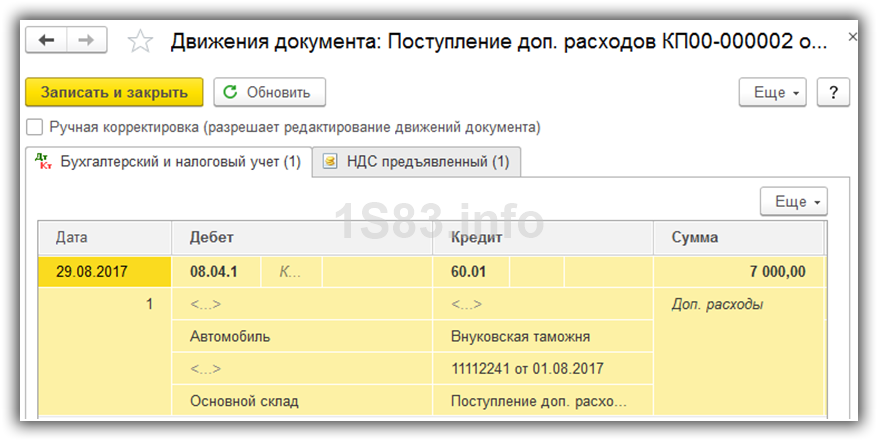

Для того, чтобы отразить в программе госпошлину для нашего автомобиля и связать его с ним необходимо оформить документ «Поступление доп. Расходов». Его можно найти так же в разделе «ОС и НМА».

На первой вкладке документа укажем, что сумма пошлины составит 7 000 рублей без НДС.

Для правильной привязки этого расхода к основному средству очень важно корректно указать все данные на второй вкладке – «Товары». В табличной части добавим строку с указанием нашего автомобиля и его цену. Далее укажем документ партии. Им должно быть то поступление, которым мы зафиксировали в программе приход нашего автомобиля.

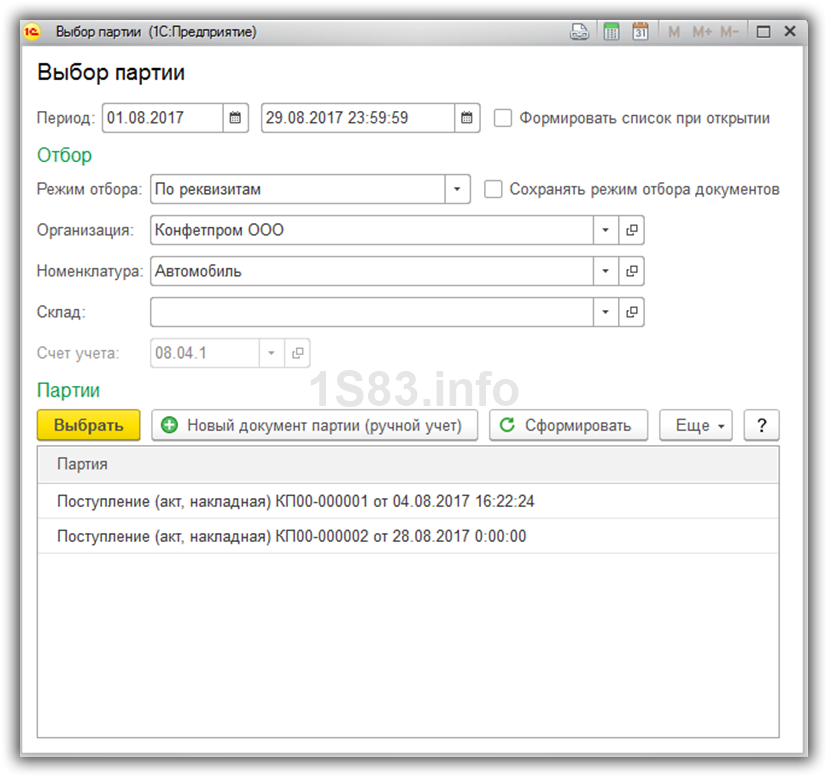

При попытке выбора значения в колонке «Документ партии» перед нами отобразилась соответствующая форма. На ней задаются параметры, соответствующие искомому документу поступления. Послу их указания нажмите на кнопку «Сформировать» и выберите их появившегося списка документов нужный.

Обратите внимание, что, если при всех заполненных фильтрах в отборе, документы все равно не отобразились, значит вами где-то была допущена ошибка. В таком случае рекомендуется повторно проверить все данные в документе поступления основного средства.

При проведении документ сформировал в 1С проводку по госпошлине на сумму 7 000 рублей. Как вы можете заметить, наш автомобиль выступает здесь в качестве субконто.

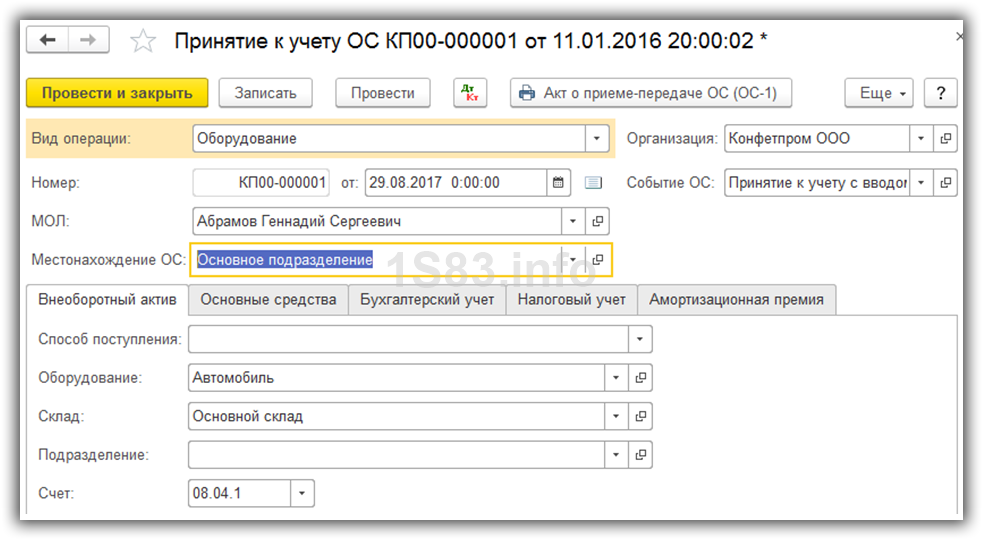

Теперь можно приступать к вводу в эксплуатацию нашего автомобиля при помощи документа «Принятие к учету ОС». Мы не будем подробно останавливаться на его заполнении. Если у вас возникли какие-либо сложности, прочитайте другую нашу статью.

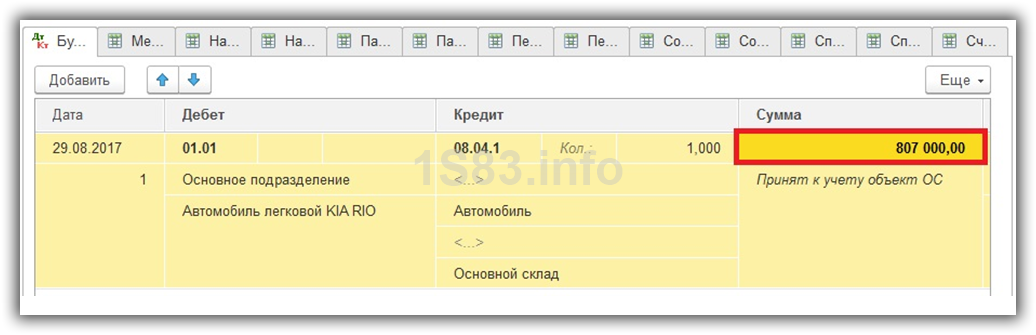

После проведения данного документа сформировалось движение на сумму, большую стоимости автомобиля. Дело в том, что сюда добавилась пошлина в размере 7 000 рублей. Если бы мы ее не отражали, что сумма в проводке была бы равна 800 000 рублей.

- Проводки по Списанию с расчетного счета в 1С

- Проводки по вводу начальных остатков в 1С

- Открытие дополнительного отчета в 1С программно

- Транспортный налог в 1С 8.3 Бухгалтерия

Источник: 1s83.info

Надо ли учитывать при УСН возмещенную ответчиком госпошлину

Минфин разъяснил, надо ли в доходах при УСН учитывать сумму госпошлины, возмещенную налогоплательщику ответчиком на основании решения суда.

В письме от 26.11.2019 № 03-11-11/91465 отмечается, что при определении объекта налогообложения по УСН учитываются доходы от реализации товаров (работ, услуг, имущественных прав) и внереализационные доходы.

К внереализационным доходам относятся, в частности, доходы в виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней и (или) иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба.

В связи с этим сумма государственной пошлины, возмещенной налогоплательщику на основании решения суда ответчиком, учитывается в составе доходов при УСН.

Пошлина, уплаченная стороной судебного разбирательства, в пользу которых принят судебный акт, взыскиваются судом с проигравшей стороны. Если иск удовлетворен частично, расходы по уплате госпошлины относятся на лиц, участвующих в деле, пропорционально размеру удовлетворенных исковых требований. Пошлина, от уплаты которой истец был освобожден, взыскивается с ответчика в доход федерального бюджета пропорционально размеру удовлетворенных исковых требований.

В ряде случаев уплаченная пошлина подлежит возврату. Например, она возвращается при заключении сторонами разбирательства мирового соглашения, при прекращении производства по делу или оставления заявления без рассмотрения судами общей юрисдикции/арбитражными судами.

Кроме того, пошлина подлежит возврату в случае возвращения заявления или отказа в его принятии судами. Если государственная пошлина не возвращена, ее сумма засчитывается в счет уплаты пошлины при повторном предъявлении иска. Заявление о возврате пошлины может быть подано в течение 3 лет со дня ее уплаты. К заявлению прилагаются решения судов об обстоятельствах, являющихся основанием для возврата пошлины, а также документы об ее уплате. Возврат пошлины производится в течение одного месяца со дня подачи указанного заявления.

Источник: buh.ru