Классификация рисков – это подразделение рисков на категории с применением определенных критериев. Выбор критериев зависит от целей и особенностей процедуры анализа и управления риском. Число возможных критериев классификации риска может быть очень большим, поэтому сами критерии классификации необходимо группировать.

Основная цель классификации — выделение конкретных рисков, а каждый из конкретных рисков, измеряемый частотой возникновения и размером неблагоприятных последствий (ущерба), описывается его стандартными характеристиками:

- опасность, связанная с риском;

- подверженность риску;

- уязвимость (чувствительность к риску);

- другими дополнительными параметрами (характеристиками), такими как взаимодействие с другими рисками, степень однородности риска, степень прогнозируемости и др.

В зависимости от степени общности критериев и/или характеристик риска классификацию риска подразделяют на общую классификацию риска и специфические классификации риска.

Какие риски в бизнесе

Критериями для общей классификации риска выступают наиболее общие, присущие всем видам риска, характеристики.

В рамках общей классификации критериями могут служить:

- источники факторы (среда возникновения) или причины (природа) опасности/ущерба;

- объект(ы) уязвимости к опасности;

- масштабы/уровни опасности/последствий;

- зависимость от временного фактора;

- типичность или регулярность реализации риска;

- характеристика последствий реализации риска;

- характеристика взаимодействия с другими рисками;

- характеристика величины/размера риска;

- возможность свободы выбора;

- характеристика степени измеримости и прогнозируемости риска.

По источникам, факторам или причинам (природе) опасности/ущерба выделяют следующие риски:

- природные (геологические, метеорологические и т.д.), связанные со стихийными бедствиями и природными катастрофами (наводнениями, землетрясениями, штормами, климатическими катаклизмами и др.);

- антропогенные, связанные с деятельностью человека.

В свою очередь среди антропогенных рисков выделяют:

- социогенные — социальные (межличностные, внутригрупповые, межгрупповые). Под социальными рисками подразумеваются риски возникновения таких отрицательных социальных явлений, как преступность, нарушение безопасности объектов, неблагоприятные социальные внешние эффекты и др.;

- экономические, связанные с экономической активностью, т.е. собственно с ведением бизнеса и результатами экономических процессов;

- политические или экономико-политические, обусловленные экономической политикой (риски, связанные с налогообложением;

- риски государственного регулирования (например, изменение антимонопольного регулирования);

- правовые риски — лицензии и патенты, невыполнение контрактов, судебные процессы, форс-мажор и т.д.);

- техногенные (промышленные, энергетические, транспортные и т.д.), связанные с последствиями функционирования технических систем и/или их нарушениями (пожары, изменение технологии, ухудшение качества и производительности производства, специфические риски технологии, ошибки в проектно-сметной документации);

- комбинированные (природно-антропогенные, антропогенно-природные, природно-техногенные и т.д.), в частности, к ним можно отнести эпидемические, экологические (измененная окружающая среда) риски и т.д.

По критерию, какими внешними или внутренними обстоятельствами обусловлен риск, выделяют следующие риски:

Оценка рисков бизнеса

- внутренние, т.е. такие, которые, например, связаны с организацией работы исследуемой фирмы или деятельностью изучаемого лица. Иными словами, это такие риски, на которые может повлиять менеджмент фирмы. Примерами могут служить поломка оборудования, отсутствие на складе магазина необходимых товаров и т.п.;

- внешние, т.е. те, которые определяются внешними обстоятельствами. В качестве примеров можно назвать появление у конкурентов более эффективной технологии, ухудшение экологической обстановки и т.д.

Следует отметить, что должны приниматься во внимание риски обоих видов, однако если внутренними можно управлять, то внешние в большинстве случаев поддаются только учету.

По объектам уязвимости к опасности выделяют следующие риски:

- социально-политические, где объектом уязвимости служат общественные отношения, которые по этому критерию подразделяются на индивидуальные, коллективные, общесоциальные, внутриполитические, внешнеполитические, общеполитические;

- экологические, где объектом уязвимости является состояние окружающей среды, подразделяемые по этому критерию на индивидуальные, видовые (родовые и т.д.), экосистемные;

- экономические, связанные с собственностью (имуществом), с доходами, с персоналом, с ответственностью.

По критерию характера влияния на различные объекты уязвимости выделяют:

- общий риск — риск, влияющий на различные объекты, иногда вызывающий отрицательные последствия разной природы. Примером является природный катаклизм, вызывающий гибель людей, разрушение имущества, нарушение нормального функционирования бизнеса и т. д.;

- частный риск — риск, затрагивающий отдельный объект или лицо.

В зависимости от того, на кого распространяются отрицательные последствия неблагоприятного события, кто может пострадать от реализации риска, выделяют следующие риски:

- односторонние;

- двусторонние;

- многосторонние.

Примером одностороннего риска может служить риск смертности, двустороннего — риск возникновения страхового случая по договору с безусловной франшизой, многостороннего — риск инфляции.

По масштабам / уровням опасности / последствий.

По критерию географического охвата риски подразделяют на:

- локальные;

- региональные;

- общенациональные;

- глобальные.

По критерию степени опасности/последствий риски можно подразделить на:

- незначительные (пренебрежимые);

- существенные;

- значительные.

По зависимости от временного фактора критериями для классификации может выступать степень учёта временного фактора, т.е. в течение какого периода действует риск. Риск может действовать ограниченное время (например, риск возможности возникновения осложнений после хирургической операции имеет место лишь в течение определенного срока после проведения соответствующей операции).

По временному фактору действия риска можно выделить следующие риски:

- бессрочные, которые не имеют временных ограничений;

- срочные, среди которых, в свою очередь, можно выделить: долгосрочные и краткосрочные.

Зависимость риска от времени. По этому критерию выделяют:

- статические риски, т.е. риски, которые не зависят от времени или такую зависимость выявить не удалось;

- динамические риски, т.е. риски, изменяющиеся во времени (например, рост риска аварий при увеличении износа оборудования).

Вид и степень зависимости могут различаться для разных рисков. Продолжительность выявления и ликвидации отрицательных последствий.

Как правило, выделяют риски с краткосрочным или долгосрочным выявлением отрицательных последствий.

В ряде случаев, когда это вызвано спецификой риска, выделяют и риски со среднесрочным выявлением отрицательных последствий.

Большинство рисков относится к группе с краткосрочным выявлением отрицательных последствий: обычно ущерб выявляется сразу или в течение нескольких месяцев. Таковы, в частности, риски пожаров или биржевых спекуляций. Однако в ряде случаев это невозможно. Скажем, по рискам, связанным с ответственностью, выявление ущерба может произойти через достаточно большой период времени (продолжительностью даже до нескольких десятилетий).

По типичности или регулярности реализации риска выделяют: фундаментальный риск, т.е. регулярный риск, внутренне присущий (имманентный) данному объекту и/или ситуации, а также основанный на природных или социальных закономерностях.

Соответствующие события также являются случайными, но подверженность риску достаточно велика. К таким рискам можно отнести, в частности, риски автомобильных аварий или градобитие посевов; спорадический риск, т.е. нерегулярный риск, вызываемый исключительно редкими событиями и форс-мажорными обстоятельствами, риск, реализующийся с очень низкой вероятностью. Примером является разрушение собственности в результате падения метеорита.

По характеристике последствий реализации риска различают: чистый риск, при котором все исходы, кроме сохранения текущей ситуации, связаны с негативными последствиями. Примером такого риска может служить пожар или ограбление; спекулятивный риск, т.е. риск, исходы которого связаны как с отрицательными («проигрыш»), так и с положительными («выигрыш») последствиями. В качестве примера можно привести риски игры на бирже.

По характеристике взаимодействия с другими рисками выделяются:

- массовые риски, характерные для большого числа однотипных объектов (например, риски автомобильных катастроф);

- уникальные риски, встречающиеся только у отдельных объектов (например, ядерные риски).

По критерию возможности индуцирования последовательной цепочки рисков выделяются:

- первичные риски, т.е. риски, непосредственно связанные с неблагоприятным исходным событием;

- вторичные риски, обусловленные последствиями первичных рисков, связанных с неблагоприятным исходным событием;

- третичные риски и т.д.

Примером такого исходного события может служить землетрясение: разрушения собственности (в частности, плотины) будут соответствовать первичному риску, а последствия наводнения, вызванного разрушением этой плотины, — вторичному.

По характеристике величины (размера) риска.

Понятие величины риска предполагает согласованный анализ двух характеристик — частоты возникновения и размера ущерба/последствий.

Критериями классификации здесь выступают:

- частота возникновения ущерба;

- редкие риски, для которых характерна малая частота реализации риска, т.е. малая вероятность наступления ущерба;

- риски средней частоты, для которых характерна средняя частота реализации риска, т. е. средняя вероятность наступления ущерба;

- частые риски, для которых характерна высокая частота реализации риска, т.е. высокая вероятность наступления ущерба.

Размер (тяжесть) ущерба/последствий. По данному критерию выделяются:

- малые риски, т.е. те, по которым максимальный ущерб невелик;

- средние риски, максимальный ущерб для которых характеризуется как средний;

- высокие риски с большим максимальным ущербом;

- катастрофические риски, характеризуемые исключительно большим максимальным ущербом.

Подобная классификация чрезвычайно важна и широко используется на практике.

По критерию степени приемлемости величины риска риски подразделяются на:

- неприемлемые;

- приемлемые с существенными ограничениями;

- приемлемые без заметных ограничений.

По возможности свободы выбора риски подразделяются на: добровольные и вынужденные (в том числе профессиональные).

По характеристике степени измеримости и прогнозируемости риска риски могут быть разделены на следующие две группы:

- предсказуемые (прогнозируемые) риски, которые можно предвидеть исходя из экономической теории или хозяйственной практики, но невозможно предсказать момент их проявления;

- непредсказуемые (непрогнозируемые) риски, о которых пока ничего неизвестно, поэтому невозможно оценить их влияние на степень и размер риска.

Проведенный обзор критериев классификации рисков не является исчерпывающим, так как все перечисленные критерии — наиболее общие, в той или иной мере присущие всем видам рисков. Однако для конкретных рисков можно выделить и специфические критерии классификации, тесно связанные с особенностями указанных рисков.

Источник: fireman.club

Управление ИТ-рисками.

3 октября 2017

Общие подходы к управлению рисками

Редактор, специалист в области PR. Работала менеджером по маркетингу и PR компании ALP Group. С 2003 по 2014 г. была выпускающим редактором журнала Intelligent Enterprise.

Использование любых технологий наряду с положительным эффектом влечёт за собой возникновение неопределённости и связанных с этими технологиями рисков. ИТ не исключение. Широкое применение ИТ как в системах управления компаниями, так и в технологических процессах привело к тому, что риски, связанные с ИТ, стали важной частью всех бизнес-рисков организации.

Если происходят какие-то нежелательные события, без управления ИТ-рисками организацию ждут перерасход ресурсов и избыточное финансирование. В результате это приводит к прямым потерям и, возможно, к отказу от использования технологий, которые кажутся слишком новаторскими и недостаточно проверенными. А значит, всё закончится упущенными коммерческими возможностями. В этом цикле статей мы расскажем об управлении ИТ-рисками, чтобы плюсы новых технологий не превращались в минусы.

Риск, событие, характеристки риска

Прежде чем говорить об ИТ-рисках, разберёмся с основными терминами и понятиями, связанными с рисками любого рода. В России основой для целой серии стандартов по рискам служит ГОСТ Р 51897-2011 «Менеджмент риска. Термины и определения». Он даёт следующую трактовку риска:

Риск — следствие влияния неопределённости на достижение поставленных целей.

ГОСТ Р 51897-2011

Под неопределённостью подразумевается состояние полного или частичного отсутствия понимания или знания о некотором событии, его последствиях и вероятности. Влияние неопределённости — это отклонение от ожидаемого результата деятельности (целей) с позитивными или негативными последствиями. Таким образом, понятие риска связано с понятием «событие», поэтому риск часто характеризуют через описание возможного события и предположительного влияния его последствий.

Событие — возникновение или изменение специфического набора условий 1 .

ГОСТ Р 51897-2011

Тогда риску можно дать такое определение:

Риск — это следствие вероятности возникновения события, которое окажет отрицательное воздействие на достижение поставленных целей.

Здесь важно подчеркнуть несколько обстоятельств:

- риск связан только с будущим событием — событие прошлого уже произошло и к управлению рисками отношения не имеет;

- событие должно быть случайным: то есть заранее неизвестно, произойдёт это событие или нет, но есть основания полагать, что оно вероятно;

- событие может привести к отклонению от ожидаемых результатов деятельности с негативными последствиями (ведь возможны и позитивные).

Исходя из этого, риск характеризуется двумя величинами:

- вероятность, которая характеризует наступление рискового события;

- цена потери и величина возможных негативных последствий.

Вероятность возникновения риска — характеристика возможного наступления рискового события.

Каждому риску отводится вероятность больше 0%, но меньше 100%. Риск с вероятностью 0% не считается риском, так как не может произойти. Равно как и риск с вероятностью 100% — тоже не риск, а реальное событие, которое в обязательном порядке предусматривается проектом.

Последствия риска — степень влияния риска на достижение поставленных целей организации: трудозатраты, деньги, отклонения от принятого плана и т. д.

Иногда эти две величины объединяют в один показатель — уровень (или величина) риска.

Уровень риска — это мера риска, комбинация характеристик его вероятности и последствий.

В новой редакции стандарта ISO 9001:2015 появились требования по управлению рисками. Управление рисками включено в несколько пунктов стандарта и заменило прежнее требование необходимости предупреждающих действий.

Подход к управлению рисками

Оцениваемые характеристки риска позволяют говорить об управлении рисками.

Управление рисками предприятия (Enterprise Risk Management, ERM) — это концепция, объединяющая методики и процессы, применяемые организациями для управления рисками и возможностями достижения поставленных целей.

Управление рисками позволяет организации определить, в какой степени потенциальные события повлияют на достижение её целей. Согласно рекомендациям авторитетной организации COSO (The Committee of Sponsoring Organizations of the Treadway Commission) управление рисками организации:

- представляет собой непрерывный процесс, охватывающий всю организацию и осуществляемый на всех уровнях, включая выработку стратегии;

- нацелено на определение событий, которые представляют опасность для организации.

У компании есть четыре варианта реакции на риск:

- принятие риска, когда не предпринимается никаких особых действий, связанных с данным риском;

- уменьшение риска посредством контроля за деятельностью и процессами либо принятия специальных мер;

- передача риска сторонней организации путём привлечения партнёров или страховых компаний;

- уклонение от риска — прекращение деятельности, ведущей к риску.

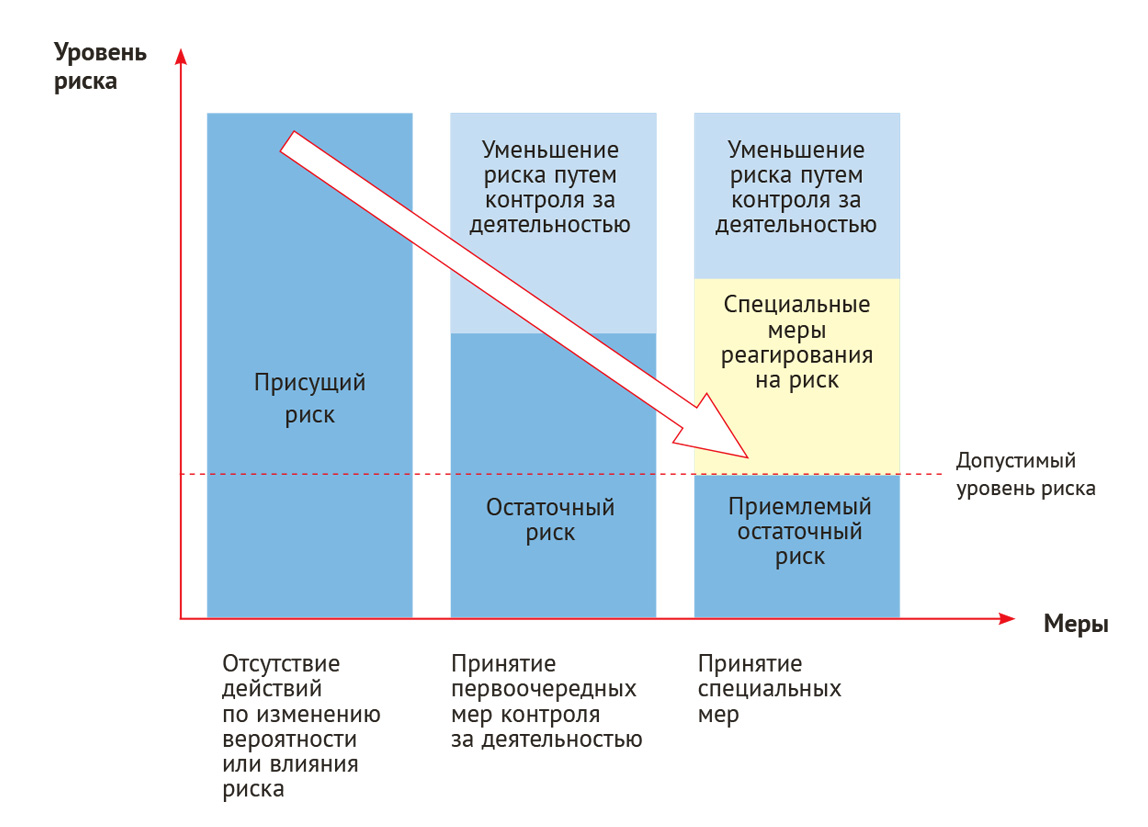

Остановлюсь особо на варианте уменьшения риска. Самая очевидная реакция на риск — организовать контроль за деятельностью и процессами. Однако этого не всегда достаточно: нередко риск требует принятия специальных мер. Различают несколько видов рисков:

- присущий риск — это уровень риска, если не предпринимается никаких действий для изменения вероятности риска или его влияния;

- остаточный риск — это уровень риска, остающийся после принятия минимальных мер по реагированию на риск (как правило, сюда входит контроль за деятельностью и процессами предприятия);

- приемлемый остаточный риск — это уровень риска, равный или ниже допустимого в данной организации и в данных условиях.

Логика снижения уровня риска показана на рис. 1. Как правило, первоочередные меры реагирования на риск — контроль за ходом деятельности и процессами организации. Это снижает присущий уровень риска, но если остаточный риск все же выше, чем приемлемый для организации, то необходимо предусмотреть специальные меры реагирования на риск.

В идеале эти меры должны быть достаточными, чтобы уменьшить остаточный риск до приемлемого уровня. Уровень риска, который организация готова принять, называется толерантностью к риску. Это индивидуальная характеристика: одни организации готовы рисковать чуть больше в надежде получить большую премию за риск, в то время как другие всячески обходят риски стороной.

Рис. 1. Общая логика снижения уровня риска до приемлемого уровня.

Стандарты управления рисками

В сентябре 2015 года Международная организация по стандартизации (International Organization for Standardization, ISO) опубликовала новую редакцию стандарта ISO 9001:2015. Одно из ключевых отличий от предыдущей версии — появление требований по управлению рисками. Требования по управлению рисками дополнили несколько пунктов стандарта и заменили прежнее требование необходимости предупреждающих действий.

Существуют стандарты, непосредственно посвящённые управлению рисками. Наиболее важные международные стандарты в области управления рисками приведены в таблице 1. Прежде всего, это семейство стандартов 31000, которое включает:

- ГОСТ Р ИСО 31000:2010 «Менеджмент риска. Принципы и руководство» (идентичный международному стандарту ISO 31000:2009 Risk Management. Principles and Guidelines) описывает принципы, инфраструктуру (систему управления рисками) и процесс менеджмента риска;

- ГОСТ Р ИСО/МЭК 31010-2011 «Менеджмент риска. Методы оценки риска» (идентичный международному стандарту ISO/IEC 31010:2009 Risk Management — Risk Assessment) описывает вопросы и процесс оценки риска, а также выбор методов оценки риска.

Стандарты семейства 31000 очень гибкие и универсальные, на их основе можно построить любую корпоративную систему управления рисками. Кроме того, существует еще короткий ГОСТ Р 51897-2011 «Менеджмент риска. Термины и определения».

Таблица 1. Международные стандарты в области управления рисками предприятия.

- ГОСТ Р ИСО 31000:2010 «Менеджмент риска. Принципы и руководство»

- ГОСТ Р ИСО/МЭК 31010:2011 «Менеджмент риска. Методы оценки риска»

- COSO Enterprise Risk Management—Integrating with Strategy and Performance (2017)

- FERMA 2002

- OCEG Red Book 2.0:2009

- COSO Enterprise Risk Management—Integrating with Strategy and Performance (2017)

В следующей части статьи мы поговорим о системе управления рисками и соотвествующем процессе.

Источник: upr.ru

Классификация предприятий по степени риска

I класс включает предприятия с большим запасом финансовой устойчивости, абсолютно кредитоспособные.

II класс – к данной группе относятся предприятия, степень риска по задолженности которых не рассматривается как рискованная.

III класс – предприятия, имеющие множество проблем, связанных с нарушением финансовой дисциплины, снижением уровня доходности.

IV класс включает предприятия с высоким риском банкротства, расстройством финансово-кредитных отношений. Меры по финансовому оздоровлению не дают положительных результатов. Кредиторы рискуют потерять свои средства и проценты.

V класс – предприятия-банкроты, что требует вмешательства арбитражного суда.

Зарубежные аналитики используют для оценки диагностики банкротства пятифакторную модель Эдварда Альтмана. Эту модель можно использовать для всех производственных предприятий (не только ОАО).

Z = 0.717×1 + 0.847×2 + 3.107×3 + 0.42×4 + 0.995×5,

Где х1 – отношение СОК к оборотным активам (ОА), коэффициент.

х2 – отношение чистой прибыли к совокупным активам (СА) (экономическая рентабельность), коэффициент.

х3 – отношение прибыли до налогообложения к величине совокупных активов, коэффициент.

х4 – отношение величины собственного капитала к величине заемного капитала предприятия, коэффициент.

Х5 – отношение выручки от продажи продукции к величине активов предприятия (ресурсоотдача), коэффициент.

Если значение показателя Z < 1.23 то вероятность банкротства очень высокая, а если Z >1.23 – то банкротство предприятию в ближайшее время не грозит.

Следует отметить, что весовые коэффициенты-константы в этих моделях рассчитаны исходя из финансовых условий, сложившихся в США.

Банкротство российских предприятий обусловлено как правило вовлечением их в систему неплатежей под влиянием внешних, практически неконтролируемых факторов. А прогнозировать банкротство можно только при условии владения ситуацией изменения внешних факторов.

Лекция 4 Анализ бакрох активов

1. Показатель чистых активов как критерий оценки финансовой устойчивости организации.

2. Законодательная и нормативная правовая база.

3. Методика формирования чистых активов.

4. Методика анализа чистых активов.

Для оценки финансовой устойчивости и платежеспособности современная теория и практика экономического анализа выработала многочисленные критерии, среди которых особое место отводится показателю чистых активов.

Показатель чистых активов широко известен в мировой практике, но для оценки финансового состояния российских организаций стал использоваться сравнительно недавно.

Обязательность исчисления этого показателя была введена частью первой гражданского кодекса РФ. В гражданском кодексе этот показатель обозначен в статье 90: Уставный капитал общества с ограниченной ответственностью и статье 99: Уставный капитал акционерного общества.

Методика формирования чистых активов организации прописана в приказе Минфина РФ и Федеральной комиссии по рынку ценных бумаг от 29 января 2003 г. № 10н/03-6/пз и предусматривает следующий их расчет поданным бухгалтерского баланса:

где А, П – соответственно активы и пассивы, принимаемые для расчета чистых активов.

Величина активов (А) определяется как сумма внеоборотных и оборотных активов (стр. 190 + стр. 290) за минусом показателя «Задолженность участников (учредителей) по взносам в уставный капитал».

Величина пассивов (П) рассчитывается как сумма показателей статей «Долгосрочные обязательства» (стр. 590) и «Краткосрочные обязательства» (стр. 690) за минусом статьи «Доходы будущих периодов (стр. 640).

Методика анализа чистых активов имеет следующие основные направления:

1) анализ динамики чистых активов;

2) оценка реальности динамики чистых активов (т.к. их значительное увеличение на конец года может оказаться несущественным по сравнению с ростом совокупных активов);

3) оценка соотношения чистых активов и уставного капитала. Такое исследование позволяет выявить степень близости организации к банкротству, о котором свидетельствует ситуация, когда чистые активы по своей величине оказываются меньше или равны уставному капиталу. (размер уставного капитала – см. ФЗ от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью», ст. 14 и ФЗ от 26.12.1995 № 208-ФЗ «Об акционерных обществах», ст.26).

4) оценка эффективности использования чистых активов. Для этого рассчитываются и анализируются в динамике следующие показатели

– оборачиваемость чистых активов (Выручка от продаж / среднегод. стоимость чистых активов);

– рентабельность чистых активов (чист. прибыль / среднегод. стоимость чистых активов).

Источник: megaobuchalka.ru