Если по итогам отчетного (налогового) периода «упрощенец» превысит лимит доходов 150 млн. руб., он лишится права применять УСН (п. 4 ст. 346.13 НК РФ).

Какие налоги платит ИП

На самом деле УСН (налоговая база — доходы) представляется одной из самых простых систем налогообложения. От ИП требуется минимум усилий по ведению учета и расчета налогов.

ИП, выбравший УСН (налоговая база — доходы), уплачивает УСН по ставке 6% (субъект РФ может ее снизить для некоторых видов деятельности). При этом ИП освобождается от уплаты НДФЛ в части доходов от предпринимательской деятельности, НДС и налога на имущество (за исключением объектов недвижимости, которые облагаются налогом на имущество в особом порядке, исходя из их кадастровой стоимости). ИП не ведет бухгалтерский учет.

Для того, чтобы рассчитать облагаемую сумму доходов, ИП обязаны вести учет доходов в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (ст. 346.24 НК РФ). Форма такой Книги утверждена Приказом Минфина России от 22.10.2012 N 135н.

Расчет налога УСН доходы 6% для ИП пошаговая инструкция

Книга представляет собой реестр документов, на основании которых определяется сумма доходов. Также в книге фиксируется оплата страховых взносов, уменьшающая сумму налога. Основной источник данных для заполнения Книги нашего юного предпринимателя — это выписка по расчетному счету за соответствующий период.

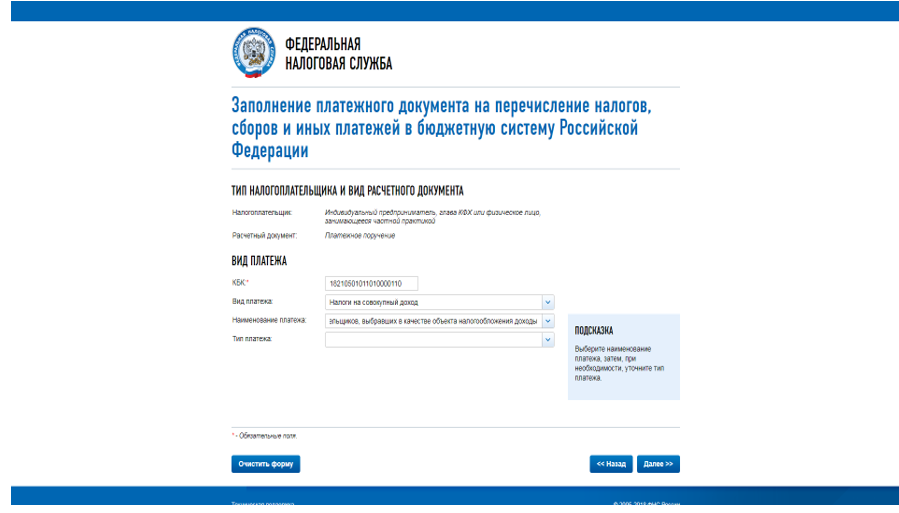

КБК по УСН «доходы» 6% — 18210501011011000110.

Шаблон для заполнения платежного поручения можно сформировать с помощью сервиса на сайте nalog.ru: https://service.nalog.ru/payment/payment.html. Плательщику нужно выбрать вид платежа и сервис предложит КБК.

Кроме того, ИП должен уплачивать за себя суммы страховых взносов в ПФ РФ и ФФОМС РФ:

1) страховые взносы на обязательное пенсионное страхование в размере, который определяется в следующем порядке:

— в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2021 года, 29 354 рублей за расчетный период 2021 года, 32 448 рублей за расчетный период 2020 года;

— в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2021 года (29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2021 года) плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период. При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование, установленного абзацем вторым настоящего подпункта (26 545 * 8 = 212 360 руб.);

2) страховые взносы на обязательное медицинское страхование в фиксированном размере 5 840 рублей за расчетный период 2018 года, 6 884 рублей за расчетный период 2021 года и 8 426 рублей за расчетный период 2021 года.

Инструкция для ведения ИП на УСН 6% в программе 1С

Фиксированным платежом признается вся сумма: 26 545 + 1% от суммы превышения 300 000 + 5 840.

Суммы страховых взносов за расчетный период уплачиваются ИП не позднее 31 декабря текущего календарного года. Страховые взносы, исчисленные с суммы дохода плательщика, превышающей 300 000 рублей за расчетный период, уплачиваются плательщиком не позднее 1 июля года, следующего за истекшим расчетным периодом.

Сумму, которую следует заплатить до конца года, можно уплатить сразу всю или перечислять их частями. Например, раз в квартал в сумме, относящейся к текущему кварталу.

Сумма доходов (для того, чтобы рассчитать величину — 1% от суммы превышения 300 000 руб.) определяется по данным декларации — строка 113 раздела 2.1.1 декларации по УСН (налоговая база — доходы).

Если наш ИП зарегистрировался не с начала года, то ему нужно заплатить страховые взносы в меньшем размере, а именно — пропорционально дням с даты регистрации ИП до конца года.

Например, ИП зарегистрировался 20 февраля. Следовательно, период с даты регистрации до конца года составляет 10 месяцев и 9 дней. Сумма страхового взноса по сроку до 31 декабря составит:

Сумма за 10 месяцев = (26545 5840) *10/12 = 26 987,50 руб.

Сумма за 9 дней февраля = ((26545 5840)/12) * 9/28 = 867,46 руб.

Итого = 27 854,96 руб.

КБК фиксированного взноса на ОПС — 182 102 02140 06 1110 160.

КБК фиксированного взноса на ОМС — 182 102 02103 08 1013 160.

Можно ли не вести деятельность после регистрации?

В соответствии с определением предпринимательской деятельности, которое приведено в ГК РФ. Это право на осуществление определенной деятельности в рамках закона, но не обязанность. Соответственно, при регистрации в качестве предпринимателя можно и не вести бизнес. Но стоит быть готовым к несению определенных убытков, а именно:

- Обязательная сдача отчетности;

- Внесение страховых выплат за себя.

Если предприниматель по какой-либо причине не может больше осуществлять реальную деятельность, то, чтобы избавиться от лишних расходов, проще всего написать заявление и закрыть ИП. А потом, после налаживания дел, можно снова зарегистрироваться в качестве предпринимателя.

Как определить сумму доходов, которые включаются в налоговую базу

Для целей исчисления «упрощенного» налога доходы считаются полученными на дату, когда вы фактически получили деньги (например, на банковский счет). Такой метод признания доходов называется кассовым. Это означает, что суммы полученной предоплаты ИП включает в сумму облагаемых доходов. Если договор расторгается и нужно возвратить полученный аванс, то сумма возврата отражается в Книге учета доходов и расходов со знаком «-» в том периоде, когда произведен возврат.

Однако, по мнению Минфина РФ, если аванс (предоплата по договору) возвращается покупателю (заказчику) в налоговом периоде, в котором у «упрощенца» не было доходов, то налоговую базу на сумму аванса уменьшить невозможно (Письма Минфина России от 30.07.2012 N 03-11-11/224, от 06.07.2012 N 03-11-11/204). Т.е. по итогам года сумма доходов не может оказаться < 0 в результате отражения операций по возврату авансов.

Хорошая новость! Не все зачисления денежных средств подлежат отражению в книге учета доходов и включению в расчет налога. Не включаются в облагаемые доходы, в частности, следующие зачисления:

- Средства, полученные по договорам кредита или займа, а также средства, полученные в счет погашения таких заимствований;

- Доходы, облагаемые по другим налоговым ставкам (дивиденды, купоны по облигациям и т.п.);

- Доходы, облагаемые в рамках других систем налогообложения (НДФЛ, ЕНВД, патент и т.п.);

- Поступления, которые по своей сути не являются доходами: денежные средства, полученные при возврате бракованного товара, денежные средства, ошибочно перечисленные контрагентом или ошибочно зачисленные банком на расчетный счет налогоплательщика, и т.п.

Пример отражения доходов в книге:

| № п/п | Дата и номер первичного документа | Содержание операции | Доходы, учитываемые при исчислении налоговой базы | Расходы, учитываемые при исчислении налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| 1 | 20.03.2018 № 3 | Предоплата по договору от 20.03.2018 № 1 | 30 000,00 | |

| 2 | 25.03.2018 № 4 | Предоплата по договору от 25.03.2018 № 2 | 40 000,00 | |

| 3 | 26.03.2018 № 5 | Предоплата по договору от 26.03.2018 № 3 | 50 000,00 | |

| Итого за I квартал | 120 000,00 | |||

| № п/п | Дата и номер первичного документа | Содержание операции | Доходы, учитываемые при исчислении налоговой базы | Расходы, учитываемые при исчислении налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| 4 | 09.04.2018 № 10 | Предоплата по договору от 09.04.2018 № 4 | 40 000,00 | |

| 5 | 22.04.2018 № 6 | Возврат предоплаты в связи с расторжением договора от 20.03.2018 № 1 | — 30 000,00 | |

| Итого за II квартал | 10 000,00 | |||

| Итого за полугодие | 130 000,00 |

Отчитываемся перед государством

Деятельность любого предпринимателя невозможна без различных расчётов и соотнесения доходов с расходами. О своих налогах и взносах необходимо заявить в соответствующие инстанции, имея при себе бланк с подсчётами сумм. Каждая система налогообложения имеет свои особенности подачи отчётов.

Налоги у ИП на УСН 6% без работников: инструкция для начинающих

По общему правилу предприниматели платят 6 процентов с полученного дохода, однако из этого правила существует ряд исключений.

Во-первых, регионам дано право устанавливать ставки в диапазоне от 1 до 6 процентов (п. 1 ст. 346.20 НК РФ). Например, в Башкортостане действует ставка два процента для резидентов территории опережающего развития (ст. 1 Закона «Об установлении налоговых ставок для отдельных категорий налогоплательщиков, применяющих упрощенную систему налогообложения» от 31.10.2018 № 4-з).

- впервые зарегистрированных после вступления такого закона в силу;

- осуществляющих свою деятельность в производственной, социальной, научной сферах, а также в сфере оказания бытовых услуг и услуг по предоставлению мест для временного проживания.

- по итогам квартала доходы нарастающим итогом с начала налогового периода превысили 150 млн рублей, но не оказались больше 200 млн рублей;

- в течение квартала средняя численность превысила 100 работников, но не превзошла 130 человек.

ИП, работающие на УСН с объектом обложения «доходы», по итогам каждого отчетного периода (I квартала, полугодия, 9 месяцев) должны исчислять и уплачивать авансовые платежи, а также налог по итогам налогового периода (календарный год).

Авансовый платеж рассчитывают по формуле: Доходы за отчетный период нарастающим итогом х Налоговую ставку — Налоговый вычет. Полученную сумму следует уменьшить на авансовые платежи к уплате за предыдущее периоды этого года и авансовые платежи к уменьшению за предыдущее периоды этого года.

- фиксированные страховые взносы за себя, в том числе начисленные в размере одного процента с доходов, превышающих 300 тыс. рублей (пп. 1 п. 3.1 ст. 346.21 НК РФ). Следует учитывать, что именно уплаченные в данном периоде взносы, даже если они были начислены в прошлом периоде, например, когда была погашена в текущем периоде задолженность по уплате страховых взносов за прошлый год (письма Минфина РФ от 11.02.2020 № 03-11-11/9182, от 29.10.2019 № 03-11-11/82967). Уменьшить платеж можно вплоть до нуля;

- торговый сбор при соблюдении определенных условий (ст. 346.21 НК РФ).

Источник: baltaudit.com

Упрощенная схема налогообложения для ип это

Вместе с гордым званием «предприниматель», у вас появились новые обязанности в части уплаты налогов, сдачи отчетности и соблюдения прочих требований законодательства. Как не запутаться в законодательстве и не ошибиться? Эта инструкция, я надеюсь, поможет не растеряться и самоорганизоваться «юному» предпринимателю на начальном этапе. Рассмотрим ситуацию, когда:

- ИП трудится самостоятельно без привлечения работников;

- Оплата за услуги ИП поступает на счет ИП (ИП не принимает наличные денежные средства и ему не требуется применять ККТ);

- Обороты ИП далеки от предельного размера, превышение которого лишает ИП права применять УСН.

Если по итогам отчетного (налогового) периода «упрощенец» превысит лимит доходов 150 млн. руб., он лишится права применять УСН (п. 4 ст. 346.13 НК РФ).

1. Какие налоги платит ИП

На самом деле УСН (налоговая база — доходы) представляется одной из самых простых систем налогообложения. От ИП требуется минимум усилий по ведению учета и расчета налогов.

ИП, выбравший УСН (налоговая база — доходы), уплачивает УСН по ставке 6% (субъект РФ может ее снизить для некоторых видов деятельности). При этом ИП освобождается от уплаты НДФЛ в части доходов от предпринимательской деятельности, НДС и налога на имущество (за исключением объектов недвижимости, которые облагаются налогом на имущество в особом порядке, исходя из их кадастровой стоимости). ИП не ведет бухгалтерский учет.

Для того, чтобы рассчитать облагаемую сумму доходов, ИП обязаны вести учет доходов в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (ст. 346.24 НК РФ). Форма такой Книги утверждена Приказом Минфина России от 22.10.2012 N 135н.

Книга представляет собой реестр документов, на основании которых определяется сумма доходов. Также в книге фиксируется оплата страховых взносов, уменьшающая сумму налога. Основной источник данных для заполнения Книги нашего юного предпринимателя — это выписка по расчетному счету за соответствующий период.

КБК по УСН «доходы» 6% — 18210501011011000110.

Шаблон для заполнения платежного поручения можно сформировать с помощью сервиса на сайте nalog.ru: https://service.nalog.ru/payment/payment.html. Плательщику нужно выбрать вид платежа и сервис предложит КБК.

Кроме того, ИП должен уплачивать за себя суммы страховых взносов в ПФ РФ и ФФОМС РФ:

1) страховые взносы на обязательное пенсионное страхование в размере, который определяется в следующем порядке:

— в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2018 года, 29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года;

— в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2018 года (29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года) плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период. При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование, установленного абзацем вторым настоящего подпункта (26 545 * 8 = 212 360 руб.);

2) страховые взносы на обязательное медицинское страхование в фиксированном размере 5 840 рублей за расчетный период 2018 года, 6 884 рублей за расчетный период 2019 года и 8 426 рублей за расчетный период 2020 года.

Фиксированным платежом признается вся сумма: 26 545 + 1% от суммы превышения 300 000 + 5 840.

Суммы страховых взносов за расчетный период уплачиваются ИП не позднее 31 декабря текущего календарного года. Страховые взносы, исчисленные с суммы дохода плательщика, превышающей 300 000 рублей за расчетный период, уплачиваются плательщиком не позднее 1 июля года, следующего за истекшим расчетным периодом.

Сумму, которую следует заплатить до конца года, можно уплатить сразу всю или перечислять их частями. Например, раз в квартал в сумме, относящейся к текущему кварталу.

Сумма доходов (для того, чтобы рассчитать величину — 1% от суммы превышения 300 000 руб.) определяется по данным декларации — строка 113 раздела 2.1.1 декларации по УСН (налоговая база — доходы).

Если наш ИП зарегистрировался не с начала года, то ему нужно заплатить страховые взносы в меньшем размере, а именно — пропорционально дням с даты регистрации ИП до конца года.

Например, ИП зарегистрировался 20 февраля. Следовательно, период с даты регистрации до конца года составляет 10 месяцев и 9 дней. Сумма страхового взноса по сроку до 31 декабря составит:

Сумма за 10 месяцев = (26545 5840) *10/12 = 26 987,50 руб.

Сумма за 9 дней февраля = ((26545 5840)/12) * 9/28 = 867,46 руб.

КБК фиксированного взноса на ОПС — 182 102 02140 06 1110 160.

КБК фиксированного взноса на ОМС — 182 102 02103 08 1013 160.

2. Как определить сумму доходов, которые включаются в налоговую базу

Для целей исчисления «упрощенного» налога доходы считаются полученными на дату, когда вы фактически получили деньги (например, на банковский счет). Такой метод признания доходов называется кассовым. Это означает, что суммы полученной предоплаты ИП включает в сумму облагаемых доходов. Если договор расторгается и нужно возвратить полученный аванс, то сумма возврата отражается в Книге учета доходов и расходов со знаком «-» в том периоде, когда произведен возврат.

Однако, по мнению Минфина РФ, если аванс (предоплата по договору) возвращается покупателю (заказчику) в налоговом периоде, в котором у «упрощенца» не было доходов, то налоговую базу на сумму аванса уменьшить невозможно (Письма Минфина России от 30.07.2012 N 03-11-11/224, от 06.07.2012 N 03-11-11/204). Т.е. по итогам года сумма доходов не может оказаться Привет, Гость! Идет набор на программу профессиональной переподготовки.

Получите диплом с квалификацией «Главный бухгалтер на УСН, код В, уровень квалификации 6». После курса вы сможете без посторонней помощи вести ИП или небольшую компанию на упрощенной системе налогообложения.

Успейте записаться, пока есть места! Старт уже 1 марта, программа здесь.

Налоги для ИП при УСН

УСН — упрощенная система налогообложения, относится к специальным налоговым режимам. Существует два вида УСН: «Доходы» со ставкой 6% от суммы всей выручки ИП и со ставкой 15% от полученной разницы доходов и затрат.

Для стимулирования развития малого бизнеса и снижения нагрузки на предпринимателей, Правительство РФ разрешает применение дифференцированной налоговой ставки. Так регионы имеют право устанавливать ставку УСН-«Доходы» от 1% до 6% и от 5% до 15% при применении режима УСН «Доходы минус расходы». Эта практика уже применена в Амурской области, Адыгее. Кроме этого, Минфин планирует отменить сдачу налоговой декларации для ИП на УСН, применяющих , поскольку обороты итак известны.

Вместе с тем с 1 января 2021 года вступила в силу новая редакция статьи 346.20 НК РФ, где оговорены новые правила применения УСН:

Новые ставки применяются начиная с периода, в котором достигнуты указанные лимиты.

Какой вид УСН выбрать? Если у ИП есть расходы на бизнес, они составляют не менее 50% оборота и их можно подтвердить, рациональнее перейти на «Доходы минус расходы». Налог рассчитывается исходя из чистой прибыли (доход — расход = прибыль). А чистая прибыль окажется значительно ниже, чем общая полученная вами сумма — значит, и налог будет меньше.

Три налога для ИП на упрощенке

ИП с УСН обязаны уплачивать в госбюджет 3 вида налогов:

Получается, что отпадают НДФЛ, налог на имущество и НДС. Эти 3 вида налога для ИП заменяются единым налогом по УСН. Впрочем, есть оговорки. К примеру, НДФЛ нужно уплатить с доходов в виде дивидендов.

В каких еще случаях платят НДС:

- при ввозе продукции на территорию России;

- если ИП исполнял функции налогового агента. Налоговый агент — физлицо или организация, обязанные рассчитать, удержать и уплатить налог государству за другого налогоплательщика. Например, предприниматель купил товары у иностранного лица. Иностранец не состоит на российском налоговом учете. Поэтому за него налог в бюджет государства платил ИП;

- если ИП — участник договора товарищества. Существуют разные виды такого соглашения. Самый понятный на практике — договор простого товарищества. Несколько ИП объединяют свои капиталы, совместно работают, чтобы извлекать прибыль и добиваться иных не запрещенных законом целей;

- при аренде государственного имущества — согласно п. 3 ст. 161 НК РФ арендатор обязан уплатить НДС даже если в договоре аренды сумма указана без НДС.

На уплату налога на добавленную стоимость ИП может перейти добровольно. Это обоснованно, если вы сотрудничаете с фирмами, которые тоже платят этот налог.

Как платить страховые взносы

Страховые взносы — это отчисления в Пенсионный фонд — ПФР, Фонд обязательного медицинского страхования — ФОМС и Фонд соцстрахования — ФСС. ИП обязан платить взносы лично за себя в любом случае, даже если он работает в одиночку и не имеет сотрудников. Когда бизнесмен нанимает людей, он обязан дополнительно перечислять взносы и за них.

За себя

Страховые взносы «за себя» в 2021 не изменились, их сумма осталась на уровне 2020 года и составляет 40 874 рублей. Размер взносов не имеет привязки к региону, распределение одинаково:

страховые на пенсионное обеспечение — 32 448 рублей в год

в фонд обязательного медицинского страхования — 8 426 рублей в год

В ФСС взносы за себя предприниматель платит добровольно, установленный размер отчислений отсутствует. Оплата ФОМС дает доступ к бесплатной медицинской помощи — обращению в поликлиники, вызов скорой помощи. Для оплаты больничного, декретных необходимо платить сборы в ФСС, причем, выплаты возможны только если взносы платились в предыдущем отчетном периоде.

Если доход предпринимателя за год превышает 300 000 рублей, ИП обязан перечислять на свое пенсионное страхование 1% от суммы превышения.

Например, доход ИП на УСН за год составил 700 000 рублей, дополнительное необходимо заплатить:

(700 000 — 300 000) х 0,01 = 4 000 руб.

Уплата страховых взносов не зависит от дохода. Если предприниматель не ведет деятельность, но стоит на учете в ФНС, его бизнес убыточный, прибыли нет, обязанность вносить средства на свое страхование остается, за исключением следующих случаев:

- ИП он по призыву проходит военную службу;

- ухаживает за , ребенком, не достигшим 1,5 лет, либо за пожилым родственником старше 80 лет;

- живет в отдаленной местности с супругом — военнослужащим, который проходит службу по контракту;

- живет за границей с супругом — дипломатическим работником, направленным за рубеж.

Для освобождения от уплаты налогов необходимо предоставить подтверждающие документы в ФНС по месту сдачи отчетности.

За работников

Страховые взносы за наемных работников, в отличие от ситуации с НДФЛ, предприниматель уплачивает не из зарплаты персонала, а из своего дохода.

Обязательные сборы распределяются так:

То есть работодатель платит суммарно 30% за каждого сотрудника сверх его зарплаты.

Однако установлен новый предельный доход, по достижении которого ставки меняются. В частности, когда доход за год превышает 1 292 000 руб., на пенсионное страхование сотрудников отчисляется не 22%, а 10%. Есть подобные условия и для взносов на социальное страхование. Если доход превысил 912 000 руб., с ИП снимается обязанность делать отчисления за работников в ФСС.

За своих сотрудников предприниматель обязан платить ежемесячно — до 15 числа месяца, идущего за отчетным.

Как платить налог по УСН

Упрощенка налагает обязанность вносить налоги авансовыми платежами.

Авансовый платеж — это сумма, уплаченная в течение года в счет общей величины налога. Внести весь налог при УСН нужно до 30 апреля года, идущего за отчетным. Авансовые платежи были созданы, чтобы бизнесменам не пришлось уплачивать сразу большую сумму. При такой системе сумма налога по УСН разбивается на части и постепенно уплачивается в течение года.

Авансовые платежи вносятся нарастающим итогом, за 1 квартал (3 месяца), за 6 и 9 месяцев. Соответственно, платим до 25 апреля, до 25 июля, до 25 октября. Оставшуюся часть нужно перечислить до 30 апреля следующего года.

Налог ИП при УСН «Доходы» может быть понижен на сумму страховых взносов, включая 1%, уплаченный сверх дохода 300 000 рублей. Величина взносов вычитается из облагаемой базы как авансовый платеж. Для вычета все авансовые платежи необходимо отразить в налоговой декларации. Если работников нет, предприниматель может снизить налоговую базу на сумму всех взносов, которые делает за себя. Если сотрудники есть — не более чем на 50%.

Разберем, как платить налоги авансом при УСН «Доходы — расходы».

В 2020 году ИП на УСН имеет такие показатели работы:

Считаем авансовые платежи:

(360 000 — 220 000) х 15% = 21 000 руб. (до 25 апреля 2020 г.)

(680 000 — 460 000) х 15% — 21 000 = 12 000 руб. (до 25 июля 2020 г.).

(990 000 — 680 000) х 15% — 21 000 — 12 000 = 13 500 руб. (до 25 октября 2020 г.)

(1 300 000 — 860 000) х 15% — 21 000 — 12 000 — 13 500 = 19 500 руб. (до 30 апреля 2021 г.).

Авансовый платеж по упрощенке «Доходы» рассчитывается аналогичным способом, только не отнимается величина расходов и применяется ставка 6%.

360 000×6% = 21 600 руб. (за квартал)

680 000×6% — 21 600 = 19 200 руб. (за квартал) и так далее.

Все уплаченные в отчетном периоде страховые взносы можно сразу же зачесть в счет уплаты УСН.

Что относится к доходам и расходам

Законодательство предусматривает, что не со всех доходов нужно делать отчисления. В налоговую базу не включаются:

- дивиденды — прибыль от акций;

- имущество, полученное по договорам займа, кредита;

- имущество, полученное в рамках целевого финансирования, например, гранты или средства, выделенные фондами поддержки научной, инновационной деятельности;

- пополнение счета собственными средствами;

- возвраты от контрагентов по неисполненным обязательствам;

- материальная помощь от государства.

В Налоговом кодексе строго определено, какие расходы нужно вычитать из доходов ИП на УСН. Сюда не относятся:

- расходы по реконструкции и модернизации зданий, оборудования, производственного инвентаря;

- взносы на добровольное страхование;

- взносы на негосударственное пенсионное обеспечение;

- суммы добровольных членских взносов;

- расходы на вознаграждения персоналу, не предусмотренные трудовыми договорами;

- траты на путевки в оздоровительные учреждения и прочие расходы, произведенные в пользу работников.

Расходами, которые можно вычитать, считаются арендная плата, покупка материалов, траты на потребности фирмы — они прописаны в статье 346.16 НК.

Советы

Страховые взносы за себя составляют немалую долю расходов предпринимателя. За раз перечислять 40 000 руб. накладно. Поэтому разбейте эту величину на удобные части и платите вместе с авансами по налогу. Главное, до 31 января текущего года внести полную сумму взносов. 1% в ПФР свыше дохода в 300 000 рублей можно оплатить до 30 апреля года, следующего за истекшим отчетным периодом.

На упрощенке «Доходы минус расходы» нужно подтверждать каждый расход. Налоговый кодекс устанавливает 2 требования к расходам: экономическая необходимость и документальная подтвержденность. Многие траты, необходимые ИП с точки зрения ведения бизнеса, налоговые инспекторы признают необоснованными, ведь эти расходы не прописаны в НК.

В спорной ситуации ссылайтесь на Определение Конституционного Суда № . В соответствии с ним предприниматель определяет обоснованность расходов самостоятельно и единолично. Поэтому налоговая не имеет права отказать вам в зачете расходов.

Источник: remnabor.net