Инвестиции (от англ. «Investments») — это процесс вложения средств для получения прибыли. Инвестиции это своего рода игра между соотношением риска и прибыли.

Сколько можно заработать денег на инвестициях и стоит ли им заниматься.

Опытные инвесторы понимают: вложения могут принести убытки и даже полностью пропасть. Любая инвестиция содержит долю риска. Чем выше риск, тем больший потенциальный доход.

Инвестиции окружают нас повсюду. Например, создание любого бизнеса является инвестицией. Невозможно заранее предугадать какой будет доход и какие сложности могут возникнуть у его владельцев.

Инвестиции и риск тесно связаны. Чем выше риски, тем больше ожидается доход от вложений.

Лучшие и проверенные варианты для инвестирования.

Частные инвесторы чаще всего идут на фондовые рынки, поскольку у них отсутствуют огромные средства, но есть желание просто заработать. У этого есть причины:

- Все вложения можно моментально обменять на деньги, поскольку биржевой рынок является ликвидным;

- Уровень дохода здесь все же хоть как-то можно предсказывать;

- У инвестора остаётся полностью свободное время, поскольку он не занимается непосредственно управлением бизнесов;

Фондовые брокеры предлагают множество вариантов для инвестиций:

Инвестиции: в бизнес или на бирже? / Финансовый перекресток

- Акции. Позволяют купить долю компании. Рискованные вложения, но с большим потенциалом прибыли. Так же есть возможность рассчитывать на ежегодные выплаты дивидендов. Обычно эта сумма в районе 3%..8%.

- Облигации. Позволяет дать компании деньги в долг под проценты. Самый стабильный способ заработка. Процент дохода больше, чем в банковских вкладах и есть возможность забрать свои деньги в любой момент не теряя проценты.

- ETF фонды. Биржевые фонды, которые содержат в себе множество различных активов из какого-то сектора. Например, американские акции, еврооблигации, корпоративные облигации.

- Валюта. Инвестирование в рост или падение доллара. Есть также возможность спекулировать на купле/продаже.

- Товары. Торговля на нефти и золоте. В целом такой вид рынка более присущ профессионалам. Остальные рынки довольно маленькие.

- Фьючерсы. Почти то же самое, что и акции, но более рискованны. Есть смысл покупать фьючерс на индекс и зарабатывать на общем росте индексов. Покупать фьючерс на акции не имеет особого смысла в большинстве случаев.

- Доверительное управление. У брокера есть много счетов со стратегиями. На выбор предлагаются консервативные варианты и более рискованные.

Инвестиционный портфель.

Инвестиционный портфель представляет просто набор различных инвестиций в разные активы и отрасли. Такой подход позволяет уменьшить риски отдельных эмитентов и получить более стабильный доход (фактически гарантированный), но небольшой.

Опытные инвесторы самостоятельно формируют инвестиционный портфель. Брокеры любят рекомендовать свои готовые варианты портфелей ценных бумаг. За вложение средств необходимо будет отдать небольшую комиссию, но для тех, кому не охота разбираться и вникать во все нюансы это хороший способ для заработка по тарифу «все включено».

Тинькофф инвестиции с нуля до $1000 | Инвестиции в акции 2023

Виды инвестиционных портфелей:

- Консервативный – стабильный портфель, но с небольшим доходом. Фактически это 100% гарантированные инвестиции.

- Агрессивный – инвестирование в рискованные активы, которые могут не принести прибыли. Доход ожидается гораздо больше, чем у первого варианта. Обычно в этот способ вкладывают лишь часть средств.

- Сбалансированный – сочетание первых двух портфелей.

Другие виды инвестиций.

Помимо торговли на бирже существует бесчисленное множество инвестиций. Одно из популярных направлений это покупка недвижимости. Однако с 2014 г. всё резко поменялось и теперь вкладывать деньги в недвижимость стало не только не прибыльно, но даже и убыточно.

Рынок растёт медленно, хотя цена в долларах крайне дешевая.

В качестве альтернативы прямой покупки недвижимости, можно рассмотреть вариант с покупкой REIT фонда. Это акции инвестиционных фондов недвижимости в США. Подробное сравнение можно прочитать в статье:

Также модно стало вкладывать деньги в криптовалюту. За 2017 г. цены выросли в десятки раз.

Инвестиционные фонды.

Существуют так называется инвестиционные фонды, которые предлагают за инвестора управлять деньгами. Их ещё называют ПИФами. Я не сторонник таких вложений, поскольку доверять свои деньги маленьким компаниям бессмысленно. Плюс если уж и доверять деньги, то лучше надежному брокеру.

Многие фонды берут комиссии за пополнение, снятие или за ведение счета. Оно вам надо? По факту они толком ничего не делают. Их роль заключается в формирование портфеля и периодическом перераспределении средств в зависимости от рыночной ситуации.

А так я бы рекомендовал покупать облигации, т.к. это гарантированный доход.

Книги по инвестированию для начинающих.

Вопрос инвестирования денег не раз поднимался у каждого из нас. Многие спорят, дискутируют и ищут самые лучше источники дохода.

Ниже представлены самые лучшие книги по инвестированию:

- Разумный инвестор (автор Бенджамин Грэхем);

- Как играть и выигрывать на бирже (автор Александр Элдер);

- Против богов. Укрощение риска (автор Питер Бернстайн);

- Долгосрочные инвестиции в акции. Стратегии с высоким доходом и надежностью (автор Джереми Сигел);

- Правила инвестирования Уоррена Баффета (автор Джереми Миллер);

- Маленькая книга победителя рынка акций (автор Джоэл Гринблатт);

- Инвестируй и богатей (автор Генрих Эрдман);

Источник: biznessdar.ru

Биржа инвестиций

Современную экономическую жизнь сложно представить без такого явления, как инвестиции. Для начала любого дела нужны финансовые затраты. Именно финансовые вложения в дело и являются инвестициями.

Во многих случаях для развития предприятия или отрасли может не хватать собственных средств. Помочь в этом вопросе могут вложения средств извне. Например, после распада Советского Союза большинство союзных республик оказались в кризисной ситуации. Для перепрофилирования экономики и переоборудования предприятий необходимы были значительные затраты.

Но свободных средств у новообразованных государств не хватало. Помочь могли только иностранные инвестиции. На примере стран Балтии можно увидеть положительный пример использования иностранных инвестиций для реформирования экономики целой страны.

Китайский с нуля для начинающих

Увлекаем Китаем, китайским языком и культурой

Определение 1

Инвестицией называется вложение денег, ценных бумаг и капитала в предприятия или производство с целью получения в дальнейшем прибыли.

Определение 2

Фирмы, банки, предприятия и физические лица, вносящие деньги в те или иные проекты с целью получения прибыли, называются инвесторами.

Ввиду разнообразия экономической деятельности инвесторов и особенностей предприятий выделяют несколько видов инвестиций. По фактору времени инвестиции бывают:

- кратковременные;

- среднесрочные;

- длительные (долгосрочные).

Различие форм собственности предприятий и капиталов выразилось в появлении таких видов инвестиций, как:

- государственные;

- частные;

- иностранные;

- смешанные.

По целям и способам инвестирования выделяют инвестиции:

- финансовые;

- нефинансовые;

- интеллектуальные.

Содержание понятия «биржа»

«Биржа инвестиций»

Готовые курсовые работы и рефераты

Решение учебных вопросов в 2 клика

Помощь в написании учебной работы

Понятие биржи уже давно укоренилось в экономической литературе. Первые биржи появились в Европе еще в средние века, в период формирования капиталистических отношений. Их появление было связано с необходимостью быстро отреагировать на поступление больших партий товаров.

Определение 3

Биржей называется регулярно функционирующий и оформленный организационно оптовый рынок однородных товаров.

На биржах происходит заключение сделок по купле-продаже больших партий (как правило – оптовых) товаров, ценных бумаг и иностранной валюты. Существуют такие виды бирж, как товарные биржи, оптовые биржи, фондовые биржи, биржи труда.

Биржа инвестиций как экономическое понятие

Несмотря на кажущуюся отдаленность понятий «инвестиции» и «биржа» их легко объединить. Напомним, что, как указывалось выше, это вложение денег или ценных бумаг в определенные проекты. А биржа – это не что иное, как рынок для крупных сделок. Таким образом биржа инвестиций – это такой же компонент рыночных отношений, как и любая другая форма торговли.

Определение 4

Биржа инвестиций – это организационно оформленный рынок, на котором заключаются сделки по внесению крупных средств (инвестированию) в финансирование фондоемких предприятий и отраслей, с целью получения крупной прибыли.

На бирже инвестиций происходит торговля ценными бумагами, вкладываемыми в развитие бизнеса. Как правило, инвестиционные биржи представляют собой каталог, содержащий список наиболее прибыльных инвестиционных проектов. Все по внесению инвестиций (купле-продаже) совершаются в онлайн-режиме.

Сегодня выделяют несколько наиболее известных бирж инвестиций:

- ShareInStock – биржа, реализующая интернет проекты.

- Shareholder – биржа долей (долевых инвестиций). Она интегрирована с некоторыми сервисами по обращению виртуальных денег.

- ХАЙП – проект по прокату машин.

- SIMEX – биржа, работающая в направлении краудинвестинга по системе долевых инвестиций.

- Биржа Инвестиционных Проектов «STARTUP.UA».

- Биржи венчурного инвестирования.

Современные биржи инвестиций – это оптовые рынки, работающие с помощью интернета. Они позволяют инвесторам быстро разместить свои капиталы в наиболее перспективные проекты.

Источник: spravochnick.ru

Биржа: как она устроена и что там купить

Сделки с ценными бумагами происходят не в приложении или банке, а на бирже. Сама площадка контролирует торговлю и обеспечивает надежность исполнения сделок. О том, как работает биржа и что нужно знать — в этой статье.

Когда появились первые биржи

Термин «биржа» переводится с латыни как «кожаный мешок». В XIII веке торговля первыми ценными бумагами проходила на площади в Брюгге, где стоял дом семейства van der Burse. На фамильном гербе семьи были изображены три кожаных мешка (ter buerse), в честь этого собрания купцов на площади получили производное название — Borsa (биржа).

Первая в мире фондовая биржа была открыта в 1602 году в Амстердаме, где торговали акциями, облигациями и даже существовал биржевой клиринг — учет обязательств продавца и покупателя ценных бумаг. Спустя 100 лет, вдохновленный ее работой, Петр I открывает первую биржу в России. Так, в 1703 году вместе с Санкт-Петербургом появилась и заработала первая отечественная биржа.

Что такое биржа и зачем она нужна

Биржа — это рынок, где каждый из участников находит что-то свое — инструменты для заработка или деньги под проект. Компании выходят на биржу, чтобы привлечь инвестиции в бизнес или под определенные проекты. Инвесторы, в свою очередь, вкладывают деньги в акции и облигации компаний, чтобы получить прибыль.

Каждая из сделок на фондовой бирже регистрируется и совершается профессиональным участником. Чтобы совершить сделку на бирже, нужно выставить поручение. Сделать это могут только юридические лица, отвечающие определенным требованиям. Одним из таких лиц является брокер. Брокер выполняет роль посредника между инвестором и биржей.

Инвестор подает поручение на сделку брокеру, а брокер, руководствуясь этим поручением, заключает сделки на бирже. Так он выполняет роль посредника и допускает на биржу частных лиц.

Регистрируясь в приложении Газпромбанк Инвестиции, пользователь хоть и выбирает инструменты в каталоге самостоятельно, но сделку поручает выполнить брокеру — брокеру ООО «Ньютон Инвестиции».

Например, владелец автомойки решил привлечь деньги на расширение бизнеса и строительство автосервиса. Пройдя определенную процедуру, он выпустил облигации, чтобы привлечь деньги, а инвесторы, вложив капитал в облигации, дали в долг компании. Вывод этих облигаций на рынок позволил бизнесу привлечь необходимое финансирование под меньший процент, чем ему предлагал банк, а инвесторам — вложить деньги под больший процент, чем предполагал банковский депозит. Оформить и зарегистрировать сделку помог брокер.

Финансовые инструменты, которые предлагает частным инвесторам Московская биржа. Источник: moex.ru

Деятельность бирж в различных странах регулируется законодательно, проходит строгие проверки и процедуры лицензирования. Следит за работой биржи регулятор — орган, комиссия или другая организация в зависимости от законодательства страны размещения биржи. Регулятор следит за соблюдением закона и выдает лицензии брокерам.

Регулятор фондового рынка в России — Центральный Банк Российской Федерации. Инвесторам критически важно проверять наличие действующих лицензий у всех посредников сделки, иначе велик риск пострадать от мошенников, не купить акции и потерять деньги. Эти документы можно найти на официальных сайтах брокеров — если номер лицензии или сам документ прочитать трудно, вероятнее всего, вы имеете дело с мошенниками. Полный перечень участников торгов есть на официальном сайте Банка России — в разделе «Проверить организацию» можно сверить компанию и ее лицензию.

Что можно купить на бирже

На фондовой бирже торгуются ценные бумаги, облигации, паи инвестиционных фондов (ПИФы) и другие финансовые инструменты. У каждой биржи свой набор инструментов: например, на Московской бирже можно купить валюту и различные ценные бумаги, а на Санкт-Петербургской торгуются иностранные ценные бумаги и товары — от строительных материалов до водных биологических ресурсов и продуктов их переработки.

Финансовые инструменты и данные, важные для инвесторов, расположены на главной странице сайта Санкт-Петербургской биржи. Источник: spbexchange.ru

В зависимости от торгуемых инструментов, биржи бывают:

- товарные — на них торгуют сырьем, продуктами, зерном, энергетикой, нефтью и тд.

- фондовые — на них торгуют акции, облигации и депозитарные расписки.

- валютные — дают возможность покупать и продавать валюту.

- фьючерсные — заключают фьючерсные контракты на валюты, биржевые индексы, товары и сырье.

- опционные — на них торгуют опционами на валюты и другие инструменты.

Но существуют и универсальные — они совмещают торговлю разными инструментами, например, в разных секциях. В России универсальные биржи — Московская и Санкт-Петербургская.

Крупнейшие биржи мира

Всего в мире насчитывается около 250 площадок, на которых можно купить или продать финансовые инструменты. Пять крупнейших бирж мира — это:

- Нью-Йоркская фондовая биржа. Она считается крупнейшей по обороту, объем ее рыночной капитализации, то есть, стоимости на рынке, составляет 25,5 триллионов долларов. Здесь определяют самые известные фондовые индексы — показатели изменения цен на определенные группы бумаг, например, Доу Джонса, NYSE Composite и NYSE ARCA Tech 100 Index.

- NASDAQ — еще одна американская биржа. Она специализируется на высокотехнологичных компаниях, а количество акций, которые там торгуются, уже больше 3 200.

- Японская биржевая группа — лидер азиатского биржевого сектора. Она управляет различными биржами, включая Токийскую фондовую биржу и Осакскую биржу ценных бумаг.

- Шанхайская фондовая биржа — лидер среди бирж континентального Китая. Кстати, на бирже есть только два типа акций: А и Б. А-акции торгуются за юани, а Б могут купить только нерезиденты и за доллары США.

- Euronext NV — панъевропейская фондовая биржа с офисами в Бельгии, Нидерландах, Португалии и Франции. На бирже можно купить не только акции и деривативы, но и получить услуги клиринга.

Объем ежедневных торгов Нью-Йоркской биржи составляет около 1,5 трлн долларов, NASDAQ ведет ежедневные торги на уровне 1,3 трлн долларов.

Какие биржи есть в России

Фондовые биржи в России — это Московская (Мосбиржа), Санкт-Петербургская и Санкт-Петербургская товарно-сырьевая биржа. На них можно купить или продать российские и иностранные ценные бумаги, валюту и драгоценные металлы. На товарно-сырьевой бирже торгуются нефтепродукты, нефть, газ, лес. Ежедневный объем торгов Московской биржи составляет около 64,11 млрд рублей, на Санкт-Петербургской — около 71,3 млрд рублей, на Санкт-Петербургской товарно-сырьевой — около 4,157 млрд рублей.

Наиболее интересны для частных инвесторов первые две — Мосбиржа и Санкт-Петербургская.

Санкт-Петербургская биржа всегда считалась крупнейшей площадкой в России по торговле иностранными акциями. Но в августе 2020 года их стала предлагать и Мосбиржа. На Мосбирже расчеты по бумагам зарубежных компаний проводятся в рублях, на Санкт-Петербургской — в иностранной валюте.

Кто есть кто на бирже

На бирже совершают сделки профессиональные и обычные участники.

Профессиональные

Имеют лицензию для выполнения операций. Это брокеры, доверительные управляющие, клиринговые палаты и регуляторы:

- Брокер — посредник между биржей и инвестором. Он заключает с покупателем акций договор и действует по его поручению.

- Доверительный управляющий — компания, контролирующая портфель инвестора по договоренности с ним.

- Клиринговая палата — центральный контрагент по всем сделкам.

- Федеральное казначейство — проводит операции на фондовом рынке и обеспечивает ликвидность.

- Регулятор — организация, следящая за законностью операций. Он также выдает лицензии профессиональным участникам.

Обычные участники — это эмитенты и частные инвесторы. Они могут попасть на биржу только через профессиональных участников торгов.

- Эмитент — компания (город или страна), выпускающая акции или облигации для привлечения капитала.

- Инвестор — юридическое или физическое лицо, вкладывающее капитал в акции для получения прибыли

Инвесторы могут быть квалифицированными и неквалифицированными: от этого зависит набор финансовых инструментов, доступных для приобретения.

Как акции и облигации появляются на бирже

Компании идут на биржу за деньгами, инвесторы — чтобы заработать. Когда бизнес достигает успеха, владельцы этих компаний ищут инструменты для привлечения дополнительного финансирования. Привлечь деньги на бирже зачастую проще, чем взять займ в банке — выпуская облигации на рынок, компания может взять в долг сумму больше, чем может дать финансовая организация. Срок кредита может определить сам эмитент, не привязываясь к условиям банка.

Похожий процесс происходит и с акциями: компании выполняют определенную последовательность процедур согласно законодательству РФ и выходят на IPO — первое публичное размещение акций.

Инвестор, купивший акции компании, становится ее акционером и получает дивиденды, если эмитент их выплачивает. Покупатель облигаций дает компании в долг, ждет возврата долга и получает выплаты по купонам — по сути, проценты по вкладу. И акции, и облигации можно продать на фондовом рынке, но уже не по номиналу, а по рыночной цене.

Как инвесторы совершают сделки на бирже

Чтобы получить доступ к торгам, инвестор должен заключить договор с посредником — брокером или доверительным управляющим. Только через них непрофессиональный участник рынка может совершать сделки.

Брокер выполняет операции на бирже по поручению инвестора. С его счета списываются деньги за сделки и комиссия за услуги. Брокер сам платит за инвестора налог на доход — 13%. Деятельность брокеров в России контролируется Центральный Банк Российской Федерации. Обычно на сайтах бирж указаны партнеры, через которых инвестор может получить доступ к торгам.

Доверительный управляющий отличается от брокера тем, что разрабатывает за инвестора стратегию его вложений. Например, какие финансовые инструменты покупать и на какой срок. В соответствии со стратегией управляющий заключает сделки. За свои действия он удерживает комиссию в дополнение к налогам и комиссию за сделки. Однако он не гарантирует получение прибыли: иногда его тактика может быть убыточной.

Инвестор также обязан завести брокерский или индивидуальный инвестиционный счет, с которого он будет совершать операции. На нем будет отображаться информация о проведенных им сделках. Схематично представить процесс купли-продажи ценных бумаг можно следующим образом:

Процесс покупки акций на бирже. Источник: gazprombank.investments

Что такое биржевые индексы

На бирже торгуются бумаги многих эмитентов. Отследить все происходящие с ними движения невозможно. Чтобы оценить общее состояние рынка и спрогнозировать итоги торгов, эксперты придумали биржевые индексы. Они показывают на сколько в среднем изменилась стоимость конкретной группы акций.

Индекс Мосбиржи — IMOEX — это показатель состояния и динамики рынка по определенной группе бумаг. Индекс повторяет динамику бумаг: если цены на акции, входящие в его состав, растут, то и индекс идет вверх. Список эмитентов, входящих в состав индекса, доступен на сайте Мосбиржи.

Биржевые индикаторы рассчитываются по определенному количеству бумаг для стран, отраслей и финансовых инструментов. Чем крупнее эмитент и чем чаще торгуются его акции, тем больше вес компании в индексе.

Индексы делятся на международные и национальные. На российском рынке основные — индекс Мосбиржи в рублях и индекс РТС — в долларах. Акции эмитентов, представленных в обоих индикаторах, имеют наибольшую ликвидность — возможность быстро продать по рыночной цене. На американском — индекс Dow Jones, индексы S

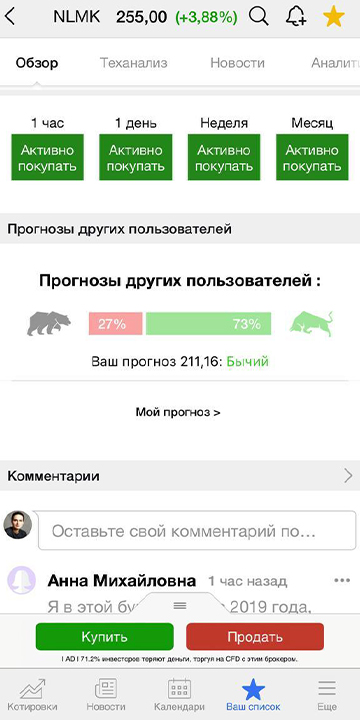

На портале insvesting.com пользователи могут делать прогнозы о биржевых трендах, основанные на личной экспертизе других инвесторов.

Какие риски есть при торговле на бирже

Вложения в ценные бумаги не застрахованы государством, поэтому инвесторы всегда рискуют потерять капитал. Это может произойти из-за снижения стоимости акций или банкротства компаний: например, предприятие, выпустившее облигации, не сможет вернуть займ.

Чтобы не допустить такого сценария, следует диверсифицировать портфель: покупать разные финансовые инструменты разных эмитентов, а также анализировать деятельность компаний и следить за новостями, влияющими на стоимость акций.

Кратко

- 1 Биржа — рынок для торговли ценными бумагами и другими финансовыми инструментами.

- 2 Выпускать ценные бумаги могут эмитенты для привлечения средств на развитие, покупать — инвесторы для получения прибыли.

- 3 Сделки на рынке могут совершать только профессиональные участники, например, брокеры. Они — посредники в сделках между биржей и инвестором.

- 4 За порядком на бирже следит ЦБ. Он контролирует правила совершения сделок, следит за их исполнением и выдает лицензии участникам.

- 5 Биржа предлагает много инструментов, и задача инвестора — снизить риски за счет диверсификации портфеля.

Евгения Веселова

Главный редактор

Иллюстрация

Мария Толстова

Поделиться статьей

- Регистрация

- Вход

- Блог

- Пресс-центр

- Справка

- Соглашение

- О компании

- Раскрытие информации

- Контактная информация

- Продукты партнёров

- Получателям финансовых услуг

- Информация депозитария

- Карта сайта

- Подписка «Огонь»

- Демосчет

- Безопасность

- Куда вложить

- Каталог

- Политика обработки ПДн

Доступно в Google Play Доступно в App Store Доступно в AppGallery Доступно в Galaxy Store Доступно в RuStore Доступно в GetApps

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на основании лицензии профессионального участника рынка ценных бумаг на осуществление брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России 08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор, при условии использования предоставленной информации для принятия инвестиционных решений. Представленная информация не является индивидуальной инвестиционной рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте. Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на сайт брокера за сведениями об изменениях, произведенных в регламенте брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

Источник: gazprombank.investments