Увольнение для работника — завершение одного из этапов его рабочей деятельности, а для кадрового специалиста — головная боль. Ведь при расторжении трудового договора необходимо не только подготовить все документы для самого сотрудника, но и вовремя отчитаться в Пенсионный фонд.

Какие отчеты необходимо сдать в ПФР при прекращении отношений с работником

С введением электронных трудовых книжек важно не упустить, какие отчеты сдавать в ПФР при увольнении работника в 2023 году:

- СЗВ-ТД (образец и инструкция по заполнению от КонсультантПлюс);

- СЗВ-СТАЖ (образец и инструкция по заполнению от КонсультантПлюс);

- СЗВ-М (образец и инструкция по заполнению от КонсультантПлюс);

- РСВ (образец и инструкция по заполнению от КонсультантПлюс);

- СЗВ-ИСХ (образец и инструкция по заполнению от КонсультантПлюс);

- СЗВ-К (образец и инструкция по заполнению от КонсультантПлюс).

Форму СЗВ-ИСХ сдают за отчетные периоды до 2016 года. Если при прекращении трудовых отношений обнаружили, что сведения о застрахованных лицах до 2017 года не подали или подали с ошибкой, сформируйте СЗВ-ИСХ. Сроков не установлено, сдавайте отчет в ПФР при увольнении работника в 2023 году сразу, как только выявили ошибку.

5 признаков того, что вам 100% нужно увольняться с работы

Форму СЗВ-К сдают за период до 31.12.2001. Порядок и условия сдачи такие же, как у СЗВ-ИСХ: сразу после обнаружения ошибки, если сведения не предоставили вовремя.

Для остальных форм установлен срок сдачи и есть требования к заполнению. Общее правило — направляют достоверные сведения. За неверные данные привлекут к административной ответственности.

СЗВ-ТД

В нем указывают дату прекращения трудовых отношений, основание и номер приказа, сдача СЗВ-ТД при увольнении работника происходит не позднее рабочего дня, следующего за изданием приказа.

СЗВ-СТАЖ

В нем отражают сведения о периоде работы у конкретного работодателя. Обратите внимание, когда сдавать в ПФР СЗВ-СТАЖ при увольнении сотрудника в 2023 году, — не позднее 1 марта. На руки форму выдают в последний рабочий день со сведениями за последний отработанный год.

Ст. 11 закона от 01.04.1996 № 27-ФЗ о персонифицированном учете установлен специальный срок для сдачи СЗВ-СТАЖ при увольнении сотрудника в связи с выходом на пенсию. В таком случае отчет подают в течение 3 календарных дней со дня получения заявления сотрудника или запроса ПФР, а затем дублируют по окончании года.

СЗВ-М

В эту форму вносят сведения о застрахованных гражданах. В 2023 году подавать сведения в ПФР при увольнении сотрудника по форме СЗВ-М следует до 15-го числа месяца, следующего за отчетным. Данные об увольняемом подают независимо от количества отработанных дней в отчетном периоде.

РСВ

На руки сотруднику выдают раздел 3 этой формы. В ПФР данные подают за весь период, после прекращения трудовых отношений подраздел 3.2 на уволенного сотрудника не заполняют.

Как отчитываться за работников | Реальный ИПец

Обратите внимание, за какой период выдавать РСВ при увольнении сотрудника в 2023 году: за отчетный период, на последний квартал которого приходится дата расторжения договора.

Эксперты КонсультантПлюс разобрали, какие формы и в какие сроки предоставляются в ПФР по персонифицированному учету. Используйте эти инструкции бесплатно.

Особенности при прекращении трудовых отношений с отдельными категориями работников

При увольнении работников, относящихся к некоторым категориям, требования к отчетам незначительно изменены.

Пенсионер

Требования закона, какие отчеты и в какие сроки нужно сдать в ПФР на уволенного пенсионера, не отличаются от общеустановленных: сведения подают в общем порядке.

Госслужащий

Законом не установлены специальные сроки сдачи отчетности о принятых и уволенных работниках в 2023 году для госслужащих. При приеме сотрудника уведомляют бывшего работодателя. При расторжении договора уведомление не требуют и дополнительные отчеты не сдают.

Иностранный гражданин

При расторжении договора с иностранцем уведомляют территориальный орган МВД в течение трех дней со дня расторжения договора. Отчитываются по трудовым договорам и ГПХ.

Совместитель

Прекращение отношений с совместителем сопровождается сдачей отчетов как по основному месту работы. При внутреннем совместительстве на сотрудника подают всю отчетность, несмотря на продолжение работы по основному месту. Имейте в виду, за какой период выдавать СЗВ-СТАЖ при увольнении сотрудника в 2023 году при совмещении: за период с первого дня приема по совместительству до даты прекращения совмещения.

Сотрудник с вредными условиями труда

Специальных требований к отчетности закон не устанавливает. Отчитывайтесь как обычно.

Исполнитель на ГПХ

Сведения о работниках, трудящихся на условиях договора ГПХ, подают по формам СЗВ-М, СЗВ-СТАЖ и РСВ. Сдавать СЗВ-ТД не нужно.

2022-07-25 07:34:32

Еще полгода и правила, когда и какие подавать сведения в ПФР при увольнении сотрудника, изменятся. Уже опубликован закон, который в 2023 году объединит Пенсионный и Социальный фонды в единую структуру и введет новую персонифицированную отчетность и сроки ее сдачи. А вы уже готовитесь к таким изменениям?

Источник: ppt.ru

Как заполнить раздел 2 ЕФС‑1: отчет по взносам на травматизм в 2023 году

С 1 квартала 2023 года вместо расчета 4-ФСС страхователи представляют сведения о начисленных страховых взносах в составе ЕФС-1. Для этого в форме предусмотрен Раздел 2. О том, кто, когда и как должен его заполнять и представлять в Фонд пенсионного и социального страхования РФ рассказываем в статье.

В этой статье:

- Кто должен представлять Раздел 2 ЕФС-1

- Сроки сдачи раздела 2 ЕФС-1

- Состав и общие правила заполнения раздела 2 ЕФС-1

- Как исправлять ошибки в разделе 2 ЕФС-1

Кто должен представлять Раздел 2 ЕФС-1

Раздел 2 — «Сведения о начисленных страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний» формы ЕФС-1 заполняют и представляют все страхователи:

- Юридические лица всех организационно-правовых форм:

- российские организации;

- иностранные организации, осуществляющие свою деятельность на территории РФ и нанимающие граждан РФ;

- Индивидуальные предприниматели;

- Физлица с наемными работниками, подлежащими обязательному страхованию от несчастных случаев на производстве и профессиональных заболеваний (п. 1 ст. 5 Федерального закона от 24 июля 1998 г. № 125-ФЗ).

Сдавайте ЕФС-1 через Экстерн. В сервисе всегда актуальные формы и встроенные проверки

Сроки сдачи раздела 2 ЕФС-1

Представлять Раздел 2 надо ежеквартально не позднее 25 числа месяца, следующего за отчетным периодом. Форма сдачи, как это было со старым 4-ФСС, значения больше не имеет. В 2023 году сроки следующие:

- 1 квартал — не позднее 25 апреля;

- полугодие — не позднее 25 июля;

- 9 месяцев — не позднее 25 октября;

- 2023 год — не позднее 25 января 2024 года.

Если страхователь прекращает деятельность в связи с ликвидацией до конца расчетного периода, ЕФС-1 с разделом 2 следует сдать заранее. Его представляют в СФР до дня подачи в налоговую заявления о ликвидации юрлица или прекращения филицом деятельности ИП.

В этом случае в разделе 2 отражаются сведения о начисленных страховых взносах за период с начала года по день представления указанных сведений включительно.

Состав и общие правила заполнения раздела 2 ЕФС-1

Раздел 2 состоит из:

- титульной части;

- подраздела 2.1 с расчетом сумм страховых взносов;

- подраздела 2.1.1 подраздела 2.1 для организаций с СКЕ или государственных (муниципальных) учреждений, часть деятельности которых финансируется из бюджетов, а также страхователей, исчисляющих взносы по нескольким основаниям;

- подраздела 2.2 для страхователей, которые предоставляют своих сотрудников другим работодателям по договору;

- подраздела 2.3 со сведениями о результатах проведенных медицинских осмотров работников и проведенной спецоценке условий труда на начало года.

В разделе 2 ЕФС-1 обязательно заполняются подразделы 2.1 и 2.3. Это касается и страхователей, которые не вели деятельность в отчетном периоде.

Если отсутствуют показатели для подразделов 2.1.1 и 2.2, то их заполнять и представлять не надо.

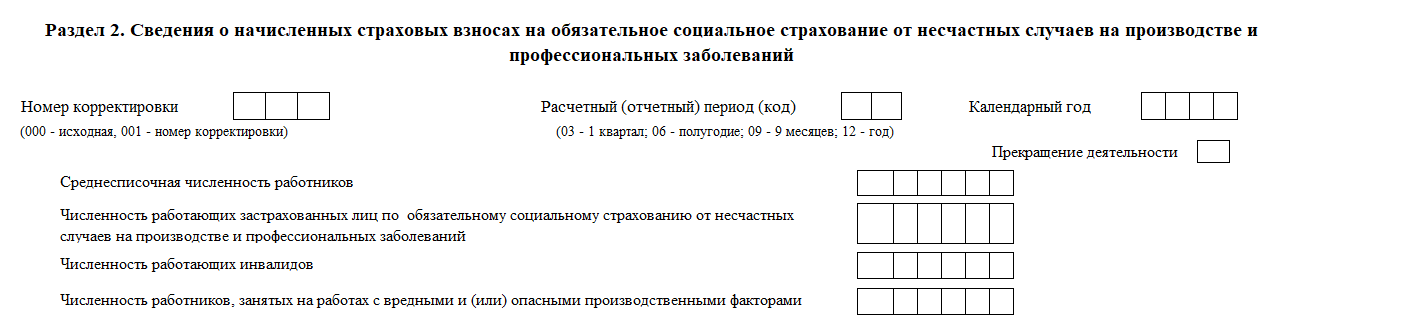

Титульная часть

В поле «Номер корректировки» укажите:

- код «000» — при первичном представлении раздела 2;

- номер, указывающий, какие по счету уточненные сведения представляются (например, «001», «002», «003». «010») — при представлении раздела 2, с уточненными сведениями за соответствующий период.

В поле «Расчетный (отчетный) период (код)» проставьте код периода, за который представляется раздел 2. Отчетными периодами признаются:

- первый квартал — код «03»;

- полугодие — код «06»;

- девять месяцев календарного года — код «09».

Расчетным периодом признается календарный год — код «12».

В поле «Календарный год» укажите год, за расчетный период которого представляется раздел 2 (уточненные сведения).

Поле «Прекращение деятельности» заполняйте только в случае ликвидации организации либо прекращения деятельности ИП. В данном поле поставьте букву «Л».

В поле «Среднесписочная численность работников» укажите среднесписочную численность работников, рассчитанную за период с начала года, в соответствии с указаниями, утвержденными Приказом Росстата от 30.11.2022 № 872. Также инструкция по расчету есть в статье «Сведения о среднесписочной численности в 2023 году».

В поле «Численность работающих застрахованных лиц» по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний» укажите численность работающих в отчетном периоде застрахованных лиц, включая выполняющих работу по договорам ГПХ, на вознаграждения по которым в соответствии с ФЗ № 125-ФЗ начисляются страховые взносы.

В поле «Численность работающих инвалидов» — списочная численность работающих инвалидов.

В поле «Численность работников, занятых на работах с вредными и (или) опасными производственными факторами» — списочная численность работников, занятых на работах с вредными и (или) опасными условиями труда в отчетном периоде.

Списочная численность рассчитывается в соответствии с указаниями, утвержденными Приказом Росстата от 30.11.2022 № 872.

Подраздел 2.1

Подраздел 2.1 Раздела 2 ЕФС-1 — это аналог таблицы 1 формы 4-ФСС.

В строке 1 указывайте суммы выплат и иных вознаграждений, начисленных в пользу физических лиц в соответствии со ст. 20.1 № 125-ФЗ, нарастающим итогом с начала расчетного периода (гр.3), на начало отчетного периода (гр.4) и за каждый из последних трех месяцев отчетного периода (гр. 5, 6, 7).

Страхователи, часть деятельности которых финансируется из бюджетов и приравненных к ним источников, или состоящие на регистрационном учете в Фонде по нескольким основаниям одновременно, в строках 1, 2, 3, 4 и 9 в соответствующих графах отражают данные суммарно.

В строке 2 укажите (при наличии) суммы, не подлежащие обложению страховыми взносами в соответствии со ст. 20.2 № 125-ФЗ, нарастающим итогом с начала расчетного периода, на начало отчетного периода и за каждый из последних трех месяцев отчетного периода.

В строке 3 отражается база для исчисления страховых взносов нарастающим итогом с начала расчетного периода, на начало отчетного периода и за каждый из последних трех месяцев отчетного периода. Значение по каждой графе определяется как разница показателей: строка 1– строка 2.

По строке 4 в соответствующих графах укажите базу, приходящуюся на работающих инвалидов.

В строке 5 укажите размер страхового тарифа, который установлен в зависимости от класса профессионального риска, к которому относится ваша организация (обособленное подразделение).

В строке 6 проставьте процент скидки к страховому тарифу, а в строке 7 — процент надбавки к страховому тарифу, установленные на текущий календарный год. О том, как получить скидку, и когда могут дать надбавку, читайте в статье.

В строке 8 укажите размер страхового тарифа с учетом установленной скидки или надбавки к тарифу. Обратите внимание, число должно быть с тремя десятичными знаками после запятой.

Cтроки 5, 6, 7 и 8 подраздела 2.1 раздела 2 не заполняются страхователями, которые должны заполнять и представлять подраздел 2.1.1 подраздела 2.1. К ним относятся:

- Организации, у которых структурные подразделения были выделены в самостоятельные классификационные единицы (СКЕ) в соответствии с приказом Минздравсоцразвития России от 31.01.2006 № 55.

- Организации — государственные (муниципальные) учреждения, часть деятельности которых финансируется из бюджетов всех уровней и приравненных к ним источников.

- Физические лица, состоящие на регистрационном учете в Фонде как страхователи по нескольким основаниям одновременно:

- ИП, заключившие трудовой договор с работником;

- физлица (не ИП), заключившие трудовой договор;

- ИП или физлица, обязанные уплачивать страховые взносы в связи с заключением договора ГПХ.

В строке 9 в соответствующих графах отразите суммы исчисленных страховых взносов: нарастающим итогом с начала расчетного периода, на начало отчетного периода, за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода.

Показатель «Всего с начала расчетного периода» должен быть равен сумме значений на начало отчетного периода и за три последних месяца отчетного периода (гр. 3 = гр. 4 + гр. 5 + гр. 6 + гр.

7).

Отчитывайтесь легко и без ошибок

Удобный сервис для подготовки и сдачи отчетов через интернет. Дарим доступ в Экстерн на 14 дней!

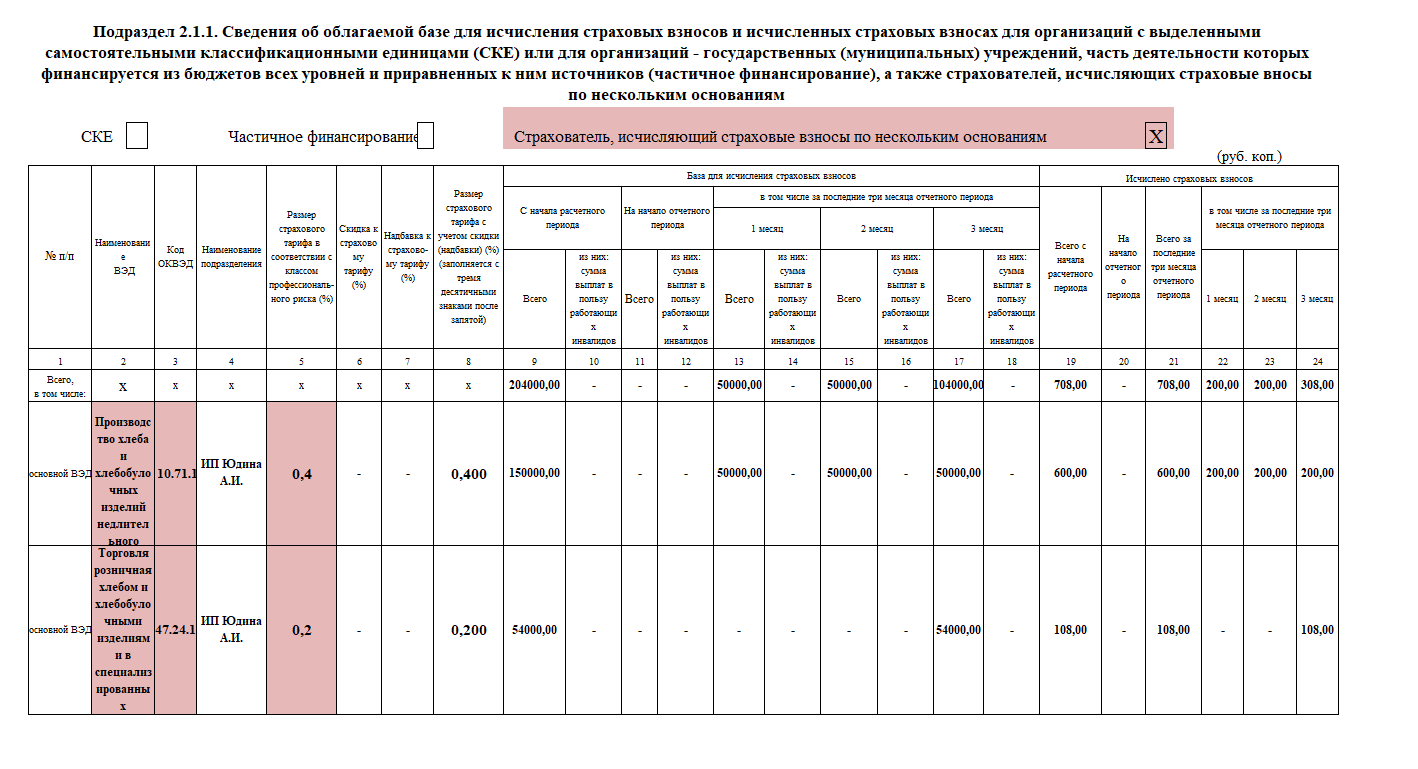

Подраздел 2.1.1 подраздела 2.1

Аналог таблицы 1.1 формы 4-ФСС, но заполняется не только организациями с выделенными СКЕ.

Если вы относитесь к страхователям, которые должны заполнять Подраздел 2.1.1 подраздела 2.1, то знаком «X» отметьте тип страхователя:

В поле «СКЕ» — организация, у которой структурные подразделения были выделены в самостоятельные классификационные единицы (СКЕ);

В поле «Частичное финансирование» — организация, являющаяся государственным (муниципальным) учреждением, часть деятельности которой финансируется из бюджетов всех уровней и приравненных к ним источников;

В поле «Страхователь, исчисляющий страховые взносы по нескольким основаниям» — физическое лицо, состоящее на регистрационном учете в фонде по нескольким основаниям:

- ИП, заключившие трудовой договор с работником;

- физлица (не ИП), заключившие трудовой договор;

- ИП или физлица, обязанные уплачивать страховые взносы в связи с заключением договора ГПХ.

Не допускается одновременное заполнение полей «СКЕ», «Частичное финансирование» и «Страхователь, исчисляющий страховые взносы по нескольким основаниям».

Заполнение табличной части

В табличной части в самой верхней строке «Всего, в том числе» в графах с 9 по 24 отражаются суммарные показатели (итоги) по строкам.

Строки заполните таким образом:

- Если вы поставили «Х» в поле «СКЕ», в строке «Основной ВЭД» укажите данные, относящиеся к той части деятельности, которая осуществляется в соответствии с основным видом экономической деятельности организации и не выделена в самостоятельную классификационную единицу (СКЕ). А данные, относящиеся к той части деятельности, которая выделена в СКЕ и осуществляется в соответствии с видами экономической деятельности СКЕ, отразите в графах 2-5, 9-24 строк с порядковыми номерами в графе 1 (№п/п 1, 2 и т.д.).

- Если вы поставили «Х» в поле «Частичное финансирование», заполните строку «Основной ВЭД» по виду деятельности, которая финансируется за счет бюджетных средств (имеет тариф 0.2%) и по видам коммерческой деятельности с тарифами отличными от 0.2%, путем добавления нужного количества строк.

- Если вы поставили «Х» в поле «Страхователь, исчисляющий взносы по нескольким основаниям», то строку «Основной ВЭД» заполните по каждому основному виду экономической деятельности, в котором используется труд лиц, подлежащих обязательному страхованию на травматизм. Количество строк «Основной ВЭД» будет зависеть от количества видов деятельности.

В графе 2 укажите наименование основного вида экономической деятельности:

- организации (страхователя) в строке «Основной ВЭД»;

- подразделений, выделенных в самостоятельные классификационные единицы (СКЕ) в пронумерованных строках.

В графе 3 проставьте соответствующий код по ОКВЭД страхователя, а также по каждой СКЕ.

В графе 4 укажите наименование структурного подразделения — самостоятельной классификационной единицы (СКЕ), а по строке «Основной ВЭД» — наименование страхователя.

В графе 5 укажите размер страхового тарифа, установленного в зависимости от класса профессионального риска, к которому относится страхователь и его самостоятельные классификационные единицы (СКЕ).

Государственными (муниципальными) учреждениями, в части деятельности, которая финансируется из бюджетов всех уровней и приравненных к ним источников, указывается размер страхового тарифа, соответствующий 01 классу профессионального риска.

Графы 6, 7, 8 заполняются только по строке «Основной ВЭД» по основному виду деятельности страхователя и в них указываются:

Графа 6 — процент скидки к страховому тарифу.

Графа 7 — процент надбавки к страховому тарифу.

Графа 8 — размер страхового тарифа с учетом скидки (надбавки) по основному виду экономической деятельности с тремя десятичными знаками после запятой.

При этом указывать размер страхового тарифа в строке 8 подраздела 2.1 не требуется.

В подразделе таблицы «База для исчисления страховых взносов» (графы 9 — 18) отражается база, которая равна разнице между суммой выплат и иных вознаграждений, начисленных в пользу физлиц, и суммой, не подлежащей обложению взносами на травматизм (ст. 20.2 № 125-ФЗ):

Графа 9 — нарастающим итогом с начала расчетного периода — за 1 квартал, полугодие, 9 месяцев и год.

Графа 10 — в том числе сумма выплат в пользу работающих инвалидов, с которых исчисляются страховые взносы, нарастающим итогом с начала расчетного периода.

Графа 11 — нарастающим итогом на начало отчетного периода.

Графа 12 — сумма выплат в пользу работающих инвалидов, с которых исчисляются страховые взносы, нарастающим итогом на начало отчетного периода.

Графы 13, 15, 17 — всего, за последние три месяца отчетного периода.

Графы 14, 16, 18 — выплаты в пользу работающих инвалидов, с которых исчислены страховые взносы, за последние три месяца отчетного периода.

В подразделе таблицы «Исчислено страховых взносов» (графы 19-24) отражаются суммы исчисленных взносов:

Графа 19 — нарастающим итогом с начала расчетного периода: за 1 квартал, полугодие, 9 месяцев и год.

Графа 20 — нарастающим итогом на начало отчетного периода.

Графа 21 — всего за последние три месяца отчетного периода.

Графы 22, 23, 24 — за каждый из трех последних месяцев отчетного периода.

Пример заполнения раздела 2.1.1 раздела 2 ЕФС-1

У ИП Юдиной два наемных работника, занятых в пекарне на производстве хлебобулочных изделий (класс риска 3) по трудовым договорам. Кроме того, она заключила на три месяца договор ГПХ с физическим лицом об оказании услуг по розничной реализации выпечки (1 класс профессионального риска). Договором предусмотрена уплата страховых взносов по страхованию от НСиПЗ.

Что проверит СФР

Обратите внимание, при заполнении раздела 2 должны выполняться равенства между суммами по строке «Всего» в подразделе 2.1.1 и суммами в подразделе 2.1 по следующим показателям:

Подраздел 2.1.1 подраздела 2.1

Источник: www.kontur-extern.ru