Содержание

- Заполнение полей платежного поручения

- Частые ошибки при составлении платежного поручения

- Часто задаваемые вопросы

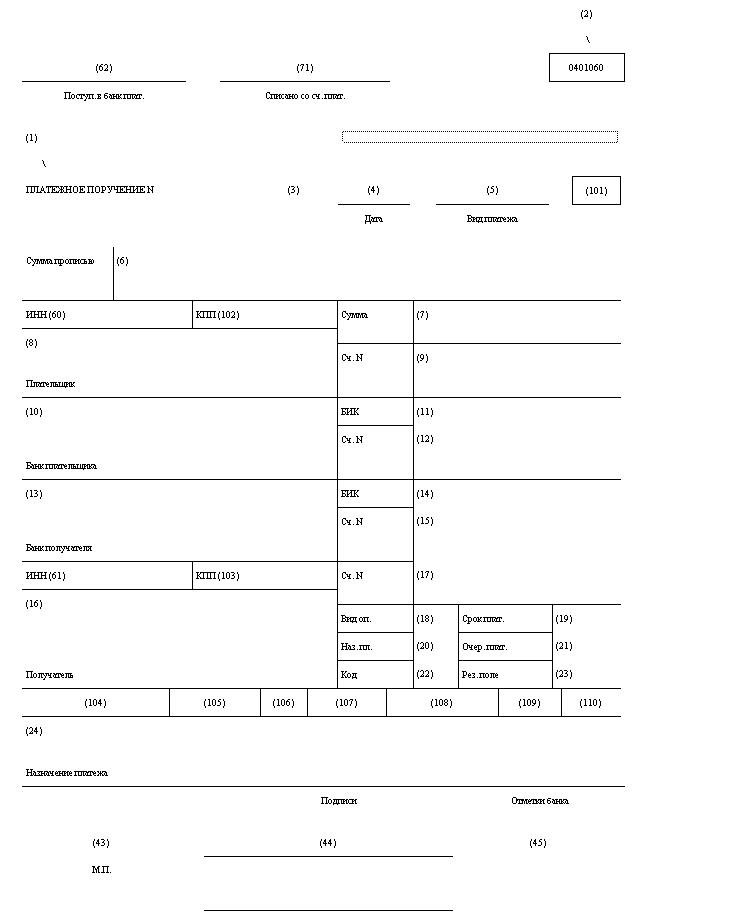

Платежное поручение – это расчетный документ, согласно которого владелец расчетного счета дает банку распоряжение на проведение платежного документа.

Платежные поручения должны составляться в соответствии с установленным Министерством финансов порядком, так как они обрабатываются автоматизировано. При этом не имеет значение, в бумажной ли форме подана платежка в банк или отправлена по интернету.

Если ООО или ИП сделали ошибки, в результате которых налог, сбор или взнос оказались неуплаченными, или же бухгалтер пропустил сроки отправки средств на уплату налогов, вскоре предприятие получит требование от ФНС о перечислении недоплаченных сумм. Кроме того, будет назначен штраф и начислены пени.

Сложный бланк, разработанный Центробанком РФ и утвержденный федеральным законодательством, должен быть заполнен грамотно, так как цена ошибки может оказаться слишком высокой, особенно если это распоряжение на налоговые выплаты.

Важное изменение при оплате налогов и взносов для ИП

Заполнение полей платежного поручения

Заполнение платежного поручения дело не из легких. Каждое поле имеет свое значение. При оплате штрафов необходимо указывать КБК и ОКТМО, при уплате налогов период, за который платим.

01 — если компания платит налоги и взносы в инспекцию;

02 — если работодатель платит НДФЛ за сотрудников;

08 — если компания или ИП платит взносы в ФСС;

09 — если ИП платит налоги, взносы за себя или работников в инспекцию

01 — если компания платит налоги и взносы в инспекцию;

02 — если работодатель платит НДФЛ за сотрудников;

08 — если компания или ИП платит взносы в ФСС;

09 — если ИП платит налоги, взносы за себя или работников в инспекцию

ЗД — если гасят задолженность;

ТР — если перечисляют деньги по требованию.

В платежке по взносам на травматизм ставят 0

Важно! Итак, нужно быть очень внимательным при составлении платежного поручения. Поскольку малейшая ошибка, например, в КБК, и ваш платеж зависнет на невыясненных.

Частые ошибки при составлении платежного поручения

Ошибка №1 Указание организацией, получившей требование от налоговой службы об уплате пеней, кода «ЗД» в поле «Основание платежа».

Пояснение: Если налогоплательщик уже получил официальное требование по уплате штрафа, тогда уже считается, что оплата производиться не на добровольной основе, а по требованию налоговой службы, поэтому в «Основании платежа» необходимо проставлять «ТР».

Ошибка №2 Указание в платежном поручении КБК того налогового периода, в котором возникла недоимка по налогу, и когда были начислены пени.

Комментарий: Необходимо указывать тот КБК, который актуален на момент уплаты налога.

Ошибка №3 Неверно указано ОКТМО.

Как платить в 2023 г. взносы за себя ИП на Упрощенке с Доходов

Расшифровка: При уплате штрафа необходимо указывать ОКТМ того территориального муниципального образования где ведет хозяйственная деятельность.

Ошибка №4 При составлении платежного поручения очень часто указывается ИНН не налогоплательщика, а ИНН самого банка отправителя.

Поянение: При составлении платежного поручения необходимо указывать реквизиты самого налогоплательщика, их достоверность отражена в учредительных документах.

Ошибка №5 При составлении налогов, сборов и штрафов не указывается адрес налогоплательщика в поле «8» — плательщик.

Комментарий: При составлении платежного поручения на оплату штрафов, необходимо вместе с наименованием плательщика указывать адрес регистрации налогоплательщика, именно тот который проходит по всем учредительным документам.

Часто задаваемые вопросы

Вопрос №1

Что необходимо заполнить в платежном поручении, когда оплачивает штраф?

Ответ: Важными реквизитами в данной оплате являются КБК И ОКТМО, а также может быть УИН, если его нет, поставьте в его поле 0.

Вопрос №2 Если платежное поручение предоставляется в банк на бумажном носителе, то где необходимо поставить подпись лицу, который имеет право расписываться на расчетных документа и печать?

Ответ: При предоставлении документа на оплату штрафа в банк, тогда подпись проставляется в поле «44», а печать необходимо поставить в поле «43»

Вопрос №3 Если при оплате штрафа налогоплательщик указал не свой ИНН , а ИНН банка отправителя, ИНФС зачислить уплату штрафа в пользу налогоплательщика или нет?

Ответ: При неверном указании реквизитов налогоплательщика при оплате штрафа, налоговая служба не сможет зачислить уплата штрафа в пользу налогоплательщика, так как реквизиты не верные и налоговая по названию распределить не может. В этом случае необходимо идти в ИНФС и написать заявление на уточнение платежа., только после этого налоговая сможет зачислить в пользу налогоплательщика.

Вопрос №4 Из чего состоит назначение платежа в платежном поручении?

Ответ: При составлении п/п в назначении указывается за что платим, по какому документу, то есть на основании чего и от какого числа, а также есть ли НДС и его ставку с суммой ,если это штраф, то укажите требование номер и его дату.

Источник: online-buhuchet.ru

Новые правила заполнения платежек с 1 октября 2021 года: что меняется для организаций и ИП

С 1 октября 2021 года для организаций и ИП вводятся новые правила оформления платежных поручений. Рассказываем, что изменилось в порядке заполнения платежек.

Статус составителей платежных поручений

Изменения в порядок заполнения платежек были утв. приказом Минфина от 14.09.2020 № 199н.

С 1 октября 2021 года для ИП, нотариусов, адвокатов и глав крестьянского хозяйства вводятся новые правила заполнения поля 101 «Статус составителя поручения». Сейчас в данном поле указывают одно из следующих значений – 09 (ИП), 10 (нотариус, занимающийся частной практикой), 11 (адвокат, учредивший адвокатский кабинет), 12 (глава крестьянского (фермерского) хозяйства) или 13.

По новым правилам первые 4 статуса упраздняются, и в поле 101 указанные плательщики должны будут указывать только статус 13 (налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) − физическое лицо).

В то же самое время, как пояснили в ФНС , для случаев формирования платежек на уплату НДФЛ за работников или НДС налоговыми агентами с кодом «02» (в частности, при аренде государственного или муниципального имущества) правила указания статуса в поле 101 не изменились.

Основание платежа и номер документа

С 1 октября 2021 года при погашении задолженности по истекшим налоговым и расчетным/отчетным периодам меняются правила заполнения в платежках поля «106», которое служит для указания основания платежа (добровольное погашение долга, погашение долга по требованию налоговиков и так далее).

Вместо нескольких действующих в настоящее время буквенных значений данного реквизита вводится единое значение «ЗД» − погашение задолженности, по истекшим налоговым, расчетным (отчетным) периодам, в том числе добровольное.

При этом за характеристику платежа (добровольно или принудительно) будет отвечать уже реквизит платежки 108 «Номер документа». В этом поле по новым правилам должен указываться не только номер документа, который является основанием платежа, но и коды документов-оснований, которые указываются перед их номером.

В числе этих кодов: ТР − требование налогового органа об уплате налога (сбора, страховых взносов), ПР − решение о приостановлении взыскания, АП − решение о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения и АР – исполнительный документ.

С учетом этих изменений поле «108» платежки, составляемой в целях погашения задолженности по истекшим налоговым (поле «106» имеет значение «ЗД»), будет иметь следующий вид:

- ТР0000000000000 − номер требования налогового органа об уплате налога (сбора, страховых взносов);

- ПР0000000000000 − номер решения о приостановлении взыскания;

- АП0000000000000 − номер решения о привлечении к ответственности за совершение налогового правонарушения;

- АР0000000000000 − номер исполнительного документа (исполнительного производства).

В свою очередь в поле «109» такой платежки (по истекшим налоговым периодам) необходимо будет указывать дату совершения документа, на основании которого производится соответствующий платеж (требования налогового органа об уплате налога, решения о приостановлении взыскания и т.д.).

Составление платежек при удержаниях из зарплаты

Наряду со всеми вышеуказанными изменениями правила оформления платежек были скорректированы и для организаций/ИП, выступающих в качестве работодателей. Данные корректировки обусловлены изменением самого порядка перевода денежных средств, удержанных из зарплат сотрудников (Федеральный закон от 30.12.2020 № 495-ФЗ). Изменения вступят в силу с 27 сентября 2021 года.

Как и прежде, удержание денежных средств из заработной платы и иных доходов должника будет производиться работодателем со дня получения исполнительного документа от взыскателя или копии исполнительного документа от судебного пристава-исполнителя. Удержанные из зарплаты суммы будут перечисляться не самим взыскателям, а на депозитный счет службы судебных приставов. Исключение составляют случаи, оговоренные в ст. 9 Федерального закона от 02.10.2007 № 229-ФЗ «Об исполнительном производстве» (взыскание денежных средств, не превышающих в сумме 100 000 рублей). Перечислять удержанные суммы на счет приставов необходимо в 3-дневный срок со дня выплаты зарплаты.

Соответственно, в платежке в поле «16» указывается сокращенное название отделения ФССП РФ, а также его лицевой счет.

Кроме того, в платежках на зарплату при удержаниях с сотрудников по исполнительным документам работодатели обязаны указывать сумму, взысканную по исполнительному документу. Данная сумма подлежит отражению в реквизите «Назначение платежа». Этот реквизит рекомендуется оформлять следующим образом (информационное письмо Центробанка от 27.02.2020 № ИН-05-45/10):

//взысканная сумма// сумма цифрами//.

При указании суммы цифрами рубли отделяются от копеек знаком, а если взысканная сумма выражена в целых рублях, то после знака тире указывается значение «00».

Источник: buh.ru