В этой статье:

- Что такое банковская выписка

- Для чего нужна выписка

- Как получить выписку

- Как обработать выписку и надо ли хранить

Веб‑сервис для малого бизнеса

Автоматизируйте работу с сотрудниками, сдавайте отчеты и ведите учет в Контур.Бухгалтерии без авралов и рутины.

Что такое банковская выписка

Документ, в котором перечислены все операции по расчетному счету ИП или юрлица или банковскому счету физлица, называется банковской выпиской. Его формируют за конкретный период: день, неделю, месяц, год. Выписки для физлиц, ИП и юрлиц обычно немного отличаются детализацией, но в них всегда показаны входящие и исходящие платежи, время их совершения, плательщики и назначение платежа, если есть.

Расчетный счет для ИП в Тинькофф

Для банковской выписки нет единой унифицированной формы, так что каждый банк может оформлять ее по-своему. Обычно в документ включают все базовые сведения:

- название банка и ФИО физлица или ИП, название организации;

- номер счета, дату его открытия и тип, валюту счета;

- дату формирования выписки и период, за который она делается;

- входящий остаток на начало периода и текущий баланс;

- обороты по входящим и исходящим платежам за период;

- в табличной части выписки прописаны все поступления и оплаты с указанием плательщика или получателя, времени и назначения платежа.

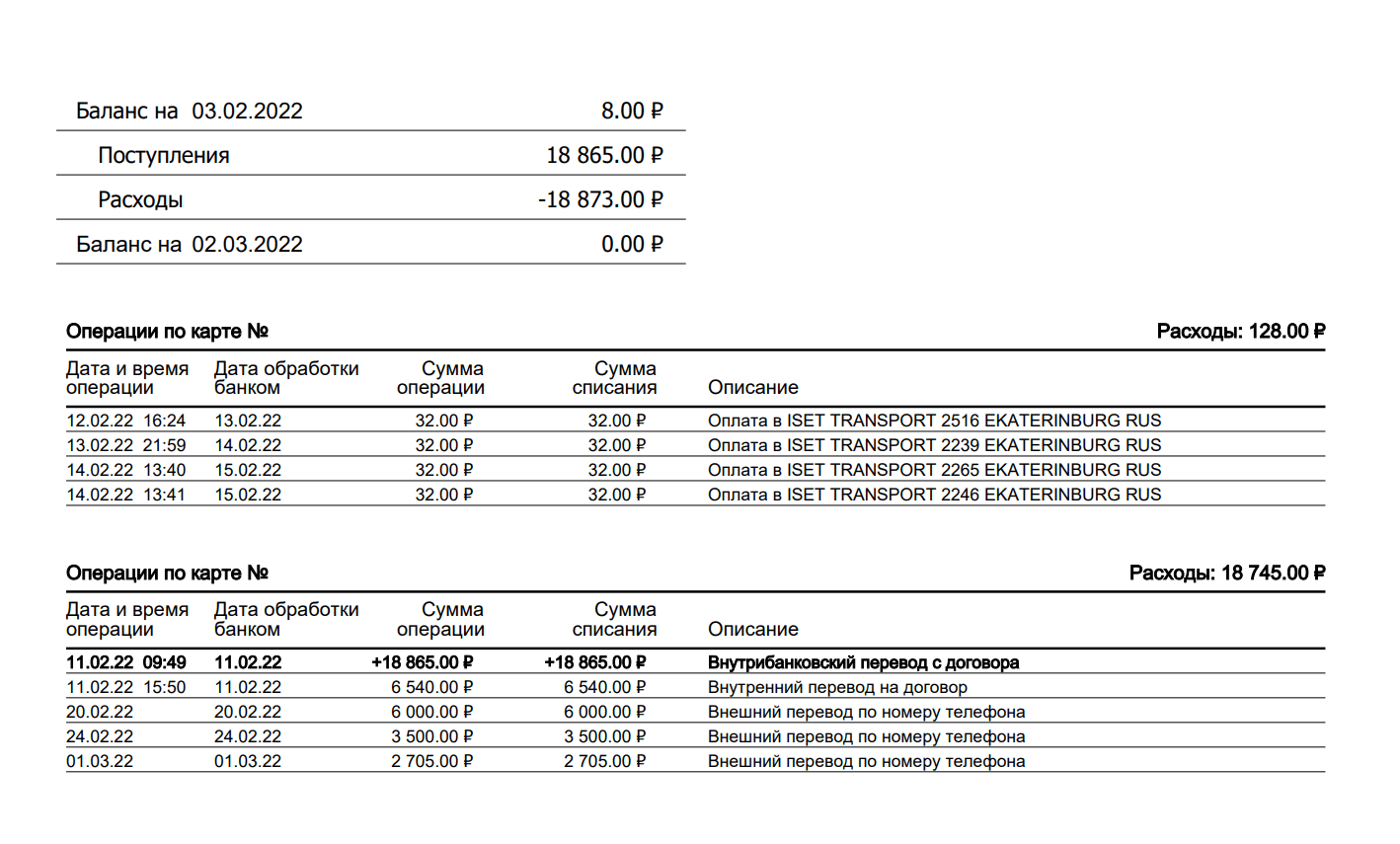

Выписки для физлиц обычно содержать меньше сведений: в их табличной части могут указывать только дату платежа, описание операции и сумму, дополнительно есть столбец с кодами операции — их расшифровка зависит от банка. Вот пример выписки физлица из банка Тинькофф:

Выписки ИП и юрлиц содержат больше сведений, потому что это важно для бухгалтерии. В такой расширенной выписке дополнительно могут быть:

- вид операции — отмечается кодом, который помогает бухгалтерской программе разносить операции по разным бухгалтерским счетам;

- БИК и корреспондирующий счёт — нужны для банковской аналитики;

- наименования или ФИО плательщиков и получателей платежей, их реквизиты;

- реквизиты документов-оснований платежа.

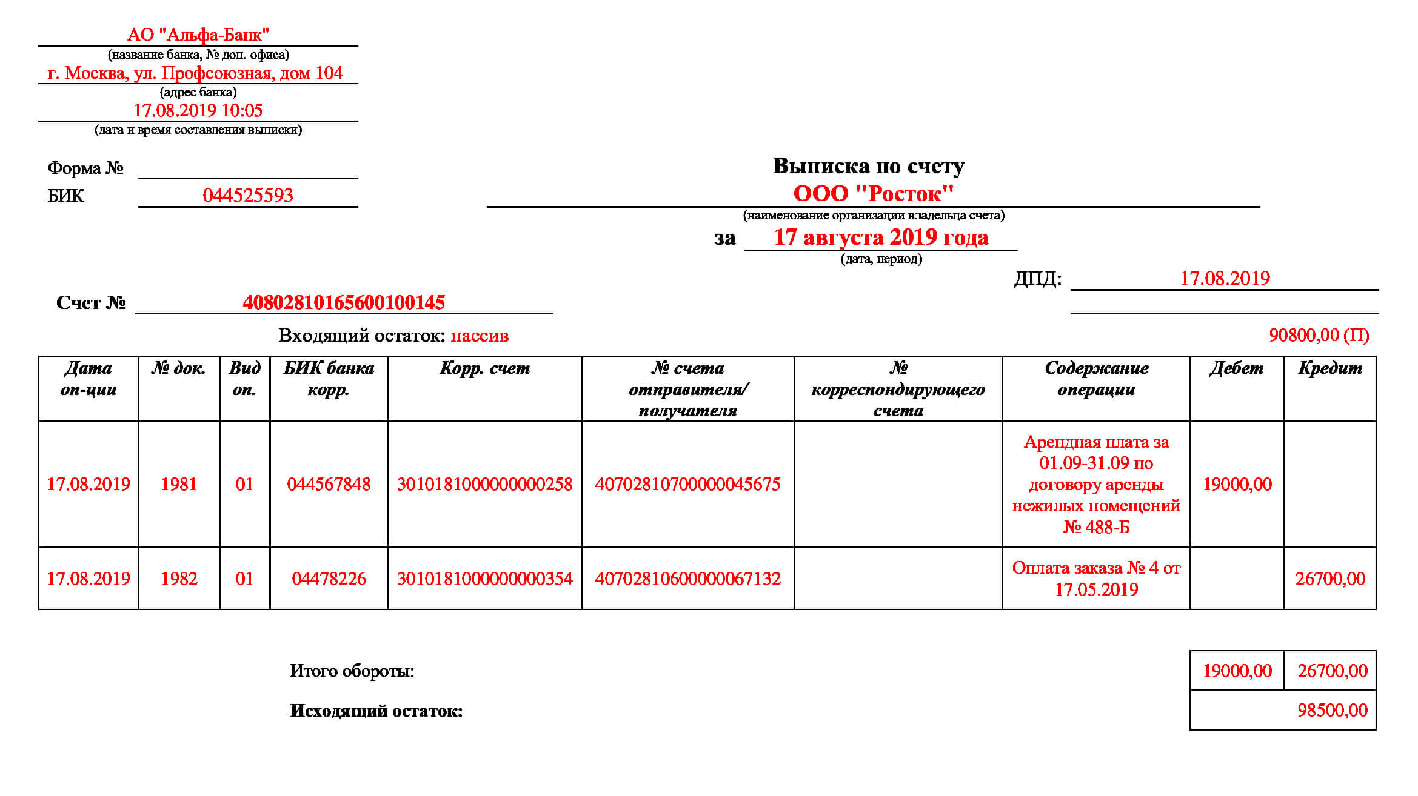

Банк может делать и максимально подробные выписки: например, с паспортными данными и адресами всех получателей физлиц. Но доступны такие выписки только отдельным лицам — скажем, арбитражным управляющим. Для юрлиц они не настолько подробны, как видим в примере:

Для чего нужна выписка

Безналичные переводы сегодня почти вытеснили наличную оплату, так что банковская выписка стала главным документом, который помогает контролировать приходы и расходы. Еще выписка нужна в спорах с налоговой, при перекрестных проверках, для участия в торгах, при ликвидации, для отчетов инвестору. Но чаще всего ее используют для следующих целей.

Сервис сам рассчитает авансы и налоги

Контур.Бухгалтерия рассчитает суммы на основе данных учета, подготовит платежки и отчеты, напомнит об уплате и отправке.

Контроль поступлений и списаний

Анализировать траты и поступления, сверять их с планом можно по одной только выписке. Но такой вариант подходит небольшому бизнесу, самозанятым или физлицам. Бизнесу с более серьезными оборотами для аналитики нужна автоматизация: хотя бы получение выписки в формате Excel, чтобы можно было фильтровать операции по контрагентам, датам, видам операций.

С выпиской в руках удобно заполнять управленческие отчеты, которые помогают руководителю анализировать положение дел, — правда переносить цифры придется вручную. Облегчить заполнение отчетов можно с помощью бухгалтерской программы, которая умеет автоматически строить управленческие отчеты на основе выписки. Например, Контур.Бухгалтерия строит отчеты по продажам, оплатам и отгрузкам, долгам контрагентов, детализирует расчет НДС и дает подсказки по его легальному уменьшению, проводит финансовый анализ деятельности.

Получение кредита

Если компания открыла счет в одном банке, а за кредитом обращается в другой, то кредитующий банк может запросить выписку. Она покажет платежеспособность организации. Для такого случая узнавайте заранее, какого типа документ нужен банку: подойдет обычный электронный вариант, который можно и распечатать, или понадобится бумажная выписка, которую выдают в отделении банка, заверяя подписью операциониста и «мокрой» печатью.

Банковские и налоговые проверки

Банки следят за соблюдением Закона 115-ФЗ: проверяют своих клиентов на добросовестность. Им надо знать, платит ли клиент налоги, откуда получает деньги, на что тратит. Если бизнес работает с одним счетом, то для банка все прозрачно. Но если у него два-три счета в разных банках, могут возникнуть вопросы.

Например, компания получает оплаты от клиентов на один счет, а зарплату и налоги платит с другого. Тогда банк, который не видит налоговых и зарплатных платежей, может забеспокоиться и запросить выписки с других счетов.

При налоговых проверках у вас тоже могут запросить выписку: например, если в отчетах нашли ошибки и нужно свериться с операциями по счету.

Онлайн‑бухгалтерия для малого бизнеса

Автоматически рассчитывайте и платите налоги в веб-сервисе Контур.Бухгалтерия! Учет, зарплата, отчетность.

Бухгалтерия

Предприниматели освобождены от бухгалтерского учета, но должны вести налоговый. Для расчета налога нужно четко знать все доходы и расходы — в том числе поступления и списания по расчетному счету. Для многих ИП вообще все траты и поступления проходят через счет в безналичном виде, тогда выписка — главный документ, который нужен в налоговом учете. Ее загружают в бухгалтерский сервис, и система разносит платежи по доходам и расходам, на их основе рассчитывает налог и составляет декларацию.

Организации должны вести еще и бухгалтерский учет — отражать любые операции на бухгалтерских счетах. На 51 счете отражают движения по расчетному счету. Бухгалтер получает выписку, проверяет правильность сумм и их совпадение с другими документами, затем делает проводки по 51 счету. Бухгалтерские программы сами предлагают разнести операции из выписки и построить проводки, бухгалтеру нужно только проверить их, при необходимости скорректировать и подтвердить.

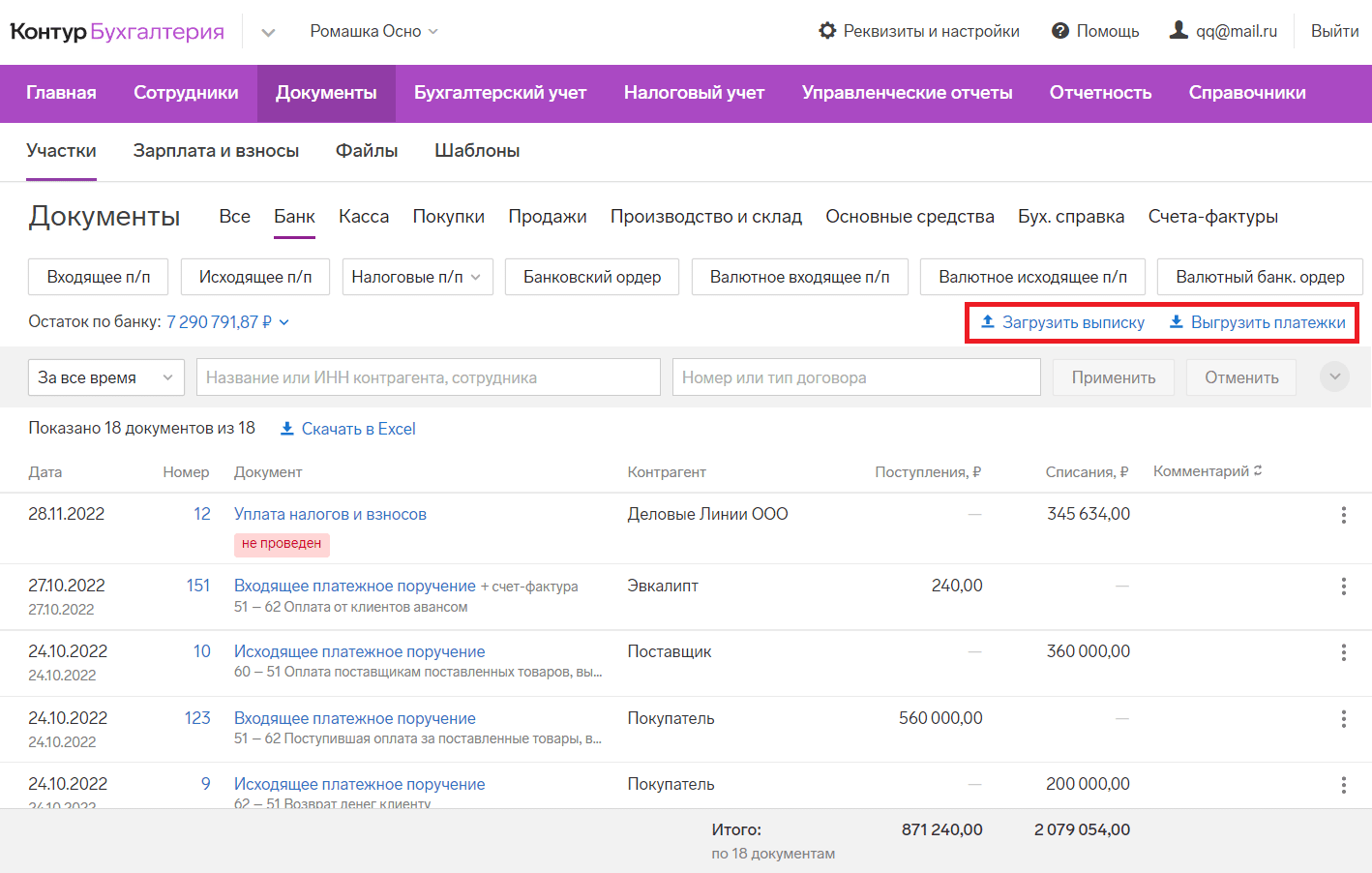

Упрощает работу с выпиской ее автоматический импорт из банка в учетный сервис. Такой инструмент есть в программе, у которой есть интеграция с разными банками. Тогда бухгалтер настраивает связь с банком (или несколькими), в котором у компании расчетный счет, и все сведения о движениях по счету будут подгружаться в программу. Платежные поручения бухгалтер тоже сможет отправить в интернет-банк, где их останется только подписать. Больше не придется передавать их в виде файла руководителю и запрашивать у него файлы выписки.

В Контур.Бухгалтерии есть интеграция с 16 популярными банками. После настройки связи с банком сервис каждые два часа проверяет, нет ли новых движений по счету. Если они есть, сервис выставляет маячок для бухгалтера, который может в один клик подгрузить выписку, а система подскажет, какие проводки нужны по каждой операции.

Как получить выписку

Выше мы рассказали, как для целей учета получать выписку автоматически прямо в учетный сервис. Но если документ нужен для других целей, его можно выгурзить в электронном виде или взять на бумаге в отделении банка.

Ведите учет в удобной онлайн‑бухгалтерии

Добавляйте документы и подгружайте банковскую выписку, а сервис отразит доходы и расходы, предложит проводки, рассчитает налоги и подготовит отчеты.

Электронная выписка

Электронную версию загружают в личном кабинете интернет-банка или в мобильном приложении. Путь для загрузки зависит от банка, но обычно кнопка для получения выписки есть в разделе расчетного счета. Нужно выбрать период, за который формируется документ, и формат файла: PDF больше подходит для налоговой, инвестора или другого банка, TXT подходит для загрузки в учетный софт, а Excel удобен для построения аналитики.

Файл может моментально загрузиться на компьютер или отправиться по электронной почте на адрес, который вы укажете. Некоторые банки предлагают формировать выписку ежемесячно с отправкой на e-mail.

Бумажная выписка

Сокращенный вариант выписки на бумаге — точнее, на чеке — можно получить через банкомат. Понадобится карта, привязанная к счету. Найдите в интерфейсе кнопку для получения выписки и выберите способ формирования «На чеке».

Если нужен полноценный расширенный вариант с «мокрой» печатью, придется идти в отделение банка с документом, удостоверяющим личность, а для юрлиц нужна будет доверенность для уполномоченного лица на получение выписки.

Как обработать выписку и надо ли хранить

После получения выписки бухгалтер проверяет каждую операцию:

- есть ли по ней подтверждающие первичные документы-основания: счета-фактуры, УПД, ТОРГ-12 — и правильно ли они составлены;

- совпадают ли суммы в выписке и в подтверждающих документах;

- совпадают ли номера документов-оснований в выписке и на реальных документах.

Если есть расхождения — бухгалтер немедленно обращается в банк и к контрагенту, по операции с которым есть ошибки. Если операций много, выписку лучше обрабатывать каждый день, чтобы вовремя устранить ошибки, а еще — контролировать финансовую ситуацию в бизнесе. После проверки бухгалтер делает проводки по операциям. Это важные данные для бухгалтерского и налогового учета.

Расширенная выписка банка считается первичным документом и может использоваться при проверках. Распечатывать ее не обязательно, можно хранить в электронном виде. Но по требованию контролирующих органов выписки нужно распечатать, заверить подписью и оттиском печати, так что при «электронном хранении» можно создать резервные копии на внешних носителях.

Банки тоже хранят выписки в течение 5 лет. Вы можете не хранить их сами, а положиться на банк. Но если вам нужны документы с более чем 5-летним сроком давности, придется позаботиться об этом самим.

Контур.Бухгалтерия автоматически подгружает выписки из банка и предлагает проводки по операциям. А еще в сервисе можно хранить электронные документы и сканы первички: их легко найти при проверке и направить в контролирующий орган.

Веб‑сервис для малого бизнеса

Автоматизируйте работу с сотрудниками, сдавайте отчеты и ведите учет в Контур.Бухгалтерии без авралов и рутины.

Источник: www.b-kontur.ru

Как открыть расчётный счёт в банке: инструкция для ИП

Когда все формальности по открытию ИП в налоговых органах улажены, остаются некоторые нюансы, продумать которые необходимо ещё до того, как вы начнете свою хозяйственную деятельность: выбор налогового режима, бухгалтерия, печать.

Зачем ИП нужен расчётный счёт?

Один из вопросов, который часто возникает у начинающего предпринимателя, нужен ли ему расчётный счёт в банке. Банковский счёт не является обязательным для ИП. Его обычно открывают те, кто планирует работать с юридическими лицами и индивидуальными предпринимателями по безналичному расчёту.

Здесь стоит обратить внимание на то, что производить расчёты между ИП или в связке «ИП – юрлицо» можно и наличными деньгами, однако законодательство ограничивает такие платежи суммой до 100000 рублей на один договор. Для субъектов бизнеса это означает, что разовый договор, не превышающий озвученную сумму, вполне можно провести наличкой, но ради систематических платежей по тому же контракту расчётный счёт для ИП открыть всё равно придётся.

Многие организации принципиально работают только по безналу, поэтому для них отсутствие у фирмы банковского счёта является веским поводом для отказа от сотрудничества. В современном бизнесе расчётный счёт у ИП является признаком «хорошего тона» и «серьёзности» предпринимателя. Учитывая, что большинство организаций, как и физических лиц, всё чаще переходят на обслуживание в режиме онлайн, в том числе и в банках, наличие счетов уже не является «роскошью».

Расплачиваться с контрагентами, принимать платежи от клиентов, выдавать заработную плату сотрудникам и перечислять налоги и внебюджетные взносы – расчётный счёт позволяет делать всё это легко и быстро, даже не посещая отделение банка.

Ещё один немаловажный фактор в пользу открытия ИП расчётного счёта – возможность получать в «своём» банке бизнес-кредиты по упрощённой процедуре и льготным ставкам.

Открытие расчётного счёта для ИП: с чего начать?

Открывая счёт для безналичных расчётов, обычно руководствуются следующими критериями:

- стоимость открытия и обслуживания счёта;

- удобство работы с банком (наличие и расположение отделений, режим, скорость обслуживания);

- наличие дистанционного банковского обслуживания (ДБО) для предпринимателей.

Открыть расчётный счёт ИП в Сбербанке РФ уже давно не является безальтернативным решением: вы можете выбрать любое кредитно-финансовое учреждение, предоставляющее услуги по обслуживанию юридических лиц и индивидуальных предпринимателей в вашем городе. Как правило, у менее масштабных банков (в том числе региональных) можно обнаружить самые выгодные расценки. Для этого сравните тарифы и условия банков, расположенных в вашем городе (их можно найти на сайтах и в банковских подразделениях). Если повезёт, можно открыть счёт бесплатно, попав под акцию или специальное предложение для юрлиц.

Обязательно пообщайтесь с менеджером по работе с юрлицами и предпринимателями: возможно, он сможет вам предложить интересные индивидуальные условия.

Обратите внимание на наличие системы «Банк-Клиент». Дистанционное банковское обслуживание позволяет управлять денежными средствами через интернет в любое время и не выходя из дома: отслеживать остатки, делать переводы, получать выписки. Это значительно экономит время (нет необходимости идти в банк, сидеть в очереди, подстраиваться под режим работы отделения) и избавляет от большой части «бумажной» бухгалтерской работы. К тому же тарифы за самообслуживание через интернет-банк, как правило, дешевле, чем за аналогичную работу на бумажных носителях.

Уточните стоимость обналичивания денежных средств через кассу и комиссию за внутрибанковские переводы со счёта ИП на счёт физического лица. Скорее всего, второй вариант позволит вам перекидывать деньги с расчётного счёта на текущий через интернет-банк и обналичивать их через пластиковую карту. Для этого необходимо оформить дебетовую карту с бесплатным или минимальным годовым обслуживанием, привязанную к счёту физлица. Не забудьте узнать адреса банкоматов, которые выдадут ваши средства без комиссии.

Список документов для открытия банковского счёта ИП

Перейдём непосредственно к вопросу, как открыть расчётный счёт для ИП. Каждый банк может предъявлять свои требования к пакету документов, необходимому для взятия предпринимателя на обслуживание.

Согласно инструкции Центробанка обязательный перечень документов включает:

- Копия паспорта: основной разворот и страницы 4–5 с пропиской.

- Копия свидетельства о постановке на налоговый учёт (ИНН).

- Копия свидетельства о госрегистрации ИП.

- Лицензии, подтверждающие право предпринимателя заниматься лицензируемыми видами деятельности.

- КОПиП (карточка с образцами подписей и оттиска печати ИП).

- Доверенность и документы на третьих лиц, уполномоченных распоряжаться денсредствами на расчётном счёте ИП.

Обычно данными документами список не исчерпывается: банкиры запрашивают также «свежую» выписку из ЕГРИП и письмо из местного органа Росстата о присвоении статистических кодов.

Выписку из ЕГРИП можно получить в территориальной налоговой инспекции в течение недели, срок ее актуальности для банка – 1 месяц. Все копии должны быть удостоверены нотариально либо, если такая услуга предусмотрена, заверяются уполномоченными банковскими сотрудниками за отдельную плату.

Дополнительно вам предложат заполнить заявление и другие бумаги, нужные для проверки службой безопасности.

За время, необходимое на соблюдение всех формальностей, сотрудники банка подготовят договор, после заключения которого вы получите на руки справку об открытии расчётного счёта в качестве ИП.

Уведомление налоговой и внебюджетных фондов

Последним этапом взаимодействия с банком – подписанием договоров о расчётном и дистанционном обслуживании — открытие счёта не заканчивается. Теперь необходимо уведомить налоговую службу и пенсионный фонд об этом событии, и как можно скорее.

Извещение налоговой инспекции осуществляется на бланке по форме С-09-1, заполненном и подписанном предпринимателем в 2 экземплярах. Нарушение 7-дневного срока, установленного для подачи документа, карается штрафом в 5000 рублей (ст. 118 Налогового Кодекса РФ).

Посетить налоговиков желательно лично: второй экземпляр уведомления, подписанный инспектором, нужно забрать себе и хранить его с остальными документами по ИП. Если лично попасть в налоговую не получается, подать документы может представитель, но только имея на руках нотариальную доверенность.

Можно отправить документы почтой: ценное письмо обязательно должно сопровождаться описью вложений и уведомлением о вручении. Онлайн-подача возможна только при наличии у ИП квалифицированного сертификата ЭЦП.

Федеральный закон №212-ФЗ от 24 июля 2009 года (ст. 28, п. 3, пп.1) накладывает на индивидуального предпринимателя обязанность в течение недели сообщить об открытии расчётного счёта в территориальное отделение ПФР, а также в ФСС (если ИП состоит в соцстрахе на учёте).

Для извещения этих фондов нет унифицированных бланков, но существуют рекомендованные этими учреждениями формы, доступные для скачивания на официальных интернет-порталах соответствующих органов.

Источник: dezhur.com

Для чего нужен расчетный счет для индивидуального предпринимателя (ип)?

Индивидуальный предприниматель может работать без расчетного счета, соблюдая предельные нормы расчетов наличными в 100 тыс. по одному договору. Для платежей сверх этой суммы нужно открыть расчетный счет. Использовать для нужд бизнеса счет физлица нельзя, это может привести к проблемам с налоговыми органами.

По российскому законодательству, открытие расчетного счета не является обязанностью субъектов предпринимательства. Разберемся, в каких ситуациях ИП нужен расчетный счет и когда без него можно обойтись.

Как работать без расчетного счета

Вопросы работы с наличностью регулируются Указанием Центрального банка №3073-У от 07.10.2013 г.

ИП может не открывать счет в банке, если обороты его бизнеса невелики и наличные из кассы он расходует на следующие цели:

- зарплата и социальные выплаты;

- возмещение по договорам страхования физлиц;

- личные нужды ИП, не связанные с его коммерческой деятельностью;

- оплата товаров и услуг;

- выдачи под отчет;

- за возвращенные товары, оплаченные ранее наличными, не оказанные услуги, невыполненные работы;

- выдачи при осуществлении операций банковским платежным агентом.

Примечание. Оплата аренды недвижимого имущества может осуществляться наличными, поступившими в кассу только с расчетного счета.

Вторым важным условием расчетов наличными является соблюдение предельной суммы по одному договору с юридическим лицом или индивидуальным предпринимателем, которая равна ста тысячам рублей или ее эквиваленту в иностранной валюте. Это означает, что средства сверх этой суммы должны быть перечислены безналично. На суммы расчетов наличными с физическими лицами законодательство не накладывает никаких ограничений.

Примечание. Такая схема работы без расчетного счета удобна для ИП на патенте, когда их клиентами являются физические лица. Но даже в этом случае может возникнуть необходимость его открытия, например для оплаты по договору аренды, расчетов с поставщиками или приема безналичных платежей.

Соблюдая все эти правила, можно вести предпринимательскую деятельность, не открывая расчетный счет. Однако важно учесть, что счета физических лиц не предназначены для операций, связанных с коммерческой деятельностью. С их помощью можно оплатить налоги, а при необходимости осуществления бизнес-расчетов предприниматель может столкнуться с отказом банка в проведении операции.

Кроме того, большое количество поступлений денежных средств от физических лиц даст банку повод для подозрений в сомнительности операций, на основании Федерального закона 115-ФЗ от 07.08.2001 г., что может привести к вопросам со стороны налоговых органов и блокировке средств.

Не смотря на то, что ИП не обязаны сообщать об открытии счетов, стоит учесть, что они должны уведомить ИФНС, по какому из них будет вестись предпринимательская деятельность. После любая операция по нему может считаться коммерческой и облагаться налогом.

Проблемы могут возникнуть и при взаимодействии с поставщиками, т. к. не все оптовики работают с физическими лицами.

Что такое расчетный счет

Расчетный счет — это уникальная двадцатизначная регистрационная запись, предназначенная для учета денежных операций. В комбинации цифр зашифрована информация о его типе, валюте, банке и лицевом номере клиента.

Они открываются кредитными учреждениями юридическим лицам и индивидуальным предпринимателям для проведения операций, связанных с их коммерческой деятельностью: безналичных переводов, хранения средств, расчетов наличными.

Таблица 1. Как выглядит расчетный счет ИП, 40802810612345678910

Зачем предпринимателю расчетный счет

Когда обороты ИП начинают расти и достигают определенного уровня, вести хозяйственную деятельность, используя только наличность, становится невозможно, поскольку объемы расчетов ограничены. Неоправданное дробление договоров с целью занижения сумм привлечет внимание ИФНС и приведет к штрафным санкциям. Теперь более подробно о плюсах и минусах открытия расчетного счета для ИП:

- Безналичные расчеты делают бизнес прозрачным, вызывающим большее доверие у налоговых органов, главное иметь подтверждающие документы (договоры, счета и т. д.) на все операции.

- Банки охотней кредитуют предпринимателей, открывших у них расчетные счета, и начисляют по ним проценты на неснижаемый остаток.

- Упрощается схема взаимодействия с поставщиками: используя систему Клиент-Банк, можно производить расчеты в считанные минуты.

- Решается проблема хранения и транспортировки наличности.

- Использование корпоративной пластиковой карты дает возможность производить безналичные расчеты через терминалы и круглосуточно сдавать денежную выручку через банкоматы с функцией cash-in.

Главным и, пожалуй, единственным минусом открытия расчетного счета можно назвать стоимость банковского обслуживания. Обычно она значительно выше, чем по текущим счетам физических лиц. Но есть исключения: некоторые банки разрабатывают для ИП специальные тарифы, которые позволяют сократить расходы.

В завершение полезное видео о взаимодействии Росфинмониторинга и банков по контролю операций клиентов и о том, как избежать проблем с блокировкой средств.

Источник: prorko.ru