Взаимозачет между организациями (деловыми партнерами) широко распространен в бизнесе и удобен: если обе компании друг другу должны, то при взаимозачете встречные обязательства аннулируются.

Налоговый кодекс предъявляет к проведению этой бухгалтерской операции определенные требования:

В соглашении о взаимозачете должны быть сформулированы и обозначены характер и размеры задолженностей, то есть конкретные денежные суммы, задолженность по НДС, а также перечень документов, которые могут эти задолженности подтвердить – счета-фактуры, товарные накладные, акты приемки-сдачи и другие.

Стоит также включить в соглашение период времени, когда взаимозачет должен произойти.

Существуют официальные бланки подобных соглашений, их можно скачать в Интернете, но каждый случай индивидуален, и в подготовке документа необходимо участие опытного юриста и бухгалтера.

Когда договоренность между партнерами достигнута, соглашение и акт взаимозачета подписаны обеими сторонами, остается провести эту операцию через обе бухгалтерии.

ИП и военкомат, зачет по ВЭД и правила для сайтов предпринимателей

Дебет отражает счет, на который отнесена кредиторская задолженность, обычно 60 или 76.

Проводка будет такой – Д60/1 – К 62/1 и должна быть сделана в день направления инициатором процедуры акта своему партнеру. Контрагент должен письменно подтвердить получение акта взаимозачета.

Взаимозачет может быть произведен между тремя юридическими лицами. Операция осуществляется в том же порядке, что и между двумя компаниями, но имеет и свою специфику. В перечне документов должны содержаться:

- трехстороннее соглашение о взаимозачете;

- список сторон, которые участвуют в процедуре;

- список задолженностей всех участников до взаимозачета;

- акты сверки задолженностей;

- суммы оставшихся долгов после завершения взаимозачета.

После того, как все участники подпишут документы, необходимо отразить операцию в бухучете проводками, характер которых зависит от типа обязательств (задолженность в денежной или товарной форме).

Взаимозачет товарами, или бартер, оформляется договором мены. Партнеры могут совершать обмен товарами равноценными по стоимости или неравноценными, когда недостающая сумма доплачивается.

Договор мены оформляется письменно и по сути представляет собой договор купли-продажи, где стороны являются продавцами и покупателями одновременно. К документу должны быть приложены товарные накладные. В бартере могут участвовать также работы и услуги, в этих случаях договор будет смешанным, то есть включающим условия договора оказания услуг или подряда.

Расчет налога при денежном, товарном или смешанном взаимозачете зависит от применяемого налогового режима, а сделка отражается в бухучете по-разному. Чтобы не допустить ошибок, за которые могут быть начислены пени, разумнее проконсультироваться со специалистами по оформлению взаимозачетов и проведению их через бухгалтерию.

Источник: profbiznesuchet.ru

Взаимозачет в 1С:Бухгалтерии 8.3

Рассмотрим распространённую ситуацию, когда заказ делает один контрагент, а оплата приходит на счёт компании от другого контрагента, который платит за покупателя. В данном случае нужно будет выполнить перенос задолженности (или её части) с одного контрагента на другого. Ниже показано, как эта операция выполняется в 1С:Бухгалтерии 8.3 при помощи документа «Корректировка долга».

Введение в задачу о взаимозачётах

Пусть у нас будет два контрагента: «Покупатель» и некий «Контрагент 2». Покупатель заказывает у нас товар, а Контрагент 2 платит за Покупателя, перечисляя на расчётный счёт нашей компании денежные средства (стоимость товара).

Нам потребуется ввести в 1С Бухгалтерию несколько документов, чтобы наглядно проиллюстрировать проведение переноса задолженности Покупателя на Контрагента 2. Какие это документы, сейчас будет видно. Но сначала давайте рассмотрим ситуацию более подробно.

Обратите внимание:

Приводимые ниже проводки являются типовыми и пока что не относятся к конкретной задаче. Более реальный пример будет ниже, здесь же просто поясняется, какие задолженности и у кого возникают при таких операциях.

Когда Покупатель заказывает у нашей фирмы партию товара (продукцию, услуги — не имеет значения, принцип тот же самый), то после передачи ему этого товара возникает задолженность Покупателя перед нами. Типичные проводки приведены ниже:

[нажмите на картинку для увеличения]

Справка: как сохранять фото с сайтов

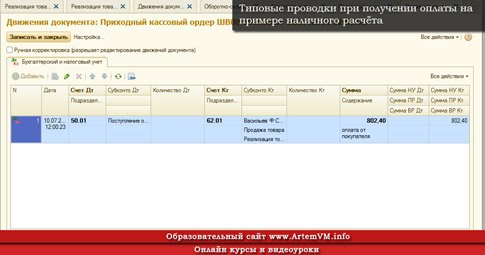

Затем Контрагент 2 перечисляет нам стоимость полученного Покупателем товара на расчётный счёт. При этом уже мы должны Контрагенту 2 эту сумму. Обращаю ваше внимание на то, что Контрагент 2 товар не получает! Типовые проводки при перечислении оплаты на примере наличного расчёта вы можете видеть на скриншоте:

[нажмите на картинку для увеличения]

Справка: как сохранять фото с сайтов

Особенность такого рода операций заключается в том, что:

- Покупатель не собирается САМ платить за полученный товар (продукцию, услуги);

- Наша фирма не собирается реализовывать Контрагенту 2 никакого товара (продукцию, услуги), несмотря на то, что мы получили от него деньги;

- Мы не будем возвращать Контрагенту 2 полученные от него деньги, и в то же время не будем прощать Покупателю его долг перед нами.

Что нам нужно сделать:

Нам требуется перевести долг Покупателя (должен НАМ) на Контрагента 2 (должны МЫ ему). Это и есть суть данной операции по проведению корректировки долга, выполняемого в 1С (другими словами — проведение взаимозачёта).

Теперь мы можем сказать, какие документы 1С нам понадобятся для проведения операции взаимозачёта. Рассмотрим создание и проведение этих документов в нужной последовательности, а также типовые проводки корректировки долга по шагам.

Все типовые операции по ведению учёта в конфигурации 1С:Бухгалтерия 8.3 рассматриваются в нашем специальном видеокурсе по данной программе. Учебный курс содержит 240 практических уроков продолжительностью 42 часа. Предназначен для самообучения ведению учёта без посторонней помощи. Примеры уроков.

Корректировка долга в 1С Бухгалтерии 8.3

Как вы можете видеть, все примеры показываются в одной из версий 1С 8.3. На самом деле, версия 1С тут особой роли не играет, поскольку аналогичные документы есть во всех «восьмёрках» Бухгалтерии предприятия (8.0 — 8.3).

Совет от ArtemVM.iNFO

Рекомендую сосредоточиться не на том, как выглядят формы документов, а на сущности проводимых операций. Такой подход поможет вам не зависеть от обновлений вашей бухгалтерской программы.

Нам потребуются следующие документы:

- Реализация товаров

- Поступление на расчётный счёт

- Корректировка долга

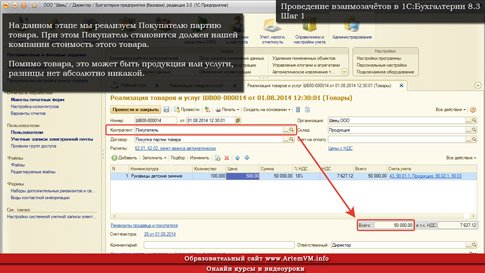

Шаг 1: реализуем партию товара Покупателю

Создадим обычный документ реализации товаров, как показано на скриншоте ниже. Подробности создания документов реализации я здесь не рассматриваю, поскольку он совершенно обычный.

[нажмите на картинку для увеличения]

Справка: как сохранять фото с сайтов

На данном этапе мы реализуем Покупателю партию товара. При этом Покупатель становится должен нашей компании стоимость этого товара (50 000 рублей). Помимо товара, это может быть продукция или услуги, разницы нет абсолютно никакой. Проводим документ и выписываем счёт-фактуру. Проводки по данному документу и оборотно-сальдовая ведомость (ОСВ) показаны ниже.

[нажмите на картинку для увеличения]

Справка: как сохранять фото с сайтов

Оборотно-сальдовая ведомость нам понадобится по счёту 62. Смотреть отдельно 62.01 мы тут не будем, поскольку позже на счёт 62.02 поступит аванс от Контрагента 2. Однако в настройках отчёта включить группировку по субсчетам будет всё же полезно.

[нажмите на картинку для увеличения]

Справка: как сохранять фото с сайтов

По мере создания и проведения последующих документов данные в ОСВ будут изменяться, так что вы наглядно сможете всё посмотреть и понять.

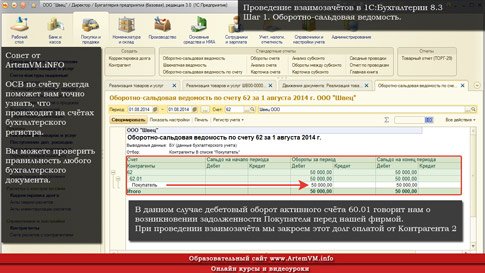

Шаг 2: получаем оплату от Контрагента 2 (платит за Покупателя)

Как уже неоднократно упоминалось выше, здесь деньги на наш расчётный счёт поступают в счёт погашения долга другого контрагента. Документ поступления оплаты также совершенно обычный (детали таких операций рассматриваются на занятиях).

[нажмите на картинку для увеличения]

Справка: как сохранять фото с сайтов

Поскольку Контрагент 2 нам (в данном случае) ничего не должен, то платёж от него учитывается программой как авансовый и отражается по кредиту счёта 62.02, что вы и можете видеть на рисунке ниже.

[нажмите на картинку для увеличения]

Справка: как сохранять фото с сайтов

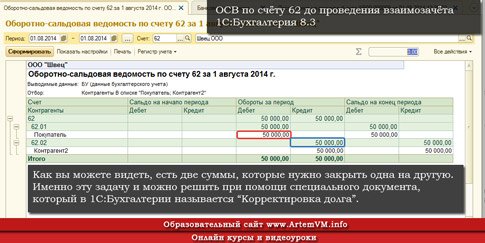

Вообще говоря, с рассмотренными двумя операциями ничего особенного нет. Самое интересное начинается дальше. Для начала рассмотрим ОСВ по счёту 62, чтобы понять общую картину, которая на словах описывалась выше. Посмотрев ниже на скриншот оборотно-сальдовой ведомости, так и хочется провести взаимозачёт и закрыть «одну сумму на другую».

[нажмите на картинку для увеличения]

Справка: как сохранять фото с сайтов

Документ «Корректировка долга» в 1С 8.3 как способ проведения взаимозачета

Договор взаимозачета

Все предприятия, особенно малого бизнеса, часто сталкиваются с отсутствием оборотных средств, поэтому использование такой формы расчетов как взаимозачет требований имеет ряд преимуществ не только за счет экономии денег, но и за счет снижения альтернативных издержек предприятия на размер соглашения о взаимозачете требований.

Однако злоупотреблять заключением договоров взаимозачета не стоит, т.к. это гарантировано привлечет к вам внимание налоговых органов. Отсутствие оплаты лишает сделку коммерческой составляющей, уменьшает налогооблагаемую прибыль предприятия, позволяет обойти оплату через банковские счета, что затрудняет контроль за деятельностью фирмы.

Неправильно оформленный договор взаимозачета требований может быть трактован, как договор мены, а это влечет иной бухгалтерский и налоговый учет.

В отличие от товарообменных операций, представляющих собой один двусторонний договор, взаимозачетом погашаются встречные однородные обязательства сторон по двум и более договорам, в случае наступления срока исполнения обязательств по договору.

Основы проведение договоров взаимозачетов

Согласно ст. 410 ГК РФ обязательство прекращается полностью или частично зачетом встречного однородного требования, срок которого наступил либо срок которого не указан или определен моментом востребования. Для зачета достаточно заявления одной стороны.

Проще говоря, заключение договора взаимозачета возможно в случае взаимоотношений двух сторон у них образуются взаимные требования: одна и та же сторона является и дебитором, и кредитором. А такое возможно лишь в случае заключения двух договоров , по одному из которых один контрагент является продавцом (товара или услуги), а по второму – покупателем.

Юристы называют такое условие встречными требованиями – и оно обязательно для заключения подобных соглашений. Не советуем вам прибегать к подобным соглашениям при наличии большого числа участников, т.к. доказать круговую взаимную задолженность весьма сложно.

Статья 411 оговаривает случаи недопустимости зачета, среди которых требования:

- по заявлению другой стороны к требованию подлежит применению срок исковой давности и этот срок истек;

- о возмещении вреда, причиненного жизни или здоровью;

- о взыскании алиментов;

- о пожизненном содержании;

- в иных случаях, предусмотренных законом или договором взаимозачета.

Заключение договора взаимозачета возможно только по истечении сроков оплаты. Если суммы оплаты отличны, то меньшая сумма зачитывается, а разница погашается деньгами. Однако нельзя зачесть обязательства по договору взаимозачета, исполнение условий которого ни одной из сторон не было начато.

Еще одним условиям законности договора взаимозачета является однородность требований, однако принцип однородности касается только предмета требований, а не причин возникновения (см. информационное письмо Президиума Высшего Арбитражного Суда РФ от 29 декабря 2001 г. N 65 касательно обзора практики разрешения споров, связанных с прекращением обязательств зачетом встречных однородных требований).

Перед проведением взаимозачета необходимо, чтобы одна из сторон направила другой заявление. Причем факта получения другой стороной такого уведомления расценивается, как прекращение обязательств. Таким подтверждением может служить уведомление о вручении заказного письма с описью вложения.

Оформление акта взаимозачета

Правильно оформленное соглашение убережет предпринимателей от многих неприятностей, акт взаимозачета – это первичный расчетный документ. Он в обязательном порядке подписывается обеими сторонами (руководителем и главным бухгалтером) и заверяется печатями (см. ФЗ № 129 «О бухгалтерском учете»).

Подробного описания требует описание состава задолженности. Стороны в обязательном порядке указывают в акте сумму обязательств друг перед другом по каждому расчетному пункту договора взаимозачета. Общая величина задолженности отображается общим итогом в акте. Сумма НДС отражается отдельно для каждого вида задолженности и общим итогов в конце.

Налогом на добавленную стоимость товары (работы, услуги) облагаются по ставкам 0, 10 или 18 процентов. Важно не ошибаться при расчете сумм НДС, при взаимозачете вычленяется тот размер НДС, который соответствует виду оказанных услуг или проданных товаров.

Сумма задолженности, фигурирующая в акте обязательно должна сопровождаться подтверждающими документами: договорами, счетами-фактурами, платежными документами, актами выполненных работ.

Договор взаимозачета и НДС

Однако практика заключения соглашений о взаимозачете реализуется, как правило, двусторонним актом о зачете взаимных требований. В акте указывается сумма требований, основания их возникновения и сроки исполнения. Но не все так просто. Если в сумме требований содержится НДС, то налог должен быть перечислен платежкой через обслуживающий банк.

Минфин настоятельно рекомендует уплатить налог в том отчетном периоде, в котором осуществляется взаимозачет. Причем стороны сохраняют за собой право на налоговый вычет, несмотря на то, что денежных перечислений, как таковых, не было. Дополнительно обезопасить себя можно проведением сверки взаиморасчетов и подписанием соответствующего акта.

Взаимозачет для упрощенцев

При проведении взаимозачета предпринимателем, находящемся на упрощенной системе налогообложения, следует особое внимание уделить налогообложению такой сделки. В доходах отражается стоимость переданных покупателю товаров/услуг, а к расходам относят цену договора взаимозачета (в случае, если объектом налогообложения выступают «доходы, уменьшенные на величину расходов»).

Зачастую налоговики настойчиво предлагают произвести взаимозачет по сделкам, дебиторская задолженность по которым длительное время не погашается, т.о. суммы по договорам можно будет отразить в доходах, и, как следствие, увеличить налоговую базу. Отметим, что производить или не производить взаимозачет – решает исключительно предприниматель.

В любом случае, погашение взаимных требований зачетом – весьма привлекательный способ погашения встречной задолженности, главное им не злоупотреблять.

Опубликовано 29.11.10.

Источник: bishelp.ru