Несколько сотен человек со всей России неожиданно обнаружили, что должны микрокредитной организации из Новосибирска и долги их давно просрочены. И «неожиданно» здесь — отнюдь не преувеличение. У пострадавших вдруг списывали деньги с карты или они получали судебные приказы о списании суммы задолженности. Наши новосибирские коллеги из NGS.RU попытались разобраться, как люди из Краснодара и Челябинска умудрились без собственного ведома набрать долгов в Сибири, а заодно застраховать свою жизнь.

Внезапные должники

В феврале жительница Краснодара Суанда Арданова получила письмо из суда. Женщина с удивлением узнала, что должна некоему «Агентству финансовых решений» 12,5 тысячи рублей по договору займа от 8 марта 2022 года. Сам заём якобы составлял 5 тысяч рублей, остальная сумма набежала с процентами. Поняв, что имеет дело с коллекторами, краснодарка решила изучить свою кредитную историю и пришла в ужас.

Как кинуть мфо-что будет если не платить микрозайм. Последствия неуплаты кредитов и микрозаймов.

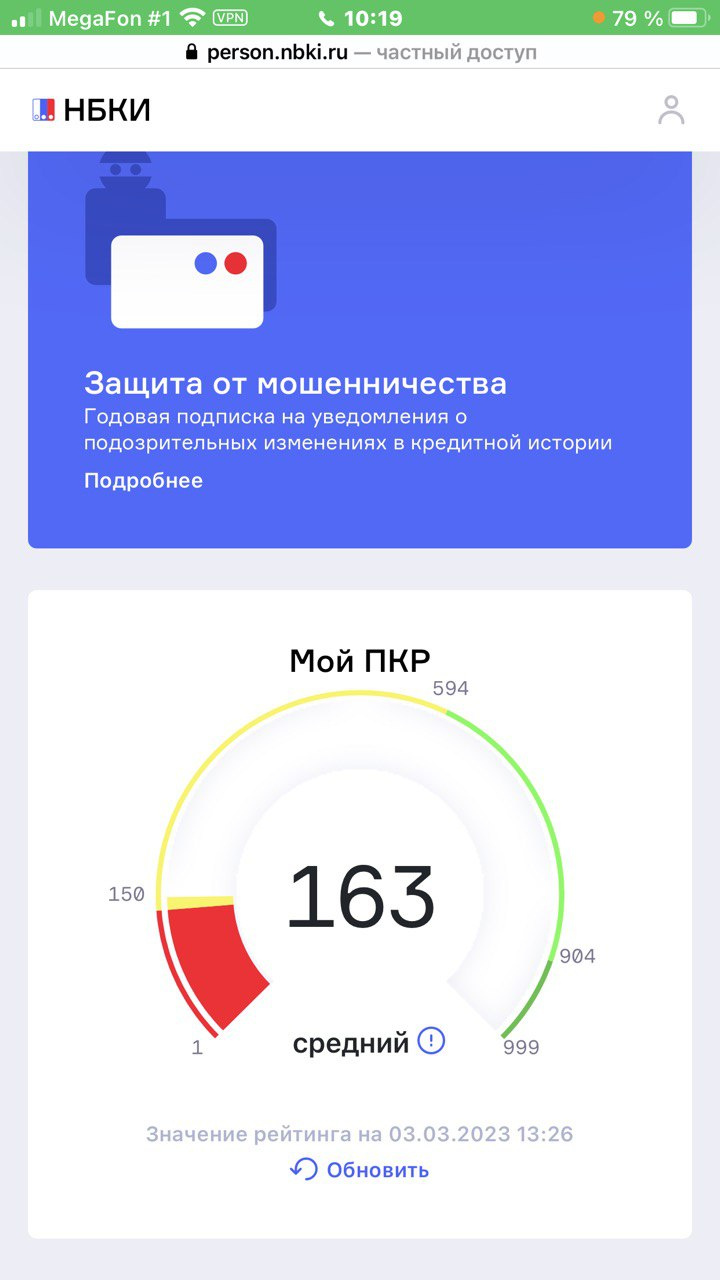

— Я была просто ошарашена: мой кредитный рейтинг был 860, а стал 163. Это означало, что ипотеку, которую я планировала оформить в ближайшее время, мне никто не одобрит. Из кредитной же истории я узнала, что изначально заём был оформлен в МКК «Финансовый супермаркет», — рассказала Суанда.

Женщина не теряла документы и никому не сообщала свои паспортные данные, при помощи которых мошенники могли бы повесить на нее кредит. Поэтому Суанда решила проверить свой профиль на «Госуслугах».

— Я проверила в личном кабинете все разрешения и обнаружила, что мошенники давали разрешения на обработку персональных данных, — рассказала пострадавшая. — Кроме того, в мой личный кабинет были входы с неизвестных IP-адресов в дату оформления микрозайма.

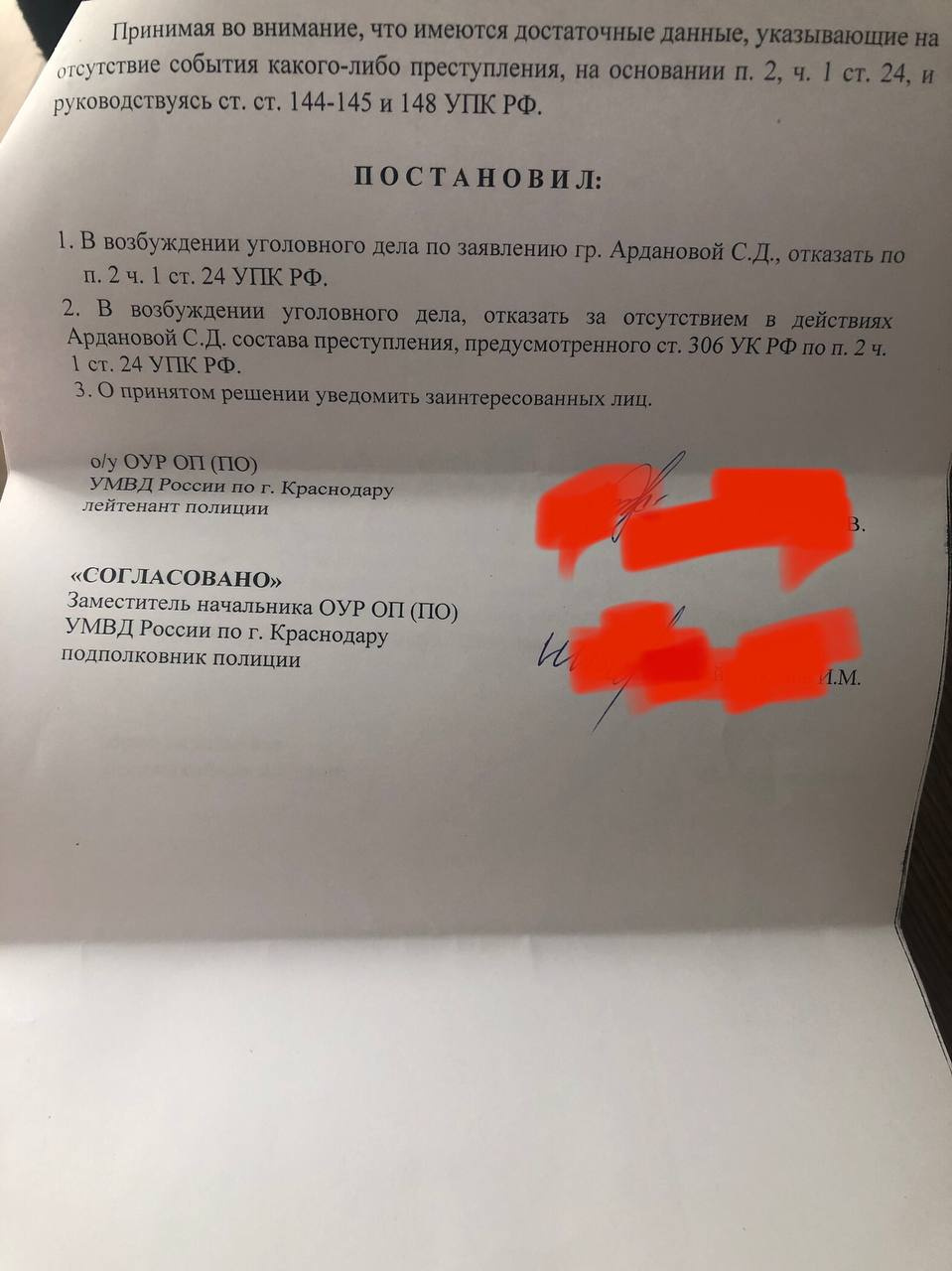

В краснодарской полиции дело возбуждать отказались: прислали ответ, что «Финансовый супермаркет» не ответил на их запрос и никаких признаков мошенничества стражи порядка не усматривают. Зато удалось отменить судебный приказ, по которому со счета Суанды должны были списать долг, который краснодарка не брала.

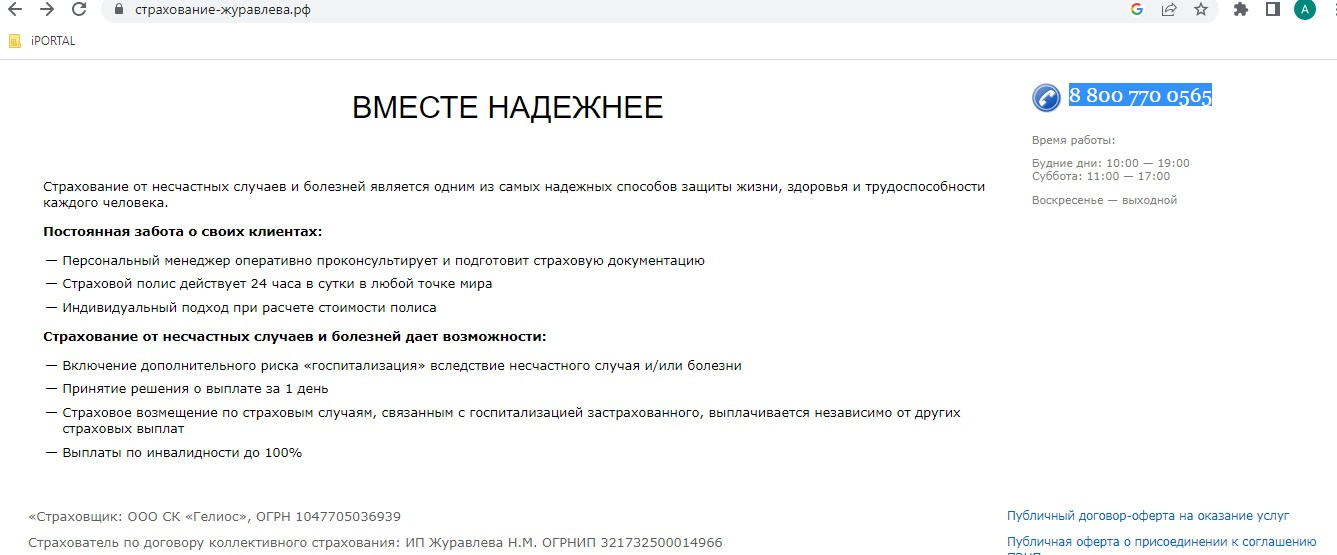

Ко всему прочему, оказалось, что кредит был застрахован, и Суанда должна еще и страховому агенту — некоей ИП Наталье Михайловне Журавлевой. Сумма составила порядка 50 тысяч рублей: страховка и набежавшие проценты. Сейчас Суанда пытается бороться с мошенниками сама — насколько может в рамках закона.

— Я написала обращение в Центробанк, но Роскомнадзор перенаправил мое обращение опять в МВД. Сейчас готовлю досудебную претензию, запросы. В договоре займа указаны чужие карты и номер телефона, — рассказала пострадавшая от аферистов женщина.

Похожая история — и у сибирячки Марии. Женщина с удивлением выяснила, что 13 августа 2021 года якобы заняла в МКК «Финансовый супермаркет» 20 тысяч рублей, когда в феврале деньги, причем с процентами за просрочку, просто списали у нее с карты.

Микрозаймами Мария никогда не увлекалась: даже сейчас, когда она родила второго ребенка, денег семье в принципе хватало. Но лишних, чтобы раздавать их неизвестным мошенникам, разумеется, не было.

— Начала разбираться в ситуации и выяснила, что МКК продали мой долг коллекторской конторе СФО «Легал финанс», а те, в свою очередь, подали на меня в суд. По их информации, я должна им 50 тысяч в общей сложности, — негодует женщина.

Как и Суанда, Мария трепетно относилась к документам и полагала свой личный кабинет на «Госуслугах» местом защищенным — как выяснилось, зря.

— Из-за этого микрокредита мне наложили арест на карту, через которую я плачу свой кредит. Теперь платежи у меня с просрочкой в 1 день через третье лицо. И мы в этом же банке хотели брать ипотеку, но из-за просрочки у меня испорчена кредитная история и вероятность одобрения крайне мала, — рассказала Мария. — Теперь нам об ипотеке можно только мечтать.

Мария уже подала исковое заявление в суд и с нетерпением ждет первого заседания, которое состоится в мае.

Историй россиян, которые неожиданно обнаружили себя злостными неплательщиками микрокредитов, хватит не на одну сотню очень похожих, практически одинаковых публикаций. Внезапное обнаружение долга, тщетные попытки доказать, что ничего не занимал, данные карты и контактного телефона, не совпадающие с настоящими… Займы, по словам пострадавших, выдавал «Финансовый супермаркет», иногда — «Отличные наличные».

Сомнительным бонусом ко всему перечисленному в некоторых случаях прилагалась страховка, которую оформляли индивидуальные предприниматели Инна Худышкина или Наталья Журавлева. В списке пострадавших — жители Москвы и Московской области, юга России, Урала, сибиряки.

Пострадавшие объединились, и сейчас пытаются решать свою проблему вместе. В телеграм-чате жертв аферистов на момент написания публикации состояли более 670 человек — и это только те, кто узнал о долге. Информацию по 420 «должникам» активисты уже обобщили. Их общая задолженность составляет более 3 миллионов 628 тысяч рублей, с процентами — более 7 миллионов 363 тысяч рублей. В реальности эту сумму нужно умножать как минимум на два.

Все дороги ведут в Сибирь?

Зачем вполне успешным жителям Краснодара или Челябинска оформлять микрозаймы в Новосибирске — загадка, но МКК «Финансовый супермаркет» зарегистрирован именно в столице Сибири.

По данным сервиса «Контур.Фокус», директором и единственным учредителем МКК «Финансовый супермаркет» является Николай Викторович Ванин. Самая свежая информация о финансовых делах компании указана по состоянию на конец 2017 года: тогда выручка «Финансового супермаркета» составила 1 тысячу рублей, а чистый убыток — 216 тысяч рублей. Компания зарегистрирована в бизнес-центре на улице Шевченко, 15/1, занимает офис 7 на этаже. По тому же адресу зарегистрированы еще пара микрофинансовых организаций:

- ООО МКК «Агора» (работает под брендом «Отличные наличные»). Единственный учредитель — Станислав Юрьевич Корнилов, но прежде среди учредителей числился всё тот же Николай Ванин. Финансовые показатели, по данным сервиса «Контур.Фокус», также указаны на конец 2017 года: выручка — 100,3 миллиона рублей, чистый убыток — 15,3 миллиона рублей;

- ООО МКК «Авантаж» (связана с брендами «Отличные наличные» и «Точка займа»). Единственный учредитель — Станислав Юрьевич Корнилов, первым учредителем был всё тот же Николай Ванин. Данными о финансовых показателях свежее, чем пятилетней давности, «Контур.Фокус» также не располагает, зато «Авантаж» — единственная из этого списка компания, имевшая славное, прибыльное прошлое: выручка — 387,5 миллиона рублей, чистая прибыль — 16,5 миллиона.

Если Николай Ванин является всего лишь владельцем и директором одной микрофинансовой организации, Станислав Корнилов — участник 44 юридических лиц, зарегистрированных в различных регионах России. Большинство из них так или иначе связаны с современным ростовщичеством: это микрокредитные компании, коллекторские фирмы, call-центры. ИП Корнилов Станислав Юрьевич зарегистрирован в Москве, там же, по информации наших коллег из MSK1.RU, коммерсант и проживает, на 60-м этаже апартаментов «Москва-Сити».

Узнать, связаны ли Ванин и Корнилов с массовыми проблемами россиян, или их микрокредитные компании стали просто удобным полем для деятельности мошенников (займы можно оформить дистанционно, прямо на сайте), не удалось: оба коммерсанта тщательно охраняют личную информацию о себе, включая контакты, и в открытых источниках ее найти не удалось.

Страховка от денег

Большинство жертв должны не только микрокредитным организациям, но и страховщикам: одновременно с оформлением займа люди якобы еще и застраховали свою жизнь. Большинство договоров были оформлены на ИП Худышкину Инну Владимировну и ИП Журавлеву Наталью Михайловну.

ИП Худышкина была зарегистрирована в городе Ульяновске, но в действительности женщина проживает в столице Республики Тыва, Кызыле. Ее профиль во «ВКонтакте» закрыт, а на страничке в «Одноклассниках» — только детские фото.

В телефонных книгах Худышкину записывали как Инна Владимировна, Инна Худышкина, Отличные наличные офис. Инна Владимировна свою деятельность как индивидуальный предприниматель уже прекратила, но одним из номеров, связанным с кредитными фирмами, пользоваться не перестала. Журналистам удалось дозвониться до Худышкиной, но, выслушав вопрос, женщина быстро сообщила, что находится за рулем, а впереди — сотрудники ГИБДД. После этого страховщица трубку не брала.

ИП Наталья Михайловна Журавлева также зарегистрирована в городе Ульяновске и до сих пор работает. Номер на ее сайте «Страхование-журавлева.рф» аналогичен контакту на таком же одностраничном сайте «Страхование-ванин.рф». Внизу отмечено: на самом деле страховщиком является СК «Гелиос страхование» — краснодарская страховая компания. Дозвониться до Натальи Михайловны не удалось.

NGS.RU направил запросы в новосибирский главк МВД, чтобы узнать, сколько заявлений по поводу возможного мошенничества финансистов поступило в полицию, а также какова судьба этих заявлений. Кроме того, журналисты обратились в Минцифры, чтобы узнать, какие утечки персональных данных фиксировало ведомство.

Источник: v1.ru

Как открыть микрозаймы для населения?

Вряд ли найдется в России взрослый человек, не знающий о такой услуге, как микрозаймы. Реклама различных финансовых структур настолько заполнила интернет, телевидение и улицы городов, что невозможно это не заметить. И несмотря на высокую конкуренцию и массу выгодных предложений для населения, периодически появляются новые компании по микрофинансированию. Это означает, что ниша все-таки занята не полностью и у предпринимателей есть шанс на открытие собственного дела в этом направлении. Необходимо лишь составить бизнес-план микрофинансовой организации и, естественно, понимать основные принципы работы кредитного учреждения.

Бизнес на микрозаймах: актуальность и перспективы

Актуальность микрофинансирования определяется спросом на услуги. Если бы населению не был интересен подобный формат займа средств, то на улицах городов и в интернете не открывались бы МФО с завидной регулярностью.

По состоянию на 2017 год в России зарегистрировано более 2 200 микрофинансовых организаций. Это примерно по 25 представителей МФО в каждом регионе страны. Учитывая, что у более половины компаний имеется несколько филиалов, то каждый субъект РФ перенасыщен малыми кредитными предприятиями.

В пересчете на население:

- количество МФО – 2 200 единиц;

- количество взрослого населения в РФ – 100 млн человек;

- соотношение учреждений и людей – 1:45 000.

Это условная цифра, потому что, как было сказано, крупные МФО имеют с десяток представительств в каждом субъекте РФ, а более мелкие – 2–3 филиала или меньше. В связи с этим соотношение МФО и населения увеличивается до 1:20 000 или даже 1:10 000. То есть на 10 тысяч взрослых людей приходится одна микрофинансовая организация. Это очень большая плотность кредитных компаний, что образно можно представить, как распространение деятельности микрозаймов в каждом поселке или селе России.

Естественно, подсчеты довольно условные, потому что далеко не в каждом городе страны работают представители тех или иных МФО, а 30% из всех зарегистрированных компаний осуществляет деятельность только через интернет. Но это не отменяет того факта, что спрос на услугу есть и он крайне высокий. Объяснение следующее:

- Доступность займов – получить денежные средства в долг может любой совершеннолетний гражданин.

- Минимальные требования к заемщикам – в 90% случаев нужен только паспорт.

- выгодные условия – зачастую людям требуется небольшая сумма в размере до 5–10 тысяч рублей, которую они в состоянии вернуть через 7–10 дней. Обращение в банк за кредитом по такому вопросу не целесообразно из-за более серьезных требований и длительности оформления бумаг.

Справка. Процентные ставки МФО нельзя назвать выгодными, потому что по факту они в десятки раз выше банковских. Однако в условиях займов на короткие сроки это не сильно бросается в глаза.

Актуальность бизнеса по микрокредитованию объясняется просто – людям нужны деньги «здесь и сейчас» в размере желаемой суммы. МФО полностью удовлетворяют запросы клиентов, предоставляя в пользование не фиксированную сумму, как банки, а желаемую. Срок также индивидуальный, а не растягивается на годы.

Перспективы микрофинансовых организаций в России оптимистичны, потому что услуга продолжает пользоваться популярностью среди населения. При этом последние 2–3 года СМИ и известные интернет-проекты обрушили волну негодования на микрофинансовые организации по причине высоких процентов, жестких условий при просрочках и беспрецедентных действиях сборщиков долгов, работающих от имени компаний.

На практике это никак не сказалось на росте оформления займов среди населения, а лишь затронуло недобросовестные компании, которые действительно работали с нарушением законодательства РФ.

Открывая бизнес на микрозаймах, предприниматель должен отдавать себе отчет, что будет работать с людьми, а деятельность связана с финансами. Любое нарушение закона влечет за собой как минимум штраф, а максимум – лишение возможности на занятие предпринимательской деятельностью в будущем или возбуждение уголовного дела при нарушении УК и НК РФ.

Принципы работы микрофинансового учреждения

Если говорить обширно, то принцип работы МФО схож с любым банком – выдача кредита под проценты на определенный срок. Однако микрофинансовые организации в этом плане отличаются по многим критериям:

- Процент – до 700% годовых (не более 2% в день).

- Цели – компании не интересно, зачем заемщику деньги, хотя для банков этот пункт обязателен.

- Подтверждение платежеспособности – не требуется. Все сведения записываются со слов.

- Пакет документов – паспорт. Реже требуется дополнительный документ на выбор (СНИЛС, водительское удостоверение, ИНН, загранпаспорт).

- Срок кредитования – 15–30 дней. Реже – до 6–12 месяцев при займе более крупных сумм.

Деятельность МФО регулируется ФЗ «О микрофинансовых организациях». Максимальная сумма, которую может предоставить компания заемщику по закону не может превышать 31 600 долларов США. В пересчете на рубли – 2,3 млн рублей по курсу 63 рубля за 1 доллар. На практике никто не берет в микрокредитной организации таких сумм, потому что это невыгодно из-за высоких процентов.

Справка: МФО вправе выдавать займы не только физическим лицам, но и индивидуальным предпринимателям на особых условиях, которые не нарушают законодательство РФ.

Целевая аудитория организации микрозаймов:

- 25% – люди, работающие в торговле и сфере обслуживания;

- 25% – офисные работники;

- 15% – разнорабочие;

- 15% – сотрудники бюджетных сфер;

- 10% – студенты;

- 10% – остальные категории граждан.

Принцип работы МФО довольно прост и понятен – выдача займов и получение прибыли за счет вернувшихся процентов. Но стоит обратить внимание, что запрещено делать микрокредитной организации:

- Выдавать займы в иностранной валюте.

- Выступать в качестве поручителя.

- Вести деятельность на биржах и иных площадках по торговле ценными бумагами.

- Требовать возврата процентов при досрочном погашении займа.

- Выдавать займы на сумму, превышающую значение, указанное в Федеральном законе.

Возрастные рамки заемщиков ограничиваются пределами 18–60 лет.

Как организовать бизнес: пошаговое руководство

Регистрация компании, документы

Вести деятельность по выдаче микрозаймов можно только в качестве юридического лица, поэтому необходимо зарегистрировать общество с ограниченной ответственностью. Для этого нужно собрать пакет документов и обратиться в налоговую службу.

- заявление стандартной формы для регистрации юридического лица (можно найти в интернете или взять образец в ФНС);

- устав компании;

- копии учредительных документов;

- юридический адрес;

- персональные данные учредителя (паспорт, ИНН);

- оплаченная квитанция госпошлины (4 000 рублей);

- выписка из банка, подтверждающая наличие счета ЮЛ с минимальным размером уставного капитала в 10 000 рублей;

- договор аренды помещения или право собственности на недвижимость, которая соответствует юридическому адресу ООО.

Далее необходимо отправить заявку о постановке ЮЛ на учет в реестре микрофинансовых организаций. Время ожидания ответа – до 3-х недель. В случае отказа деятельность предпринимателя считается незаконной.

Система налогообложения – ОСНО (общая), потому что на основании ст. 273 и 346.12 НК РФ с 2014 года МФО не вправе осуществлять свою деятельность на «упрощенке» или «вмененке».

- 64.9 – занятие финансовой деятельностью, кроме страхования;

- 64.92 – деятельность, связанная с выдачей займов и кредитов.

Помещение: где расположить пункт выдачи денег?

Офис микрофинансовой организации – это небольшое помещение площадью 15–20 кв. м с минимальным набором мебели и техники на 1–2 сотрудников. Главный критерий расположения пункта – высокая проходимость людей. На основе этого подходят следующие места:

- «островки» в супермаркетах;

- коммерческая площадь в ТРЦ;

- бизнес-центры;

- оживленные улицы, пешеходные переходы;

- расположение вблизи парков, кинотеатров, развлекательных центров.

Офис выдачи займов может располагаться как внутри торгового центра, так и быть обособленной площадью в виде небольших павильонов. Последний вариант предполагает покупку или изготовление на заказ подходящей конструкции, а также получение разрешения у муниципальных властей на установку объекта на выбранной земельной территории.

Необходимое оборудование

Минимальный комплект оборудования:

- стол для сотрудника;

- стулья (минимум 2 – для сотрудника и клиента);

- шкаф для документации;

- сейф для хранения денежных средств;

- компьютер;

- ксерокс;

- фотоаппарат или телефон с хорошей камерой для снимков заемщиков;

- модем или кабель с подключенным выходом в интернет.

Средства для выдачи клиентам

Для работы МФО требуется начальный капитал для выдачи займов. Рекомендуемое значение – от 1 млн рублей. Оптимальная сумма для старта – 2–3 млн рублей. Это объясняется простыми расчетами на основе среднего количества заемщиков в день и суммы кредитования.

Лучше всего, чтобы оборотные деньги были личными. Альтернативный вариант – кредитные средства. Это более затратный способ, предусматривающий возврат суммы с процентами. Однако если банковский кредит предусматривает 17–24% годовых, то эти же средства будут приносить доход в рамках организованной МФО 60% в месяц, позволяя в короткие сроки погасить задолженность.

Реклама и продвижение на рынке

Начинающему предпринимателю в сфере микрокредитования нужно не только заявить о себе, но и заинтересовать клиентов. Люди практически не ориентируются в названиях МФО, потому что бренды очень похожи друг на друга (к примеру, «Деньги рядом», «Деньги мигом», «Деньги на дом» и т. д.). Поэтому фирме необходимо придумать оригинальное название – запоминающееся и отличающееся от других.

Второй важный момент – упор на невысокий процент. В первое время сделать это будет проблематично, поскольку нужно как можно скорее начать получать прибыль и окупить проект, но все же стоит установить ставку ниже конкурентов, делая на этом акцент.

Третий момент – во всех рекламных интеграциях делать упор не только на название и процентную ставку, но и на местонахождение офиса. У людей лучше откладываются в памяти адреса, чем рекламные заголовки или названия компаний.

Способы рекламирования МФО:

- ролики на ТВ и радио;

- печатные СМИ;

- листовки;

- наружная реклама;

- интернет.

Распространение информации в сети – самый доступный и дешевый способ рекламы. Предпринимателю необходимо создать сайт микрокредитной организации с функцией подачи заявки на заем онлайн. Параллельно следует завести группы в социальных сетях и активно их продвигать через более популярные сообщества и таргетинговую рекламу.

Финансовые показатели проекта: инвестиции и размер ожидаемой прибыли

Организация МФО подразумевает следующие вложения (в рублях):

- 25 000 – регистрация предпринимательской деятельности и оформление сопутствующих документов;

- 30 000 – заключение договора аренды;

- 30 000 – ремонт помещения;

- 120 000 – покупка оборудования;

- 100 000 – реклама;

- 1 000 000 – оборотные средства.

Итого: 1 305 000 рублей.

Расходы предусматриваются лишь в виде оплаты труда сотрудников (2–3 человека), коммунальных услуг и арендной платы. На это отводится сумма в 100 000 рублей.

Прибыль микрофинансовой организации заключается в получении процентов за выдачу займов. Примерный подсчет доходов можно осуществить по следующей схеме:

- процентная ставка – 2% в день;

- количество заемщиков в день – 4 человека;

- средняя сумма займа – 5 000 рублей;

- срок – 1 месяц.

Получается, что компания ежедневно выдает займы на сумму 20 000 рублей под 2% в день. В месяц – 600 000 рублей. Планируемый возврат – 960 000. Из них 360 000 рублей – это проценты.

Оборотные средства снова уходят в дело, а проценты составляют общий доход.

Чистая прибыль – это сумма после уплаты налогов и обязательных месячных трат. В итоге остается около 200 000 рублей.

Окупаемость проекта даже при условии кредитных оборотных средств составляет 6 месяцев, после чего бизнес активно работает в плюс. Причем размер дохода напрямую зависит от рекламы МФО, выгодных условий и количества заемщиков.

Работа по франшизе

Открыть бизнес по выдаче микрозаймов можно в самостоятельном режиме, начиная дело с нуля, или воспользоваться одним из многочисленных предложений по франшизе. Сегодня крупные микрокредитные организации предлагают подобные услуги, что на практике является очень выгодным решением.

Если коротко, то франшиза – это приобретение прав на занятие определенной деятельностью под логотипом известного бренда, с которым заключается сделка.

Работа по франшизе имеет массу преимуществ:

- Узнаваемость – раскрутить собственный бренд с нуля крайне сложно и дорого. Франчайзер уже является известной МФО, а в дополнение предоставляет собственную стратегию развития бизнеса и необходимые промо-материалы.

- Отчетность – основная часть документооборота ложится на франчайзера, предоставляя бизнесмену больше времени для продвижения и раскрутки своего дела.

- Проверка заемщика – обязанность также ложится на франчайзера. Это означает, что запрос информации по кредитной истории, проверка полученных сведений от заемщика (место работы, контактные телефоны, родственники) полностью ложится на головной офис.

- Проблемные задолжники – у франчайзера есть собственное коллекторское агентство или договор с крупной компанией по возврату долгов. С молодыми МФО, работающими самостоятельно, ни один коллектор работать не будет.

Но не стоит забывать и о минусах работы по франшизе:

- стоимость – от 200 тысяч рублей и выше;

- ежемесячные отчисления – 10% и выше;

- риски, связанные с отсутствием помощи от франчайзера, кроме предоставления бизнес-плана и рекламных материалов.

Открывая бизнес на основе МФО, всегда стоит помнить о возможных рисках. Несмотря на то что это очень выгодное и быстро окупаемое дело, процент проблемных должников среди микрокредитования продолжает расти с каждым годом. Кроме этого, отношение населения к подобным организациям в большей степени негативное, что выражается не только в устном недовольстве, но и в вандализме павильонов. Наличие бизнес-плана микрофинансовой организации избавит от многих неприятных моментов и позволит выйти в прибыль за короткий срок.

Источник: xn—-8sbebdgd0blkrk1oe.xn--p1ai