Согласно законодательству РФ (ст. 219 НК РФ), при оплате лечения или медикаментов Вы можете рассчитывать на налоговый вычет и вернуть часть затраченных на лечение денег. Возврат налога за лечение предусмотрен Налоговым кодексом РФ. Воспользоваться такой возможностью получится лишь в том случае, если лечение проводилось на территории России.

ЧТО ТАКОЕ НАЛОГОВЫЙ ВЫЧЕТ?

Налоговый вычет — это часть дохода, которая не облагается налогом. Поэтому Вы и можете вернуть себе уплаченный налог с расходов, понесенных на лечение. Если Вы официально работаете и платите подоходный налог, оплатили свое лечение или лечение своих родственников, Вы можете вернуть себе часть денег в размере до 13% от стоимости лечения.

Как вернуть 13% НДФЛ за лечение | Подоходный налог | Справка об оплате медицинских услуг

В КАКИХ СЛУЧАЯХ МОЖНО ВОСПОЛЬЗОВАТЬСЯ СОЦИАЛЬНЫМИ НАЛОГОВЫМИ ВЫЧЕТАМИ?

Воспользоваться социальным налоговым вычетом на лечение, в том числе и на лечение от коронавирусной инфекции можно в следующих случаях:

1) Вы можете получить налоговый вычет при оплате медицинских услуг, если:

- оплатили услуги по собственному лечению или лечению ближайших родственников (супруг, родители, дети до 18 лет), предоставленные медицинскими учреждениями России;

- оплаченные услуги входят в специальный перечень медицинских услуг, по которым предоставляется вычет. Перечень услуг определен в Постановлении Правительства РФ от 19.03.2001 N 201;

- лечение проводилось в медицинском учреждении, имеющем лицензию на осуществление медицинской деятельности.

2) Вы можете получить налоговый вычет при оплате медикаментов, если о платили за счет собственных средств медикаменты для себя или ближайших родственников (супруг, родители, дети до 18 лет), назначенные лечащим врачом. (С 1 января 2020 года из него было исключено требование наличия приобретенных лекарственных средств в утвержденном перечне (Федеральный закон от 17.06.2019 № 147-ФЗ).

3) Вы можете получить налоговый вычет при оплате добровольного медицинского страхования, если:

- заплатили страховые взносы по договору добровольного медицинского страхования или страхования ближайших родственников (супруг, родители, дети до 18 лет);

- договор страхования предусматривает только оплату услуг по лечению;

- страховая организация, с которой заключен договор добровольного страхования, имеет лицензию на ведение соответствующего вида деятельности.

РАЗМЕР НАЛОГОВОГО ВЫЧЕТА ЗА ЛЕЧЕНИЕ

Размер налогового вычета за лечение рассчитывается за календарный год и определяется следующими факторами:

— Вы не можете вернуть больше денег, чем перечислили в бюджет подоходного налога (около 13% от официальной зарплаты);

Возврат 13% за медицинские услуги

— Вы можете вернуть до 13% от стоимости оплаченного лечения/медикаментов, но не более 15 600 рублей. Это связано с ограничением на максимальную сумму вычета на 2020 год в сумме 120 тыс. рублей (120 тыс. руб. * 13% = 15 600 рублей).

Есть определенный список дорогостоящих медицинских услуг, на которые ограничение в 15 600 рублей не распространяется. Вы можете получить налоговый вычет и вернуть 13% расходов с полной стоимости таких услуг. Полный список дорогостоящих услуг определен в Постановлении Правительства РФ от 19.03.2001 N 201. К числу таких услуг, например, относятся:

— лечение онкологических и гематологических заболеваний;

— помощь при болезнях опорно-двигательного аппарата и некоторых других видах заболеваний.

Индивидуальные предприниматели, осуществляющие деятельность на специальных системах налогообложения (УСН, ЕНВД, ЕСХН или патент) вернуть 13% от суммы, потраченной на лечение, не смогут. Исключение возможно только в том случае, если ИП также имеет официальное трудоустройство в качестве наемного работника.

Для того чтобы претендовать на денежную компенсацию за лечение, иностранному гражданину необходимо:

— постоянно работать в России и быть при этом официально трудоустроенным;

— являться резидентом РФ (проживать в стране не менее 183 дней в течение одного календарного года).

Возврат 13 процентов за медицинские услуги возможен лишь в том случае, если с момента их оказания прошло не более трех лет.

ДОКУМЕНТЫ НЕОБХОДИМЫЕ ДЛЯ ПОЛУЧЕНИЯ НАЛОГОВОГО ВЫЧЕТА ЗА ЛЕЧЕНИЕ

По окончании календарного года, нужно собрать пакет документов, заполнить налоговую декларацию 3НДФЛ и обратится в местную налоговую службу. Пакет документов должен включать: документы подтверждающие право на получение налогового вычета, а также подтверждающие затраты на лечение и лекарства. Документы может подать не только сам заявитель, но и его доверенное лицо, но только обязательно по оформленной доверенности.

Для заполнения декларации:

1. Паспорт (титульный лист и прописка)

2. Справка о доходах по форме 2-НДФЛ

3. Справка об оплате медицинских услуг для представления в налоговые органы

Для подачи в ИФНС:

1. Заполненная 3-НДФЛ

2. Заявление налогоплательщика

3 . Справка о доходах по форме 2-НДФЛ

4. Копия договора с медицинским учреждением

5. Копия лицензии с приложением

6. Копии платежных документов

7. Справка об оплате медицинских услуг для представления в налоговые органы

8. Рецептурный бланк учетной формы №107/у.

При обращении за налоговым вычетом к работодателю, всю основную работу возьмет он, выступив своего рода налоговым посредником. Но перед обращением к работодателю, все равно нужно посетить налоговую и предоставить необходимые документы. После проверки документов, налоговая выдаст уведомление, которое и будет являться основанием для назначения вычета по месту трудоустройства.

Источник: k-aydit.ru

Налоговый вычет за лечение. Как получить, документы, список медицинских услуг

В соответствии с действующим налоговым законодательством, в случае оплаты лечения либо лекарств, граждане могут претендовать на получение налогового вычета или, иными словами, вернуть некоторую часть потраченных на лечение средств.

- Кто может получить налоговый вычет за лечение

- Какие документы нужны

- Размер налогового вычета за лечение в 2023 году

- Как получить вычет за лечение. Примеры расчета

- Вычет за лечение детей

- Вычет за лечение родителей, супруга(и)

- Вычет за курортно-санаторное лечение

Как получить налоговый вычет на помпу и расходные материалы к ней?

Расскажу про свой опыт получения налогового вычета. Уточню, что я состою на учете в Городском диабетологическом центре СПб (далее ДЦ), налоговый вычет оформлял в Московском районе СПб на инсулиновую помпу и расходные материалы к ней (катетеры, резервуары, сенсоры). Хочу заметить, что все налоговые органы в разных районах или городах могут довольно сильно отличаться в плане требований к документам. Также возможны свои нюансы при получении вычета, хотя, если судить по нормативным документам, налоговому кодексу и многочисленным письмам-разъяснениям ФНС, процедура должна быть везде одинаковой.

Все работающие граждане, уплачивающие в казну налог на доходы физических лиц (НДФЛ) в размере 13% имеют право воспользоваться налоговым вычетом. Про него написано уже довольно много, но почему-то мало кто им пользуется, хотя в этом вопросе нет ничего сложного.

Вернуть налоговый вычет возможно только в том случае, если вы платите налог на доходы физических лиц и не являетесь индивидуальным предпринимателем или, например, неработающим пенсионером.

Налоговый вычет можно оформить за последние 3 года. Если хотите получить вычет деньгами, то лучше оформлять его после нового года за предыдущий год, т.е. когда уже уплачен весь подоходный налог. За год в виде вычета максимально можно вернуть только сумму уплаченных вами налогов, указанную в справке 2-НДФЛ с места работы. Если сумма вычета превышает эту сумму, то остаток выплаты переносится на следующий год. Сумма вычета — это 13% от потраченных вами денег на лечение или расходные материалы.

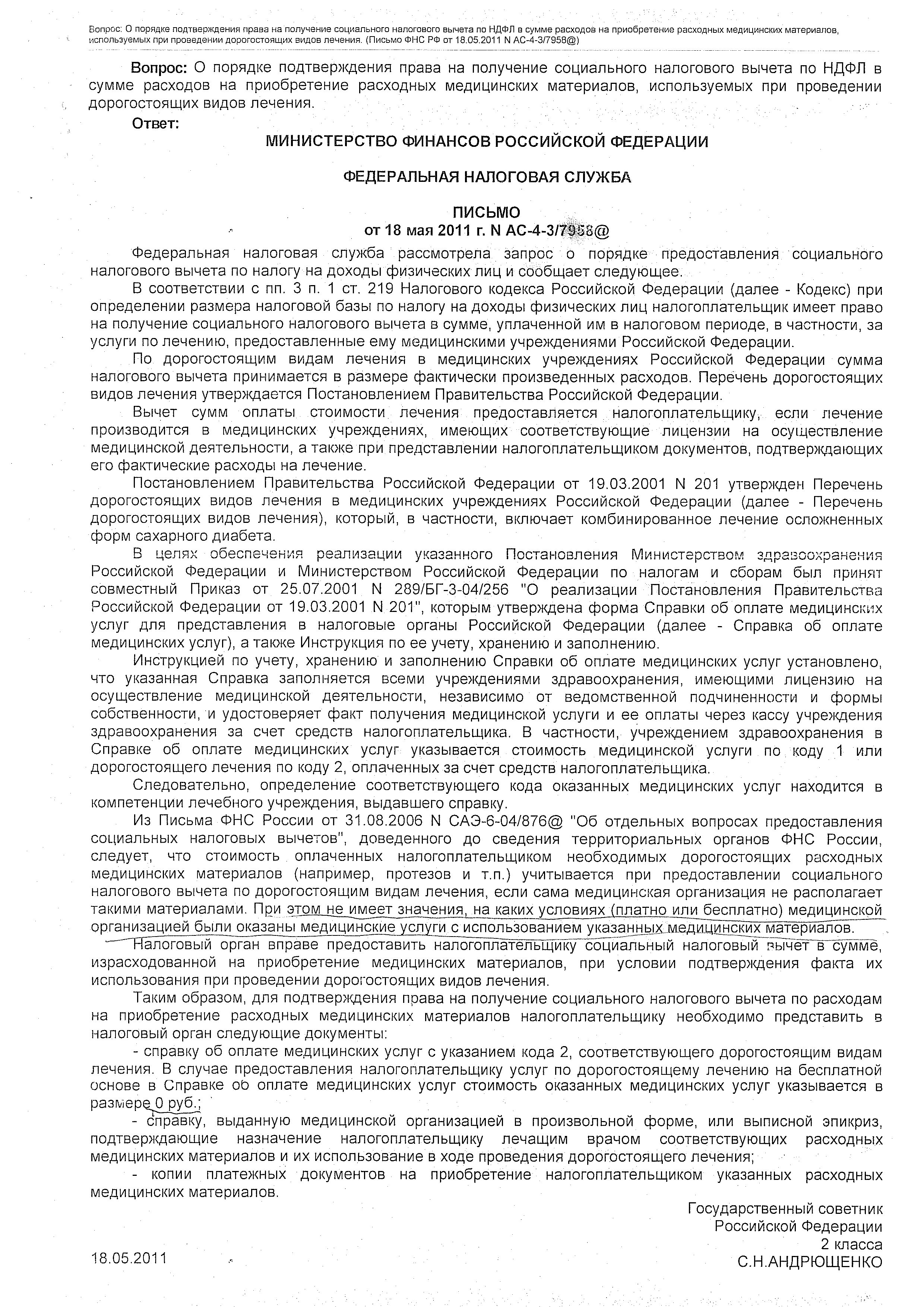

Основная нормативная база:

- Статья 219 НК РФ Социальные налоговые вычеты, пункт 3;

- Постановление Правительства РФ от 19.03.2001 № 201 — тут про перечни медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях, т. е. список того, за что возможно получить социальный налоговый вычет;

- Письмо Федеральной налоговой службы от 25.08.2006 №04-2-01/13 О социальных налоговых вычетах на лечение;

- Письмо ФНС России №АС-4-3/7958 от 18 мая 2011 года — нужный документ, мне его дали в ФНС, когда я не понимал, чего от меня хотят;

- Приказ МНС России, Минздрава России от 25.07.2001 №№ 289, БГ-3-04/256 — про справку об оплате медицинских услуг или товаров.

Все эти документы очень важно хотя бы прочитать! В интернете их найти не составит труда.

Итак, для получения налогового вычета вам необходимо:

Открыть сайт www.nalog.ru > физические лица > получение налогового вычета > я получаю лечение или покупаю медикаменты;

Прочитать инструкцию сайта, скачать программу для заполнения декларации по форме 3НДФЛ;

Заказать в бухгалтерии предприятия, где вы работаете, справку о доходах по форме 2НДФЛ (за тот год, за который, планируете получить вычет);

Сделать и/или получить платежные документы для подтверждения права на вычет:

- Справку, выданную медицинской организацией в произвольной форме, или выписной эпикриз, подтверждающие назначение налогоплательщику лечащим врачом соответствующих расходных медицинских материалов и их использование в ходе проведения дорогостоящего лечения.

В справке должно быть указано, что катетеры, резервуары, сенсоры, тест полоски нужны вам для лечения и приобретать вы их должны за свой счет. Также попросите врача написать об осложнениях сахарного диабета. Информация о них должна обязательно присутствовать в документе.

Данную справку мне заверял заместитель главного врача по медицинским вопросам, при этом главный бухгалтер ДЦ сама сходила к нему. Возможно, заверять справку придется идти самим. Возьмите эту бумагу с собой, когда пойдете в бухгалтерию за справкой об оплате медицинских услуг или товара (о ней ниже);

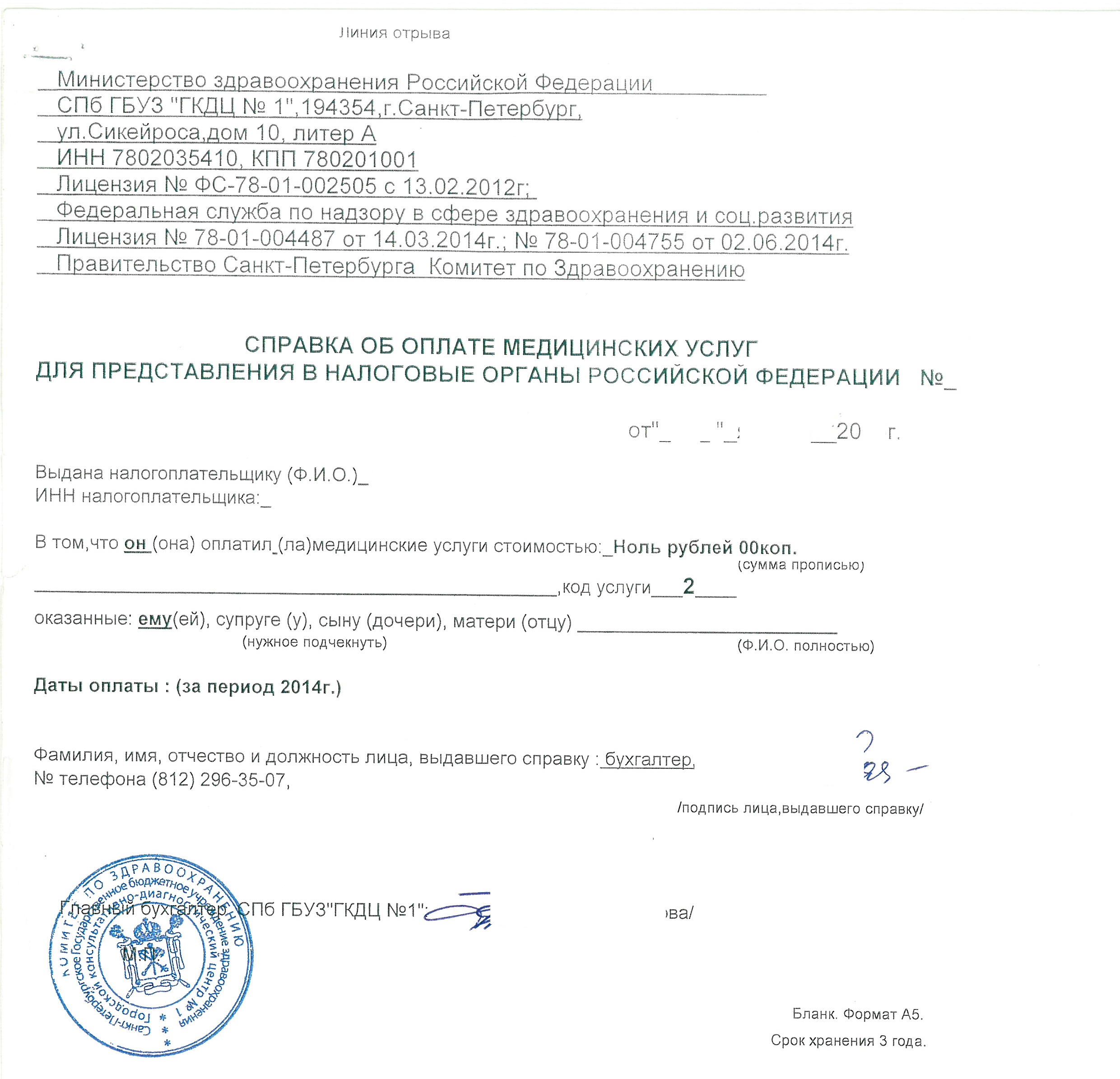

- Оригинал справки об оплате медицинских услуг или товара. Она выдается медицинским учреждением и предоставляется в бухгалтерии больницы или поликлиники, где вы проходите лечение. В моем случае – это ДЦ. Справка пишется на бланке строгой отчетности. Сумма, оплаченных услуг или товара указывается как 0,00 руб.

Если вы стоите на учете в ДЦ, то и справку делаете в бухгалтерии ДЦ. Если лечитесь в поликлинике, то вам нужно идти в бухгалтерию поликлиники.

Код услуги в справке — «2». Лечение диабета относится к дорогостоящему. Если в бухгалтерии возникнут вопросы, то распечатайте и возьмите с собой Постановление Правительства РФ от 19.03.2001 № 201, в нем есть Перечень дорогостоящих видов лечения в медицинских учреждениях. Пункт 21 перечня гласит: «Комбинированное лечение осложненных форм сахарного диабета».

Логика примерно следующая. Комбинированное лечение производится несколькими препаратами. В нашем случае комбинация состоит из инсулина, тест полосок и инсулиновой помпы. Осложненные формы уже указаны в вашем эпикризе — ваш врач же вписал осложнения в документ, правда?

Справка выглядит вот так

Эту справку вам может выдать только медицинское учреждение, имеющее лицензию на осуществление медицинской деятельности. Обратите внимание, не ваш лечащий врач, а именно медицинское учреждение (его бухгалтерия);

- В бухгалтерии больницы или поликлиники возьмите копию лицензии на осуществление медицинской деятельности. Кто-то скажет вам, что это не нужно, но я придерживаюсь правил «дают — бери» и «больше — не меньше». В бухгалтерии отксерить лицензии не составит труда, а вам, возможно, потом придется побегать, если они все же понадобятся;

- Товарный и кассовый чек. На расходные материалы (катетеры, резервуары, сенсоры и тест полоски) можно отдать оригиналы чеков. На помпу и все, что имеет гарантию, в налоговую стоит отдавать только копии. Оригиналы нужно взять с собой, чтобы их могли сверить при приеме документов. Эти копии у нотариусов заверять не нужно. Оригиналы платежных документов на товары с гарантией не отдавайте ни в коем случае — эти чеки налоговая может потерять или не вернуть, а вам они еще понадобятся;

Заполняем декларацию по форме 3НДФЛ, распечатываем в двух экземплярах. Общую сумму ваших чеков проставляем в графу «дорогостоящее лечение». Один экземпляр вы отдаете с остальными документами в налоговую, а на втором экземпляре инспектор, принимающий документы, должен поставить дату приема документов, подпись и расшифровку (печать). Второй экземпляр вы забираете и храните дома;

После подачи заявления деньги должны вернуть в течение четырех месяцев с даты указанной на вашем экземпляре декларации (3 месяца длится проверка, 1 месяц — перевод денег). При подаче документов целесообразно написать заявление на налоговый вычет и указать в нем реквизиты вашего банковского счета, куда будут перечислены деньги. Форму заявления можно поискать в интернете или попросить в налоговой, когда будете отдавать декларацию. Лучше сразу заполнить его и передать со всеми документами, чтобы лишний раз не стоять в очереди. Свои банковские реквизиты также можно узнать заранее – сходить в банк и взять там распечатку реквизитов.

Если во время проверки документов что-то пошло не так или у проверяющего инспектора возникли вопросы, налоговая инспекция отправит вам письмо о необходимости явиться в налоговый орган по почте. Письма у нас идут, как правило, долго, поэтому налоговый инспектор может позвонить вам по телефону и попросить прийти. Сходить и выслушать все вопросы инспектора нужно обязательно.

Могут быть неверно выписаны справки, чеки могут оказаться нечитаемыми. Все это можно перевыписать, перексерить, принести оригиналы чеков и т.д. Во время проверки можно исправить все недочеты с документами. Я так доделывал справку об оплате медицинских услуг от медицинского учреждения, которую не предоставил изначально. В налоговой мне как раз и показали это письмо ФНС России №АС-4-3/7958 от 18 мая 2011 года.

Но во всех налоговых все по-разному. Могут и не написать, и не позвонить, и в результате написать отказ, поэтому лучше изначально собрать как можно больше документов, относящихся к вашему вычету. По принципу «много — не мало».

Хочу отметить, что, скорее всего, все вышеперечисленное вам придется объяснять всем и каждому — налоговому инспектору, бухгалтеру в поликлинике, лечащему врачу и главврачу. Возможно, все уже изменилось.

В 2014 году я подавал документы на вычет в первый раз и все, что я к тому моменту успел найти и прочитать в интернете, мне пришлось рассказывать и врачу в ДЦ, и заведующей эндокринологического отделения ДЦ, и главному бухгалтеру в ДЦ. Последняя еще и отксерила себе письма ФНС, которые были у меня с собой. Мне даже пришлось объяснять некоторые вещи в налоговой, когда меня вызвал проверяющий инспектор. Как я понял, я был первым, кто делал налоговый вычет на расходные материалы к помпе и помпу в этих организациях (ДЦ, налоговая инспекция Московского района СПб.).

Если вам что-то непонятно, то не ленитесь поискать информацию в интернете, на форумах, перечитать законы, налоговый кодекс и прочее. Я так и делал, когда оформлял свой первый налоговый вычет. Сейчас (в январе 2017) буду подавать документ уже в четвертый раз.

Источник: rule15s.com